▶ 市场回顾:本周市场各宽基指数普遍上涨。截至2023年6月16日,上证综指收于3273.33点,近一周上涨1.3%;深证成指收于11306.53点,近一周上涨4.75%;沪深300收于3963.35点,近一周上涨3.3%;创业板指收于2270.06点,近一周上涨5.93%。本周,涨跌幅排名前五的行业分别为食品饮料、汽车、电力设备及新能源、机械、消费者服务,收益率分别为7.82%、6.56%、6.4%、6.03%、5.98%;涨跌幅排名靠后的行业分别为电力及公用事业、银行、石油石化、房地产、建筑,收益率分别为-2.58%、-2.12%、-0.32%、0.3%、0.48%。▶ 基金业绩:本周主动偏股型基金的净值涨跌幅平均值3.44%;近三月,主动偏股型基金的净值涨跌幅平均值0.9%;主动偏股型基金年初至今的净值涨跌幅平均值1.51%。

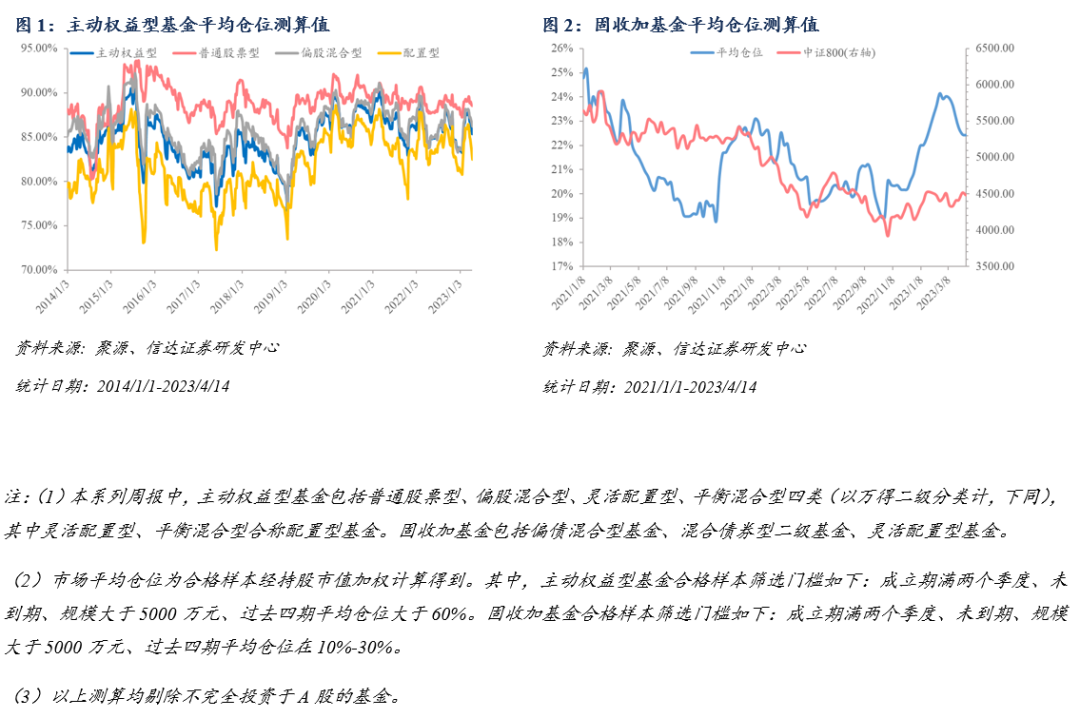

▶ 主动偏股基金仓位分布:从持股市值加权平均值来看,本周各类型主动偏股基金的平均仓位水平普遍出现回调。截止2023年6月16日,偏股主动型基金的平均仓位为83.62%。其中,普通股票型基金的平均仓位约86.87%(较上周下降1.01pct),偏股混合型基金的平均仓位约83.81%(较上周下降1.67pct),配置型基金的平均仓位约81.74%(较上周下降1.44pct)。配置型基金、普通股票型基金和偏股混合型基金的平均仓位水平相较于一个月前和三个月前均出现下降。

▶ 主动偏股基金行业配置与风格仓位情况:行业配置方面,本周配置比例上调较多的行业有综合、交通运输、食品饮料、电子、基础化工,配比下调较多的行业有医药、电力设备及新能源、通信、银行、机械。较三个月前,计算机、通信行业的配置比例上升较多;分别上升2.26pct、1.43pct;电力设备及新能源行业的配置比例出现下降,下调3.76pct。较一个月前(2023.05.19),小盘成长仓位上升较多(上升4.72pct),中盘成长仓位下降较多(下降11.54pct)。较三个月前(2023.03.17),小盘成长仓位上升相对较多(上升7.71pct),大盘成长仓位下降相对较多(下降8.67pct)。

▶ 股票型ETF资金流入流出情况:本周(2023.06.12至2023.06.16),股票型ETF基金资金净流出22.72亿元。宽基ETF方面,本周资金净流出28.98亿元,规模达到6032.29亿元。行业ETF方面,本周资金净流入30.23亿元,规模达到5407.39亿元。其中,金融、周期制造、消费板块资金呈净流入;TMT板块资金呈净流出,净流出金额为6.76亿元。本周净流入金额相对较多的产品为国泰中证全指证券公司ETF、嘉实上证科创板芯片ETF,净流入金额分别为7.90亿元、5.98亿元;本周净流出金额相对较多的产品为华夏中证5G通信主题ETF、鹏华中证酒ETF,净流出金额分别为3.45亿元、2.93亿元。从近几月整体情况看,消费板块ETF,近三月和近一个月均净流入较多; 金融板块和周期制造板块ETF,近一个月净流入较多。风格ETF方面,本周风格指数ETF净流出1.1亿元;主题相关ETF资金净流出11.25亿元。境外ETF方面,本周资金净流出11.61亿元,规模达到2418.51亿元。本周净流入较多的产品为国泰纳斯达克100ETF,净流入金额为4.95亿元。近一月和近三月,资金主动净流入金额分别为40.49亿元、213.61亿元。

▶ 境内新成立与新发行基金:本周,境内新成立基金数量共计27只,分别是混合型基金10只、股票型基金4只、债券型基金11只、FOF基金2只。本周发行总份额406.64亿元;其中,主动偏股型基金发行总规模为36.75亿元,处于近一年主动偏股型基金发行规模54%历史百分位,主动偏股型基金周新发规模位于近一年的较高水平。本周,境内新发行19只基金,分别是股票型6只、混合型2只、债券型9只、国际(QDII)基金2只。

▶ 名私募策略表现:今年以来,私募行业各策略指数赚钱效应较差,仅债券策略、市场中性策略和套利策略取得小幅正收益,年初以来累计收益分别为0.93%、1.52%、0.77%。近一年,市场中性策略和债券策略表现较好;宏观策略表现相对较弱。截至2023年06月16日,市场中性策略近一月、近三月与近一年的累计收益分别为0.83%、0.36%、5.77%,债券策略近一月、近三月与近一年的累计收益分别为-0.11%、0.20%、3.07%;宏观策略近一月、近三月与近一年的累计收益分别为-4.15%、-6.65%、-14.36%。风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

本周市场各宽基指数普遍上涨。截至2023年6月16日,上证综指收于3273.33点,近一周上涨1.3%;深证成指收于11306.53点,近一周上涨4.75%;沪深300收于3963.35点,近一周上涨3.3%;创业板指收于2270.06点,近一周上涨5.93%。

本周,涨跌幅排名前五的行业分别为食品饮料、汽车、电力设备及新能源、机械、消费者服务,收益率分别为7.82%、6.56%、6.4%、6.03%、5.98%;涨跌幅排名靠后的行业分别为电力及公用事业、银行、石油石化、房地产、建筑,收益率分别为-2.58%、-2.12%、-0.32%、0.3%、0.48%。

本周主动偏股型基金的净值涨跌幅平均值3.44%。其中:净值表现最好的前五只基金分别是诺德新生活A、国融融盛龙头严选A、华润元大信息传媒科技、太平行业优选A、富国新材料新能源A,一周净值涨跌幅分别是18.07%、17.75%、15.7%、14.23%、14.13%。

近三月,主动偏股型基金的净值涨跌幅平均值0.9%。其中:净值表现最好的前五只基金分别是东吴移动互联A、东吴新趋势价值线、诺德新生活A、国融融盛龙头严选A、银华体育文化A,近三月净值累计涨跌幅分别是54.39%、50.61%、50.14%、50.1%、48.46%。

主动偏股型基金年初至今的净值涨跌幅平均值1.51%。其中:净值表现最好的前五只基金分别是银华体育文化A、东吴移动互联A、诺德新生活A、东方区域发展、东吴新趋势价值线,年初至今的净值涨跌幅分别是77.05%、73.28%、71.54%、67.95%、67.16%。

从持股市值加权平均值来看,本周各类型主动偏股基金的平均仓位水平普遍出现回调。截止2023年6月16日,偏股主动型基金的平均仓位为83.62%。其中,普通股票型基金的平均仓位约86.87%(较上周下降1.01pct),偏股混合型基金的平均仓位约83.81%(较上周下降1.67pct),配置型基金的平均仓位约81.74%(较上周下降1.44pct)。

从近几月的仓位变化来看,配置型基金、普通股票型基金和偏股混合型基金的平均仓位水平相较于一个月前(2023.05.19)和三个月前(2023.03.17)均出现下降。相比一个月前,配置型基金、偏股混合型基金、普通股票型基金的平均仓位分别下降2.60pct、3.04pct、1.82pct;相比三个月前,配置型基金、偏股混合型基金、普通股票型基金的平均仓位分别下降4.55pct、4.26pct、2.72pct。

3. 风格仓位

截止2023年6月16日,主动偏股型基金大盘成长仓位24.14%(较上周上升2.89pct),大盘价值仓位3.66%(较上周下降1.72pct),中盘成长仓位25.59%(较上周下降3.59pct),中盘价值仓位10.24%(较上周上升2.34pct),小盘成长仓位29.04%(较上周下降0.2pct),小盘价值仓位7.33%(较上周上升0.28pct)。整体来看,公募权益基金长期多配置于小盘成长风格,其次是中盘成长板块。近一月来看,小盘成长仓位上升较多,中盘成长仓位下降较多。较一个月前(2023.05.19),小盘成长仓位上升较多(上升4.72pct),中盘成长仓位下降较多(下降11.54pct)。较三个月前(2023.03.17),小盘成长仓位上升相对较多(上升7.71pct),大盘成长仓位下降相对较多(下降8.67pct)。

本周配置比例上调较多的行业有综合、交通运输、食品饮料、电子、基础化工,配比下调较多的行业有医药、电力设备及新能源、通信、银行、机械。

近三月,计算机、通信行业的配置比例上升较多;电力设备及新能源的配置比例出现大幅下降。其中,计算机、通信行业的配置比例较三个月前(2023.03.17)分别上升2.26pct、1.43pct;电力设备及新能源行业的配置比例较三个月前下调3.76pct。近一月来看,综合、计算机、传媒行业的配置比例连续三周保持上升;电力设备及新能源行业仓位持续下降。较一个月前(2023.05.19),综合、计算机、传媒行业配置比例分别上升0.73pct、0.48pct、0.36pct;电力设备及新能源配置比例下降0.33pct。

本周(2023.06.12至2023.06.16),股票型ETF基金资金净流出22.72亿元。宽基ETF方面,本周资金净流出28.98亿元,规模达到6032.29亿元。其中,净流入较多的产品为广发创业板ETF、华夏上证科创板50ETF、富国上证综指ETF、华泰柏瑞沪深300ETF、易方达上证科创板50ETF,净流入金额分别为15.86亿元、8.51亿元、5.66亿元、4.08亿元、3.87亿元。行业ETF方面,本周资金净流入30.23亿元,规模达到5407.39亿元。其中,金融、周期制造、消费板块资金呈净流入;TMT板块资金呈净流出,净流出金额为6.76亿元。本周净流入金额相对较多的产品为国泰中证全指证券公司ETF、嘉实上证科创板芯片ETF,净流入金额分别为7.90亿元、5.98亿元;本周净流出金额相对较多的产品为华夏中证5G通信主题ETF、鹏华中证酒ETF,净流出金额分别为3.45亿元、2.93亿元。从近几月整体情况看,消费板块ETF,近三月和近一个月均净流入较多; 金融板块和周期制造板块ETF,近一个月净流入较多。剔除指数涨跌后,近三月,消费板块ETF净流入达到384.41亿元;近一个月,净流入达到83.40亿元。金融板块ETF和周期制造板块ETF,近一月,资金主动净流入金额分别为101.21亿元和73.34亿元。风格ETF方面,本周风格指数ETF净流出1.1亿元;主题相关ETF资金净流出11.25亿元。境外ETF方面,本周资金净流出11.61亿元,规模达到2418.51亿元。本周净流入较多的产品为国泰纳斯达克100ETF,净流入金额为4.95亿元。近一月和近三月,资金主动净流入金额分别为40.49亿元、213.61亿元。

本周,境内新成立基金数量共计27只,分别是混合型基金10只、股票型基金4只、债券型基金11只、FOF基金2只。本周发行总份额406.64亿元;其中,主动偏股型基金发行总规模为36.75亿元,处于近一年主动偏股型基金发行规模54%历史百分位,主动偏股型基金周新发规模位于近一年的较高水平。发行份额较大的公募基金产品为易方达裕浙3个月定开、景顺长城中债0-3年政策性金融债A、国寿安保安泰三个月定开、永赢浩益一年定开、方正富邦稳惠3个月定开。详情见下表:

本周,境内新发行19只基金,分别是股票型6只、混合型2只、债券型9只、国际(QDII)基金2只。新发行基金详情如下:

分策略情况看,今年以来,私募行业各策略指数赚钱效应较差,仅债券策略、市场中性策略和套利策略取得小幅正收益,年初以来累计收益分别为0.93%、1.52%、0.77%。近一年,市场中性策略和债券策略表现较好;宏观策略表现相对较弱。截至2023年06月09日,市场中性策略近一月、近三月与近一年的累计收益分别为0.83%、0.36%、5.77%,债券策略近一月、近三月与近一年的累计收益分别为-0.11%、0.20%、3.07%;宏观策略近一月、近三月与近一年的累计收益分别为-4.15%、-6.65%、-14.36%。

风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。本文源自报告《主动权益基金电新行业配比持续下调,纳斯达克100ETF受到青睐》

报告时间:2023年06月18日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001、 钟晓天 S1500521070002

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

本篇文章来源于微信公众号: 信达金工与产品研究

本文链接:http://17quant.com/post/%E4%B8%BB%E5%8A%A8%E6%9D%83%E7%9B%8A%E5%9F%BA%E9%87%91%E7%94%B5%E6%96%B0%E8%A1%8C%E4%B8%9A%E9%85%8D%E6%AF%94%E6%8C%81%E7%BB%AD%E4%B8%8B%E8%B0%83%EF%BC%8C%E7%BA%B3%E6%96%AF%E8%BE%BE%E5%85%8B100ETF%E5%8F%97%E5%88%B0%E9%9D%92%E7%9D%90.html 转载需授权!