【方正金工】 权益基金净值止跌反弹 多家头部公募布局REITs业务—公募基金一周复盘回顾

本文来自方正证券研究所于2023年6月19日发布的报告《权益基金净值止跌反弹,多家头部公募布局REITs业务—公募基金一周复盘回顾》,欲了解具体内容,请阅读报告原文,分析师:刘洋 S1220522100001,联系人:邓璐。

摘 要

1、基金表现回顾

主动权益基金:普通股票/偏股混合/灵活配置/平衡混合型基金周收益率中位数分别为3.48%/3.72%/2.52%/2.00%,头部绩优产品周收益超10%;新能源和TMT主题基金表现亮眼,平均周涨幅分别为5.91%和5.17%;全市场基金(主动管理)和量化策略基金的周收益均值分别为3.74%和2.87%。

固定收益基金&含权债基:纯债基金净值平稳上涨,短期纯债和中长期纯债基金周收益率中位数分别为0.04%和0.02%;含权债基普遍实现正收益,一级债基/二级债基/偏债混合基金周收益率中位数分别为0.06%、0.50%和0.66%。

指数型基金:金融地产和债券ETF板块资金流入较多,周净申购额分别为11.1亿元和9.3亿元;大市值指数、海外ETF、新能源等板块资金流出较多,周净赎回额均超过5亿元。沪深300/中证500/中证1000指增基金超额收益均值分别为-0.02%/0.05%/-0.12%,500指增产品整体跑赢对标指数。

FOF基金:各类FOF基金集体上涨,中高权益仓位FOF表现占优,普通FOF-偏股/目标风险-积极/目标日期-[2045年,2060年]等多类FOF基金平均涨幅1%。

全市场新成立基金27只,合计募资406.64亿元。主动权益和固定收益基金成立数量最多,均为8只;固定收益基金募集规模最大,8只产品合计募资268.72亿元,易方达裕浙3个月定开、国寿安保安泰三个月定开、永赢浩益一年定开三只中长期纯债基金募资规模均超过50亿元。

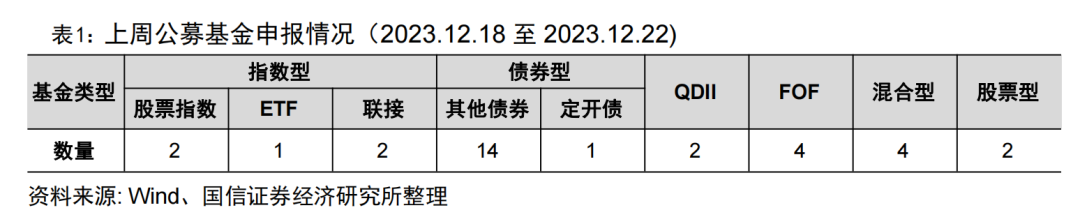

全市场新发行基金13只,固定收益和指数型基金新发数量最多,均为5只,主动权益/含权债基基金新发数量分别为2只和1只。易方达基金发行年内第六只纳斯达克100ETF。

全市场新申报基金27只。华夏基金新申报恒生港股通物业服务及管理ETF,华泰柏瑞、博时两家公司各申报一只上证超长期国债ETF;易方达申报旗下首只REITs产品易方达广州开发区高新产业园REIT。

互联互通ETF数量过百,双创ETF、港股通ETF强势吸金;万亿元级头部公募入局,易方达广开REIT正式上报;积极筹备“弹药” ,明星基金经理逆势出手。

风险提示

本报告基于历史数据分析,不构成任何投资建议;受宏观经济环境、市场风格变化等因素影响,基金的业绩存在一定的波动风险;发行市场热度不及预期风险。

报告正文

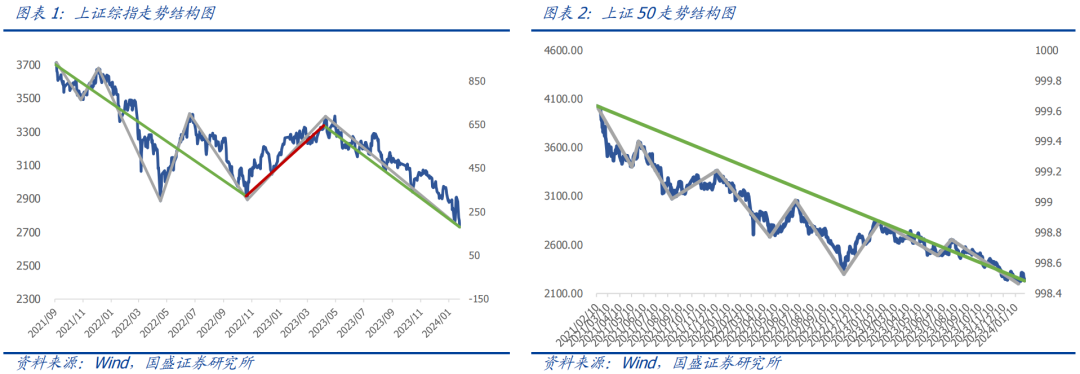

1 主要市场指数周度表现回顾

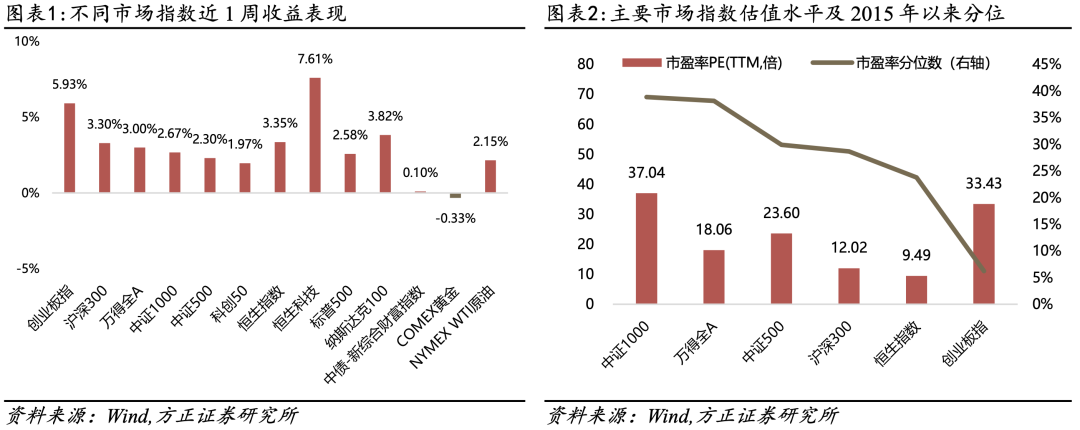

最近一周(0612-0616),各主要市场指数集体上涨,创业板指表现最为亮眼,全周上涨5.93%,沪深300、中证1000、中证500等指数周涨幅也均超过2%;港股市场涨势仍在继续,恒生指数周涨3.35%,恒生科技指数周涨7.61%。

1.2 行业指数:食饮、通信等7个行业周涨幅超5%,公用事业、银行跌超2%

2.1 收益分布:各类主动权益基金中位收益均超2%,头部绩优产品周收益超10%

最近一周(0612-0616),普通股票/偏股混合/灵活配置/平衡混合型基金周收益率中位数分别为3.48%/3.72%/2.52%/2.00%,头部绩优产品周收益超10%。

年初以来(0101-0616),普通股票/偏股混合/灵活配置/平衡混合型基金的收益率中位数分别为0.10%/-0.57%/1.23%/-0.19%;部分普通股票/偏股混合/灵活配置型绩优产品收益表现亮眼,年初以来涨幅超60%。

2.2 行业主题基金:新能源、TMT主题基金平均周涨幅超5%

3.1 收益分布:纯债基金净值平稳上涨,二级债基/偏债混合基金中位收益超0.5%

4.1 被动指基:权益指基全数上涨,创业板相关标的遭较大规模净赎回

最近一周(0612-0616),多只科创板相关标的获市场资金净申购,华夏科创50ETF、嘉实科创芯片ETF净申购额分别为8.38亿元和5.95亿元;广发创业板ETF和国泰证券ETF净流入额分别为15.35亿元和7.78亿元,排名居前。

净流出方面,多只创业板相关标的遭遇较大规模资金净流出,易方达创业板ETF和华安创业板50ETF净赎回额分别为43.17亿元和8.28亿元,另有华夏50ETF净赎回额超20亿元;华夏恒生ETF、华泰柏瑞恒生科技ETF等港股宽基标的也遭遇不同规模的资金净流出。

4.2 增强指基:中证500指增产品跑赢标的指数,年初至今中证1000指增产品超额表现较好

5 FOF基金周度表现复盘

6.1 主动QDII基金平均收益为2.78%

6.2 REITs基金平均收益为-0.95%

7.1 基金成立:全市场新成立基金27只,合计募资406.64亿元

主动权益基金方面,融通基金新发型融通远见价值一年持有,基金经理为万民远,值得关注;指数型基金方面,易方达基金新发行1只纳斯达克100ETF,为年初以来发行成立的第六只跟踪纳斯达克100指数的ETF基金。

7.3 基金申报:易方达基金申报旗下首只REITs产品

8.2 万亿元级头部公募入局,易方达广开REIT正式上报

近期报告

**ChatGPT**

【方正金工】ChatGPT投资相关插件测试及策略开发——ChatGPT应用探讨系列之四

【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**量化选股**

【方正金工】大单成交后的跟随效应与“待著而救”因子——多因子选股系列研究之十一

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**基金研究**

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**行业轮动**

【方正金工】5月行业组合超额1.89%,6月建议关注公用事业、计算机、社会服务、机械设备、美容护理、传媒等—行业轮动月报2306

【方正金工】4月份建议关注公用事业、建筑装饰、社会服务、机械设备、医药生物、传媒等行业——行业轮动月报202304

【方正金工】2月份建议关注公用事业、电力设备、石油石化、有色金属、非银金融等行业——行业轮动月报202302

【方正金工】1月份建议关注公用事业、银行、家用电器、煤炭、农林牧渔、食品饮料等行业——行业轮动月报202301

【方正金工】12月建议关注农林牧渔、公用事业、家用电器、建筑装饰、汽车、银行等行业——行业轮动月报202212

【方正金工】11月建议关注农林牧渔、综合、公用事业、国防军工、通信、汽车等行业——行业轮动月报202211

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

本篇文章来源于微信公众号: 春晓量化