QDII基金盘点及绩优产品解析 | 开源金工

执业证书编号:S0790519120001

摘要

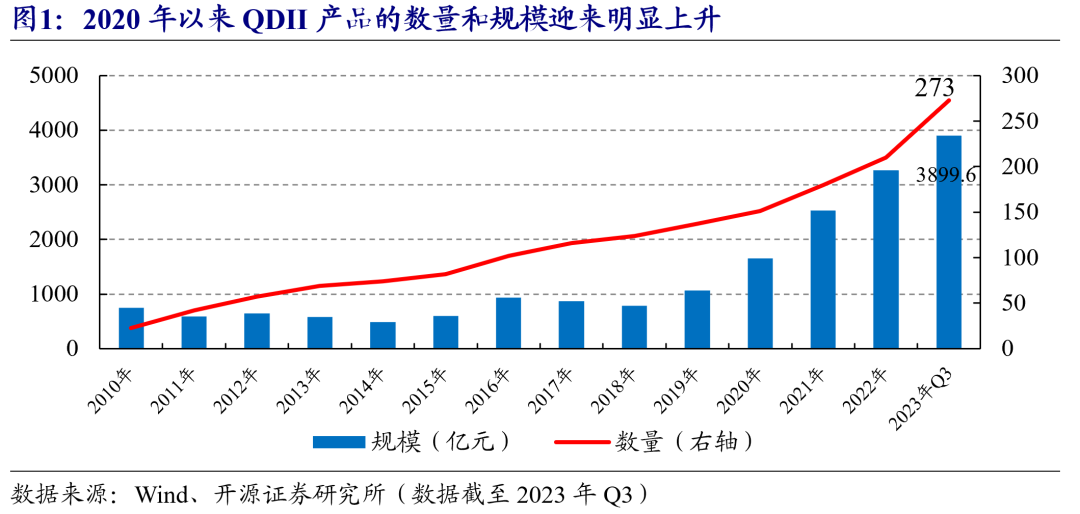

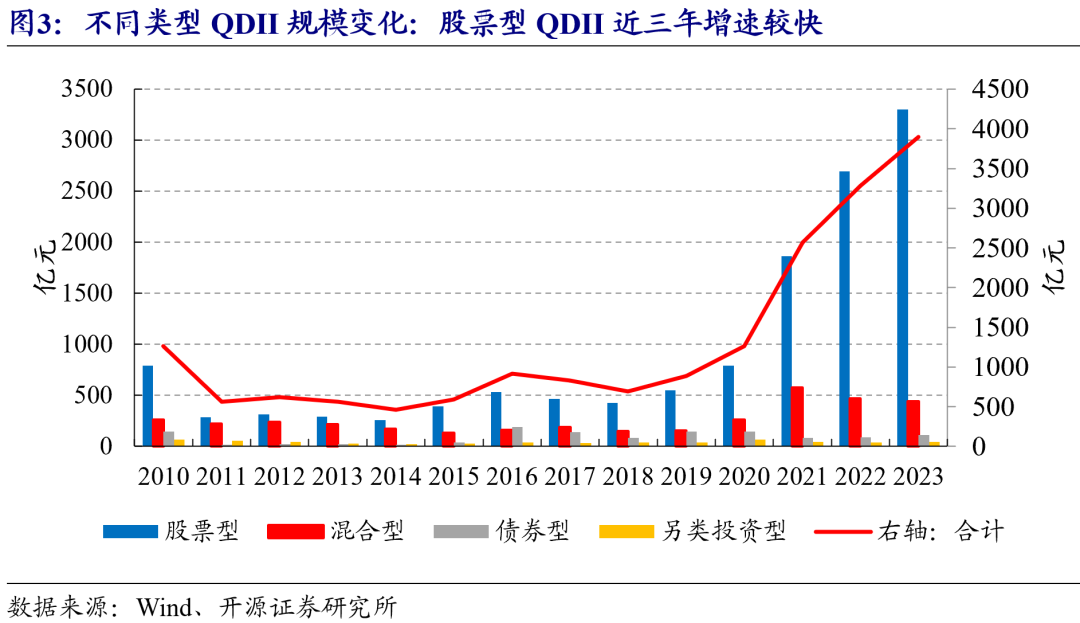

QDII基金规模近五年增长迅速

2023年以来,QDII类产品整体业绩不俗,受到了市场的广泛关注。273只QDII基金中有149只迎来上涨,平均涨幅3.8%,其中超过49只涨幅超过了20%。截至2023年第三季度,QDII产品的数量为273只,合计规模近3900亿元。2023年第三季度较2019年第四季度,总规模增长了近264%。

QDII基金的三种分类方法:股票型、香港交易市场以及被动型占主要规模

按投资标的分类:可分为股票型、混合型、债券型和另类投资型。股票型QDII规模增速较快,2021年间增幅达136%,近三年保持较高的增长率。目前股票型QDII占比84.7%,混合型占比11.2%,债券型占比2.9%,另类投资型占比1.2%。

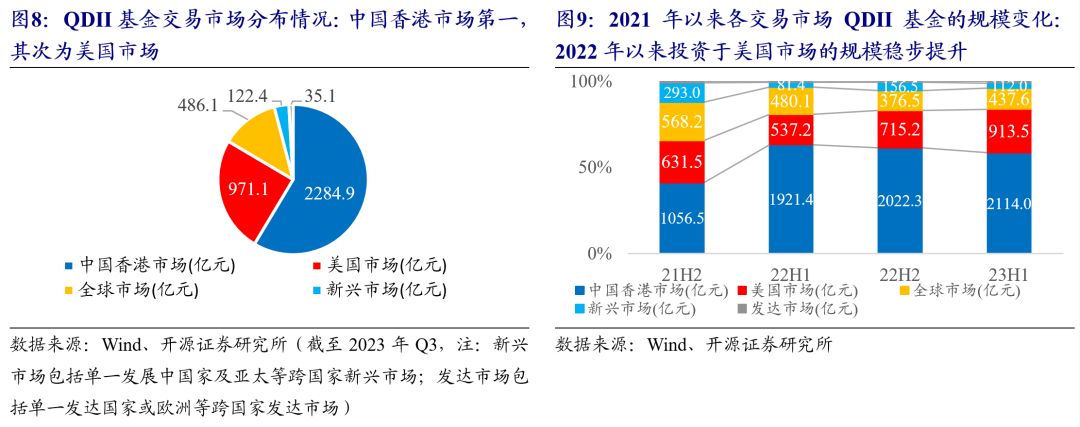

按交易市场分类:主要投资于中国香港市场的合计规模最大,达到2284.9亿元,美国市场次之,规模为971.1亿元。2022年以来,投资于中国香港市场QDII基金规模占比飞升,美国市场占比稳步提升。

按主动被动分类:近三年被动股票型QDII基金规模占比呈上升趋势。分市场来看,对于股票型QDII基金,除新兴市场外其余市场的被动型规模和数量都显著高于主动型。

股票型绩优QDII:中国香港市场股票型QDII中,主动型短期和长期的平均收益均高于被动型。中国香港市场股票型QDII中,近一年主动型业绩超额较优的有国投瑞银中国价值发现、富国蓝筹精选人民币,被动型中业绩较优的为南方基金南方东英银河联昌富时亚太低碳精选ETF、华泰柏瑞中证港股通高股息投资ETF。美国市场股票型QDII基金中,近一年收益被动型显著高于主动型,并且回撤也更小。美国市场主动型绩优QDII基金中,广发全球精选人民币近一年收益达到63.2%;被动型绩优基金中主要以跟踪纳指100指数为主,整体收益普遍较高。

混合型绩优QDII:近一年和近三年平均收益都为负,且跑输基准。近一年业绩居前的基金包括华夏全球科技先锋人民币、汇添富全球移动互联等。超额收益主要是靠超配美国科技股进而获取较高的收益。

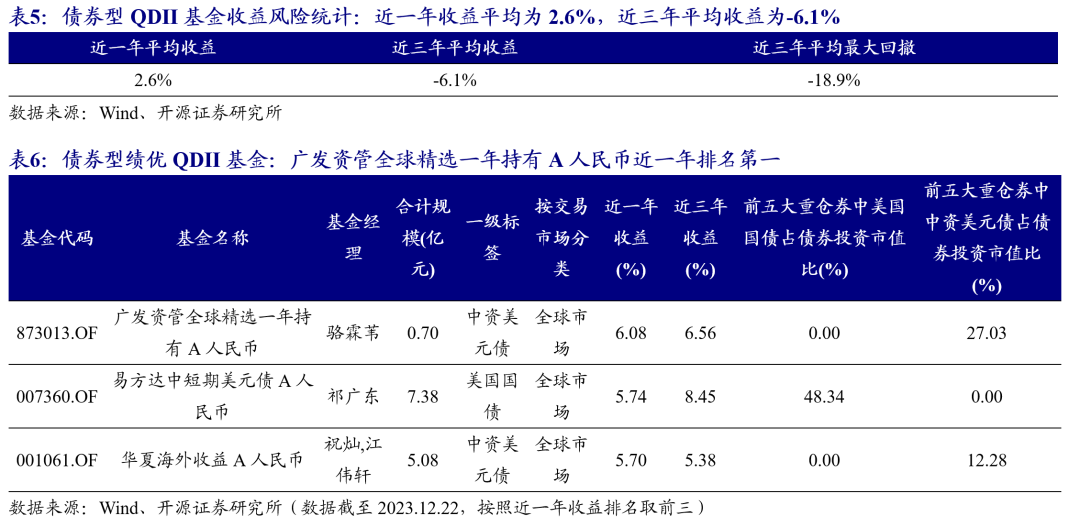

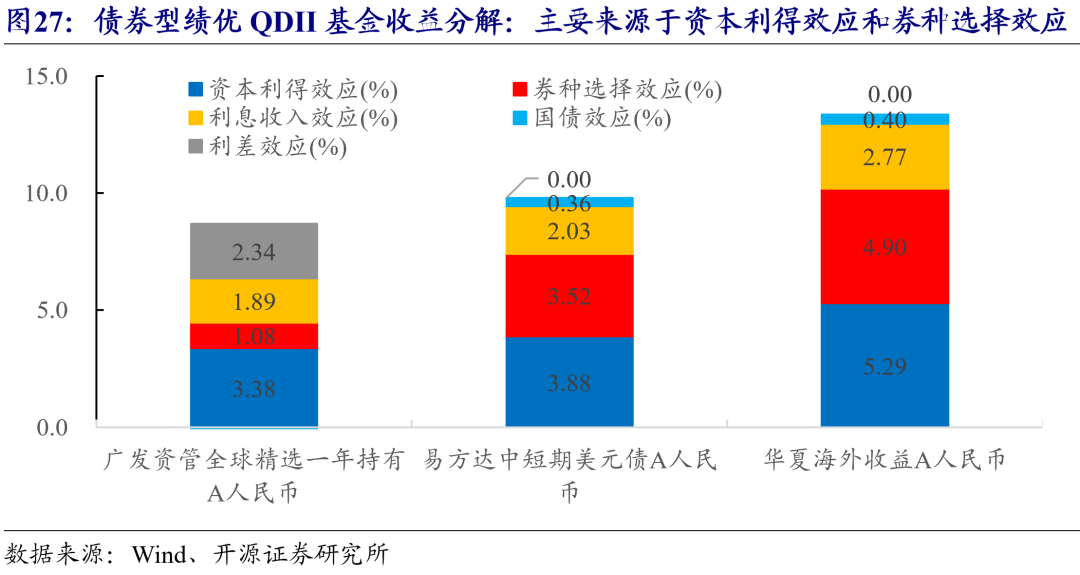

债券型绩优QDII:近一年收益平均为2.6%,近三年平均收益为-6.1%。绩优基金多数重点投资于中资美元债,广发资管全球精选一年持有A人民币处于同类中近一年排名第一(6.08%)。从绩优基金收益分解来看,大部分债券型绩优QDII基金收益来源于资本利得效应和券种选择效应。

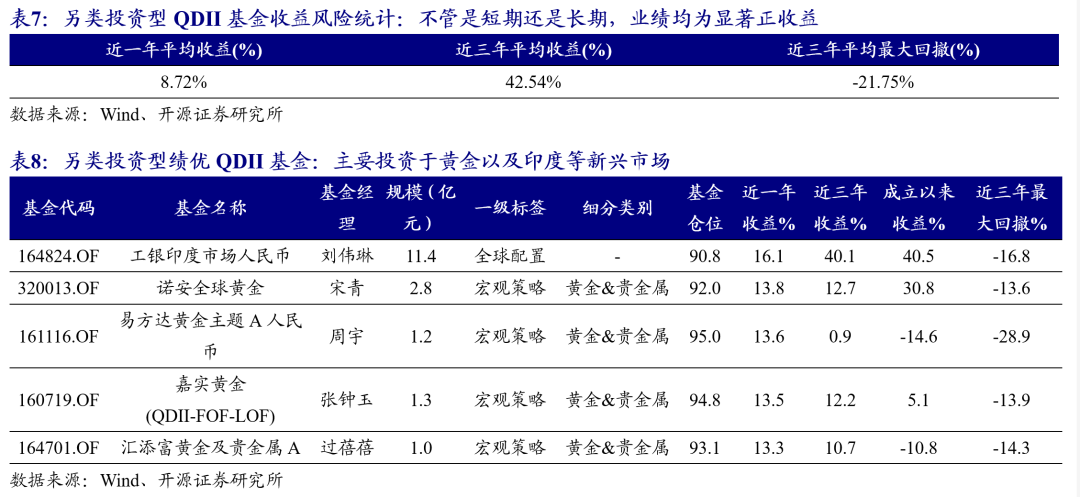

另类投资型绩优QDII:近一年平均收益为8.72%,近三年平均收益达到42.54%,其中近一年业绩表现最突出的基金全部投资于黄金主题,该类别基金主要专注于投资黄金实物ETF、金矿产业ETF及投资于印度等新兴市场的ETF等。

点击文末阅读原文(提取码请联系开源金工团队成员获取)

报告发布日期:2023-12-28

01

QDII基金规模近五年增长迅速

2023年以来,QDII类产品整体业绩不俗,受到了市场的广泛关注。273只QDII基金中有149只迎来上涨,平均涨幅3.8%,其中超过49只涨幅超过了20%。

2020年以来,QDII类产品的数量和规模均迎来较大幅度的增长。2010年至2019年末,QDII产品的规模一直没有明显的提升。但2020年开始,QDII产品的规模迎来上升期。截至2023年第三季度,QDII产品的数量为273只,合计规模近3900亿元。2023年第三季度较2019年第四季度,总规模增长了近264%。

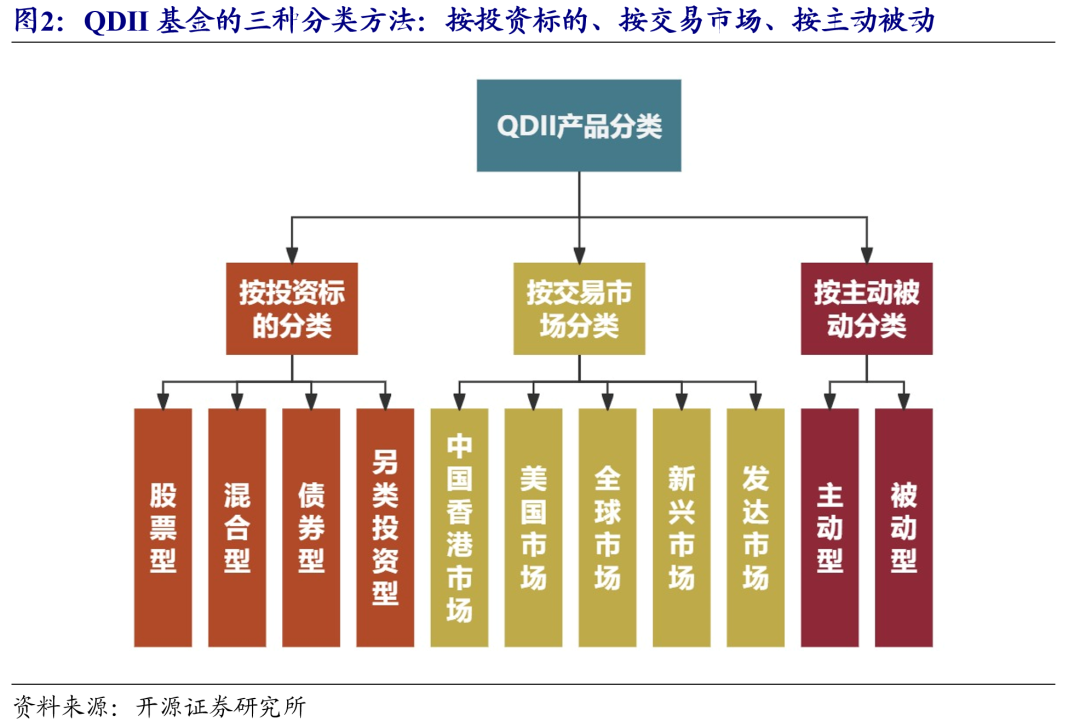

QDII基金种类众多,主要有以下三种分类方法。按投资标的分类,可以分为股票型、混合型、债券型和另类投资型;按交易市场分类,可分为中国香港市场、美国市场、全球市场、新兴市场和发达市场;按主动被动分类,可分为主动型和被动型。接下来,我们分别按照不同分类标准解析公募QDII产品。

02

QDII基金的三种分类方法:股票型、中国香港交易市场以及被动型占主要规模

2.1、按投资标的分类:股票型规模占比84.7%

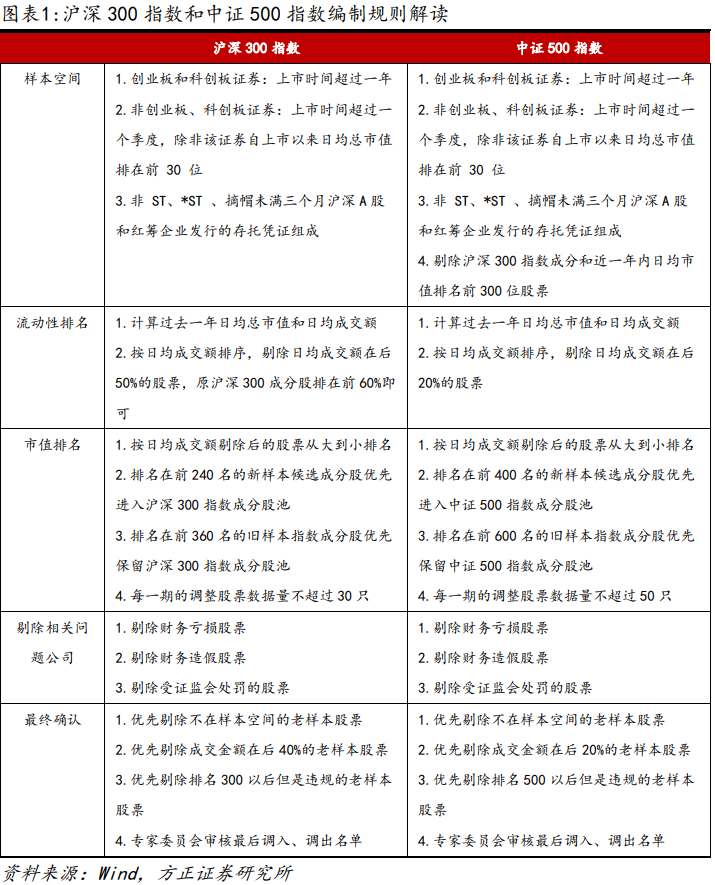

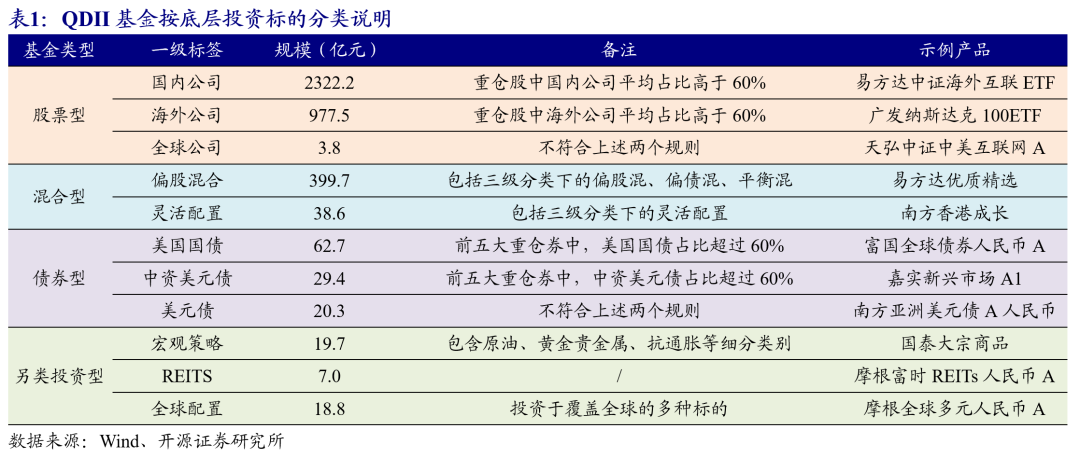

除此之外,我们对四种类型下的QDII基金分别设置一级标签。具体标签定义标准及示例产品见表1所示。

除此之外,我们对四种类型下的QDII基金分别设置一级标签。具体标签定义标准及示例产品见表1所示。

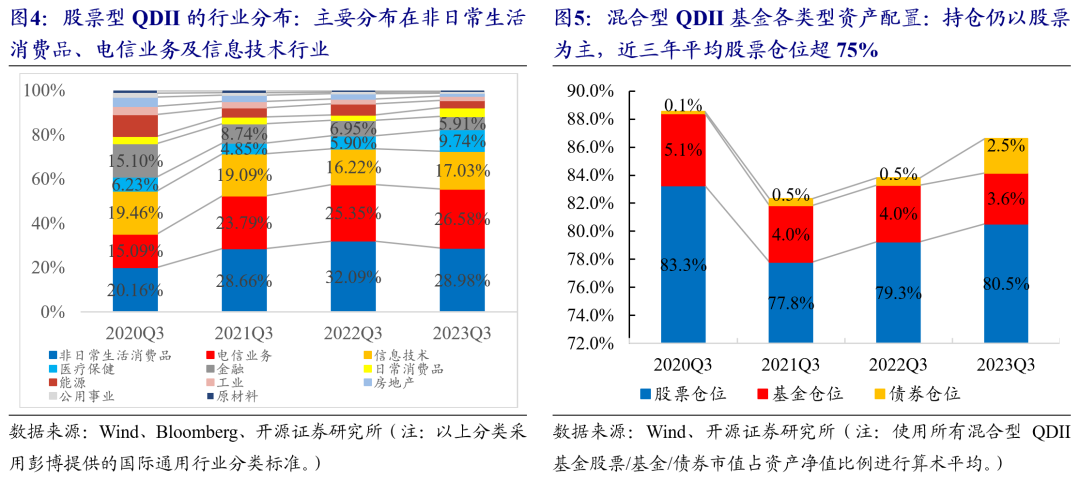

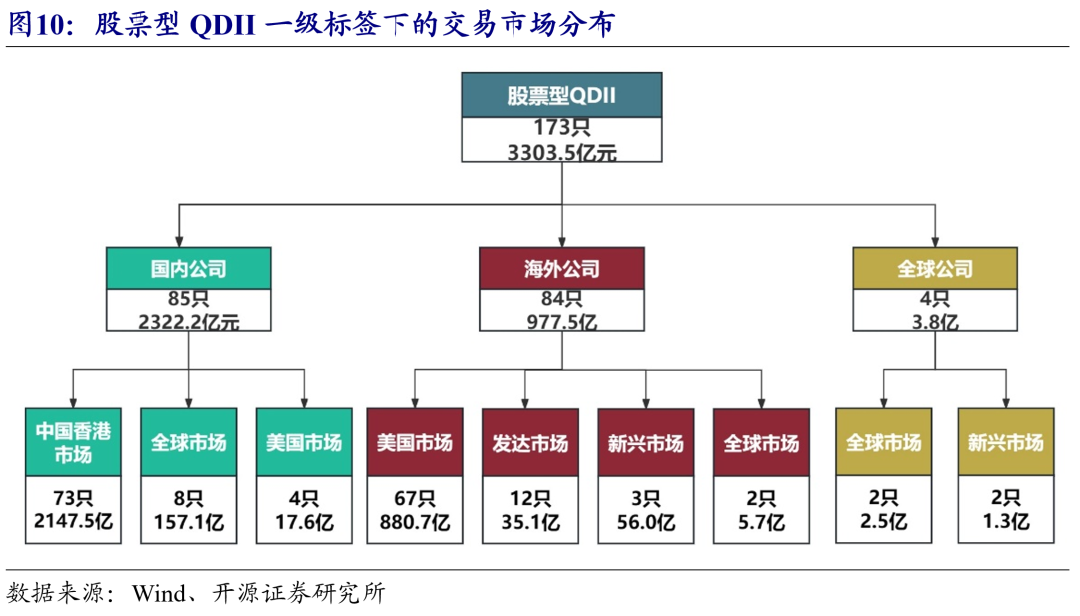

股票型QDII投资标的以国内公司为主,主要投资于国内公司的股票型QDII规模达2322.2亿元,占所有股票型QDII基金比例的70.3%。从行业分布来看,其持仓股票的行业主要分布于非日常生活消费品、电信业务及信息技术行业。近年来电信业务行业占比增长较快。截至2023年第三季度,非日常生活消费品行业占比29.0%,电信业务占比26.6%。

在混合型QDII中,持仓仍然以股票为主,近三年平均股票仓位均超过75%。截至2023年第三季度,平均的股票仓位达到80.5%,基金仓位3.6%,债券仓位2.5%。

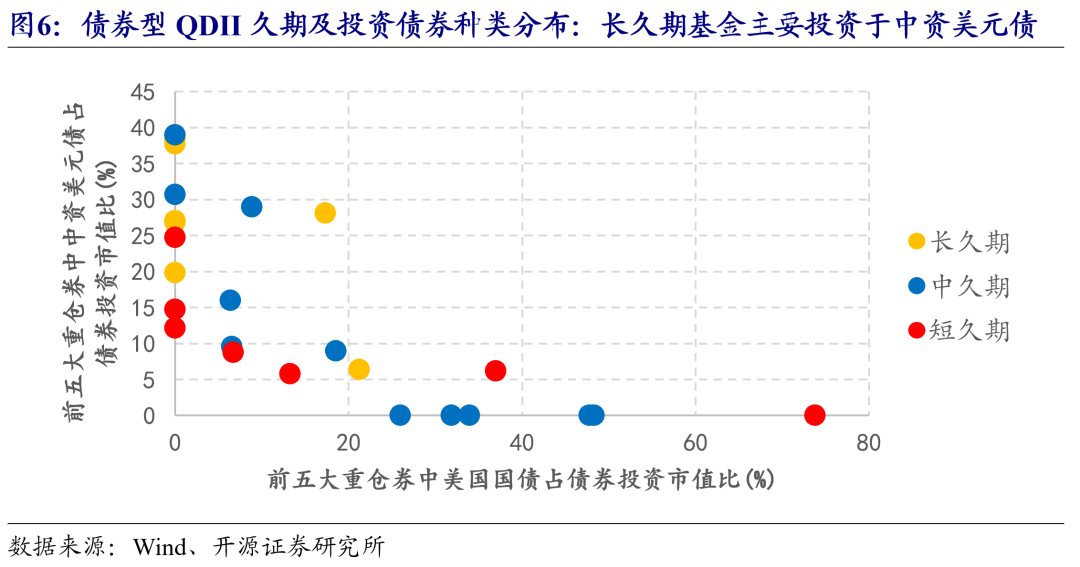

目前全市场共有25只债券型QDII基金,在2023年第三季度公布的前五大重仓券中,美元债占比都超过一半。其中美元债分为美国国债和中资美元债两类,如果任一类占比超过60%,则将该债券型QDII基金一级标签设置为该类,否则归为广泛的美元债类。

我们按照近四期半年报及年报披露的完整持仓,基于利率风险计算的久期均值进行排序,将久期分为长、中、短三类(门限值为1.5/2.5)。可以看到,主要投资于美国国债的QDII基金以中短久期为主,长久期基金主要投资于中资美元债。投资于美国国债的基金持债更加集中,前五大重仓中美国国债占债券投资市值比最高达到73.75%。

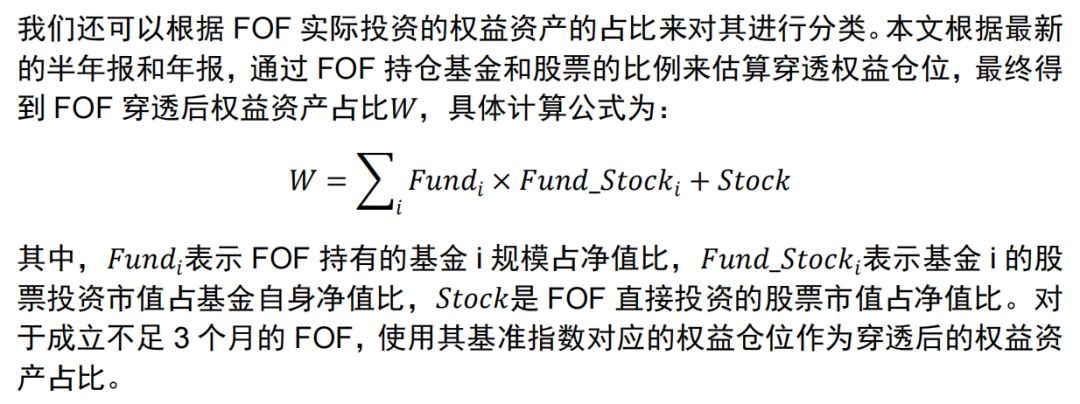

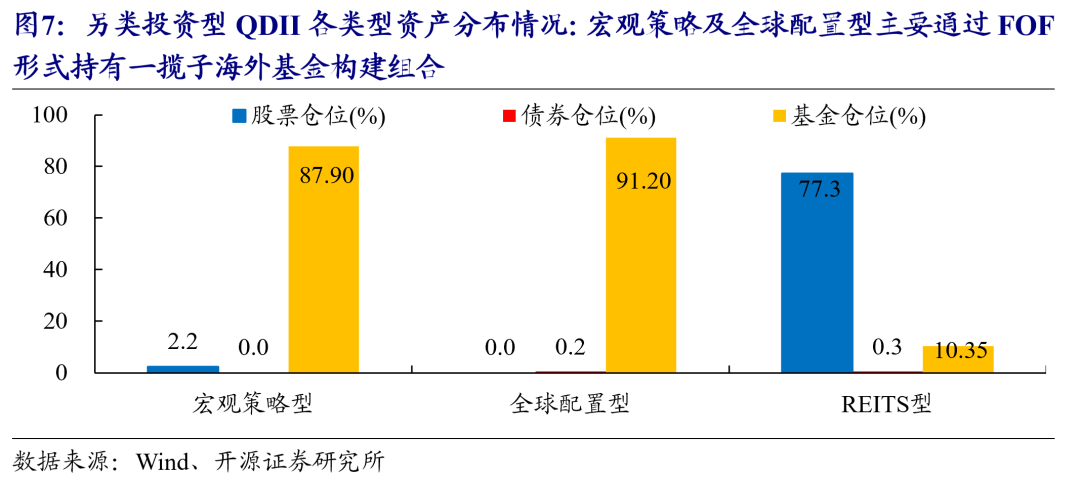

另类投资型QDII基金中,宏观策略及全球配置型的规模占比较大。产品管理方式上,目前宏观策略及全球配置型QDII基金主要通过FOF形式持有一揽子海外基金构建组合,而REITS型则主要通过持有美国房地产个股及少数特种REITS的方式构建组合。

2.2、按交易市场分类:中国香港市场的规模占主导,近两年来美国市场占比稳步提升

按照该分类,截至2023年第三季度,全体QDII基金中主要投资于中国香港市场的规模最大,合计达2284.9亿元,占比58.6%,美国市场次之,规模为971.1亿元,占比24.9%。2022年以来,投资于中国香港市场的QDII基金规模占比飞升,美国市场占比稳步提升。

在股票型QDII基金中,重点投资国内公司的基金85只,合计规模2322.2亿元,绝大部分投资于中国香港市场。重点投资海外公司的基金共84只,美国市场是其重点投资区域。

在股票型QDII基金中,重点投资国内公司的基金85只,合计规模2322.2亿元,绝大部分投资于中国香港市场。重点投资海外公司的基金共84只,美国市场是其重点投资区域。

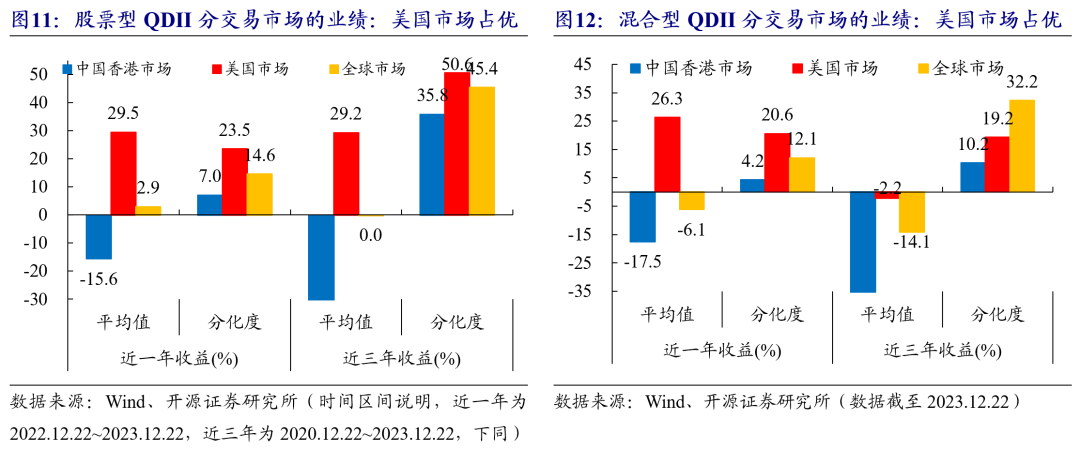

比较三个主要市场(中国香港、美国及全球市场)近一年及近三年基金业绩,可以看到对于股票型QDII基金,近一年美国市场收益均值高于中国香港市场45.1%,高于全球市场26.6%。拉长时间维度来看,重点投资于美国市场的股票型QDII基金优势更加显著,近三年收益高于中国香港市场60.0%,高于全球市场29.3%。分化度上,美国市场相对中国香港及全球市场也更高。

投资于各交易市场的混合型基金业绩情况与股票型类似,只是在三年的时间维度上,投资于全球市场的混合型QDII基金业绩分化更明显,美国市场次之。

2.3、按主动被动分类:被动型的规模显著高于主动

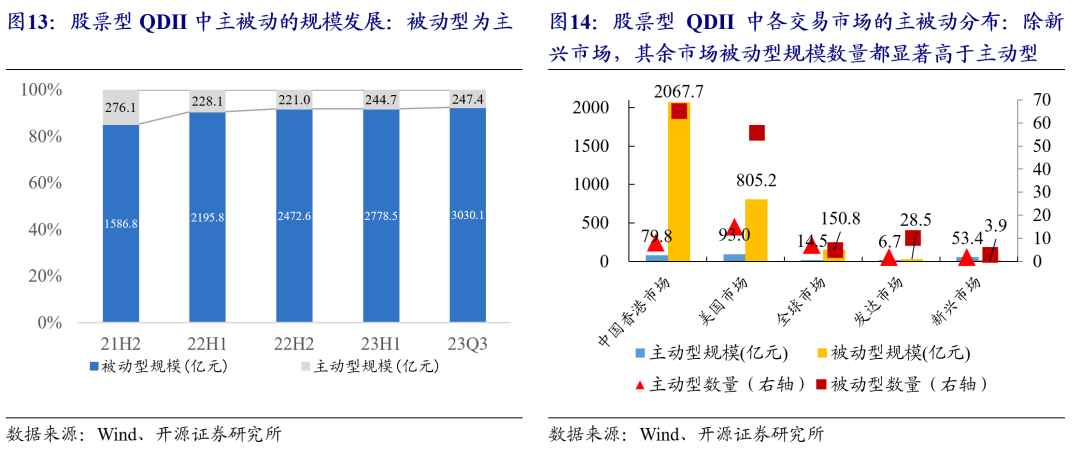

近三年被动股票型QDII基金规模占比呈上升趋势。截至2023年第三季度,被动股票型QDII基金规模达到3030.1亿元,占比92.5%,主动型规模为247.4亿元,占比8.2%。

分市场来看,对于股票型QDII基金,除新兴市场外,其余市场被动型规模数量都显著高于主动型,其中主要投资于中国香港市场的QDII基金主被动规模差异尤为显著,被动型QDII占比96.28%,美国市场被动型占比89.65%。

从被动股票型QDII基金跟踪指数来看,投资于中国香港市场的ETF主要跟踪恒生科技指数、中国互联网50指数,投资于美国市场的ETF主要跟踪纳斯达克100全收益指数、纳斯达克100指数,总体而言投资于美国市场的ETF长期跟踪效果更好(跟踪误差更小)。

从被动股票型QDII基金跟踪指数来看,投资于中国香港市场的ETF主要跟踪恒生科技指数、中国互联网50指数,投资于美国市场的ETF主要跟踪纳斯达克100全收益指数、纳斯达克100指数,总体而言投资于美国市场的ETF长期跟踪效果更好(跟踪误差更小)。

03

分类型下的QDII基金业绩分析

3.1、股票型绩优QDII:整体被动型强于主动型

3.1.1、 中国香港市场股票型绩优QDII:近年来主动优于被动

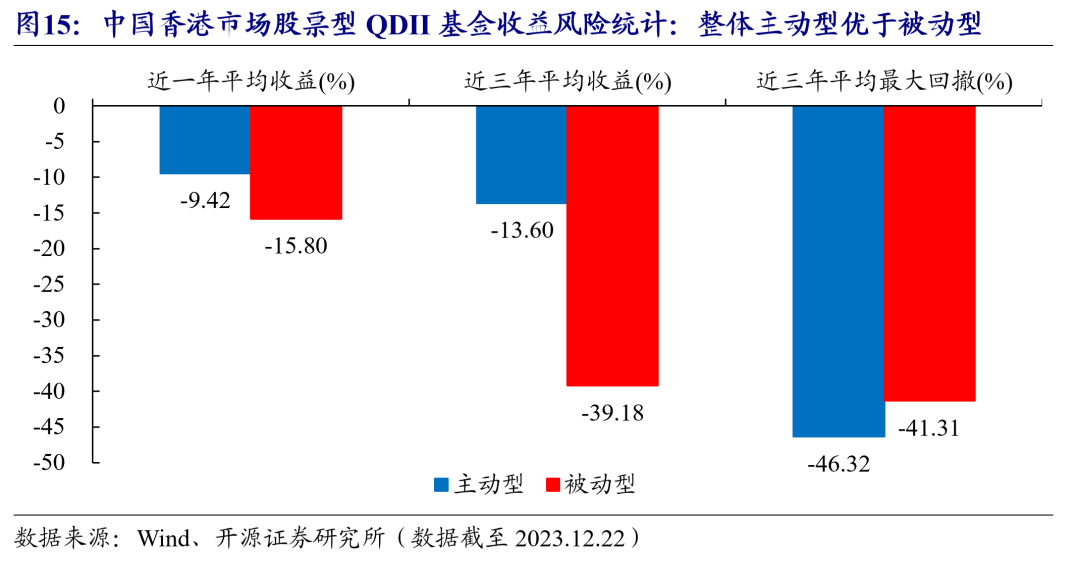

中国香港市场股票型QDII中,主动型短期和长期的平均收益均高于被动型,近一年主动产品的平均收益为-9.42%,近三年的平均收益为-13.6%。

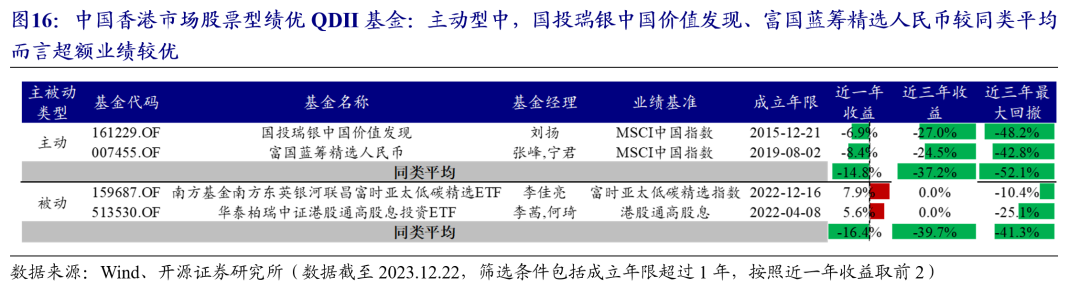

受港股市场近年来的持续下跌,中国香港市场的QDII基金业绩普遍不佳。中国香港市场股票型QDII中,近一年主动型业绩相对较优的有国投瑞银中国价值发现(161229.OF)、富国蓝筹精选人民币(007455.OF),被动型中业绩较优的为南方基金南方东英银河联昌富时亚太低碳精选ETF(159687.OF)、华泰柏瑞中证港股通高股息投资ETF(513530.OF)。

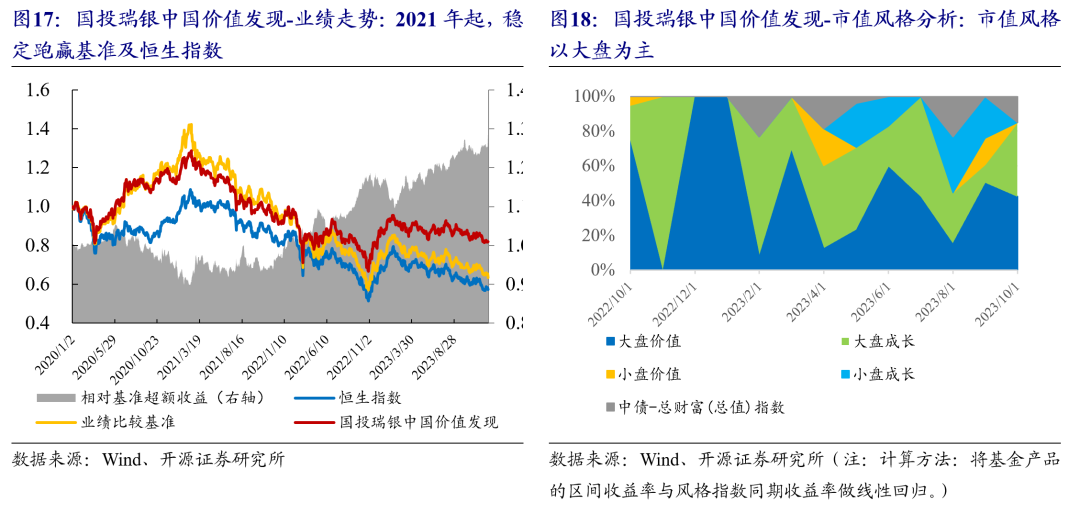

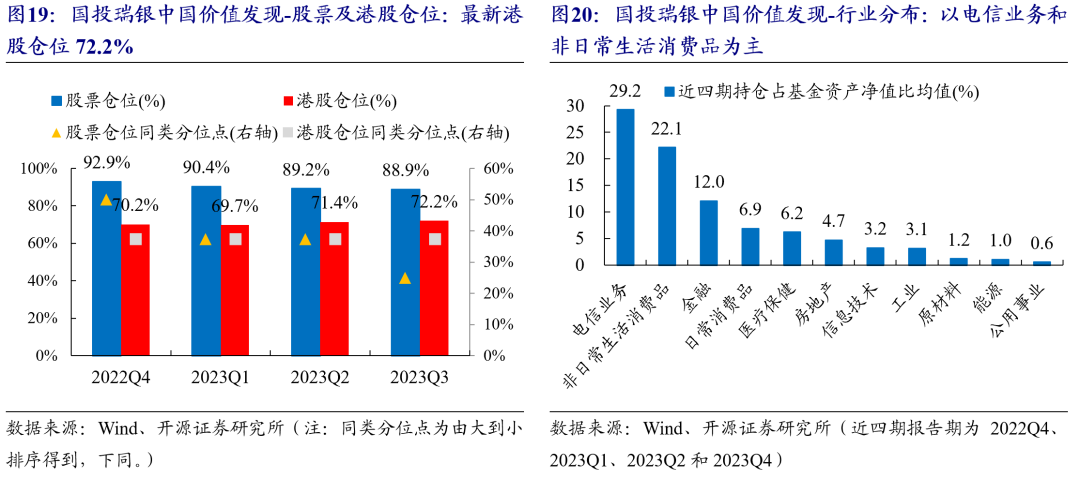

国投瑞银中国价值发现(161229.OF)是近一年业绩排名中最高的一只中国香港市场的主动型QDII基金。近一年国投瑞银中国价值发现相对其基准(MSCI中国指数*95%+同期人民币一年期定期存款利率(税后)*5%)实现了6.9%的超额收益,且跑赢恒生指数。根据2023年半年报公布的从全部持股明细的可以看到,近一年市值风格以大盘为主。

相对其他中国香港市场主动型QDII基金,国投瑞银中国价值发现(161229.OF)在整体权益及港股仓位上配置较高。截至2023年三季报,权益仓位为88.9%,其中港股仓位为72.2%。行业上,以电信业务和非日常生活消费品为主。

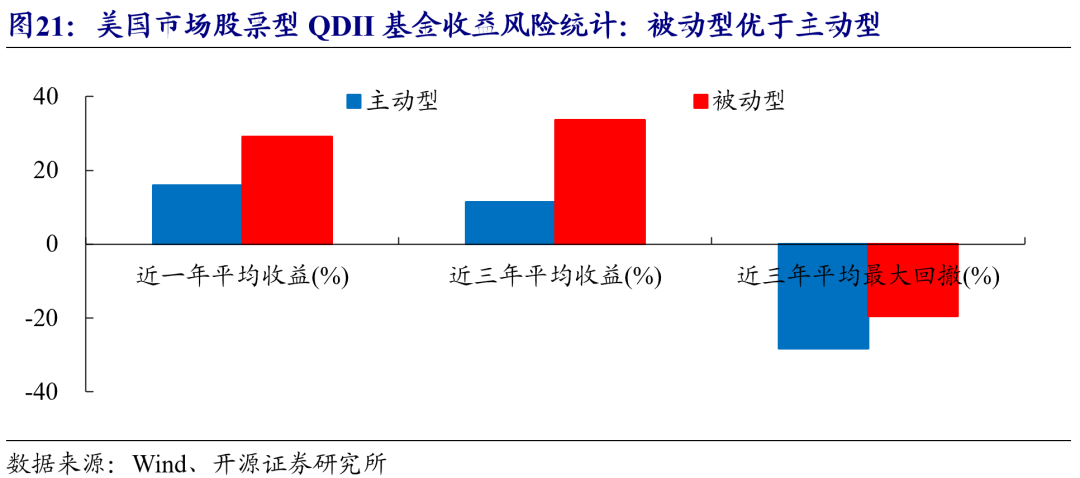

3.1.2、 美国市场股票型绩优QDII:被动型显著优于主动型

美国市场股票型QDII基金中,近一年收益被动型显著高于主动型,并且回撤也更小。近一年被动型的平均收益为29.0%,主动型的平均收益为15.9%。

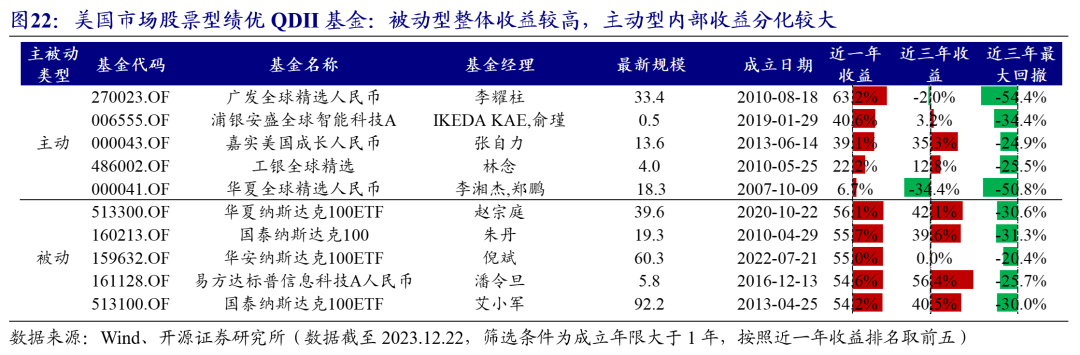

美国市场主动型绩优QDII基金中,广发全球精选人民币(270023.OF)近一年收益达到63.2%;被动型绩优基金中主要以跟踪纳斯达克100指数为主,整体收益普遍较高。

美国市场主动型绩优QDII基金中,广发全球精选人民币(270023.OF)近一年收益达到63.2%;被动型绩优基金中主要以跟踪纳斯达克100指数为主,整体收益普遍较高。

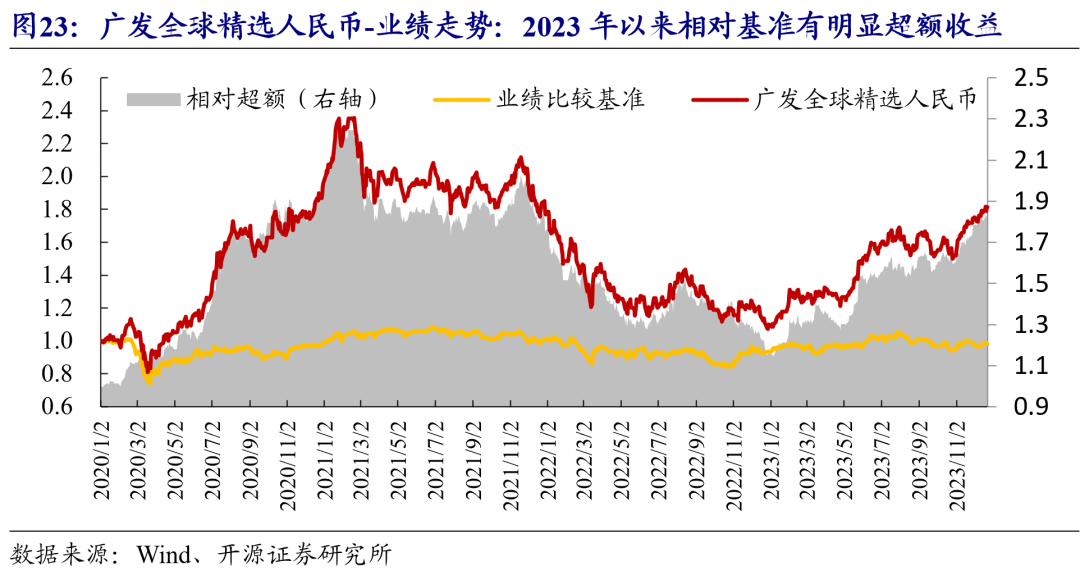

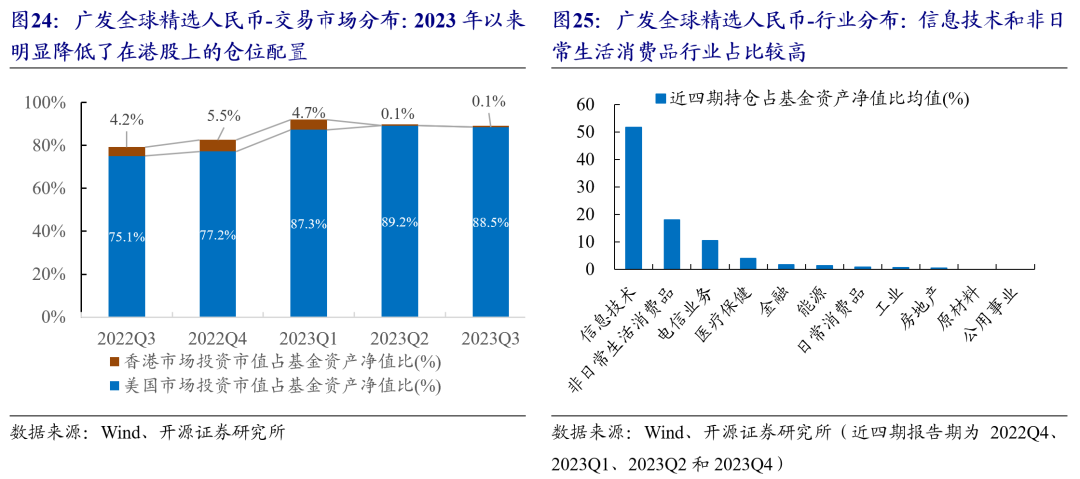

作为近一年排名第一的主动型美国市场股票型QDII基金,广发全球精选人民币(270023.OF)近年来相对基准(60%×人民币计价的MSCI全球指数(MSCI World Index)+40%×人民币计价的恒生指数)的超额呈现一定波动,2023年以来相对基准有明显的超额收益。

从地区配置来看看,广发全球精选人民币自2023年以来缩减港股仓位同时提升了在美股上的仓位。在行业分布上,该基金较为集中,其中信息技术(52%)和非日常生活消费品行业(18%)占比较高。

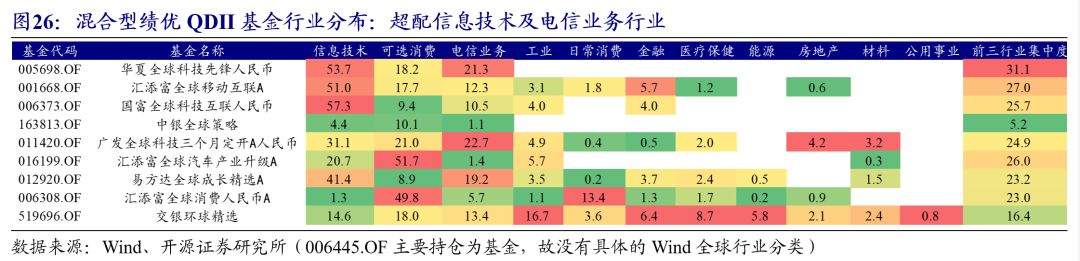

行业分布上,混合型绩优QDII基金主要在信息技术、可选消费、电信业务行业配置较高,而且前三大行业集中度也较高。

行业分布上,混合型绩优QDII基金主要在信息技术、可选消费、电信业务行业配置较高,而且前三大行业集中度也较高。

从绩优基金收益分解来看,大部分债券型绩优QDII基金收益来源于资本利得效应和券种选择效应。

从绩优基金收益分解来看,大部分债券型绩优QDII基金收益来源于资本利得效应和券种选择效应。

04

风险提示

分析结果基于历史数据统计和测算得到,过去业绩不代表未来表现。

感谢实习生戴天予(复旦大学 )对本报告的贡献。

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究