行业轮动策略2023年超额9.26%,配置端转向食饮家电

【国联金工|专题报告】

《行业轮动2023年超额9.26%

,配置端转向食饮家电》

外发报告时间:2023-05-23

投资要点

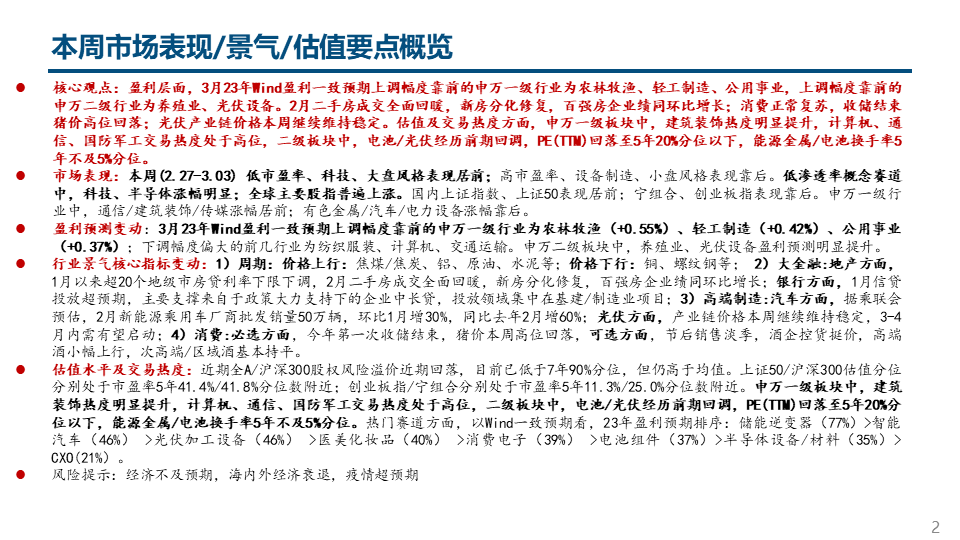

Ø上月行业表现汇总

上月行业轮动加快,其中电机、电网设备、风电设备、电子等行业领涨。传媒、建筑装饰、酒店餐饮等行业领跌,其中传媒跌幅超过10%。

Ø 行业轮动因子表现

今年以来(20230102-20230519),行业景气度、龙头效应因子表现较好,3月份以来北向资金、动量因子表现较好。

Ø 上月组合绩效回顾

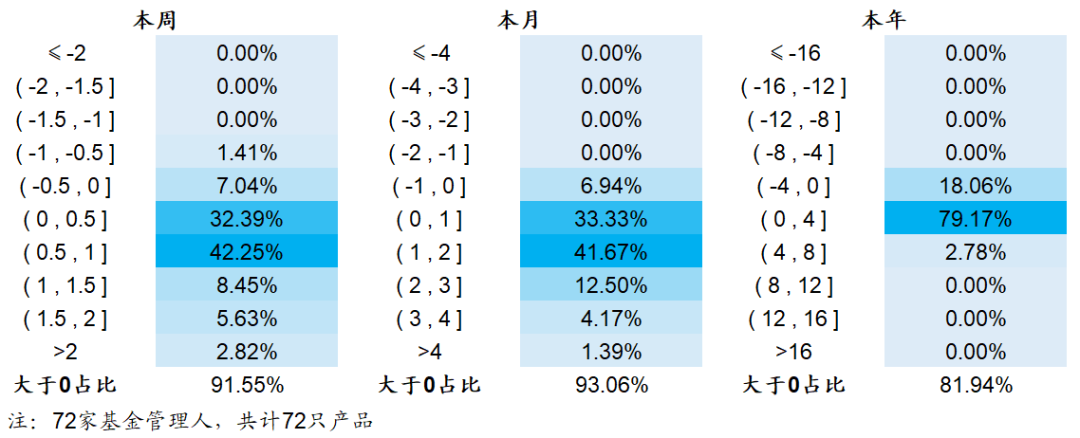

2023年5月策略收益率-1.94%,基准收益率为-1.61%,相对申万一级行业等权指数超额收益-0.33%。

Ø 本期推荐配置

消费支出、投资支出、政府支出和出口进口是影响景气扩散的核心因素,并决定了后续行业动量因子收益的可持续性。根据自上而下结合宏观、板块行业量化基本面、分析师预期、量价信息等和资金流等各维度,综合得到行业配置建议。从综合排名得分情况来看,本期得分排名靠前的五个行业分别为:计算机、传媒、食品饮料、白色家电和黑色家电。具体分项得分明细可参见正文。

Ø 行业轮动策略2.0

国联金工--行业轮动策略自 2017 年以来行业轮动组合年化收益11.38%,相对基准指数年化超额收益11.50%,信息比率为 1.06。

Ø 风险提示

本报告基于历史数据得到的结论,历史回测结果不代表未来。未来市场可能发生变化,产业链的变动可能带来与本报告结论不一样的结果。

正文

1、上月行业走势回顾

备注:在本篇报告中,“上月”指代 2023 年 5 月 4 日至 2023 年 5 月 19 日的交易日。

上月行业轮动加快,其中电机、电网设备、风电设备、电子等行业领涨。传媒、建筑装饰、酒店餐饮等行业领跌,其中传媒跌幅超过10%。

1、搭建网络销售平台

2、行业轮动因子表现

我们对行业轮动因子的收益率进行跟踪,如表 1 所示,其中历史年化收益率的计算区间为 2017 年至今,因子的具体计算方法可参见专题报告《多宏观周期下的行业轮动因子检验》。

今年以来(20230102-20230519),行业景气度、龙头效应因子表现较好,3月以来北向资金、动量因子表现较好。

1、搭建网络销售平台

3.上月组合绩效回顾

2023年5月策略收益率-1.94%,基准收益率为-1.61%,相对申万一级行业等权指数超额收益-0.33%。

1、搭建网络销售平台

4.本期轮动策略最新建议

当前宏观周期处于信用上行,企业盈利上行区间。

表2 展示了本期各行业的综合得分排名,根据自上而下结合宏观、板块行业量化基本面、分析师预期、量价信息等和资金流等各维度,综合得到行业配置建议。从综合排名得分情况来看,本期得分排名靠前的五个行业分别为:计算机、传媒、食品饮料、白色家电和黑色家电。

表 3 列出了推荐行业相关 ETF 中规模较大的产品信息。

1、搭建网络销售平台

5.国联行业轮动策略2.0

5.1 策略简介

通过信用及企业盈利构建经济四象限。分别为[企业盈利上行,信用上行]、[企业盈利上行,信用下行]、[企业盈利下行,信用上行]、[企业盈利下行,信用下行]。

并构建多维度行业风格因子,包括一致预期景气、[文]超预期盈利、龙头效应、行业估值泡沫、反转因子[章]、动量因子、拥挤度、通胀beta。在四个象限[来]分别对各因子进行有效性检验。

基于四个经济象限的因子轮动并配置相应的高预期[自]收益行业以此构建了适用于 A 股市场的行业轮动策略。

5.2 策略绩效

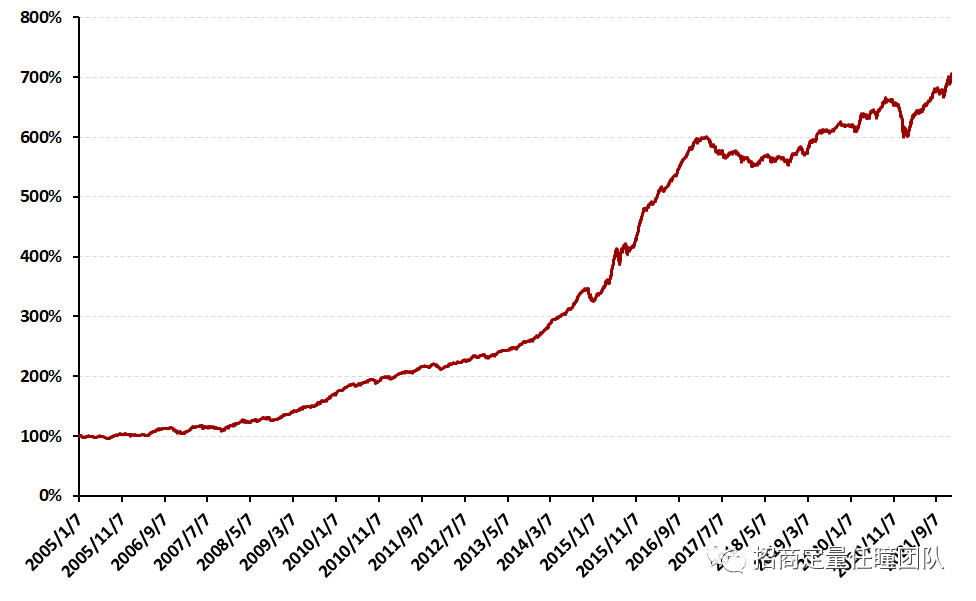

图 7 展示了国联金工--行业轮动策略自 2017年以来相对行业等权基准的年化超额收益,可以看到组合年化超额收益达到11.38%,累积超额收益率94.69%。

表4 展示了该组合分年度绩效表现,自 2013 年以来行业轮动组合年化收益11.38%,相对基准指数年化超额收益11.50%,信息比率为 1.06。

1、搭建网络销售平台

6、风险提示

本报告基于历史数据得到的结论,历史回测结果不代表未来。未来市场可能发生变化,产业链的变动可能带来与本报告结论不一样的结果。

1、搭建网络销售平台

法律声明:

本微信平台所载内容仅供国联证券股份有限公司的客户参考使用。国联证券不会因接收人收到本内容而视其为客户,且由于仅为研究观点的简要表述,客户仍需以研究所发布的完整报告为准。

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本微信平台中的任何内容所引致的任何损失负任何责任。

本订阅号的版权归国联证券所有,任何订阅人如欲引用或转载本平台所载内容,务必注明出处为国联证券研究所,且转载应保持完整性,不得对内容进行有悖原意的引用和删改。转载者需严格依据法律法规使用该文章,转载者单方非法违规行为与我司无关,由此给我司造成的损失,我司保留法律追究权利。

本篇文章来源于微信公众号: 投资者的未来