股票ETF 持续流出,季度 FOF 组合单月超额 2.23% ——基金市场与 FOF 组合 12 月报

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心结论

核心观点

报告期内股票型基金跌幅达到0.86%。行业主题基金涨跌不一,其中医药基金上涨2.8%;稳定和物流基金下跌较多。11月主动量化基金收益1.1%,相对普通股票基金超额收益0.69%;沪深300指数增强当月超额收益0.42%,中证500指数增强基金当月超额收益0.15%,中证1000指数增强基金当月超额收益0.45%。11月主动权益基金加仓电子、汽车和钢铁,对传媒、房地产和医药减仓。整体权益仓位小幅上行。主动权益FOF策略样本外跟踪11月绝对收益1.68%,相对主动权益基金超额收益1.44%。动态交易+Alpha样本外跟踪11月绝对收益2.63%,相对偏股混合型指数基金超额收益2.23%。

权益市场下跌,主动型基金增仓电子汽车钢铁

报告期内股票型基金跌幅达到0.86%。行业主题基金涨跌不一,其中医药基金上涨2.8%;稳定和物流基金下跌较多。11月主动量化基金收益1.1%,相对普通股票基金超额收益0.69%;沪深300指数增强当月超额收益0.42%,中证500指数增强基金当月超额收益0.15%,中证1000指数增强基金当月超额收益0.45%。11月主动权益基金加仓电子、汽车和钢铁,对传媒、房地产和医药减仓。整体权益仓位小幅上行。

基金新成立回升,募资规模超1000亿

报告期内,新成立基金133只,募资规模1130.35亿元,其中,新成立债券型基金数量占比较高,达36.84%;而新成立的债券型基金规模在所有新成立基金中的占比最高,达79.1%。新成立基金中,混合型基金25只,债券型基金和股票型基金分别为49只和42只。

股票ETF流出67.47亿元

ETF净流出为67.47亿元,股票型ETF净流出达到46.43亿元,同期跨境型ETF净流入39.83亿元。年初至今ETF净流入为4322.71亿元,其中股票型ETF净流入为3564.49亿元。行业ETF中新能源和医药ETF分别流入19.63亿元和6.32亿元,多数行业ETF净流出,科技、金融和军工ETF净流出14.42亿元、10.91亿元和8.2亿元。宽基上,上证50流入113.93亿元,中证500和中证1000分别流出66.08亿元和66.97亿元。

季度FOF组合组合正超额

主动权益FOF策略样本外跟踪11月绝对收益1.68%,相对主动权益基金超额收益1.44%。被动指数基金组合样本外跟踪11月绝对收益0.26%,相对Wind全A超额收益-0.09%。ETF组合样本外跟踪11月绝对收益-0.02%,相对Wind全A超额收益-0.37%。长期能力组合样本外跟踪11月绝对收益-0.21%,相对主动权益指数基金超额收益-0.45%。动态交易+Alpha样本外跟踪11月绝对收益2.63%,相对偏股混合型指数基金超额收益2.23%。

风险提示:本报告结果均基于模型计算,模型有失效风险;文中涉及基金组合仅供研究参考,不构成推荐。

主要内容

一、市场回顾及基金业绩表现

1.1

市场回顾

本月各大类资产指数涨跌不一,两市成交额报告期均值8768.11亿元。上证综指收于3029.6727点,报告期内(2023-10-31至2023-11-30)权益市场,不同类型股票指数涨跌不一:上证综指自3018.77点升至3029.67点,上升0.36%,深成指自9863.8点跌至9726.92点,下跌-1.39%,上证50自2411.48点跌至2366点,下跌-1.89%,沪深300自3572.51点跌至3496.2点,下跌-2.14%,中证500自5528.24点升至5545.05点,上升0.3%,中小板指自6294.61点跌至6118.52点,下跌-2.8%,创业板指自1968.23点跌至1922.59点,下跌-2.32%。

当月建材、非银行金融、电力设备下跌靠前,涨幅前五大行业分别为:煤炭、传媒、商贸零售、综合、汽车。

本月金融风格跌幅达2.66%,周期风格跌幅达0.75%,消费风格升幅达1.79%,成长风格升幅达0.54%,稳定风格跌幅达0.26%。

1.2

基金整体业绩表现

考察所有成立满6个月以上的基金,报告期内(2023-10-31至2023-11-30),股票型基金跌幅达到0.86%。除此之外,商品型基金跌幅达到0.58%。具体来看,被动指数型偏股混合型和平衡混合型下跌最大,分别下跌1.21%、0.32%和0.21%。

对于2亿以上的主动权益类基金(包括:普通股票型、偏股混合型、灵活配置型、平衡混合型基金),11月北交所主题基金表现优异,包揽基金业绩排名靠前位置。

1.3

行业主题基金涨跌

分不同行业主题基金来看,11月行业主题基金涨跌不一,其中医药基金上涨2.8%;稳定和物流基金下跌较多。

今年以来,周期基金上涨0.45%,新能源基金下跌21.47%。

1.4

“固收+”基金涨跌情况

考察所有成立满6个月以上的“固收+”类基金,本文将分类为固收+类基金分类为股债混合策略为主的“固收+权益”类基金、“固收+打新”类基金和转债策略为主的“固收+转债”策略。报告期内固收+基金规模加权平均收益-0.11%%,固收+权益基金平均收益-0.09%,“固收+转债”基金平均收益-0.96%,“固收+打新”类策略平均收益-0.03%。

1.5

量化基金跟踪

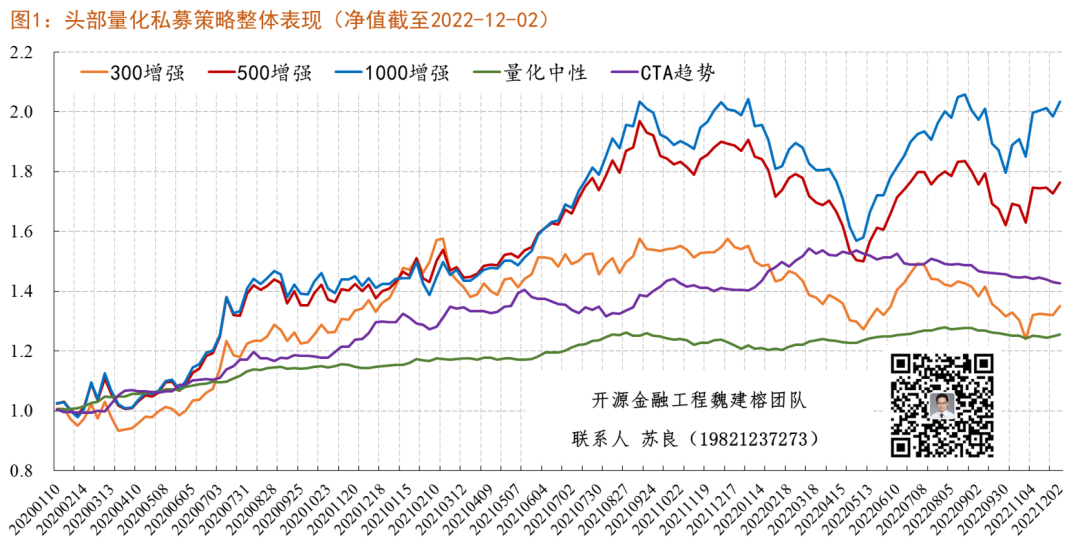

考察量化基金当月收益,我们将量化基金分为主动量化、指数量化和对冲量化;并编制相应基金指数,季度换仓。

11月主动量化基金收益1.1%,相对普通股票基金超额收益0.69%;沪深300指数增强当月超额收益0.42%,中证500指数增强基金当月超额收益0.15%,中证1000指数增强基金当月超额收益0.45%。

1.6

主动权益型基金仓位跟踪

使用卡尔曼滤波对普通股票型、偏股混合型、灵活配置型、平衡混合型基金11月仓位变动进行跟踪。11月主动权益基金加仓电子、汽车和钢铁,分别加仓0.81%、0.69%和0.48%,对传媒、房地产和医药减仓。整体权益仓位小幅上行。

目前非银金融、家电和通信位于三年高位,银行、食品饮料和消费者服务位于三年低位。

1.7

ETF市场回顾

考察成立半年后的ETF,截至报告期末(2023-11-30),数据集内ETF共871只,其中股票型ETF共705只,非货币型ETF共844只。ETF规模合计共27270.01亿元,其中股票型ETF规模合计13906.01亿元,非货币型ETF规模共17519.65亿元。

考察成立半年后的ETF,报告期内(2023-11-01至2023-11-30)ETF净流出为67.47亿元,股票型ETF净流出达到46.43亿元,同期跨境型ETF净流入39.83亿元。年初至今ETF净流入为4322.71亿元,其中股票型ETF净流入为3564.49亿元。

分主题ETF来看,11月行业ETF中新能源和医药ETF分别流入19.63亿元和6.32亿元,多数行业ETF净流出,科技、金融和军工ETF净流出14.42亿元、10.91亿元和8.2亿元。

宽基上,上证50流入113.93亿元,中证500和中证1000分别流出66.08亿元和66.97亿元。

风格上,红利低波流入36.61亿元,港股流出8.23亿元。

1.8

ETF资金流择时观点

我们使用沪深300类ETF多个窗口期构成的收益观点计算观点一致性,当向上观点强烈时对沪深300做多,反之对沪深300做空,模糊期空仓。

11月沪深300择时收益-0.46%,创业板50择时收益-0.3%。

二、新成立基金133只,待发38只

2.1

新成立基金

将不同份额合并计算,仅统计初始基金, 2023年10月,国内市场新成立基金133只,募资规模1130.35亿元,其中,新成立债券型基金数量占比较高,达36.84%;而新成立的债券型基金规模在所有新成立基金中的占比最高,达79.1%。新成立基金中,混合型基金25只,债券型基金和股票型基金分别为49只和42只。

2.2

新发行基金

报告期内,国内市场新发行基金141只,其中,债券型基金50只,股票型基金37只,混合型基金39只,国际(QDII)基金5只以及FOF基金11只。

2.3

待发行基金

截至报告期末,已公告尚待发行待定基金共有38只,其中股票型基金12只,混合型基金11只,债券型基金14只和FOF基金2只。

2.4

新受理基金

报告期内,新受理申请材料的基金共计132只,其中简易程序审核(审核期限20天)的基金共计132只。

三、各风格类基金组合均获正超额收益

3.1

不同类型精选基金组合表现

我们将基金池选定为:国内基金市场上,成立满一年且最近报告期规模大于2亿的主动管理型权益类基金(包括:普通股票型基金、偏股混合型基金、灵活配置混合型基金、平衡混合型基金)。同时,将市场按照风格(价值/成长)和规模拆分成大盘成长、大盘价值、中盘成长、中盘价值、小盘成长、小盘价值六类,并将相应的比较基准设定为:大盘成长指数(399372.SZ)、大盘价值指数(399373.SZ)、中盘成长指数(399374.SZ)、中盘价值指数(399375.SZ)、小盘成长指数(399376.SZ)、小盘价值指数(399377.SZ)。根据我们的基金量化筛选模型,将在每月末筛选出预期未来表现良好(相对基准指数)的基金组合。

由于股票型基金的持仓规则在2015年8月发生过变化(根据2013年4月公布的《公开募集证券投资基金投资基金运作管理办法(征求意见稿)》规定,已发行股票型基金的基金仓位将调整为80%,并最迟由于2015年8月8日前调整完毕),导致当年相当比例基金类型和权益持仓比例发生较大变化。因此,我们考察该策略自2015年12月31日以来的表现。

对于大盘成长型基金精选组合,自2015-12-31以来,该组合累计收益61.27%,累计超额收益75.54%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益-1.55%,超额收益1.28%(相对于大盘成长型基金的基准)。

对于大盘价值型基金精选组合,自2015-12-31以来,该组合累计收益73.01%,累计超额收益86.14%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益-1.64%,超额收益-0.22%(相对于大盘价值型基金的基准)。

对于中盘成长型基金精选组合,自2015-12-31以来,该组合累计收益78.84%,累计超额收益140.54%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益0.09%,超额收益1.83%(相对于中盘成长型基金的基准)。

对于中盘价值型基金精选组合,自2015-12-31以来,该组合累计收益56.39%,累计超额收益108.03%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益-0.74%,超额收益-0.17%(相对于中盘价值型基金的基准)。

对于小盘成长型基金精选组合,自2015-12-31以来,该组合累计收益96.90%,累计超额收益191.34%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益1.01%,超额收益0.88%(相对于小盘成长型基金的基准)。

对于小盘价值型基金精选组合,自2015-12-31以来,该组合累计收益87.47%,累计超额收益109.61%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益-0.33%,超额收益-0.44%(相对于小盘价值型基金的基准)。

3.2

不同类型(仅按规模划分)精选基金组合表现

我们将基金池选定为:国内基金市场上,成立满一年且最近报告期规模大于2亿的偏主动管理型权益类基金(包括:普通股票型基金、偏股混合型基金、灵活配置混合型基金、平衡混合型基金、增强指数型基金)。同时,我们将市场按照规模拆分成大盘、中盘和小盘三类,并将相应的比较基准设定为:沪深300(000300.SH)、中证500(000905.SH)、中证1000(000852.SH)指数。根据我们的基金量化筛选模型,将在每月末筛选出预期未来表现良好(相对基准指数)的基金组合。

对于沪深300型基金精选组合,自2015-12-31以来,该组合累计收益60.42%,累计超额收益68.17%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益-1.48%,超额收益-0.18%(相对于沪深300型基金的基准)。

对于中证500型基金精选组合,自2015-12-31以来,该组合累计收益75.09%,累计超额收益146.68%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益0.24%,超额收益-0.02%(相对于中证500型基金的基准)。

对于中证1000型基金精选组合,自2015-12-31以来,该组合累计收益63.10%,累计超额收益138.34%,表现远好于同期上证综指。报告期内(2023-11-01至2023-11-30),该基金组合共包含5只基金,累计收益2.77%,超额收益1.18%(相对于中证1000型基金的基准)。

3.3

行业轮动基金组合表现

根据自上而下,结合宏观、量化基本面、财务因子、分析师预期、机构偏好、量价技术和资金流等维度,并自2022年2月开始对外跟踪六维度行业轮动模型。

自2008年至初2022年5月27日,模型年化收益率为14.90%,相对行业等权组合的年化超额收益率为12.05%,除2008年以外,其余年度均获得正超额收益。

在如何将效果优秀的六维度行业轮动模型应用至基金选择上,我们进行了一定的探索,建立了基于规划求解的六维度行业轮动FOF组合。

具体应用上,主要思想是将基金组合在各个推荐行业的暴露尽量控制相等,同时使得期望Alpha最大,同样地,为了避免部分行业主动权益基金暴露不够,基金池选择主动权益基金和指数型股票基金对组合权重规划求解。

首先基金池内各基金收益对中信一级行业过去半年日度超额收益率做非负OLS,求得alpha和基金在各个行业上的beta;

规划求解权重w,目标使得组合alpha最大同时限制为w之和为1,各w在0-0.2之间,5个行业的组合beta均为0.15;

对于空解的期数使用弱约束和基于全持仓的方法进行填充。

基于全持仓的方法进行填充为在信号发出后,结合最近一期可得全持仓,例如2月末仅可使用去年6月持仓,3月末可使用去年12月末全持仓。

基金池选择成立6个月以上的主动权益基金和被动指数型基金,计算可得全持仓每只基金在每个中信一级行业的持仓权重,按照每个信号行业选取相应行业占基金持仓超过60%的对应基金,每个中信行业信号之间等权重配比;若无60%以上行业,则以该行业占比最大的基金选入。其中弱约束为组合在各行业beta暴露均大于0且相等。

月度调仓的六维度行业轮动FOF体现了行业轮动信号的行业把握能力和基金本身中期能力,剔除暂停大额申赎的基金和定开基金。

主动权益FOF策略样本外跟踪11月绝对收益1.68%,相对主动权益基金超额收益1.44%。

被动指数基金组合样本外跟踪11月绝对收益0.26%,相对Wind全A超额收益-0.09%。

ETF组合样本外跟踪11月绝对收益-0.02%,相对Wind全A超额收益-0.37%。

长期能力组合样本外跟踪11月绝对收益-0.21%,相对主动权益指数基金超额收益-0.45%。

动态交易+Alpha样本外跟踪11月绝对收益2.63%,相对偏股混合型指数基金超额收益2.23%。

附录:不同风格基金精选组合名单

风险提示:

本报告结果基于对应模型计算,需警惕模型失效的风险;历史不代表未来,需警惕历史规律不再重复的风险;文中涉及基金组合等模型结果,仅供研究参考,不构成投资建议;当前海外地区冲突仍未结束,需警惕局部地区冲突大规模升级的风险;美国加息促进美元资产向美国回流,当前美国仍处于加息进程中,需警惕美联储加息超预期的风险;国内新冠肺炎疫情仍未完全结束,仍需警惕国内疫情大幅反弹对股市带来的风险。当前中国经济受国内国际因素影响较多,仍需警惕国内经济增长不及预期带来的风险。

证券研究报告名称:《股票 ETF 持续流出,季度 FOF 组合单月超额 2.23% ——基金市场与 FOF 组合 12 月报 》

对外发布时间:2023年12月4日

报告发布机构:中信建投证券股份有限公司

本报告分析师:丁鲁明 执业证书编号:S1440515020001

刘一凡 执业证书编号:S1440523070011

免责声明:

本公众订阅号(微信号:鲁明量化全视角)为丁鲁明金融工程研究团队(现供职于中信建投证券研究发展部)设立的,关于金融工程研究的唯一订阅号;团队负责人丁鲁明具备分析师证券投资咨询(分析师)执业资格,资格证书编号为:S1440515020001。

本公众订阅号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众订阅号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众订阅号内容的行为而将订阅人视为本公司的客户。

本公众订阅号不是中信建投证券研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅本公司已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

本公司对本帐号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本帐号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据本公司后续发布的证券研究报告在不发布通知的情形下作出更改。本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本帐号资料意见不一致的市场评论和/或观点。

本帐号内容并非投资决策服务,在任何情形下都不构成对接收本帐号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本帐号内容做出的任何决策与本公司或相关作者无关。

本帐号内容仅为本公司所有。未经本公司许可,任何机构和/或个人不得以任何形式转发、翻版、复制和发布相关内容,且不得对其进行任何有悖原意的引用、删节和修改。除本公司书面许可外,一切转载行为均属侵权。版权所有,违者必究。

本篇文章来源于微信公众号: 鲁明量化全视角