被动型ETF持仓对主动管理型基金业绩表现的影响几何

导读

“西学东渐”作为以往学术传播的方式之一,其在如今仍具有重要的现实意义。作为A股市场上以量化投资为研究方向的卖方金融工程团队,我们通过大量的材料阅读,去粗取精,将认为最有价值的海外文献呈现在您的面前。

作为西学东渐——海外文献系列报告第一百六十篇,本文推荐了D. Eli Sherrill、Sara E. Shirley和Jeffrey R. Stark于2017年发表的论文《Actively managed mutual funds holding passive investments: What do ETF positions tell us about mutual fund ability?》。

本文首次对主动管理型共同基金(AMMF)所配置的交易型开放式指数基金(ETF)进行了深入的研究,以便更好地了解为什么AMMF对被动ETF进行大量投资。文中从ETF持仓、市场择时能力、资金流管理能力和现金持有情况几个方面,考察了AMMF的业绩表现。研究发现,超过三分之一的AMMF在2004年至2015年之间持有ETF头寸。通过使用各种绩效指标,研究结果表明,在投资组合中持有较大头寸ETF的AMMF表现将差0.41%到1.63%。这些AMMF也表现出较差的市场择时能力,并持有更多的现金。相比之下,持有少量ETF的AMMF与没有持有ETF的AMMF具有相似的特征。因此,持有ETF的行为并不反映较差的能力,但是持有较大的ETF头寸则是一个能力较差的信号。

风险提示:文献中的结果均由相应作者通过历史数据统计、建模和测算完成,在政策、市场环境发生变化时模型存在失效的风险。

1、引言

众所周知,主动管理型共同基金(AMMF)的目标是通过选取被低估的证券以追求超额回报。与股票型AMMF专注于精选股票的策略不同,部分AMMF更倾向于持有被动管理的交易型开放式指数证券投资基金(ETF)。在2004年至2015年期间,我们发现高达37.88%的AMMF在其投资组合中持有ETF。尽管AMMF的管理规模超过1万亿美元(大概每5美元中就有1美元由AMMF管理),但现有的文献资料尚未深入研究持有ETF等被动投资对业绩的影响。

&nbs[文]p; &n[章]bsp;随着AMMF行业增量资金的竞争逐渐白[来]热化(Berk和Green,2004年),学[自]术界逐步对各种旨在提升AMMF业绩或者吸引更[1]多资金投入的策略展开了广泛研究。这些策略包括[7]孵化(Evans,2010年)、改变AMMF[量]的名称(Cooper等人,2005年)、集中[化]行业配置(Kacperczyk等人,2005[ ]年)以及在择时和选股策略之间切换(Kacpe[ ]rczyk等人,2014年)等。其他研究主要[ ]关注AMMF管理特定资产的能力,例如,Che[1]n等人(2013年)研究了AMMF卖空的情况[7],发现空头头寸与提高AMMF业绩之间存在关联[q];Koski和Pontiff(1999年)首[u]次详细介绍了AMMF如何利用衍生品头寸;Fr[a]ino等人(2009年)发现改善资金流管理与[n]指数期货头寸有关;Cici和Palacios[t](2015年)发现期权可以运用于对冲策略。

本次研究重点关注主动管理型的投资组合中大量ETF持仓对基金业绩的影响。多元化的ETF配置策略的潜在好处包括提高收益率、改善现金流、流动性管理等,并且可以使投资者通过买卖ETF对市场进行择时。因此,我们将研究配置ETF的AMMF是否提高了业绩,从而探索出主动型投资组合在持有大规模被动资产时的合理性和有效性。

作为评价AMMF整体表现的最显著的参考指标,业绩数据无疑十分重要。通过对比风险调整后的业绩和超额收益指标,我们发现,在持有ETF后的12个月内,基金业绩明显呈现下滑趋势。为了进一步分析这一现象,我们效仿Cici和Palacios(2015年)的做法,按照12个月期间投资于ETF的投资比例中位数,将样本分为低ETF比重基金和高ETF比重基金。我们发现,高ETF比重基金的业绩表现是最差的,随后每年低于无ETF比重基金0.41%至1.63%。在控制了基金的风格、类型和目标特征后,这些结果仍然成立。

&nbs[.]p; &n[c]bsp;我们的研究结果表明,大额ETF持仓与[o]AMMF业绩表现不佳存在一定的关联性。运用其[m]他稳健性检验方法(例如,三等分排名、基于风格[文]的排名、长期横截面排名、24个月的月度回报排[章]名以及匹配样本方法),均验证了这一发现。

为了更好地理解业绩不佳的原因,我们将业绩衡量指标分解为ETF部分和非ETF部分。我们发现,ETF和非ETF部分都对高ETF比例AMMF的表现不佳做出了重大贡献。相比之下,我们发现ETF持仓对低ETF比例AMMF的业绩贡献不大。ETF投资组合的负收益表明高ETF比例AMMF除了缺乏选股技能以外,还缺乏挑选ETF的能力。这表明,高ETF比例AMMF可能在投资组合管理的多个方面存在弱点,而不仅仅是缺乏选择证券的能力。

&nbs[来]p; &n[自]bsp;接下来,我们研究持有ETF对AMMF[1]业绩的直接影响。我们发现,与未持有ETF的情[7]况相比,低ETF比例AMMF在持有ETF期间[量]的表现没有明显差异。在高ETF比例AMMF中[化],我们观察到在其持有ETF的月份中,风格超额[ ]、目标超额和基准超额均显著下降,这进一步说明[ ]了持有ETF对AMMF业绩的影响。同时也表明[ ],高ETF比例AMMF无法运用ETF仓位来提[1]高组合整体表现。

我们也确认了ETF的主动程度是否会对AMMF业绩产生影响。通过计算AMMF所持有ETF的主动份额,我们发现,更主动的ETF持仓与业绩下降存在边际关联。高度主动的AMMF更倾向于将ETF作为主动型投资策略的一部分,但其业绩表现较差。接着,我们研究了ETF类型对AMMF业绩的影响,发现持有传统指数追踪型ETF的高ETF比重基金不一定会追踪其自身的指定基准,但却普遍表现出较差的业绩。这与我们对ETF主动份额的分析结果一致,说明在指定基准之外大量配置指数ETF的AMMF业绩最为糟糕。

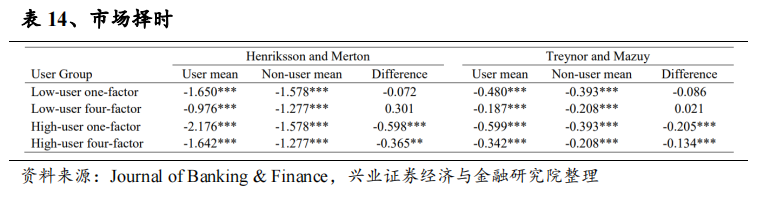

&nbs[7]p; &n[q]bsp;为了研究AMMF是否在市场上涨时增加[u]风险敞口,在市场下跌时减少风险敞口,我们采用[a]了Henriksson和Merton(198[n]1)以及Treynor和Mazuy(1966[t])的择时方法。我们发现,总体而言,AMMF的[.]择时能力相对较差。然而,高ETF比例的AMM[c]F是择时能力最差的基金。与没有配置ETF的组[o]合相比,低ETF比例的AMMF在市场择时能力[m]上较为接近。这些结果证实了高ETF仓位与AM[文]MF管理人整体能力不足之间的关联。

为了确定AMMF是否可以利用ETF进行流动性管理,我们研究了基金资金流和持有的现金的情况。如果AMMF能够改善流动性管理,就有望减轻与流动性交易相关的业绩拖累(Edelen,1999年)。与Frino等人(2009年)的研究结果一致,我们发现持有ETF的AMMF,无论其配置类别如何,都没有额外的现金流管理能力,而更强的现金管理能力将有助于减轻现金对业绩的拖累(Wermers,2000年)。根据Yan(2006年)的研究,我们发现与ETF持有量相关的现金管理能力存在差异。高ETF比例的AMMF相比其他基金持有更多现金,而低ETF比例的AMMF持有较少现金。我们发现AMMF在持有ETF期间与未持有ETF期间现金持有量并没有减少。

本文框架如下:第2节介绍数据、样本创建和描述性统计。第3节从风险调整后的业绩表现和超额收益表现两个角度出发,详细探讨了AMMF的投资表现。随后,我们进一步剖析了业绩来源,分为ETF部分和非ETF部分两部分;第4节专注于分析不同ETF特征及种类对AMMF业绩的具体影响;第5节重点研究市场择时及流动性管理对AMMF业绩的潜在作用;第6节包含了三等分排名、风格排名、终身横截面排名的稳健性测试结果,以及使用24个月窗口的月度回报以及分时间段的匹配样本分析。最后,第7节讨论了我们的结论。

2.数据、样本构建和样本统计

我们从多个数据库中构建样本,并研究与基金业绩相关的AMMF和ETF特征。

2.1

数据

我们从美国证券价格研究中心(Center for Research in Security Prices)的无幸存者偏差美国共同基金数据库(CRSP MF)中获取了2004年1月至2015年年底的AMMF回报、持股、类型和管理公司特征等信息。由于2004年是CRSP MF报告基金全部持仓的第一年,因此我们的样本从2004年开始统计。CRSP MF在股票类别层面报告了大多数变量。为避免将每个份额类别都算作一个独立的共同基金,我们将属于同一共同基金的份额类别合并为一个加权总资产净值TNA(Total Net Assets)。

晨星(Morningstar)数据库提供ETF和共同基金的特征,如反向或杠杆ETF的标签。CRSP US Stock数据库(CRSP US)提供ETF价格、收益率、买卖价差和交易量。我们保留每日收益率,以便按月计算风险调整后的业绩。所有其他共同基金、ETF和基金系列变量,除非另有说明,均以月度频率进行分析。我们按CUSIP合并了CRSP MF、晨星(Morningstar)和CRSP US的ETF和共同基金数据,并删除了数据缺失的投资组合观测值。

为了构建持有被动管理ETF的多元化国内股票AMMF样本,我们保留了归类为国内股票的基金,并剔除了任何被识别为行业、对冲或被动管理的基金。由于Evans(2010年)讨论的孵化偏差,我们剔除了CRSP MF报告的首次发行日期之前的基金观察值。然后,我们剔除总资产净值低于1500万美元的AMMF。从AMMF的样本中,我们利用CRSP MF中的持股信息来识别所有被动管理型ETF的持股,并剔除那些被归类为主动管理型的ETF。与Chen等人(2013年)类似,我们使用月度持仓数据更新股票和ETF持仓,并假设最长持有期为6个月。如果没有月度持仓数据,我们就使用季度持仓数据,但同样受六个月的限制。连续六个月(两个季度)没有更新持仓数据后,我们将基金持仓设为缺失。与Cici和Palacios(2015年)一样,我们在不重叠的12个月窗口进行分析。ETF持有排名和控制变量在每个12个月期间计算,我们在预测和同期分析中使用ETF持有排名。由此得到的样本包括1,322个独特的持有被动ETF仓位的多元化国内股票AMMF,以及2,168个独特的从未持有ETF的AMMF。对ETF持有AMMF的基金期间(12个月)观察次数为4,014次,对非ETF持有AMMF的基金期间(12个月)观察次数为16,354次。作为稳健性的附加方法,我们根据AMMF的投资目标和总资产净值构建了一个匹配样本。我们将在第6节讨论这些结果。

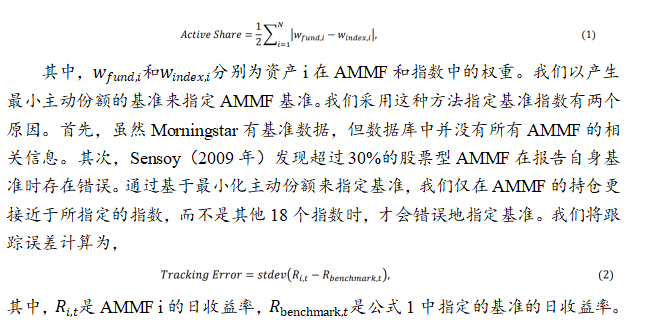

在计算基准超额收益、主动份额和跟踪误差时,我们需要AMMF的基准,并使用Cremers和Petajisto(2009年)中的19个基准。与Cremers和Petajisto(2009年)一样,为了给每个AMMF指定基准,我们计算其相对于所有19个指数的主动份额。

由于AMMF之间的特异性,我们也做了许多分析对AMMF的基础持股风格进行了控制。与Daniel等人(1997年)和Kacperczyk等人(2005年)的方法类似,我们将AMMF分成25个风格组。首先,我们对AMMF投资组合中的每个股票仓位进行排名,根据其规模和价值特征分别分配两个取值,范围在1到5之间。通过这些排名,我们每月计算AMMF的TNA加权规模和价值特征。这些数值代表了我们在整个回归过程中采用的风格控制变量。为了计算风格基准,以评估风格超额收益,我们对AMMF进行双重排序,根据其规模和账面市值特征将其分为五个五等分。这样形成了25个风格组,用于调整AMMF基础股票持仓的规模和账面市值特征。这25个风格控制投资组合的价值加权回报被用作我们的风格基准回报。作为稳健性检验的额外方法,我们依据风格子样本创建了年度持有排名。我们将在第6节中详细讨论这一过程和结果。

Cici和Palacios(2015年)发现,在2003年7月至2010年12月期间,11%的AMMFs至少使用过一次交易所交易期权;Chen等(2013年)发现,截至2009年,7%的共同基金参与了空头头寸。与AMMFs使用期权和空头头寸相比,我们发现平均有20%的国内股票型AMMFs在特定年份持有ETF头寸,在我们的样本中,37.88%的AMMF在某个时间点持有ETF。

2.2

ETF和共同基金的特点

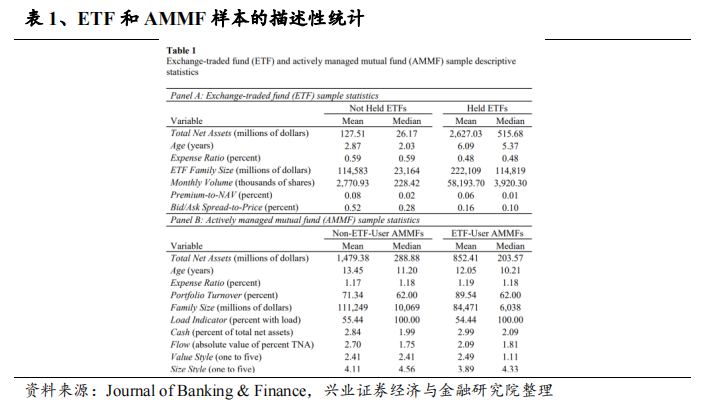

表1面板A提供了ETF的描述性统计数据,并比较了AMMF持有的ETF和AMMF从未持有的ETF的特征。未被AMMF持有的ETF通常具有小规模、成立时间短、流动性低这类特征。在随后的分析中,我们选择不考虑未持有的ETF。在AMMF持有的ETF中,我们观察到AMMF更倾向于选择规模相对较大的ETF(平均规模为26.3亿美元)。此外,它们偏好费率较低、交易量和买卖价差衡量下流动性较高的ETF。与无ETF比例的AMMF相比,配置ETF的AMMF通常规模较小(8.52亿美元对14.8亿美元),投资组合的换手率较高(89.54%对71.34%),属于较小的基金管理公司(844.7亿美元对1112.5亿美元),并且流动性较低(2.09%对2.70%)。

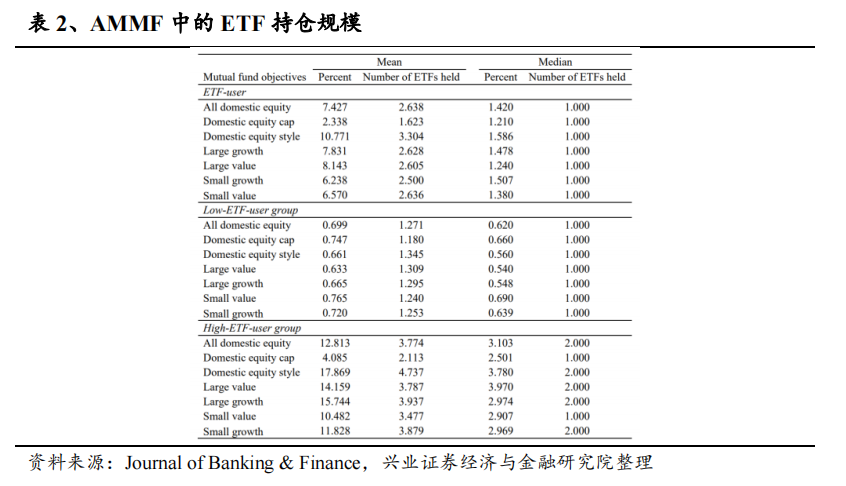

我们通过观察AMMF投资组合中ETF所占比例,进一步探讨了ETF的使用情况。在表2中,我们发现,当国内股票型AMMF持有ETF时,ETF占总资产净值的平均值(中位数)为7.43%(1.42%)。Cici和Palacios(2015年)在其研究中关注了AMMF中衍生品的使用情况,结果显示低ETF比例组和高ETF比例组的子样本在衍生品持仓规模方面存在显著差异。按照他们的方法,我们首先根据前12个月期间ETF仓位占投资组合总资产净值的百分比,将所有AMMF持有分为两组。我们将投资组合中ETF配置比例高于中位数的AMMF归入高ETF持有组,将投资组合中ETF配置比例低于中位数的AMMF归入低ETF持有组。利用低ETF持有组和高ETF持有组的层次结构,可以发现投资组合中分配给ETF的比例存在巨大差异。低ETF持有组的平均(中位数)持仓占TNA的0.70%(0.62%),而高ETF持有组的平均持仓(中位数)为12.81%(3.10%)。随后,我们进一步探讨了按照AMMF目标和风格分类的分配规模。

在高ETF持有AMMF中,我们发现国内市值型AMMF分配给ETF的投资组合比例相对较小,仅占TNA的4.09%。在不同的投资组合风格中,我们还发现大型AMMF持有的ETF仓位大于小型AMMF。这或许说明,低ETF持有AMMF和高ETF持有AMMF,以及不同风格和目标分类的AMMF,使用ETF的目的不同。为了更深入地探讨这种可能性,我们在随后的分析中使用了低ETF持有权重、高ETF持有权重和风格分组。

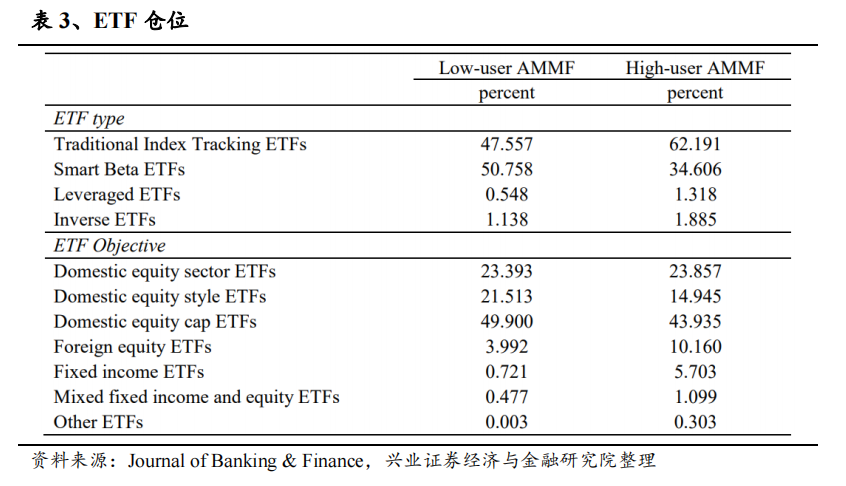

为了更详细地了解AMMF持有的ETF类型,我们首先通过研究ETF按风格的持仓分布来进行分析。表3呈现了高ETF持有AMMF和低ETF持有AMMF在ETF类型和目标方面的结果。研究结果显示,低ETF持有AMMF主要将其ETF持仓平均分配给了传统的指数追踪型和Smart Beta型ETF。相比之下,高ETF持有AMMF将其ETF持仓的34.61%分配给了Smart Beta,62.19%分配给了传统的指数追踪ETF。为了进一步研究AMMF对ETF的偏好,我们按照ETF的目标查看了其配置情况。在低ETF持有和高ETF持有AMMF中,我们发现国内股票市值型ETF占据了ETF投资组合的主导地位,其次是国内股票行业和风格型ETF。在高ETF持有AMMF的ETF投资组合中,外国股票ETF和固定收益ETF也占有相当大的比重,分别为10.16%和5.70%。这表明AMMF也在投资其设定目标之外的ETF。

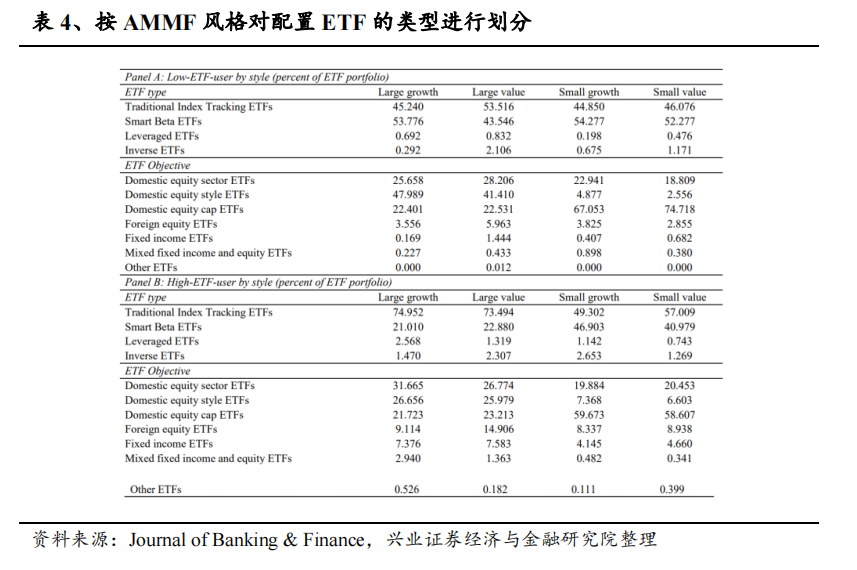

表3的结果对我们的AMMF样本进行了粗略分类,根据其ETF持仓规模将AMMF分为两组。不同类型的AMMF持有ETF头寸的动机可能不同。为了进一步探讨这种可能性,我们效仿Kacperczyk等人(2005年)的做法,将基金细分为四种风格:(1) 大型成长型AMMFs;(2) 大型价值型AMMFs;(3) 小型成长型AMMFs;(4) 小型价值型AMMFs。具体的,我们首先根据AMMF投资组合的规模特征,将样本分为大型和小型风格AMMF。然后,我们使用AMMF投资组合的价值特征重复这一过程。结果是一个按规模和账面市值排序的AMMF子样本。表4按类型和AMMF风格列出了AMMF的ETF配置比例。在面板A中,我们显示,低ETF持有AMMF(无论风格分类如何)在传统指数跟踪ETF和智能贝塔ETF之间的分配相当平均。从ETF的目标来看,被归类为大型成长型和大型价值型的低ETF持有AMMF主要持有基于国内股票风格的ETF,而小型成长型和小型价值型AMMF则主要持有基于国内股票市值的ETF。在面板B中,我们对高ETF持有AMMF进行了研究,结果显示,大型成长型和大型价值型AMMF将其ETF投资组合的近三分之二投资于传统指数追踪ETF,而小型成长型和小型价值型AMMF则更倾向于在传统指数追踪ETF和智能贝塔ETF之间分仓。我们还发现,小型成长型和小型价值型高ETF持有AMMF的ETF持仓一半以上是基于国内股票市值的ETF,而大型成长型和大型价值型高ETF持有AMMF的持仓分布更为均匀。

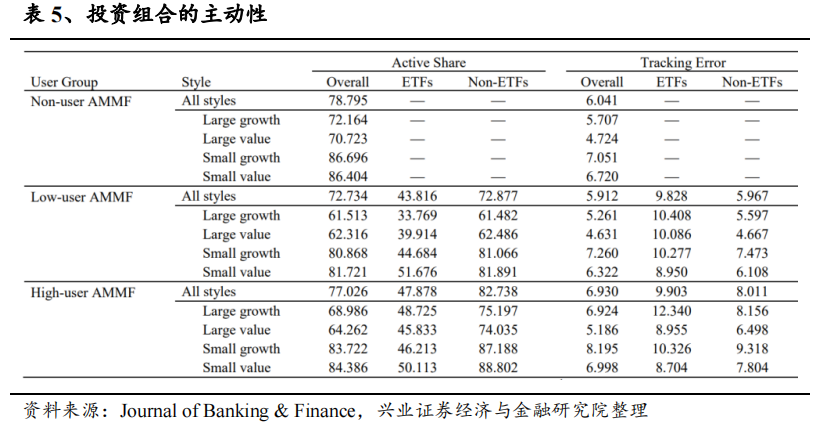

表3和表4表明,AMMF对不同类型和目标的ETF均有所配置。这一结果使得这些AMMF的主动性受到质疑。由于ETF持仓的被动性以及对主动管理的重视(Kacperczyk等人,2005年;Cremers和Petajisto,2009年;以及Doshi等人,2015年),我们通过计算主动份额和跟踪误差,采用Cremers和Petajisto(2009年)的方法来研究AMMF的主动性和是否运用复制指数策略。为了充分了解AMMF投资组合的主动程度,我们按无ETF持有、低ETF持有和高ETF持有AMMF以及AMMF风格来计算主动份额和跟踪误差。我们计算整体AMMF投资组合、ETF投资组合和非ETF投资组合的主动度,以了解ETF持仓如何直接影响投资组合的主动度。表5中的主动份额衡量指标显示,无论类型如何,被归类为大型的AMMF的主动度都低于被归类为小型的AMMF,尽管我们发现无ETF持有、低ETF持有和高ETF持有AMMF组合之间的差异很小。在使用ETF的AMMF中,我们发现ETF投资组合的主动份额值低于非ETF投资组合,尽管根据Cremers和Petajisto(2009年)提出的分类,ETF投资组合仍被视为AMMF指定基准(即非封闭式指数化)之外的主动投资。在比较大型低ETF持有AMMF和大型高ETF持有AMMF时,我们观察到ETF和非ETF投资组合的主动性存在差异,低ETF持有AMMF的主动性低于高ETF持有AMMF。观察到的ETF投资组合主动性的差异可能表明了不同的ETF持仓用途。因此,在第4节中,我们将对ETF主动性与绩效之间的关系进行详细研究。

2.3

多变量共同基金特征和ETF仓位

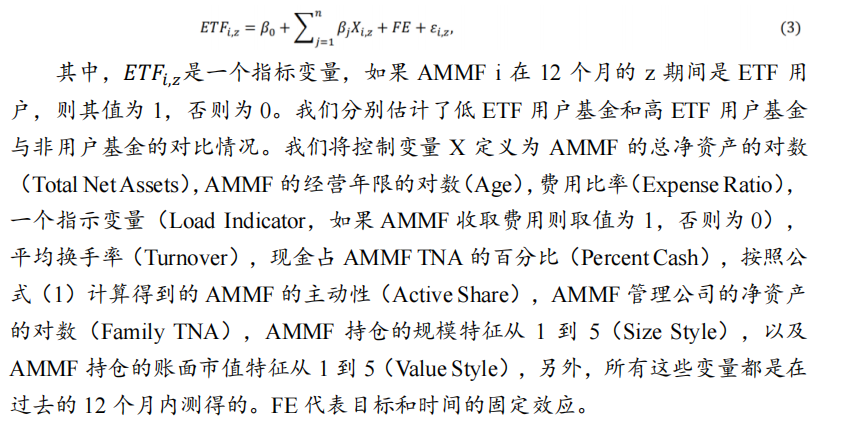

我们进一步通过Koski和Pontiff(1999年)的方法,使用logistic回归来研究与持有ETF相关的AMMF特征,定义为:

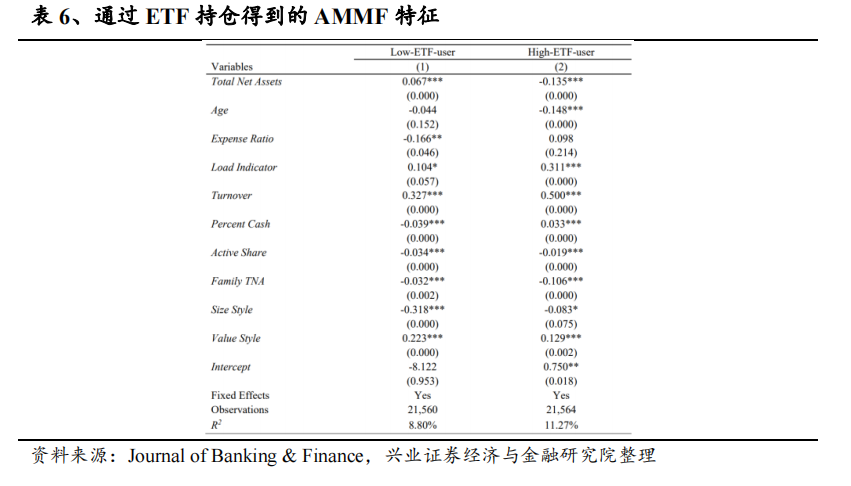

在表6中,我们报告了logistic回归的系数。相对于不使用ETF的AMMF,高ETF持有的AMMFs规模更小、成立时间更短、费率更高、换手率更高、持有更多现金、主动性较低、属于较小的基金管理公司,且持有的仓位具有较高的账面市值。低ETF持有的AMMF的规模更大、费率更低、换手率更高、持有的现金较少、主动性较低、属于较小的基金管理公司,且持有的仓位具有较小的规模特征和较高的账面市值。ETF持有之间的特征差异较大,可能表明使用ETF的共同基金类型存在差异,这进一步促使我们在后续分析中使用AMMF的子组。

3、主动管理的共同基金业绩

业绩往往是AMMF最明显的特征。因此,我们研究了持有ETF与AMMF业绩之间的关联。

3.1

主动管理型共同基金的业绩

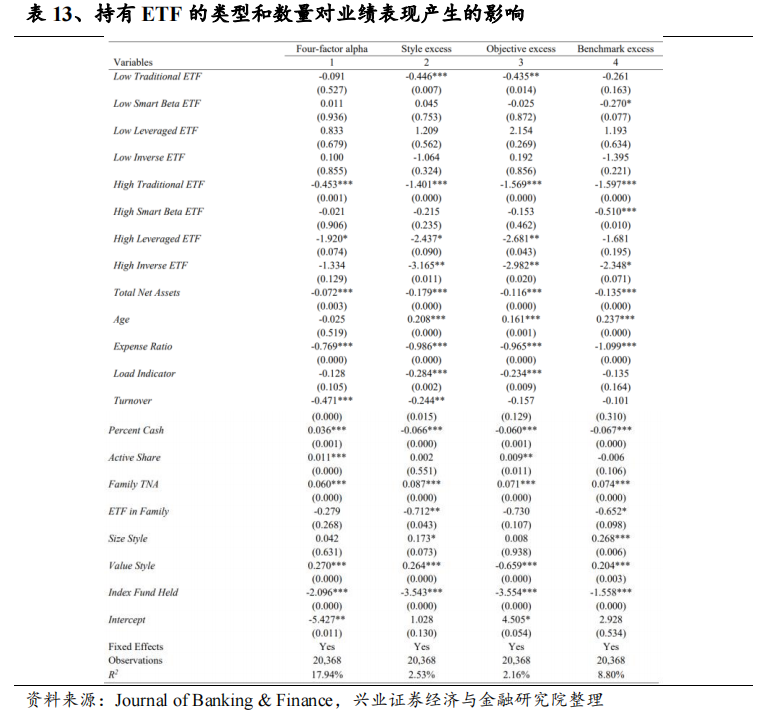

在本节中,我们使用AMMF的日收益率与四因子模型的阿尔法(包括滞后因子以考虑非同步交易(Busse,1999年;Carhart,1997年;Fama和French,1993年)、风格超额回报、目标超额回报和基准超额回报)来研究持有ETF与后续表现之间的关联。根据Cici和Palacios(2015年)的方法,我们计算不重叠的12个月期间的绩效指标。为了消除月度观测数据不足而无法准确计算阿尔法的顾虑,我们采用了共同基金的日收益率。作为鲁棒性检验,我们使用不同的排名方法、匹配样本、24个月非重叠窗口的月回报,以及使用子时期进行了分析。所有的结果都保持不变,关于这一点以及其他鲁棒性考虑的详细讨论可见于第6节。

在表7中,我们通过T-test分析了ETF持有组与非ETF持有组基金平均业绩之间的关系。表的上半部分列出了绩效指标及其与零的显著性,表的下半部分列出了低ETF持有AMMF与非持有AMMF之间的差异,以及高ETF持有AMMF与非ETF持有AMMF之间的差异。在使用目标和基准超额绩效进行衡量时,我们观察到低ETF持有AMMF与非ETF持有AMMF之间只有一些微小的差异。而在使用alpha或风格超额回报进行衡量时,低ETF持有AMMF与非ETF持有AMMF之间没有显著差异。在高ETF持有AMMF中,我们观察到在所有绩效指标上都存在显著的表现不佳。高ETF持有基金的四因子阿尔法(风格超额)[目标超额]{基准超额}为每年-1.59%(-1.18%)[-1.20%]{-2.23%},并且高ETF持有基金的业绩每年大幅低于非ETF持有基金0.41%(1.27%)[1.36%]{1.63%}。因此,少量持有ETF并不一定会带来负面表现,但大量持有ETF则会带来负面表现。

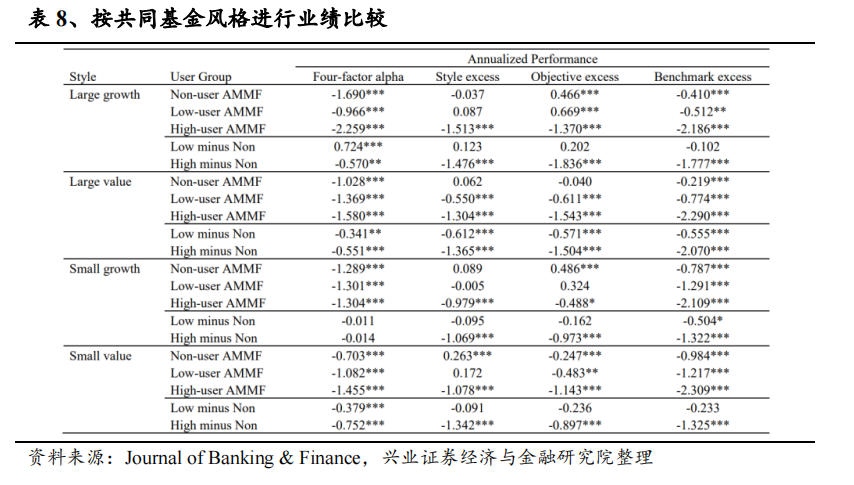

表3、表4和表5显示,ETF的配置会因共同基金风格而异。我们在表8中研究了ETF配置比例与AMMF业绩之间的关系是否也会因AMMF风格而异。我们从AMMF样本中根据ETF配置比例开始,然后根据其基础投资组合的规模和风格特征将AMMF进一步分为四组:(1)大型成长型、(2)大型价值型、(3)小型成长型和(4)小型价值型。表8的结果显示,AMMF风格不同,表现也不同,但总体趋势保持不变。我们发现,相对于非ETF持有AMMF,高ETF持有AMMF在所有风格组中的表现都非常糟糕。从表7中观察到的唯一变化是小型成长型AMMF。用风格超额、目标超额和基准超额衡量时,高ETF持有AMMF的业绩表现显著,但用四因子阿尔法衡量时,高ETF持有AMMF的业绩表现不再显著。除大型价值型低ETF持有AMMF外,低ETF持有AMMF的业绩显著低于非ETF持有AMMF,按AMMF风格衡量低ETF持有业绩时,结果基本保持不变。

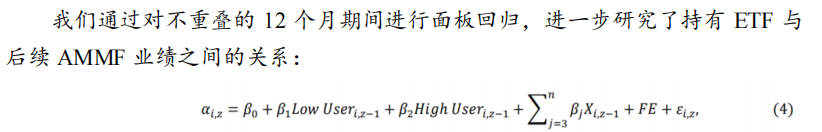

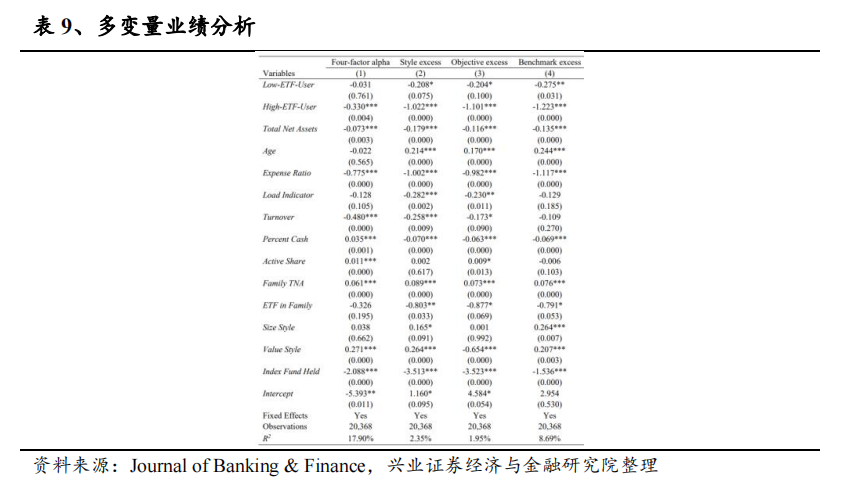

表9报告了公式(4)的绩效结果,其中第一列使用了四因子阿尔法,第二列使用了风格超额收益,第三列使用了目标超额收益,第四列使用了基准超额收益。所有列均包含控制变量以及目标和时间固定效应。与单变量结果一致,高ETF持有AMMF表现最为不佳,其显著系数表示四因子alpha、风格超额、目标超额和基准超额回报的年化表现分别为0.33%,1.02%,1.10%和1.22%的不佳表现。相比之下,低ETF持有组中的AMMF在风格超额收益和目标超额收益方面的显著性仅为10%,在基准超额收益方面的显著性仅为5%。我们的结果表明,即使在控制了AMMF、管理公司、目标和时间特征后,低ETF持有AMMF并未导致业绩不佳,尽管我们观察到大额ETF持仓与随后的AMMF表现不佳之间存在密切关系,但AMMF的表现不佳可能是其ETF持仓、非ETF持仓或两者结合的结果。为了探索这种可能性,我们寻找了AMMF表现不佳的根源。

3.2

业绩分解

表9提供了AMMF业绩的总体衡量标准,但并未明确显示业绩是由ETF持仓还是其他证券所致。我们对AMMF业绩进行了分解,计算了ETF持仓和非ETF持仓的TNA加权业绩,将AMMF的表现分解为两个部分。一个AMMF如果能够通过其ETF仓位实现显著的正回报,这直接支持了ETF在其投资组合中的使用。如果没有超额表现的证据,那么ETF在AMMF投资组合中的价值就变得值得怀疑。

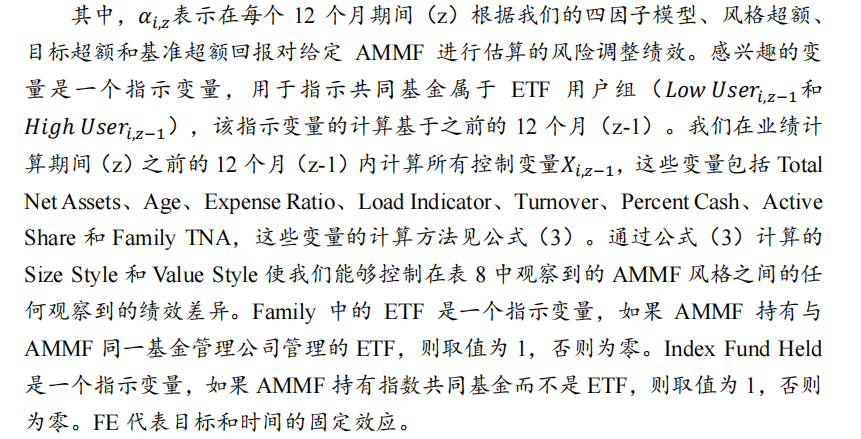

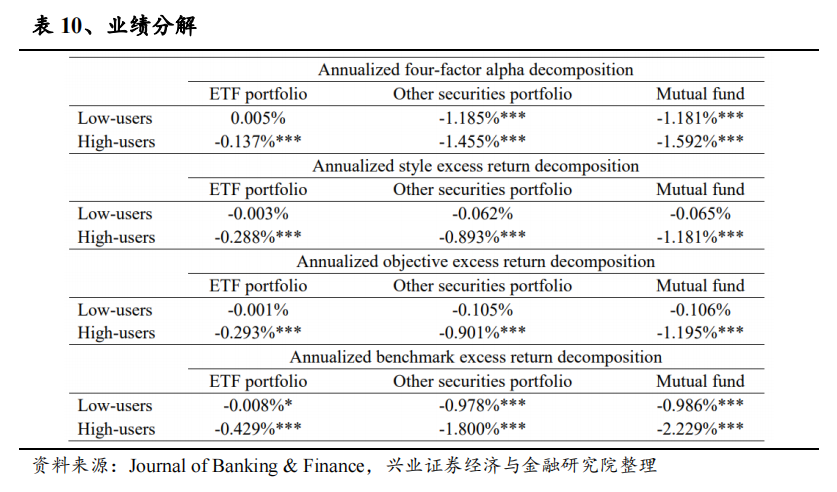

表10展示了业绩分解的结果。在所有低ETF持有的AMMF中,我们观察到ETF持仓对投资组合的整体业绩没有任何显著的贡献。然而,当我们聚焦于高ETF持有AMMF的业绩分解时,我们发现其ETF持仓对AMMF整体业绩产生了显著的负面贡献。ETF对低ETF持有AMMF和高ETF持有AMMF投资组合业绩的差异表明,高ETF持有AMMF将ETF持仓视为其主动投资策略的一部分,而不仅仅是为了获得市场水平的回报。然而,鉴于我们观察到ETF的负面表现,这种策略似乎并未取得成功。

3.3

持有 ETF 的期间与未持有 ETF 的期间业绩对比

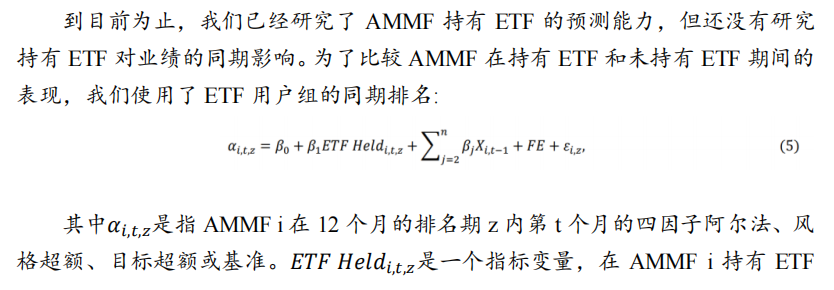

在表11中,我们列出了公式(5)的结果。在风格超额、目标超额和基准超额的情况下,高ETF持有AMMF的结果表明,ETF的使用与月度业绩下降相关。在风格超额、目标超额和基准超额情况下,高ETF持有AMMF的ETF持有系数分别为-0.61、-0.56和-0.58。这些系数表明,高ETF持有AMMF在持有ETF期间表现较差,这一结果与表10中的分解结果一致,为我们关于高ETF持有AMMF能力不足的结论提供了更多支持。相反,在低ETF持有AMMF中,我们发现除了超额收益为正且在10%的显著水平上之外,其他系数均不显著。这表明,低ETF持有AMMF在持有ETF期间与未持有ETF期间的平均表现并无不同。四因子阿尔法指标显示,无论哪一组ETF持有AMMF,在持有ETF的期间与未持有ETF的期间都没有显著变化。

4、ETF特征和类型对基金业绩的影响

第3节中观察到的表现不佳可能因所持ETF的特征或类型而异。在本节中,我们将研究我们的业绩结果在多大程度上与AMMF的ETF投资组合的主动程度以及样本中ETF的不同分类有关。

4.1

ETF主动份额

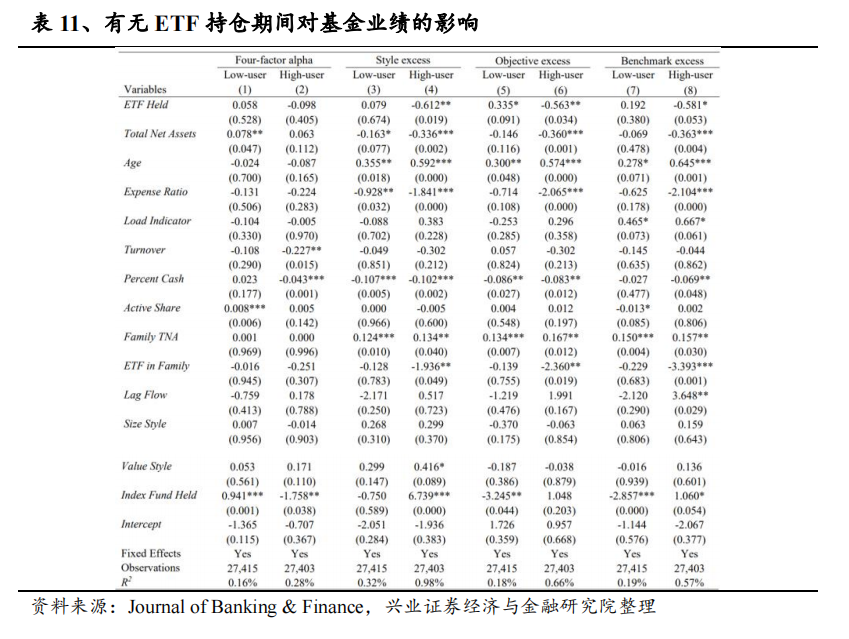

为了确定AMMF的业绩是否与其持有的ETF的主动程度有关,我们对业绩与ETF主动份额之间的关系进行了探讨。在表12中,我们根据ETF投资组合的主动度将高ETF持有和低ETF持有AMMF分为十分位。通过对ETF投资组合主动份额进行分类,我们可以确定ETF仓位中的封闭式指数化或主动管理是否有助于解释第3节中观察到的业绩不佳现象。在高ETF持有和低ETF持有的AMMF中,我们观察到ETF投资组合主动份额与AMMF业绩之间存在显著的反向关系。这些结果表明,更主动的ETF投资组合与AMMF业绩下降相关。然而,我们需要注意两点。首先,这种关系远非线性,因为在中间十分位数和最主动的十分位数中,AMMF的表现都要低很多;其次,表12的结果主要是由最不主动的十分位数的AMMF的表现决定的。

4.2

持有的ETF类型

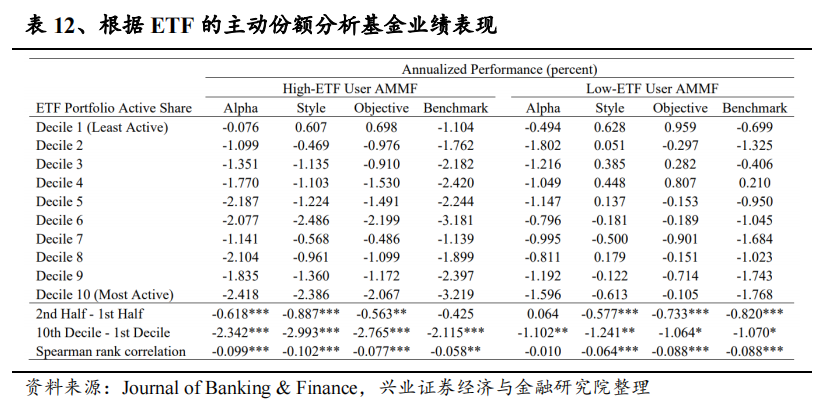

有一种可能性是,ETF的使用并没有导致基金业绩表现不佳,而是使用了特定类型的ETF导致的。为了探讨这种可能性,我们采用了以下方法,类似于Cici和Palacios(2015年),根据ETF投资组合中最常见的ETF类型,将AMMF持有分为四组:(1)传统指数ETF,(2)Smart Beta ETF,(3)杠杆ETF,(4)反向ETF。我们首先将AMMF持有分为高ETF持有组和低ETF持有组。在这些组别中,我们创建了四个指标变量来区分所持有的ETF类型。通过确定AMMF投资组合中持仓量最大的ETF类型,将AMMF划分到四个组别之一。在表13中,我们重新进行了表9的分析,用八个指标变量取代了低ETF使用者和高ETF使用者,按低、高以及ETF类型来识别AMMF。我们发现,高ETF持有AMMF表现不佳的原因在于那些持有大量传统指数ETF和反向ETF仓位的AMMF。

&nbs[章]p; &n[来]bsp;大量使用传统指数跟踪和反向ETF的基[自]金业绩最低,是ETF持有业绩不佳的主要原因。[1]因此,我们提出了一个问题:投资于将大部分投资[7]组合分配给ETF的AMMF是否存在一些好处呢[量]?

5、其他业绩来源

尽管高ETF比例AMMF的表现显著不佳,持有ETF或许可以通过其他方式对业绩有一定贡献。就像Henriksson和Merton(1981年)以及Treynor和Mazuy(1996年)所提到的,我们研究AMMF是否具备市场择时的能力。通过Frino等人(2009)的流动管理方法,我们确定AMMF是否能够减轻与出于流动性动机的交易相关的绩效降低。最后,通过Yan(2006)的现金管理方法,我们研究AMMF是否减少了持有现金所带来的绩效拖累(Wermers,2000)。

5.1

择时

ETFs允许AMMFs迅速且低成本地获取市场曝光,使得在市场择时时ETF仓位可能具有潜在的好处。为了检验持有ETF的AMMF是否更善于市场择时,我们遵循Henriksson和Merton(1981)以及Treynor和Mazuy(1966)提出的方法:

表14按ETF持有组和非ETF持有组列示了公式(6)的结果。与先前的研究一致,我们发现非ETF持有的AMMF样本显示出负的市场择时能力。当我们根据ETF的使用情况来分析时,无论是高使用者还是低使用者,两组基金的市场择时能力均显著为负值。在高使用ETF的AMMF中,负的市场择时能力程度远超低使用者和非使用者。这与我们之前的研究结果相符,即大额ETF持仓与AMMF表现的下降有关。总体来看,反向ETF持仓规模与市场择时能力之间存在一定的联系。我们还发现,低ETF使用者的AMMF与非使用者在市场择时能力方面没有显著差异。这些结果支持了我们的观点,即大额ETF持仓与AMMF的能力下降有关。

5.2

流动性管理

我们通过资金流管理(Frino, 2009)和现金管理(Yan, 2006)来测试持有ETF与流动性管理之间的关系。改进的流动性管理消除了与出于流动性动机的交易相关的绩效拖累,而改进的现金管理则减少了大额现金仓位带来的绩效拖累(Wermers, 2000)。

5.2.1资金流管理

持有ETF的基金经理在应对大额资金的流入和流出时,可以更加灵活。在资金流出期间,他们不需要出售其他证券;在资金流入期间,也无需将资金投资于非最优选择。这两种情况通常会对基金的表现产生不利影响(参考Edelen,1999年)。我们根据Frino等人(2009年)的方法,对每个12个月的排名期进行两阶段最小二乘法(2SLS)回归,以此来检验持有ETF仓位对资金流管理的影响:

SirriandTufano(1998)发现绩效与资金流入之间存在正相关关系。因此,我们的规范可能存在内生性问题。为了纠正这一问题,我们遵循Edelen(1999)和Frino等人(2009)的方法计算公式(7)。在我们的两阶段最小二乘回归中,第一阶段我们将绝对流动的内生变量回归到滞后流动的工具变量以及九个滞后的月度alpha度量。从这个第一阶段,我们得到了绝对流动的预测值,然后在第二阶段使用。在第二阶段,我们用第一阶段得到的预测值替代内生变量。通过在第t期使用绝对流动的预测值,我们消除了流动和绩效之间内生关系的担忧。

我们测试了持有ETF和不持有ETF期间绝对流动系数的差异,并发现在高或低ETF持有的AMMF中均没有显著差异。尽管ETF仓位可以提供一种简便且经济有效的方式来处理大额资金流入和流出,但在我们的分析中并没有证据支持这一点。这与文献中关于AMMF如何利用衍生品仓位来管理流动性风险的发现明显不同(Frino等人,2009)。由于篇幅限制,我们没有呈现不显著的流动结果,但可根据请求提供表格。

5.2.2 现金管理

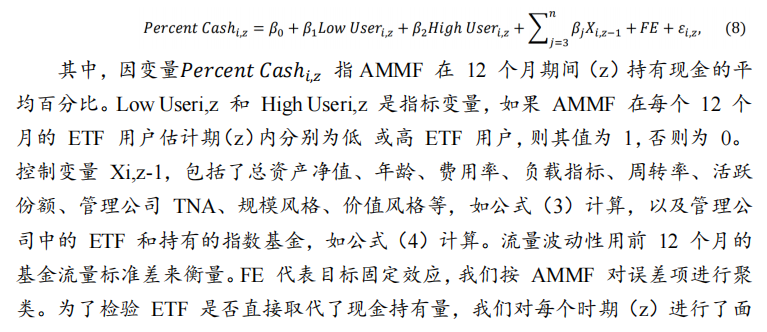

Wermers (2000)显示,持有现金会对绩效产生拖累,因为现金的回报率为无风险回报率。通过相对轻松地进入和退出 ETF 仓位,AMMF 可以通过提供即时市场曝光的方式来抵消持有现金的拖累。为了检验ETF的使用是否与AMMF组合中现金持有的减少有关,我们遵循Yan (2006)的方法,将AMMF持有的现金占比回归到控制变量和ETF持有的AMMF的同时指标上:

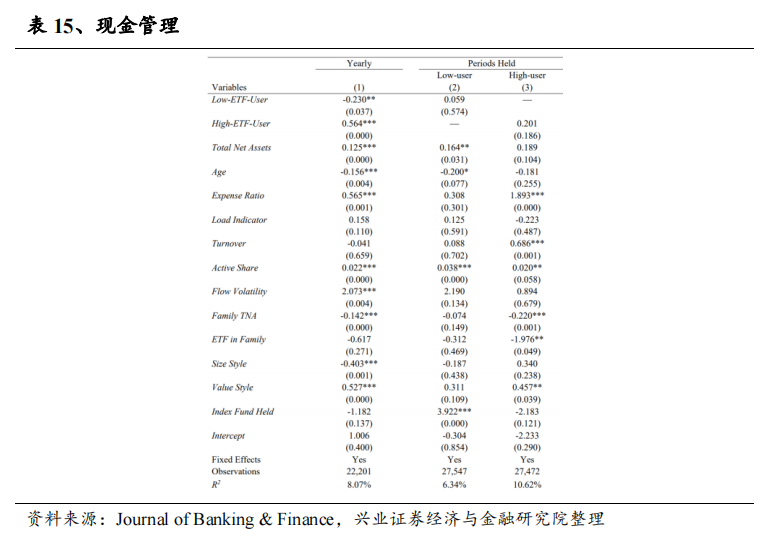

结果见表15。第一列显示了低ETF持有和高ETF持有的系数。我们发现,低ETF持有AMMF总体上持有的现金较少,而高ETF持有AMMF持有的现金较多。如果假设持有大量ETF仓位的AMMF试图避免大额现金仓位带来的业绩拖累,那么这表明这些AMMF在现金管理方面表现不佳。在第二列和第三列中,我们估算了ETF持有AMMF在每个12个月窗口内持有ETF的具体月份,以确定与持有ETF直接相关的现金变化。尽管将现金储备投入流动性较强的ETF头寸可能带来好处,但我们并未发现这种情况的证据。无论是低ETF持有还是高ETF持有AMMF,在持有ETF期间与未持有ETF期间的现金持有量并无显著差异。

6、稳健性测试

为了保证分析结果的稳健性,我们在长期横截面排名框架下,使用了24个月的月度回报数据和不同时间段的分段数据。我们将样本三等分对共同基金的风格进行排名,以此来控制任何未观察到的风格偏差。经验证,所有的业绩结果在质量上保持稳定,相关数据可根据需求提供。

6.1

三等分排名

为了进一步增强分析的稳健性,我们采用了三等分排序法对AMMF持有进行分类。在这个方法中,我们根据ETF持仓中位数,每年将基金分为三个相同规模的组别。为了突出低ETF持有组与高ETF持有组之间的差异,我们在分析中排除了中间三分位数的基金。在这个排名体系下,我们发现相对于非ETF持有AMMF,高ETF持有AMMF的年化表现在0.499%至1.906%之间。

6.2

风格排名

为进一步确认我们研究结果的稳健性,我们采用了一种基于共同基金风格的另一种排名方法。首先,根据ETF持仓中位数,把所有同风格的AMMF基金分为低ETF持有组和高ETF持有组两组。这种分类过程在文中的第2.1和第3.1节中进行了详述。随后,我们将这些风格分组汇总为一个低ETF持有和高ETF持有AMMF的总体组别。这种方法确保了我们在不同风格的共同基金中拥有相同数量的AMMF,并避免了单一的基金风格对结果的影响。在此排名方法下,我们观察到高ETF持有AMMF相对于非ETF持有AMMF的表现较弱,年化收益率的差值在0.434%至1.559%之间。

6.3

长期横截面结果

为了确保研究结果的稳健性,我们在长期横截面框架内进行了验证。在这一框架中,每个AMMF仅保留一个长期观测值。我们通过计算AMMF自成立以来的平均值来确定相关变量和控制变量。在此横截面框架下得到的结果与先前的发现一致。高ETF持有AMMF的年化收益指标显著为负,且明显低于非ETF持有AMMF。相比之下,低ETF持有AMMF的表现仍然与非ETF持有AMMF相似。

6.4

匹配样本

我们还通过使用一对一匹配样本的方法重复进行了分析,以消除由于投资目标或基金规模不同而对结果产生偏差的担忧。首先,我们匹配了AMMF的投资目标,构建了非ETF持有AMMF的样本,并确保每个潜在的非ETF持有样本在相同时间段内有可用数据。从潜在匹配样本中,我们选择了与每个ETF持有AMMF在规模上最接近的非ETF持有样本。

在这一匹配样本分析下,结果在本质上保持不变。我们发现,与非ETF持有AMMF相比,低ETF持有AMMF在年化收益率、风格超额收益率、目标超额收益率和基准超额收益率上没有显著差异。然而,在高ETF持有AMMF中,我们发现其表现显著不佳。

6.5

24个月期间的月回报率

为了确保我们的分析结果不受使用日收益率可能带来的偏差影响,我们使用了24个月的排名和月收益率重新进行了分析。我们从12个月的排名期扩展到24个月,以确保阿尔法计算使用了足够数量的月度回报观测值。在这种方法下,所有的业绩结果在质量上保持稳定。我们发现,相比于无ETF比例AMMF和低ETF比例AMMF,高ETF比例AMMF的表现显著较差。

6.6

时间分段

为了验证我们的研究结果在不同时期的稳健性,我们将样本分为两个时期:2004年至2009年和2010年至2015年。这一划分有助于我们理解ETF在观察期间市场增长的影响。在2004年至2009年的样本中,业绩结果与我们报告的整体结果相一致,但显著性和幅度略有降低。然而,在2010年至2015年的后期样本中,我们的研究结果变得更加显著,表现不佳的程度也有所增加。这一结果符合预期,因为在我们的研究期间ETF的发展显著(根据ICI,2016年的数据)。

7.结论

&nbs[化]p; &n[ ]bsp;本研究发现,在2004年至2015年[ ]期间,超过三分之一的主动管理型共同基金(AM[ ]MF)曾在某些时段持有被动ETF。当前已有的[1]关于AMMF投资策略的研究主要集中于整体投资[7]组合偏好、空头头寸或衍生工具的使用,而我们的[q]研究首次深入分析了AMMF对被动ETF的持有[u]情况。

研究发现,AMMF在选择ETF配置时展现出显著的差异性,而且ETF的持仓规模是衡量AMMF能力的重要指标。具体来说,我们发现配置较高ETF仓位的AMMF表现不佳,而配置少量ETF的AMMF与没有配置ETF的AMMF的表现相似。这些结论在不同的业绩衡量标准、基金风格以及市场择时和现金管理能力等指标考量下均得到了验证。值得一提的是,各类型ETF对基金的业绩影响也有所差异。AMMF的表现不佳主要归因于持有大量被动指数型ETF。然而,这并不单纯地由复制指数造成,而是因为那些高ETF比例AMMF持有了不符合其业绩比较基准的ETF以及其他持仓部分的表现都不佳而造成的。

&nbs[a]p; &n[n]bsp;我们的研究结果证明大量持有ETF是直[t]接和间接衡量AMMF投资能力的有效指标。为确[.]保这些发现的稳健性,我们进行了多种稳健性测试[c],包括三等分排名、基于风格的排名、长期横截面[o]排名、匹配样本分析、月度回报率分析以及不同时[m]期排名比较等。结果显示,以上各种稳健性测试下[文]得到的结论始终一致。

本项研究结果明确指出,小规模配置ETF的AMMF的业绩不会受到显著影响。相反,AMMF投资组合中大量持有被动ETF可能成为投资者的一个预警信号。AMMF本应该为投资者提供高于被动管理的收益率,而部分AMMF却大量持有ETF,那它们未能为投资者创造超额收益也就不足为奇了。

参考文献

风险提示:文献中的结果均由相应作者通过历史数据统计、建模和测算完成,在政策、市场环境发生变化时模型存在失效的风险。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《西学东渐--海外文献推荐系列[章]之一百六十》

对外发布时间:2023年12月7日

报告发布机构:兴业证券股份有限公司(已获中国[来]证监会许可的证券投资咨询业务资格)

----------------------[自]----------------

分析师:郑兆磊

SAC执业证书编号:S01905200800[1]06

E-mail: [email protected].[7]cn

----------------------[量]----------------

更多量化最新资讯和研究成果,欢迎关注我们的微[化]信公众平台(微信号:XYQuantResea[ ]rch)!

自媒体信息披露与重要声明

本篇文章来源于微信公众号: XYQuantResearch