国盛量化 | 景气选股模型1月超额11%,继续看好高股息——基本面量化系列研究之二十八

文:国盛金融工程团队

联系人:刘富兵/杨晔

本期话题:景气选股模型本月超额11%,继续看好高股息

本期话题:景气选股模型本月超额11%,继续看好高股息。2024年1月右侧景气趋势模型表现优异,相对wind全A指数超额7%,若进一步叠加PB-ROE选股,策略超额达到11%,绝对收益-1%,起到了很好的抗跌效果。当前配置与上月推荐行业一致,仍以稳定高股息板块为主,例如电力及公用事业、农林牧渔、交通运输、家电、石油石化、煤炭、钢铁和银行等;此外,结合行业相对强弱RS指标,目前出现RS>90信号的行业有:煤炭、电力及公用事业、家电、银行和石油石化。这五个行业的共性是高股息,并且均被景气趋势模型持仓,历史上行业轮动模型和主线信号出现共振时,有更大概率成为当年领涨行业,可以重点关注。

宏观层面:宏观情景分析。预计沪深300盈利增速将会放缓, PPI在未来几个月继续企稳向上,库存周期处于主动去库存阶段。

中观层面:消费估值处于历史底部区域,近期成长估值有所回落。

消费估值处于历史底部区域:食品饮料、家电、医药。目前消费板块估值处于历史底部区域,食品饮料、家电和医药的业绩透支年份分别回到20%、15%和4%分位数,另外消费板块景气度处于扩张区间数月,消费板块进入长期配置区间,建议重点关注。

近期成长估值有所回落。目前军工业绩透支年份下降至11%分位数附近,新能源下降至1%分位数附近,短期有较大估值修复空间;通信业绩透支年份回落至36%分位数,处于合理偏高区间。

大金融目前具备绝对和相对收益配置价值。银行未来一年预计会同时有绝对收益和相对收益,历史上看当前风险溢价下预计有15%左右绝对收益。保险PEV估值近期有修复迹象,保费收入增速明显改善,重点关注十年国债收益率的拐点信号。地产行业估值有所回落,房贷利率已创历史新低,可以关注。

行业配置模型跟踪:短期仍看好高股息,中期可关注库存去化充分的行业。右侧行业景气趋势模型2023年录得4%的绝对收益,相对wind全A指数超额9%,当前配置以稳定高股息板块为主,例如电力、农林牧渔、交通运输、家电、石油石化、煤炭、钢铁和银行等;左侧困境反转模型录得5%的绝对收益,相对wind全A指数超额11%,当前建议保持“红利+顺周期”的均衡配置。中期来看,结合行业库存指标,左侧可重点关注低库存、供给出清充分的钢铁、有色金属、基础化工和电子等,右侧可重点关注已有一定需求复苏和补库存迹象的汽车、家电、轻工制造、食品等。

风险提示:

一、本期话题:景气选股模型1月超额11%,继续看好高股息

去年我们丰富了行业配置框架,目前包括右侧行业景气趋势模型和左侧困境反转模型,两个模型能够有效互补,适应市场变化。这里给出当前的配置观点和重要提示:

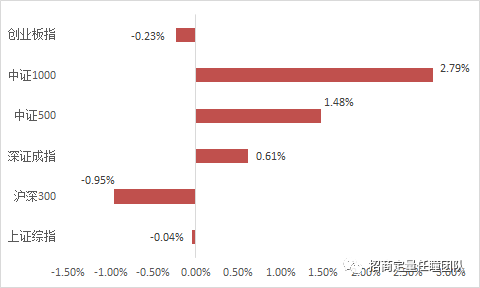

核心观点:2024年以来景气趋势模型表现较好(1月相对wind全A指数超额7%,叠加PB-ROE选股超额11%),困境反转模型一般(超额-1%),原因是去年年初以来红利风格较为强势,右侧模型更适应市场(超配红利类板块),左侧模型超配了部分消费和成长板块。因此,当下应重点关注宏观货币向信用传导的顺畅程度以及红利风格和相关高股息行业的指标变动,若维持现状或未出现较大变化,依旧建议关注景气趋势模型,即超配红利;若有较大变化,例如红利拥挤度较高,或信用宽松,则建议关注困境反转模型。

目前情景属于前者,因此建议继续关注景气趋势模型,看好高股息板块。此外,结合行业相对强弱RS指标,目前出现RS>90信号的行业有:煤炭、电力及公用事业、家电、银行和石油石化。这五个行业的共性是高股息,并且均被景气趋势模型持仓,历史上行业轮动模型和主线信号出现共振时,有更大概率成为当年领涨行业,可以重点关注。

两个模型具体表现和最新推荐如下:

1)右侧景气度-趋势-拥挤度分析框架,选取景气高、趋势强和拥挤度不高的行业。模型2023年相对wind全A指数超额9%,绝对收益为4%。2024年年初至今相对wind全A指数超额7%,绝对收益为-5%,表现较为优异。

考虑到一级行业指数无法直接落地,我们还将行业景气模型也落实到选股层面。具体而言,我们先根据行业配置模型确定行业权重,然后根据PB-ROE模型选取行业内估值性价比高的股票(前40%),按流通市值和PB-ROE打分加权。

该策略样本外(2022年初至今)跟踪以来表现十分优异,年化超额收益超过10%,超额收益净值持续创新高。其中2022年相对wind全A指数超额10.2%,2023年相对wind全A指数超额10.4%,2024年1月超额11.5%。

根据最新一期打分数据,2月行业配置建议如下:电力及公用事业18%,医药13%,交通运输11%,石油石化11%,农林牧渔9%,家电7%,银行7%,煤炭7%,轻工制造6%,食品饮料6%,钢铁7%。当前配置仍偏价值,以防御高估值板块为主。

而根据左侧的赔率-胜率分析框架,选取估值低或者过去估值低,长期景气改善和短期北向加仓的行业,兼顾长期景气和短期情绪。策略近三年表现优异,2023年绝对收益为5%,相对wind全A指数超额11%,目前已在WIND的PMS平台上共享。

可以看到,当前市场环境下困境反转策略遭遇一定回撤,2024年1月录得-14%绝对收益,相对wind全A指数超额-1%,背后主要原因是超配了部分成长板块。

当前建议“红利+顺周期”的均衡配置,例如石油石化、钢铁、医药、轻工制造、家电、通信、电子、食品饮料和交通运输等。相对上月降低了成长板块的仓位,加了一些顺周期板块的仓位。从中期看,结合行业库存指标,建议重点关注库存出清充分或已有补库存迹象的板块,左侧可重点关注低库存,供给出清充分的钢铁、有色金属、基础化工和电子等,右侧可重点关注已有一定需求复苏和补库存迹象的汽车、家电、轻工制造、食品等。

二、基本面量化体系介绍

目前我们基本面量化研究体系主要覆盖三个领域:宏观层面、中观层面、微观层面。

1) 宏观层面:主要研究两块内容,一是宏观景气指数的构建,二是宏观状态的情景分析。

2) 中观层面:行业层面的基本面量化,主要研究行业的盈利变化和估值高低。

3) 微观层面:从成熟的盈利模式出发,构建具体投资策略,目前跟踪的模型包括:PB-ROE选股模型、行业景气度模型、绝对收益模型等。

三、宏观层面:处于主动去库存周期

宏观层面的量化涉及的领域可以很广,我们这里把聚焦点放在两块:一是构建宏观景气指数,二是宏观状态的情景分析。

3.1、宏观景气指数跟踪

目前主要跟踪四个宏观景气指数:经济增长指数、货币宽松指数、信用宽松指数、库存景气指数,目前四个指数都在0轴以下震荡。

3.2、宏观情景分析

目前我们的宏观情景分析主要包括经济情景分析、通胀情景分析和库存情景分析。

3.2.1、经济扩散指数位于0轴以下,预计沪深300盈利增速将会放缓

经济增长指数可以用于预判沪深300盈利增速,近期指数处于0轴以下,意味着沪深300盈利增速将会放缓。

3.2.2、通胀情景分析:预计PPI在未来几个月有可能企稳回升

货币宽松指数相对PPI有接近一年左右的领先期,因此模型预计PPI在未来几个月有可能企稳回升,目前PPI已触底企稳。

3.2.3、库存周期分析:当前处于主动去库存阶段

目前库存周期处于经济下、库存下的象限,也就是主动去库存阶段,我们基于库存周期构建的择时策略原则是在被动去库存和主动补库存阶段做多权益资产,考虑到经济增长指数在0轴以下,当前权益资产可继续等待。

四、中观层面:金融消费进入长期配置区间

以下是目前已经覆盖的一些重点行业的最新观点更新,具体模型细节可参考我们之前出的系列深度报告,这里就不再详细一一说明。

4.1、消费业绩透支年份处于历史底部区域

食品饮料行业:盈利层面,分析师预期景气度进入扩张区间数月。估值层面,行业业绩透支年份当前约为4.1年,处于历史20%分位,近三年看处于3%分位数,估值明显处于底部区域。

家电行业:盈利层面,分析师景气指数进入扩张区间数月。估值层面,家电行业业绩透支年份当前约为1.9年,处于历史15%分位,近期分析师上调盈利预测,业绩透支年份处于底部区域,可以重点关注。

医药行业:盈利层面,分析师预期景气度进入扩张区间数月。估值层面,行业业绩透支年份约为3.9年,处于历史4%分位数,估值明显处于底部区域。

4.2、近期成长板块业绩透支年份有所回落

通信:盈利层面,分析师预期景气度处于扩张象限数月。估值层面,行业业绩透支年份当前约为4.1年,处于历史 36%分位数,估值处于合理偏低区间。

国防军工:盈利层面,分析师预期景气度处于0轴附近。估值层面,行业业绩透支年份当前约为5.9年,处于历史11%分位,估值明显处于底部区域。

电力设备与新能源:盈利层面,分析师预期景气度处于收缩象限数月。估值层面,行业业绩透支年份当前约为1.7年,处于历史1%分位,估值明显处于底部区域。

4.3、大金融目前可能具备绝对和相对收益配置价值

1)银行:未来一年预计会同时有绝对收益和相对收益

我们用银行板块的股权风险溢价衡量未来一年左右的收益预期。如下图所示,当前银行板块估值性价比指数非常高,历史这个水平的估值性价比一般对应未来一年15%左右的绝对收益和一定的相对收益。

2)保险:估值历史最低,等待十年国债收益率的拐点信号

估值层面,保险行业PEV估值约为0.52,估值处于历史低位;

盈利层面,主要关注十年国债收益率和保费收入这两个指标。考虑到经济指数处于0轴以下,当前十年国债收益率大概率承压。保费收入近期明显上升,因此建议重点关注十年国债收益率走势,如果大幅上行,那保险会迎来一个很好的布局点。

3)地产行业:估值层面,我们构建了地产行业NAV估值模型,近期NAV估值为0.56,处于历史较低水平。政策层面,我们以房贷利率平均值作为政策代理变量,如下图所示,当前房贷利率继续创历史新低。因此,地产行业可以关注起来。

以上行业配置模型是根据中观高频数据构建的,众所周知分析师盈利预测数据是更直接便捷的盈利预测数据。考虑到近些年分析师定价权的提升,下面我们根据分析师盈利预测明细数据编制了分析师景气指数FAPI(Financial Analyst Pros Index),用于及时跟踪宽基指数、风格和行业的景气度。结合我们团队的趋势和拥挤度指标,截止2024年1月31日,行业各个分项指标如上。

五、微观层面:常见盈利模式的策略跟踪

我们从成熟的盈利模式出发,构建具体的主动量化策略。目前跟踪的模型包括:行业配置模型、行业ETF配置模型和行业轮动+PB-ROE选股模型等。

5.1、行业景气趋势配置模型

在前期发布的专题报告《行业配置模型的顶端优化》中,我们提出了两种适用不同市场环境的右侧行业配置解决方案:

1)行业景气模型:高景气+强趋势,规避高拥挤。景气度为核心,进攻性强,需要拥挤度提示风险来保护,比较偏同步;

2)行业趋势模型:强趋势+低拥挤,规避低景气。顺着市场趋势走,思路简单易复制,持有体验感强,比较偏右侧。

历史回测结果如下图所示,基准是wind全A指数。行业配置模型多头年化22.7%,超额年化16.3%,信息比率1.74,超额最大回撤-7.4%,月度胜率71%。策略2023年超额9.3%,2024年1月超额7.2%,超额净值创历史新高,样本外表现较为优异。

2月行业配置建议如下:电力及公用事业18%,医药13%,交通运输11%,石油石化11%,农林牧渔9%,家电9%,银行7%,煤炭7%,轻工制造6%,食品饮料6%,钢铁7%。

5.2、行业困境反转配置模型

随着近两年景气和动量因子效果有所衰退,两个细分模型出现阶段性失效的情况,近期我们基于赔率-胜率的角度研发出困境反转的行业配置模型,在当前困境或者过去困境有所反弹的板块中,挖掘分析师长期看好和北向交易盘短期看好的板块,希望捕捉一些短期困境反弹或者长期困境反转的行情。

行业配置模型历史回测结果如下图所示,基准是wind全A指数。行业配置模型多头年化16.5%,超额年化16.7%,信息比率2.17,月度超额最大回撤-5.3%,周度胜率59%。跟踪误差7.7%,策略2023年超额11%,1月表现不佳,超额回撤-1%。

5.3、行业配置落地:ETF & 选股

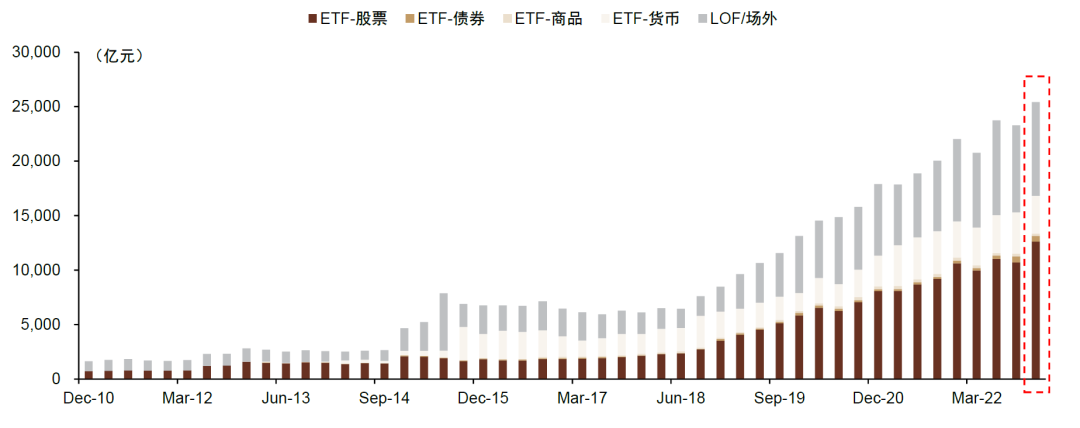

行业ETF配置层面,在专题报告《行业ETF配置的解决方案》中,我们将行业景气度模型在ETF上进行落地。策略年化超额收益18.2%(基准中证800),信息比率1.87,2023年超额收益为6.0%,最近一月超额-0.7%。

2月ETF配置推荐如下:全指电力、绿色电力、石化产业、食品饮料、800汽车、中证银行、中证煤炭、钢铁、家用电器、消费电子、科技龙头等。总体来看,仍然维持“红利+顺周期”的均衡配置。

此外,我们还基于困境反转的行业配置策略在ETF上进行了落地。策略年化超额收益14.7%(基准ETF等权),信息比率1.81,2022年超额22.3%,2023年超额收益为12.4%。最新持仓推荐如下:科技龙头、家用电器、消费50、软件指数、基建工程、800医药、中证煤炭、央企创新、上证资源等。

考虑到部分一级行业暂无可投资ETF,我们将行业景气模型也落实到选股层面。具体而言,我们先根据行业配置模型确定行业权重,然后根据PB-ROE模型选取行业内估值性价比高的股票(前40%),按流通市值和PB-ROE打分加权。

行业景气度选股模型多头年化29.9%,超额年化22.9%,信息比率2.02,月度超额最大回撤-8.0%,月度胜率74%。2022年策略超额10.2%,2023年超额10.4%,2024年1月策略超额11.5%,超额净值创新高,样本外表现十分优异。最新推荐重仓股如下:

风险提示:模型根据历史数据规律总结,未来存在失效的风险。

本文节选自国盛证券研究所于2023年2月6日发布的报告《景气选股模型1月超额11%,继续看好高股息——基本面量化系列研究之二十八》,具体内容请详见相关报告。

杨晔 S0680523070002 [email protected]

刘富兵 S0680518030007 [email protected]

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券金融工程团队设立的。本订阅号不是国盛金融工程团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。

本篇文章来源于微信公众号: 留富兵法