宏利基金庄腾飞:聚焦周期红利

宏利基金庄腾飞:聚焦周期红利

国联|基金研究 | 朱人木

根据《证券期货投资者适当性管理办法》,本微信平台所载内容仅供国联证券客户中专业投资者参考使用。若您非国联证券客户中的专业投资者,为控制投资风险,请勿订阅、接受、转载或使用本平台中的任何信息。

报告摘要

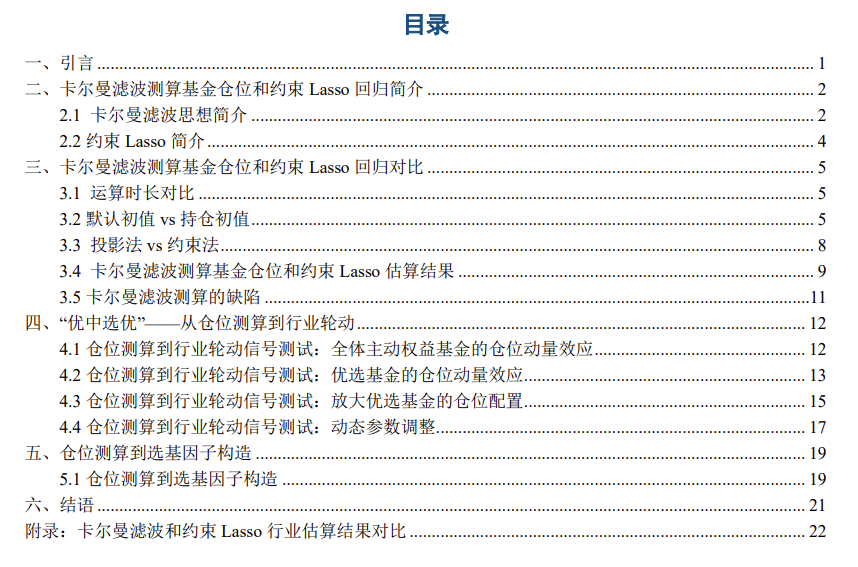

基金经理庄腾飞:聚焦周期红利

基金经理庄腾飞,北京大学经济学硕士,2010年7月加入宏利基金管理有限公司,任职于研究部,负责宏观经济、策略研究及金融、地产行业研究,曾先后担任助理研究员、研究员、高级研究员、基金经理兼首席策略分析师等职务,现任宏观策略投资部副总经理兼首席策略分析师;具备13年证券投资管理经验。现任宏利市值优选、宏利周期、宏利领先中小盘基金经理。在管规模14.86亿元。本文以其代表基金宏利市值优选为分析对象。

宏利市值优选规模稳定

宏利市值优选规模较为平稳,基金规模7.71亿元,规模适中且稳定。基金份额各季度变化不大。从持有人结构上看,当前产品仍以个人持有为主,2023年H1基金机构投资者持有比例从0增加到17.8%。同时,基金管理人员工持有2.8万份。

业绩特点:优于沪深300指数

宏利市值优选超额收益显著,过去三年较沪深300超额收益9.79%。其中2023年较沪深300超额收益率16.61%,2022年超额收益-3.25%。分月度来看,2023年宏利市值优选相对沪深300仅有2个月跑输,分别是1月、3月,月度胜率达到10/12。

配置风格:偏向大盘价值,行业聚焦周期

宏利市值优选基金仓位维持在80%以上。基金前十大重仓集中度长期处于50%-65%的区间,2023Q4十大重仓集中度63%。从风格上看,基金目前大盘价值风格比较突出,基金从2022开始转向大盘价值风格。Fama五因子测算结果也显示基金偏向大盘价值。基金行业风格近期集中在周期类行业,其中前五大重仓行业是石油石化、银行、有色、非银、煤炭。

持股分析:选股能力较强,换手较低

基金持仓个股较为集中,前10大持仓占比超过50%。基金选股能力较强,胜率高。综合分析过去5个季度的十大重仓,重仓个股相对行业的胜率86%,平均超额收益为7.6%。基金对重仓股配置较为稳定,我们分析相邻两个季度报告十大重仓的调整个数,最近两期的重仓股调仓率低于10%。根据2023年中报披露数据换手率为131%。

风险提示:本文分析基于历史数据得出,历史数据并不一定代表未来。本文基于公开信息对基金业绩和风格进行客观分析,不构成基金评级和基金推荐。

报告正文

1. 基金经理介绍与投资要点

1.1 基金经理介绍

基金经理庄腾飞,北京大学经济学硕士,2010年7月加入宏利基金管理有限公司,任职于研究部,负责宏观经济、策略研究及金融、地产行业研究,曾先后担任助理研究员、研究员、高级研究员、基金经理兼首席策略分析师等职务,现任宏观策略投资部副总经理兼首席策略分析师;具备13年基金从业经验,13年证券投资管理经验,具有基金从业资格。

现任宏利市值优选、宏利周期、宏利领先中小盘基金经理。在管规模合计14.86亿元。本报告以代表基金宏利市值优选(162209)为分析对象。

1.2 投资框架和投资观点

基金经理擅长用自上而下的投资思路,聚焦周期红利。基金经理在公司内部负责宏观策略总量研究和金融地产行业研究,擅长金融周期领域和周期红利风格投资。

基金经理认为“我们组合是聚焦周期红利方向的策略风格组合,重点把握金融、周期领域的投资机会,把握行业周期反转双击的阿尔法收益。我们希望,能给投资者提供高分红方向、周期价值方向的长期稳定收益且相对低波的风格投资工具。长期看,伴随着全球经济结构的变化和地缘政治环境的演进,我们认为投资人要高度关注高分红方向资产的长期投资机会,尤其是周期红利方向。

考虑到不同于国内面临的中长期总需求压力,海外正在经历通胀和利率中枢的逐步上行过程,海外正在迎来再一次的工业化过程。而这将带来传统定义的周期性行业重新迎来成长性机会和盈利中枢的系统性抬升,这个过程的结果会带来周期性行业估值的抬升,从而带来国内权益市场投资范式的重大改变。

2023年四季度,由于资本市场对大型主流房企的信用风险的担忧,以及对国内总需求疲弱和价格周期下行的担心,A股整体地产链相关的金融地产、周期品(机械化工)等品种调整明显,也给我们组合管理带来了一定难度。在四季度这个逆风的阶段,我们组合的整体操作较少,依然是延续三季度的操作方式,对部分仍然在上涨且创新高的投资品种,进行小幅的浮盈兑现。

2023年末阶段,我们也对2024年的宏观经济进行了案头研究和讨论,分析人口结构演进和地产行业变化,思考当前国内经济增长的真实潜在水平和地产稳态的需求底线阈值。我们的组合将始终维持周期红利风格资产的布局,当前我们也在思考周期类资产在未来恢复成长性的可能性投资机会。海外的经济可能在2024年上半年完成库存周期探底回升的过程,美债长债利率很有可能在2024年美联储启动降息后完成曲线的正常化过程,大宗商品很有可能重新进入上行阶段,而2025年将是我们关注国内总需求小周期恢复和资产价格周期变化的重要窗口期。”(来源:基金相关季度报告)

2. 代表产品:宏利市值优选(162209)

2.1 规模和持有人结构

基金规模较为平稳,基金规模7.71亿元,规模适中且稳定。基金份额各季度变化不大。从持有人结构上看,当前产品仍以个人持有为主,2023年H1基金机构投资者持有比例从0增加到17.8%。同时,基金管理人员工持有2.8万份。

2.2基金业绩:优于沪深300,胜率高

宏利市值优选超额收益显著,过去三年较沪深300超额收益9.79%。其中2023年较沪深300超额收益率16.61%,2022年超额收益-3.25%。

分月度来看,2023年宏利市值优选相对沪深300仅有2个月跑输,分别是1月、3月,月度胜率达到10/12。

2.3 配置与风格

宏利市值优选基金仓位维持在80%以上。基金前十大重仓集中度长期处于50%-65%的区间,2023Q4十大重仓集中度63%。从风格上看,基金目前大盘价值风格比较突出,基金从2022开始转向大盘价值风格。从Fama五因子模型测算结果来看,基金对价值因子正向暴露较高,对规模因子的负向暴露较高,Fama五因子测算结果也显示基金偏向大盘价值。

基金行业风格近期集中在周期类行业,其中前五大重仓行业是石油石化、银行、有色、非银、煤炭。

2.4基金持股分析

基金持仓个股较为集中,前10大持仓占比超过50%。基金选股能力较强,胜率高。综合分析过去5个季度的十大重仓,重仓个股相对行业的胜率86%,平均超额收益为7.6%。基金对重仓股配置较为稳定,我们分析相邻两个季度报告十大重仓的调整个数,最近两期的调仓比例都低于10%。根据2023年中报披露数据计算的换手率为131%。

2.5风险暴露与选股能力

根据T-M模型计算,相对沪深300指数为基准,宏利市值优选基金的年化选股能力为14.93%,相对宽基指数选股能力较为优秀。

风险提示

本文分析基于历史数据得出,历史数据并不一定代表未来。文基于公开信息对基金业绩和风格进行客观分析,不构成基金评级和基金推荐。

文中报告选自国联证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告信息

报告标题:宏利基金庄腾飞:聚焦周期红利

发布时间:2024年01月31日

发布机构:国联证券研究所

作者:

分析师:朱人木

执业证书编号:S0590522040002

评级说明及声明

★

本篇文章来源于微信公众号: 投资者的未来