中金 | 新股申购月度观察(2023-07):创业板收益贡献上行,科创板新股涨幅回落

Abstract

摘要

市场回顾:7月创业板收益贡献凸显,科创板涨幅回落

审核与融资:年初至今融资规模合计2764亿元。

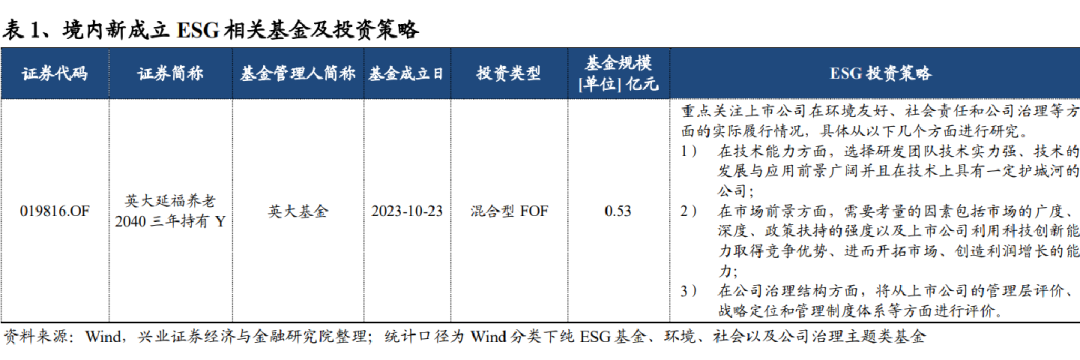

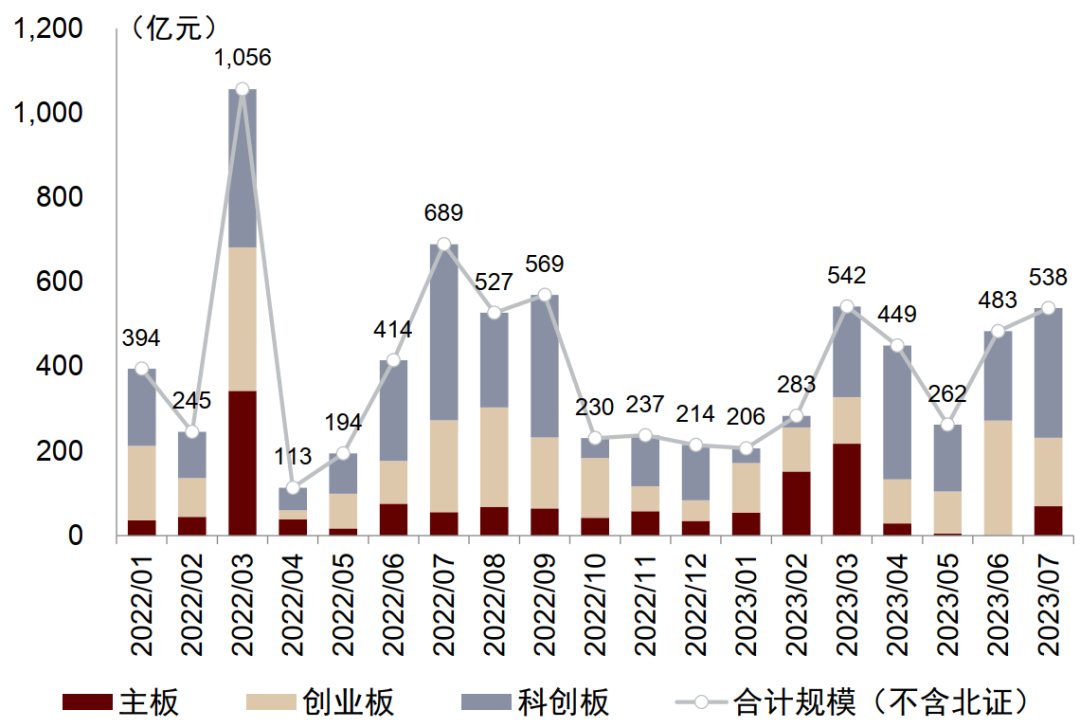

► 发行节奏:总体来看,7月融资规模环比上行11%至538亿元,IPO数量环比下行16%至32只。截至2023年7月末,年初至今A股融资规模合计2764亿元,同比下降11%,IPO数量178只,同比下降6%。分板块来看,7月主板发行节奏维持低位,年初至今科创板融资规模占比46%,创业板35%,主板19%。

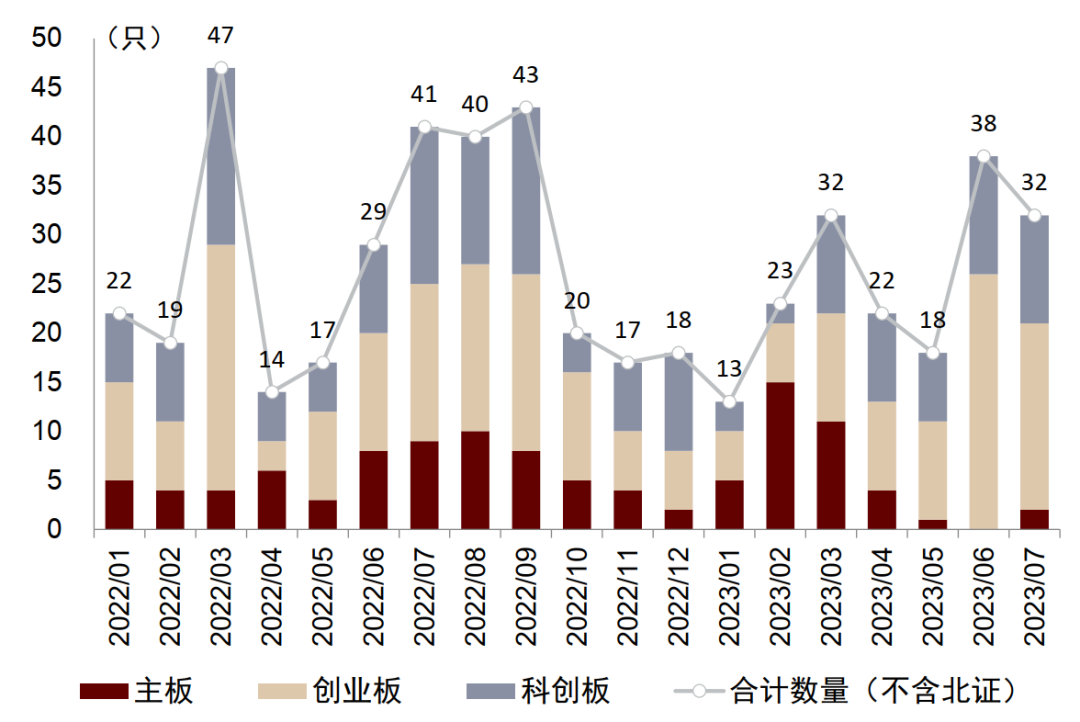

► 项目储备:截至2023年7月末,A股各板块审核通过尚未发行项目225个,拟募资规模合计2957亿元,其中创业板拟IPO项目数量占比65%。

询价与配售:7月创业板中签率环比下行,私募、年金账户入围率领先。

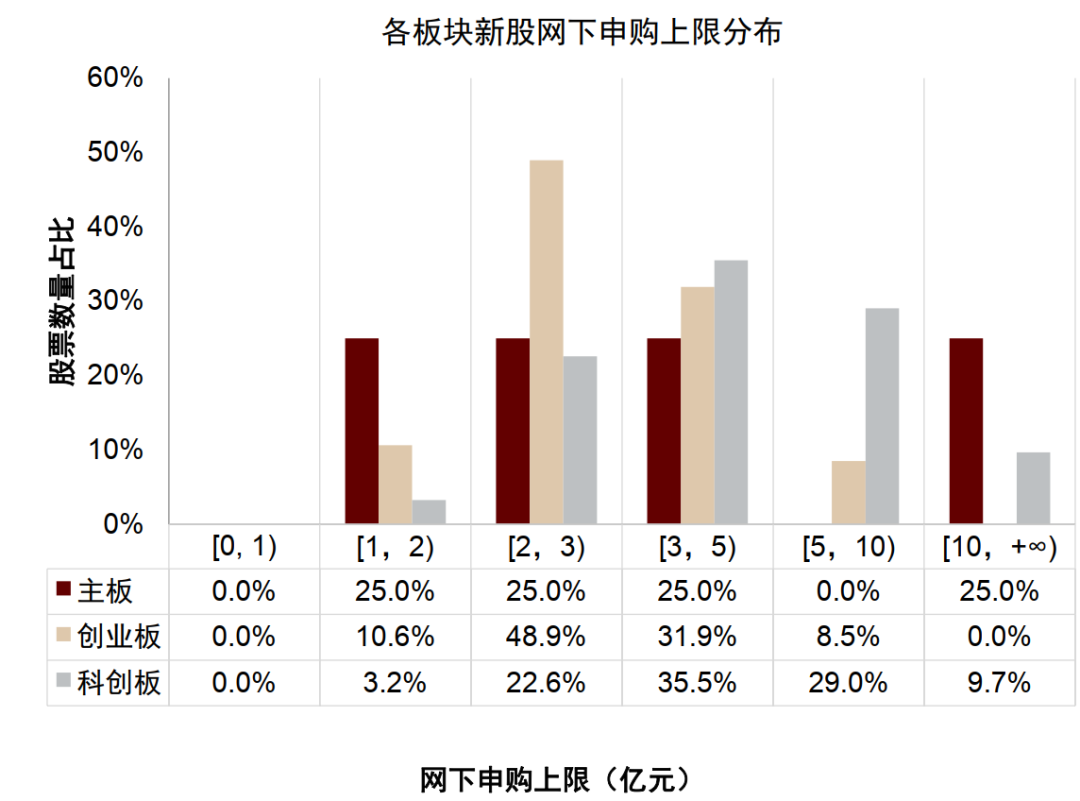

► 申购上限:近三月以来,主板新股的网下申购上限金额相对分散,创业板多数分布在2-5亿元(81%),科创板则多数分布在3-10亿元(65%)。

► 参与机构:2023年7月,创业板和科创板新股网下询价参与账户数量变化方向出现分化,前者环比上行2.3%,后者环比下行1.8%。细分账户类型来看,私募、公募和年金账户参与新股网下询价数量居前。

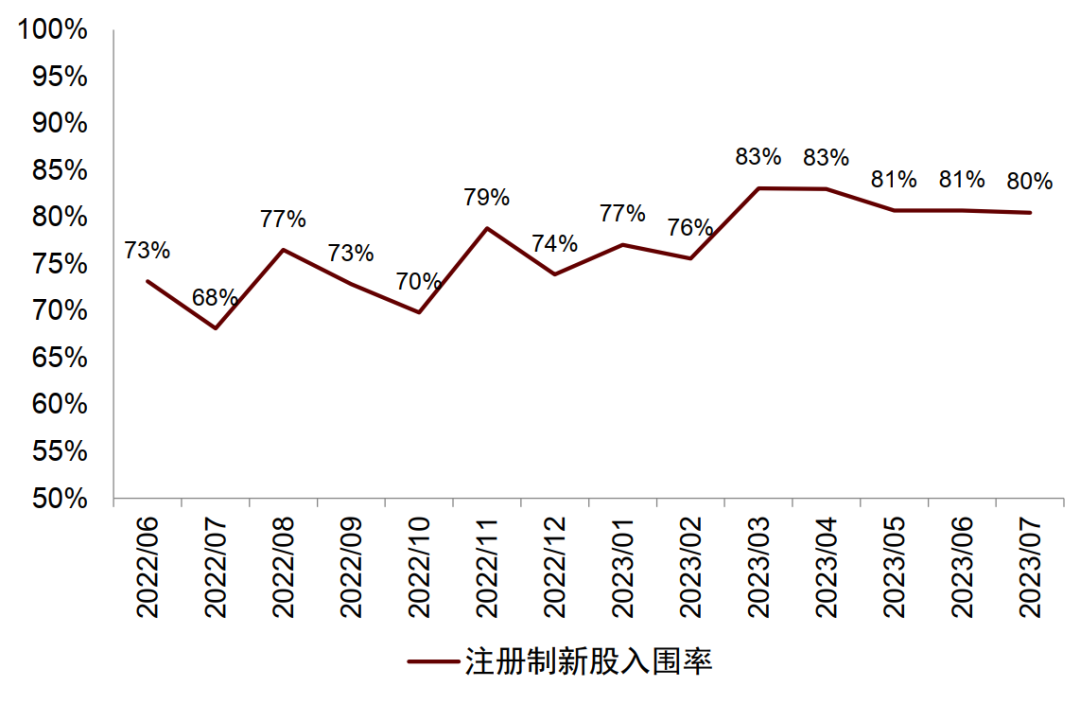

► 入围率:2023年3月以来,注册制新股整体报价入围率均维持在80%以上;细分账户类型来看,私募、年金账户报价入围率居前,2023年7月,入围率分别为90%、80%。

► 中签率:2023年7月,创业板A/B类账户平均中签率分别为0.0377%、0.0274%,较上月环比下行;科创板A/B类账户平均中签率分别为0.0387%、0.0306%,与上月水平相对接近。

涨幅与收益:7月科创板新股涨幅回落,创业板收益贡献突出。

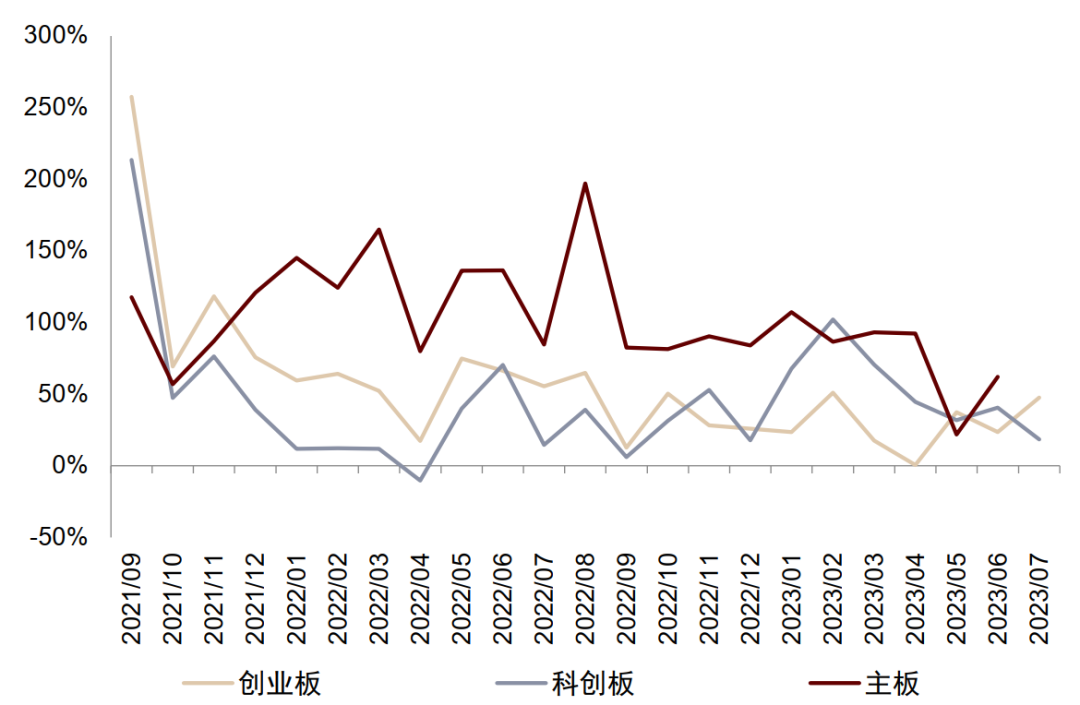

► 首日涨幅:7月创业板21只新股上市,首日涨幅均值为48%;科创板10只新股上市,首日涨幅均值为19%;本月主板无新股上市。

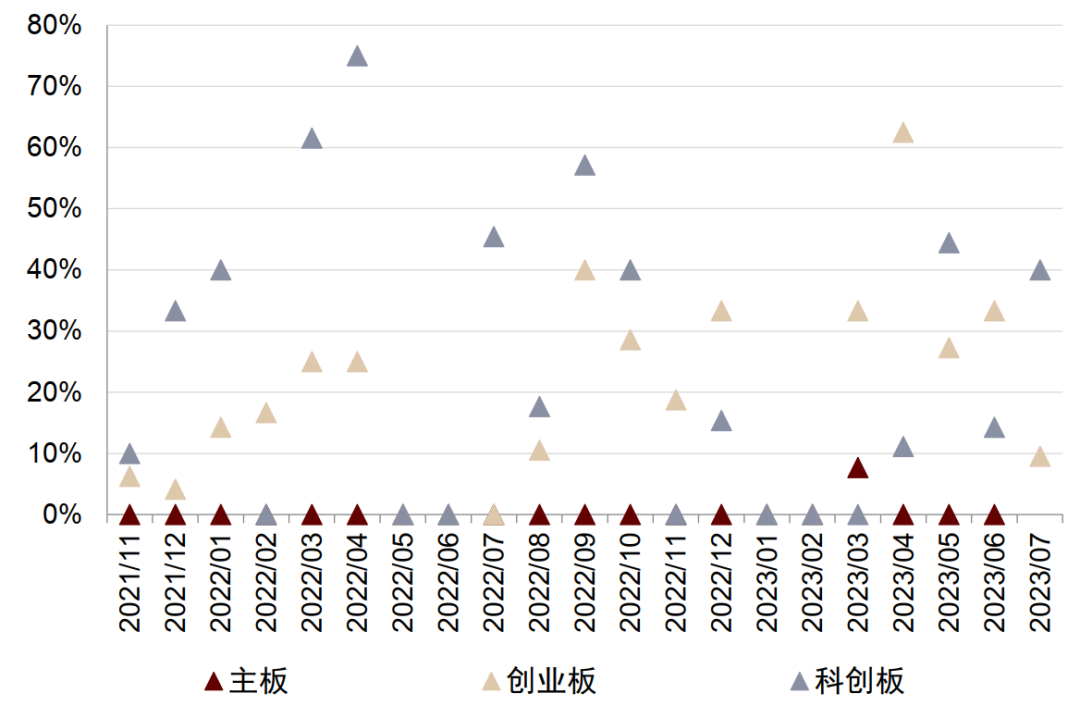

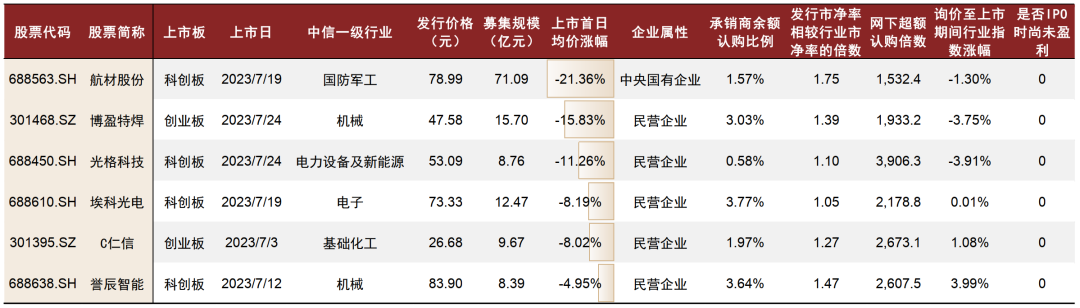

► 破发比例:本月创业板2只新股破发(破发率接近10%)、科创板4只新股破发(破发率40%),其中,航材股份跌幅最高(-21.4%),募集规模71.09亿元,发行价格78.99元。

► 账户收益:据我们测算,中性假设下,3亿元A类账户今年以来累积收益317万元,打新收益率1.06%;其中,科创板、创业板、主板的打新收益贡献分别为49%、34%和17%。

涨幅预测:基于询价前时点与上市前时点

风险

本文观点及结论均基于公开数据分析所得,对于新股上市首日涨幅的测算均基于历史数据及一定的假设条件,可能存在以下的风险:1、新股发行制度和规则变化;2、市场参与机构变化;3、模型在样本外效果不及预期等。

Text

正文

市场回顾:7月创业板收益贡献凸显,科创板涨幅回落

7月新股发行节奏维持今年以来高位,全月IPO数量32只,合计融资规模538亿元,主要源于科创板与创业板的贡献。报价入围率自今年3月以来即维持在整体80%以上的水平,其中私募、年金账户入围率领先。本月科创板新股涨幅出现回落,破发新股数量占比高达40%。中性假设下,以3亿元A类账户为例,本月打新收益58万元,其中创业板收益贡献约86%;年初至今累积收益317万元,打新收益率1.06%。

审核与融资:年初至今融资规模合计2764亿元

发行节奏:年初至今IPO融资规模(不含北证,下同)同比下降11%。

► 总量:7月发行节奏维持今年以来高位,融资规模环比上行11%至538亿元,IPO数量环比下行16%至32只。截至2023年7月末,年初至今A股融资规模合计2764亿元,同比下降11.0%,IPO数量178只,同比下降5.8%。

► 分布:7月主板、创业板、科创板分别有2只、19只、11只新股启动招股。年初至今科创板融资规模占比46%,创业板35%,主板19%。

项目储备:截至2023年7月末,A股各板块审核通过尚未发行项目225个,拟募资规模合计2957亿元,其中创业板拟IPO项目数量占比65%。

图表1:A股各板块IPO融资规模(月度统计)

资料来源:Wind,中金公司研究部;

注:1)按招股日统计,2)截至2023/7/31,3)尚无募集规模以预计募资金额替代

图表2:A股各板块IPO数量(月度统计)

资料来源:Wind,中金公司研究部;

注:1)按招股日统计,2)截至2023/7/31

图表 3:审核通过未发行 IPO 项目分布

资料来源:Wind,中金公司研究部;

注:截至2023/7/31

询价与配售:7 月创业板中签率环比下行,私募、年金账户入围率领先

申购上限:近三月各板块新股网下申购上限金额多数超过2亿元。近三月以来,主板新股的网下申购上限金额相对分散,创业板多数分布在2-5亿元(81%),科创板则多数分布在3-10亿元(65%)。

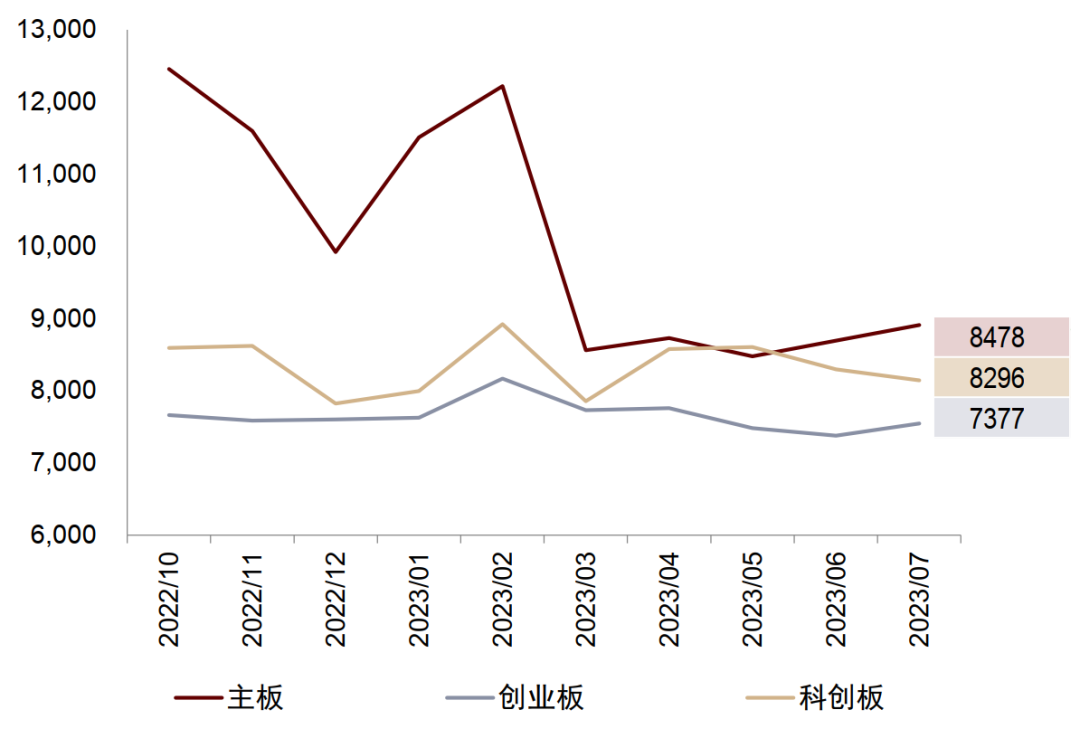

参与机构:私募、公募和年金账户数量居前,创业板新股网下询价参与账户数量环比上行。

► 总量:创业板新股网下询价参与账户数量上行。截至2023年7月末,创业板和科创板新股网下询价参与账户数量变化方向出现分化,前者环比上行2.3%,后者环比下行1.8%。

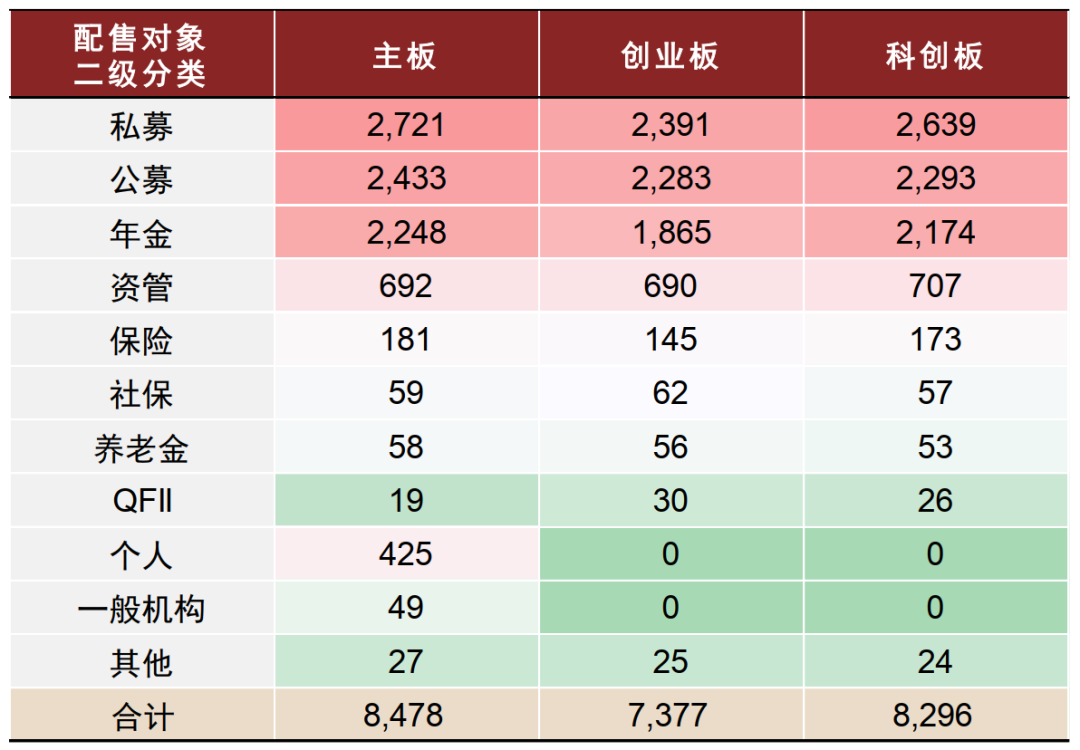

► 分布:细分账户类型来看,各板块新股网下询价参与数量居于前三位的账户分别为私募、公募和年金账户。

图表4:近三月各板块新股网下申购上限金额分布

资料来源:Wind,中金公司研究部;

注:1)按初步询价起始日统计,2)截至2023/7/31

图表5:A股各板块新股网下询价参与账户数量变化

资料来源:Wind,中金公司研究部;

注:1)按初步询价起始日统计,2)截至2023/7/31,3)取各月新股网下询价账户数量均值

图表6:各板块细分类型账户数量统计

资料来源:Wind,中金公司研究部;

注:1)按初步询价起始日统计,2)截止2023/7/31,3)取新股网下询价参与账户数量的均值

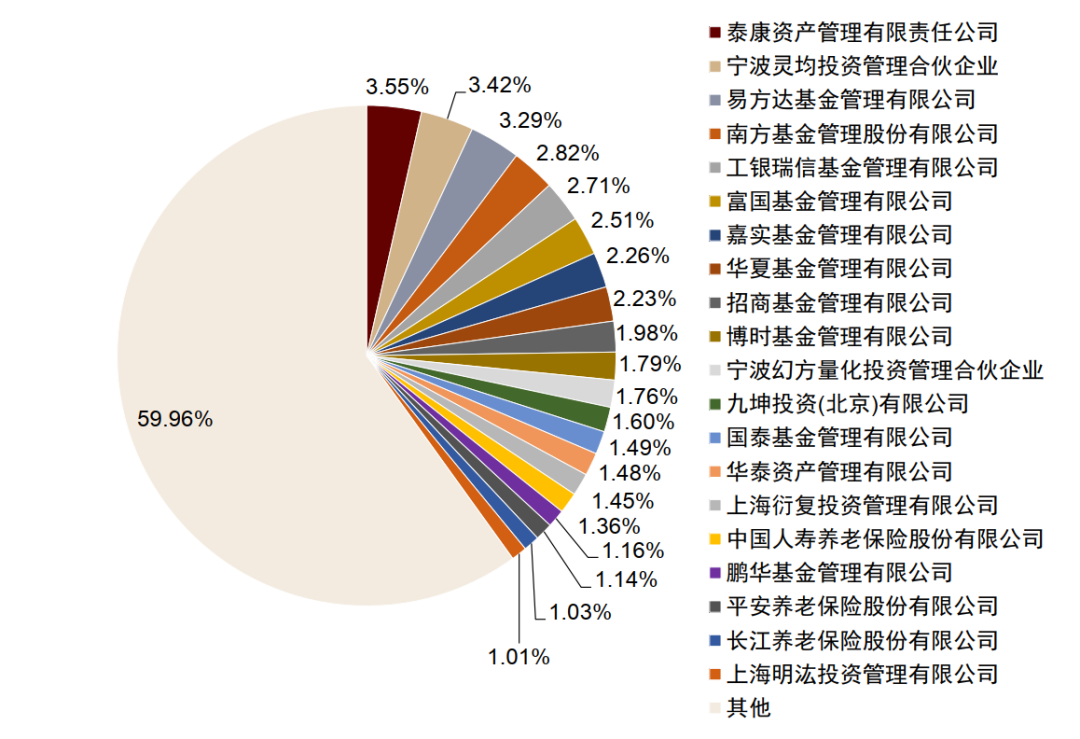

图表7:近三月各机构参与网下询价账户数量占比

资料来源:Wind,中金公司研究部;

注:1)按初步询价起始日统计,2)截止2023/7/31,3)取新股网下询价参与账户数量的均值

入围率:近月来报价入围率总体维持在80%以上,其中私募、年金账户入围率领先。

► 总体:注册制新股入围率中枢已抬升至80%附近。2023年3月以来,注册制新股整体报价入围率均维持在80%以上,截至2023年7月末,入围率约80.5%。

► 分布:细分账户类型来看,私募、年金账户报价入围率居前,截至2023年7月末,入围率分别为90%、80%;此外,A类配售对象中的养老金、保险、公募账户入围率分别为77%、75%和75%。

中签率:7月创业板新股网下中签率有所下行。2023年7月,创业板A/B类账户平均中签率分别为0.0377%、0.0274%,较上月环比下行;科创板A/B类账户平均中签率分别为0.0387%、0.0306%,与上月水平相对接近。

图表8:注册制新股网下询价入围率变化(整体)

资料来源:Wind,中金公司研究部;

注:1)按初步询价起始日统计,2)截至2023/7/31,3)个股网下入围率=有效配售对象数量 / 网下初步询价对象数量

图表9:注册制新股网下询价入围率变化(分类型)

资料来源:Wind,中金公司研究部;

注:1)按初步询价起始日统计,2)截至2023/7/31,3)取月度均值

图表10:主板、创业板、科创板新股网下中签率统计

资料来源:Wind,中金公司研究部

注:1)按初步询价起始日统计,2)取新股网下中签率的月度均值

涨幅与收益:7月科创板新股涨幅回落,创业板收益贡献突出

首日涨幅:7月创业板21只新股上市,首日涨幅均值为48%;科创板10只新股上市,首日涨幅均值为19%;本月主板无新股上市。

破发比例:7月创业板上市新股破发率接近10%,科创板破发率40%。本月共2只创业板新股、4只科创板新股破发,其中,航材股份跌幅最高(-21.4%),募集规模71.09亿元,发行价格78.99元;其次为博盈特焊(-15.8%)和光格科技(-11.3%)。

图表11:A股各板块新股上市初期涨幅走势

资料来源:Wind,中金公司研究部;

注:1)按上市日统计(核准制发行的主板新股按开板日统计),2)截至2023/7/31

图表12:A股各板块新股破发数量占比统计

资料来源:Wind,中金公司研究部;

注:1)按上市日统计,2)截至2023/7/31,3)新股破发指上市首日成交均价/开板日成交均价不及新股发行价

图表13:本月破发新股情况一览

资料来源:Wind,中金公司研究部;

注:1)按上市日统计,2)截止至2023/7/31,3)指标计算规则详见《网下打新:全面注册制时代,如何预测新股上市首日涨幅?》,其中,“询价至上市期间行业指数涨幅”选用股票所属Wind二级行业分类;4)“是否IPO时尚未盈利”列中,1表示未盈利,0表示盈利

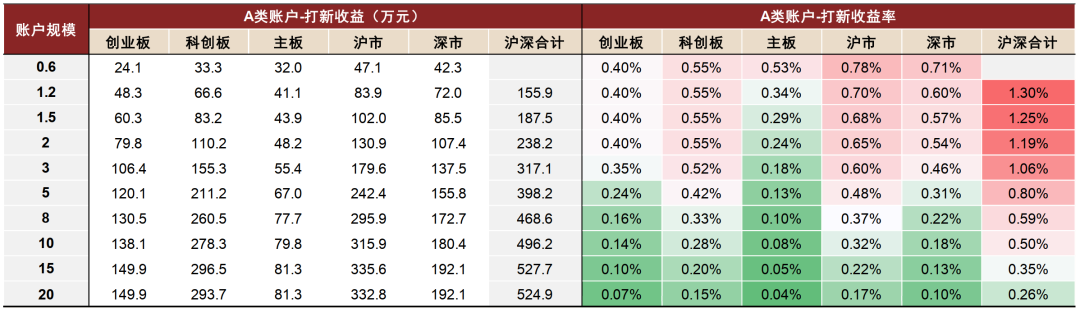

账户收益:3亿元A类账户今年以来累积收益率1.1%,科创板贡献收益接近五成。

► 总体:据我们测算,中性假设下,3亿元A类账户7月打新收益58万元,其中创业板收益贡献约86%;今年以来累积收益317万元,打新收益率1.06%。5亿元A类账户今年以来累积收益398万元,打新收益率0.80%。

► 分布:今年以来科创板收益贡献领先,以3亿元A类账户为例,中性假设下,科创板、创业板、主板的打新收益贡献分别为49%、34%和17%。

图表14:年初至今A类账户参与网下打新收益情况

资料来源:Wind,中金公司研究部;

注:1)注册制新股按上市日统计,核准制按开板日统计,2)截至 2023/7/31,3)上表中的个股网下打新收益的具体测算公式为min(账户规模, 申购上限金额) * 个股确认涨幅 * A类中签率*入围率,其中,入围率取 70%,个股确认涨幅按照上市首日均价/开板日均价相对发行价涨幅计算,测算原则下同

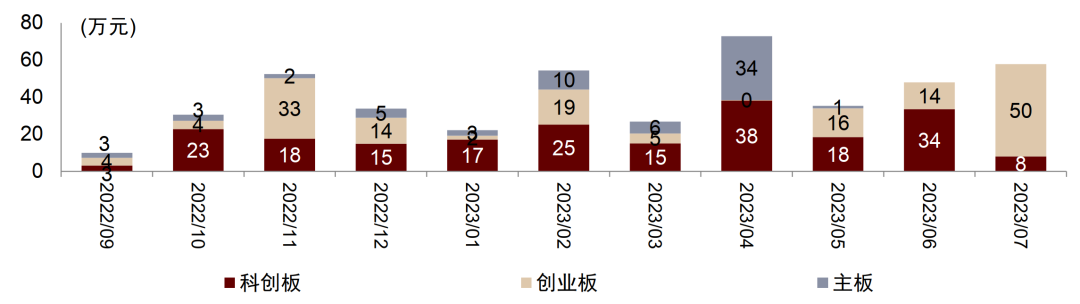

图表15:各板块月度网下打新收益分布(以3亿元A类账户为例)

资料来源:Wind,中金公司研究部;

注:1)按上市日统计,2)截至2023/7/31

涨幅预测:基于询价前时点与上市前时点

在此前发布的研究报告《网下打新:全面注册制时代,如何预测新股上市首日涨幅?》中,我们曾基于博弈行为、报价热度、市场情绪、公司特征层面,遍历预测时点、预测场景、预测模型维度,尝试在全面注册制背景下搭建新股首日涨幅的预测模型,并且我们发现,模型相对更加适用于同一时段上市新股的涨幅排序预判。在本章节中,我们对近期模型预测情况与运行效果进行展示,以供投资者参考。

更多内容请详见《新股申购月度观察(2023-07)》

Source

文章来源

本文摘自:2023年8月3日已经发布的《新股申购月度观察(2023-07):创业板收益贡献上行,科创板新股涨幅回落》

胡骥聪 分析员 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

李钠平 联系人 SAC 执业证书编号:S0080122070045

刘均伟 分析员 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG