摘要

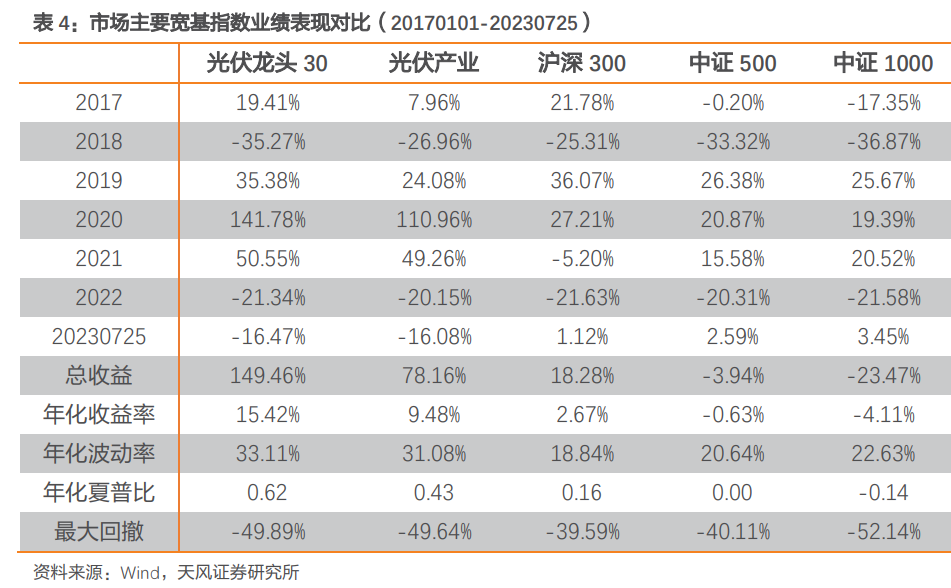

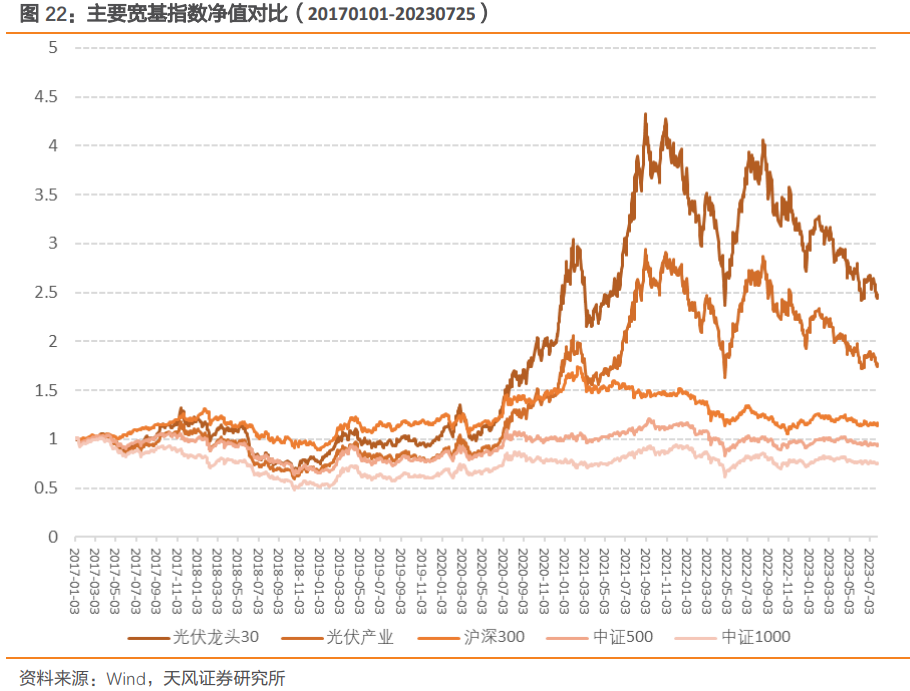

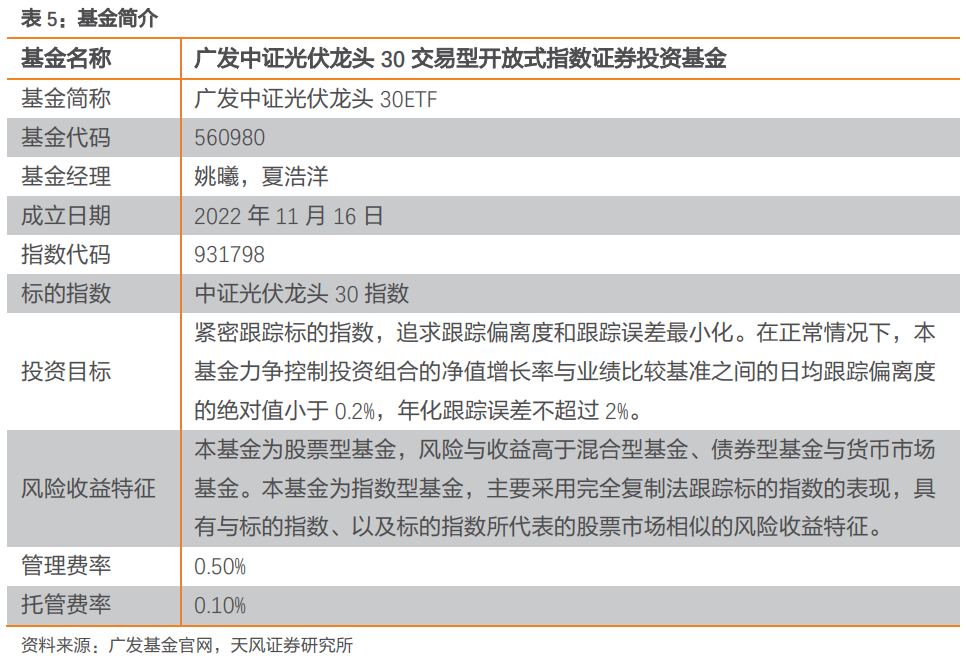

在全球碳中和背景下,能源行业清洁化、低碳化已成为共识,新能源特别是光伏发电发展空间巨大、前景广阔。目前,光伏产业已经成为我国少数具有国际竞争优势的战略性新兴产业之一,受到国家产业政策的大力支持。2023年上半年,我国出台了15项利好政策,积极促进光伏及其他可再生能源的开发和利用。国内需求方面,在国家支持政策的帮助下,重点的大型风电光伏基地项目已经开工建设,需求逐渐增长,国内需求持续向好。光伏应用端呈现扩大趋势,太阳能已超越水电成为我国装机规模第二大电源。产能释放供应增速加快,有利于支持我国光伏装机量的增长,推进我国光伏产业发展。同时,海外需求方面,近年来我国光伏产品出口量逐年增长,有效支撑国内外光伏市场增长和全球新能源需求。光伏产业成本进入平价时代,叠加需求持续提振,产业保持高景气水平。随着上游产能的释放,光伏产业链供应瓶颈改善,导致产业链价格下行,下游采购成本降低,预计后续硅料价格下跌将带动光伏组件价格降低,支撑下游装机需求,使国内装机需求保持高景气水平。技术创新的不断推进,带动光伏产业效率,支撑我国光伏产业发展时势下旺盛的需求。技术的迭代升级推动光伏供应链实现规模性经济生产,产能扩张迅速。以高转换效率的N型光伏产品为动力,光伏产业链上下游都将迎来强劲发展的机会。除技术创新外,应用场景也有所创新,更加多元化,多领域光伏应用推动碳达峰、碳中和进程。中国光伏行业协会预计我国光伏装机总量将继续保持快速增长态势,成为全球清洁能源的重要支柱。中证光伏龙头30指数(简称“光伏龙头30”)反映光伏产业龙头上市公司的整体表现。该指数成分股市值偏大,以隆基绿能为代表的龙头股汇聚,且流动性表现良好;行业方面,该指数行业定位准确,围绕光伏产业。根据Wind一致预测,该指数2023年的一致预测营业收入同比增速为56.90%,一致预测归母净利润同比增速为29.17%,具备未来发展潜力。以2017年1月1日至2023年7月25日为样本期,该指数年化收益率为15.42%,年化夏普比为0.62,整体优于光伏产业、沪深300、中证500和中证1000,业绩表现良好。广发中证光伏龙头30交易型开放式指数证券投资基金(场内简称“光伏30ETF”,基金代码“560980”)成立于2022年11月16日,是市场上唯一一只跟踪光伏龙头30指数的基金产品,管理费为0.50%,托管费为0.10%。

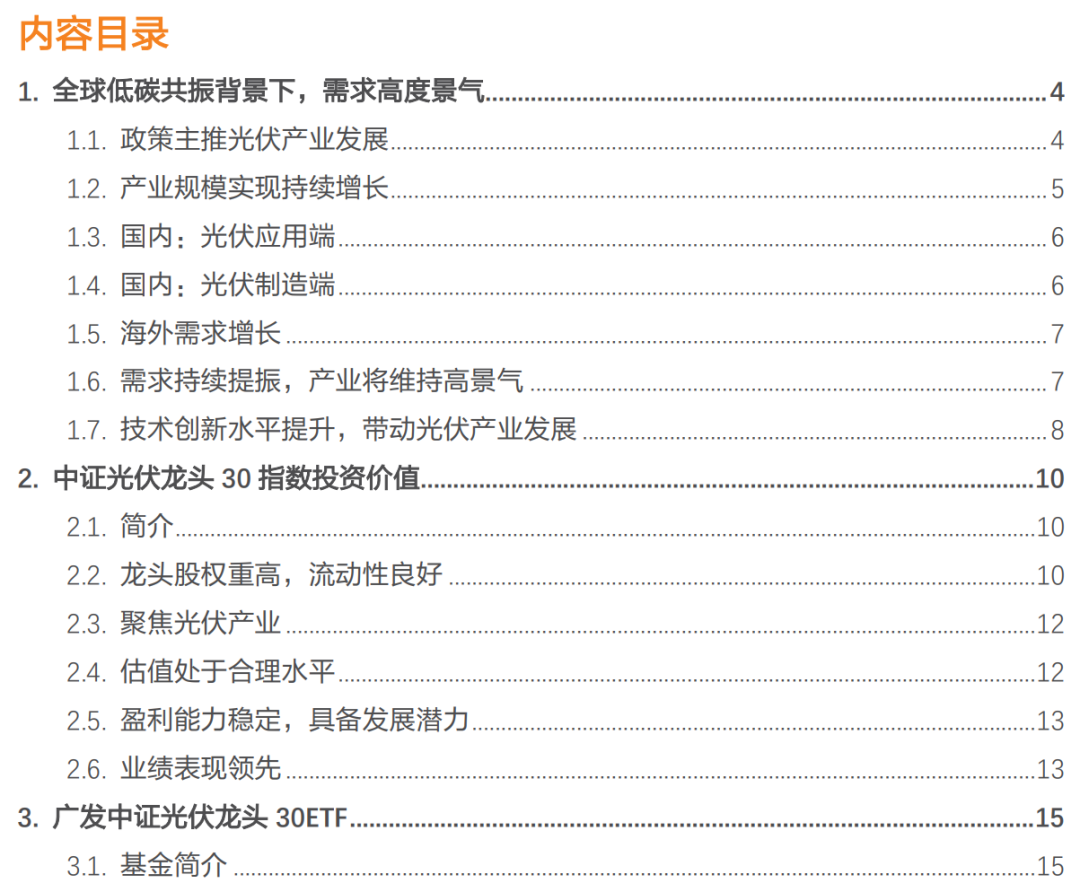

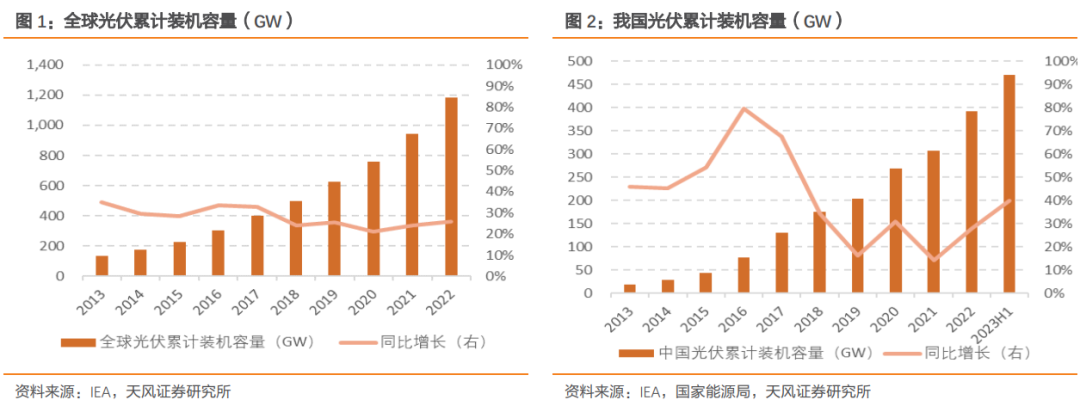

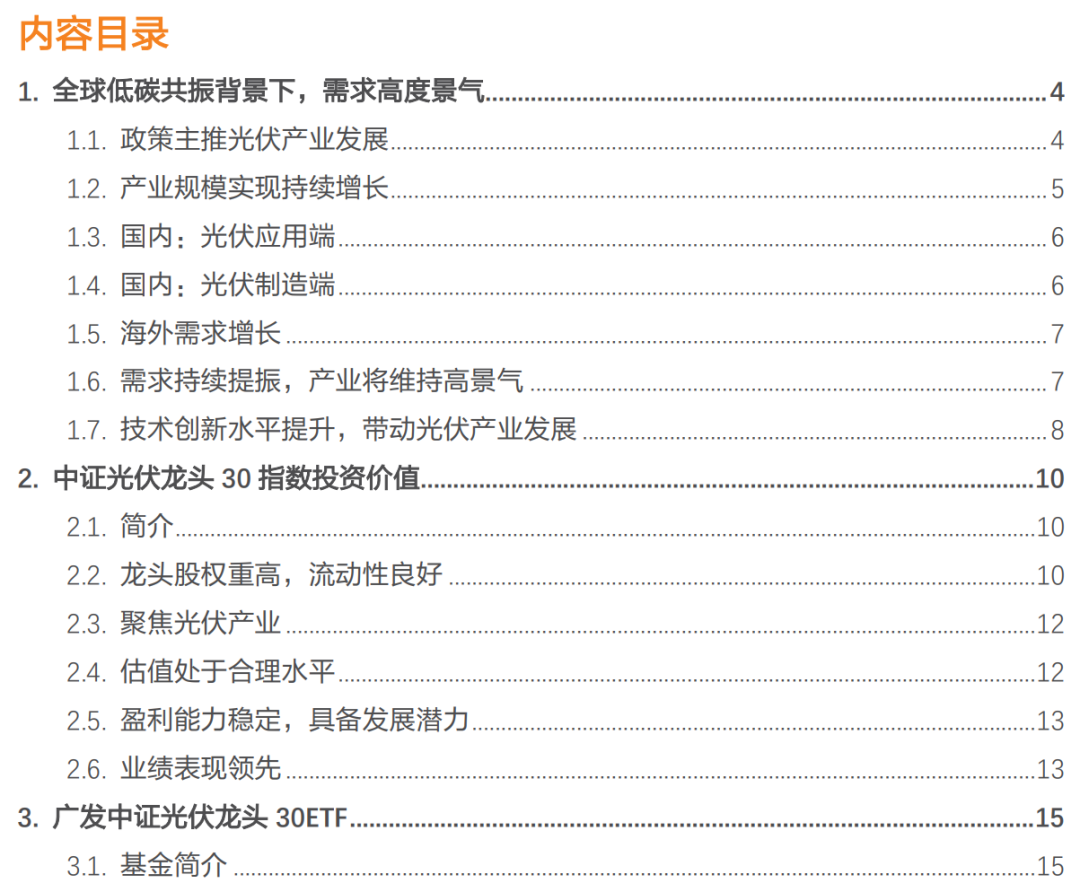

在全球碳中和背景下,能源行业清洁化、低碳化已成为共识,新能源特别是光伏发电发展空间巨大、前景广阔。目前,光伏产业已经成为我国少数具有国际竞争优势的战略性新兴产业之一,受到国家产业政策的大力支持。仅2023年上半年,我国出台了15项光伏行业利好性政策,大力支持包括光伏在内的可再生能源的开发与利用。

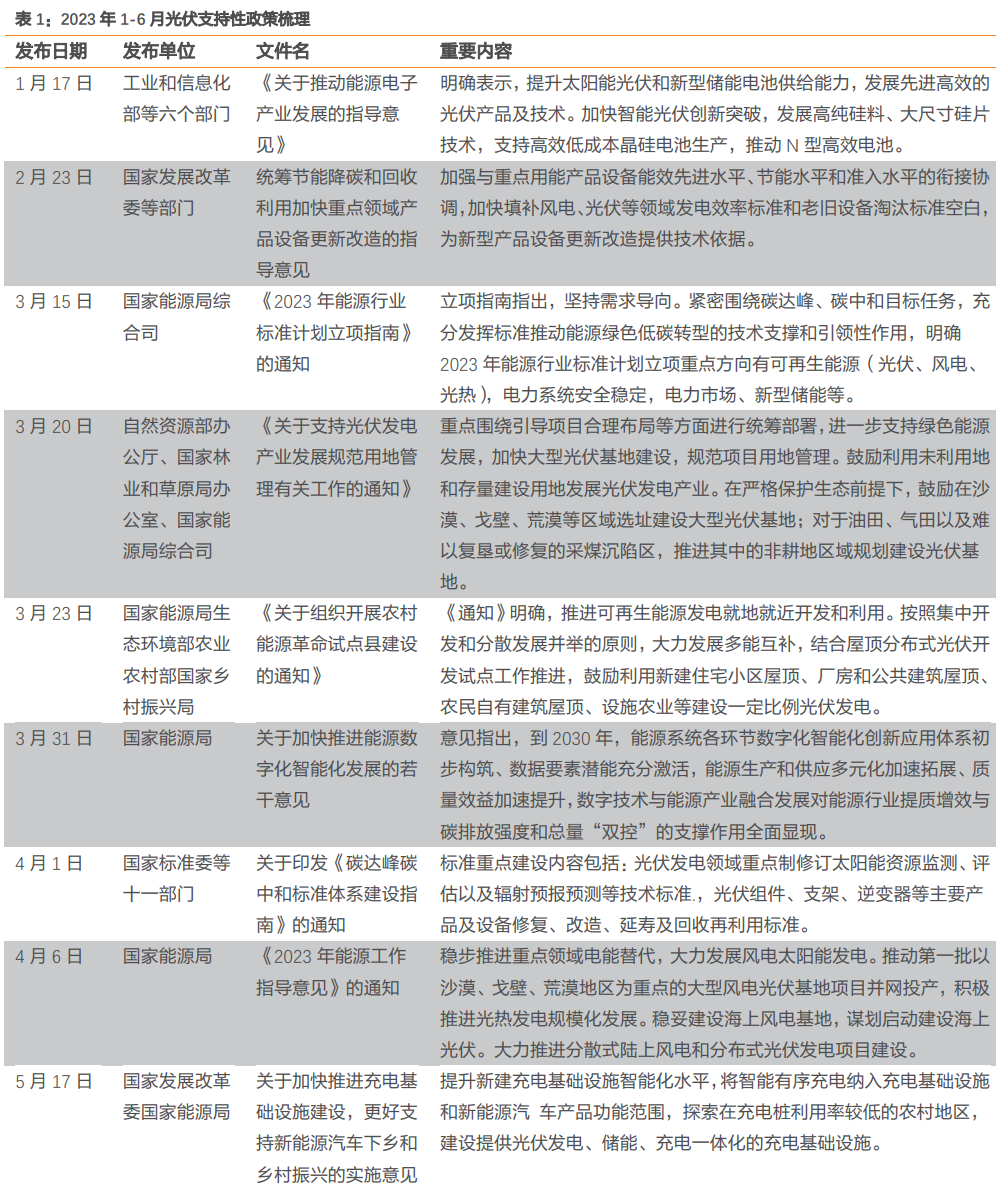

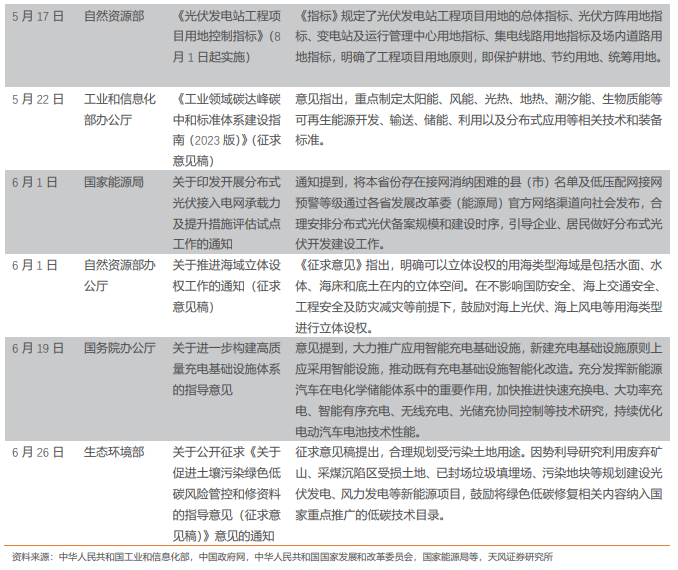

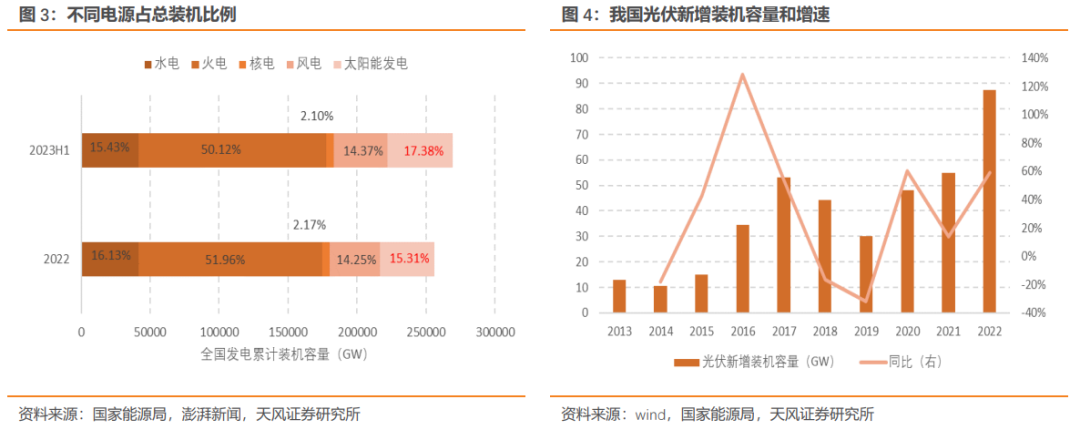

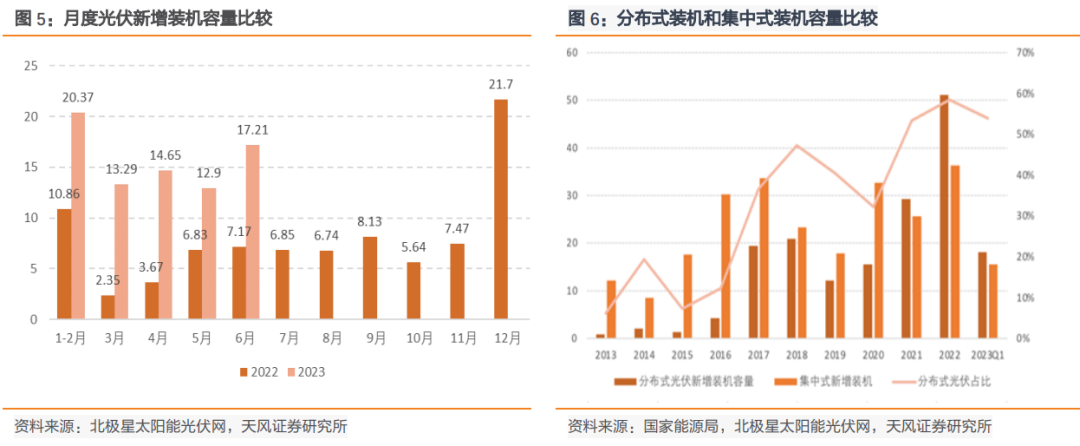

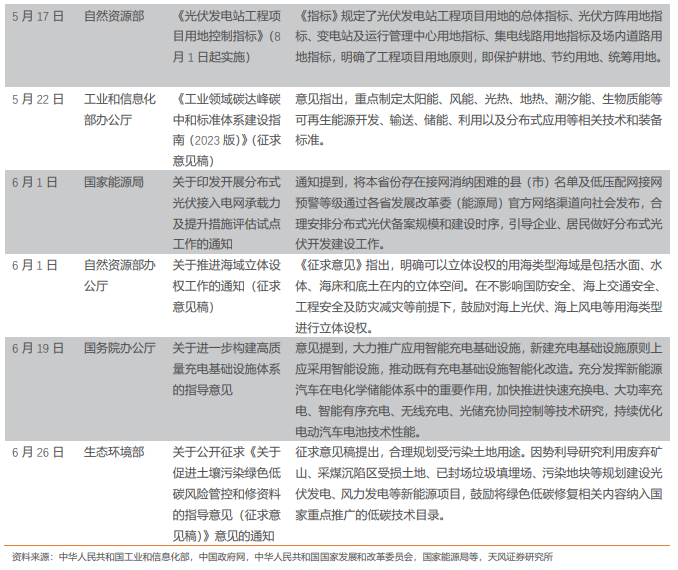

在国家积极出台支持性政策的帮助下,重点的大型风电光伏基地项目已经开工建设,需求逐渐增长,国内需求持续向好。2022年我国光伏累计装机容量为392.61GW,同比增长28.1%,占全球光伏累计装机容量(1185GW)的33.13%,连续10年为光伏市场规模全球第一。2022年我国光伏渗透率为4.83%,仍存在较大提升空间。 2023年上半年,全国发电累计装机容量达到2707.72GW,其中光伏累计装机容量达到470.67GW,占总装机的17.38%,太阳能超越水电成为我国装机规模第二大电源。2023上半年光伏新增装机量达到78.42GW,同比增长154%,占全国发电新增装机量(140.96GW)的55.6%,占全国可再生能源新增发电装机量(109GW)的71.94%。

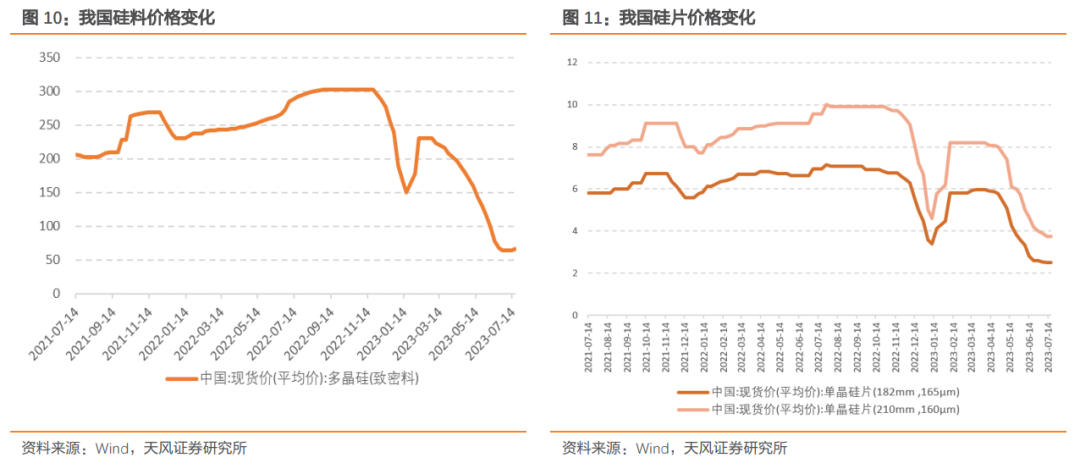

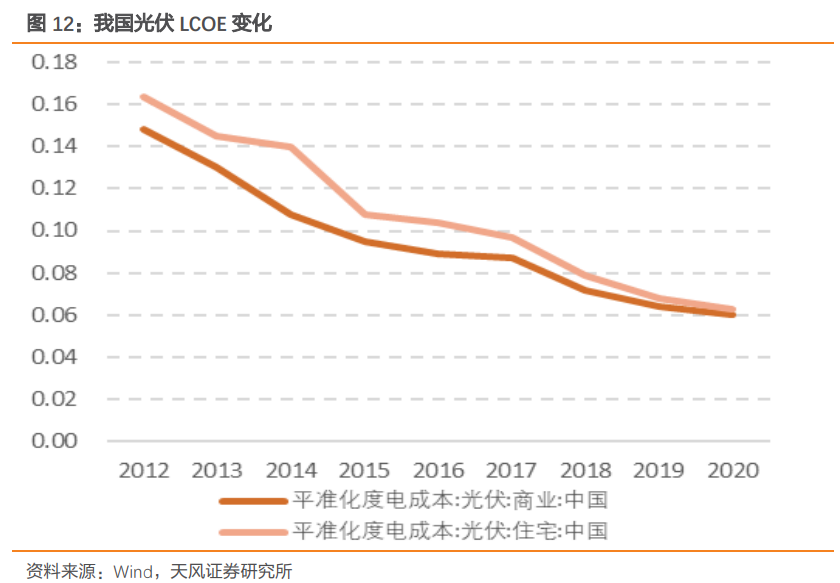

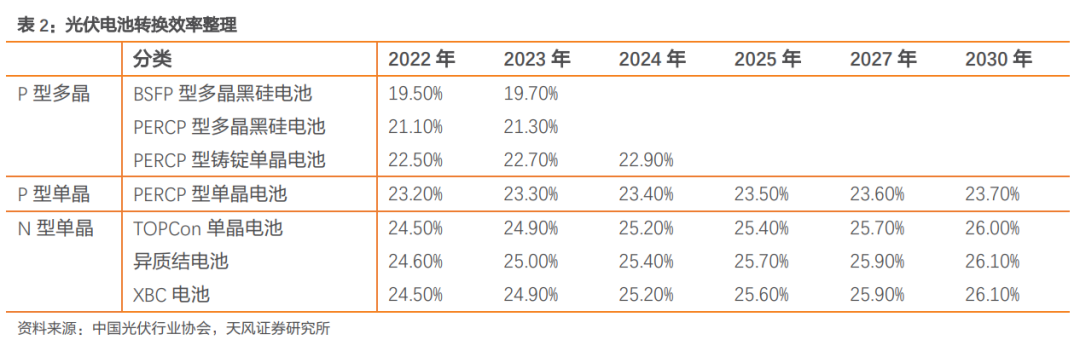

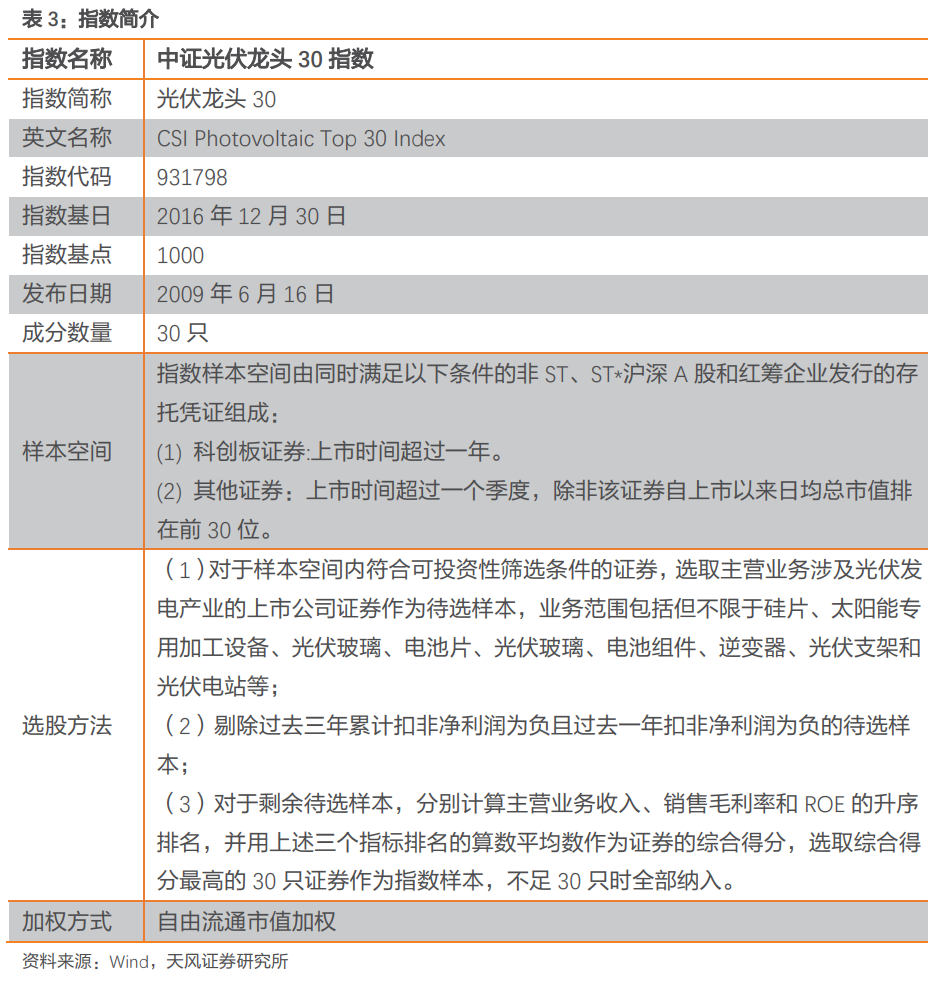

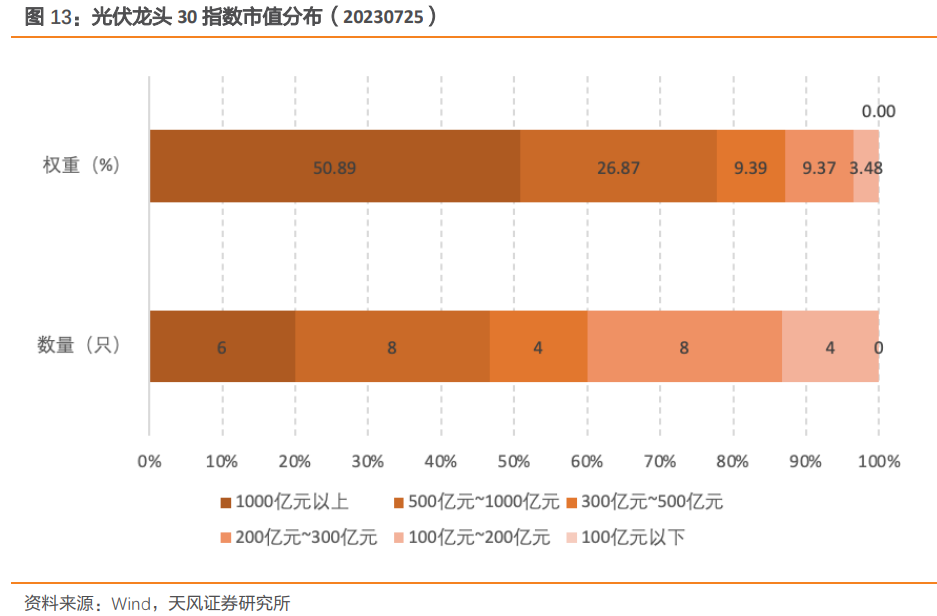

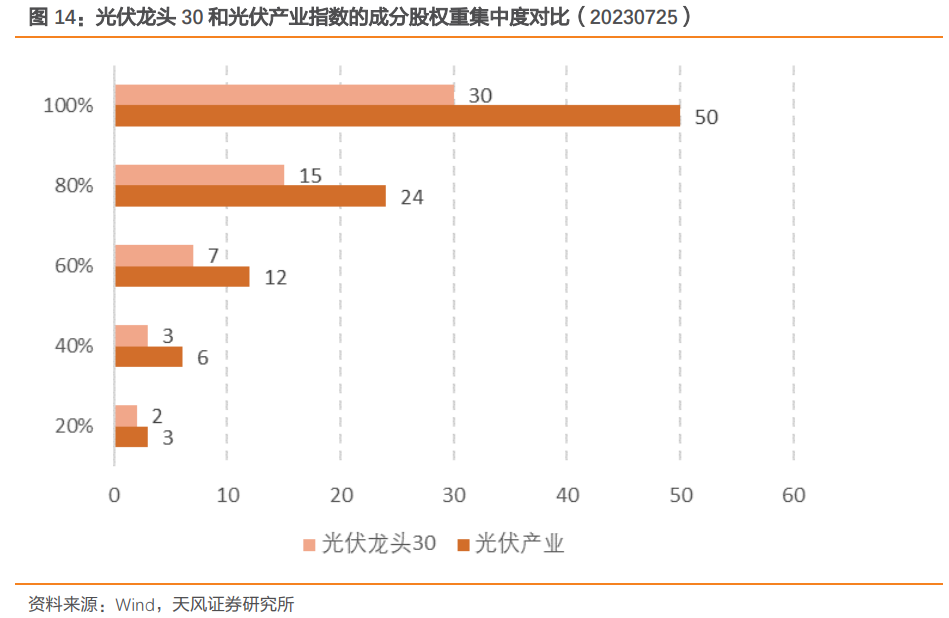

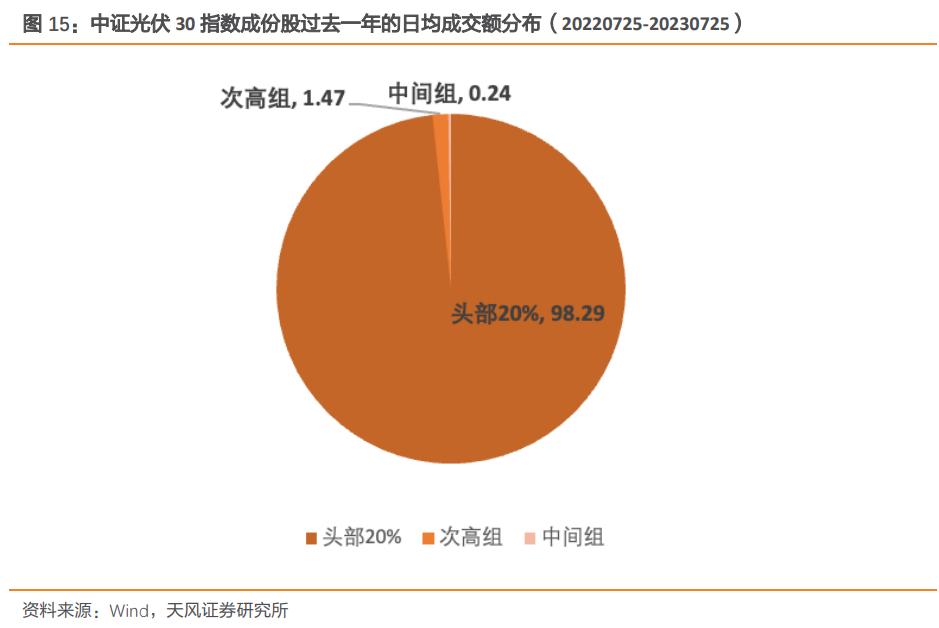

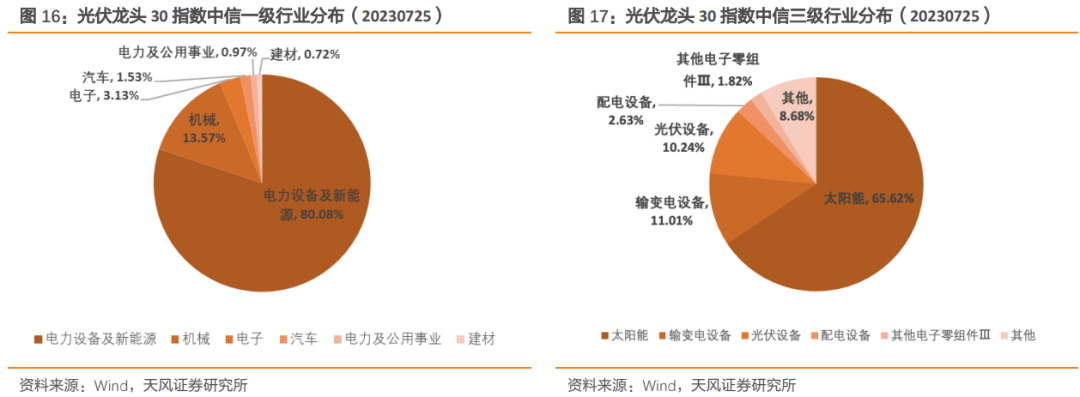

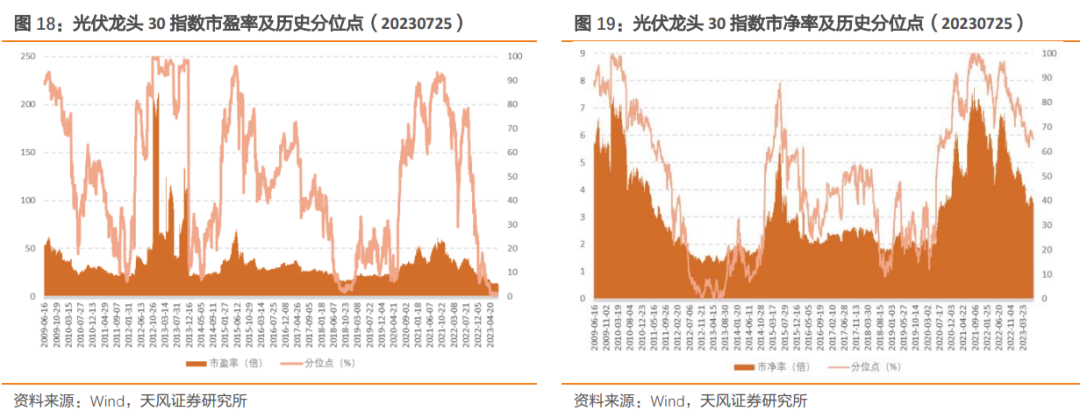

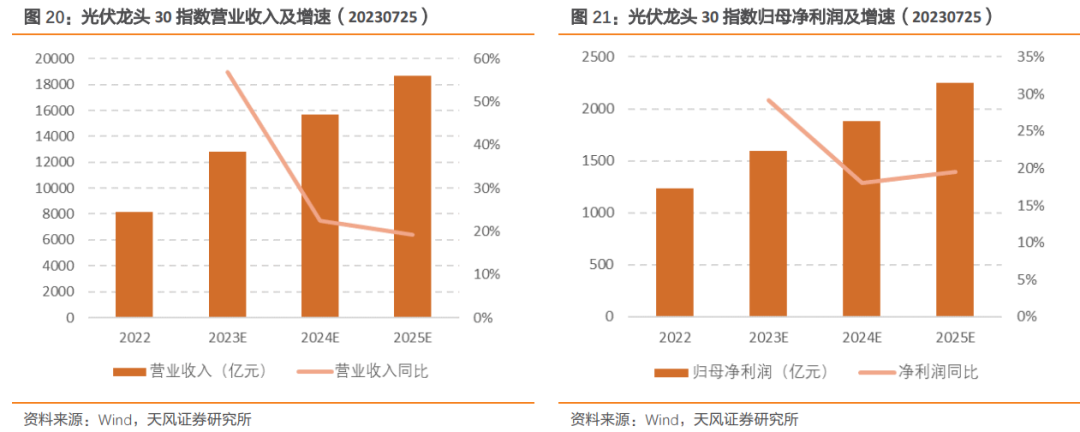

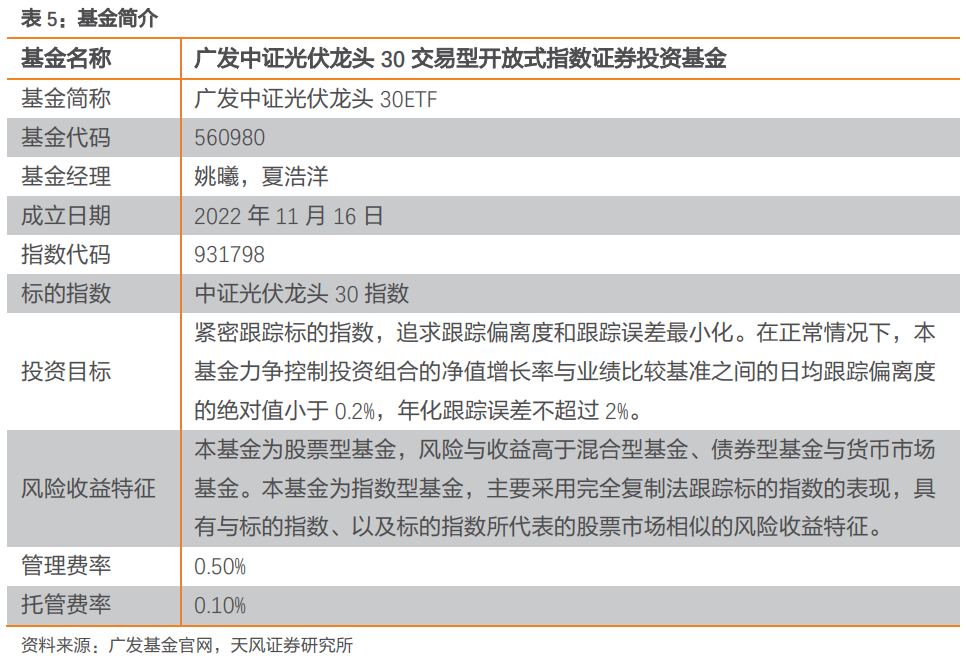

市场应用持续拓展扩大。自2021年起,我国分布式电站已连续两年超过集中式电站成为我国光伏装机主体。2022年,大型地面电站占比为41.5%,分布式电站占比为58.5%。按照我国政策支持的集中开发和分散发展并举的原则,工商业分布式和户用光伏建设也将继续建设,支撑分布式光伏发电市场成长,总体上我国装机总量或将呈现快速上升态势。 产能释放供应增速加快,有利于支持装机量增长。从生产布局来看,中国依然是全球光伏产业链产能聚集地。供给方面,2022年我国硅片产能占全球硅片总产能的比重高达97.4%;多晶硅产能终得释放,占比高达86.95%;组件产能占比超过80%。2022年,中国的硅片、电池片、组件产量占全球总产量的比重均在80%以上。 需求方面,2023年随着上游产能逐步释放,供应瓶颈得到改善,产量增速加快。2023年上半年,我国多晶硅、硅片、电池、组件产量同比增长均在60%以上,且持续快速增长。多晶硅产量超60万吨,同比增长超65%;硅片产量超过442GW,同比增长超63%;电池片产量超220GW,同比增长超62%;组件产量超200GW,同比增长超60%。 出口方面,近年来我国光伏出口量不断增长,有效支撑国内外光伏市场增长和全球新能源需求。根据中国光伏行业协会测算,2023年上半年,我国光伏产品(硅片、电池片、组件)出口额测算超过290亿美元,同比增长约13%。2022年电池片出口量大幅增长,同比增速130.70%。 随着上游产能的释放,光伏产业链供应瓶颈得到改善,产业链价格下行,下游采购成本下降,有利于支持装机量增长,保持光伏装机需求旺盛。硅料生产环节已达到整体成本水平的相对底部价格,截至2023年7月19日,单晶致密料最新价格为63~68元/KG;硅片整体价格下滑。随着后续硅料价格的下跌,将带动光伏组件价格的降低,支撑下游装机,国内装机需求或将保持高景气水平。 技术进步和规模化效益推动下,度电成本持续下行;光伏系统初始全投资及运维成本预计进一步降低。根据中国光伏行业协会统计,2022年,我国地面光伏系统的初始全投资成本为4.13元/W左右,预计2023年,随着产业链各环节新建产能的逐步释放,组件效率稳步提升,整体系统造价或将显著降低,光伏系统初始全投资成本可下降至3.79元/W。2022年我国工商业分布式光伏系统初始投资成本为3.74元/W,2023年预计下降至3.42元/W。2022年,分布式光伏系统运维成本为0.048元/(W·年),集中式地面电站为0.041元/(W·年),较2021年小幅下降。中国光伏协会预计未来几年地面光伏电站以及分布式系统的运维成本或将略有下降,有助于加速推动我国能源转型发展与建设。 如今,光伏已成我国具有成本竞争优势的清洁能源之一,技术的迭代升级推动光伏供应链实现规模性经济生产,产能扩张迅速。为了降低度电成本、提高量产效率,光伏企业们都在不断地投入研发,寻求新的技术突破。我国当下技术变革趋势是P型向N型切换。当前光伏行业主流为P型电池。2022年,规模化生产的P型单晶电池均采用PERC技术,平均量产效率为23.2%,较2021年量产效率(23.1%)有所提升。 以高转换效率的N型光伏产品为动力,光伏产业链上下游都或将迎来强劲发展的机会。目前主流N型电池有TOPCon、HJT等。N型TOPCon电池平均转换效率达到24.5%,异质结电池平均转换效率达到24.6%,都较2021年均有较大提升。2022年下半年部分N型电池片产能陆续释放,PERC电池片市场占比下降至88%,N型电池片占比合计达到约9.1%。未来随着我国光伏产业技术的创新升级、成本的降低及效率的提升,N型电池或将成为未来电池技术重要发展方向之一。 除技术创新外,应用场景也有所创新,更加多元化。光伏+工业、光伏+建筑、光伏+农业、光伏+交通等市场应用融合发展,在多个领域推动碳达峰、碳中和进程。 国内碳达峰碳中和积极推进,国家积极出台支持性政策,并持续推进风光大基地项目,需求逐渐增长,国内需求向好,国外光伏需求也稳定增长。随着我国光伏产业进入平价时代,光伏产业成本持续下行,光伏产业技术创新及多元化的光伏应用领域支持我国光伏产业发展,加速我国能源转型发展与建设,并加强我国光伏产业在国际上的竞争力。 中证光伏龙头30指数(简称“光伏龙头30”)从沪深市场业务涉及光伏发电产业的上市公司证券中选取30只规模较大、盈利较好的证券作为指数样本,以反映光伏产业龙头上市公司证券的整体表现。指数样本实施半年度定期调整,于每年6月和12月的第二个星期五的下一个交易日实施。 截至2023年7月25日,光伏龙头30指数中有6只成份股总市值超过1000亿元,其中隆基绿能(13.93%)、阳光电源(10.72%)、通威股份(8.19%)、晶科能源(2.49%)、TCL中环(9.49%)和晶澳科技(6.08%),合计权重77.76%;总市值位于500亿元至1000亿元的成份股共8只,合计权重26.87%;总市值位于500亿元以下的成份股共有16只,合计权重22.24%。 对比光伏产业指数,光伏龙头30指数成份股数量相对更少,龙头股权重相对更大,指数集中度相对更高。 将全市场的股票按照过去一年日均成交额分为5组,根据成份股权重计算,截至2023年7月25日,光伏龙头30指数成份股中位于前20%的股票占比98.29%,位于次高组的占比1.47%,位于中间组的占比0.24%,合计权重100%。从日均成交额分布来看,该指数成份股的流动性良好。 截至2023年7月25日,按中信一级行业分类,光伏龙头30指数行业集中度高,主要集中在电力设备及新能源行业,权重占比超80%。按中信三级行业分类,光伏龙头30指数主要分布在太阳能行业,其次是输变电设备和光伏设备行业,权重占比分别为65.62%、11.01%和10.24%。整体来看,该指数准确定位光伏产业链相关行业。 截至2023年7月25日,光伏龙头30指数的市盈率为13.02倍,市净率为3.52倍;以2009年6月16日至2023年7月25日为样本期,该指数市盈率历史分位点为0.32%,市净率历史分位点为65.86%。从估值水平来看,该指数市盈率和市净率当前处于合理水平。 截至2023年7月25日,根据Wind一致预测,光伏龙头30指数2023年、2024年、2025年的一致预测营业收入分别为12788.74亿元、15650.27亿元、18671.33亿元,同比增速分别为56.90%、22.38%、19.30%;该指数2023年、2024年、2025年的一致预测归母净利润分别为1597.26亿元、1884.83亿元和2253.04亿元,同比增速分别为29.17%、18.00%、19.54%。光伏龙头30指数拥有良好的基本面支撑,具备未来发展潜力。 以2017年1月1日至2023年7月25日为样本期,光伏龙头30指数总收益为149.46%,年化收益率为15.42%,年化夏普比为0.62,整体优于光伏产业、沪深300、中证500和中证1000,业绩表现良好。 以2017年1月1日至2023年7月25日为样本期,光伏龙头30指数净值为2.48,明显优于光伏产业、沪深300、中证500和中证1000。 广发基金管理有限公司成立于2003年8月5日,公司累计荣获九届中国证券报“金牛基金管理公司”奖项、十二届证券时报“明星基金公司”奖项、五届上海证券报“金基金•TOP公司奖”。截至2022年12月31日,广发基金管理资产规模超1.5万亿元。 广发中证光伏龙头30交易型开放式指数证券投资基金(场内简称“光伏30ETF”,基金代码“560980”)成立于2022年11月16日,基金经理为姚曦先生和夏浩洋先生。该基金跟踪光伏龙头30指数,也是市场上唯一一只跟踪该指数的产品,管理费为0.50%,托管费为0.10%。该基金投资目标为追求跟踪偏离度和跟踪误差最小化。

风险提示:本报告基于历史数据分析,市场环境、政策变动等因素皆可能使得本报告分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《光伏产业需求高度景气》

对外发布时间

2023年8月4日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

点击右下角“赞”或“在看”,及时获取最新推送!

本篇文章来源于微信公众号: 量化先行者

本文链接:http://17quant.com/post/%E5%85%89%E4%BC%8F%E4%BA%A7%E4%B8%9A%E9%9C%80%E6%B1%82%E9%AB%98%E5%BA%A6%E6%99%AF%E6%B0%94.html 转载需授权!