【国联金工|行业专题】行业配置系列5——高行业集中度主动量化选股策略

行业配置系列5

——高行业集中度主动量化选股策略

陆豪、康作宁

根据《证券期货投资者适当性管理办法》,本微信平台所载内容仅供国联证券客户中专业投资者参考使用。若您非国联证券客户中的专业投资者,为控制投资风险,请勿订阅、接受、转载或使用本平台中的任何信息。

专题内容摘要

Ø 专题系列报告简介

本系列报告是在行业轮动策略基础上探索的增强选股策略。思路是在现有行业轮动模型基础上进一步检验可增强的选股因子,并构建高行业集中度主动量化选股策略。

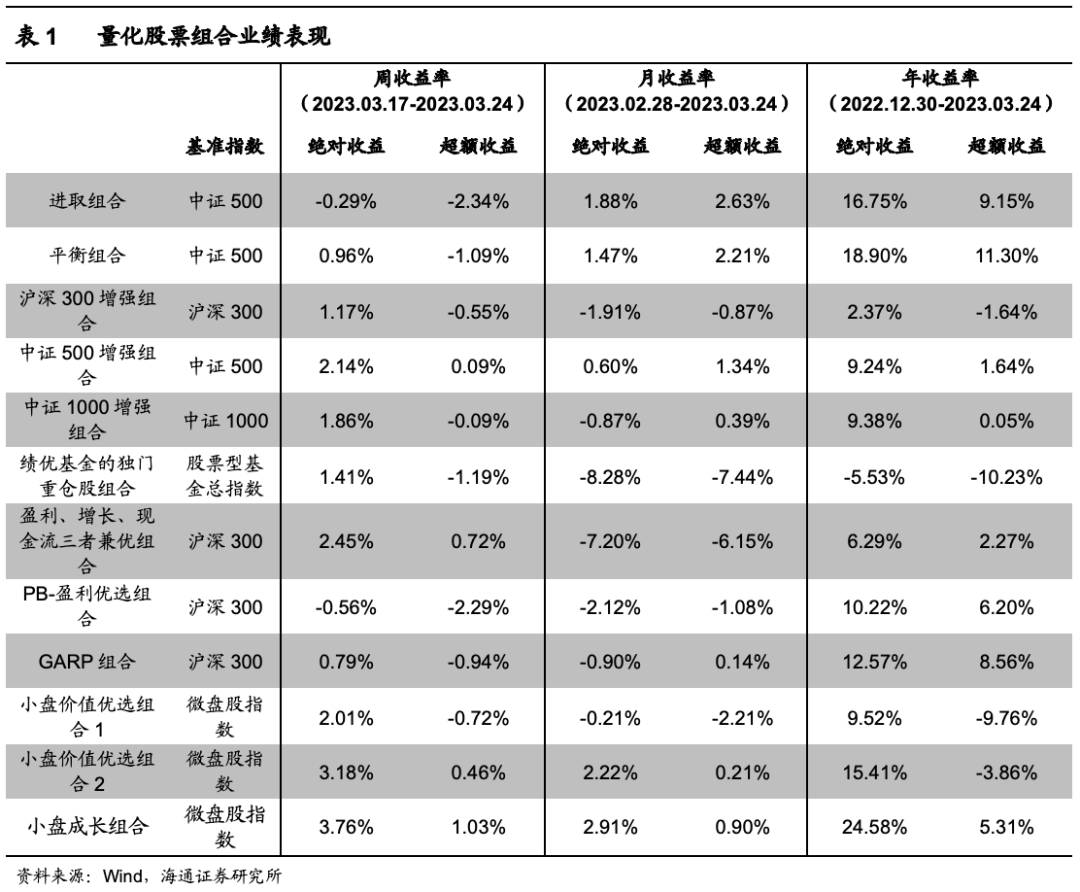

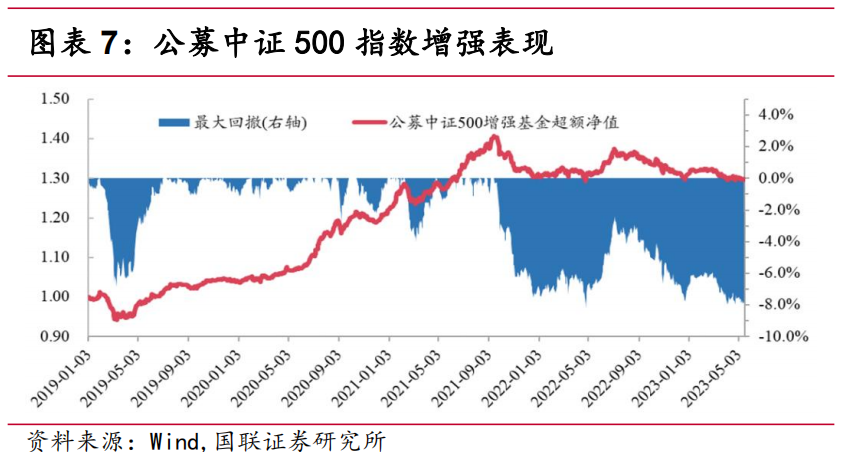

Ø 2022年宏观环境使得指数增强类基金alpha有所下滑

2022年宏观经济增速有所下行,从微观上观察,市场资金总供给下滑,交易流动性边际下行,主流宽基指数增强超额收益衰减。

Ø 行业轮动+选股策略过去6年显著跑赢市场基准,今年6.7%收益率

行业轮动+选股策略相对中证全指历年平均超额26.78%,超额最大回撤17.60%, 除2018年行业与个股截面收益标准差较低,其余年份均取得不错表现。

Ø 风险提示

本报告基于历史数据得到的结论,历史回测结果不代表未来。未来市场可能发生变化,产业链的变动可能带来与本报告结论不一样的结果。

报告目录

报告正文

1. 市场结构变化

1.1 宏观经济基本面

如图表1所示,自2015年7月以来,国内工业景气指数经历了2轮明显的周期变化。本轮自2020年7月开始的一轮景气指数大幅上行,于2021年9月到达顶部开始回落。2022年一季度开始工业景气指数出现明显回落,一直延续到2023年1月出现上行拐点。

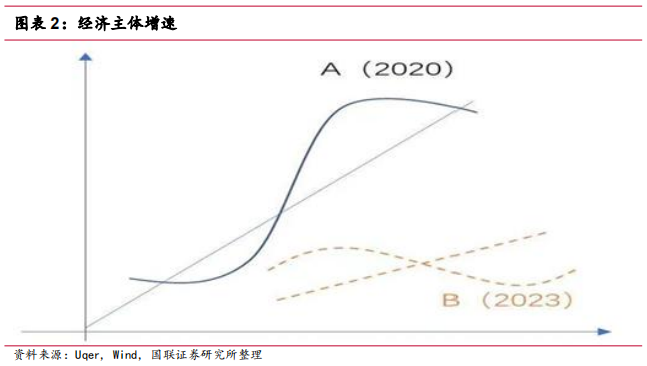

如图表2所示,图中实线表示2020年潜在经济增速与实际经济增速,其中曲线表示实际经济增长,先陡峭后平缓。虚线表示2023年潜在经济增速与实际经济增速,其中曲线表示实际经济增长,平稳回落后反弹。

1.2 微观市场结构

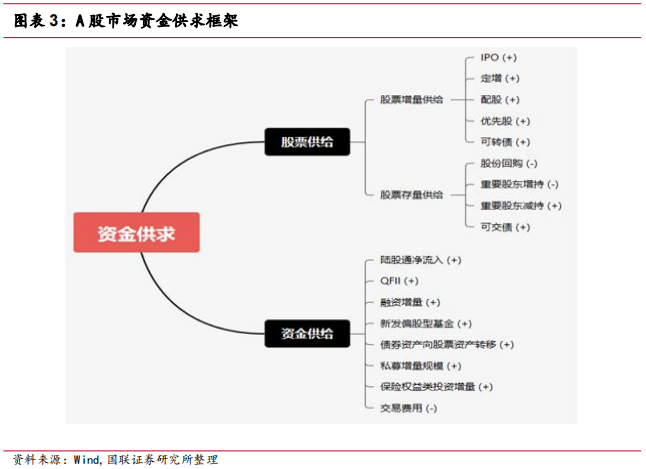

如图表3所示,市场资金供求框架。股票增量供给变化方式主要有IPO、定增、配股、优先股、可转债等。股票存量供给变化方式主要有重要股东增减持、股份回购,可交换债券等。资金常态化供给增量部分为北向资金(陆股通)、QFII、融资增量、新发偏股型基金、债券资产向股票资产转移、私募增量规模和保险权益类投资增量。资金常态化供给减量部分是交易费用。

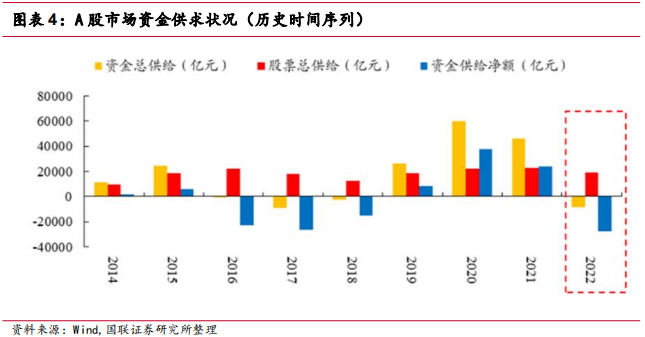

如图表4所示,A股市场资金供求状况的历史时间序列。2022年A股市场资金供给净额创下近十年以来的年度低点,资金总供给明显减少8750亿元。主要原因有以下几点:

新发基金规模及私募基金规模明显萎缩;

海外启动“超常规货币紧缩政策”,人民币汇率贬值导致外资怯步,北上资金+QFII仅827亿元净流入;

大规模疫情冲击影响叠加地缘政治扰动,避险情绪推升债市,导致股市存量资金向债市转移。另一方面,股市总供给为1.9万亿元,主要受到IPO+再融资等市场扩容及大股东减持等因素影响。

1.3 权益市场流动性下行

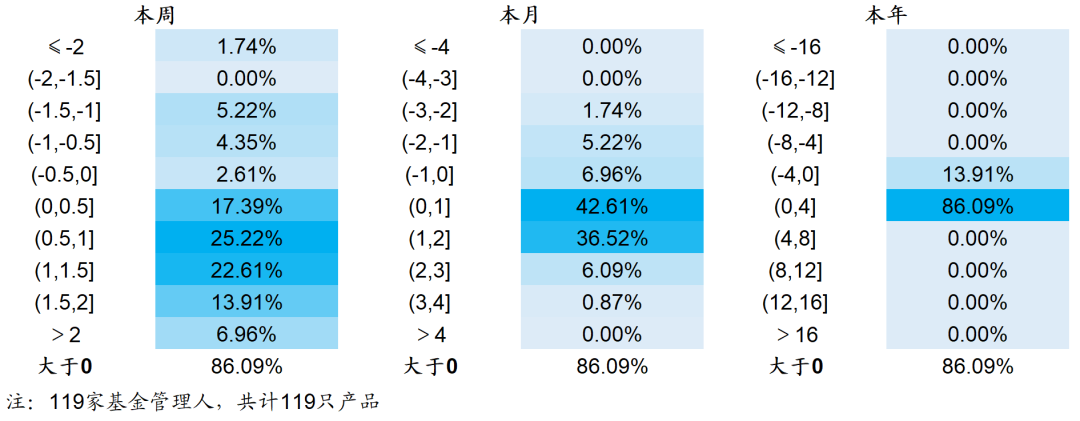

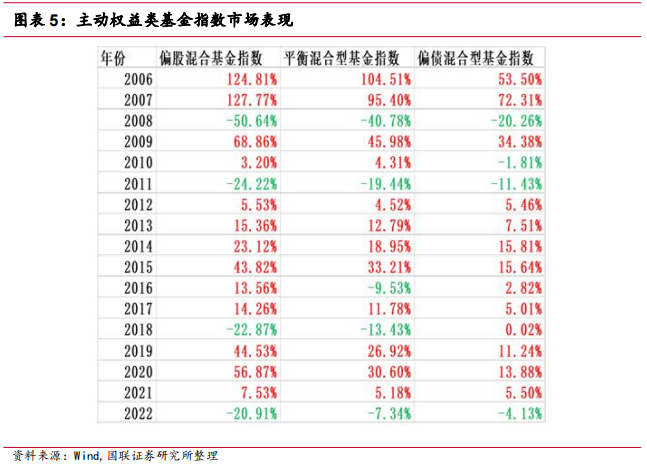

如图表5所示,根据基金年报数据,2022年主动权益类基金利润合计亏损1.29万亿元,其中偏股混合基金亏损7885.51亿元。

如图表6和图表7所示,公募主要宽基指数增强产品自2021Q3以来出现大幅衰退,最大回撤也创下2019年以来最大值。

2. 行业轮动策略

2.1 策略框架

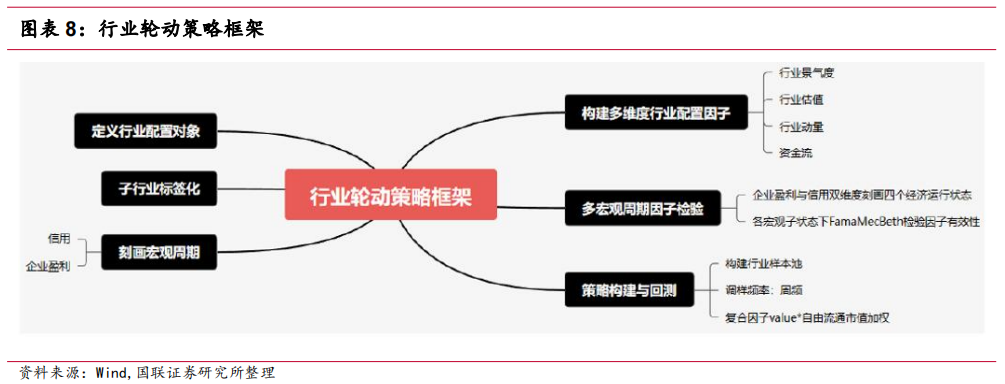

本文的行业轮动策略框架如下,图表8所示:

重定义行业配置对象(基于申万一级分类体系),进行子行业标签化;

基于信用与盈利刻画宏观周期;

构建多维度行业配置因子;

基于Fama-MecBeth框架在全样本及多宏观周期对因子统计检验;

在每个截面剔除高估值泡沫行业;

2.2 定义行业配置对象

基于申万行业划分,对一级行业进行部分拆分。具体的拆分如下:

从量价信息、基本面信息进行行业分化度刻画,将分化度高的一级行业选入预拆分的备选池;

根据二级行业的自由流通市值、成分股平均流通市值和一二级行业的相关系数进行二次筛选;

将原始的31个一级行业拆分为48个行业组合;

拆分截面数据展示如图9所示,被拆分的一级行业有公用事业、农林牧渔、商贸零售、基础化工、家用电器、建筑材料、机械设备、电力设备、社会服务、通信和食品饮料。

2.3 构建多维度行业配置因子

构建多维度行业配置因子,根据当前宏观周期匹配合适的风格因子:

行业配置因子分为基本面与量价两大类,如图10所示;

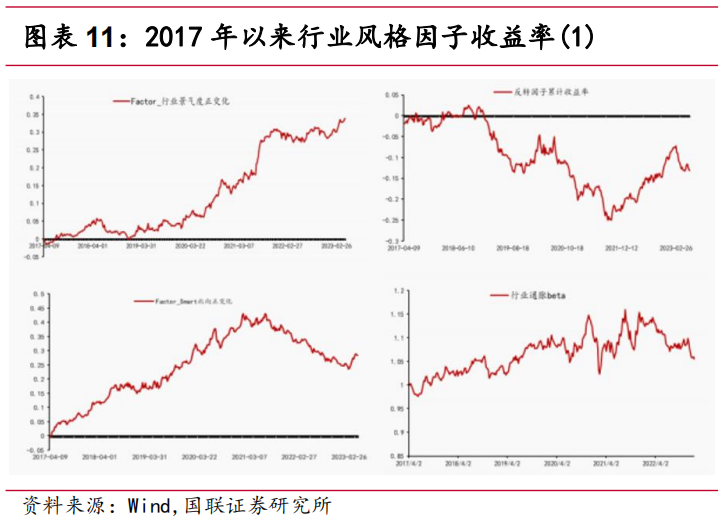

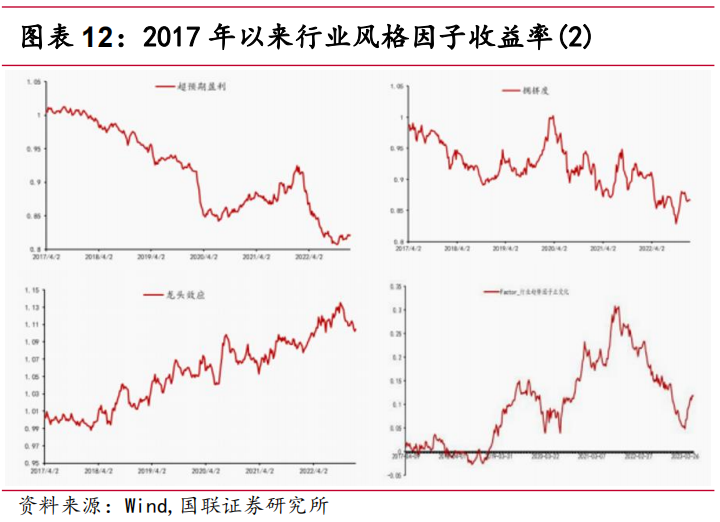

各类行业风格因子自2017年以来的收益如图11、图12所示;

2.4 宏观变量分域因子检验

根据景气度与信用将全市场划分为四个状态,即:企业盈利上行、企业盈利下行、信用上行和信用下行。具体划分步骤见2022年9月29日发布的《行业配置系列2——多宏观周期下的行业轮动因子检验》报告。

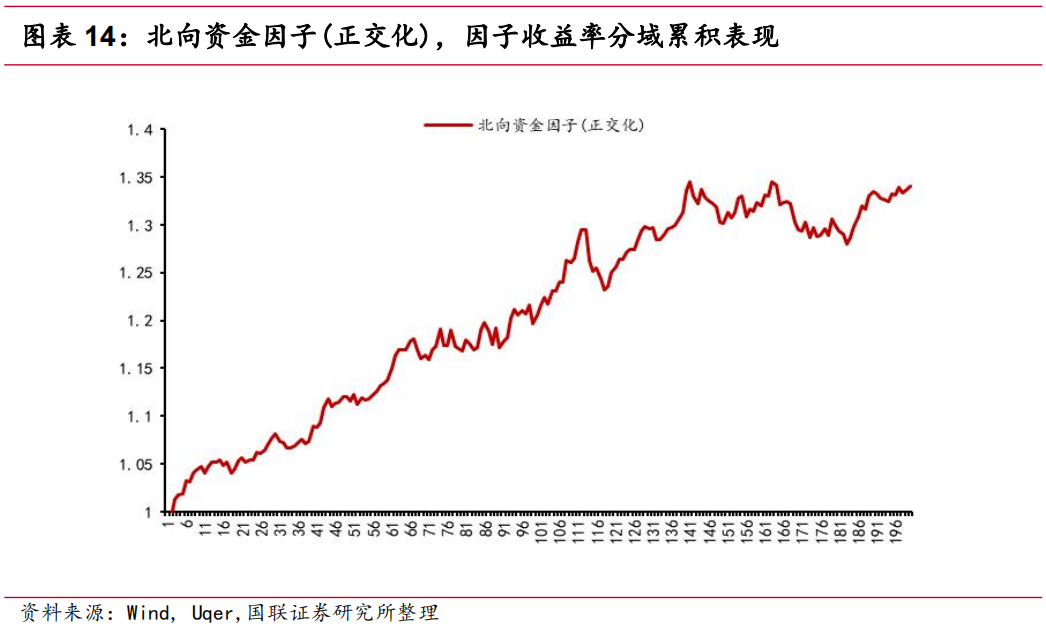

如图表13所示,行业动量因子(正交化)后,将不同域(企业盈利划分)的因子收益率累积表现,整体的因子收益率较为平稳的上涨。

如图表14所示,北向资金因子(正交化)后,将不同域(企业盈利划分)的因子收益率累积表现,该因子近期出现一定的衰减。

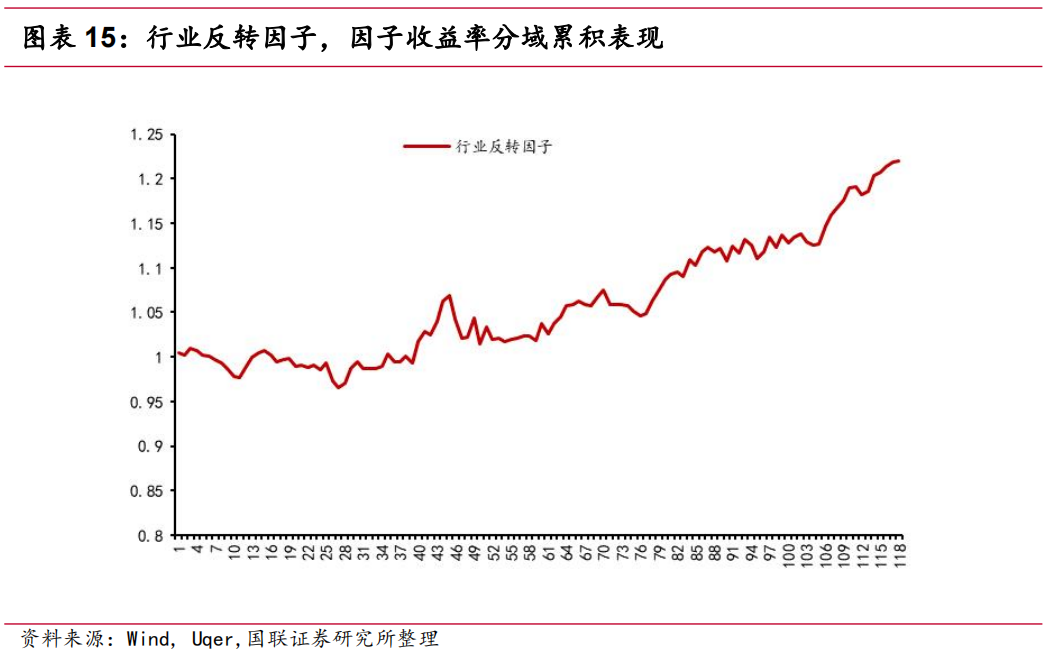

如图表15所示,行业反转因子,将不同域(企业盈利划分)的因子收益率累积表现,该因子与行业动量因子表现类似,整体较为平稳上涨。

2.5 基于DCF三阶段增长模型刻画行业尾部风险

模型具体细节见2022年12月16日发布的《结合估值因子提升行业景气轮动策略绩效——行业配置系列4》报告。

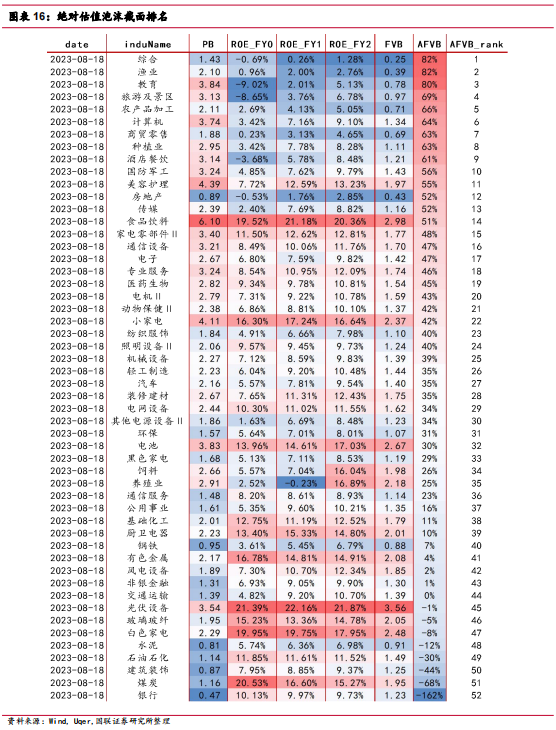

模型简要介绍,通过用行业的一致预期估值与最新的估值作比较,刻画该行业的绝对估值泡沫。采用基于现金流贴现理论( DCF)的三阶段增长模型对一致预期估值 FVB进行刻画,然后用 FVB与最新行业 PB的比值来衡量绝对估值泡沫。

绝对估值泡沫模型,在行业轮动策略上用于剔除尾部风险。具体用法如下:

基于估值泡沫指标对行业样本进行筛选;

剔除绝对估值泡沫排名前5的行业,即绝对估值泡沫大的行业;

如图表16所示,2023年8月18周度截面,绝对估值泡沫排名。

其中绝对估值泡沫排名前五的行业分别是:综合、渔业、教育、旅游及景区和农产品加工。

其中绝对估值泡沫排名后五的行业分别是:银行、煤炭、建筑装饰、石油石化和水泥。

2.6 行业轮动策略组合构建和策略回测

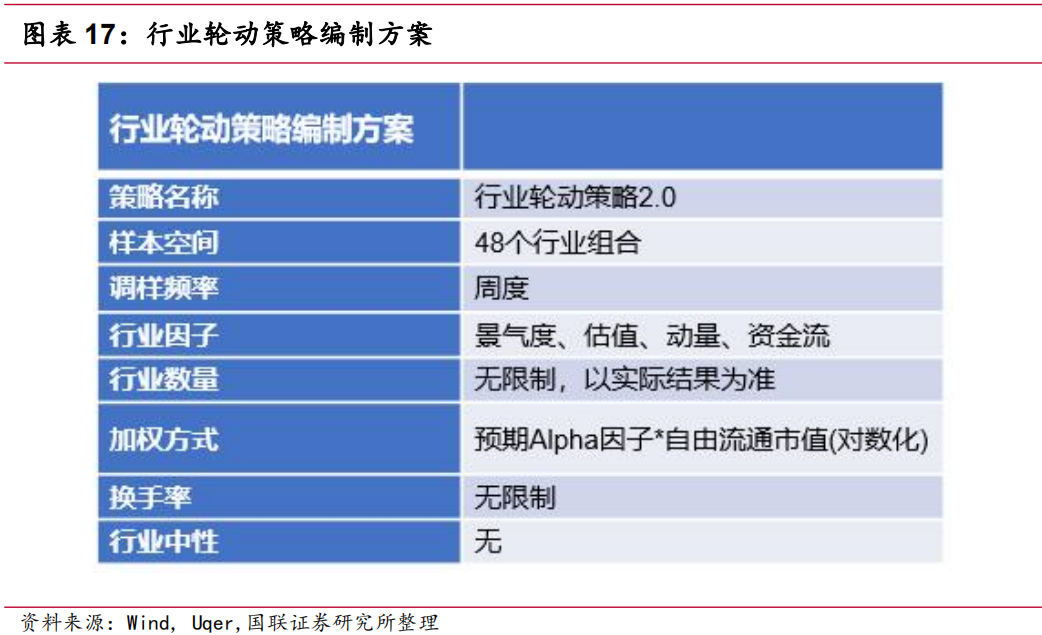

行业轮动编制方案如图表17所示,样本空间共48各行业组合,调样频率为周度,加权方式为预期Alpha因子乘以自由流通市值(对数化)。

行业轮动策略净值如图表18所示,基准指数为行业等权组合净值。从累积超额收益率来看,因子轮动行业增强组合整体能较为平稳的跑赢行业等权组合净值。

3. 高行业集中度主动量化选股

3.1 因子定义

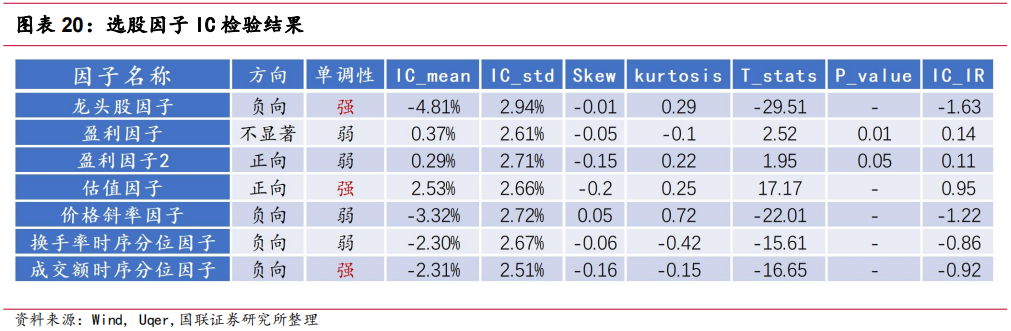

如图表19所示,选股因子定义为基本面和量价两类因子,共7个因子。因子定义后,对因子进行行业标准化且单因子进行IC检验。

3.2 选股因子IC检验

选股因子IC检验步骤如下:

因子矩阵X的预处理(周频):

读取并拼接7个原始因子;

将7个原始因子逐行业标准化,逐截面、逐行业求ZScore值;

预测目标矩阵Y的预处理(周频):

计算每个截面的个股收益、行业收益;

预测目标为未来一个截面的个股收益减去行业收益值;

拼接X和Y矩阵,逐个因子、逐个截面计算并得到秩相关系数(IC)时序值;

对秩相关系数(IC)时序值进行统计分析,计算IC 的均值、方差、T统计量、p值、偏度、峰度及信息比;

各选股因子IC检验结果如图表20所示,其中龙头股因子、估值因子和成交额时序分位因子的单调性较强。

3.3 因子全市场多空组合收益率

因子全市场多空组合收益率测算步骤如下:

逐个因子横截面分5组,计算每组收益;

将第1组累积净值减去第5组累积净值,得到因子多空组合收益率;

如图表21所示,价格斜率因子多空收益率,整体负向平稳。

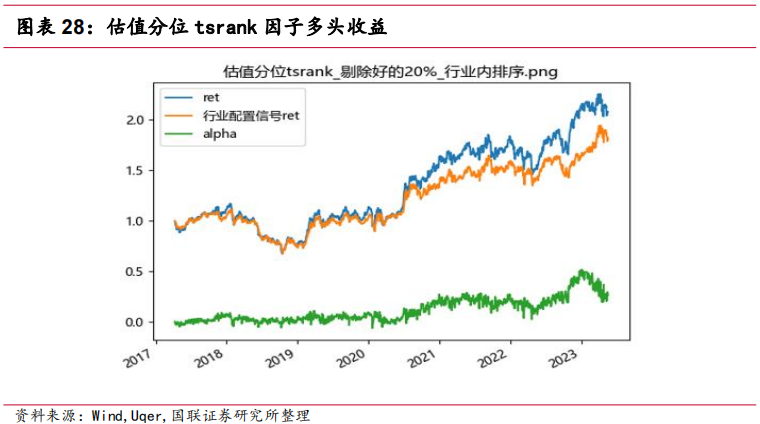

如图表22所示,估值分位tsrank因子多空收益率,整体正向平稳。

如图表23所示,净利润同比tsrank因子多空收益率。

如图表24所示,成交额时序排名因子多空收益率。

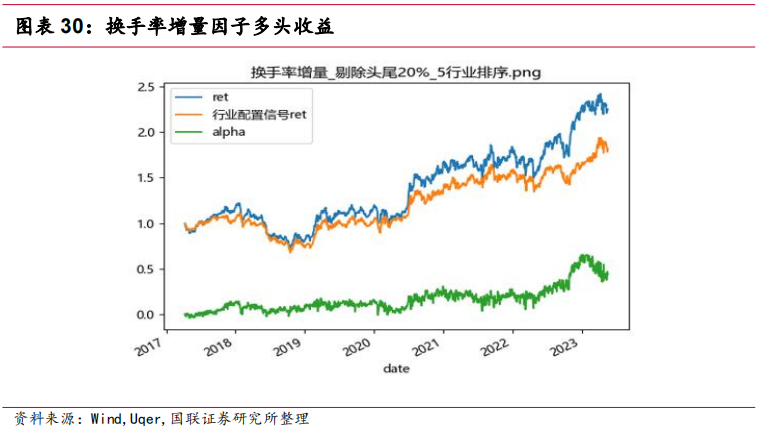

如图表25所示,换手率增量因子多空收益率。

如图表26所示,预期ROE同比tsrank因子多空收益率。

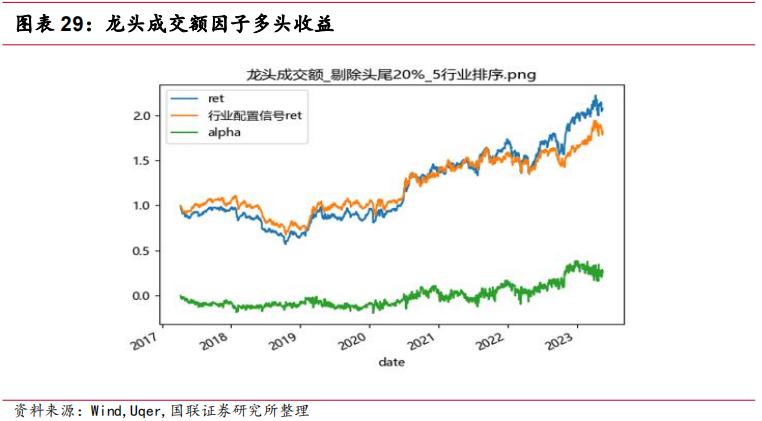

如图表27所示,龙头成交额因子多空收益率。

3.4 单因子多头组合回测

因子全市场多空组合收益检验后,对单因子的多头组合进行回测。步骤如下:

获取Canslim行业轮动策略每期截面5个行业及其权重(周频);

逐个因子、逐个截面、逐个行业剔除因子值排序值前后各20%的股票,当期截面行业内股票数小于10的不剔除;

逐个截面,对剔除后的各行业成分股权重进行再平衡处理(周频);

每个股票的权重 = 行业权重 * 成分股权重;

其中单因子多头测试比Canslim行业轮动策略更高收益的有三个,估值分位tsrank因子、龙头成交额因子和换手率增量因子,如图28至30所示:

3.5 基于行业轮动策略构建选股增强组合

构建选股增强因子应用如下:

线性预测因子:龙头股因子、估值分位因子;

剔除因子:价格斜率因子(负向)、净利润同比tsrank(正向)、成交额时序tsrank(负向)、换手率增量因子(负向)、预期ROE同比tsrank(正向);

组合构建规则如下:

选取top5行业成分股作为基础样本;

根据剔除因子剔除尾部10%的公司(剔除与逻辑);

核心因子:龙头股因子与估值分位因子,选核心因子暴露选取前50%的公司;

加权方式:自由流通市值加权;

再平衡频率:周频;

3.6 高行业集中度主动量化选股组合绩效

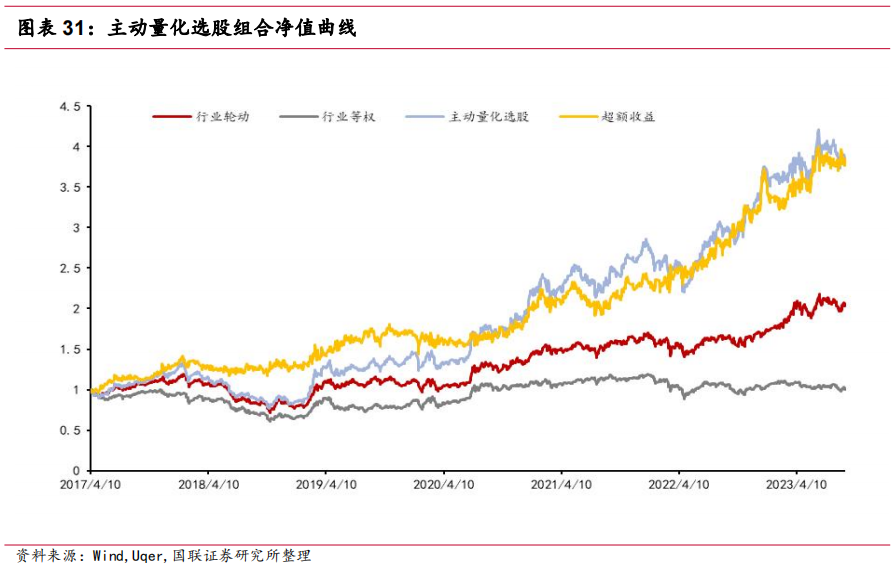

主动量化选股组合净值曲线如图表31所示,其中超额收益表示主动量化选股相对于行业轮动策略的超额,而非行业等权。

如图表33所示,为2023年9月8日的主动量化选股组合的前十大持股截面。

风险提示

量化模型是根据历史数据进行回测得出的结果,未来可能由于市场产生较大变化,而导致模型失效。

文中报告选自国联证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告信息

报告标题:行业配置系列 5——高行业集中度主动量化选股策略

发布时间:2023年09月24日

发布机构:国联证券研究所

作者:

分析师:陆豪

执业证书编号:S0590523070001

联系人:康作宁

相关报告

1、《基金投顾业务现状与展望》2023.09.23

2、《股票分板块多因子专题系列 1:——板块的划分》2023.09.16

评级说明及声明

★

本篇文章来源于微信公众号: 投资者的未来