招商定量 | 大类资产跟踪观察20240119

资产配置月报

(2023.12.15-2024.01.19)

过去一个月内,A股权益资产呈震荡下行趋势,同期表现与优于港股但弱于美股。股票市场的分析师一致预测同比增速边际连续下行,短期投资胜率的不确定性较强,仍强调长期赔率优势。债券资产端,纯债基金久期中位数回升至2.56年,机构久期分歧也同步下行,债基YTM中位数为2.61%,仍在低位震荡。可转债市价中位数录得113.80元,平衡风格估值压缩明显,目前整体的价格和估值均偏低,配置价值提升。

近半个月大类资产整体表现

1.1. 持有期收益

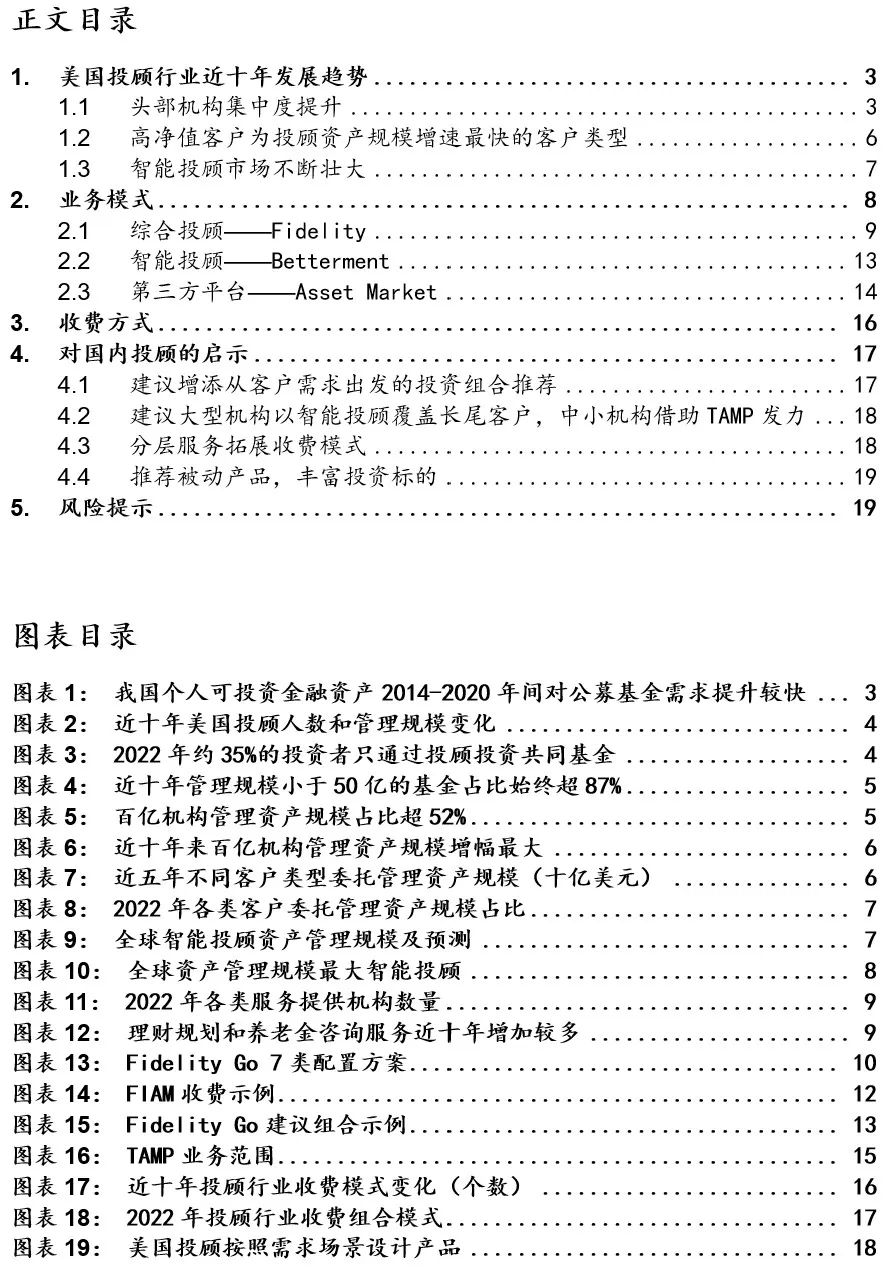

最近一个月内,A股权益资产整体呈区间震荡下行,全A指数下跌约5.46%,价值风格的表现守正,明显优于成长风格。海内外对比来看,同期A股的表现优于港股、弱于美股。从目前各指数的持有期收益情况看,绝大部分A股指数过去1至6个月的收益率,均处于历史长期的四分之一分位数以下点位,在超调后可能有一定的向上修复压力。债券资产方面,纯债普涨,利率债的表现占优于信用债,可转债与股票市场的行情联系较为紧密,区间涨跌幅未能守正,约为-0.82%。商品层面,大宗商品多呈现窄幅震荡走势,黄金价格上行1.16%,原油、能化、农产品价格微降不足1%。

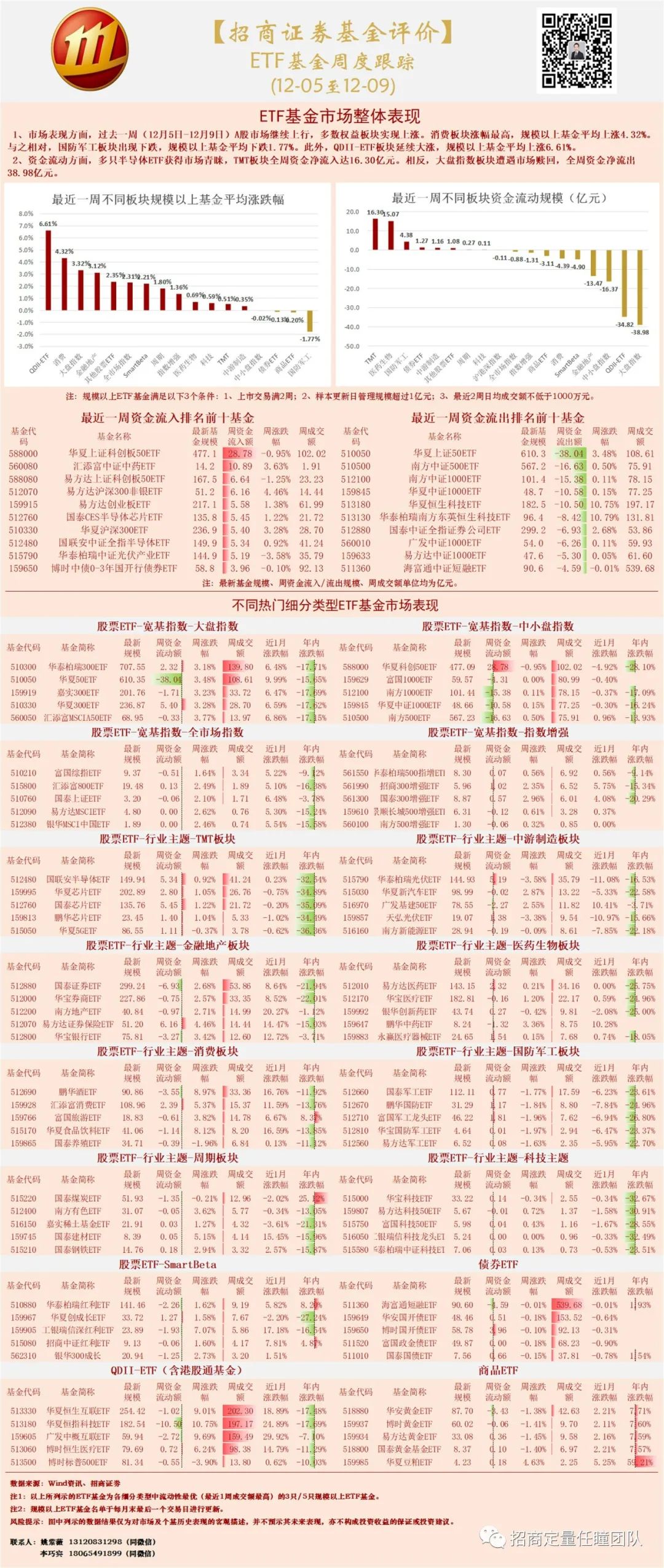

1.2. 收益率相关性

收益率相关性层面,最近1个月内,大类资产之间的相关性普遍有所增强;股票二级资产内部,不同风格、板块间的相关性也多有提升。

大类资产指标跟踪情况

2.1. 权益资产收益维度

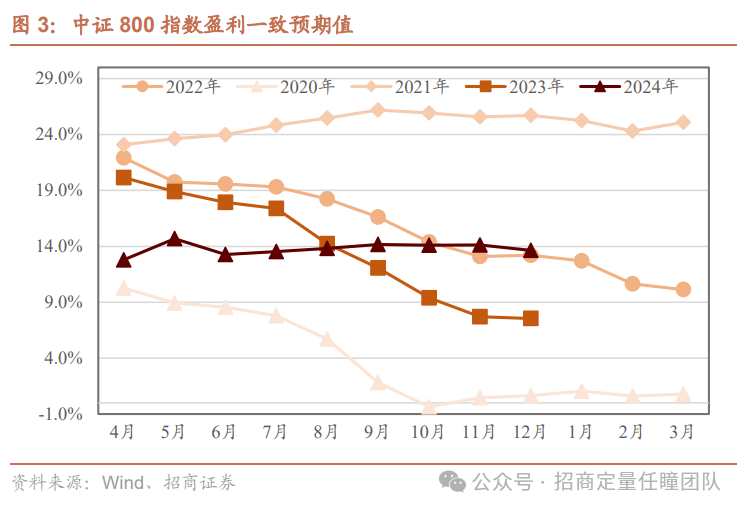

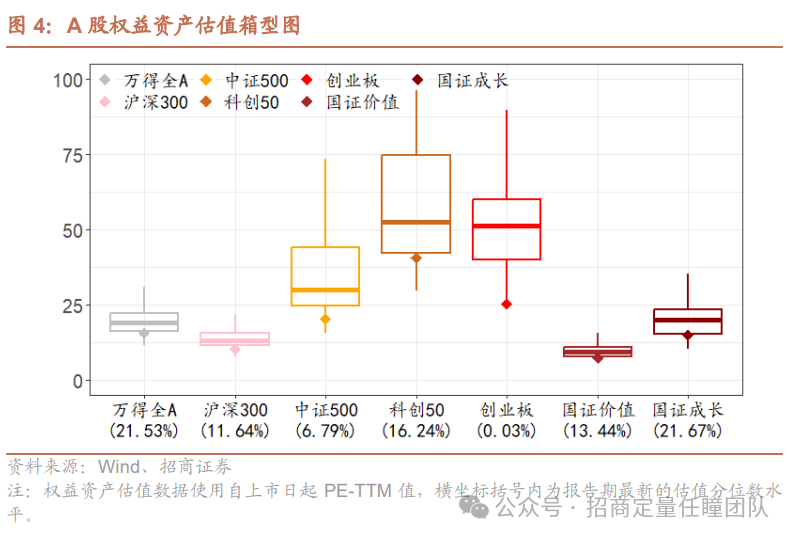

从大类资产指标跟踪情况来看,权益资产盈利层面,截至上月末,中证800指数的2023年盈利一致预期值为7.54%,相对11月的7.70%下降约0.16%,2024财年的盈利预期则从14.12%小幅下降至13.63%,分析师情绪的同比数据在边际上继续走弱,短期看市场的投资胜率仍未显著回升。PE指标看,当前A股市场整体的估值水平保持在历史长期的20分位数左右,相对上月进一步下探,处于历史偏低水平,而大部分常见宽基指数的分位数水平相对全A指数而言点位更低。因此从长期视角来看,股票资产仍处于赔率优势区间内。

2.2. 纯债资产收益维度

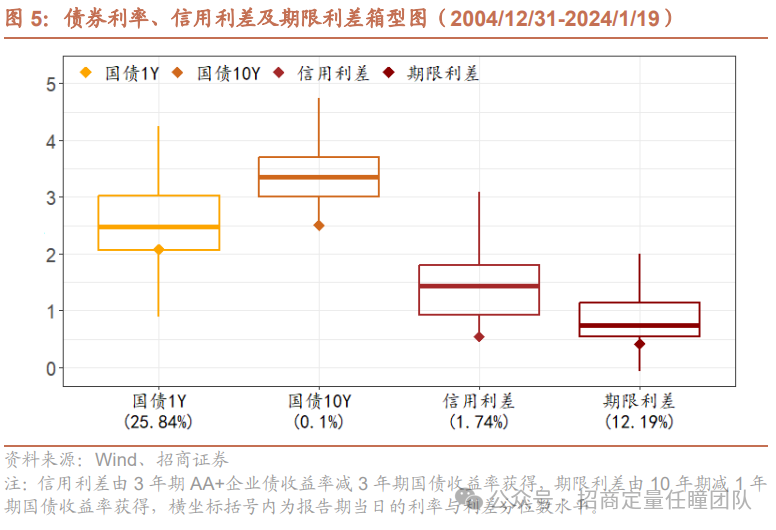

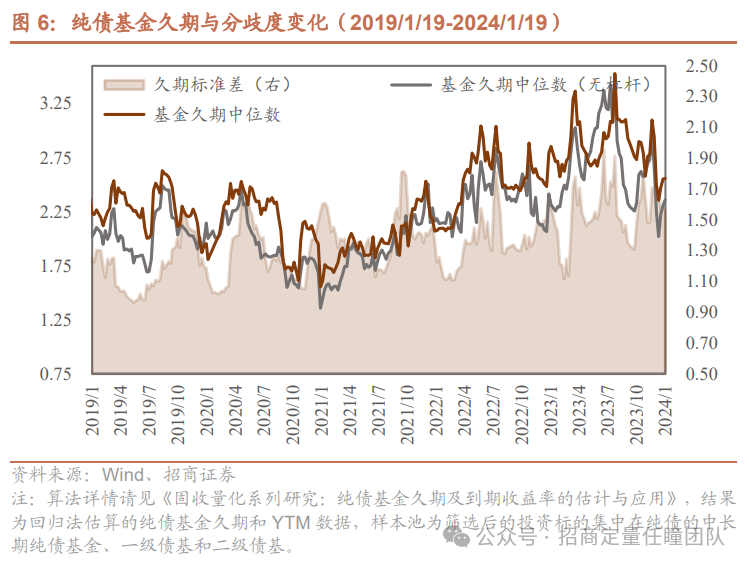

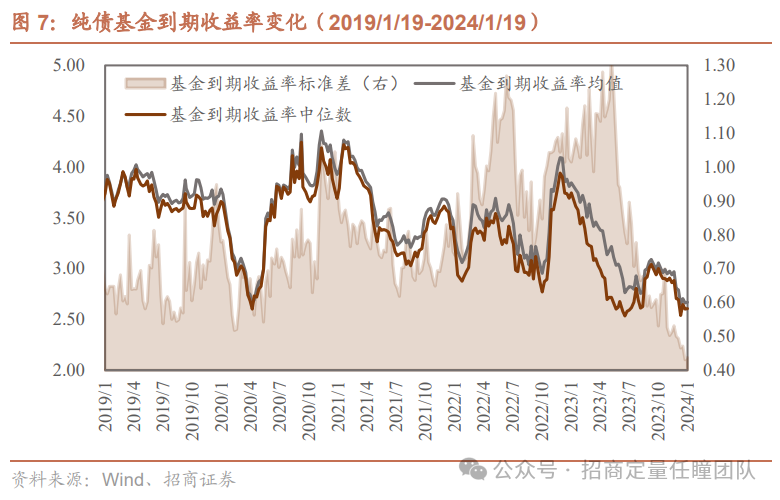

纯债资产端,长短端利率水平均有所升高,全市场纯债基金的久期(利率敏感性)和到期收益率(YTM)均呈先下降后上升的走势。具体来说,计入杠杆后的市场久期中位数从12月中的2.94年先下降至2.36年,随后又上升至2.56年,而不计入杠杆(归一后)的市场久期中位数读数收于2.36年,测算结果中,机构持券的久期水平在12月中旬下降后又有所回升。同时,机构久期标准差从1.68年持续下降至1.56年,说明市场观点一致性有所增强。另外,纯债基金计入杠杆后的市场YTM中位数读数则是自12月中的2.70%先下降至2.54%,又提升至2 .61%,整体仍在偏底部区域震荡。

2.3. 转债资产收益维度

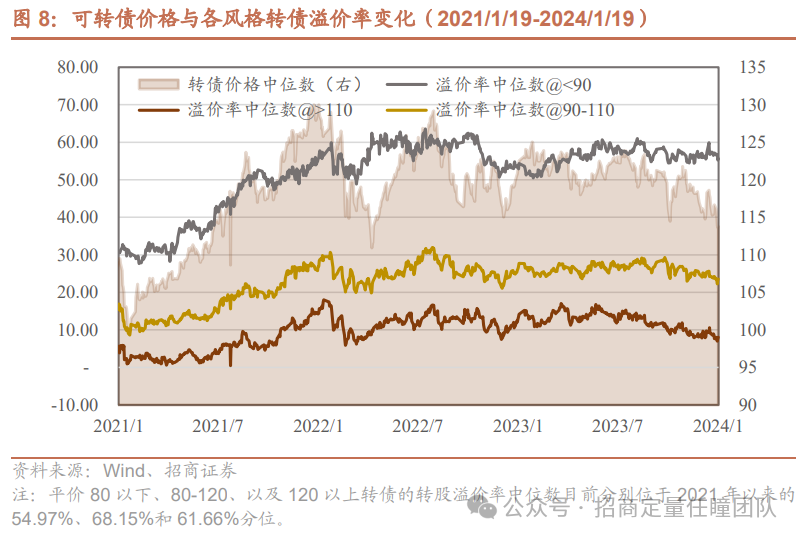

可转债层面,截至本月中,全市场转债的价格中位数为113.80元,较12月中下降约3.16元,目前分别处于2021、2020年以来的1分位和18分位,价格水平偏低;估值视角,当前平价90以下、90到110、以及110以上转债的转股溢价率读数分别为55.64%、23.59%和8.07%,近1个月内转债估值集体下降,其中平衡风格估值明显压缩,约为1.3%。股性、平衡和债性3种风格的转债估值各自位于2021年以来的历史6、10和36分位。目前转债市场已调整至价格和估值水平均偏低的状态,结合正股端的短期判断,转债的相对配置价值凸显,偏债端的绝对配置价值较强。

2.3. 波动率维度

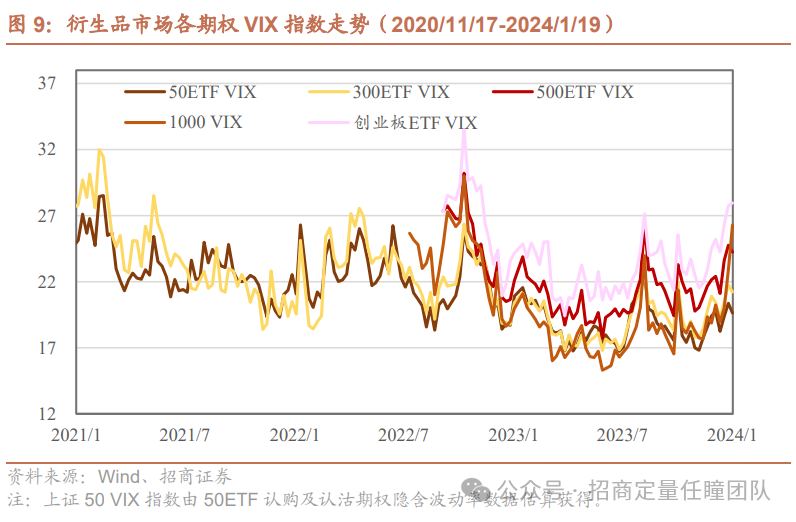

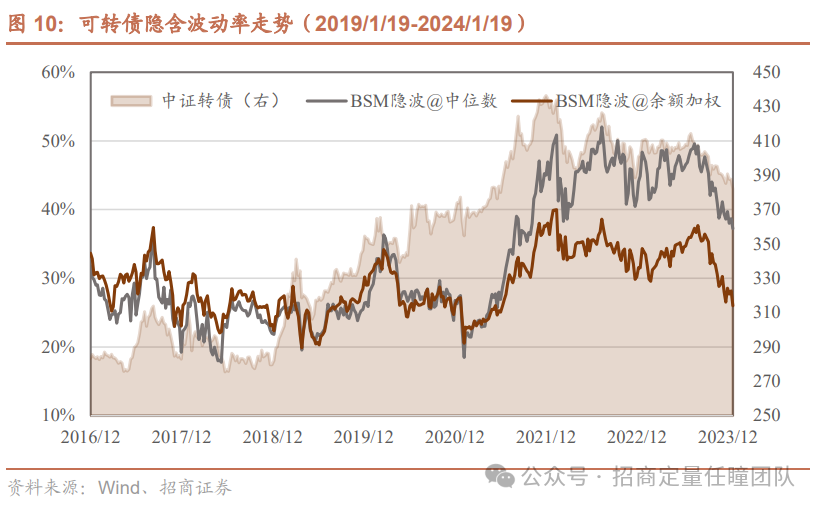

风险波动层面,衍生品市场的隐含波动率提升。具体来说,沪市50ETF、沪市300ETF、沪市500ETF、中证1000指数、以及深市创业板ETF的期权VIX指数分别在最近1个月内上升0.23%、0.31%、2.09%、7.42%和3.45%,各风格、板块宽基的风险波动预期普遍升高,其中又以成长风格隐波提升最明显,未来对应风格标的的波动率可能增强。可转债资产方面,市场隐含波动率却有所下降。全市场转债的BSM模型隐波余额加权平均值、中位数值分别从12月中旬的28.06%、39.39%下降至25.99%、37.21%。

策略组合表现情况

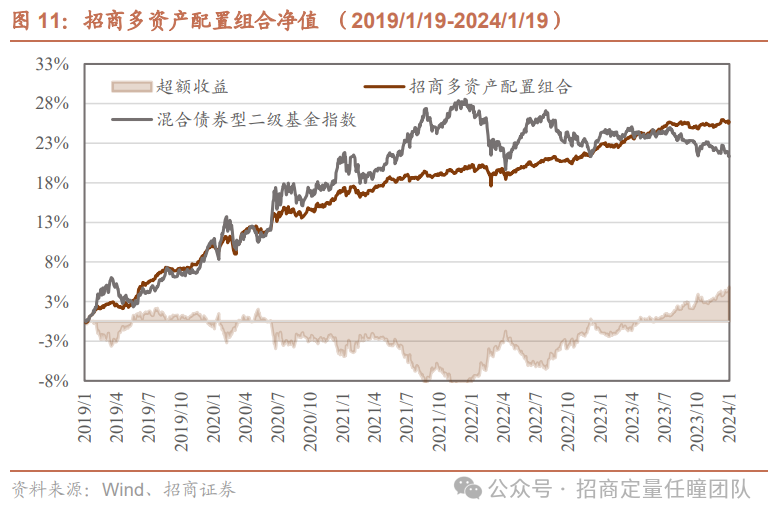

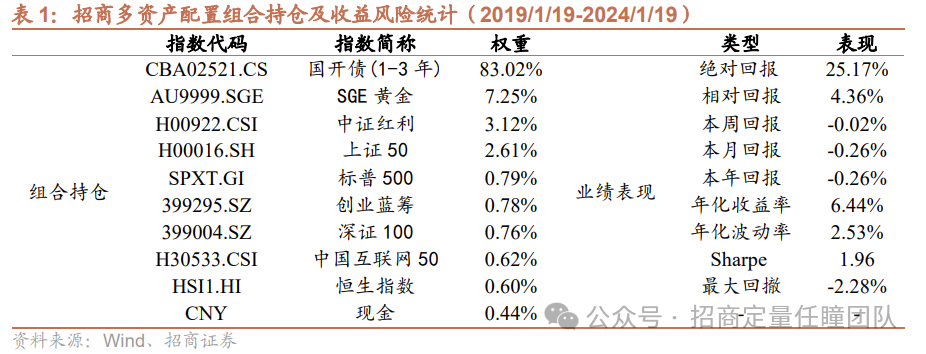

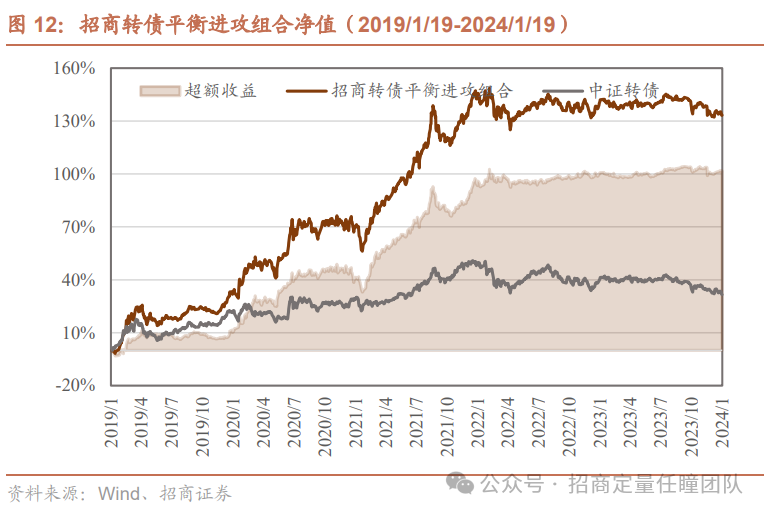

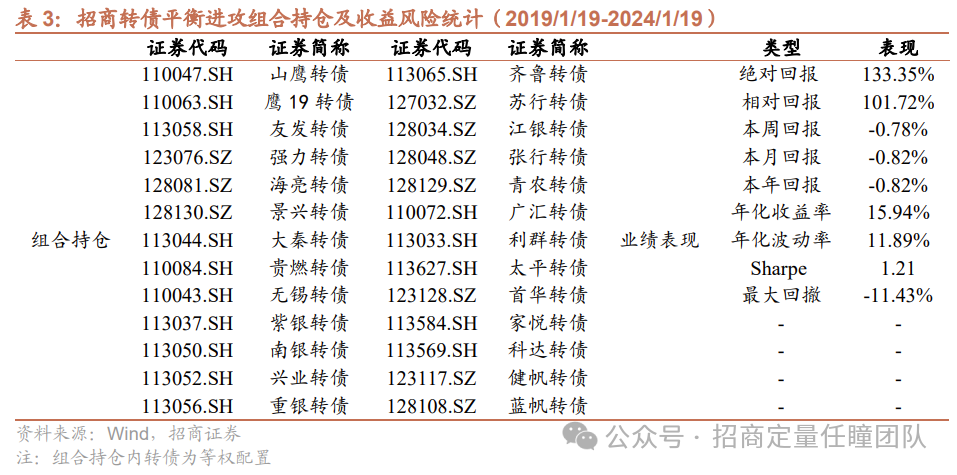

3.1. 招商多资产配置组合

重要申明

风险提示

本报告图表中列示的数据结果仅为对市场各资产历史表现的客观描述统计,不构成投资收益的保证或投资建议。

分析师承诺

负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

任瞳 SAC职业证书编号:S1090519080004

王武蕾 SAC职业证书编号:S1090519080001

研究助理

免责申明

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下招商证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映招商证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队