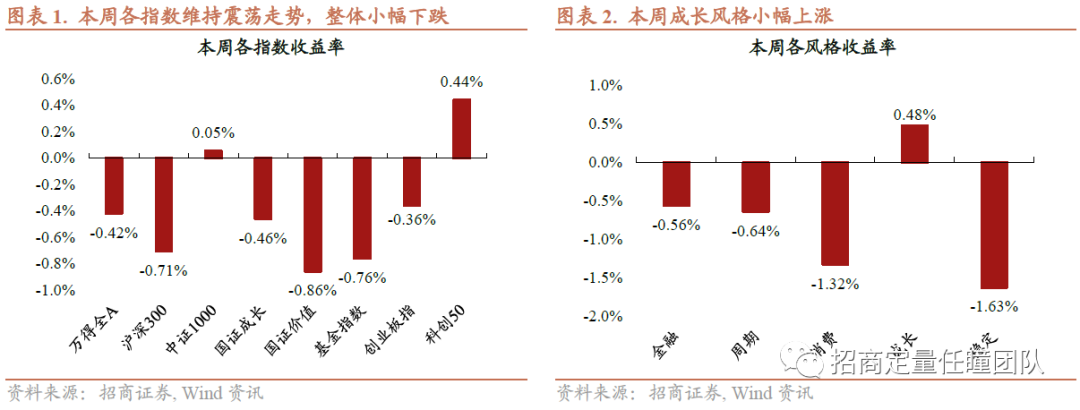

【海通金工】2024指增超额开门红

01

量化私募基金

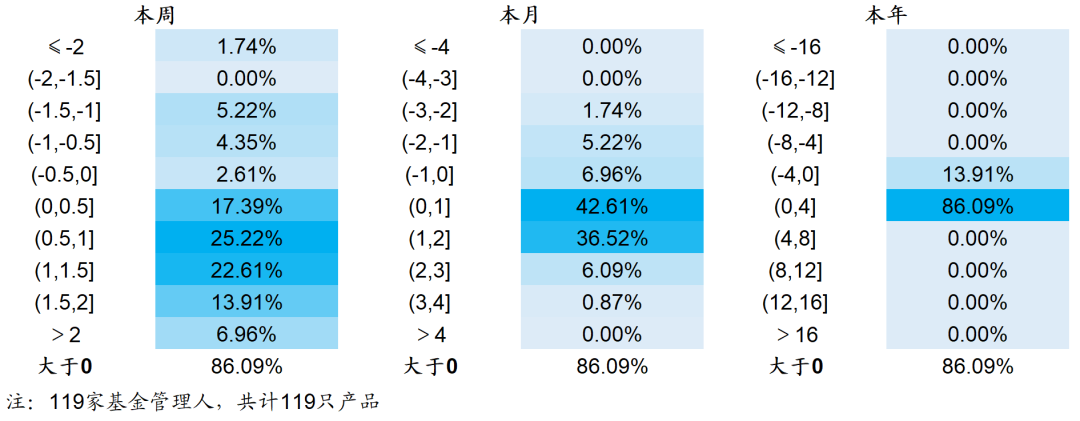

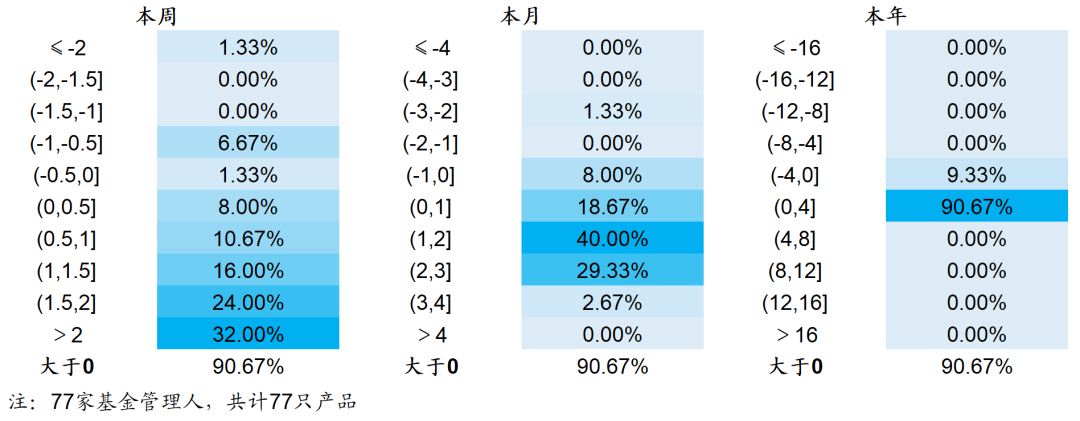

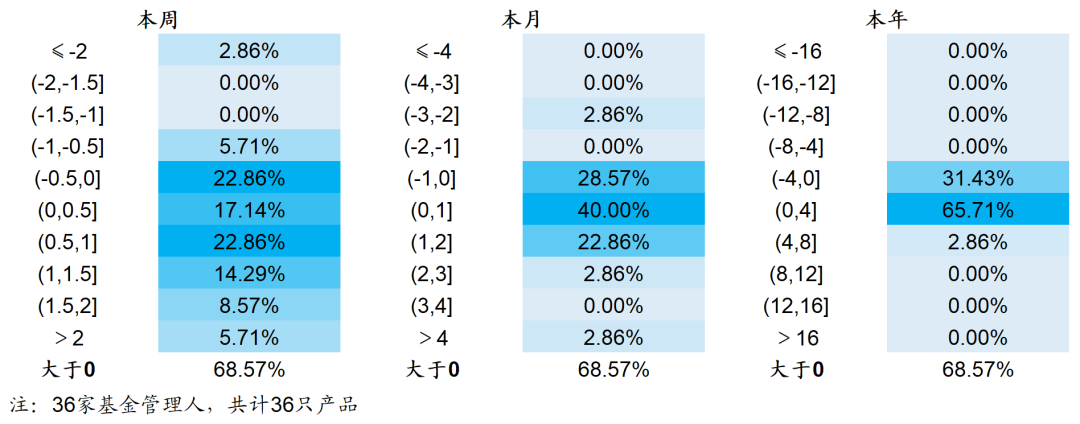

指数增强策略

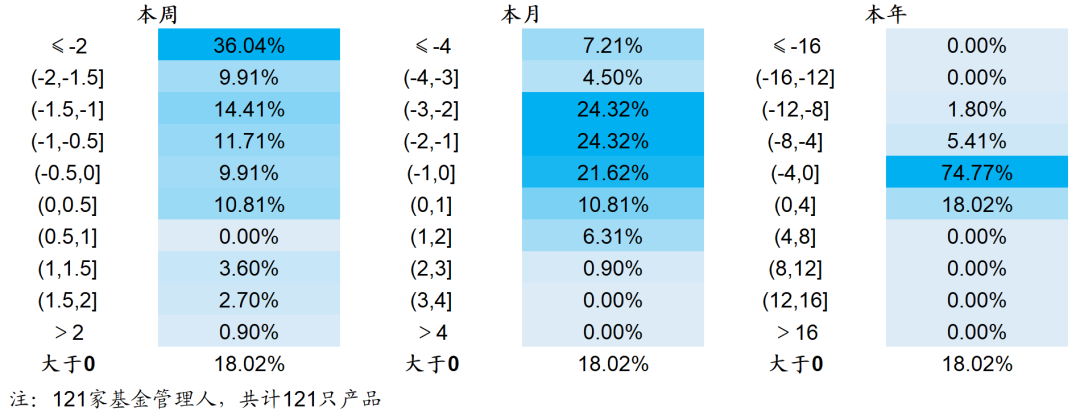

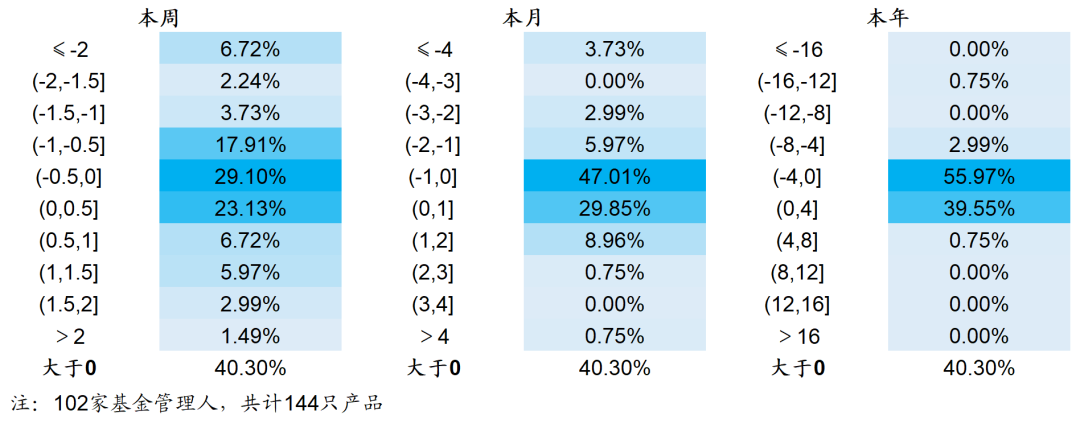

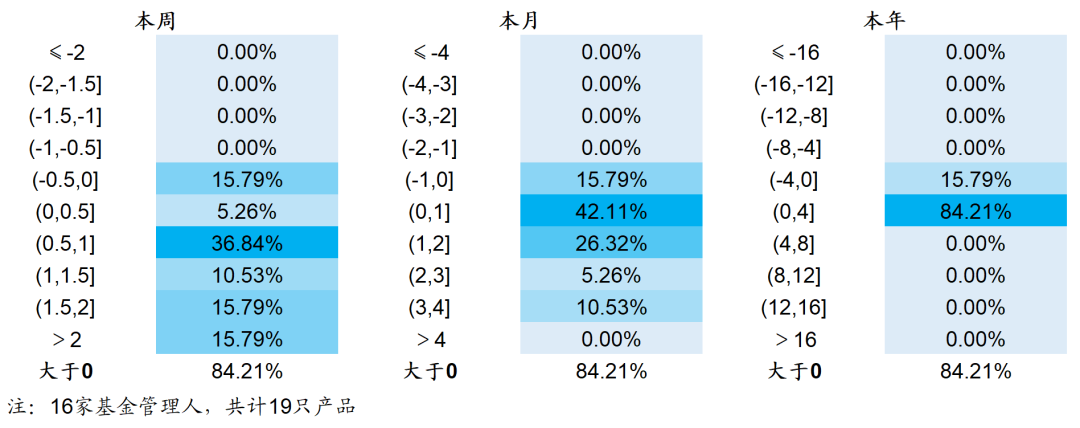

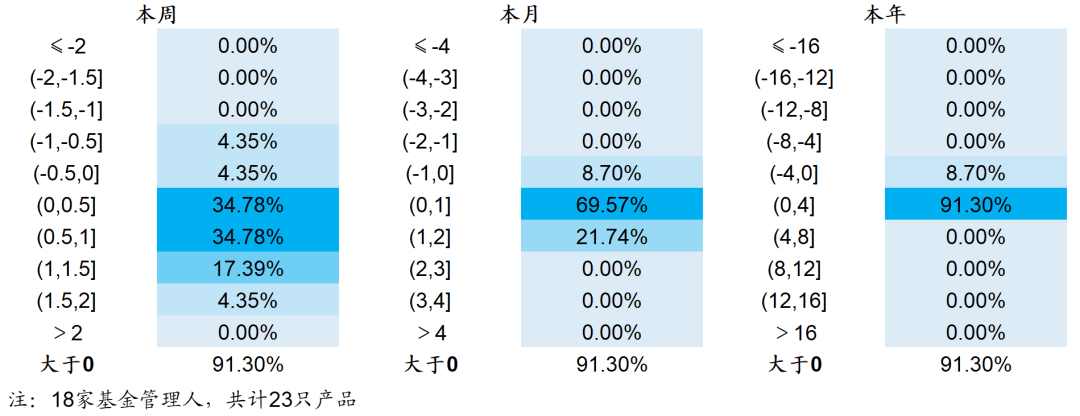

500增强超额收益分布(%,截至2024.01.05)

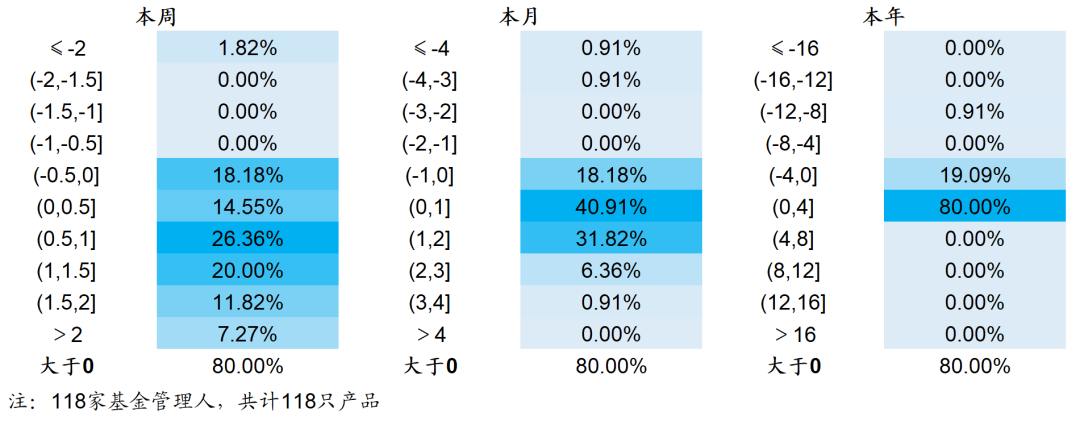

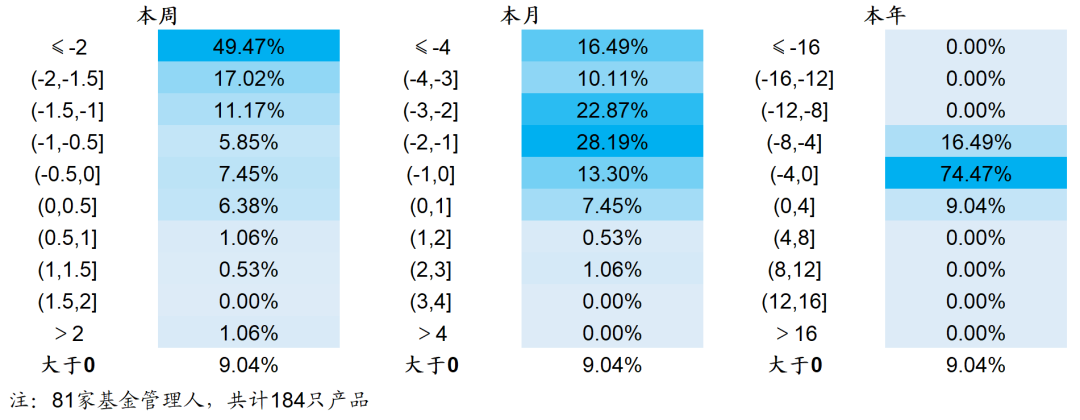

1000增强超额收益分布(%,截至2024.01.05)

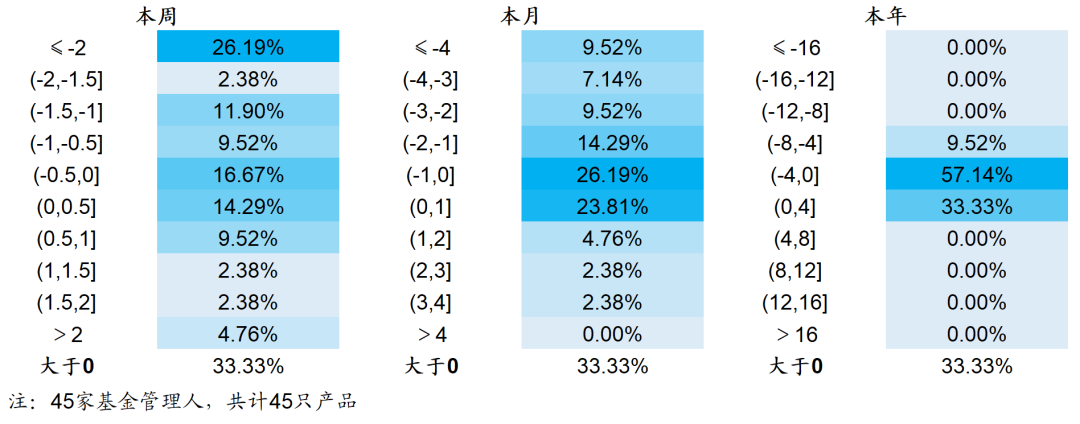

300增强超额收益分布(%,截至2024.01.05)

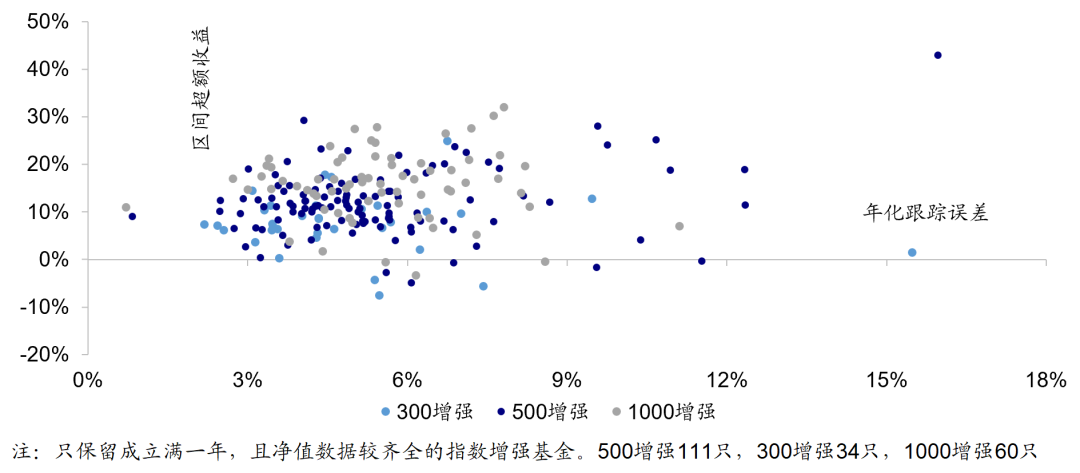

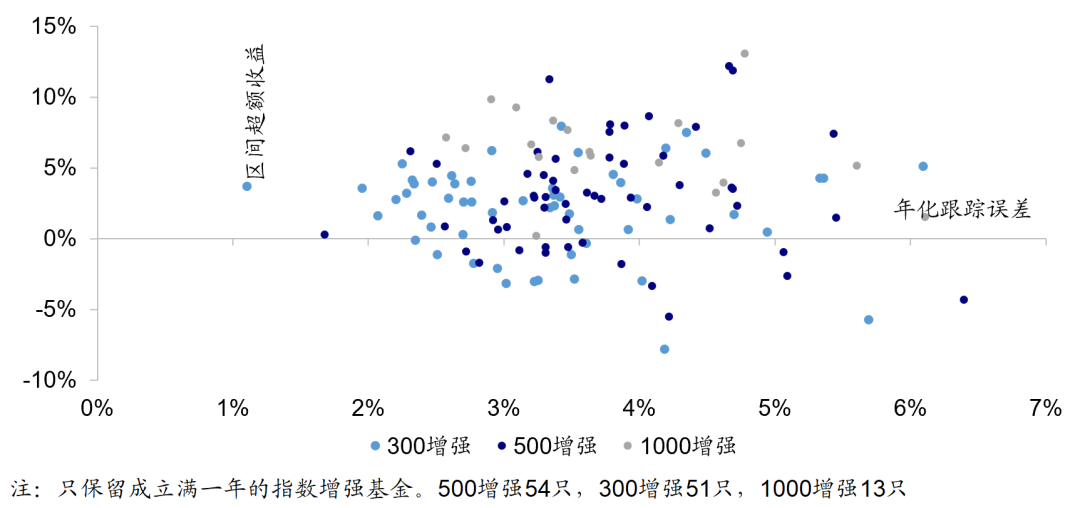

近一年业绩对比(2023.01.06-2024.01.05)

股票策略

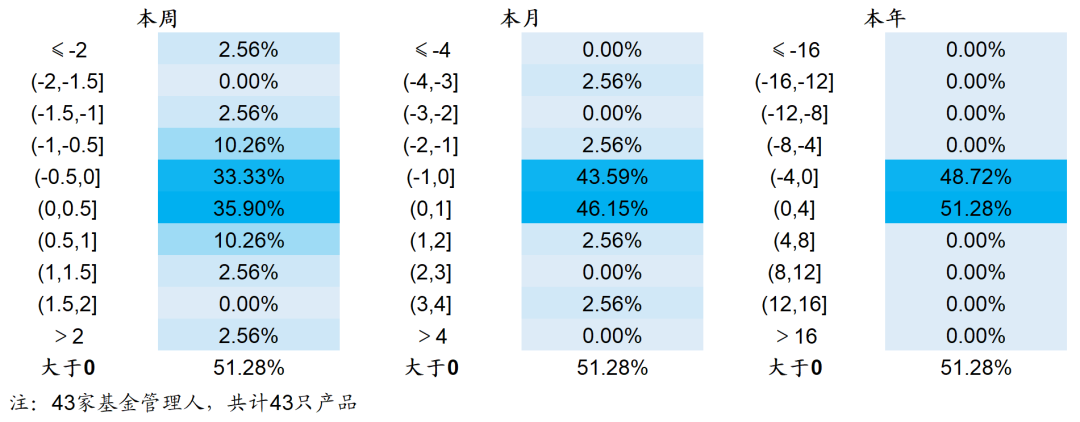

量化选股收益分布(%,截至2024.01.05)

市场中性收益分布(%,截至2024.01.05)

股票多空收益分布(%,截至2024.01.05)

CTA策略

量化CTA收益分布(%,截至2024.01.05)

多资产策略

套利策略收益分布(%,截至2024.01.05)

其他策略收益分布(%,截至2024.01.05)

02

量化公募基金

指数增强策略

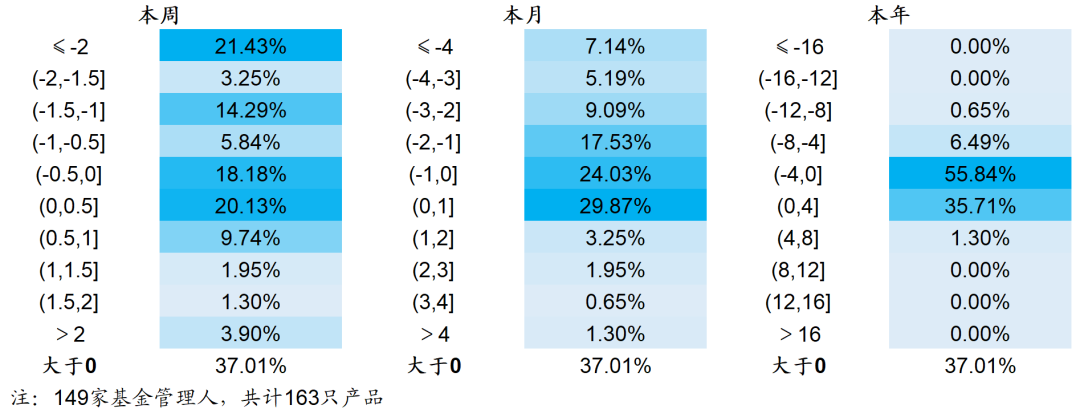

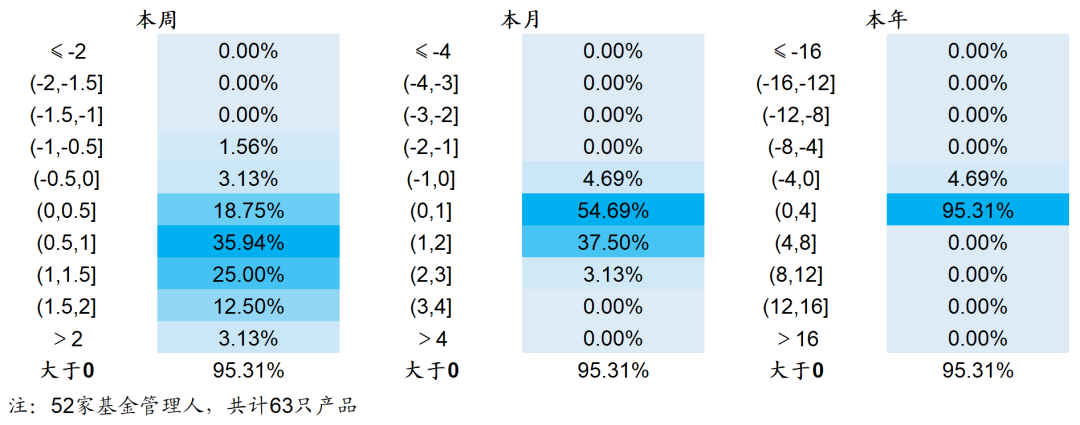

300增强超额收益分布(%,截至2024.01.05)

类300增强超额收益分布(%,截至2024.01.05)

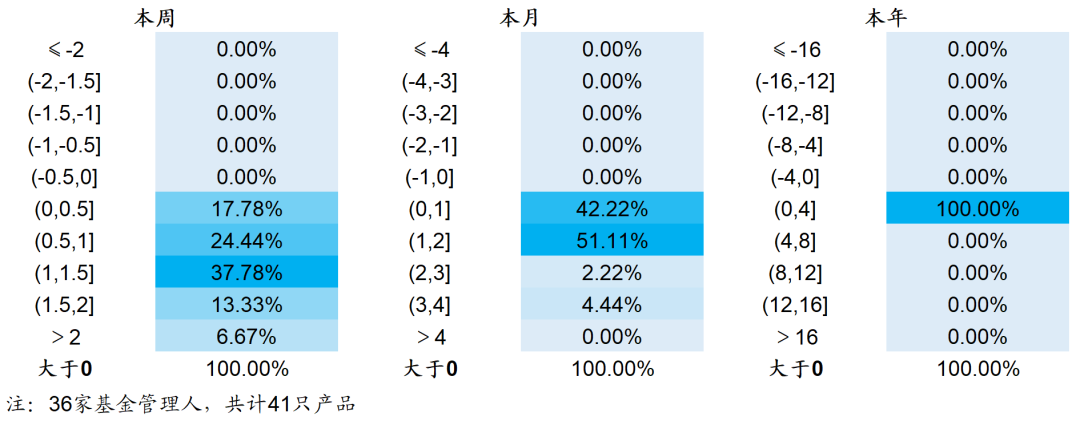

500增强超额收益分布(%,截至2024.01.05)

1000增强超额收益分布(%,截至2024.01.05)

近一年业绩对比(2023.01.06-2024.01.05)

对冲策略

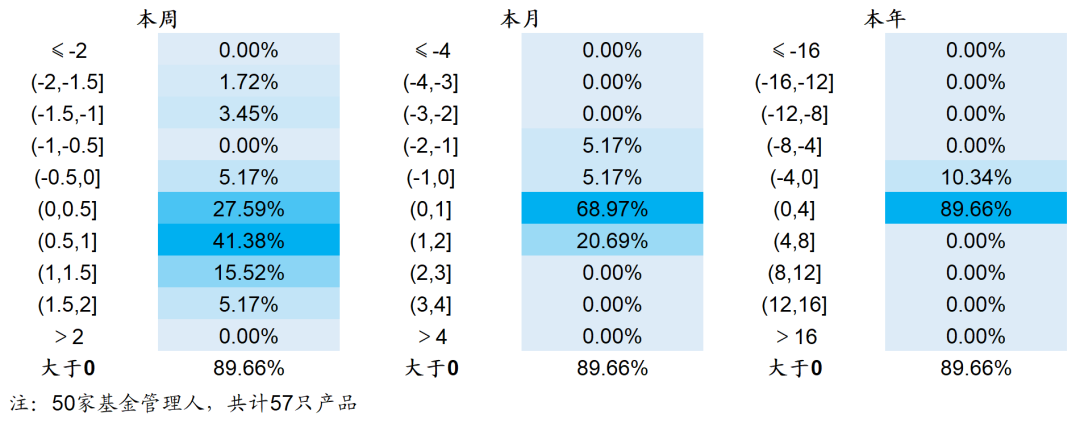

收益分布(%,截至2024.01.05)

量化多头

收益分布(%,截至2024.01.05)

03

私募与公募业绩对比

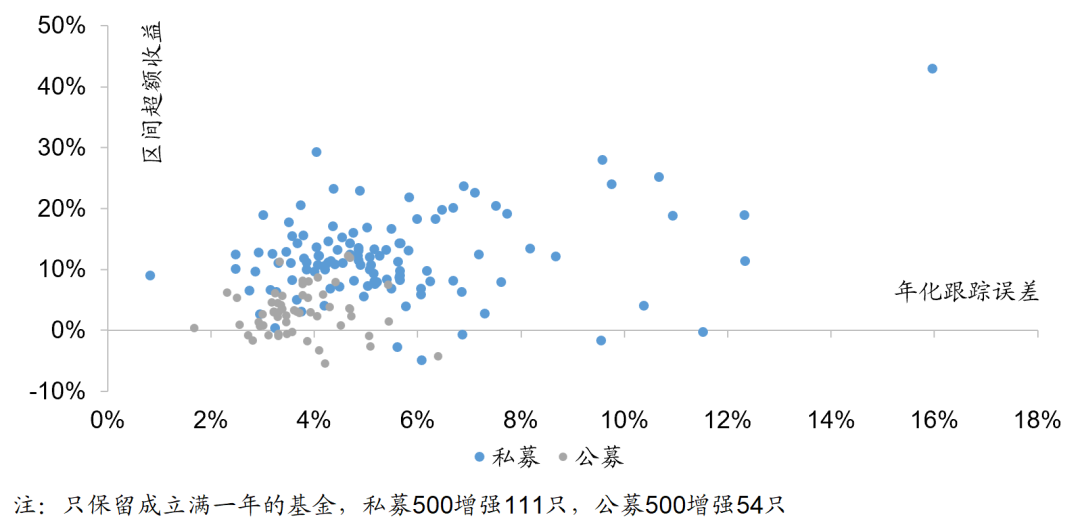

500增强策略

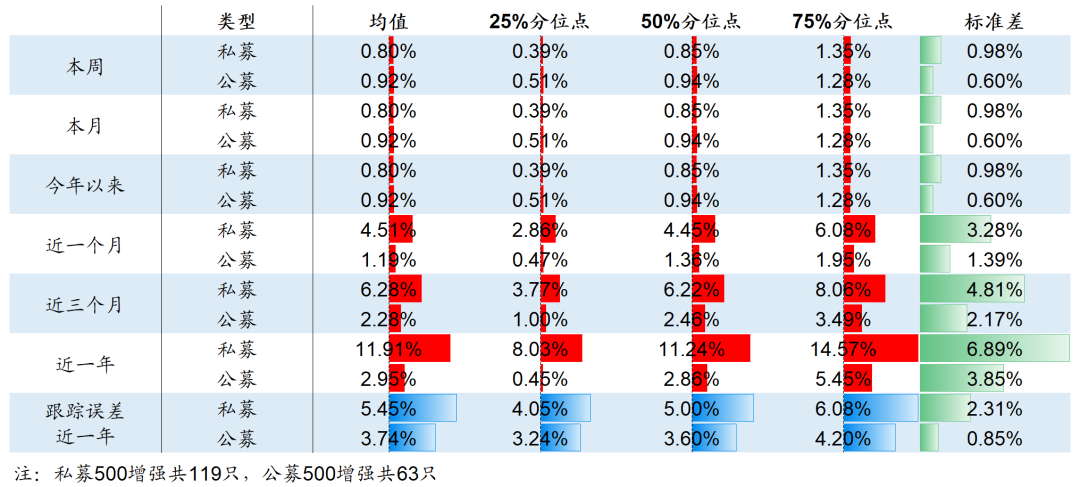

超额收益对比(截至2024.01.05)

近一年业绩表现(2023.01.06-2024.01.05)

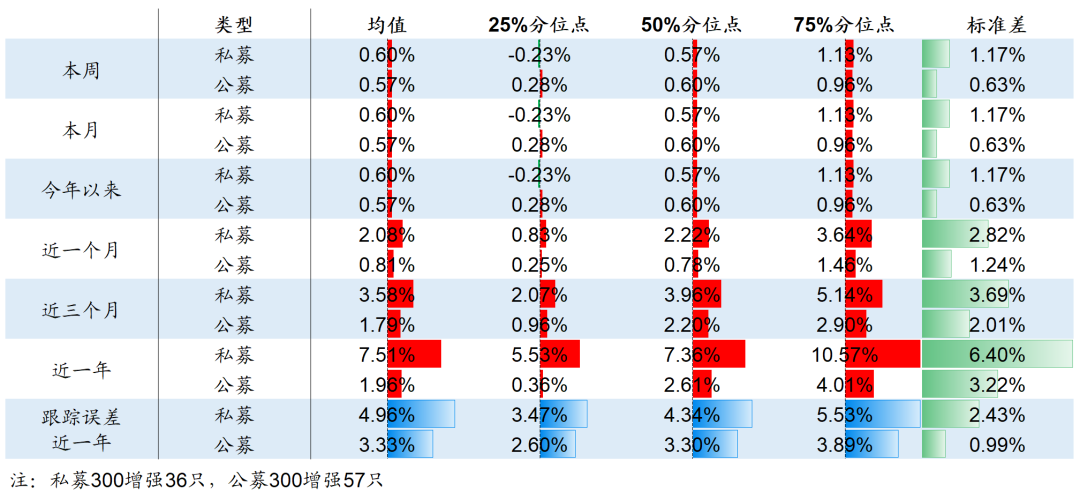

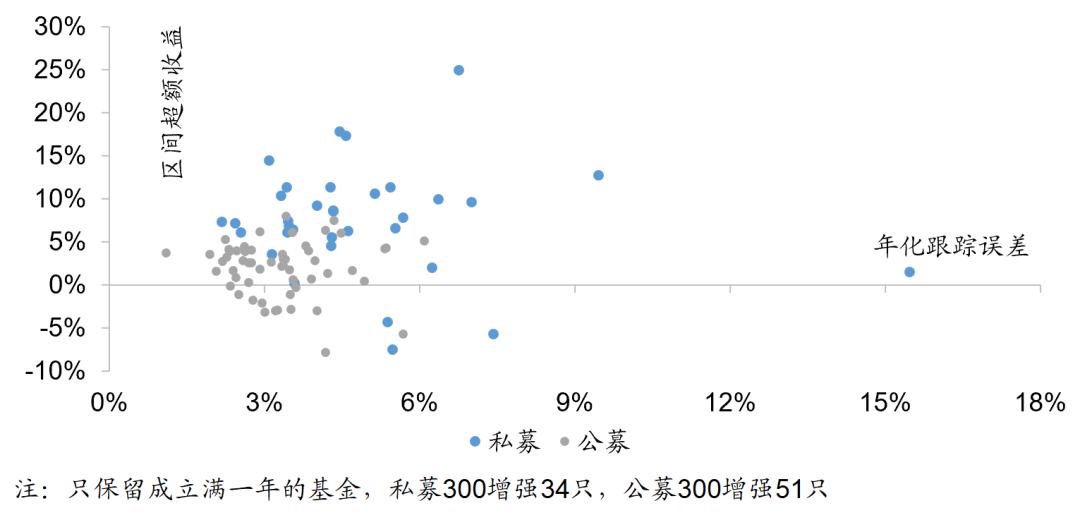

300增强策略

超额收益对比(截至2024.01.05)

近一年业绩表现(2023.01.06-2024.01.05)

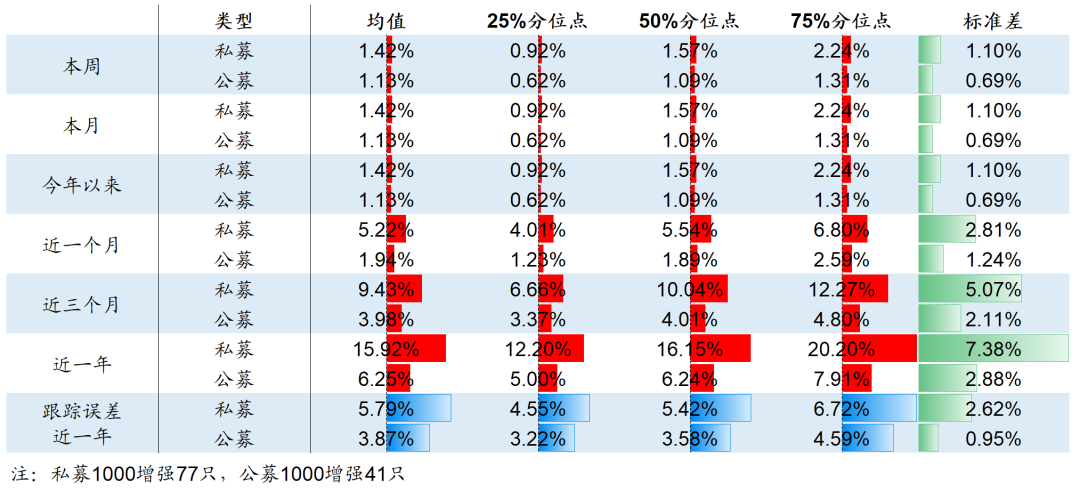

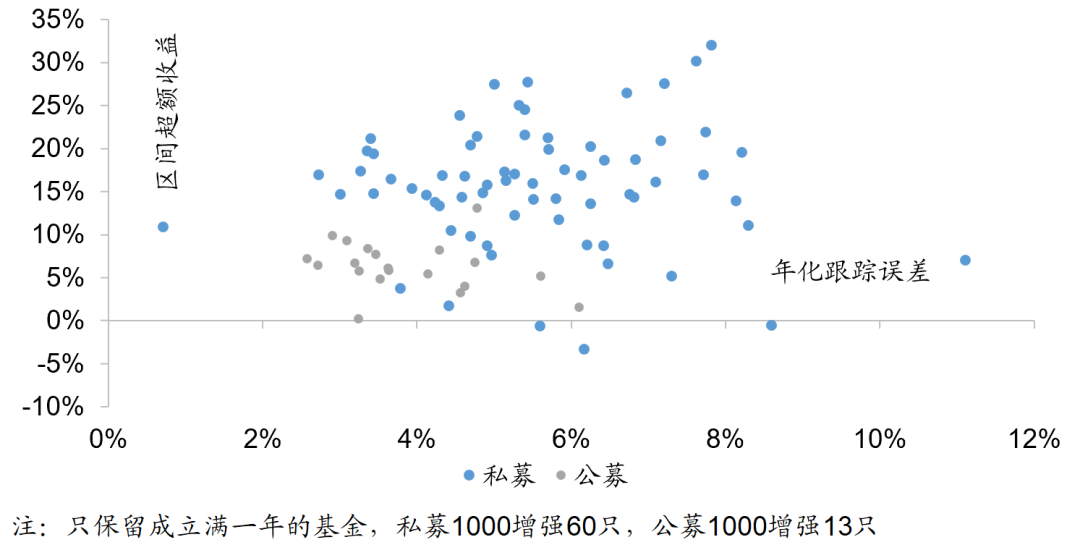

1000增强策略

超额收益对比(截至2024.01.05)

近一年业绩表现(2023.01.06-2024.01.05)

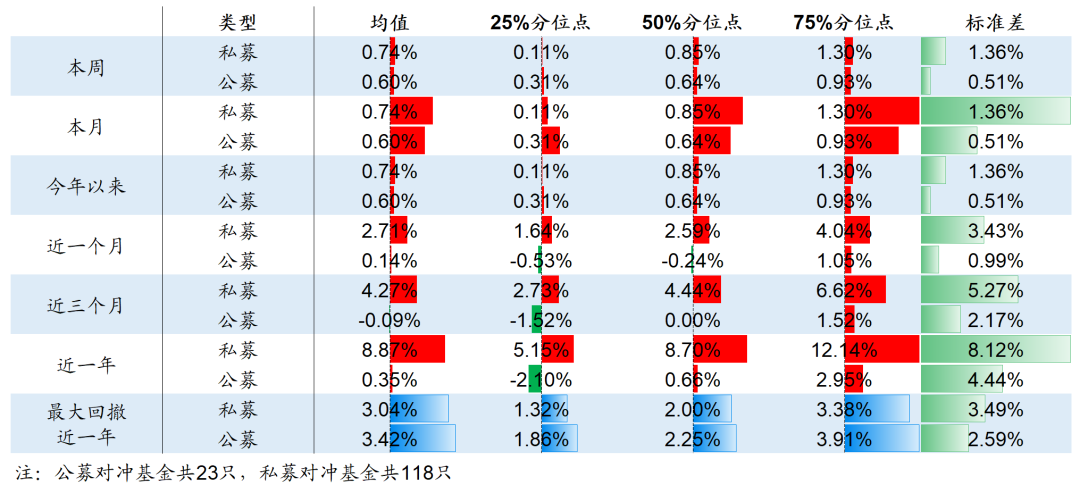

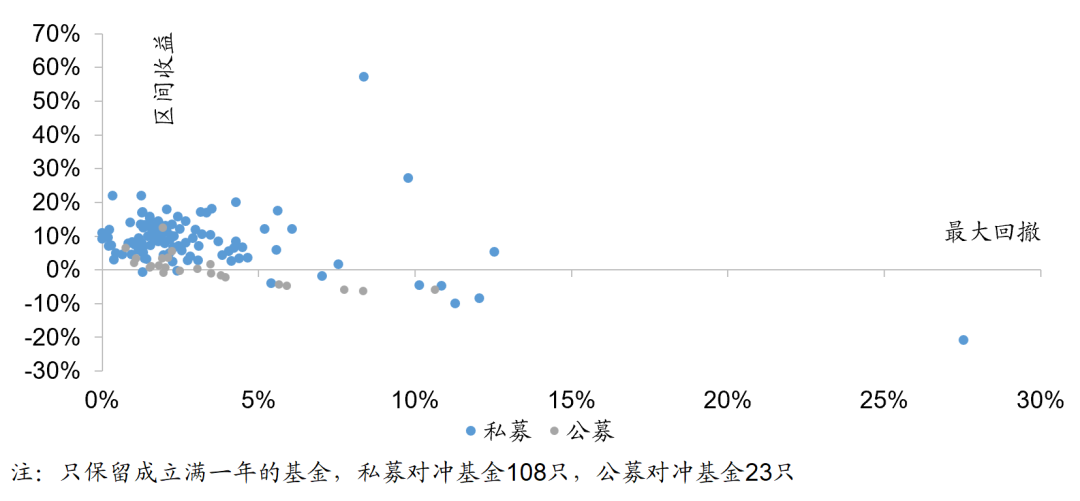

对冲策略

收益对比(截至2024.01.05)

近一年业绩表现(2023.01.06-2024.01.05)

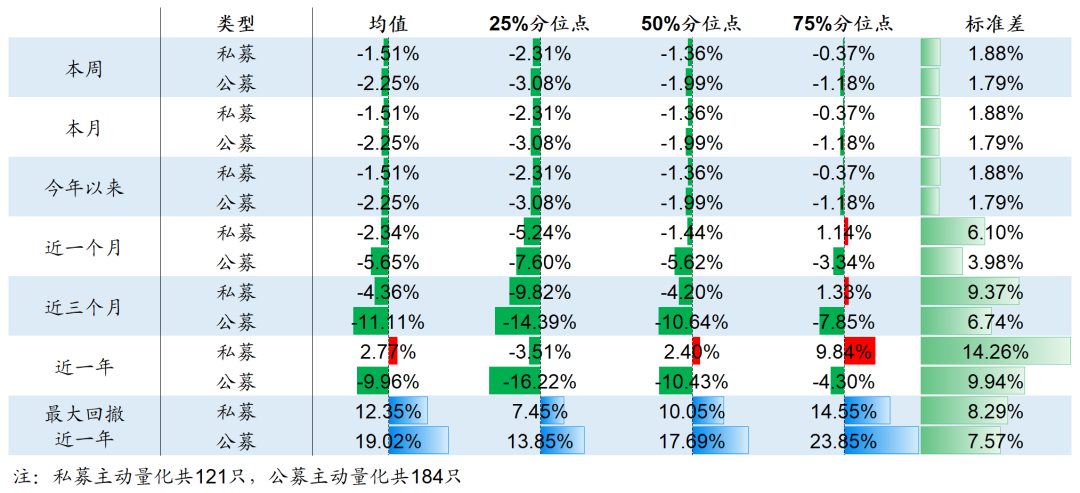

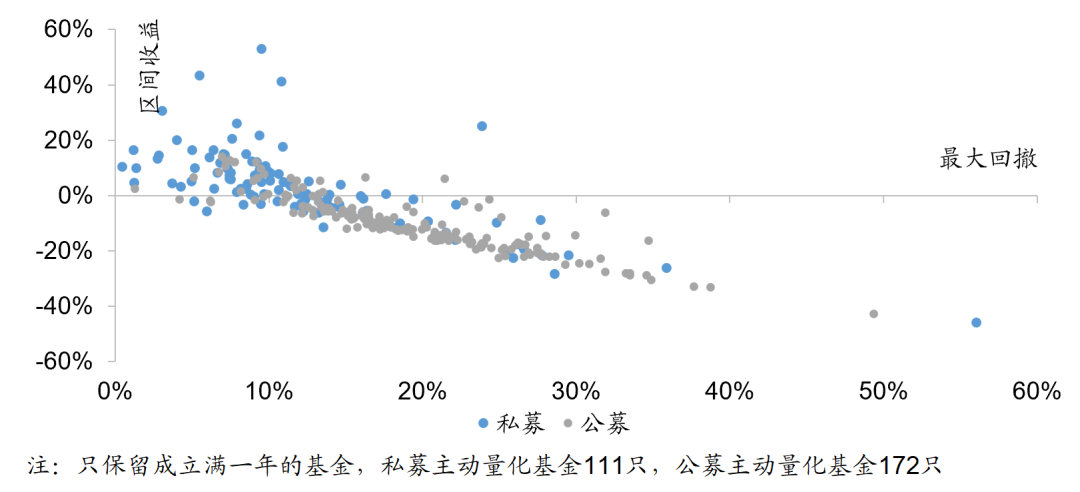

主动量化

收益对比(截至2024.01.05)

近一年业绩表现(2023.01.06-2024.01.05)

04

数据说明及风险提示

数据说明

数据来源:私募排排网,Wind,海通证券研究所

私募策略分类标准:按私募排排网的智融子策略进行分类。

公募策略分类标准:1)Wind投资类型二级为指数增强型基金的,根据跟踪的指数区分成300增强、500增强等;2)Wind投资类型二级为股票多空的,为对冲基金;3)Wind投资类型为普通股票型、偏股混合型和灵活配置型的基金,若基金名称中含“量化”的或投资策略中明确提出采取量化模型的,归类为量化多头。

计算区间:1)本周2024年01月02日至2024年01月05日;2)本月2024年01月01日至2024年01月05日;3)本年2024年01月01日至2024年01月05日。采用周频数据计算。

风险提示

本报告是基于基金历史业绩进行的客观分析,涉及的基金不构成投资建议。

分析师及联系人

仅展示部分信息,详细数据请联系分析师:

冯佳睿 [email protected] 021-23219732

郑玲玲 [email protected] 021-23154170

本篇文章来源于微信公众号: 海通量化团队