广发量化多因子慧眼寻星:于小市值挖掘量价因子——德邦金工基金经理系列研究之十【德邦金工|金融产品专题】

摘要

投资要点

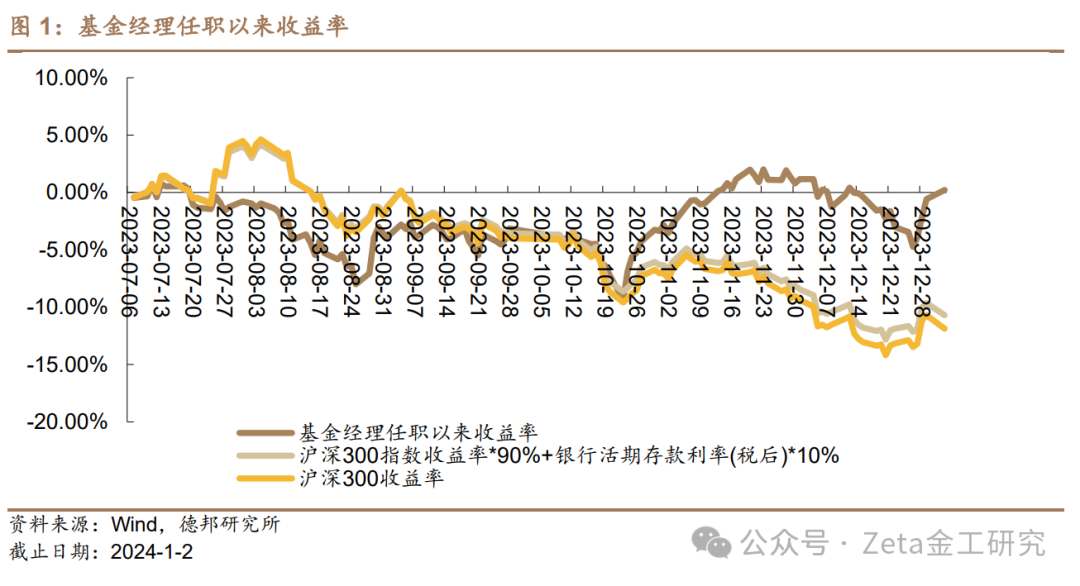

广发量化多因子(基金代码:005225.OF)业绩大幅跑赢基准:2023年7月6日起由易威先生担任基金经理,2023年10月23日增任李育鑫先生为基金经理。易威先生任职以来截至2024年1月2日,基金收益率为0.21%,大幅超过基金比较基准(-10.70%)和沪深300(-11.88%)。

于小市值挖掘量价因子:根据基金2023年半年报及三季报披露,上半年,在运用基本面因子构建增强组合的基础上,逐步加强技术类因子的应用,同时通过把握小市值风格强化超额收益。三季度,在重视小市值风格超额收益的基础上,持续挖掘量价类因子的应用价值,行业角度来看形成了电子、电力设备及新能源、基础化工、机械、计算机等重点研究方向。

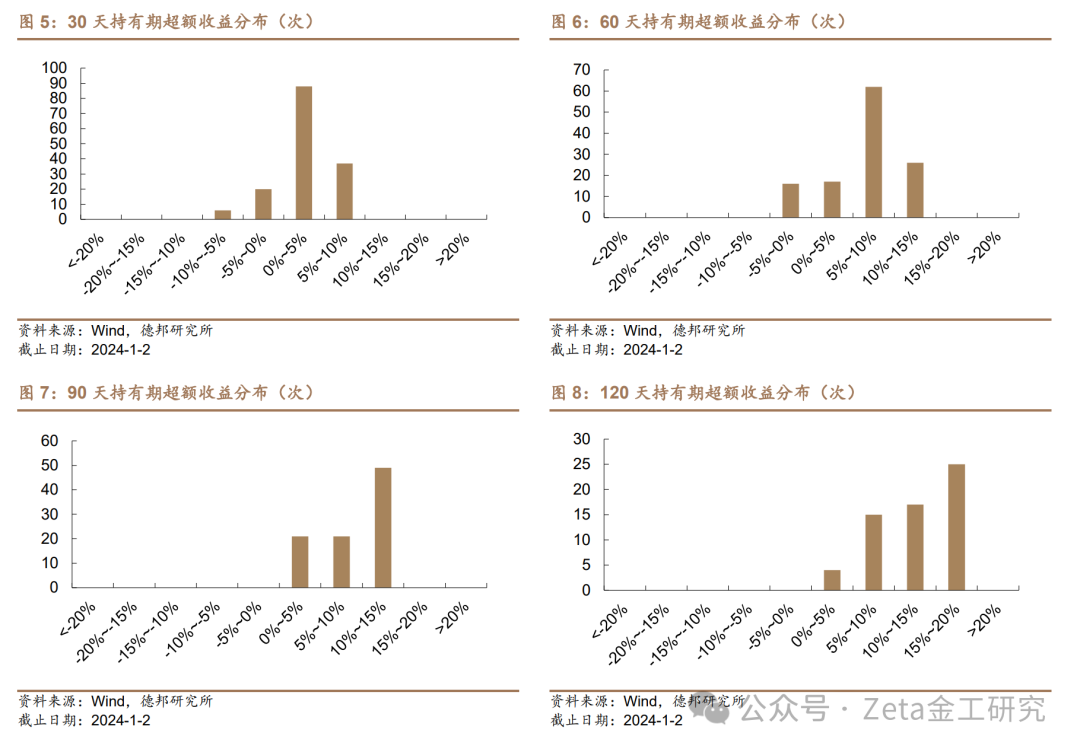

月度胜率稳健,持有体验优异:基金在年化收益方面,从报告比较的时间维度上来看,明显优于同类基金,且跑赢沪深300指数;与沪深300相比,基金月度胜率为85.71%,平均月度超额收益率为2.06%。我们统计自基金经理任职以来,滚动平均收益率的分布情况:基金持有30天、60天、90天和120天相较沪深300的平均超额收益分别为2.69%、6.29%、9.08%和12.24%。从历史收益分布来看,收益整体呈现左偏分布。在持有90天和120天时,基金取得正超额收益的概率为100%。

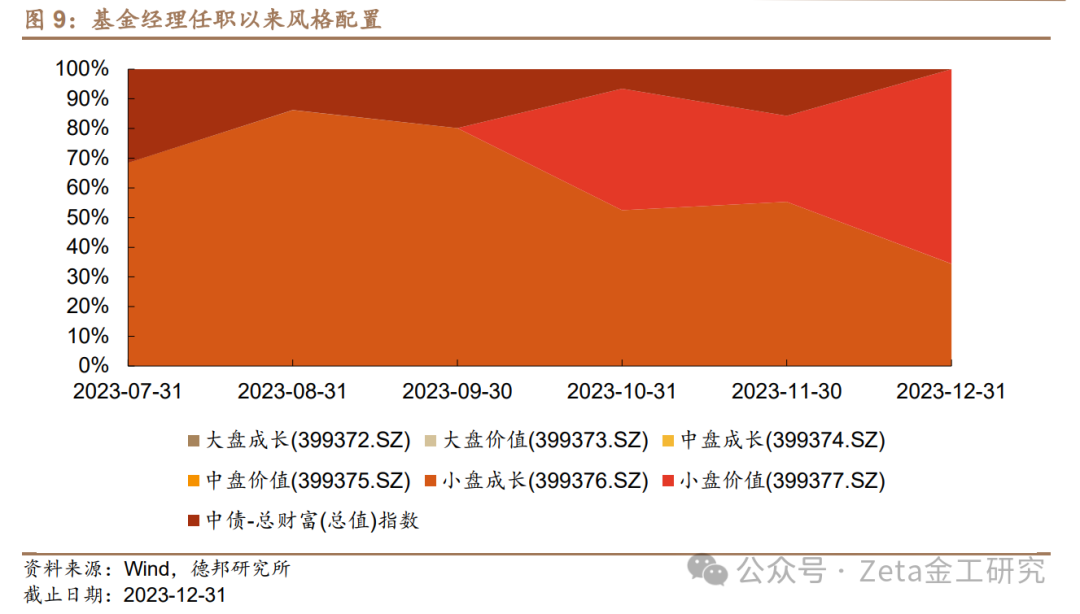

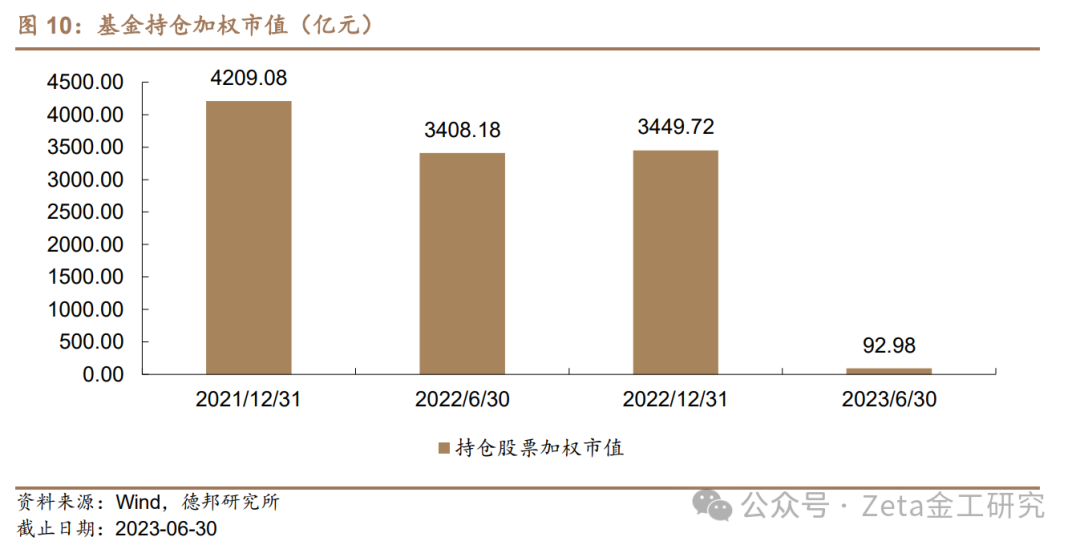

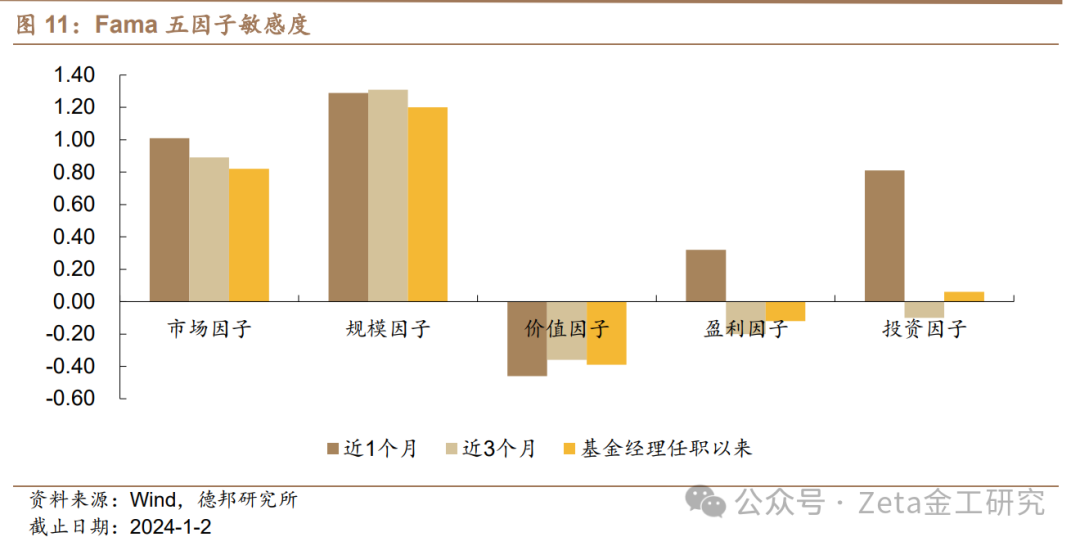

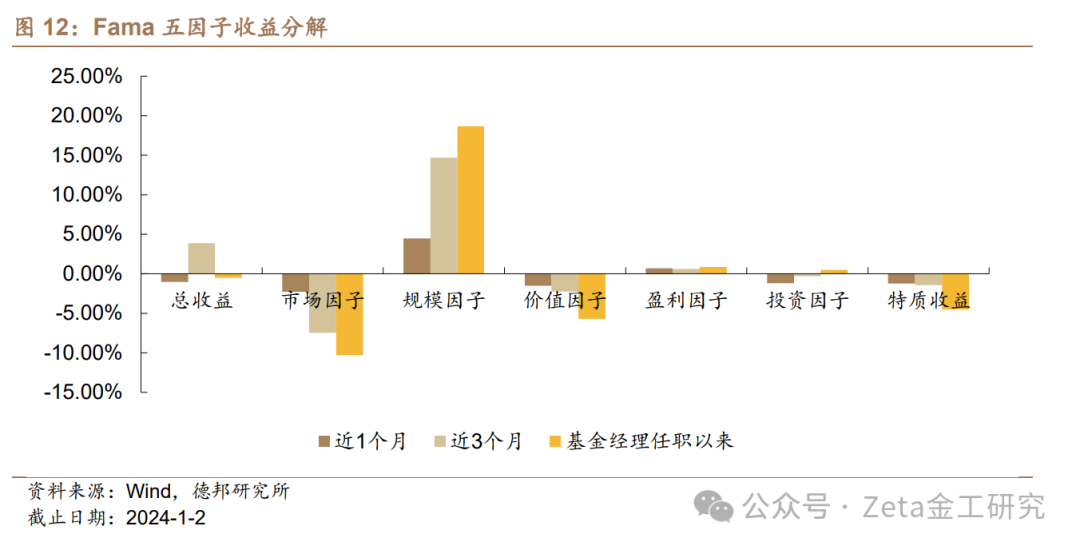

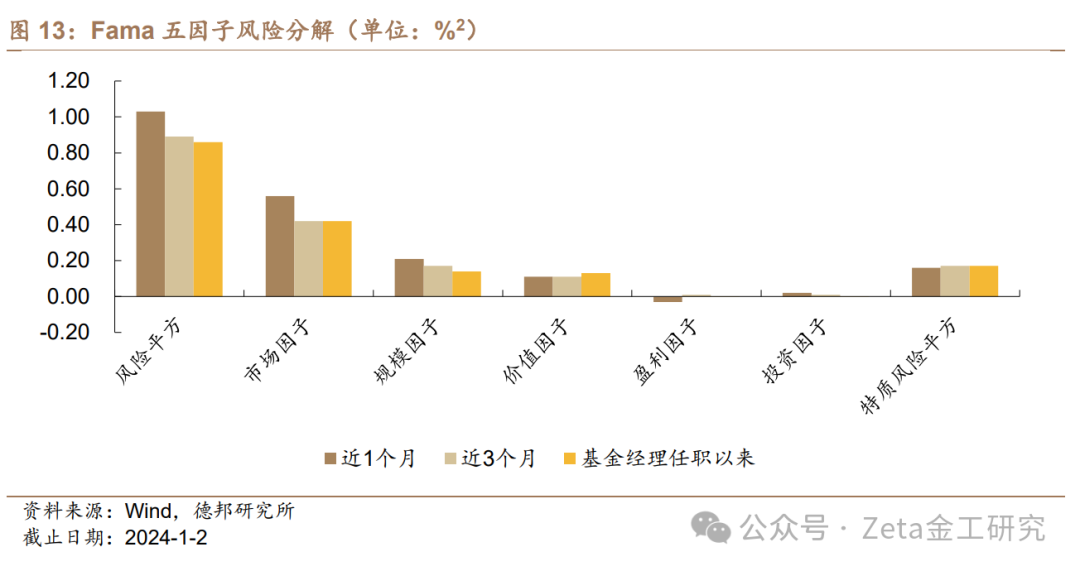

当前配置聚焦小盘成长,截止至2023年6月30日,基金持股加权市值为119.44亿元,小盘风格明显:按巨潮风格指数划分,基金经理配置偏好由中大盘股逐渐转变为小盘股。任职初期基金经理偏好配置中盘成长股;2023年6月以来,基金经理增加了对小盘价值股和小盘成长股的配置。通过计算基金持股加权市值(按持仓市值加权),我们发现,基金在22年上半年之前投资风格偏中大盘,随后持股市值逐渐下降。在今年6月份由原先的中小盘转变成小盘。截止至2023年6月30日,基金持股加权市值为119.44亿元,小盘风格明显。从Fama五因子收益分解来看,短期内,规模因子给基金带来了正向收益,长期来看市场因子给基金带来了正向收益。结合前文,基金更偏向小盘风格是基金近期表现优秀的原因之一。同时,特质风险也有较高的暴露。

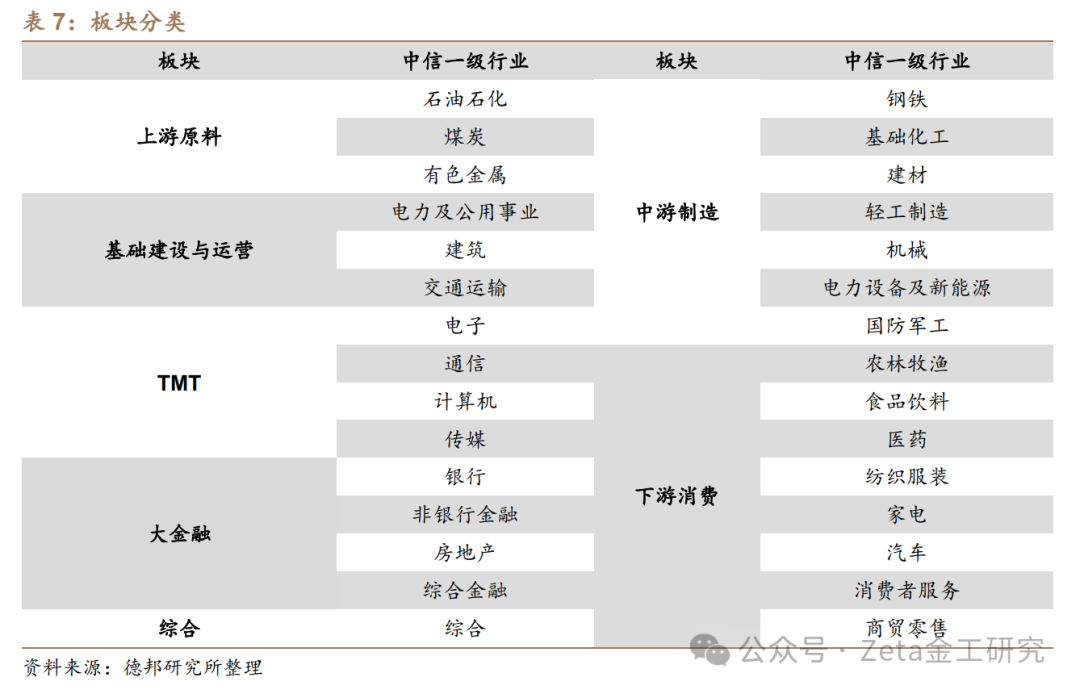

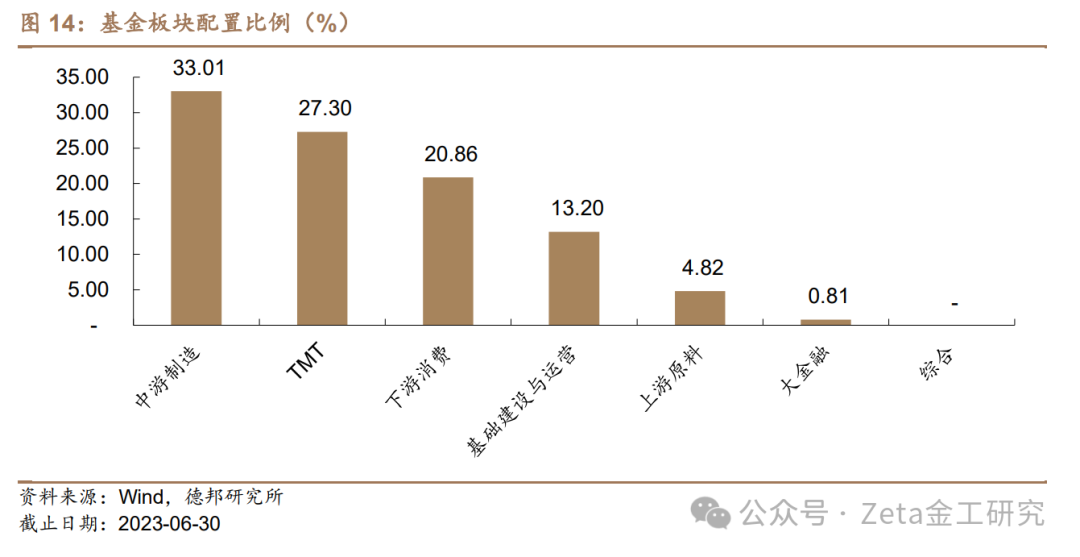

基金经理权益仓位较高并且持股集中度高度分散:据2023年第三季度报告披露,基金权益仓位为93.40%,前5大重仓占股票投资市值比和前10大重仓占股票投资市值比分别为2.48%和4.91%。虽然权益仓位处于高位,但是基金经理持股高度分散。根据前文分析,持股分散可能更多来源于基金经理持股风格,持股市值整体偏小盘,使得基金持股集中度明显偏小。从板块来看,基金经理任职以来倾向于重点配置中游制造、TMT和下游消费板块,截止2023年6月30日配置比例分别为33.01%、27.30%和20.86%。

风险提示

宏观经济变化风险;政策环境超预期变动风险,市场系统性下跌风险。

目 录

1. 广发量化多因子(005225.OF)介绍

1.1. 产品简介

1.2. 规模与投资者结构

1.3. 基金经理

1.3.1. 基金经理简介

1.3.2. 基金投资理念

1.4. 长期业绩

1.5. 月度胜率

1.6. 持有体验

2. 净值角度归因分析

2.1. 风格分析

2.2. Fama五因子暴露情况

3. 资产配置

3.1. 权益仓位情况及持股集中度分析

3.2. 板块配置

4. 风险提示

正 文

1. 广发量化多因子(005225.OF)介绍

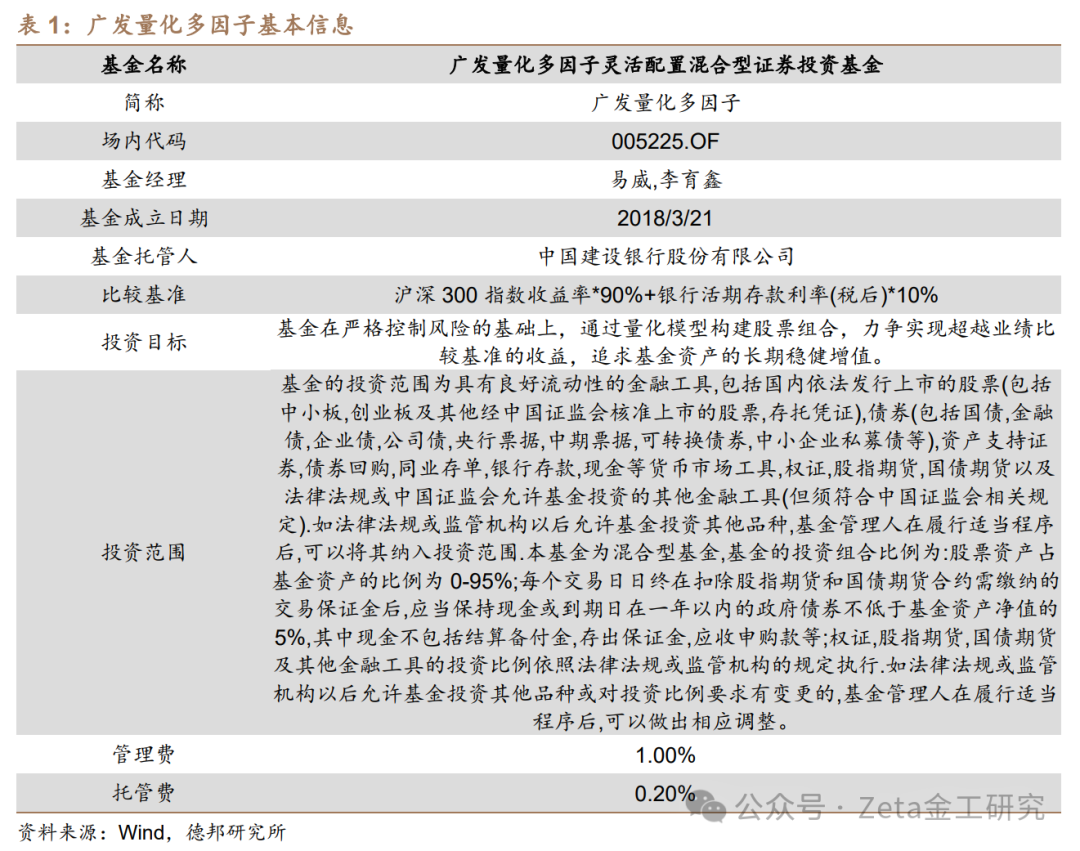

1.1 产品简介

广发量化多因子(基金代码:005225.OF)是广发基金旗下的一只灵活配置型基金,2023年7月6日起由易威先生担任基金经理,2023年10月23日增任李育鑫先生为基金经理。该基金在严格控制风险的基础上,通过量化模型构建股票组合,力争实现超越业绩比较基准的收益,追求基金资产的长期稳健增值。

基金经理任职以来(2023年7月6日,下同)截至2024年1月2日,基金收益率为0.21%,大幅超过基金比较基准(-10.70%)和沪深300(-11.88%)。

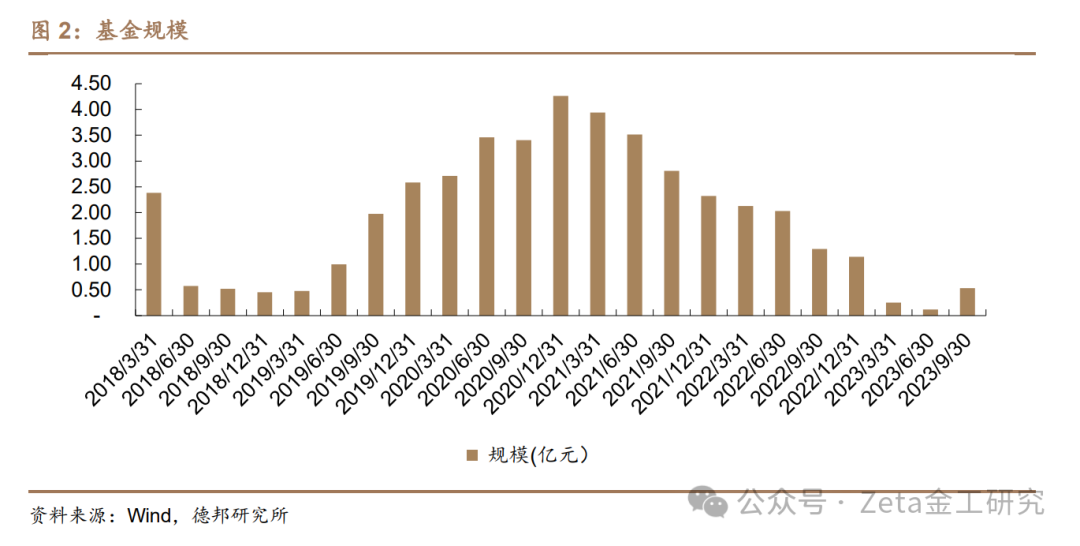

1.2. 规模与投资者结构

基金成立至2019年,基金规模出现大幅减少,随后从2019年至2023年6月30日规模先增大到4.27亿元再减小到0.12亿元。基金经理任职以来,基金规模有所增加,截至2023年9月30日,基金规模为0.53亿元。

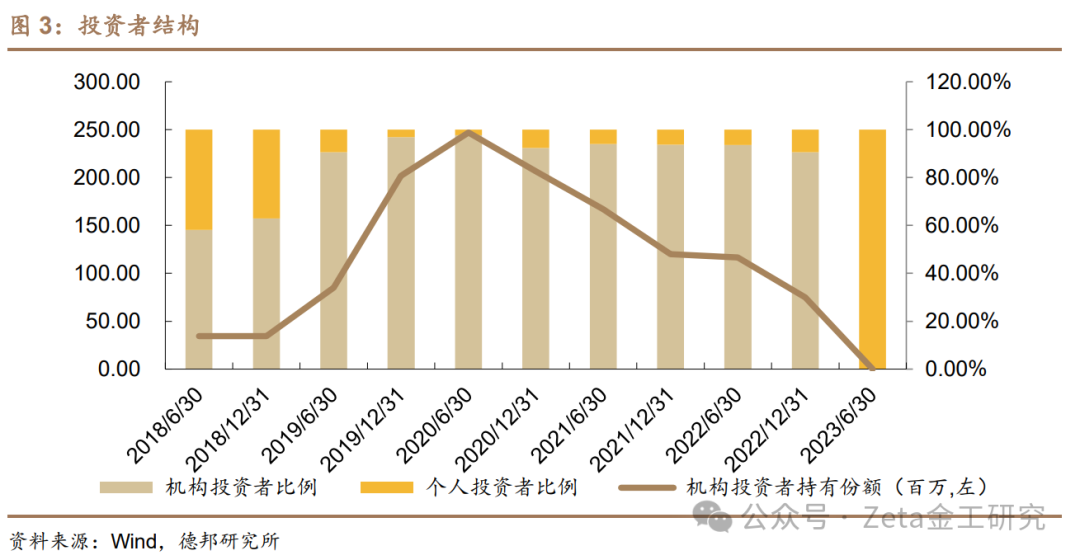

2019年以前,该基金机构投资者比例和持有份额比例维持在6:4左右,之后的半年内该比例增加,截止2022年12月31日一直稳定在9:1左右。直到2023年上半年,该比例发生再次发生较大变化,机构投资者持有份额下降为0,个人投资者持有份额上升为100%。

1.3. 基金经理

1.3.1.基金经理简介

易威先生,应用统计硕士,持有中国证券投资基金业从业证书。曾任广发基金管理有限公司中央交易部股票交易员、量化投资部量化研究员、量化投资部投资经理。历任管理基金3只(只统计初始基金)。截至2024年1月2日,易先生管理规模合计1.75亿元。

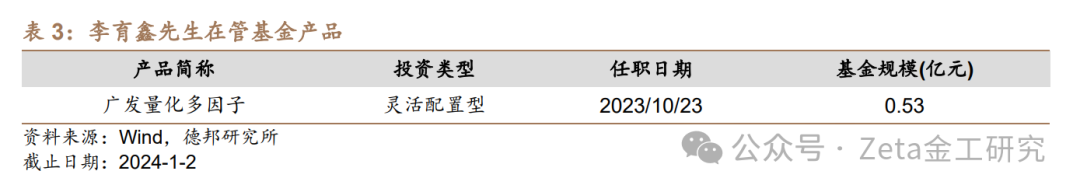

李育鑫先生,博士,2019年7月16日加入广发基金管理有限公司,先后任资产配置部量化研究员、量化投资部量化研究员。历任管理基金1只(只统计初始基金)。截至2024年1月2日,李先生管理规模合计0.53亿元。

1.3.2. 基金投资理念

根据基金2023年半年报及三季报披露,上半年,在运用基本面因子构建增强组合的基础上,逐步加强技术类因子的应用,同时通过把握小市值风格强化超额收益。三季度,在重视小市值风格超额收益的基础上,持续挖掘量价类因子的应用价值,行业角度来看形成了电子、电力设备及新能源、基础化工、机械、计算机等重点研究方向。

1.4.长期业绩

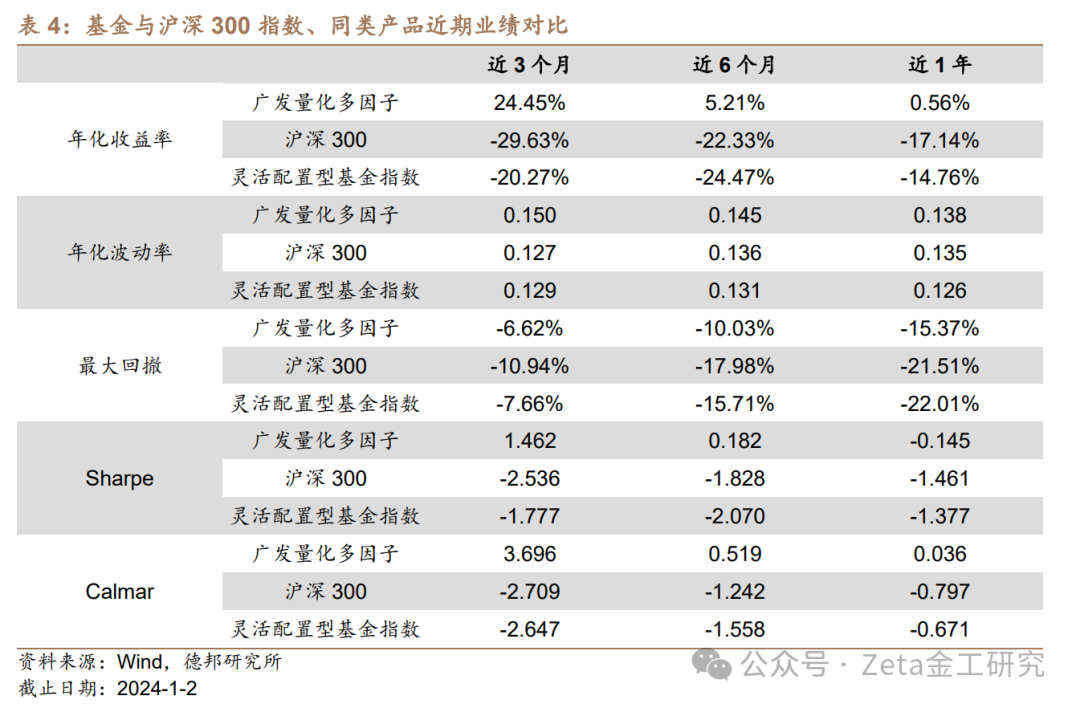

基金在年化收益方面,从报告比较的时间维度上来看,明显优于同类基金,且跑赢沪深300指数。近3个月市场震荡,基金年化收益率和最大回撤分别为24.45%和-6.62%,好于沪深300指数(-29.63%,-10.94%)和灵活配置型基金指数(-20.27%,-7.66%)。

1.5.月度胜率

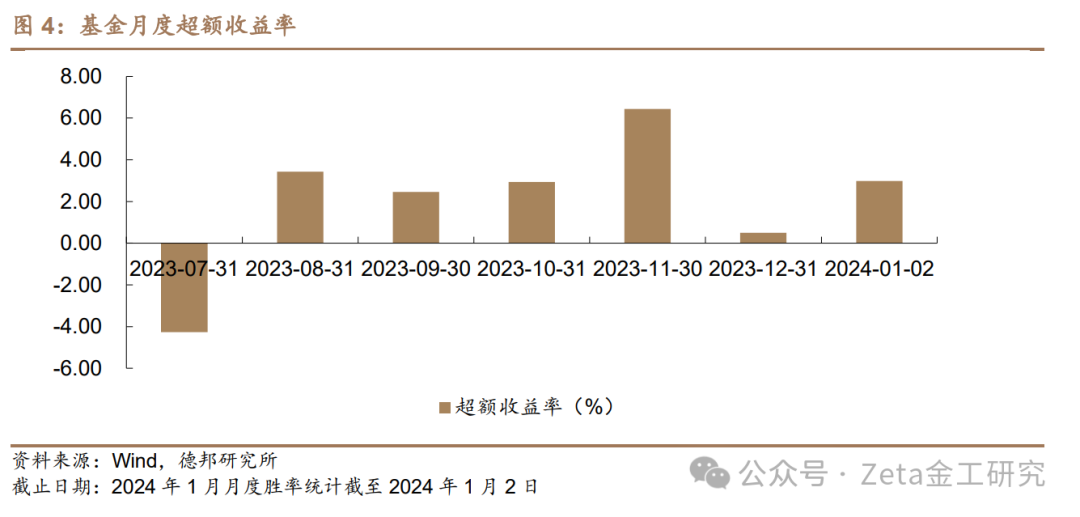

我们统计自基金经理任职以来,基金与沪深300的收益率:相对层面上,与沪深300相比,基金月度胜率为85.71%,平均月度超额收益率为2.06%;绝对层面上,基金月度正收益概率为42.86%。

1.6. 持有体验

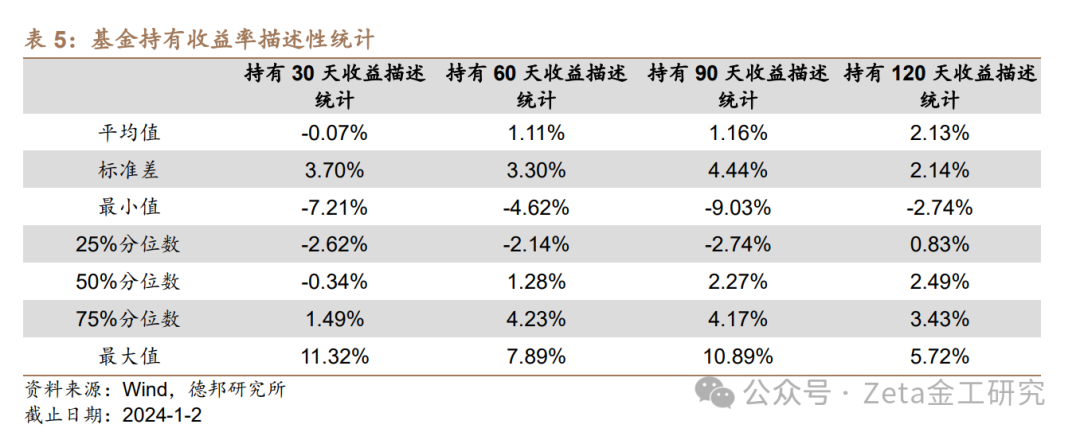

我们统计自基金经理任职以来,滚动平均绝对收益率和平均超额收益率的分布情况:基金持有30天、60天、90天和120天的平均收益分别为-0.07%、1.11%、1.16%和2.13%,相较沪深300的平均超额收益分别为2.69%、6.29%、9.08%和12.24%。

为了更直观的体现滚动收益的分布,我们计算了区间内超额收益,并绘制直方图。从收益分布来看,收益整体呈现左偏分布。在持有90天和120天时,基金取得正超额收益的概率为100%。

2. 净值角度归因分析

2.1. 风格分析

按巨潮风格指数划分,基金经理配置偏好小盘股,基金股票市值风格几乎完全暴露在小盘股。任职初期基金经理偏好配置小盘成长股,2023年10月以来,基金经理增加了对小盘价值股的配置。

通过计算基金持股加权市值(按持仓市值加权),我们发现,从定期报告披露来看,基金持股整体市值在2023年上半年发生变化,由原先的大盘转变成小盘。截止2023年6月30日,基金持股加权市值为92.98亿元,小盘风格明显。

2.2. Fama 五因子暴露情况

根据Fama五因子的表现来看,基金经理任职以来,除市场因子外,规模因子暴露明显,结合前文,基金偏向小市值风格。

从Fama五因子收益分解来看,近一年规模因子给基金带来了明显的正向收益。结合前文,基金更偏向小盘风格是基金表现优秀的原因之一。

从Fama五因子风险分解来看,除市场风险因子外,基金的风险暴露在规模因子较多,同时,价值因子、特质风险也有较高的暴露,尚有其他风格未被发掘。

3. 资产配置

3.1. 权益仓位情况及持股集中度分析

据2023年第三季度报告披露,基金权益仓位为93.40%,前5大重仓占股票投资市值比和前10大重仓占股票投资市值比分别为2.48%和4.91%。虽然权益仓位处于高位,但是基金经理持股高度分散。但根据前文分析,持股分散可能更多来源于基金经理持股风格,持股市值整体偏小盘,使得基金持股集中度明显偏小。

3.2. 板块配置

我们将中信一级行业归类为:上游原料、中游制造、下游消费、基础建设与运营、TMT、大金融、综合七大板块。

从板块来看,基金经理任职以来倾向于重点配置中游制造、TMT和下游消费板块。截止2023年6月30日配置比例分别为33.01%、27.30%和20.86%。

4. 风险提示

宏观经济变化风险;政策环境超预期变动风险,市场系统性下跌风险。

报告信息

证券研究报告:《广发量化多因子慧眼寻星:于小市值挖掘量价因子——德邦金工基金经理系列研究之十》

对外发布时间:2024年1月18日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

金工团队简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

温瑞鹏,中山大学本科,复旦大学金融学硕士,曾就职于信达证券、东亚前海证券。研究方向:基金研究、基金经理调研。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究,基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

陈曼莲,华南理工大学金融学硕士,电子商务+计算机双学士,主要负责基金研究、基金经理调研等工作,2023年7月加入德邦证券。

重要说明

本篇文章来源于微信公众号: Zeta金工研究