为什么我们在当下看好小盘股?

报 告 摘 要

中小盘风渐起,市场风格发生反转:去年春节以来市场风格整体呈现出大盘弱而小盘强的基调,中小盘股票在核心资产抱团松动之际迎来复苏行情。

长期来看,A股市场大小盘存在轮动周期:我们以中证1000指数与沪深300指数之间的相对净值走势,代表A股小盘股与大盘股之间的分化程度。从历史表现来看,A股市场呈现出明显的大小盘轮动现象。

何种宏观环境利好中小盘股:我们从PPI趋势和货币周期两个维度展开研究。总体来看,PPI上行、利率下行的市场环境有利于中小盘股的表现。

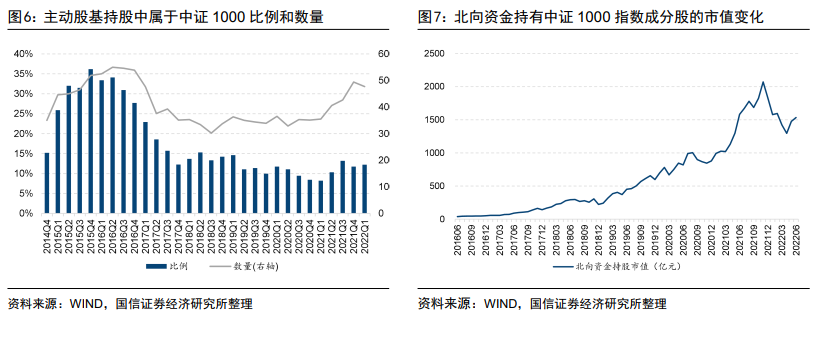

内外资持续增持,公募基金与北向资金关注度高:2021年一季度以来,主动股基在中证1000指数上的持股市值占比和持股数量有着较为明显的提升,北向资金也总体呈现出净流入趋势。

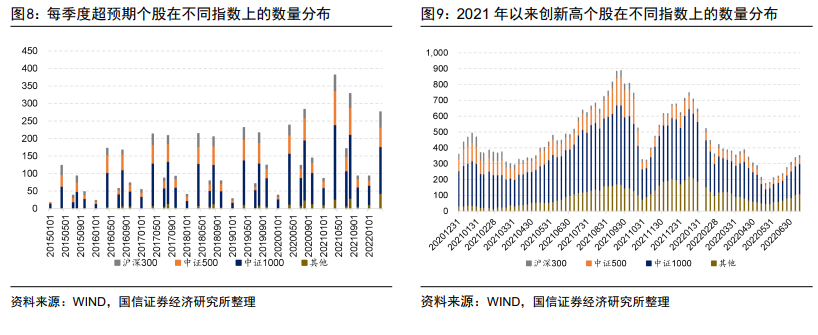

指数成分股景气度高,超预期个股和创新高个股数量不断攀升:中证1000指数成分股超预期及创新高个股数量都较高,反映出指数的景气度较高。

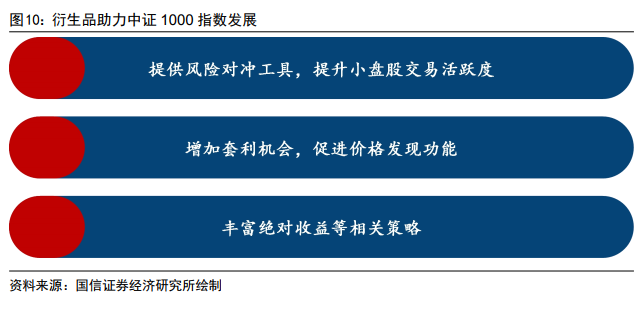

衍生品助力标的指数发展,中证1000股指期货和期权推出在即:中证1000衍生品将于2022年7月22日挂牌上市,在风险对冲、价格发现、丰富量化策略、催生对应 ETF 配置需求等方面对市场产生深远影响。

二、中证1000指数(000852.SH)投资价值分析

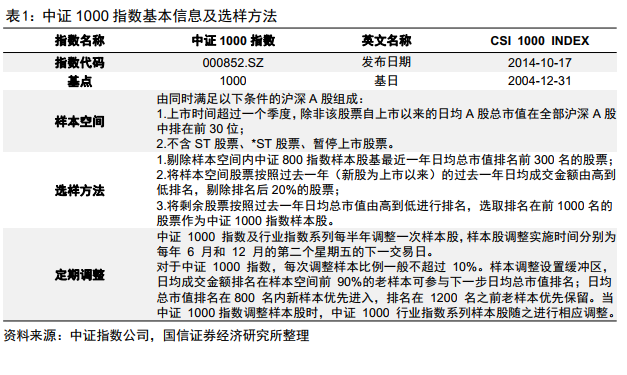

中证1000指数由全部A股中剔除中证800指数成分股外的规模偏小且流动性好的1000只股票组成,与沪深300和中证500等指数形成互补。

行业分布:集中度弱、全面性强:从行业分布情况来看,中证1000指数的行业分布集中度弱、全面性较强,在周期、科技和消费板块上的配置比例较高。

个股分布:权重分散,不乏明星企业:由于中证1000指数的成分股数量较多,因此其成分股权重分布相对较为分散,部分重仓股在近两年展现出十分亮眼的业绩表现。

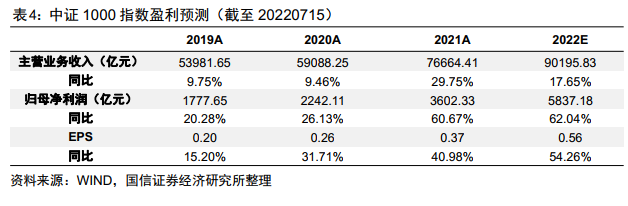

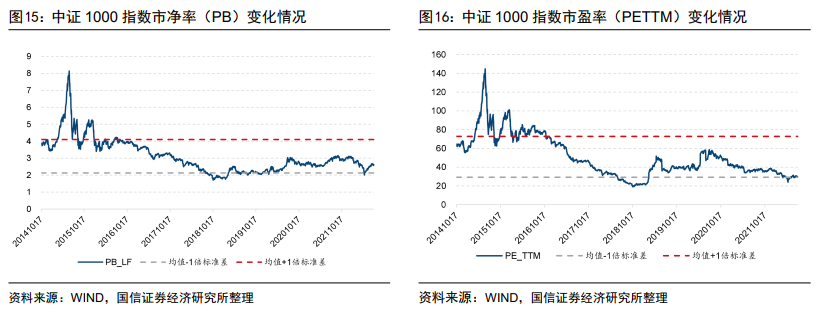

基本面情况:成长性较强,估值处于相对低位:从分析师一致预期来看,中证1000指数拥有较好的盈利能力与成长能力。从估值上来看,中证1000指数当前估值处于历史相对低位,具备较好的安全边际。

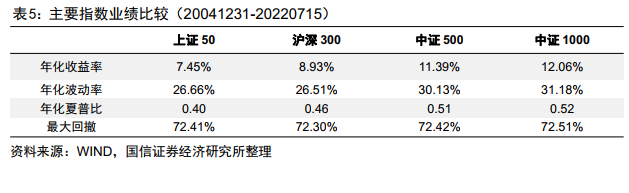

指数业绩:长期收益率较好:从指数的长期业绩来看,指数基日以来中证1000指数的年化收益率高于主要的宽基指数。

三、易方达中证1000ETF(159633)投资价值分析

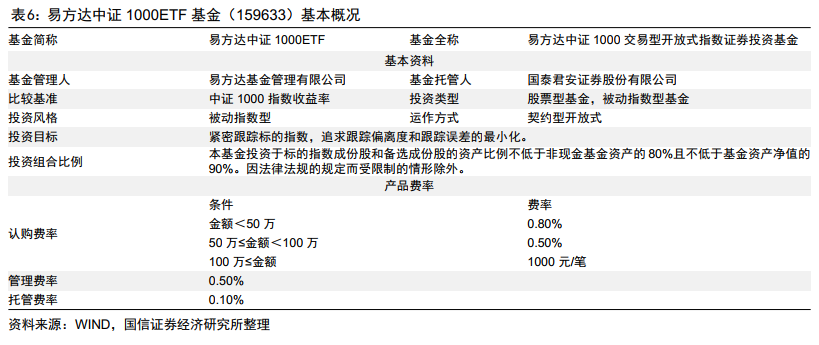

易方达中证1000ETF(159633)是易方达基金发行的一只以跟踪中证1000指数为目标的ETF基金,拟任基金经理刘树荣先生。该产品认购起始日2022年7月22日,认购终止日2022年7月29日。

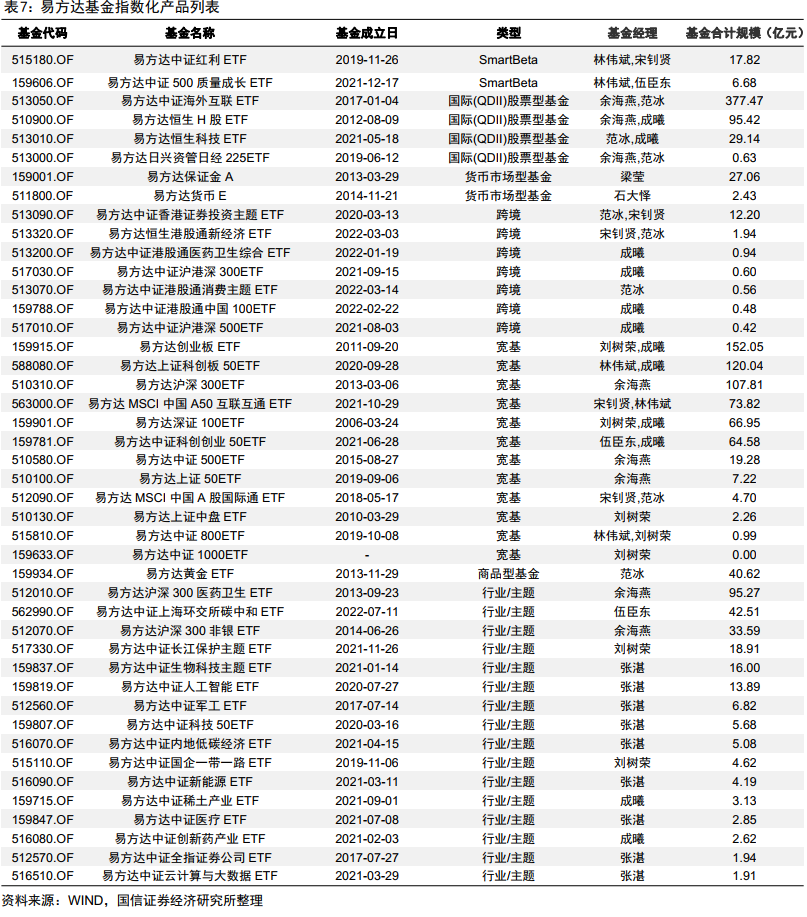

易方达基金ETF产品类别丰富,涵盖宽基、行业、主题、SmartBeta、商品等多个类别。截至2022年7月15日,易方达基金ETF(不含联接基金及正在募集基金)数量达到53只,累计规模达到1502亿元,体现出基金管理人在ETF产品布局上的前瞻性和产品类别的丰富性。

一

中小盘入场正当时

1

中小盘风渐起,市场风格发生反转

在经历了将近2年的公募基金“核心资产抱团”行情后,市场风格在2021年春节过后发生了急剧转向。如图1所示,2021年春节过后以沪深300为代表的大盘蓝筹股票出现了急剧杀跌,且在之后的长时间内呈现出震荡下行的走势。与此同时,以中证1000指数为代表的中小盘股票展示出了强劲的弹性。

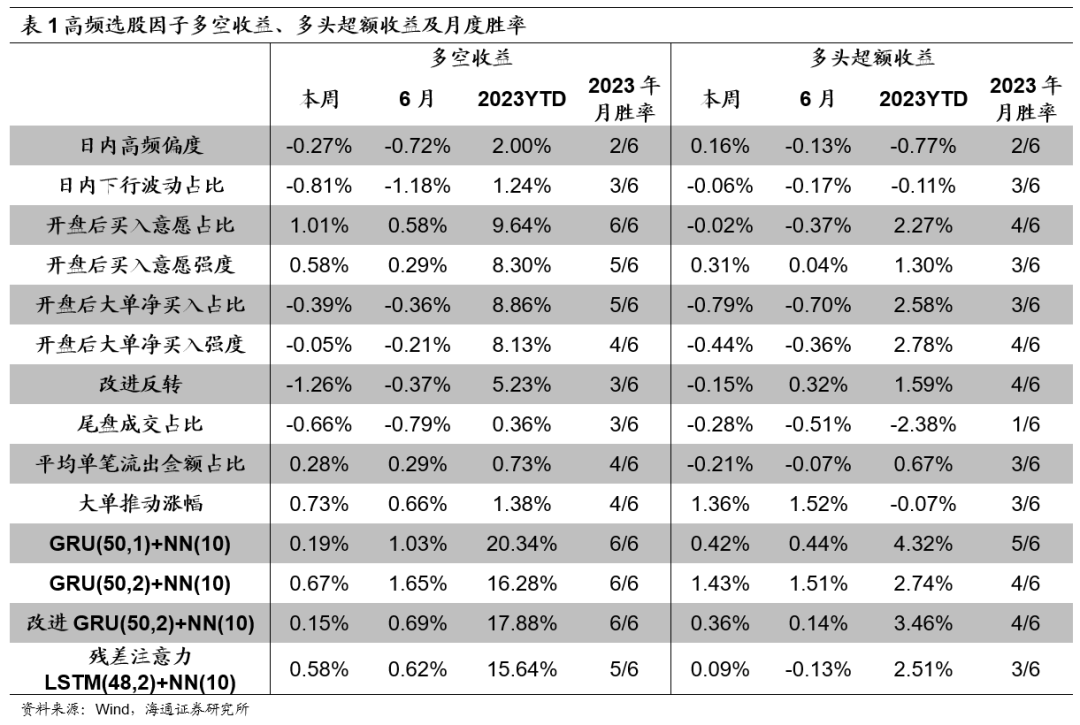

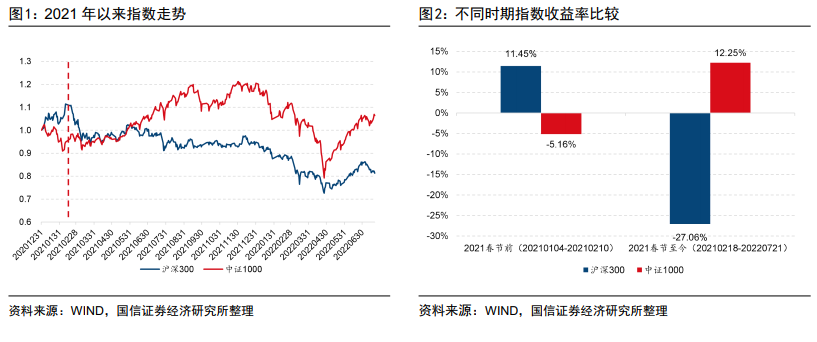

图2展示了2021春节前后沪深300指数和中证1000指数的累计收益率情况,可以看到指数收益与市值呈现出明显的负相关关系。在20210104-20210210期间,沪深300指数上涨11.45%,而中证1000指数下跌5.16%。2021年春节至今,沪深300指数下跌27.06%,而中证1000指数上涨12.25%。由此可见,去年春节以来大小盘风格之间的分化尤为明显,市场风格整体呈现出大盘弱而小盘强的基调,中小盘股票在核心资产抱团松动之际迎来复苏行情。

2

长期来看,A股市场大小盘存在轮动周期

事实上,从历史表现来看,A股市场呈现出明显的大小盘轮动现象。图3以中证1000指数与沪深300指数之间的相对净值走势,代表A股小盘股与大盘股之间的分化程度。

可以看到,在2009年至2015年期间,A股市场总体呈现出明显的小盘股行情,特别是在2015年的那一轮牛市中,市值偏小的股票受益于其高弹性,展现出非常强劲的上涨势头。然而2016年之后,随着北上资金的持续涌入、公募基金集中度的持续提升,以机构投资者为主导的A股市场大盘股表现持续优于小盘股,且在近两年愈演愈烈,发展至以“公募基金抱团风格”为主要导向。不过,这一风格在2021年以来出现了明显的反向。随着公募基金在核心资产上的抱团松动,小盘股票盈利趋势向上且估值处于低位,小盘股迎来业绩与估值的戴维斯双击,中证1000指数明显强于沪深300指数。

3

何种宏观环境利好中小盘股?

无论是在A股市场还是在美股市场,都存在明显的大小盘轮动现象。国信金工2022年6月20日发布的学术文献研究系列《小盘股投资策略——如何选择入场时机?》中,对美国市场上的小盘股行情及其驱动因素进行了介绍,那么何种宏观环境利好于A股的中小盘股表现呢?本部分我们将从PPI趋势和利率趋势两个维度展开研究。

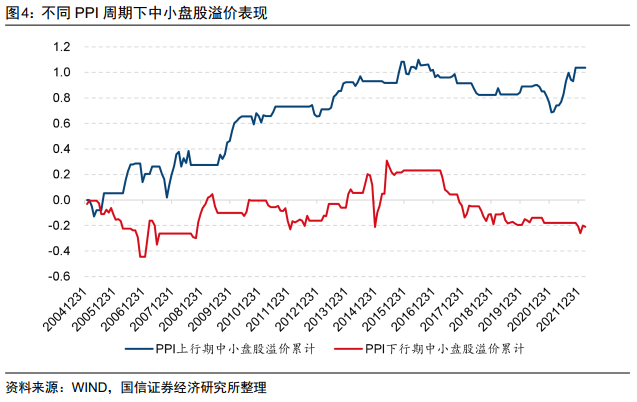

我们以生产者物价指数PPI同比指标作为PPI周期划分依据:若PPI当月同比大于过去3个月平均值,则定义为PPI上行期;若PPI当月同比小于过去3个月平均值,则定义为PPI下行期。随后以中证1000指数与沪深300指数的月度收益之差,作为中小盘股溢价,考察不同PPI周期划分下的中小盘股表现情况。

图4展示了不同PPI周期下,中小盘股溢价表现,总体来看PPI上行期中小盘股溢价累计净值整体向上,PPI下行期中小盘股溢价累计净值整体向下,表明PPI上行时,实体经济复苏,有利于中小盘股的整体表现。

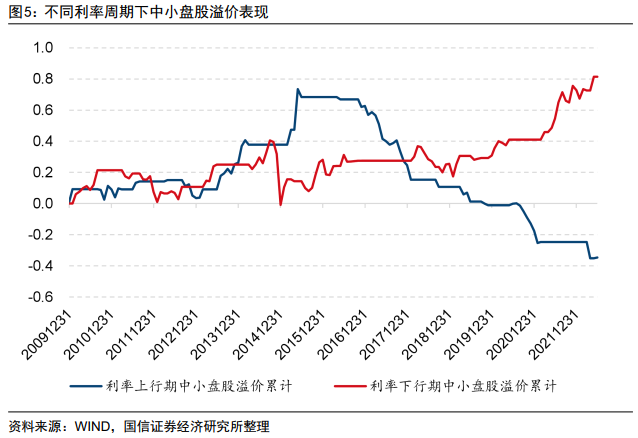

我们以十年期国债收益率指标作为利率周期的划分依据:若十年期国债收益率大于其过去120日均值,则定义为利率上行期;若十年期国债收益率小于其过去120日均值,则定义为利率下行期。随后以中证1000指数与沪深300指数的月度收益之差,作为中小盘股溢价,考察不同利率周期划分下的中小盘股表现情况。

图5展示了不同利率周期下,中小盘股溢价表现,总体来看利率下行期中小盘股溢价累计净值整体向上,利率上行期中小盘股溢价累计净值整体向下,表明利率下行时,市场资金面较为宽松,有利于中小盘股的整体表现。

综上所述,不同的PPI周期、利率周期对于大小盘的表现存在较为明显的区别,具体来看:

PPI上行期中小盘股的表现强于PPI下行期中小盘股的表现,即经济复苏时候中小盘股的弹性要强于大盘股的表现。

利率下行期中小盘股的表现强于利率上行期中小盘股的表现,即市场资金面较为宽松的时候,更有利于中小盘股的表现。

随着国内疫情得到有效控制,实体经济处于复苏阶段、资金面较为宽松逐步恢复,整体来看宏观环境对中小盘股表现较为友好。

4

内外资持续增持,公募基金与北向资金关注度高

近年来,随着居民理财观念的加强以及公募基金持续优异的表现,公募基金的持股风格在一定程度上对市场的风格偏好有着深远的影响。我们对主动股基每个季度披露的前十大重仓股中,属于中证1000指数成分股的市值占比及持股数量进行了统计,如图6所示。

可以看到,2021年一季度以来,随着中小盘行情的持续复苏,主动股基在中证1000指数上的持股市值占比和持股数量有着较为明显的提升。截至2022年一季度,主动股基持股市值中有12.23%属于中证1000指数。

除了以公募基金为代表的境内机构投资者之外,以北向资金为代表的外资机构投资者的持股市值变化也能够体现出机构投资者对于市场的风格偏好。图7展示了北向资金持有中证1000指数成分股的市值变化,总体来看呈现出净流入趋势。在经历了年初至今的回调后市场逐步企稳,北向资金在中证1000指数上的配置又重回净流入趋势。

5

指数成分股景气度高,超预期个股和创新高个股数量不断攀升

若上市公司发布的财务报告超出市场预期,则说明该公司在近期的经营情况出现了明显的改善,且这一改善往往能够持续。若指数成分股中超预期的公司数量占比明显提升,则说明这一板块的股票正处于一个高速发展的阶段,未来收益可期。图8展示了2014年以来每季度超预期个股在沪深300指数、中证500指数和中证1000指数上的分布情况,可以看到中证1000指数成分股中超预期的个股数量明显多于其他指数,且这一数量在2021年一季度呈现出非常强势的上涨情况。

创新高个股的数量情况也能够反映出板块的景气度情况,当一个板块中的个股不断创出过去一年新高时,说明这一板块最近受到市场资金的明显关注,板块景气度出现明显的提升。我们对2021年以来每周最后一个交易日进行考察,观察沪深300指数、中证500指数和中证1000指数成分股中,在过去20个交易日中创出一年新高的个股数量分布情况。可以看到,今年以来市场回调后反弹,中证1000指数成分股中创新高的个股数量明显多于其余各指数,反映出整个中小市值板块的高景气度和市场资金的高关注度。

6

衍生品助力标的指数发展,中证1000股指期货和期权推出在即

2022年6月22日,中金所发布关于中证1000 股指期货和股指期权合约及相关规则向社会征求意见的通知。7月18日中金所发布公告称证监会批准开展中证1000股指期货和期权交易。相关合约正式挂牌交易日期为2022年7月22日。

本次公布的合约征求意见稿在主要条款上与现有的期货、 期权产品基本保持一致。中证1000 股指期货和股指期权的推出意义重大,主要面向小盘股,将与现有沪深 300股指期货和期权、中证500股指期货、上证50 股指期货衍生品工具形成互补,在风险对冲、价格发现、丰富量化策略、催生对应 ETF 配置需求等方面对市场产生深远影响。

(1)提供风险对冲工具,提升小盘股交易活跃度:过去市场上缺乏针对小盘股的对冲工具,加之小盘股往往面临更大的股价波动和业绩风险,机构的投资范围主要集中于中证800的成分股内。而本次中证1000股指期货和股指期权的推出将极大的拓宽机构的投资范围和策略体系。中证1000指数的股指期货和股指期权将成为现有对标市值最小的对冲工具,投资者可以使用中证1000股指期货和股指期权对冲小盘股的系统性风险,排除隐忧,增加对小盘股的交易和配置,也将有助于小盘股整体活跃度的提升。

(2)增加套利机会,促进价格发现功能:期货、期权可以做多和做空,将衍生出多种期现套利、跨期套利、跨品种套利等策略,吸引投资者参与,促进市场的价格发现功能,稳定市场波动。例如,期现套利是指某种期货合约,当期货市场与现货市场在价格上出现差距,从而利用两个市场的价格差距,低买高卖而获利。由于中证1000指数有1000个成分股,成分股数量较多,难以通过逐一购买成分股的方式复制指数。ETF可以作为很好的指数现货。通过反方向做多/做空指数ETF与股指期货,实现套利。

(3)丰富绝对收益等相关策略:由于对冲工具的限制,市场现有绝对收益类产品多是使用沪深300期货和中证500期货作为对冲工具。中证1000期货的推出,丰富市场的对冲工具,绝对收益策略的构建也有着更多的选择。

二

中证1000指数投资价值分析

1

指数编制规则介绍

中证1000指数由全部A股中剔除中证800指数成分股外的规模偏小且流动性好的1000只股票组成,与沪深300和中证500等指数形成互补。中证1000指数于2014年10月17日发布,基日为2004年12月31日,基点为1000点,指数的具体编制方法如表1所示。

2

行业分布:集中度弱、全面性强

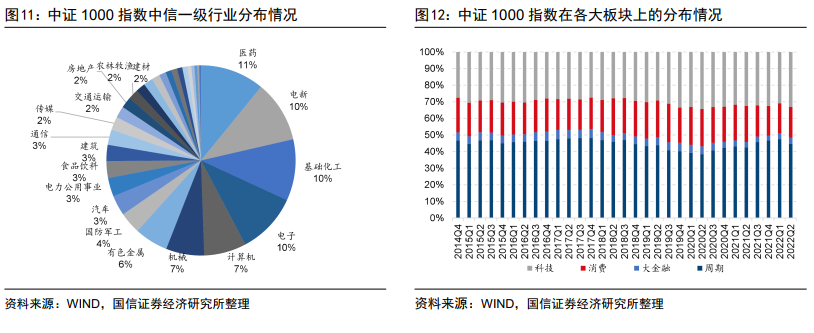

从行业分布情况来看,中证1000指数的行业分布集中度弱、全面性较强,既包含医药生物、电子、计算机、电力设备及新能源在内的新兴科技行业,又包括基础化工、机械、有色在内的周期板块。

图11展示了2022年6月30日,中证1000指数在中信一级行业上的权重分布情况。可以看到,其前五大行业分别为医药(10.94%)、电力设备及新能源(10.48%)、基础化工(10.44%)、电子(10.39%)、计算机(6.54%),整体行业配置较为均衡,能够有效平滑个股和行业的集体性掉头带来的系统性风险。

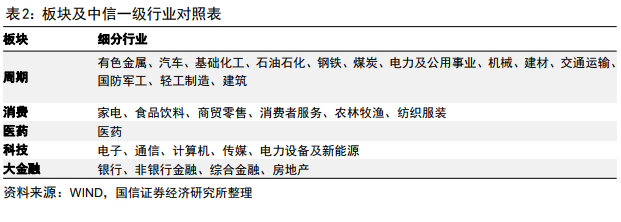

进一步地,我们将中信一级行业按照表2的方式划分到了科技、消费、大金融和周期板块。可以看到,中证1000指数的板块分布以周期、科技和消费板块为主,大金融板块权重占比较小。截至2022年6月30日,指数在周期板块的权重为44.61%,在科技板块上权重33.12%,在消费板块上权重18.42%,在大金融板块3.85%。

3

个股分布:权重分散,不乏明星企业

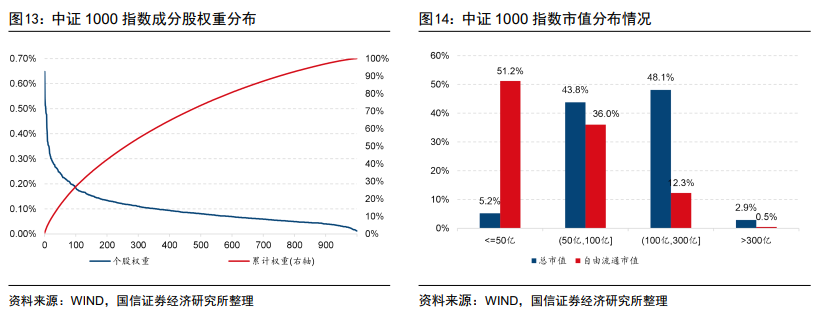

由于中证1000指数的成分股数量较多,因此其成分股权重分布相对较为分散。图13展示了2022年6月30日中证1000指数成分股权重及累计权重示意图,可以看到前118只股票的累计权重达到30%,前262只股票的累计权重到达50%,前591只股票的累计权重到达80%。

图14展示了中证1000指数的市值分布情况,作为一只中小盘股的代表指数,我们可以看到其成分股明显地偏向中小市值股票。具体来看,指数成分股中,总市值大于300亿公司数量仅占2.9%,将近一半的股票市值在50-100亿之间。

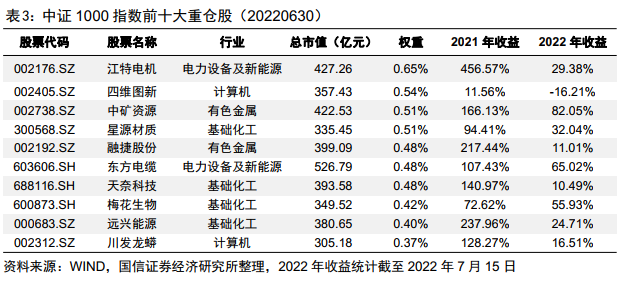

尽管中证1000成分股的整体市值偏小,但从其前十大重仓股来看并不乏明星企业。从表3可以看到,江特电机、星源材质、东方电缆、天奈科技、远兴能源、川法龙蟒等企业均处于中证1000指数的前十大重仓股中,其在2021年的收益表现都十分亮眼。其中,江特电机在2021年大涨4.5倍,前十大重仓股在2021年收益十分靠前。截至2022年7月15日,前十大重仓股中也不乏收益较高的个股,如中矿资源、东方电缆、梅花生物等。

4

基本面情况:成长性较强,估值处于相对低位

从分析师一致预期来看,中证1000指数拥有较好的盈利能力与成长能力。根据Wind一致预测数据,中证1000指数2022年预期每股盈利为0.56,同比增长54.26%,预期归母净利润为5837.18亿元,同比增长62.04%,预期营业收入为90195.83亿元,同比增长17.65%,展现出较强的成长性。

从估值角度来看,图15和图16分别展示了指数发布以来,自2014年10月17日至2022年7月15日期间的PB及PETTM走势。可以看到,指数当前的市净率为2.60倍,处于历史34.26%分位点;指数当前的市盈率为29.67倍,处于历史11.39%分位点。总体来看,中证1000指数当前估值处于历史相对低位,具备较好的安全边际。

5

指数业绩:长期收益率较好

从指数的长期业绩来看,中证1000指数的年化收益率高于主要的宽基指数。图17展示了主要宽基指数的净值走势,可以看到,在样本区间段内中证1000指数的净值明显优于其他宽基指数。

表5展示了主要宽基指数的业绩比较情况,可以看到中证1000指数自2005年以来的年化收益达到12.06%,高于上证50指数的7.45%、沪深300指数的8.93%以及中证500指数的11.39%。

三

易方达中证1000ETF投资价值分析

1

产品介绍

易方达中证1000ETF(159633)是易方达基金发行的一只以跟踪中证1000指数为目标的ETF基金,拟任基金经理刘树荣先生。该产品认购起始日2022年7月22日,认购终止日2022年7月29日,其基本情况如表6所示。

2

基金管理人分析

基金经理简介

刘树荣先生,现任易方达基金指数与量化投资部基金经理。2007年4月至2008年4月任招商银行资产托管部基金会计,2008年4月加入易方达基金管理有限公司,曾任核算部基金核算专员、指数与量化投资部运作支持专员等。根据2022年7月15日披露的数据,在剔除联接基金后,刘树荣先生目前在管规模合计247.55亿元。

基金管理人简介

易方达基金成立于2001年,通过市场化、专业化的运作,依托于资本市场,为境内外客户提供资产管理解决方案,实现长期可持续的投资回报。截至2022年3月31日,总资产管理规模超2.6万亿元,是国内领先的综合型资产管理公司,客户包括个人投资者及社保基金、企业年金、银行、保险公司、境外央行及养老金等大型机构投资者。

公司自成立以来始终专注于资产管理业务,基于“深度研究驱动、时间沉淀价值”的投资理念,在主动权益、指数、债券、另类资产等投资领域全面布局,多年来凭借规范的管理与持续稳定的业绩,为客户创造了良好的回报。

公司恪守客户利益至上的原则,以“发现价值、创造未来”为使命,坚持规范、稳健、开放的经营理念,致力于打造“值得长期托付的世界级资产管理公司”。

基金公司指数化产品布局

易方达基金ETF产品类别丰富,涵盖宽基、行业、主题、SmartBeta、商品等多个类别。截至2022年7月15日,易方达基金ETF(不含联接基金及正在募集基金)数量达到53只,累计规模达到1502亿元,体现出基金管理人在ETF产品布局上的前瞻性和产品类别的丰富性。

四

总结

中小盘入场正当时

中小盘风渐起,市场风格发生反转:去年春节以来市场风格整体呈现出大盘弱而小盘强的基调,中小盘股票在核心资产抱团松动之际迎来复苏行情。

长期来看,A股市场大小盘存在轮动周期:我们以中证1000指数与沪深300指数之间的相对净值走势,代表A股小盘股与大盘股之间的分化程度。从历史表现来看,A股市场呈现出明显的大小盘轮动现象。

何种宏观环境利好中小盘股:我们从PPI趋势和货币周期两个维度展开研究。总体来看,PPI上行、利率下行的市场环境有利于中小盘股的表现。

内外资持续增持,公募基金与北向资金关注度高:2021年一季度以来,主动股基在中证1000指数上的持股市值占比和持股数量有着较为明显的提升,北向资金也总体呈现出净流入趋势。

指数成分股景气度高,超预期个股和创新高个股数量不断攀升:中证1000指数成分股超预期及创新高个股数量都较高,反映出指数的景气度较高。

衍生品助力标的指数发展,中证1000股指期货和期权推出在即:中证1000衍生品将于2022年7月22日挂牌上市,在风险对冲、价格发现、丰富量化策略、催生对应 ETF 配置需求等方面对市场产生深远影响。

中证1000指数(000852.SH)投资价值分析

中证1000指数由全部A股中剔除中证800指数成分股外的规模偏小且流动性好的1000只股票组成,与沪深300和中证500等指数形成互补。

行业分布:集中度弱、全面性强:从行业分布情况来看,中证1000指数的行业分布集中度弱、全面性较强,在周期、科技和消费板块上的配置比例较高。

个股分布:权重分散,不乏明星企业:由于中证1000指数的成分股数量较多,因此其成分股权重分布相对较为分散,部分重仓股在近两年展现出十分亮眼的业绩表现。

基本面情况:成长性较强,估值处于相对低位:从分析师一致预期来看,中证1000指数拥有较好的盈利能力与成长能力。从估值上来看,中证1000指数当前估值处于历史相对低位,具备较好的安全边际。

指数业绩:长期收益率较好:从指数的长期业绩来看,指数基日以来中证1000指数的年化收益率高于主要的宽基指数。

易方达中证1000ETF(159633)投资价值分析

易方达中证1000ETF(159633)是易方达基金发行的一只以跟踪中证1000指数为目标的ETF基金,拟任基金经理刘树荣先生。该产品认购起始日2022年7月22日,认购终止日2022年7月29日。

易方达基金ETF产品类别丰富,涵盖宽基、行业、主题、SmartBeta、商品等多个类别。截至2022年7月15日,易方达基金ETF(不含联接基金及正在募集基金)数量达到53只,累计规模达到1502亿元,体现出基金管理人在ETF产品布局上的前瞻性和产品类别的丰富性。

注:本文选自国信证券于2022年7月21日发布的研究报告《中小盘投资正当时——易方达中证1000ETF投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:张 宇 S0980520080004

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁