股指衍生品格局优化,小盘配置新时代来临

摘要

1. 中证1000股指衍生品将上市,小盘风格配置迎机遇

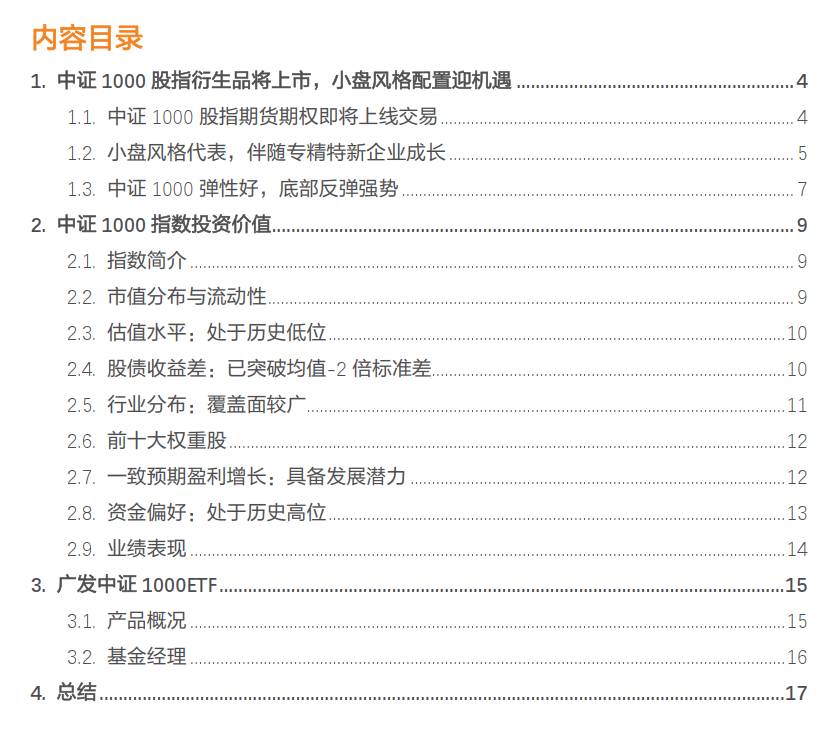

1.1. 中证1000股指期货期权即将上线交易

中证1000股指衍生品上市后将成为对冲小盘股风险,捕捉小盘股alpha收益的重要工具,通过对ETF产品和股指衍生品的配置,投资者可以构建丰富的投资策略,如期现套利策略、指数备兑增强策略等。衍生品工具的推出也会同时推动标的指数的发展,因此,中证1000指数ETF产品的数量和规模在股指期货、期权上市交易后也有望得到扩张。

回顾历史,上证50ETF期权合约,上证50和中证500股指期货合约分别于2015年2月9日和4月16日上市交易后,跟踪标的指数的ETF数量和规模均出现一定程度的扩张。2019年12月23日沪深300股指期权和沪深300ETF期权上市后,沪深300ETF数量和规模也出现较大幅度的增加。目前,以中证1000指数为标的的ETF产品数量和规模仍然较小,未来具有广阔的发展空间。

1.2. 小盘风格代表,伴随专精特新企业成长

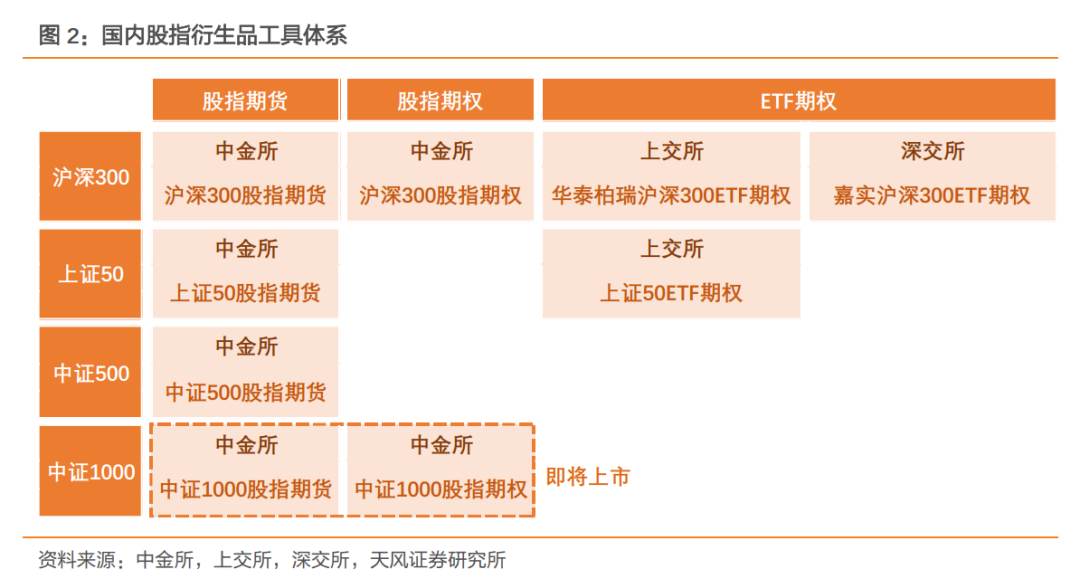

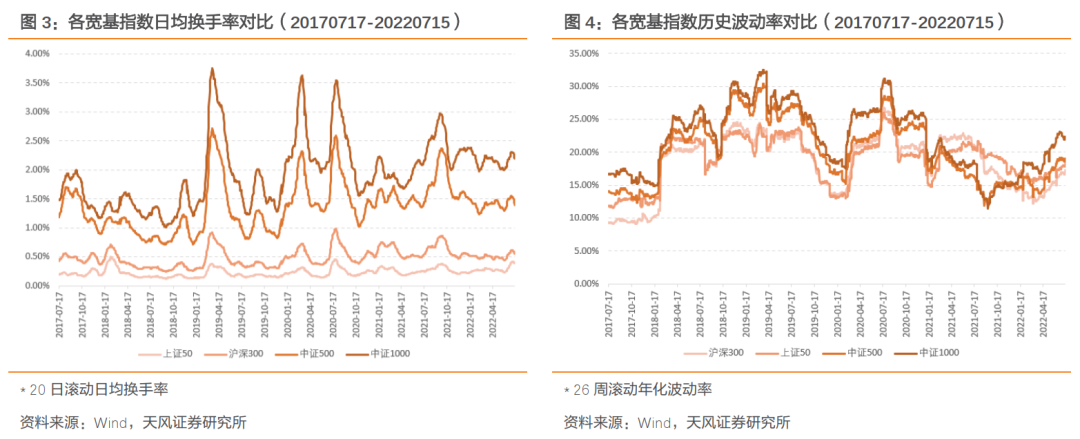

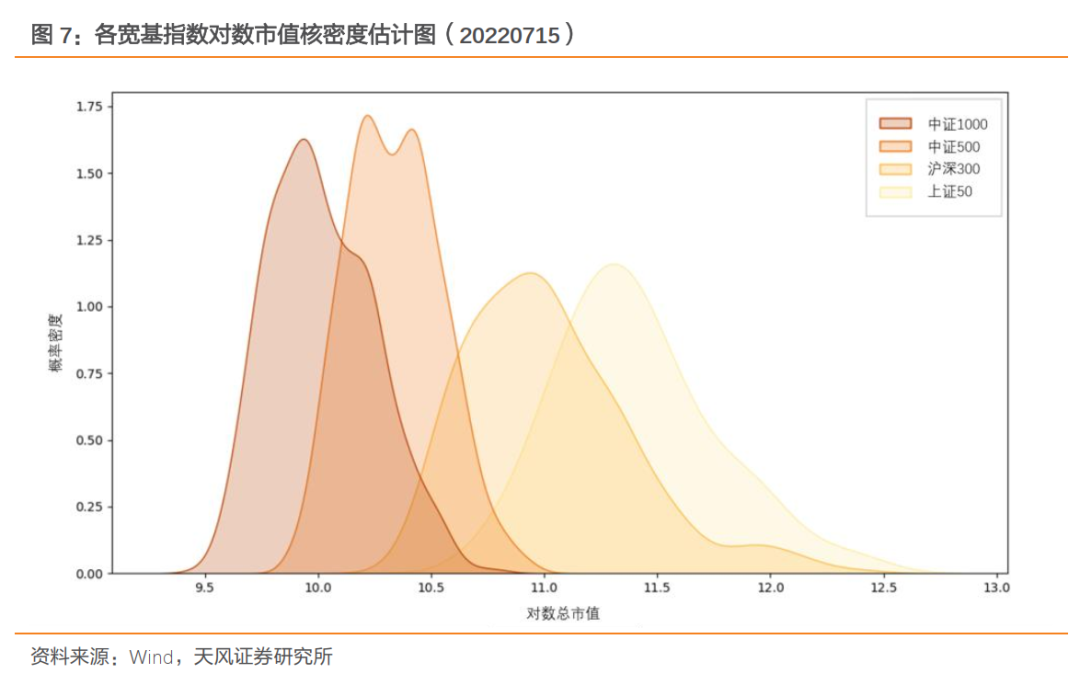

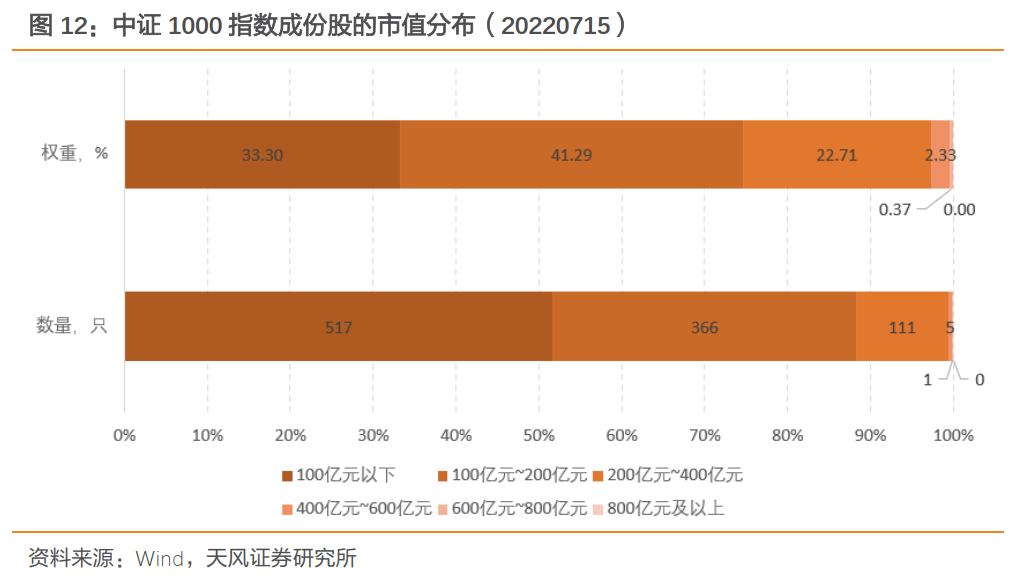

中证1000指数由规模偏小且流动性好的1000只股票组成,主要反映A股市场中小市值公司的股票价格表现,是小盘成长股票的代表。截至2022年7月15日,中证1000指数成份股平均市值为120.46亿元,与上证50(3667.66亿元)、沪深300(1651.87亿元)两个大盘风格的宽基指数相比明显较小,中证500指数每股平均市值为243.75亿元,高于中证1000,相比而言中证1000比中证500更能代表小盘风格。从对数市值核密度估计图来看,各宽基指数的市值分布特征区别也较为明显,中证1000与各宽基指数形成互补。

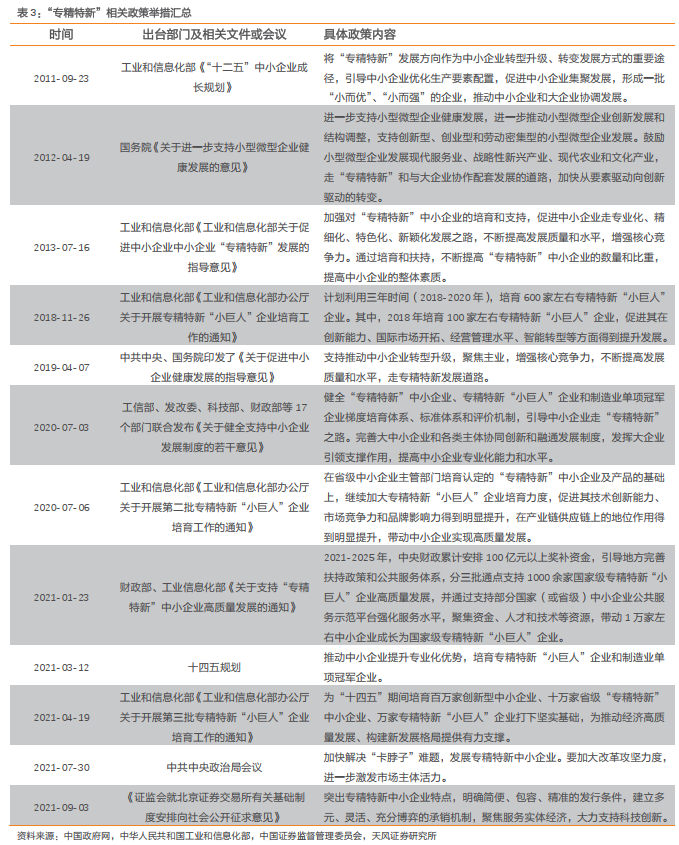

中证1000指数的成份股分布特征有利于捕捉专精特新企业的投资机遇,伴随优质中小企业共同成长。“专精特新”企业主要指具有长期深耕特定细分市场,创新能力较强、掌握核心技术、具有较高的市场占有率和竞争优势、处于产业链关键环节等特征的优质中小企业。2011年9月,工信部发布《“十二五”中小企业成长规划》,将“专精特新”发展方向作为中小企业转型升级、转变发展方式的重要途径,此后国家陆续出台多项扶持“专精特新”类中小企业的政策,促进其高质量发展。截至2021年11月23日,根据工信部副部长徐晓兰在国务院政策例行吹风会上的发言,我国已培育国家级专精特新“小巨人”企业4762家,带动省级“专精特新”中小企业4万多家,涌现出一批“补短板”“填空白”企业,成为制造业高质量发展的重要支撑力量。

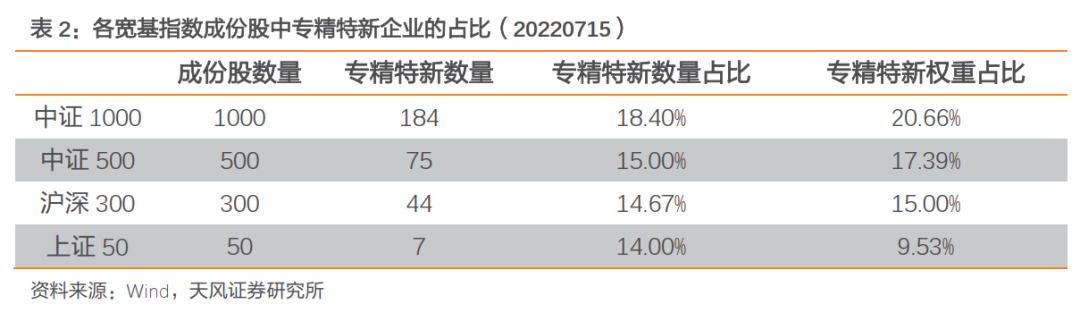

截至2022年7月15日,中证1000指数成份股中有184家属于“专精特新”类别的企业,数量占比18.40%,权重占比20.66%,不仅高于大盘风格的沪深300和上证50指数,与常用于代表中小盘风格的中证500相比,占比也具有一定优势。此外,在国家政策的大力推动之下,未来或将涌现更多“专精特新”企业,中证1000指数将更加有望捕捉这些优质企业。

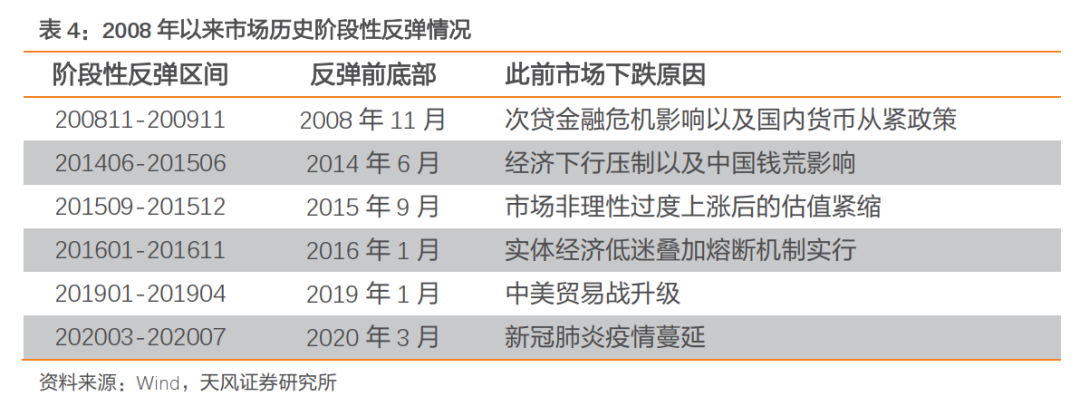

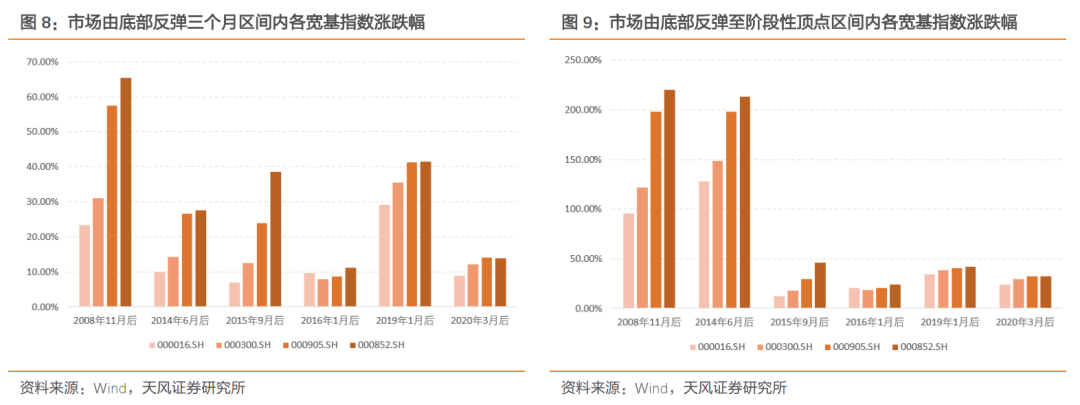

1.3. 中证1000弹性好,底部反弹强势

自2008年以来,市场经历了六次较为大幅的调整,在此后的阶段性反弹区间内,中证1000指数展现出较强的反弹力度。在2008年-2009年、2014年-2015年以及2015年9月后的反弹区间内,中证1000和中证500代表的中小盘股票反弹力度都明显强于沪深300和上证50指数代表的大盘股,在另外三个区间内各指数反弹力度相近,但中小盘股仍相对强于大盘股。结合中证1000指数相对较高的波动率,可见其弹性优于其他宽基指数,在市场反转行情中或有更好的表现。

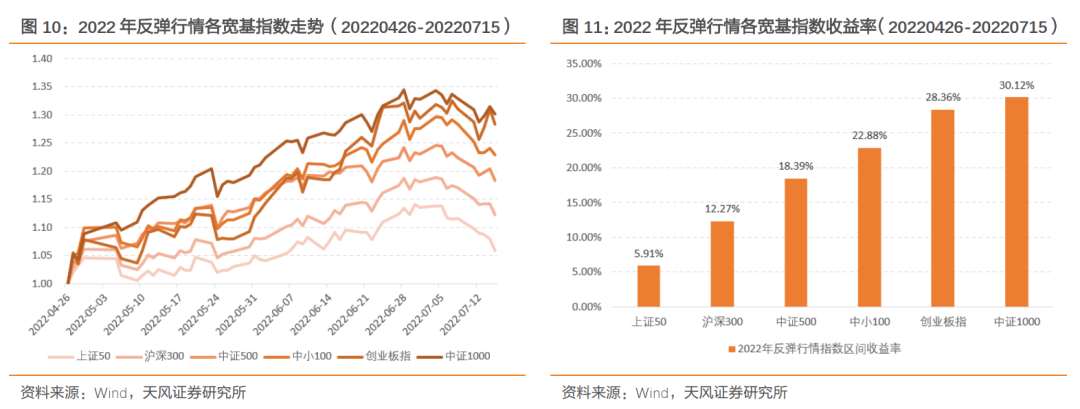

中证1000指数在今年4月27日以来的市场反弹行情中也表现出较好的弹性。以2022年4月26日为基日,截至2022年7月15日,中证1000指数净值为1.30,区间收益率为30.12%,与其他宽基指数相比展现出更强的反弹力度。

2. 中证1000指数投资价值

2.1. 指数简介

中证1000指数(简称“中证1000”)由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成,综合反映中国A股市场中一批小市值公司的股票价格表现。指数样本每半年调整一次,样本调整实施时间分别为每年6月和12月的第二个星期五的下一交易日。

中证1000指数的样本空间为沪深两市全部A股(剔除ST、*ST股票,以及暂停上市的股票)中上市时间超过一个季度的股票,具体选样步骤如下:

(1)剔除样本空间内中证800指数样本股及最近一年日均总市值排名前300名的股票;

(2)将样本空间股票按照过去一年(新股为上市以来)的过去一年日均成交金额由高到低排名,剔除排名后20%的股票;

(3)将剩余股票按照过去一年日均总市值由高到低进行排名,选取排名在前1000名的股票作为中证1000指数样本股。

2.2. 市值分布与流动性

截至2022年7月15日,中证1000指数中有1只成份股的总市值分布在600亿元及以上,权重占比0.37%;有116只成份股的总市值分布在200亿元至600亿元之间,权重占比25.04%;剩余883只成份股的总市值分布在200亿元以下,权重占74.59%。从成份股权重和数量来看,中证1000指数市值分布以小盘股为主,权重分布较为集中。

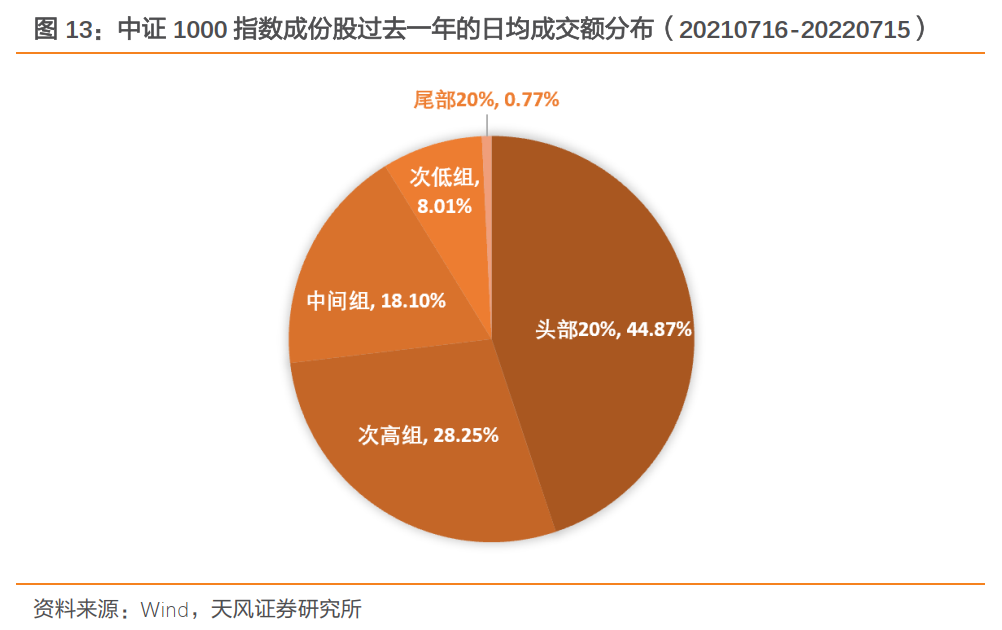

将全市场的股票按照过去一年的日均成交额分为5组,根据成份股权重计算,截至2022年7月15日,中证1000指数中处于头部20%区间的成份股权重占比为44.87%,处于次高组的权重占比为28.25%,处于中间组的权重占比为18.10%,合计91.21%,流动性良好。

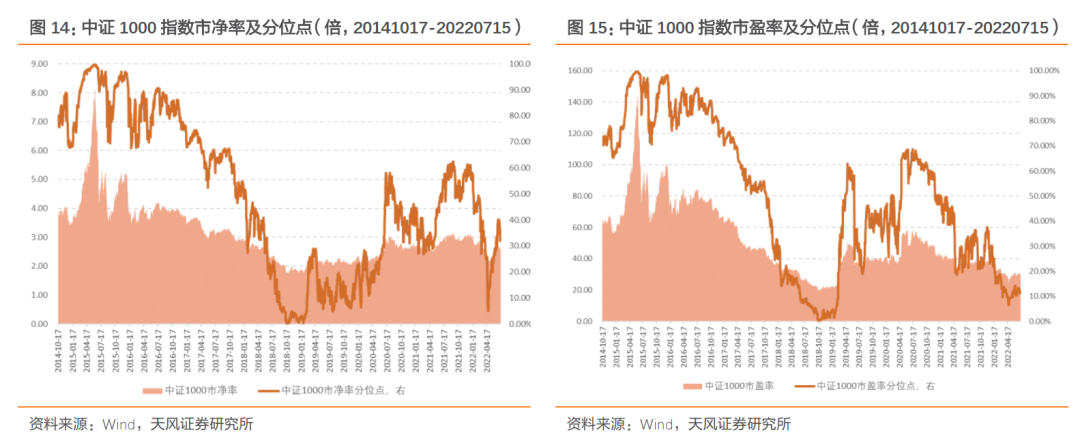

2.3. 估值水平:处于历史低位

以2014年10月17日至2022年7月15日为样本期,截至2022年7月15日,中证1000指数市净率为2.60倍,分位点水平为34.23%;当前市盈率为29.66倍,分位点水平为11.35%。从市盈率和市净率的角度来看,当前中证1000指数估值处于历史较低位置,性价比较高。

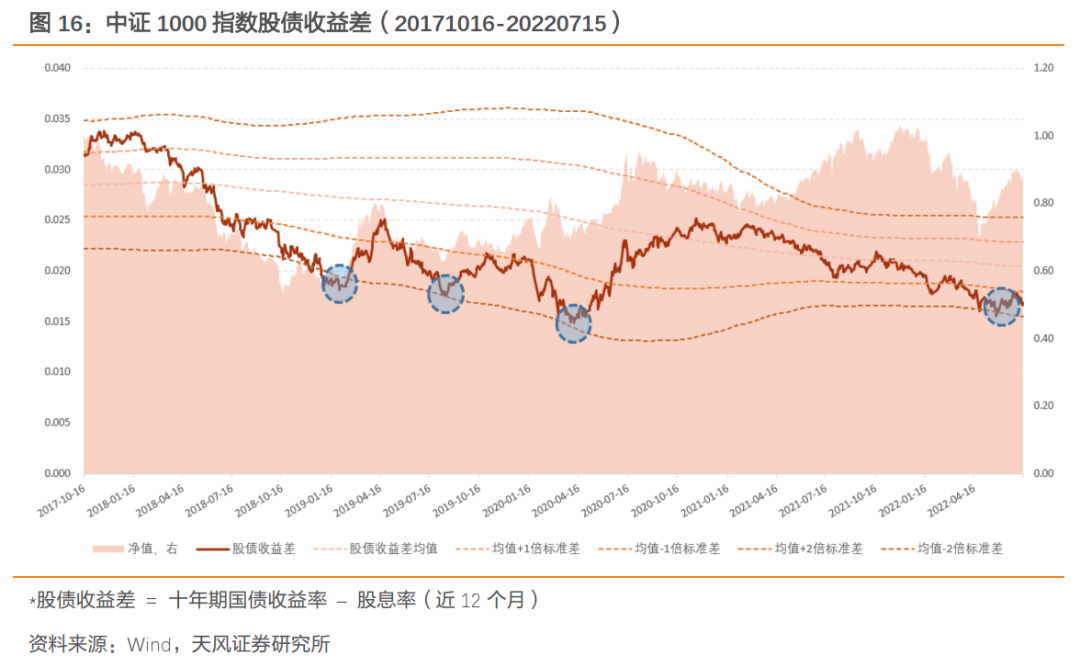

2.4. 股债收益差:已突破均值-2倍标准差

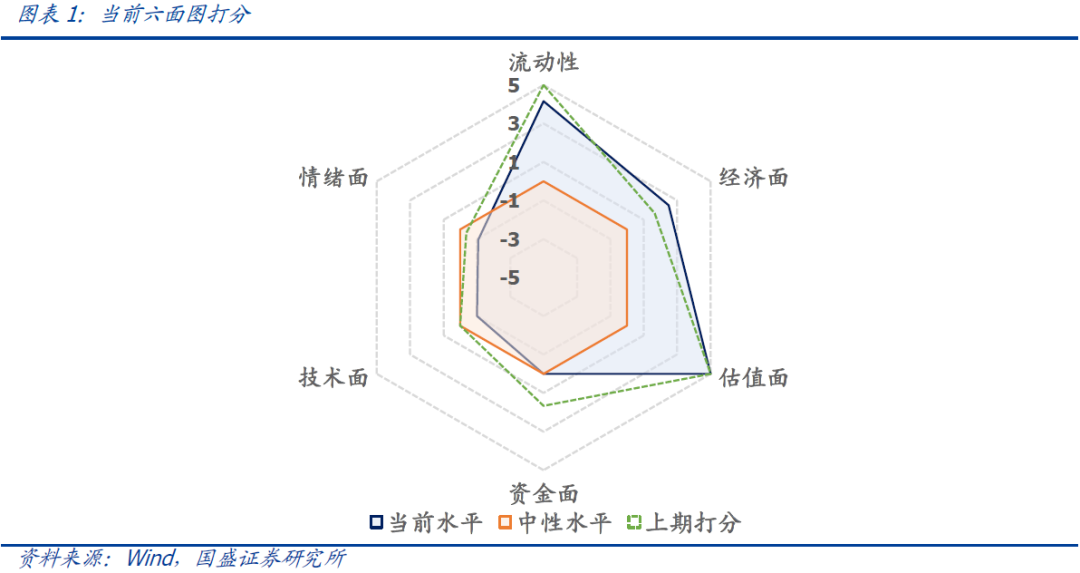

股债收益差指标可用于衡量股票或指数的估值水平,从而判断投资的时机。一般认为,当股票的预期收益率大于长期债券收益率时,表明股票可能被低估。中证1000指数的股债收益差可由10年期国债收益率与股息率(近12个月)相减得到,其均值±2倍标准差形成的通道可用于判断指数的估值水平和投资性价比。

当股债收益差上升至均值+2倍标准差附近的时候,指数估值水平较高,可能有上涨阻力;反之,当股债收益差下降至均值-2倍标准差附近的时候,指数估值水平较低,可能会对下跌有支撑力,形成反弹甚至是反转的行情。

如下图所示,历史上存在三次股债收益差到达通道底部后,中证1000指数发生一定反弹的情况。近期股债收益差持续下降,已突破均值-2倍标准差线,由此推断中证1000指数或存在超跌反弹的机会。

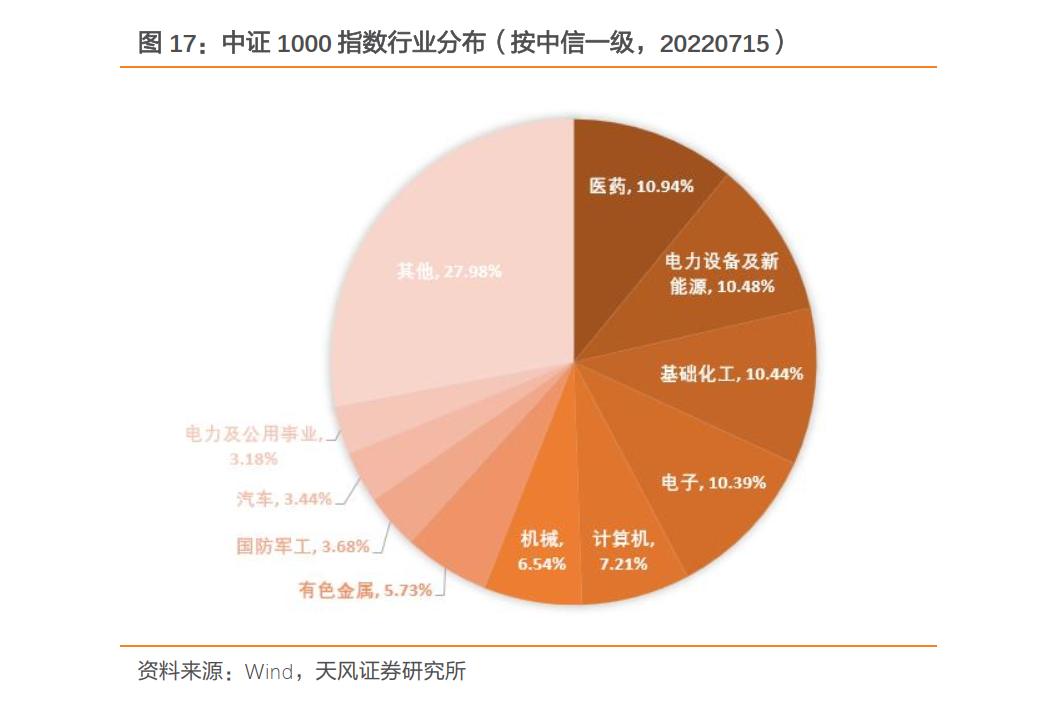

2.5. 行业分布:覆盖面较广

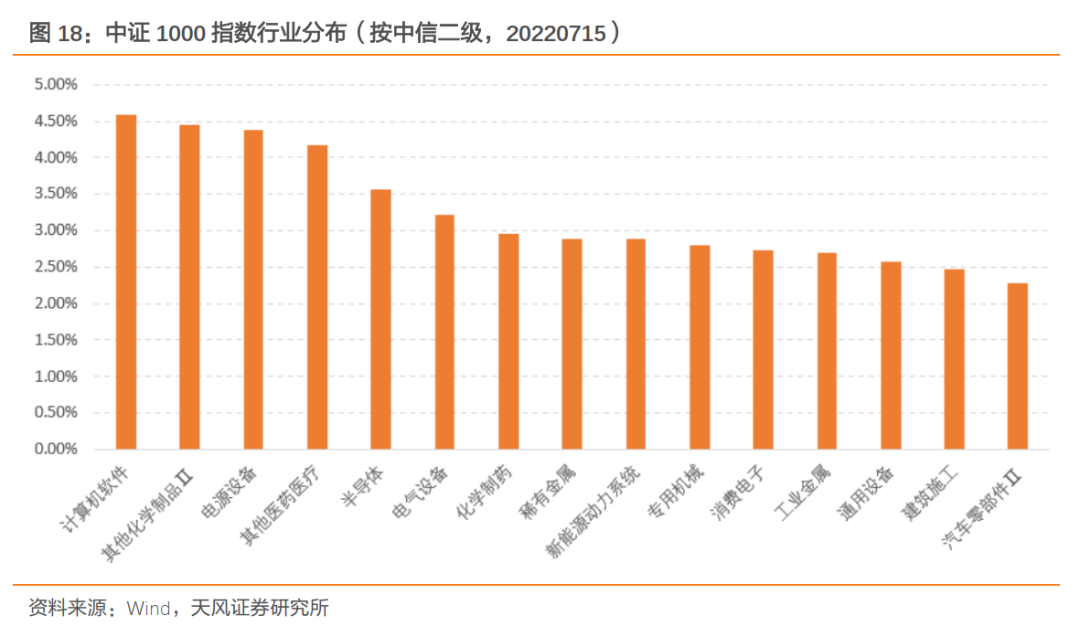

截至2022年7月15日,根据中信二级行业分类,中证1000指数成份股在计算机软件、其他化学制品II、电源设备、其他医药医疗和半导体行业权重占比最大,分别为4.59%、4.46%、4.38%、4.17%、3.56%。整体来看,中证1000指数在行业分布上较为分散且均衡,广泛覆盖科技、周期、制造等产业。

2.6. 前十大权重股

中证1000指数前十大成分股行业以基础化工、电力设备及新能源、计算机和有色金属为主,兼顾周期与成长行业,权重合计为4.85%,总市值合计为3867.30亿元。截至2022年一季度末,前十大重仓股的ROE(TTM)中位数为24.31%,盈利能力较好。

2.7. 一致预期盈利增长:具备发展潜力

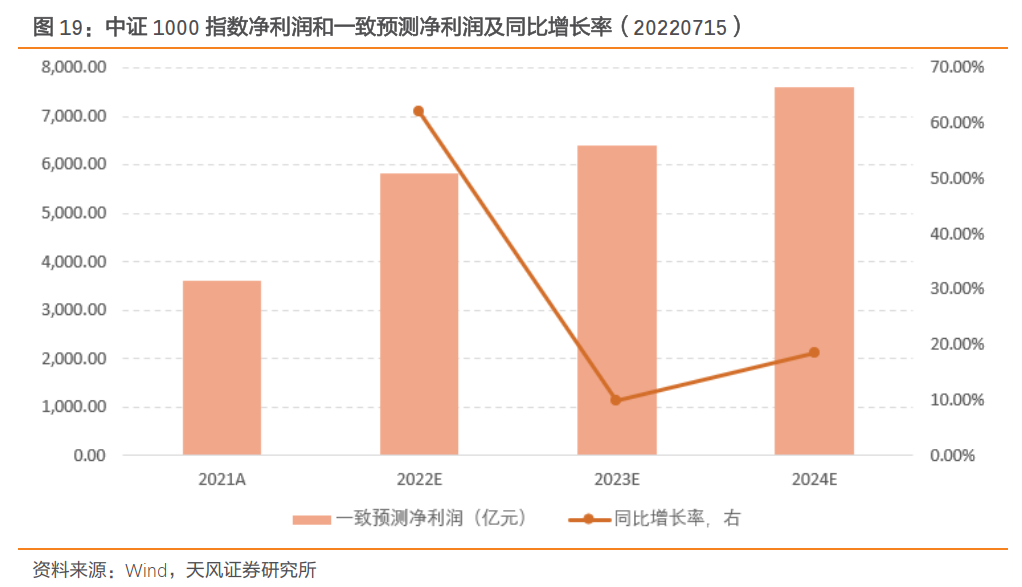

截至2022年7月15日,根据wind一致预测净利润数据,中证1000指数在2022、2023、2024的一致预测净利润分别为5,837.18亿元、6,415.08亿元、7,603.71亿元,相较于过去一年,增长率分别为62.04%、9.90%、18.53%,始终保持增长趋势。

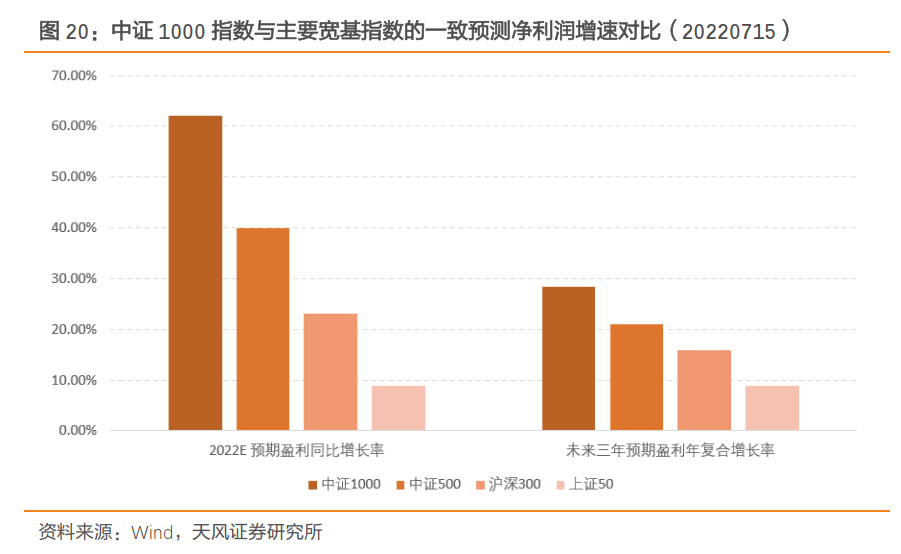

截至2022年7月15日,中证1000、中证500、沪深300以及上证50指数的2022年度预期净利润同比增长率分别为62.04%、39.96%、22.99%、8.86%,未来三年预期盈利年复合增长率分别为28.28%、20.97%、15.80%、8.87%。与其他宽基指数对比,中证1000指数预期盈利增速较高,说明各机构看好该指数成份股的未来成长能力。

2.8. 资金偏好:处于历史高位

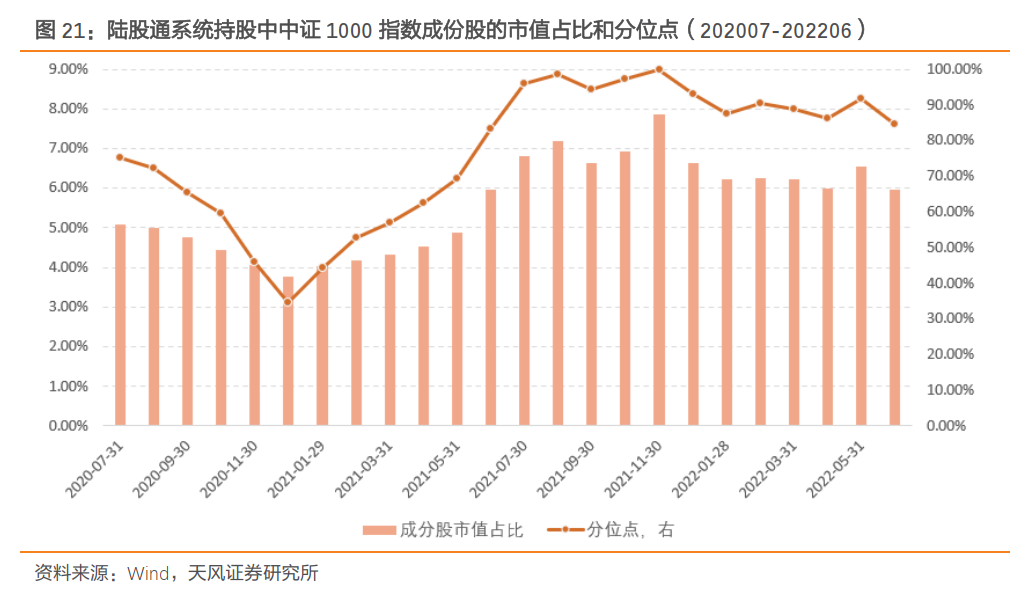

自2021年1月以来,中证1000指数的成份股在陆股通系统中的持股市值占比大幅提升。截至2022年6月29日,该指数被北向资金持有的成份股市值占比为5.97%,分位点为84.72%,处于两年样本期内的较高水平,可见中证1000指数受陆股通通道资金的偏好程度较高。

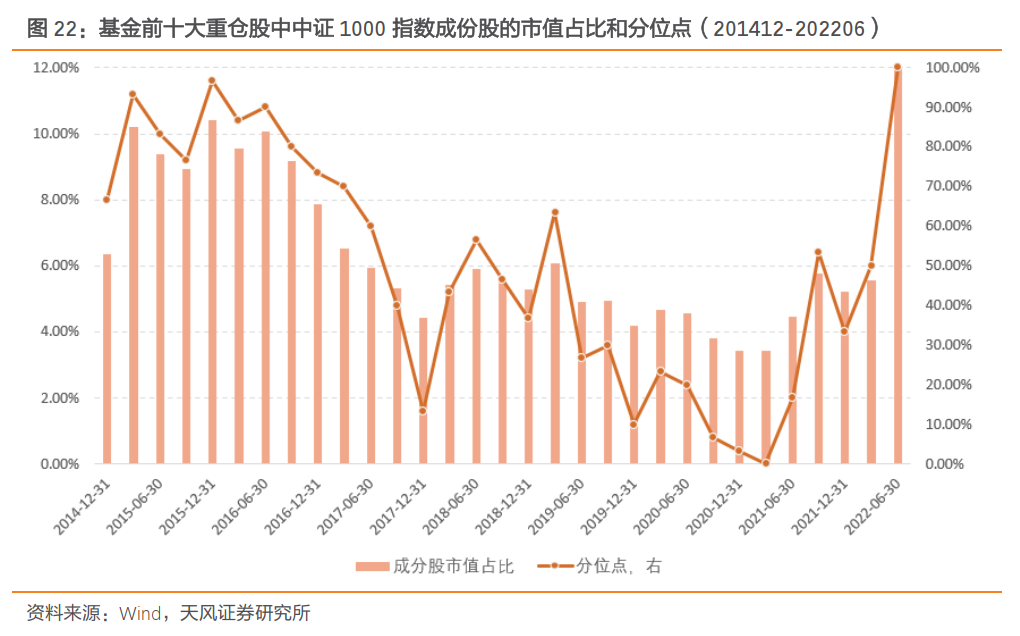

以国内普通股票型和混合型(偏债混合型基金除外)开放式基金为总样本,统计每个季度基金公布的基金前十大重仓股中中证1000成份股的市值占比,计算方法为:将样本池内的所有基金重仓持有的中证1000指数成份股市值相加除以所有基金的净资产之和。自2021年二季度以来,基金重仓中中证1000指数成分股的市值占比有大幅提升。截至2022年二季度末,基金重仓中中证1000指数的成份股占比为12.27%,分位点水平为100.00%,处于全样本期历史高位,体现出公募基金对该指数成分股的青睐。

2.9. 业绩表现

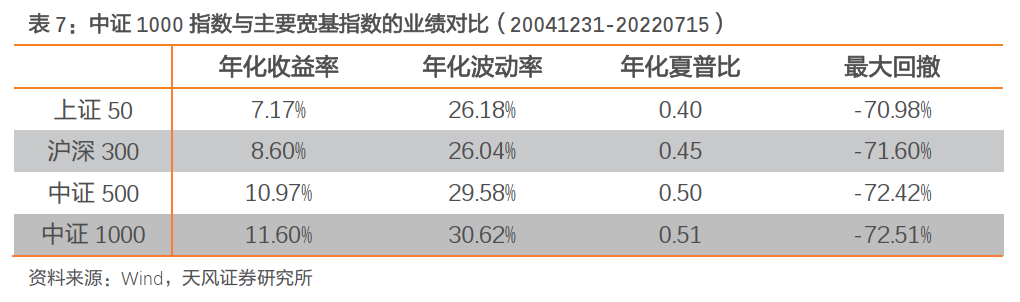

以2004年12月31日到2022年7月15日为样本期,中证1000指数年化收益率为11.60%,年化夏普比为0.51,均跑赢上证50,沪深300和中证500,业绩表现良好,具备一定的配置价值。

截至2022年7月15日,中证1000指数的净值为6.85,均高于上证50,沪深300和中证500。

3. 广发中证1000ETF

3.1. 产品概况

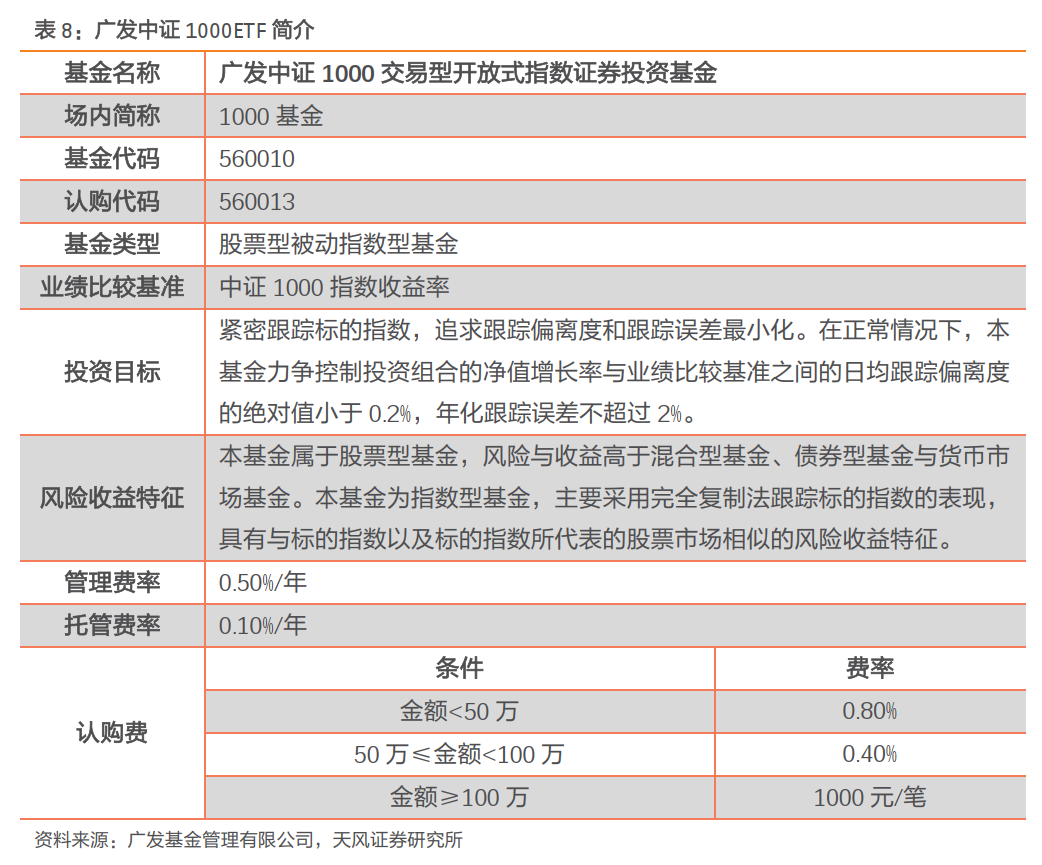

广发基金管理有限公司成立于2003年8月5日,是具备综合资产管理能力与经验的大型基金管理公司,曾获多次获得中国证券报“金牛基金管理公司”、证券时报“明星基金管理公司”以及上海证券报“金基金·TOP公司奖”等荣誉奖项,具有卓越的投资能力与管理素质。

公司旗下广发中证1000ETF(场内简称:“1000基金”,基金代码:“560010”,认购代码:“560013”)于2022年7月22日发行,跟踪中证1000指数,管理费率为0.50%,托管费率0.10%,无申购赎回费用。

3.2. 基金经理

广发中证1000ETF由罗国庆先生担纲基金经理。罗国庆先生自2009年11月至2013年7月先后在深圳证券信息有限公司和华富基金管理有限公司任研究员及产品设计研究,2013年7月31日加入广发基金管理有限公司,先后任产品经理、量化研究员,2015年10月起任基金经理。截至2022年二季度,罗国庆先生在管基金产品规模合计172.79亿元。

4. 总结

中证1000股指期货期权即将上线交易:2022年7月18日,证监会批准中国金融期货交易所开展中证1000股指期货和期权交易,合约正式挂牌交易时间为2022年7月22日。此次中证1000股指期货、期权合约的上市,有望弥补A股市场小盘股指数衍生工具的空白,进一步丰富国内权益类金融衍生品市场。衍生品工具的推出也会同时推动标的指数的发展,中证1000指数ETF产品的数量和规模在股指期货期权上市后也有望得到扩张。

小盘风格代表,伴随专精特新企业成长:中证1000指数是小盘成长股票的代表,截至2022年7月15日,指数成份股平均市值为120.46亿元,成份股分布特征有利于捕捉专精特新企业的投资机遇,伴随优质中小企业共同成长,截至7月15日,指数成份股中有184家属于“专精特新”类别的企业,权重占比20.66%,高于上证50、沪深300和中证500。在国家政策的大力推动之下,未来或将涌现更多“专精特新”企业,中证1000指数将更加有望捕捉这些优质企业。

中证1000弹性好,底部反弹强势:自2008年以来,市场经历了六次较为大幅的调整,在此后的阶段性反弹区间内,中证1000指数展现出较强的反弹力度。指数在今年4月27日以来的市场反弹行情中也表现出较好的弹性,截至2022年7月15日,反弹区间内的涨跌幅为30.12%。结合指数相对较高的波动率,其弹性优于其他宽基指数,在反转行情中或有更好的表现。

中证1000指数由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成,综合反映中国A股市场中一批小市值公司的股票价格表现。

估值处于历史低位,股债收益差突破通道底线:截至2022年7月15日,中证1000指数市净率为2.60倍,分位点水平为34.23%,市盈率为29.66倍,分位点水平为11.35%。历史上存在三次股债收益差到达通道底部后,指数发生一定反弹的情况,近期股债收益差持续下降,已突破均值-2倍标准差线,指数或存在超跌反弹的机会。

行业覆盖面广,偏重科技、周期、制造等赛道:中证1000指数覆盖全部中信一级行业,行业分布较为分散且均衡,医药、电力设备及新能源、基础化工、电子和计算机行业的权重占比最大,合计权重为49.45%,主要覆盖的行业对应技术创新和需求转型升级赛道,具备较高的投资价值。

一致预期盈利增速乐观,具备潜力:中证1000指数在2022、2023、2024的一致预测净利润分别为5,837.18亿元、6,415.08亿元、7,603.71亿元,相较于过去一年,增长率分别为62.04%、9.90%、18.53%。对比各个指数的预期盈利和增速,中证1000指数2022年度预期净利润增速以及未来三年复合增长率均高于其他指数。

广发中证1000ETF(场内简称:“1000基金”,基金代码:“560010”,认购代码:“560013”)跟踪中证1000指数,管理费率为0.50%,托管费率0.10%,无申购赎回费用,由罗国庆先生担纲基金经理,于2022年7月22日发行。

关注我们

风险提示:本报告基于指数历史数据分析,市场环境、政策变动等因素皆可能使得指数投资价值分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《股指衍生品格局优化,小盘配置新时代来临》

对外发布时间

2022年07月22日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

本篇文章来源于微信公众号: 量化先行者