金融地产基金投资指南

金融地产基金投资指南

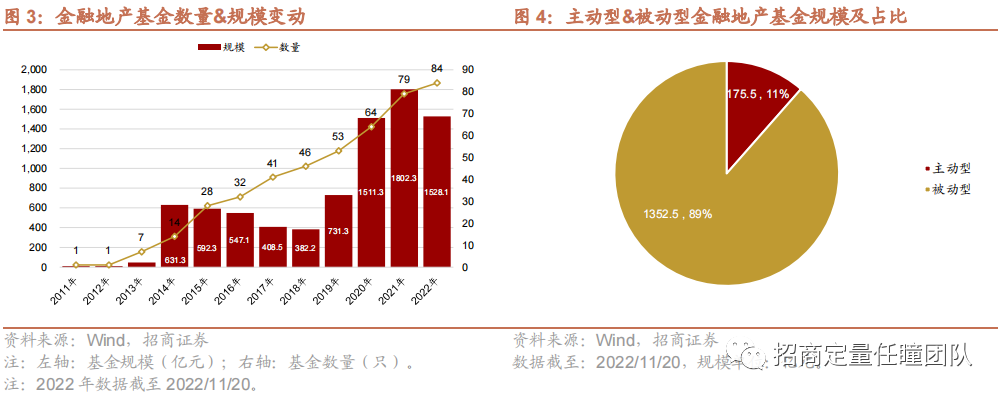

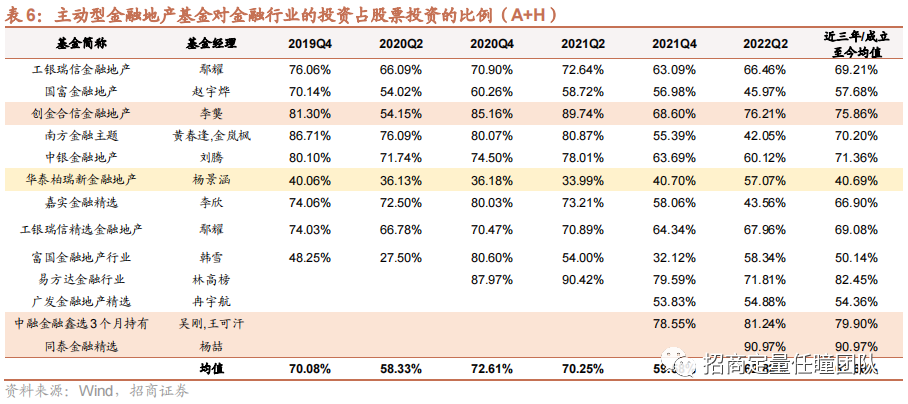

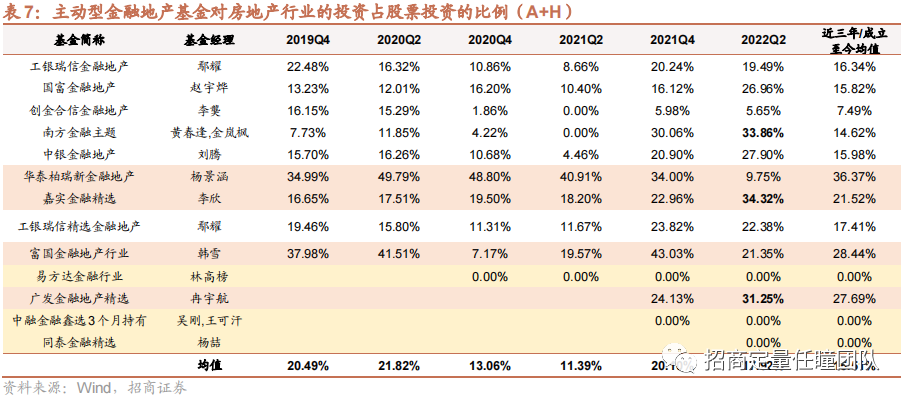

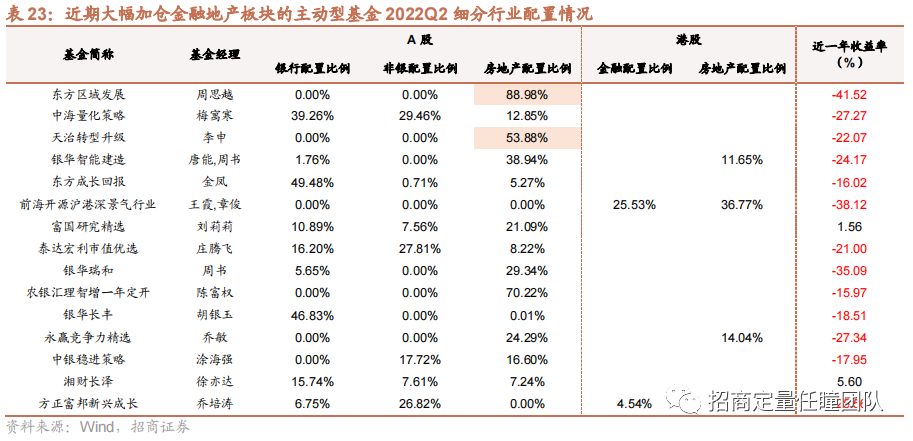

金融地产基金的筛选:采用事前分类的方法,并在具体分析中结合其真实持仓进行进一步筛选,将A股和港股中的对应细分行业均纳入了金融地产板块,覆盖了主动型和被动型两大类金融地产基金。 数量&规模:截至2022年11月20日,全市场共有84只金融地产基金(事前分类),总规模约1,528.1亿元。其中,主动管理型基金共15只,约175.5亿元;被动指数型基金共69只,约1,352.5亿元。 主动型金融地产基金:大多数基金的行业契合度较高。 业绩表现:杨景涵所管理的华泰柏瑞新金融地产中短期表现较优,且风险控制相对优秀;黄春逢和金岚枫所管理的南方金融主题中长期表现较优;鄢耀所管理的工银瑞信金融地产超额收益稳定。 A-H市场配置:工银瑞信精选金融地产、易方达金融行业、嘉实金融精选的港股配置比例较高。 行业配置:整体相对高配金融行业,低配地产行业。华泰柏瑞新金融地产、富国金融地产行业、广发金融地产精选、嘉实金融精选对房地产行业的配置比例相对较高,近三年配置均值均在20%以上。 被动型金融地产基金:可细分为以下主题:金融+地产、金融、非银、券商、银行、保险、房地产。其中,券商主题的指数型基金数量最多、规模最大。各类细分主题被动型基金的情况详见正文。 长期稳定重仓金融地产板块的基金:国联安红利、金信智能中国2025、中海优势精选、永赢惠添利、华宝价值发现。 近期大幅加仓金融地产的基金:周思越所管理的东方区域发展对金融地产板块的加仓幅度达到了75%以上,2022年中的持仓中,重点配置了房地产行业(占比近90%);陈富权所管理的农银汇理智增一年定开、李申所管理的天治转型升级在2022年中的持仓中,对房地产行业的配置比例均超过了50%。 曾经较长期重仓金融地产、近期较大幅度减仓的基金:李武群和胡永杰所管理的华润元大量化优选自2021年末起即大幅降低了金融地产板块的配置比例;黄海所管理的多只基金在2022年中大幅降低了金融地产板块的配置比例。

*风险提示:本报告仅作为投资参考,基金过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金的行业配置等数据为时点数据,不能预示基金的未来投资方向,筛选所得结果仅供投资者参考。

金融地产板块概况

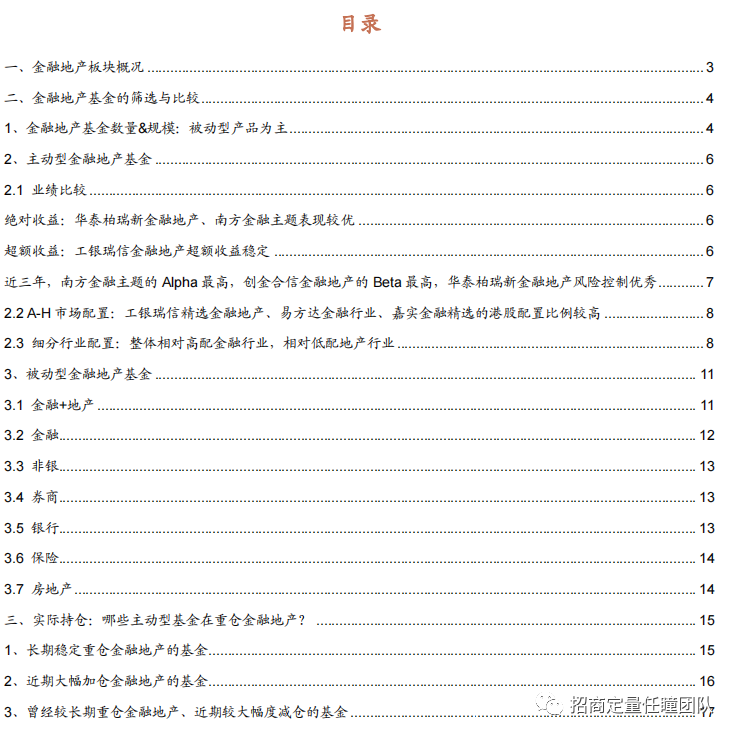

近年来,金融地产板块受政策等因素的影响,整体表现欠佳,估值已处于历史相对低位。今年以来,随着地产行业利好政策的出台,金融地产板块相对大盘整体表现较佳。

11月28日,证监会新闻发言人就资本市场支持房地产市场平稳健康发展答记者问:“房地产市场平稳健康发展事关金融市场稳定和经济社会发展全局。证监会坚决贯彻落实党中央、国务院决策部署,积极发挥资本市场功能,支持实施改善优质房企资产负债表计划,加大权益补充力度,促进房地产市场盘活存量、防范风险、转型发展,更好服务稳定宏观经济大盘。证监会决定在股权融资方面调整优化 5 项措施,并自即日起施行。”

这五项措施包括:恢复涉房上市公司并购重组及配套融资;恢复上市房企和涉房上市公司再融资;调整完善房地产企业境外市场上市政策;进一步发挥 REITs 盘活房企存量资产作用;积极发挥私募股权投资基金作用,开展不动产私募投资基金试点。这五项措施的出台,极大地提振了市场信心,推动了金融地产板块(尤其是房地产行业)整体上行。

下文中,我们将筛选主动型和被动型金融地产基金,并对其行业配置、历史表现等进行对比分析。

金融地产基金的筛选与比较

由于金融地产板块投资范畴较为明确,本文主要采用事前分类(基金合同规定)的方法筛选金融地产基金,并会在具体分析中结合其真实持仓进行进一步筛选。我们以中信一级行业分类为准,将银行、非银行金融、综合金融和房地产纳入金融地产板块,筛选在基金合同中明确表示重点投资于金融地产相关行业基金,包括主动管理型基金和被动指数型基金。

由于部分基金对于港股中的金融地产板块投资比例较高,为了更好地进行筛选和分析,我们在上一版本的《金融地产基金投资指南》的基础上,将港股中,恒生二级分类为地产、保险、其他金融的股票也纳入金融地产板块,合并计算基金对金融地产板块的投资比例。

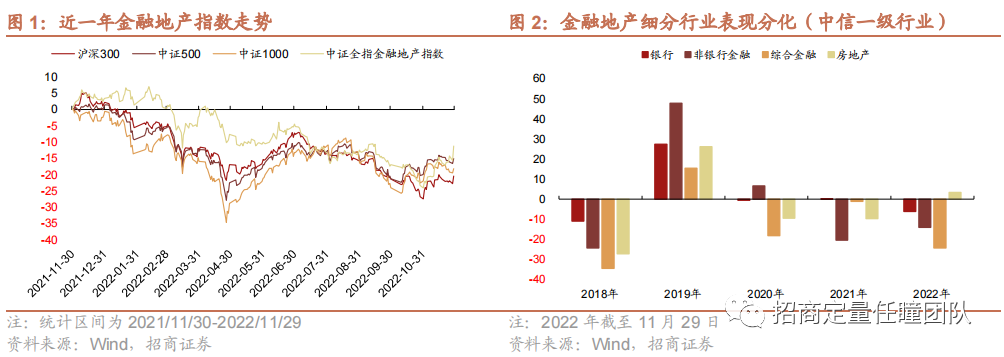

1.金融地产基金数量&规模:被动型产品为主

截至2022年11月20日,全市场共有84只金融地产基金,总规模约1,528.1亿元。其中,主动管理型基金共15只,约175.5亿元;被动指数型基金共69只,约1,352.5亿元。(均已剔除ETF联接基金)可以发现,在金融地产行业基金中,无论是数量还是规模,均以被动型产品为主。

★样本调整:

根据基金年报/中报所披露的全部持仓数据,计算基金在金融地产板块的配置比例,从而从实际投资的角度来验证基金的金融地产属性。可以发现,绝大部分事前分类为金融地产基金的产品近三年/成立至今(若成立未满三年)对金融地产板块的配置比例均值都在50%以上。为了更加合理地进行对比分析,下文的研究分析样本将剔除近三年/成立至今(若成立未满三年)对金融地产板块的配置比例均值低于50%的金融地产基金。

*注:工银瑞信新金融事前分类为金融地产基金,但是由于其近三年对金融地产板块的配置比例均值低于50%,故不纳入下文的讨论范畴。

★ 主动型金融地产基金:

在主动型金融地产基金中,工银瑞信金融地产(A类代码:000251,C类代码:010696)的规模最大,最新规模约62.7亿元,且近三年对金融地产板块的配置比例均维持在80%以上,行业契合度较高。

★被动型金融地产基金:

在被动型金融地产基金中,规模较大的基金大多为金融主题ETF,尤其是券商主题。其中,国泰中证全指证券公司ETF(512880)和华宝中证全指证券ETF(512000)的规模均超过了200亿元。

2.主动型金融地产基金

2.1 业绩比较

绝对收益:华泰柏瑞新金融地产、南方金融主题表现较优

按照绝对收益进行筛选,可以发现:从中短期表现来看,杨景涵所管理的华泰柏瑞新金融地产(A类代码:005576,C类代码:016374)表现较优,近一年/近两年均获得了正收益,远超同类平均水平;从中长期表现来看,黄春逢和金岚枫所管理的南方金融主题(A类代码:004702,C类代码:013500)表现较优,近三年/近五年收益率均较高,相对主动型金融地产基金收益均值的超额收益均在20%以上。

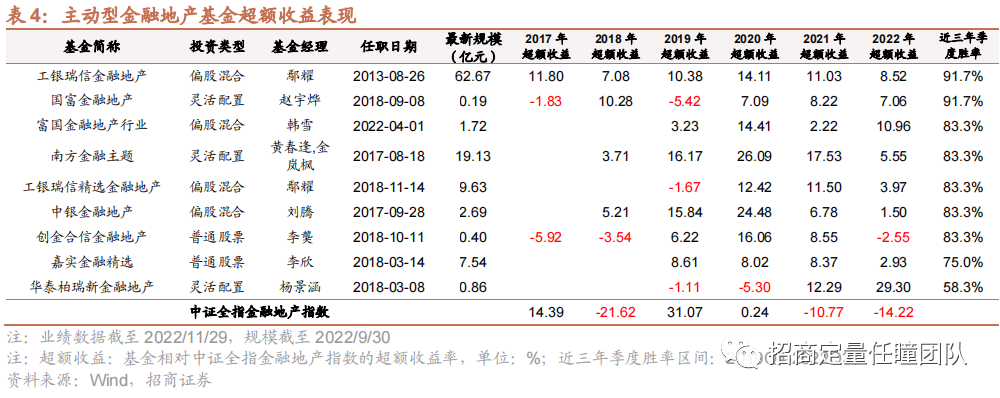

超额收益:工银瑞信金融地产超额收益稳定

为了筛选出既能获取行业Beta、又能在此基础上获取Alpha的金融地产基金,我们以中证全指金融地产指数(000992)为基准,筛选能够稳定跑赢该指数的主动型金融地产基金。

按照年度收益来看,鄢耀所管理的工银瑞信金融地产(A类代码:000251,C类代码:010696)自成立以来的每一个完整的自然年度(2014-2022年),均跑赢了中证全指金融地产指数,超额收益稳定。此外,黄春逢和金岚枫所管理的南方金融主题同样在自成立以来的每一个完整的自然年度(2018-2022年),均跑赢了中证全指金融地产指数。

从季度超额收益的角度来看,大部分主动型金融地产基金均表现优秀。成立满三年的主动型金融地产基金近三年跑赢中证全指金融地产指数的季度数量占比均超过了50%。其中,鄢耀所管理的工银瑞信金融地产和赵宇烨所管理的国富金融地产(A类代码:001392,C类代码:001393)近三年季度胜率均达到了91.7%。

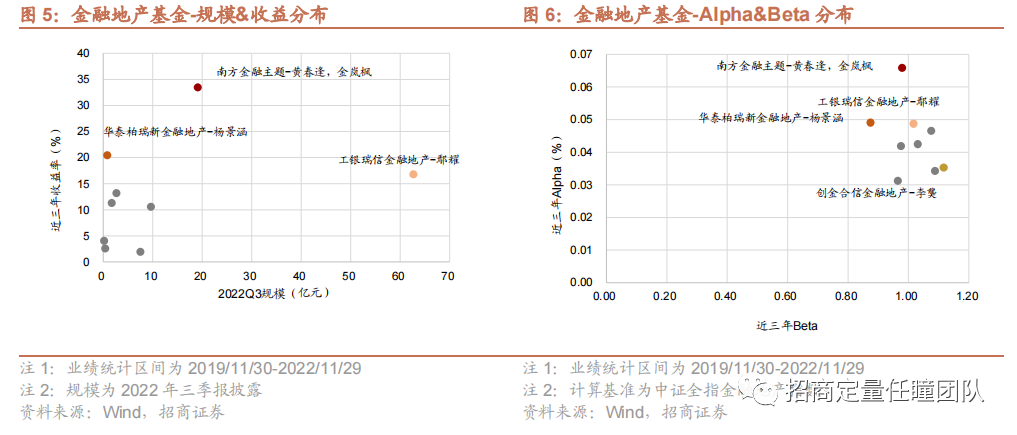

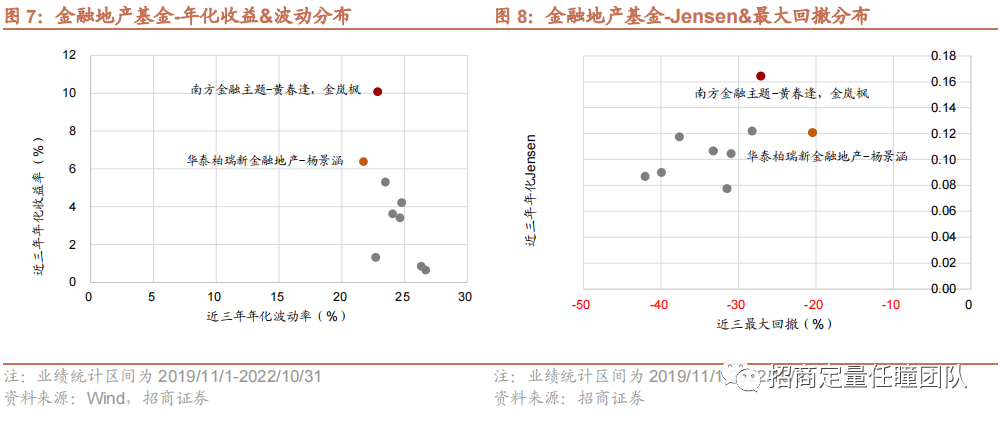

近三年,南方金融主题的Alpha最高,创金合信金融地产的Beta最高,华泰柏瑞新金融地产风险控制优秀

从不同角度出发对比分析主动型金融地产基金近三年的业绩表现:

★ 观察基金规模和收益的分布,主动型金融地产基金中,大部分基金的规模都在10亿元以下,仅工银瑞信金融地产和南方金融主题规模相对较大,二者收益同样表现较优。

★ 观察基金的Alpha和Beta分布,可以发现主动型金融地产基金的近三年Beta较为一致,均在0.8-1.2之间。其中,南方金融主题近三年的Alpha较高,创金合信金融地产的Beta最高。华泰柏瑞新金融地产在较低Beta的基础上获取了较高的Alpha。

★ 观察基金的收益和波动率分布,可以发现主动型金融地产基金的近三年年化波动率大多在25%左右。其中,华泰柏瑞新金融地产的波动率最小。

★ 观察基金的风险调整收益(Jensen)和最大回撤分布,华泰柏瑞新金融地产的回撤控制能力最佳,南方金融主题的风险调整后收益表现最优。

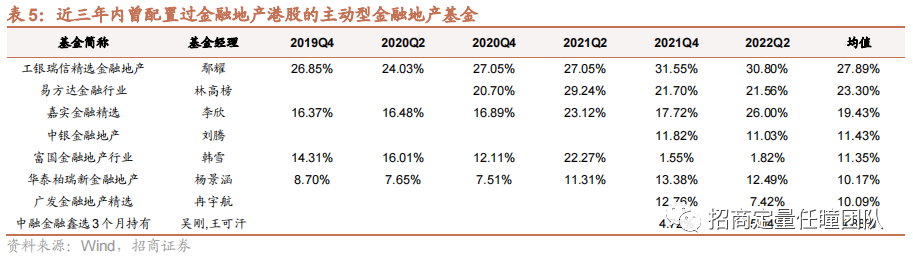

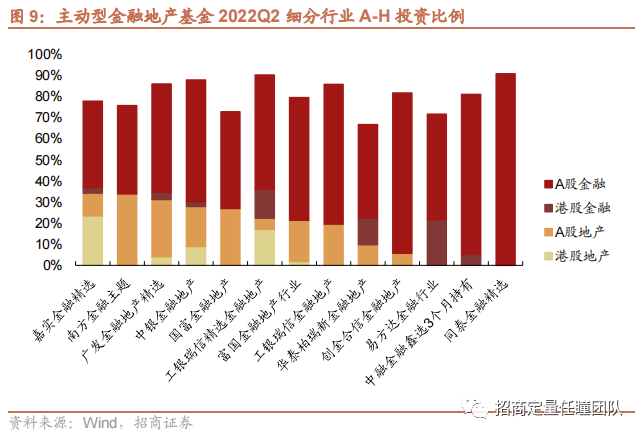

2.2 A-H市场配置:工银瑞信精选金融地产、易方达金融行业、嘉实金融精选的港股配置比例较高

从A-H市场配置的情况来看,主动型金融地产基金中,共有8只基金在近三年内曾对港股市场的金融地产股票进行过配置。其中,工银瑞信精选金融地产、易方达金融行业、嘉实金融精选对金融地产港股的历史配置比例相对较高。

富国金融地产行业自2021年起,整体大幅降低了港股仓位。除了富国金融地产行业外,其他近三年内曾配置过港股金融地产板块的主动型基金,对于港股金融地产的配置比例变动大多较小,维持在相对稳定的区间。

其中,易方达金融行业、华泰柏瑞新金融地产、中融金融鑫选3个月持有对于港股的投资,基本均为金融股;嘉实金融精选、工银瑞信精选金融地产、富国金融地产行业对于港股金融地产板块的投资中,对于金融和地产行业的投资比例均有一定的变动。近期来看,嘉实金融精选和工银瑞信精选金融地产均减少了金融港股的配置比例,转而投资地产港股。

2.3 细分行业配置:相对高配金融行业,相对低配地产行业

从基金的细分行业配置来看,主动型金融地产基金整体对金融板块的配置比例更高(67.6%),对房地产行业的配置比例相对较低(15.5%)。

★ 金融行业配置比例较高的基金:同泰金融精选、中融金融鑫选3个月持有、创金合信金融地产。这三只基金对金融行业的配置比例均较高,近三年/成立至今对金融行业的配置比例均值均在70%以上。

★ 房地产行业配置比例较高的基金:华泰柏瑞新金融地产、富国金融地产行业、广发金融地产精选、嘉实金融精选。这四只基金对房地产行业的配置比例相对较高,近三年配置均值均在20%以上。

从最新的一期(2022年中)的全部持仓情况来看,嘉实金融精选、南方金融主题、广发金融地产精选对房地产行业的配置比例较高,均在30%以上。

★ 近期大幅增配地产行业的基金:从2022年中相对2021年末增配房地产行业的比例来看,嘉实金融精选、国富金融地产、中银金融地产、广发金融地产精选的增配幅度较大,其中嘉实金融精选和国富金融地产的增配幅度均超过了10%。

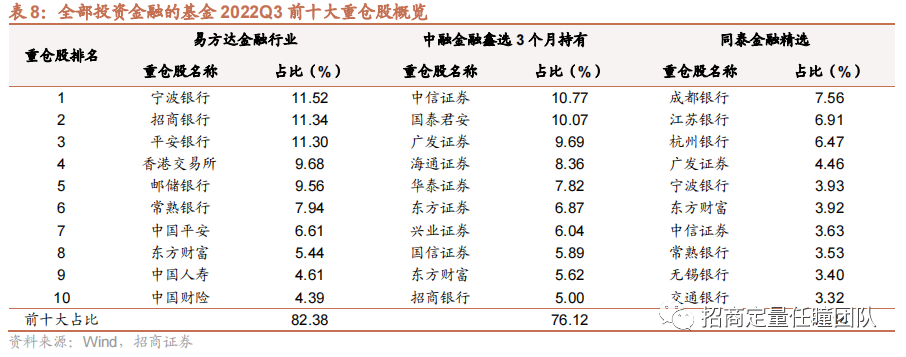

按照基金近三年的实际配置情况,可以将主动型金融地产基金分为两大类别:全部投资金融的基金和同时投资金融和地产的基金。

★ 全部投资金融的基金:易方达金融行业、中融金融鑫选3个月持有、同泰金融精选。这三只基金自成立以来的每一期的金融地产板块的持仓中,全部均为投资于金融板块,未曾投资过房地产行业。

易方达金融行业:主要投资于银行行业;

中融金融鑫选3个月持有:主要投资于非银行金融行业;

同泰金融精选:银行行业的配置比例约60%,非银行金融行业的配置比例约30%。

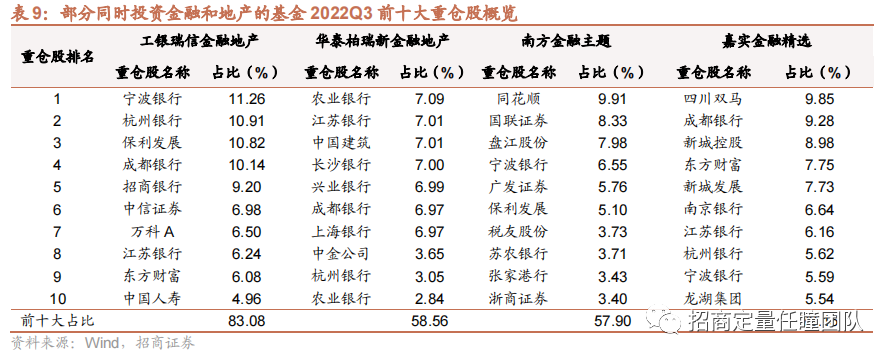

★ 同时投资金融和地产的基金:除了上述3只基金外,其余主动型金融地产基金均为同时投资于金融+地产的基金。

华泰柏瑞新金融地产:近三年配置均值最为均衡(金融40.7%,房地产36.4%)。从历史配置变动情况来看,该基金曾在2020年末提高了地产行业的配置比例,但是在2022年中,则大幅降低了地产行业的配置比例。

工银瑞信金融地产:金融的配置比例在70%左右,地产的配置比例在20%左右,细分板块的配置比例变动相对较小。

南方金融主题:近三年,金融的配置比例均值在70%左右,地产的配置比例均值在15%左右。对细分板块的配置比例变动相对较大,近期降低了对金融的配置,增加了对房地产行业的配置比例。

嘉实金融精选:近三年,金融的配置比例均值在67%左右,地产的配置比例均值在21%左右,历史对地产的配置比例均在15%以上,近期大幅增加了对房地产行业的配置比例。

叠加所投资行业的区域属性来看,可以发现:

虽然在2022年中同样重仓房地产行业,但是嘉实金融精选和工银瑞信精选金融地产的地产投资中,均以港股投资为主,其中嘉实金融精选所投资的地产股有约2/3来自港股市场,房地产行业港股的投资占股票投资的比例达到了23.4%;中银金融地产、广发金融地产精选、富国金融地产行业的地产股投资中,也有一定比例来自港股,但是仍以A股地产为主;而南方金融主题和国富金融地产则均仅配置了A股地产,未曾配置港股地产。

在重仓金融行业的主动型金融地产基金中,易方达金融行业对港股金融的配置比例较高,同泰金融精选则仅配置了A股金融。

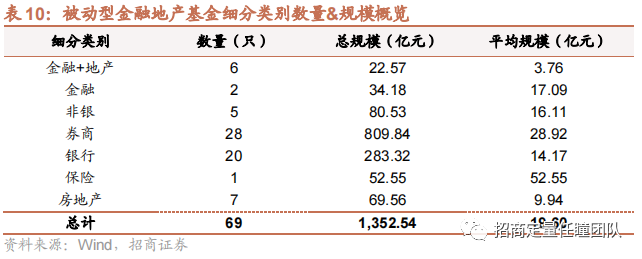

3.被动型金融地产基金

截至2022年11月20日,全市场共有69只被动指数型金融地产基金,总规模达1,352.5亿元(不包括ETF联接基金)。这些基金按照标的指数的投资范畴,可以细分为以下主题:金融+地产、金融、非银、券商、银行、保险、房地产。其中,券商主题的指数型基金数量最多(28只)、规模最大(809.8亿元)。

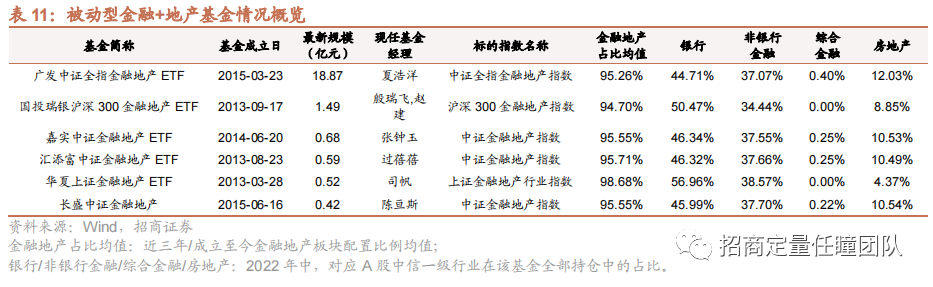

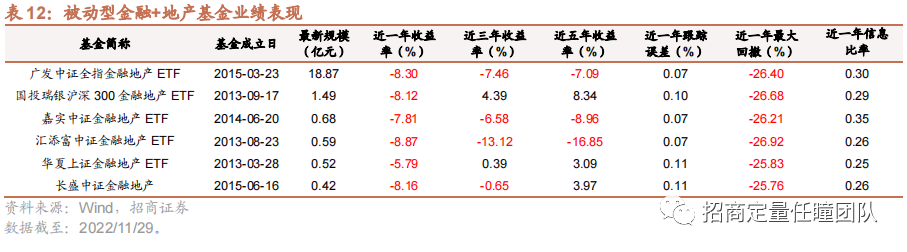

3.1 金融+地产

细分类别为“金融+地产”的指数型基金整体对于金融板块的配置比例较高(占比约80-90%),对房地产行业的配置比例相对较低,大多在10%以下。其中,广发中证全指金融地产ETF(159940)的规模最大,近期对房地产行业的配置比例也相对最高。

3.2 金融

细分类别为“金融”的指数型基金重点投资于金融板块,均未投资房地产行业。

3.3 非银

细分类别为“非银”的指数型基金共5只,其中易方达沪深300非银ETF和天弘中证证券保险的规模较大。这些基金均重点投资于非银行金融行业,对其他金融地产板块的细分行业均未进行投资。

3.4 券商

细分类别为“券商”的指数型基金数量较多、规模较大。其中,国泰中证全指证券公司ETF、华宝中证全指证券ETF的规模均超过了200亿元。这些基金大多跟踪中证全指证券公司指数。其中,宝盈国证证券龙头是精选了券商龙头股票;易方达中证香港证券投资主题ETF则投资于香港上市的证券公司。

3.5 银行

细分类别为“银行”的指数型基金数量同样较多(20只),规模较大,大多跟踪中证银行指数。其中,有3只基金的标的指数同时投资于A股和港股市场:鹏华港股通中证香港银行、泰康港股通中证香港银行、招商中证银行AH价格优选ETF。

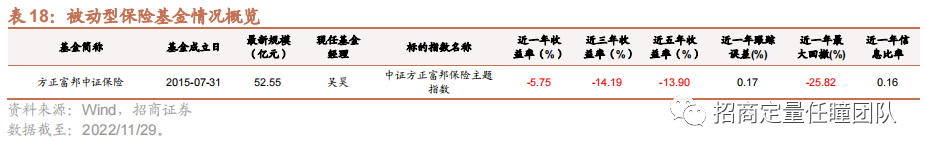

3.6 保险

目前市场上仅1只细分类别为“保险”的指数型基金:方正富邦中证保险。该基金的标的指数(中证方正富邦保险主题指数)在编制时,若保险行业证券数量不足20 只,则先将保险行业证券作为指数样本,然后将参股保险公司金额大于 1 亿的上市公司,依照参股比例由高到低依次纳入,直到样本数量达到20只。由于A股目前上市的保险公司股票数量较少,故其成分股中,除了保险股外,还有一些银行等参股了保险公司的股票。

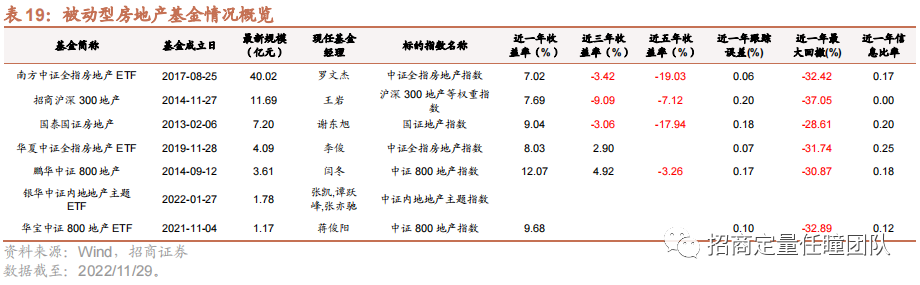

3.7 房地产

细分类别为“房地产”的指数型基金共7只,总规模约69.6亿元。其中,规模最大的是南方中证全指房地产ETF(512200)。从历史收益表现来看,鹏华中证800地产(160628)表现相对较佳。

实际持仓:哪些主动型基金

在重仓金融地产?

上文中主要是对事前分类为金融地产行业基金的产品进行了分析,除了这些基金外,还有哪些主动权益基金也在重仓配置金融地产板块呢?

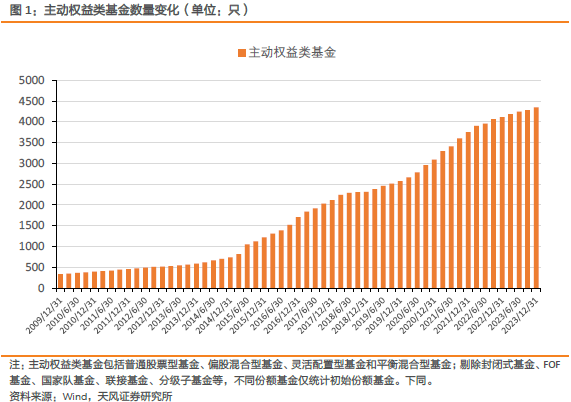

*主动权益基金:包含普通股票型基金、偏股混合型基金、高仓位平衡混合型基金和高仓位灵活配置型基金。(*高仓位:近三年(2019Q4-2022Q3)每季度末股票仓位均值不低于50%;若成立未满三年,则为成立以来每季度末的股票仓位均值不低于50%)

1、长期稳定重仓金融地产的基金

为了筛选出长期稳定重仓金融地产板块的主动型基金,我们按照以下标准进行筛选:

★ 近三年(2019Q4-2022Q2),全部持仓中金融地产板块的配置比例均值不低于50%;

★ 近三年(2019Q4-2022Q2),每一期全部持仓中金融地产板块的配置比例不低于30%。

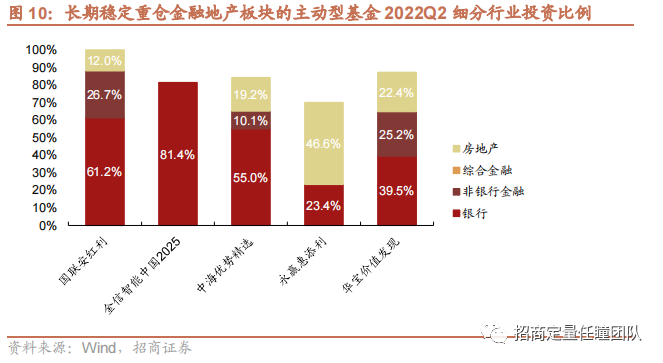

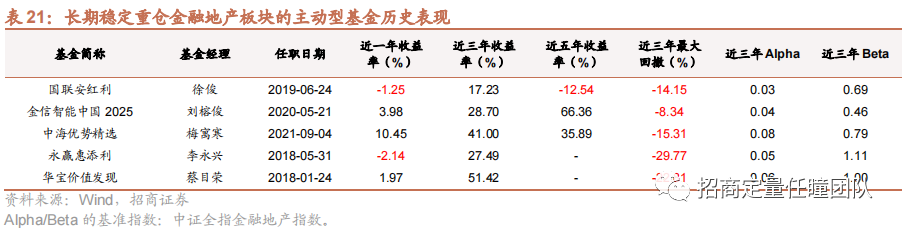

按照上述筛选标准,市场上共有5只主动权益基金(已剔除上文所采用的事前分类的金融地产基金)长期稳定重仓金融地产板块。

除了上述的基金外,和玮所管理的银华沪深股通、袁忠伟所管理的瑞达行业轮动虽成立未满三年,但是均自成立以来即对金融地产板块重仓配置,每期配置比例均在50%以上。此外,李永兴所管理的其他多只基金也对金融地产板块进行了重仓配置。

从细分行业的配置来看,在2022年中,长期稳定重仓金融地产板块的主动型基金大多对银行的配置比例较高。李永兴所管理的永赢惠添利(005711)对房地产行业的配置比例较高,近50%。

从历史表现来看,近三年来,蔡目荣所管理的华宝价值发现(005445)表现更佳;近一年来,梅寓寒所管理的中海优势精选(393001)表现更佳;刘榕俊所管理的金信智能中国2025(002849)回撤控制较优。

从历史表现来看,近三年来,蔡目荣所管理的华宝价值发现(005445)表现更佳;近一年来,梅寓寒所管理的中海优势精选(393001)表现更佳;刘榕俊所管理的金信智能中国2025(002849)回撤控制较优。

2.近期大幅加仓金融地产的基金

哪些主动型基金近期大幅加仓了金融地产板块?统计2022年中相较2021年末投资金融地产板块的比例提高了30%及以上的基金,筛选结果如下表所示。

其中,周思越所管理的东方区域发展(001614)对金融地产板块的加仓幅度达到了75%以上,2022年中的持仓中,重点配置了房地产行业(占比近90%)。

3、曾经较长期重仓金融地产、近期较大幅度减仓的基金

通过筛选,我们发现有一些主动型基金,历史长期对金融地产板块进行重仓配置,但是近期(2022年中)却大幅降低了对该板块的投资比例。(近三年配置比例均值在50%及以上,但是2022年中的配置比例在30%以下)

可以发现,李武群和胡永杰所管理的华润元大量化优选在2021年中及之前均重仓了金融地产板块,但是自2021年末起即大幅降低了金融地产板块的配置比例。而黄海所管理的多只基金(万家精选、万家新利、万家宏观择时多策略)在2022年之前均对金融地产板块重仓配置(多为房地产行业),但是在今年年中,大幅降低了该板块的配置比例,转而重仓煤炭行业。

重要申明

风险提示

本报告仅作为投资参考,基金过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。

本文选自招商证券定量研究团队的报告《金融地产基金投资指南》(2022年12月1日发布)

分析师承诺

本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

招商证券基金评价团队

姚紫薇 SAC职业证书编号:S1090519080006

包羽洁 SAC职业证书编号:S1090519020002

特别提示

本公众号不是招商证券股份有限公司(下称“招商证券”)研究报告的发布平台。本公众号只是转发招商证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,招商证券均不承担任何形式的责任。

本公众号所载内容仅供招商证券股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,招商证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(http://www.cmschina.com/yf.html)所载完整报告。

本公众号所载资料较之招商证券正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,招商证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。招商证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队