国盛量化 | 转债市场估值已接近短期下限——一月可转债量化月报

文:国盛金融工程团队

联系人:刘富兵/林志朋/梁思涵

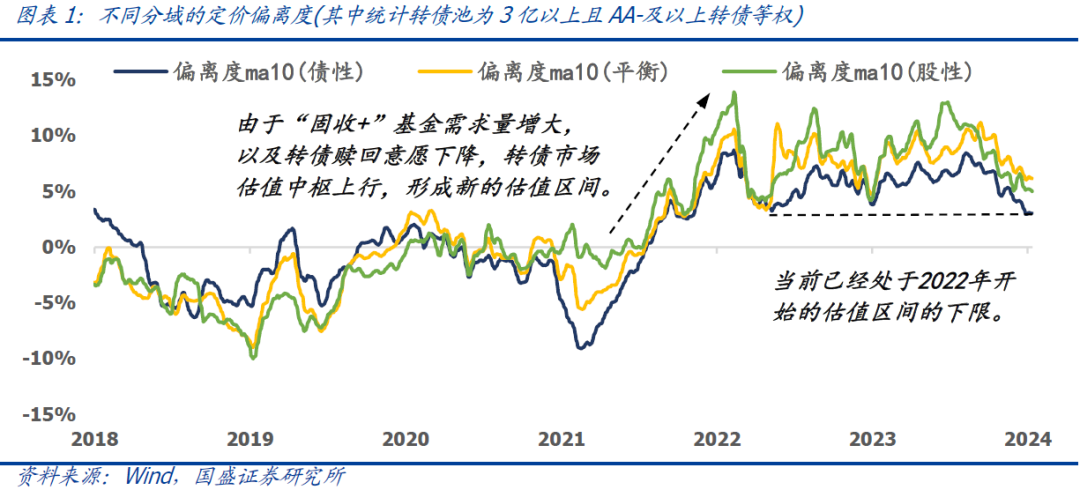

一、可转债市场复盘:转债市场估值已接近短期下限。

1)由于“固收+”基金对转债需求量增大与转债赎回意愿下降,转债市场估值中枢从2021年下半年开始显著上行,并形成了新的估值运行区间。

2)从2023年中开始转债估值压缩显著。当前偏债、平衡、偏股转债的定价偏离度占从2022年开始的分位数分别为1.4%、13.6%、8.3%,转债市场估值已接近短期下限。

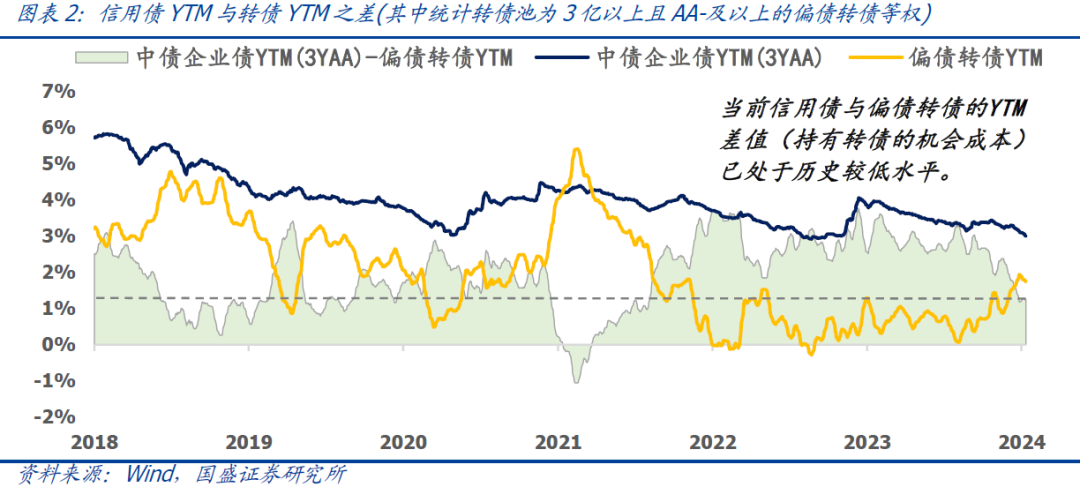

3)当前3年期AA级信用债YTM与偏债转债YTM之间的差值为1.25%,说明持有偏债转债的机会成本已处较低水平。

4)可见当前转债估值已接近短期下限,具有一定的性价比,然而也需警惕转债市场估值有进一步压缩并突破下限的风险。

二、可转债市场复盘:转债市场估值继续压缩。

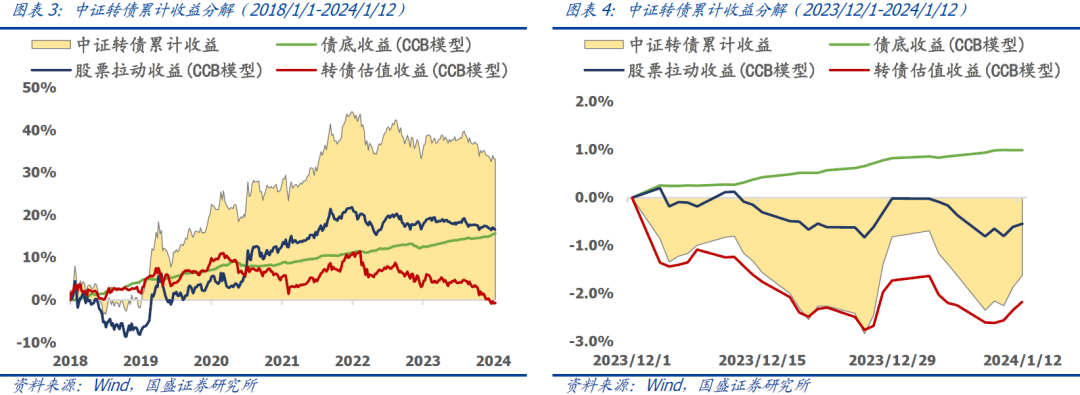

1)中证转债指数:从2023年12月份开始,转债市场正股与估值继续承压,正股与转债估值分别产生了-0.70%与-0.73%的负向收益,转债估值继续压缩。

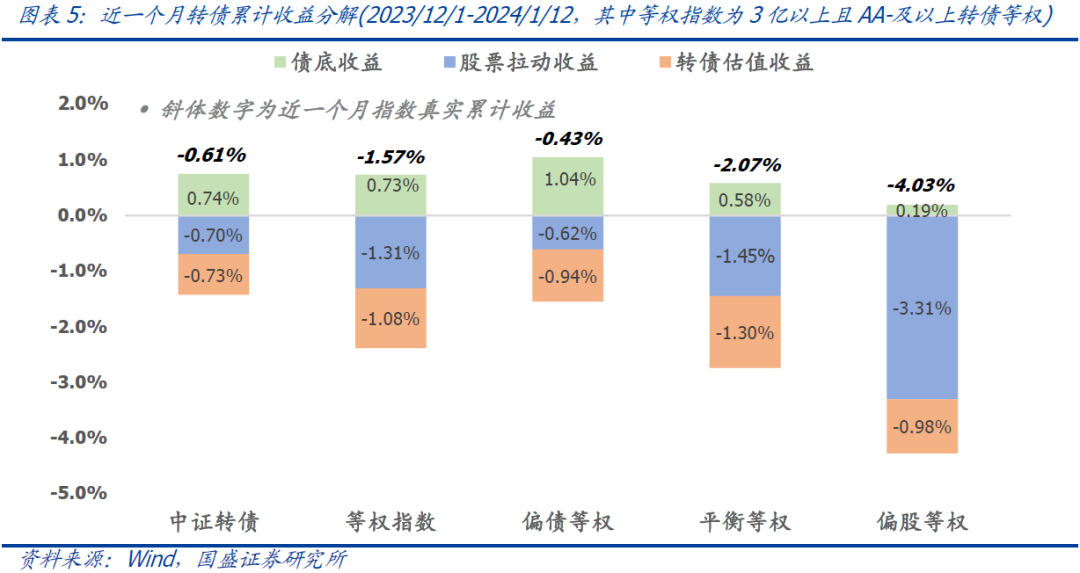

2)转债分域:正股下跌对偏股转债影响最大,从2023年12月至今累计下跌4.03%,而偏债转债回撤相对较低。

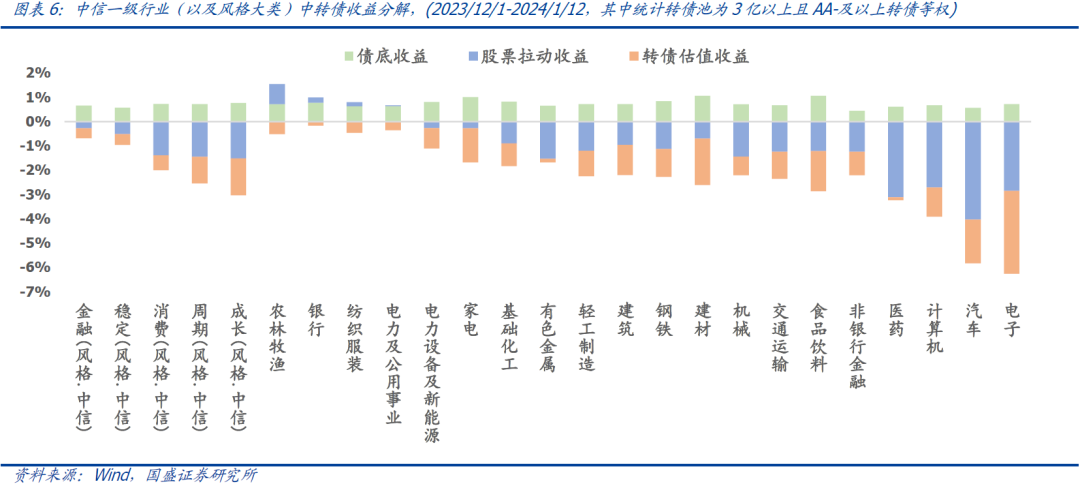

3)转债行业:行业中农林牧渔、银行、纺服转债表现相对较好,而计算机、汽车、电子转债由于正股下跌以及转债估值大幅压缩,表现较弱。

三、可转债市场收益预期:中长期有一定的配置价值。

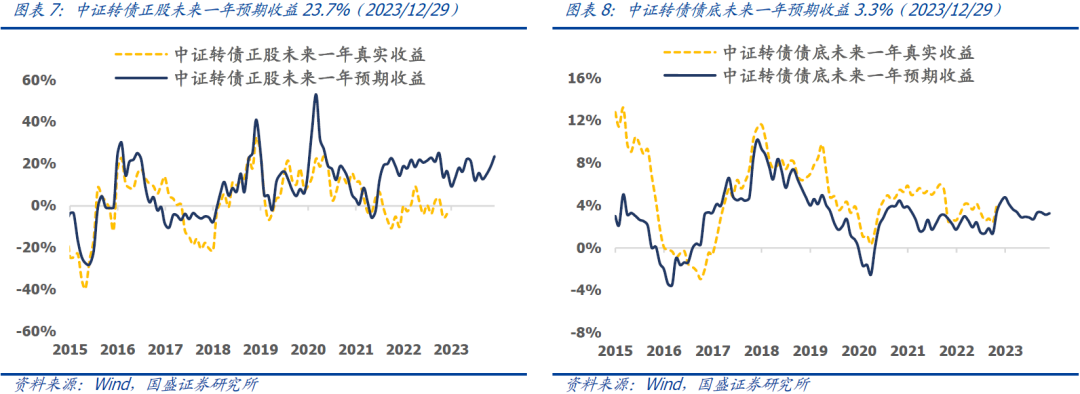

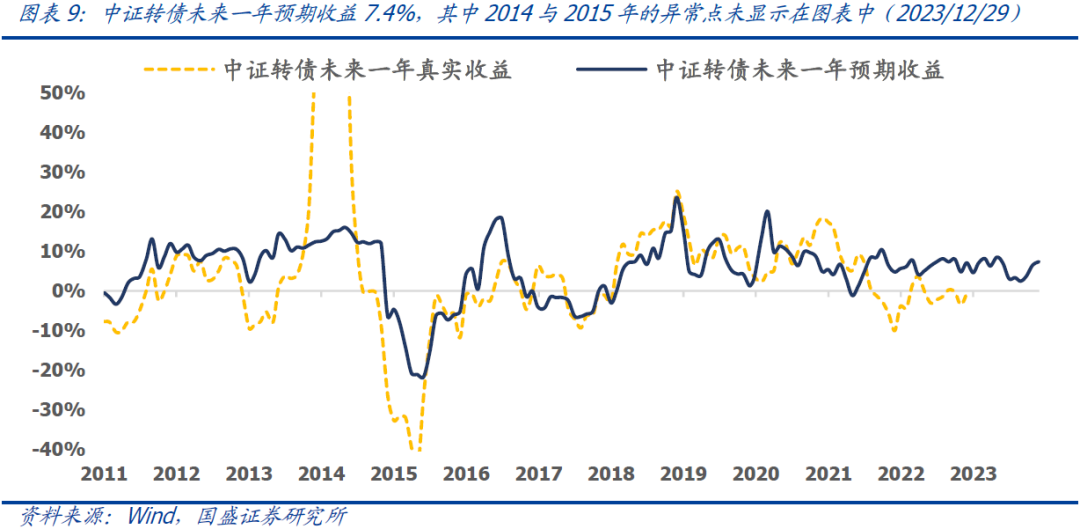

中证转债正股预期收益23.7%,债底预期收益3.3%,模型可得中证转债指数预期收益为7.4%。转债正股有较高的预期收益,使得当前转债预期收益已接近近几年的中位数水平,转债市场中长期有一定的配置价值。

四、相对收益策略跟踪。

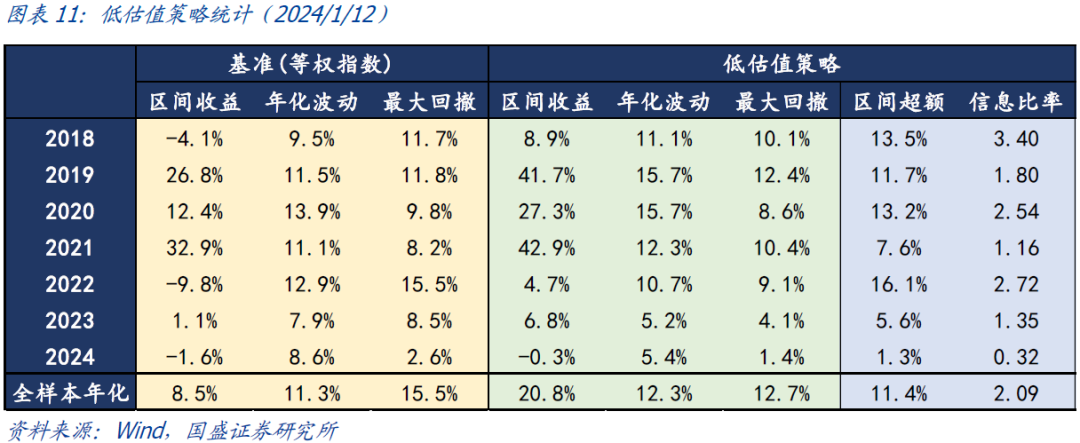

1)低估值策略:策略通过配置CCB定价偏离度低的低估值转债获得稳定的相对收益,2023年实现了6.8%的绝对收益与5.6%的超额收益。

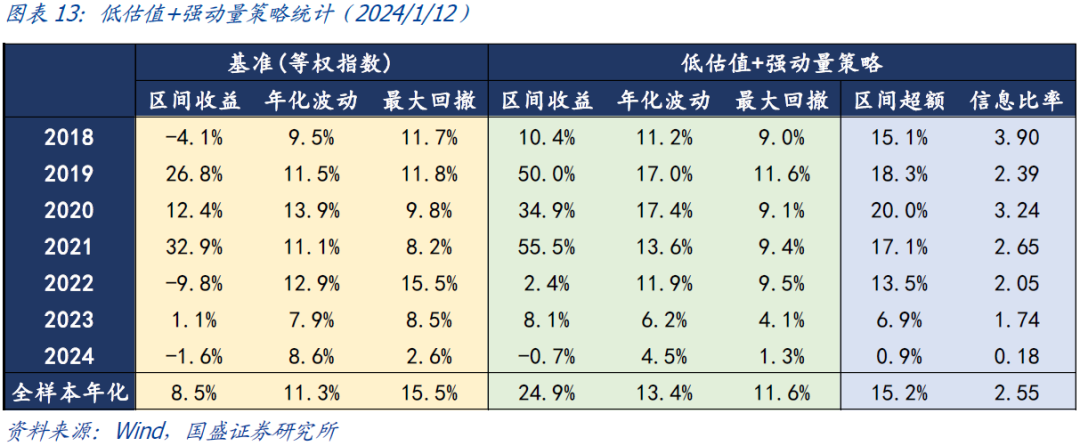

2)低估值+强动量策略:策略选择了估值低同时正股强动量的转债进行配置,使得策略的弹性更强,2023年实现了8.1%的绝对收益与6.9%的超额收益。

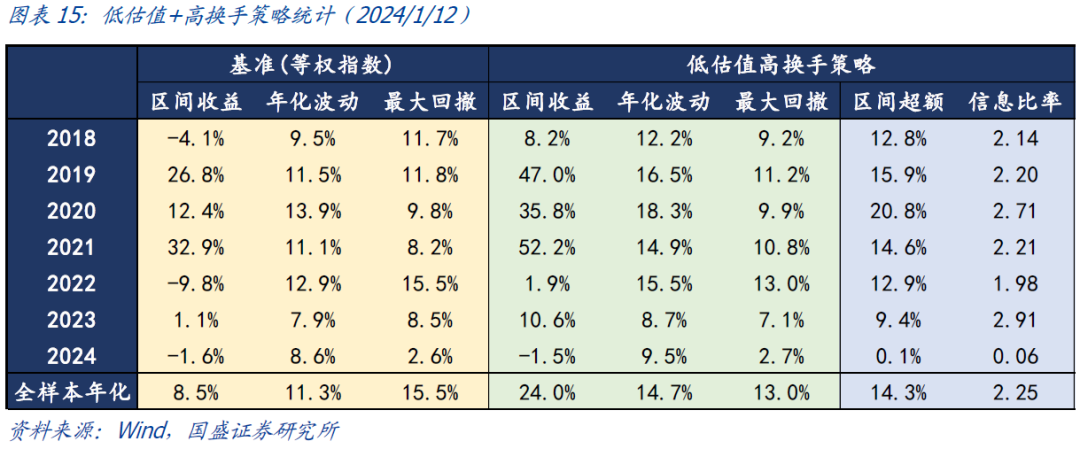

3)低估值+高换手策略:策略在市场上低估值的50%转债池中使用转债高换手因子选债,2023年策略超额稳定,并实现了10.6%的绝对收益与9.4%的超额收益。

五、绝对收益策略跟踪。

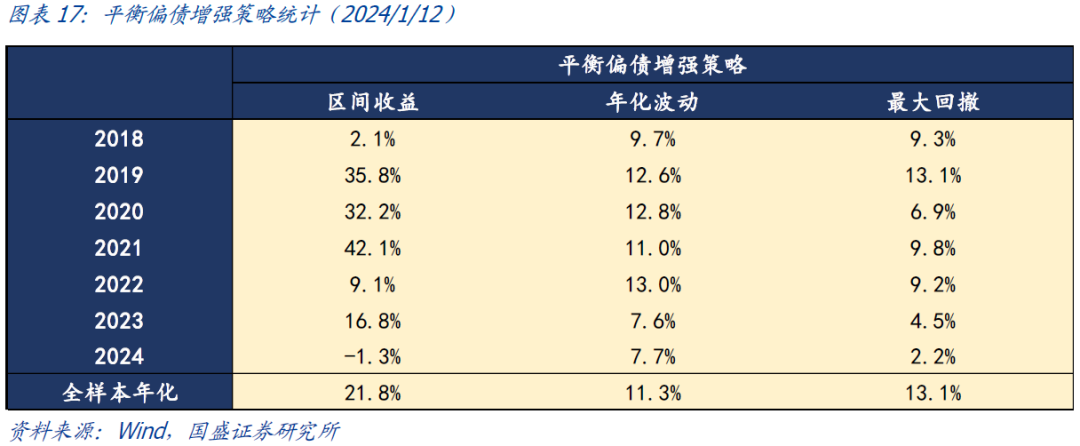

1)平衡偏债增强策略:我们在市场较为低估的一半转债中使用正股动量与转债换手因子对平衡偏债转债进行增强,从而形成进攻性较强的平衡偏债增强策略。2023年该策略获得16.8%的绝对收益,波动与回撤分别为7.6%与4.5%。

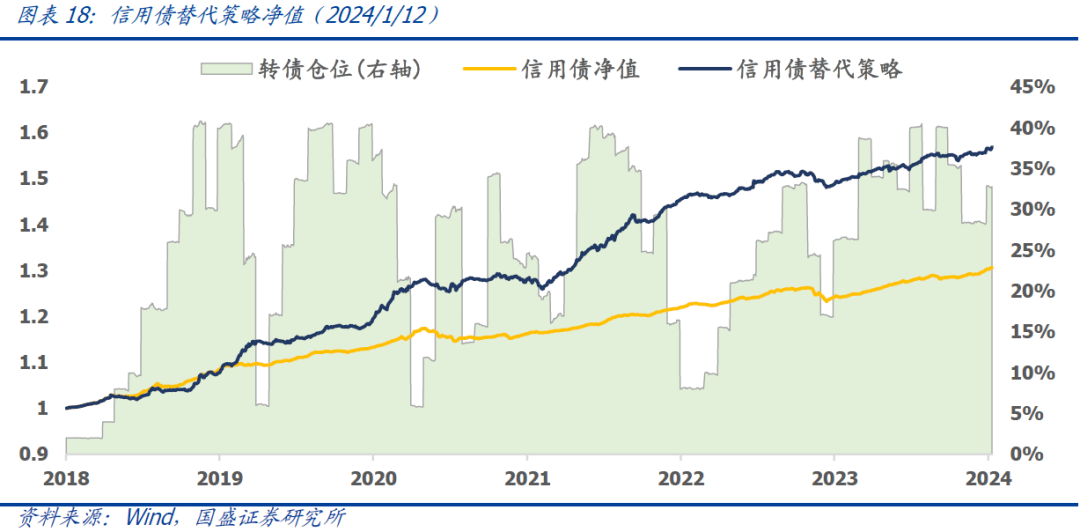

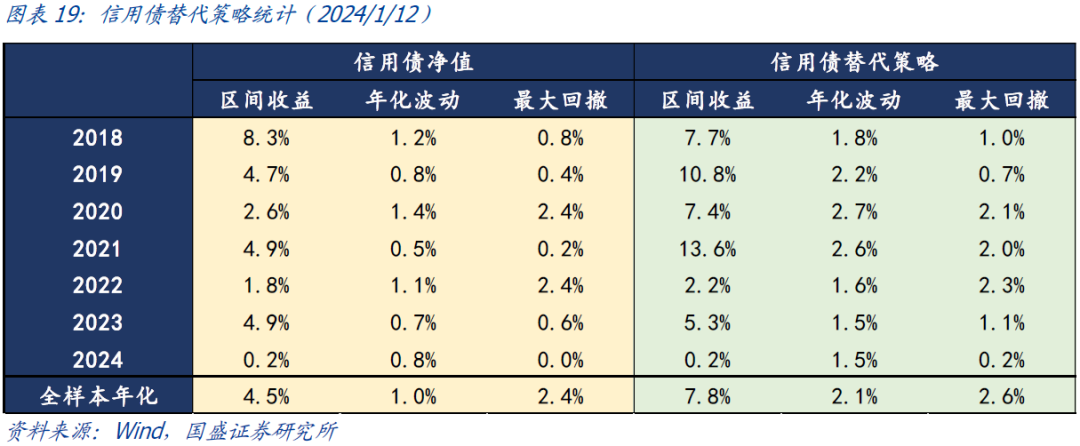

2)信用债替代策略:基于YTM选择高性价比的偏债型转债替代信用债仓位进行配置,从而实现下行风险较小且上行仍有弹性的策略。策略自2018年以来实现了7.8%的绝对收益,而波动和回撤在3%以下。

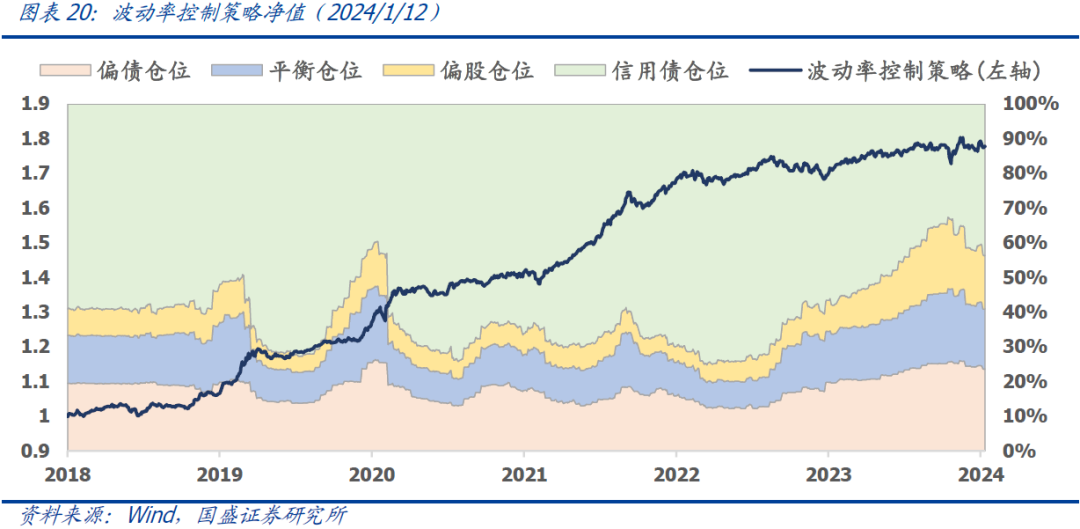

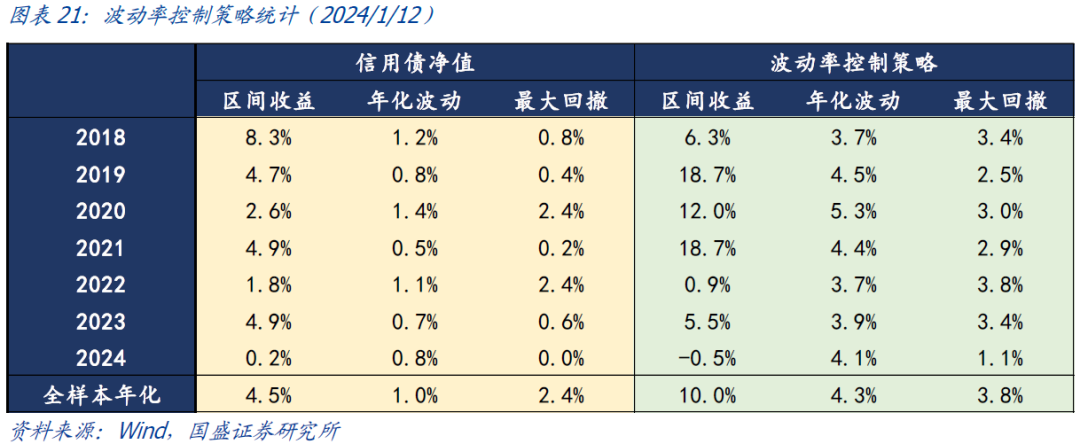

3)波动率控制策略:基于波动率控制方法对偏债增强、平衡增强、偏股增强、信用债进行权重配置从而实现绝对收益目标。策略自2018年以来实现了10.0%的绝对收益,而波动和回撤在4%左右。

01

转债市场估值压缩显著

• 对于偏债来说,当前3年期AA级信用债YTM与转债YTM之间的差值为1.25%,说明当前持有偏债转债的机会成本已处于较低水平。投资者每年仅需要支付约1.25%的机会成本,便可以获得偏债转债中内嵌的虚值看涨期权,具有一定的性价比。

由上可见,当前转债市场估值已接近短期下限,具有一定的性价比。然而我们仍需警惕,若“固收+”基金由于赎回压力等原因对转债需求量系统性降低、同时转债赎回意愿上升、以及权益市场进一步承压,则转债市场估值有进一步压缩并突破下限的风险。

② 可转债市场复盘:转债市场估值继续压缩。基于专题报告《可转债定价模型与应用》,我们可以通过收益分解模型将近一个月转债的收益分别拆解为债底收益、股票拉动收益、转债估值收益。由图表3-6我们可以观察到:

• 转债行业表现:行业中农林牧渔、银行、纺服转债表现相对较好,而计算机、汽车、电子转债由于正股下跌以及转债估值大幅压缩,表现较弱。

• 债底收益:由于近一个月信用债利率下行,债券长期配置性价比仍处低位。基于债券收益预测模型,我们预期未来一年中证转债的债底收益仅为3.3%。

02

可转债策略跟踪

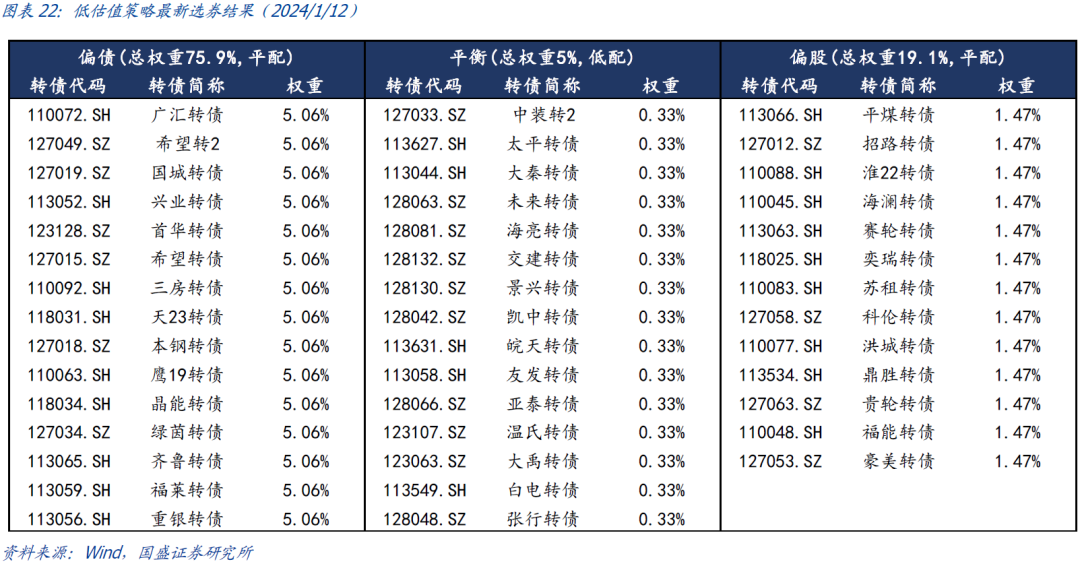

① 相对收益型策略:低估值策略。我们根据专题报告《可转债定价模型与应用》中介绍的CCB定价模型,构建定价偏离度=转债价格/CCB模型定价-1,并在偏债、平衡、偏股中分别选取偏离度最低的15只转债(共45只)形成低估值转债池,转债池需符合余额3亿以上且评级AA-及以上。同时,根据偏债、平衡、偏股这三个分域市场的相对估值进行分域择时,即超配估值过低的分域,低配估值过高的分域。该策略自2018年以来可以实现20.8%的绝对收益与11.4%的超额收益,策略稳定性强,在2022年仍能实现4.7%的绝对收益。具体最新券池见附录中的图表22。

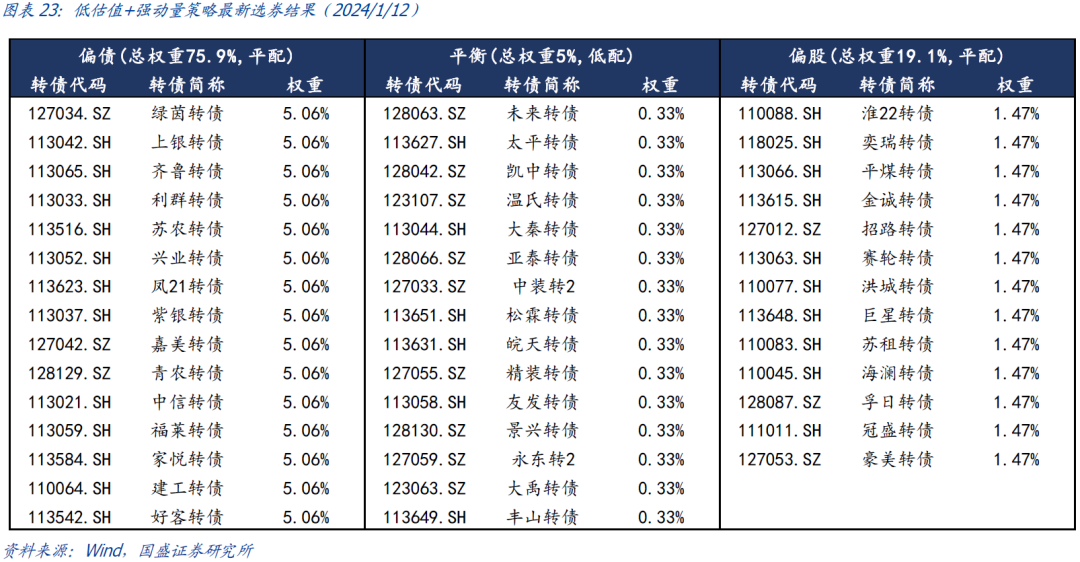

② 相对收益型策略:低估值+强动量策略。在低估值策略与分域择时的基础上,我们将定价偏离度因子与正股动量因子相结合,形成弹性更强的低估值+强动量策略,其中正股动量使用正股过去1、3、6个月动量等权打分构建。该策略自2018年以来可以实现24.9%的绝对收益与15.2%的超额收益,策略弹性强,2023年实现了8.1%的绝对收益。具体最新券池见附录中的图表23。

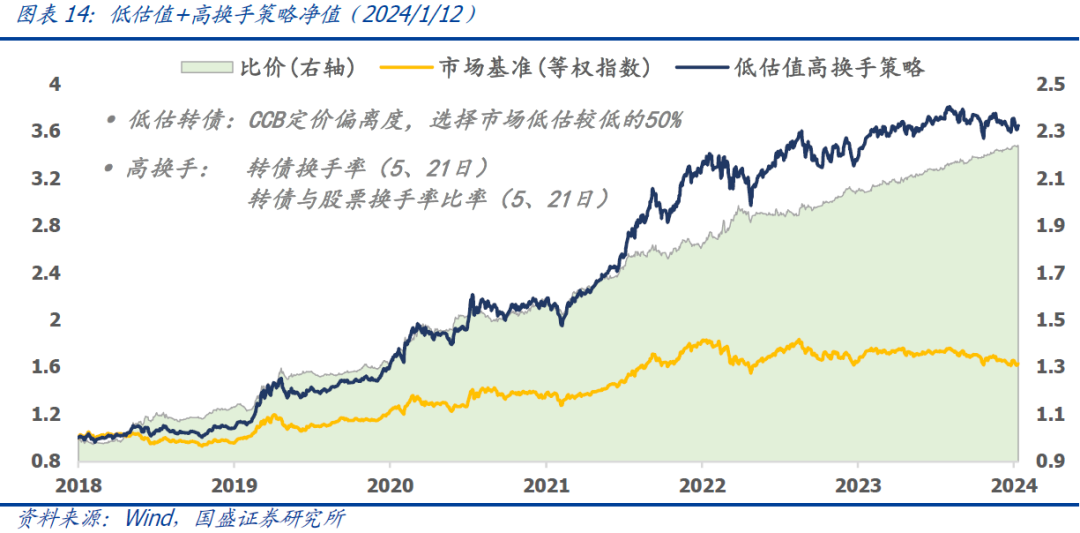

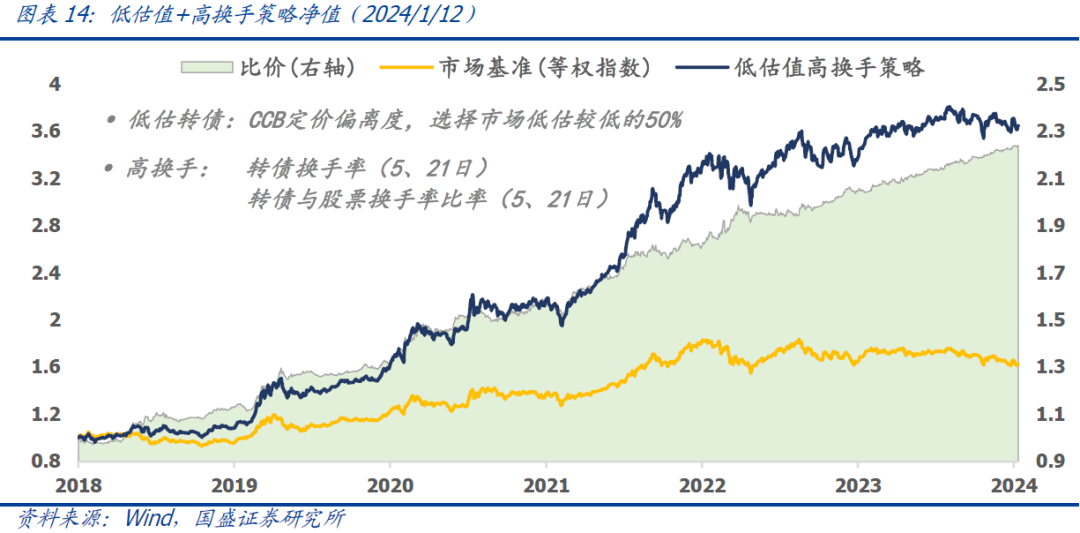

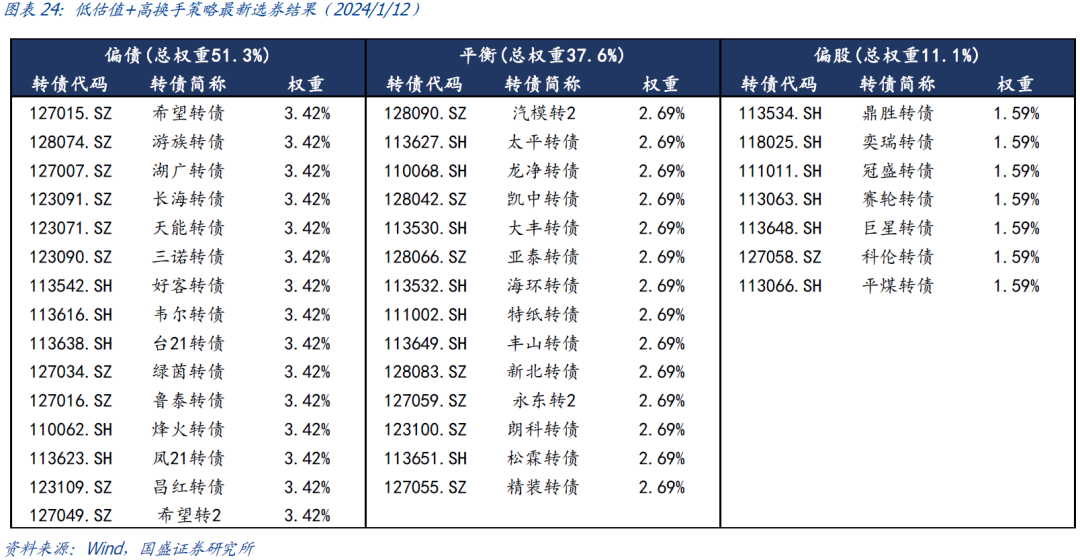

③ 相对收益型策略:低估值+高换手策略。根据报告《可转债估值因子的衰退与优化思路》中介绍的方法,我们首先选择市场上较低估的50%转债,在该低估转债池中我们再使用转债高换手因子选择成交热度较高的转债进行配置。该策略自2018年以来可以实现24.0%的绝对收益与14.3%的超额收益,2023年超额收益稳定,并实现了10.6%的绝对收益与9.4%的超额收益。具体最新券池见附录中的图表24。

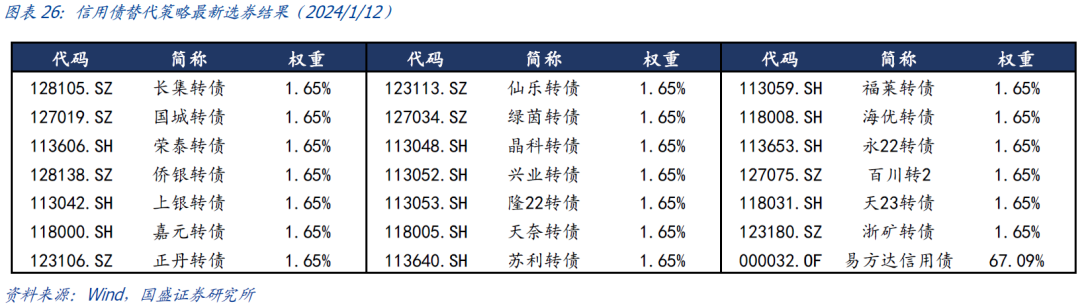

⑤ 绝对收益型策略:信用债替代策略。我们根据专题报告《可转债资产替代策略与多因子策略》中介绍的信用替代策略,通过转债YTM+1%>3年期AA级信用债YTM来筛选转债池,转债池需符合余额3亿以上且评级AA-及以上。在转债池中选出正股1个月动量最强的20只进行配置,个券最大权重不超过2%,并通过波动率控制方法降低短期回撤,剩下仓位配置信用债。该策略自2018年以来可以实现7.8%的绝对收益,而波动和回撤在3%以下。具体最新券池见附录中的图表26。

⑥ 绝对收益型策略:波动率控制策略。我们首先在偏债、平衡、偏股中分别选取低估值+强动量的打分最高的15只转债(共45只)分别形成偏债增强、平衡增强、偏股增强。基于这三个增强策略以及信用债,我们通过波动率控制的方式将组合波动控制在4%,从而形成波动率控制策略。该策略自2018年以来可以实现10.0%的绝对收益,而波动和回撤在4%左右。具体最新券池同附录中的图表27。

03

附录

投资者如果对报告具体细节感兴趣,欢迎阅读完整报告或者跟我们联系。

风险提示:以上结论均基于历史数据和统计模型的测算,如果未来市场环境发生明显改变,不排除模型失效的可能性。

本文节选自国盛证券研究所于2024年1月16日发布的报告《转债市场估值已接近短期下限——一月可转债量化月报》,具体内容请详见相关报告。

梁思涵 S0680522070006 l[email protected]m

林志朋 S0680518100004 [email protected]

刘富兵 S0680518030007 [email protected]

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券金融工程团队设立的。本订阅号不是国盛金融工程团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。

本篇文章来源于微信公众号: 留富兵法