存量博弈结构下消费加速向成长切换——主动权益基金季报分析2023Q2

摘要

二季度主动权益基金整体仓位下降,基金新发依旧冷淡

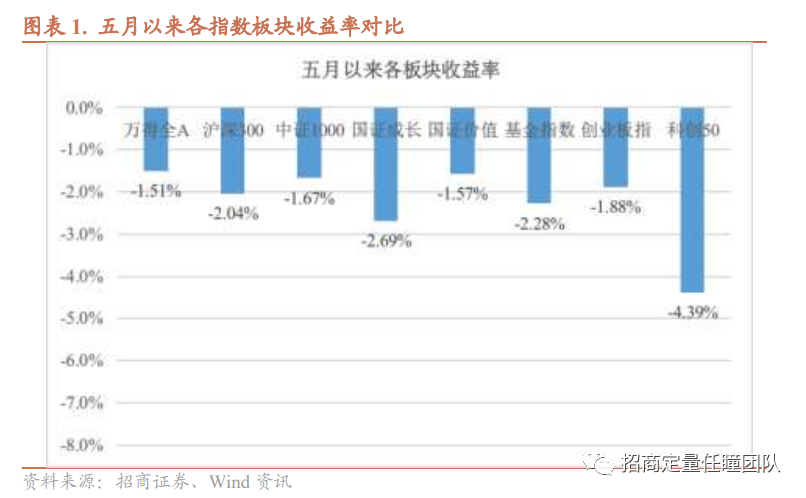

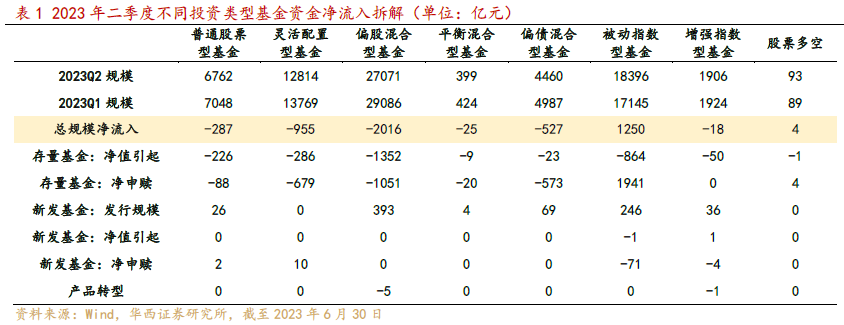

2023年二季度,主动权益类基金(普通股票型+偏股混合型+灵活配置型,下同)总规模净流出3257亿元,其中,存量基金净值变动引起的规模变动为-1864亿元,存量基金净申赎行为引起的规模变动为-1818亿元,新发基金发行规模为419亿元,基金发行依旧冷淡。

主动权益型基金仓位小幅下滑,仍处[文]于历史上游水平。剔除二季度新成立基金,普通股[章]票型和偏股混合型基金平均仓位为87.14%,[来]灵活配置型基金平均仓位为70.42%,均处于[自]历史较高水平。

消费板块占比大幅下滑,成长板块占比明显提升

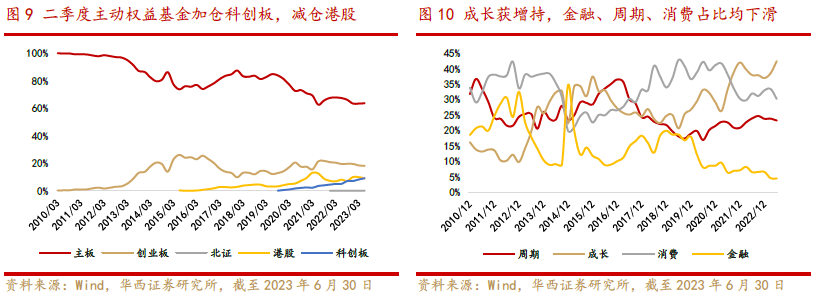

2023年二季度基金重仓股中,港股和创业板获减持,主板和科创板获增持。港股股票占比下滑0.79个百分点,至9.13%;科创板股票占比较前一季度大幅提升0.90个百分点,至9.14%,连续9个季度占比均在提升。此外,主板股票占比小幅提升0.25个百分点,目前约为63.54%,创业板股票占比小幅下降0.37个百分点,至18.08%。在北交所成立之后,此次北交所股票占比为0.11%。

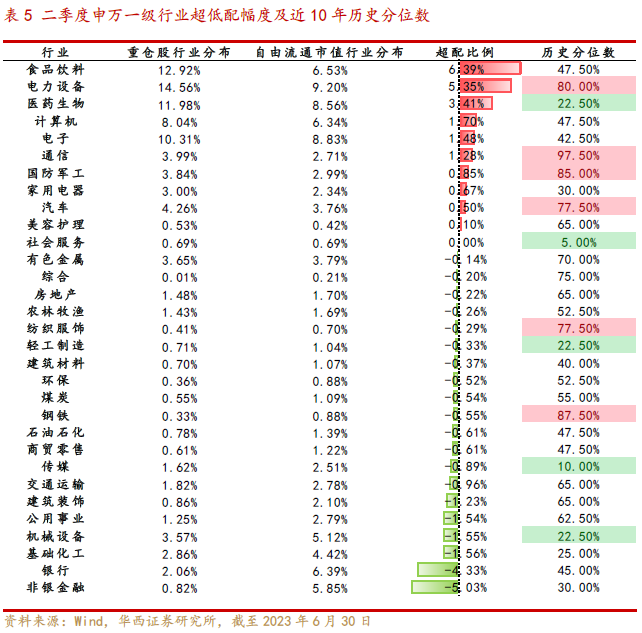

从风格板块来看,今年二季度市场持仓风格出现了明显变化,主动权益基金重仓股中成长板块占比提升明显,消费板块占比大幅下降,周期板块和金融板块占比小幅下滑。截至二季度末,消费板块占比大幅下滑3.21个百分点至30.15%,周期板块占比下滑0.61个百分点至23.13%,成长板块占比大幅提升3.92个百分点至42.36%,金融板块占比小幅下降0.11个百分点到4.36%。

剥离行业涨跌影响,主动基金明显增持了通信、电子、汽车等行业

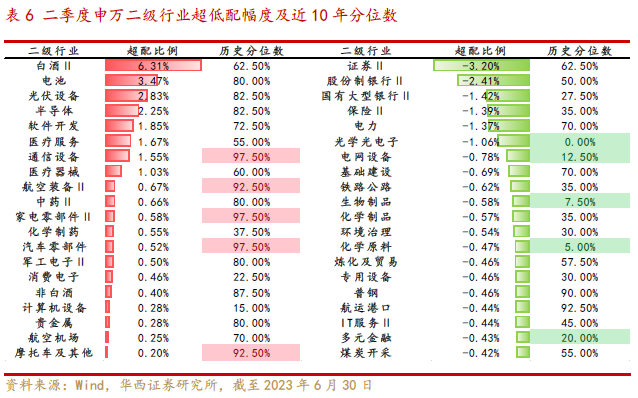

从重仓股行业分布来看,二季度基金[1]重仓股中食品饮料、电力设备、医药生物、计算机[7]等行业相对于各行业自由流通市值占比超配最为明[量]显,超配比例分别为6.39%、5.35%、3[化].41%和1.70%。目前医药生物、社会服务[ ]、轻工制造、传媒、机械设备等行业的超配比例处[ ]于近10年较低水平。

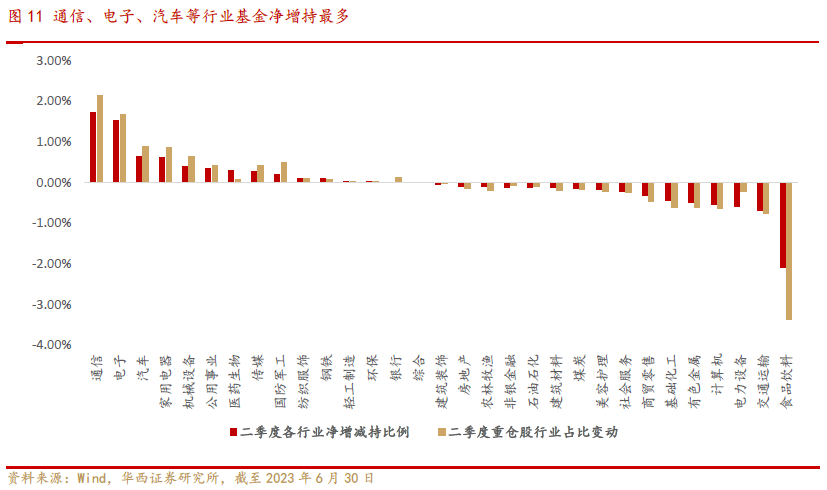

剥离行业涨跌影响后,可以看到主动权益类基金在通信、电子、汽车和家用电器等行业上净增持最为明显,增持比例分别是1.72%、1.53%、0.64%和0.62%,同时在食品饮料、交通运输、电力设备和计算机行业上减持最多,减持比例分别是2.09%、0.68%、0.59%和0.54%。

风险提示:

基金投资策略风险,政策变化风险、市场风格漂移风险。

1.二季度主动权益基金整体仓位下降,基金新发依旧冷淡

1.1.2023年二季度主动权益基金规模净流出3257亿元

对于任意一类基金,本期基金总规模[ ]减去上一期基金总规模即为基金规模净流入,其中[1],规模净流入是由存量基金(在上一期已成立)引[7]起,或由新发基金(上一期至本期之间成立)引起[q]。对于存量基金,一方面基金的净值变动会带来规[u]模的变动,另一方面基金的净申购行为也会引起规[a]模变动。同理,对于新发基金来说,一方面是新发[n]基金规模会增加规模净流入,另一方面净值和净申[t]赎也会影响规模变动。此外,还有个别基金转型带[.]来的案例。

我们统计了8类基金的规模情况,并对净流入做了拆分。2023年二季度,主动权益类基金(普通股票型+偏股混合型+灵活配置型,下同)总规模净流出3257亿元,其中,存量基金净值变动引起的规模变动为-1864亿元,存量基金净申赎行为引起的规模变动为-1818亿元,新发基金发行规模为419亿元。此外,我们还观察到,投资者净申购被动指数型基金1941亿元,是统计类型中唯一一类净申赎为正的资产基金类型。

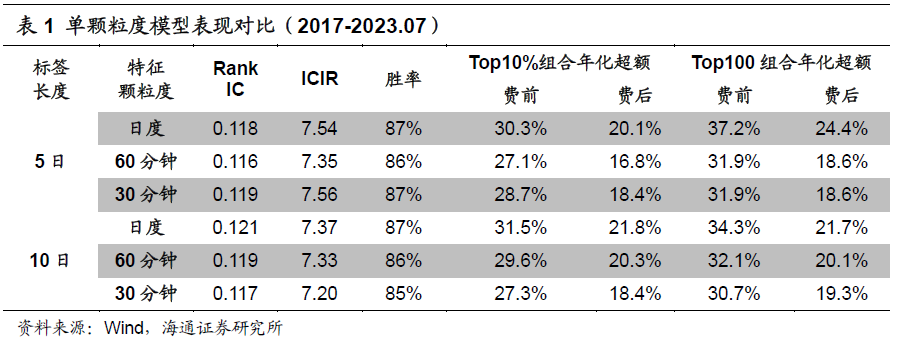

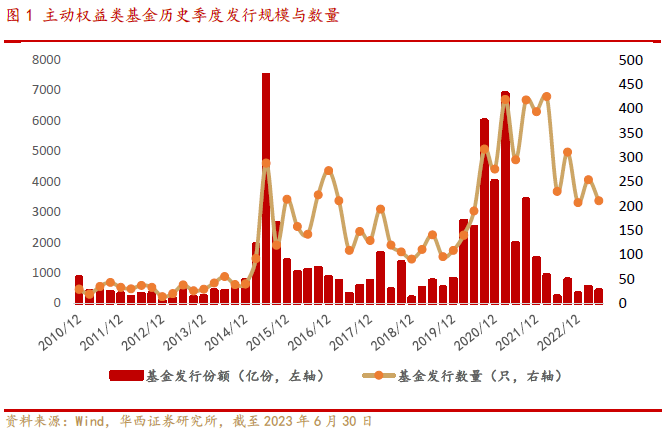

1.2.2023年二季度主动权益基金新发419亿份

2023年二季度,主动权益类基金(普通股票型+偏股混合型+灵活配置型,含非初始基金份额,下同)发行热度仍旧维持在低位,新成立主动权益基金211只,发行份额合计419亿份,相较于今年一季度减少了120亿份。基金发行氛围仍不乐观,目前基金季度平均新发规模仅1.98亿元,历史上来看仍处于很低位置。

1.3.2023年二季度权益市场先跌后震荡,主动基金表现尚可

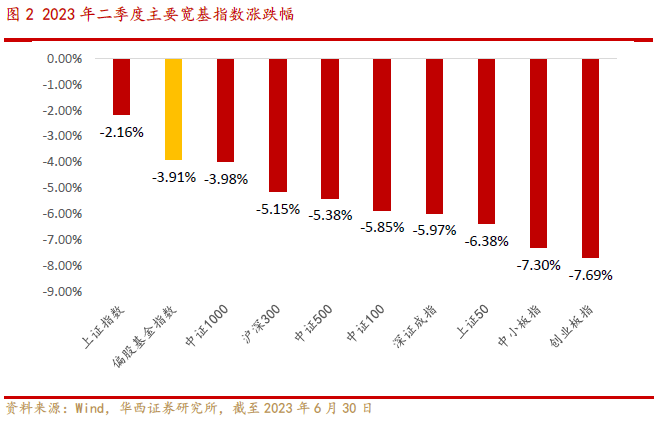

2023年二季度,权益市场先跌后震荡,主要宽基指数中,上证指数下跌2.16%,表现最佳,同期创业板指下跌7.69%,表现最差。此外,同期偏股基金指数下跌3.91%,表现相对优异,跌幅小于大部分主要宽基指数。

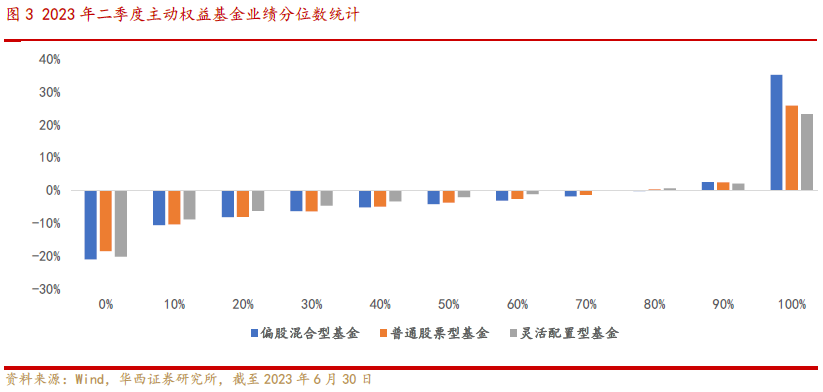

二季度主动权益基金业绩分化明显,普通股票型、偏股混合型和灵活配置型基金的收益率中位数分别是-3.83%、-4.25%、-2.16%,其中,收益率为正的比例分别是21.76%、18.41%和27.32%。

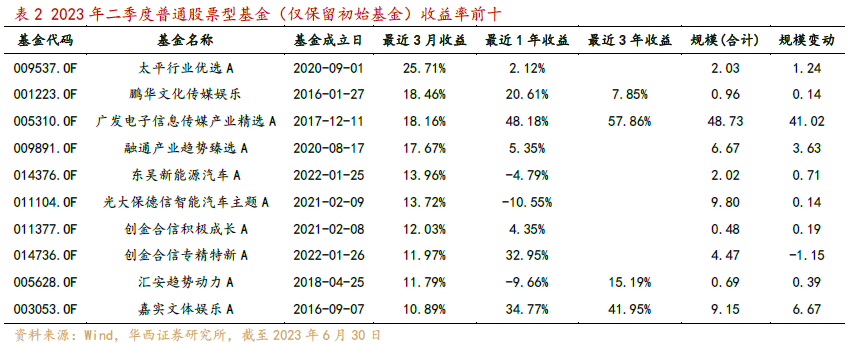

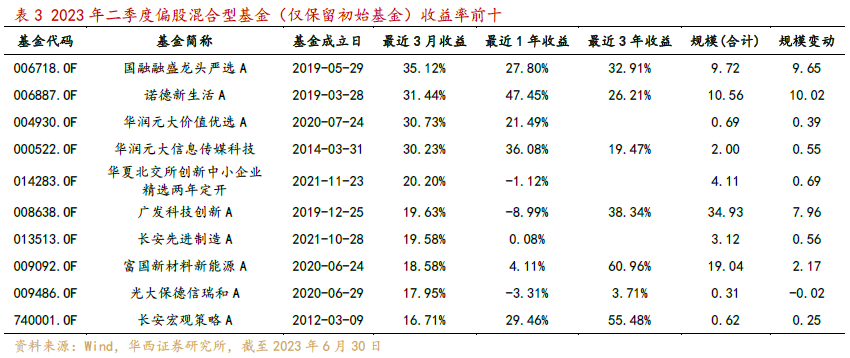

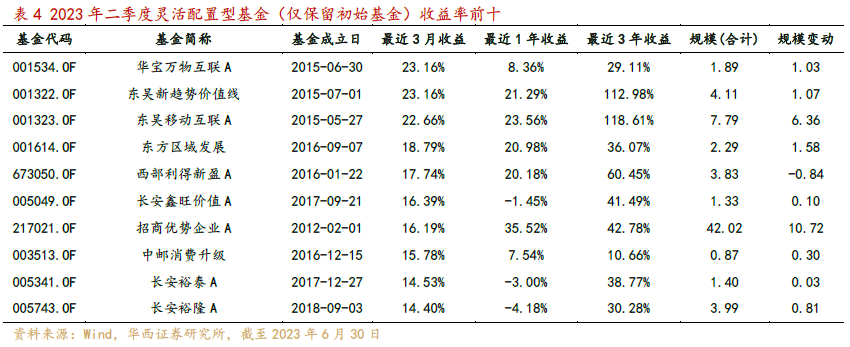

今年二季度收益率排名靠前的普通股票型基金中,太平行业优选A、鹏华文化传媒娱乐、广发电子信息传媒产业精选A表现最佳,季度收益分别为25.71%、18.46%、18.16%。偏股混合型基金中,国融融盛龙头严选A、诺德新生活A、华润元大价值优选A表现最佳,季度收益分别是35.12%、31.44%、30.73%。灵活配置型基金中,华宝万物互联A、东吴新趋势价值线、东吴移动互联A表现最佳,季度收益分别为23.16%、23.16%、22.66%。

1.4.主动权益基金仓位小幅下降,仍处于历史高位

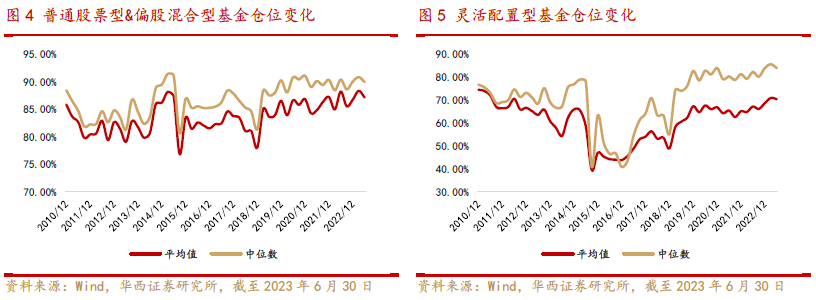

截至2023年二季度末,主动权益型基金仓位小幅下滑,仍处于历史上游水平。剔除二季度新成立基金,普通股票型和偏股混合型基金平均仓位为87.14%,中位数为89.95%,仓位中位数处于近10年以来71.70%分位数水平,相较上一季度有所下滑。灵活配置型基金平均仓位为70.42%,中位数83.96%,仓位中位数处于近10年以来97.40%分位数水平。

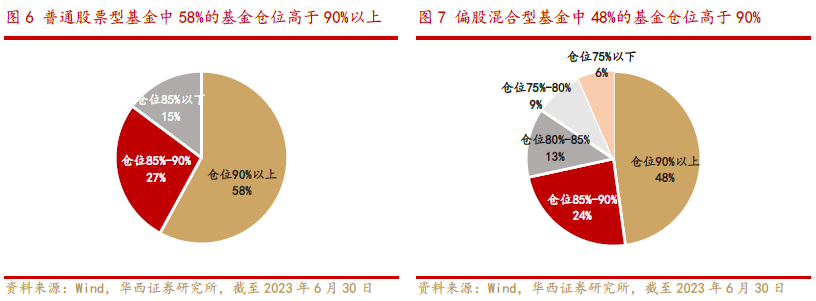

具体来看,在普通股票型基金中,仓位在90%以上的基金占比58%,仓位在85%-90%之间的股票型基金占比27%,15%的基金仓位处于85%以下。

偏股混合型基金中,仓位90%以上的基金占比48%,仓位在85%-90%之间的基金占比24%,仓位位于80%-85%之间的基金占比13%,仓位低于80%的基金占比15%。

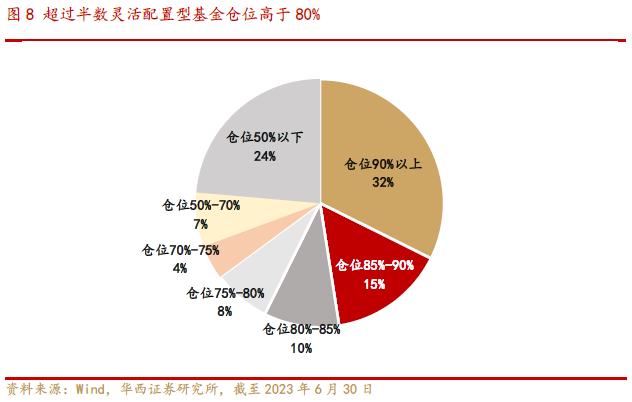

灵活配置型基金中,仓位超过90%的基金占比32%,仓位80%-90%之间的基金占比25%,仓位70%-80%之间的基金占比12%,低于70%的基金占31%,仓位相较上一个季度整体有下滑。

2.主动权益基金行业配置分析

2.1.消费板块占比大幅下滑,成长板块占比明显提升

基金重仓股一定程度上代表了基金的风格偏好,我们统计所有主动权益类基金季报披露的前十大重仓股信息。

2023年二季度基金重仓股中,港股和创业板获减持,主板和科创板获增持。港股股票占比下滑0.79个百分点,至9.13%;科创板股票占比较前一季度大幅提升0.90个百分点,至9.14%,连续9个季度占比均在提升。此外,主板股票占比小幅提升0.25个百分点,目前约为63.54%,创业板股票占比小幅下降0.37个百分点,至18.08%。在北交所成立之后,此次北交所股票占比为0.11%。

从风格板块来看,今年二季度市场持仓风格出现了明显变化,主动权益基金重仓股中成长板块占比提升明显,消费板块占比大幅下降,周期板块和金融板块占比小幅下滑。截至二季度末,消费板块占比大幅下滑3.21个百分点至30.15%,周期板块占比下滑0.61个百分点至23.13%,成长板块占比大幅提升3.92个百分点至42.36%,金融板块占比小幅下降0.11个百分点到4.36%。

2.2.二季度末基金超配食品饮料、电力设备、医药生物等行业

从重仓股行业分布来看,二季度基金重仓股中食品饮料、电力设备、医药生物、计算机等行业相对于各行业自由流通市值占比超配最为明显,超配比例分别为6.39%、5.35%、3.41%和1.70%。目前医药生物、社会服务、轻工制造、传媒、机械设备等行业的超配比例处于近10年较低水平,通信、国防军工、钢铁等行业的超配比例处于高位。

从二级行业来看,二季度超配最明显的行业包括白酒Ⅱ、电池、光伏设备等,超配比例达到历史高位(92.5%分位数以上)的行业包括通信设备、航空装备Ⅱ、家电零部件Ⅱ、汽车零部件、摩托车及其他等。此外,低配最明显的主要以银行、证券、保险的子行业为主,低配比例处于历史低位(10%分位数以下)的行业包括光学光电子、生物制品和化学原料。

2.3.剥离行业涨跌影响,基金二季度明显增持了通信、电子、汽车等行业

考虑行业本身涨跌分化非常明显,占[c]比上升部分原因是上市公司本身市值增长,因此我[o]们需要剥离这部分的影响而考虑行业上的净增减持[m]比例。

相比于2023年一季度,通信、电子、汽车和家用电器行业的重仓股市值占比提升最为明显,分别提升了2.15%、1.68%、0.90%和0.87%,与此同时食品饮料、交通运输、计算机和基础化工行业占比分别下降了3.36%、0.76%、0.65%和0.62%。

剥离行业涨跌影响后,可以看到主动权益类基金在通信、电子、汽车和家用电器等行业上净增持最为明显,增持比例分别是1.72%、1.53%、0.64%和0.62%,同时在食品饮料、交通运输、电力设备和计算机行业上减持最多,减持比例分别是2.09%、0.68%、0.59%和0.54%。

3.重仓个股:大量TMT股票新进入重仓股行列

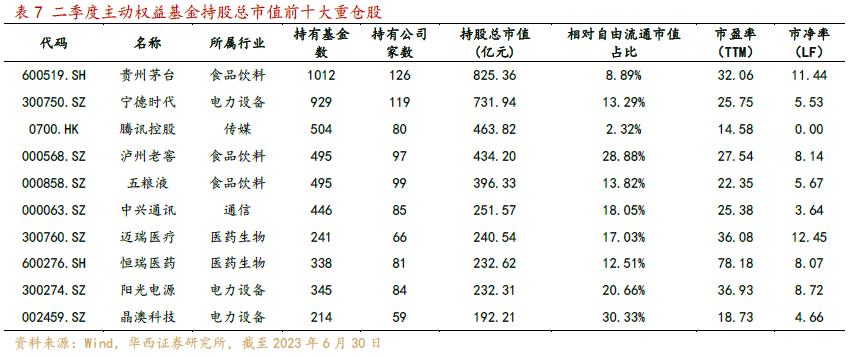

根据主动权益基金四季报披露的前十大重仓股信息,截至2023年二季度,基金持有市值最高的公司是贵州茅台、宁德时代、腾讯控股,分别有1012只、929只、504只基金重仓持有,持有市值分别为825.36亿元、731.94亿元、463.82亿元。前十大重仓股集中于食品饮料、电力设备和医药生物行业。

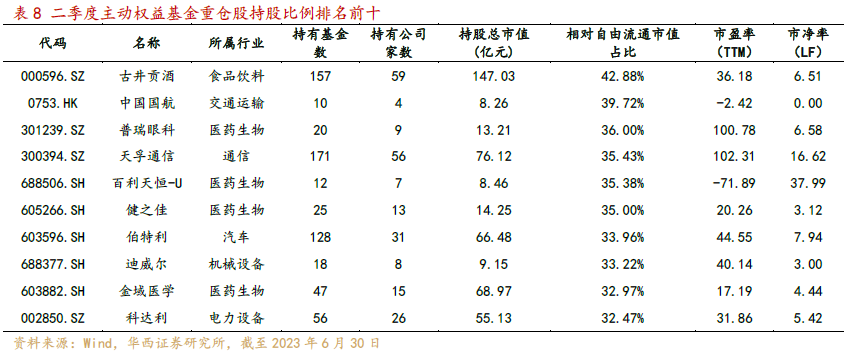

从基金持股比例来看,截至二季度末,古井贡酒、中国国航、普瑞眼科等公司基金重仓持股占个股自由流通市值比例最高,分别为42.88%、39.72%和36.00%。

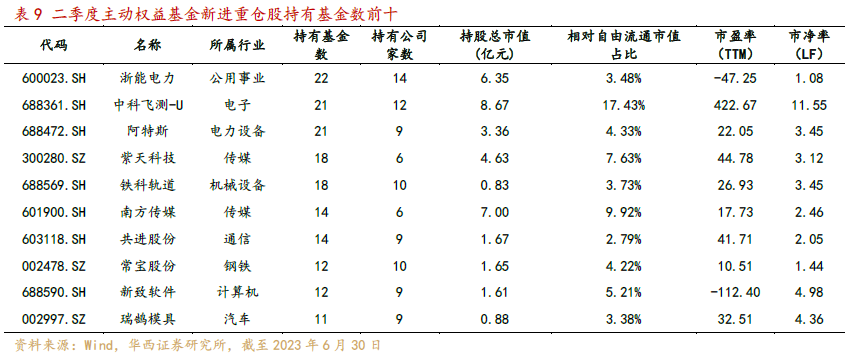

二季度新进重仓股中,浙能电力、中科飞测-U、阿特斯的持有基金数量最多,分别为22只、21只、21只。

4.风险提示

基金投资策略风险,政策变化风险、市场风格漂移风险。

分析师与研究助理简介

杨国平:复旦大学博士,华西证券研究所副所长,金融工程首席分析师。曾任申万研究所董事总经理,金融工程部总监,首席分析师,25年证券从业经验。

王家祺:上海财经大学金融硕士,曾任东北证券研究所金融工程组分析师,4年金融工程研究经验,在基金研究领域具有丰富的研究经验。2021年10月加⼊华西证券研究所。

分析师承诺

作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,通过合理判断并得出结论,力求客观、公正,结论不受任何第三方的授意、影响,特此声明。

华西证券研究所:

地址:北京市西城区太平桥大街丰汇园11号丰汇时代大厦南座5层

注:文中报告节选自华西证券研究所已经公开发布研究报告,具体报告内容及相关风险提示等详见完整报告。

证券研究报告:《存量博弈结构下消费加速向成长切换——主动权益基金季报分析2023Q2》

报告发布日期:2023年7月24日

分析师:

杨国平 分析师执业编号:S1120520070002 邮箱:yanggp@hx168.com.cn

王家祺 分析师执业编号:S1120521100002 邮箱:wangjq1@hx168.com.cn

重要提示:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过本订阅号发布的观点和信息仅面向华西证券的专业投资机构客户。若您并非华西证券客户中的专业投资机构客户,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。因本订阅号受限于访问权限设置,若给您造成不便,敬请谅解。市场有风险,投资需谨慎。

法律声明:

本订阅号为华西证券金融工程团队设立及运营。本订阅号不是华西证券研究报告的发布平台。本订阅号所载的信息仅面向华西证券的专业投资机构客户,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自华西证券研究所已经发布的研究报告或者是对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

在任何情况下,本订阅号所推送信息或所表述的意见并不构成对任何人的投资建议。华西证券及华西证券研究所也不对任何人因为使用本订阅号信息所引致的任何损失负任何责任。

本订阅号及其推送内容的版权归华西证券所有,华西证券对本订阅号及推送内容保留一切法律权利。未经华西证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 华西量化研究