人称“木头姐”的方舟掌门人凯瑟琳·达迪·伍德( Catherine Duddy Wood)在本周一推文中表示,英伟达这家全球最有价值的芯片制造商 “ 定价超前 ” 。 伍德今年 1 月初平仓了她在 ARKK 中的英伟达头寸,完整错过其股价怒放的花期。 ARKK 是她执掌的方舟投资公司( ARK Investment Management,以下简称:ARK 据外媒粗略计算,这波提早下车,让伍德少赚2亿美元以上。 尽管ARKK今年以来回报增长了25.16%,但这仍然难以改变市场对于“木头姐” 的复杂眼神。 2020年,因为重仓特斯拉,ARK 只ETF回报均超过 100%,代表产品ARKK取得了近 150%的超高收益。 科技股的高歌猛进让伍德一战封神,晋升为华尔街一姐,被誉为“一点也不像巴菲特的女版巴菲特”。 彼时巴菲特在2020年表现乏味,全年收益率仅2%多。 ARKK在短暂冲高后调头向下,近乎抹平了2020年以来所有涨幅,甚至在2022年暴跌67%后被迫关闭产品;巴菲特则稳步向上,在2022年初与伍德的两年业绩净值曲线交汇于一点。 在一涨一跌中,近期投资日本商社的伯克希尔 “再迎高光时刻” ,遥遥领先于“资产规模缩水 80%”的方舟投资。 这位6 8岁的姐姐,在困难时期仍然坚持时时出来跟投资人和市场沟通,坚定不移地投向于认定的“颠覆式创新”。 对于年初清仓英伟达, 伍德 说 ,她 的 抛售决定 来自于 投资者对AI 押注的 热情将英伟达市销比(市值营收比)推 高到了 25倍。相比之下,费城半导体指数成分股公司的市销率 仅有 6倍,而 ChatGPT的盟友 微软约为12倍。 早在2014年,当大多数投资者认为5美元左右的英伟达只是一只PC游戏芯片股时, 伍德就 指出, 首先要把 英伟达 当做A I公司来看。回看持仓的话, 确实 早在2 019年3月, ARKK 就持有超过2 30万股英伟达股票。错过1月末以来英伟达最大涨幅,但木头姐不以为然。 “投资者似乎认为英伟达是唯一的人工智能投资对象。不是的!” 伍德列出了她认为未来潜力巨大的公司,称“拥有远见卓识的领导者、强大的全球分销、以及大量高质量专有数据池的公司,应该会成为AI的大赢家,未来几年(这种公司)的营收和盈利将远远超出预期。” “在我们看来,特斯拉是近阶段AI领域的最明显受益者。” 她同时表达了对Meta的青睐,认为人工智能的 “ 真正游戏 ” 实际上是在软件方面。 不得不说,这是一个有些让人匪夷所思,但确实又令人惊叹的投资人。 有着“翡翠岛国”之称的爱尔兰地处欧洲的西北部 ,西濒大西洋,是欧洲通向北美的通道。作为欧洲少有的几个虔诚信仰宗教的国家之一,天主教为爱尔兰的主要宗教,约占人口的92%。 早在17世纪,北美殖民地建设进入高峰期后,就有不少爱尔兰移民到了北美殖民地开始了新的生活。 1955年,伍德 出生在洛杉矶,一个爱尔兰的移民家庭,她是家中长女。 父亲从小就教育和启发她,要学会在生活和学习中“剥洋葱皮”,慢慢掌握事情的规律,以达到事半功倍的效果。 她后来回忆道,“父母把我当做长子来培养,我也一直对自己要求很严格。我希望为家庭开辟一条道路。” 1974 年,伍德从洛杉矶的一所教会高中毕业后,进入到南加州大学Marshall商学院学习。 本科时期的伍德受到著名经济学家、“拉弗曲线”的提出者阿瑟·拉弗(Arthur Laffer)的赏识,被推荐进入 资本集团(Capital Group)担任助理宏观经济学家。 或许就在此时,这位拉弗教授最先给她注入了一种宗教般的信仰——技术创新才是人类解决通胀和文明进步的第一推动力。 在创业之前,伍德曾做过4份工作,分别是 ——助理经济学家、首席经济学家、对冲基金联合创始人、全球战略首席投资官。 身为虔诚的基督徒,在祈祷和冥想中,伍德得到了以下启示: “指数投资的成功属于过去,上帝不希望我们被困在过去,他希望我们 创造新的东西 。” 若想向大众传递这个观点,不如直接现身说法,于是她便在2014年拿出所有筹码去创办了一家属于自己的公司。 方舟投资, 取名的灵感正是来自于《圣经》,译为“一种 装有刻有十诫的石板的容器”。 作为“替上帝配资”的女人 , 伍德信奉“颠覆性创新”的积极投资理念 , 主要聚焦机器人技术 、 DNA测序 、 能量存储 、 区块链技术和人工智能等科技前沿领域的公司 。 伍德把自己对宗教力量的感知,渗透在她投资理念的传播与坚守之中。 比如她把“传道”这种内核和形式,运用在ARK的传播推广中,很快就云集起自己的坚定“信徒”。 伍德曾在教会沙龙中坦言,在投资过程中,因产品业绩波动较大,多次去教堂寻找“内心的平静”。 而正是这种投资信仰的坚守,让她无视华尔街和媒体的喧嚣,坚定践行自己的投资理念。 晨星公司研究副总裁约翰·雷肯萨勒 评价说: “伍德阅历丰富,尽管ARK是一家新公司,却有一种超越华尔街、超越惯例的感觉。”2019年,在特斯拉股价仍在200美元附近震荡时,伍德力排众议,笃定特斯拉将建立一支 价值万亿美元的机器人出租车车队。 而在之后的两年时间里,特斯拉确实没有辜负伍德的期望,最高时股价一度超过2300美元。 伍德曾言 : “ 对我来说 , 被嘲讽是最激动人心的时刻 ,因为我一直相信真理会胜出。 ” 2014 -2019年,早期的ARK就呈现“主题投资”风格 ARK最早坐落在纽约曼哈顿第19街155号5层,现在搬到了临近街区。 这是一家通过跨市场和跨行业的研究,致力于发现引领和受益于跨行业创新(如机器人、储能、DNA测序、人工智能和区块链技术等)的投资公司。 自2014年推出第一支基金以来, ARK的资管业务横跨北美、亚洲、澳大利亚和欧洲,为投资者提供包括ETF、机构和零售账户、美国和国际共同基金和UCITS基金等多样化的资管工具。 2019年年底时,ARK在管ETF产品共7只,整体基金规模大约在10亿美元左右。 其中ARKK (ARK INNOVATION ETF )是一只主动管理型ETF,成立于2014年10月31日,管理费用率为 0.75%,每日披露持仓,坚持了“政治正确”的“低 在收益表现方面 , 以同样具备创新标签的纳斯达克指数为基准,通过考察ARKK的分年绝对和相对表现,可以看到2014到2016年期间ARKK表现 十分平淡,市场整体没有大的行情(收益在0~10%),基本跑输基准。 当2017年纳斯达克上涨28.24%时,ARKK的涨幅高达87.39%,大幅超越基准, 而2018、2019年表现又再次回落。 综合来看 , 在 2014 年 -2019 年 , ARKK的表现并不“性感” , 在 2018、2019 这两年 , 业绩表现更是呈现“过山车式”走势 。 原因在于,伍德的投资行为和言论比较激进,对看好的赛道股常常给出5年N倍之类的预测,甚至在需要控制仓位降低风险的时候,也会逆势加仓、大额买入。 在持仓方面 , ARK有新一代互联网、DNA 测序、自动化、能量储存和区块链技术、宇宙探索等多个主题基金。 回顾历史持仓,其股价增长主要是来自估值驱动,而业绩增长对于股价的提升非常有限,各项历史交易行为也没有为其带来显著的超额收益。 此外,ARK的持仓与Ballie Gifford、T. R. Price、Capital 等大型主动管理基金的持仓存在部分重合,但后三者对于个股的选择和建仓时机相较于ARK 则更为老辣。 “不鸣则已,一鸣惊人 。”此句典型地描述了ARK 2020 年-2021年的发展盛况。 2020年4月其管理规模激增至200亿左右,最高时超过280亿美元 ,几乎成为了美国资本市场上最风光的投资公司之一。 这背后离不开她早早重仓特斯拉后获得的惊人收益。要知道2020年特斯拉股价涨幅高达730%,同时期ARKK涨幅也达到了 240%,双双创下收益奇迹。 伍德是一位坚定的成长股投资者,信奉“配置成长中小盘股 ,卖出价值大盘股”的投资逻辑 ,坚持做空价值股并增持颠覆性创新公司的投资理念。 伍德坚信,他们正投资于所有破坏传统世界秩序的颠覆者,五年后这些公司将成为未来的赢家。 从2014年成立之初,ARK便是特斯拉的铁杆拥趸,2016年特斯拉股价暴跌之际,几乎所有分析师都在看衰特斯拉,ARK逆势重仓特斯拉,并成为特斯拉的最大“奶王”。 她表示,“ 以前,没有人相信亚马逊能在20年中平均每年增长25%,这是因为大家太过重视价值投资,事实上,创新带来的力量比想象的要持久。 传统基金对科技股的分析思维落后,对价值投资理念的死守,必将错过改变世界的高成长型公司。 ” 伍德不仅是特斯拉的铁杆支持者,也是比特币的忠实粉丝:“我们相信比特币是自16世纪以来第一个新的资产类别,自从首支股票发行以来第一个真正的新的资产类别 ”。 早在2015年,当不少人还在疑惑比特币是什么之时,ARK旗下的ARKW便大举投资灰度投资发行的GBTC,当时比特币价格仅250美元。 而伴随着马斯克不断给加 密币的站台,ARK在特斯拉、比特币以及相关业务的投资,都斩获很大。

如今,ARK依然是灰度比特币信托的持仓大户。根据ArkTrace的统计数据,截至2023年5月30日,ARK旗下基金共持有529.82万股GBTC。 来自基金评级机构晨星(Morningstar)的数据显示,2022年, 伍德ARK旗下的九只交易所交易基金(ETF) 损失近500亿美元资产 。 从2021 年 2月峰值的603亿美元降至114亿美元 左右 ,跌 去 近 80%,几乎 是遭遇 “ 脚踝斩 ”。 而在这9只ETF中,又以ARKK的表现最为瞩目 ,代表着“煤矿里的金丝雀”,是美国市场230多只活跃交易的多元化ETF中跌幅最大的一个。2022年全年,该基金总亏损接近67%。相比之下,标普500指数仅下跌14.4%。 造成如此大规模下跌的原因是伍德痴迷于押注成长型企业,如太空探索、金融科技、机器人和基因组革命等。 2022年,ARKK前三大持仓股分别是Zoom、特斯拉、精密科学, 她认为这些公司有改变世界的力量。但现实是,Zoom年内暴跌60%,特斯拉已经腰斩,精密科学跌逾40%。 再加上美联储大幅加息以遏制持续的通胀,使那些承诺未来实现增长的尚未盈利企业更难让投资者买账,从而令对风险较高资产的押注陷入困境。 而伍德高度看好的加密货币也是“跌跌不休”,她所投资的加密交易所Coinbase的股票 2022年跌幅达到恐怖的86.29%。 然而,在华尔街人士面对经济衰退都在尽力降低风险之际,“木头姐”依旧选择反其道而行之。 从2022年12月中旬到年末,A RK旗下基金仍在不断买入特斯拉进行“抄底”,累计15.27万股。 伍德在接受媒体采访时表示,2022 年的收益状况在她意料之中,2023 年会加倍押注此前受到重创的成长型股票,包括特斯拉, 这些优质科技公司作为行业变革的先行者 , 投资周期起码 5 年 , 应当给他们更多成长的时间 。 是否始终初心如磐?

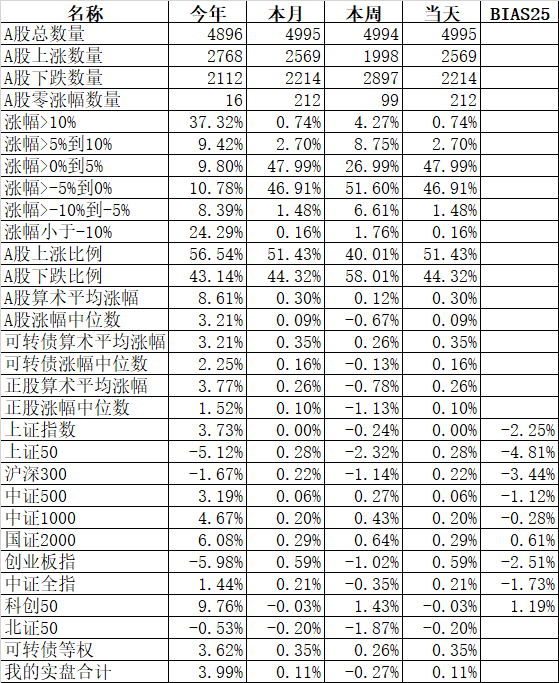

数据来源:WHALEWISDOM,截至2023年3月31日 主要调仓动作在特斯拉、 Coinbase及精密科学等几只个股上:增持特斯拉及Coinbase超过1.3亿美元,借反弹趁势持续减持精密科学,建仓超威半导体公司(AMD)并卖出英伟达。 其中,伍德大手笔加仓 81.41万股特斯拉,仓位环比增加17%,这也让特斯拉一跃成为其第一大重仓股,期末共持543.96万股,持有市值达11.29亿美元。 值得注意的是 , 在前五大重仓股当中, 流媒体 硬件提供商 Roku 与视频会议软件 Zoom分别占据第二 、 第三席位 。 方舟分析师 曾 在 2022 年的 一份报告中表示,预计到 2026年,Roku的股价 有望上涨 10 倍 。 4 月 27 日 ,方舟旗下基金买入了超过 21.5万股Roku股票,按收盘价计算价值超过1200万美元。 据 Roku的财报显示,2023 年 第一季度营收为 7.41亿美元,低于市场普遍预期的约8亿美元。毛利润同比下降7%,至3.38亿美元。 而持续增持 Zoom的原因是 , 伍德此前预计 , 2023 年企业将会更多地依赖 Zoom等服务 。 “ 无论是 Zoom还是Teladoc Health ( TDOC ), 许多人以为这些股票只能在疫情期间有出色的表现 。 ” 目前,伍德旗下仅有四只规模较小的基金还持有部分英伟达的股票,总市值约 1.5亿美元。 伍德说,当下 “颠覆性创新”领域没有被有效估值,且被低估了。 她断言特斯拉股价将会在2027年达到2000美元,并依旧坚定地看好加密货币和创新性成长股。 完美错过 “AI宠儿”英伟达大涨 之后,伍德能不能见证她所言的 “未来四年特斯拉将涨超1000%”局面,在未来重放异彩? 但从 68岁的伍德活力满满的状态来看,对于“伟大创新”的执着倒是在的。 “我没有感觉到太多的打击,或者我选择不去记住它们,因为我关注未来,去实现自己的梦想。” 1.信璞投资的研究报告:《ARK启示录》--桑梓铭Gary Sang https://mp.weixin.qq.com/s/o8eejf_iN_izT2xR4MSEdA 2.ARK Invest Research Center https://ark-invest.com/research-center/ —— / Cong Ming Tou Zi Zhe / ——

- 小彩蛋 -

黄仁勋致毕业生

无惧未来,努力向前奔跑

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

喜欢文章,顺手 “三连” 吧

本篇文章来源于微信公众号: 聪明投资者

本文链接:http://17quant.com/post/%E5%8D%96%E7%A9%BA%E8%8B%B1%E4%BC%9F%E8%BE%BE%E6%98%AF%E8%AE%A4%E4%B8%BA%E5%B8%82%E5%9C%BA%E5%AE%9A%E4%BB%B7%E8%B6%85%E5%89%8D%EF%BC%8168%E5%B2%81%E2%80%9C%E6%9C%A8%E5%A4%B4%E5%A7%90%E2%80%9D%E5%9D%9A%E6%8C%81%E8%87%AA%E5%B7%B1%E7%9A%84%E4%BF%A1%E4%BB%B0%E6%8A%95%E8%B5%84%E2%80%A6%E2%80%A6.html 转载需授权!

68岁,“替上帝配资”的女人

68岁,“替上帝配资”的女人