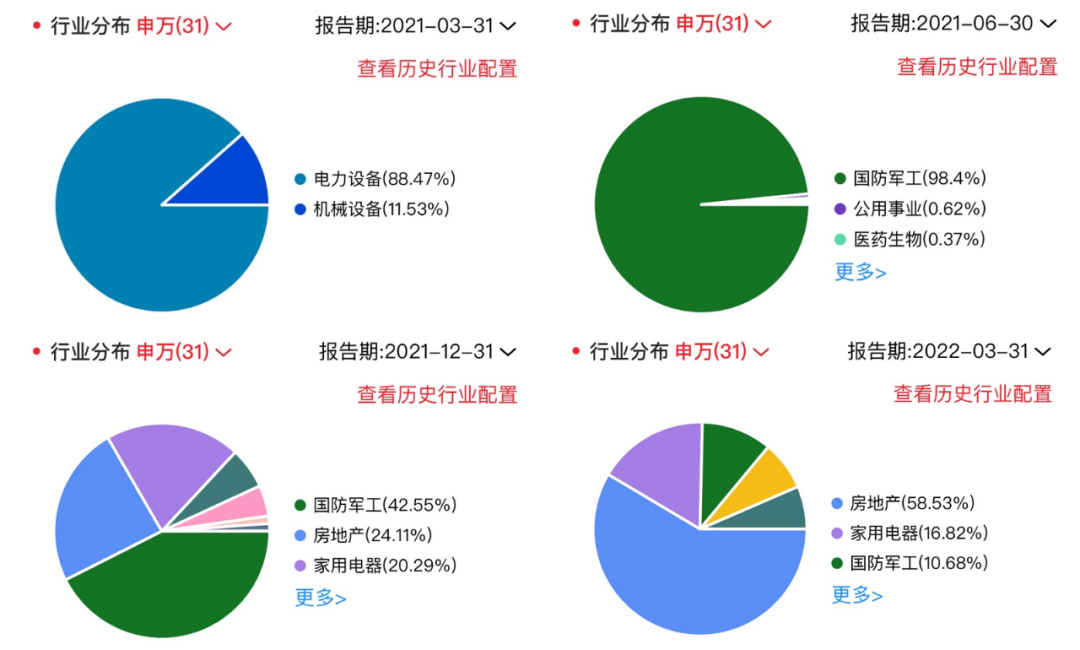

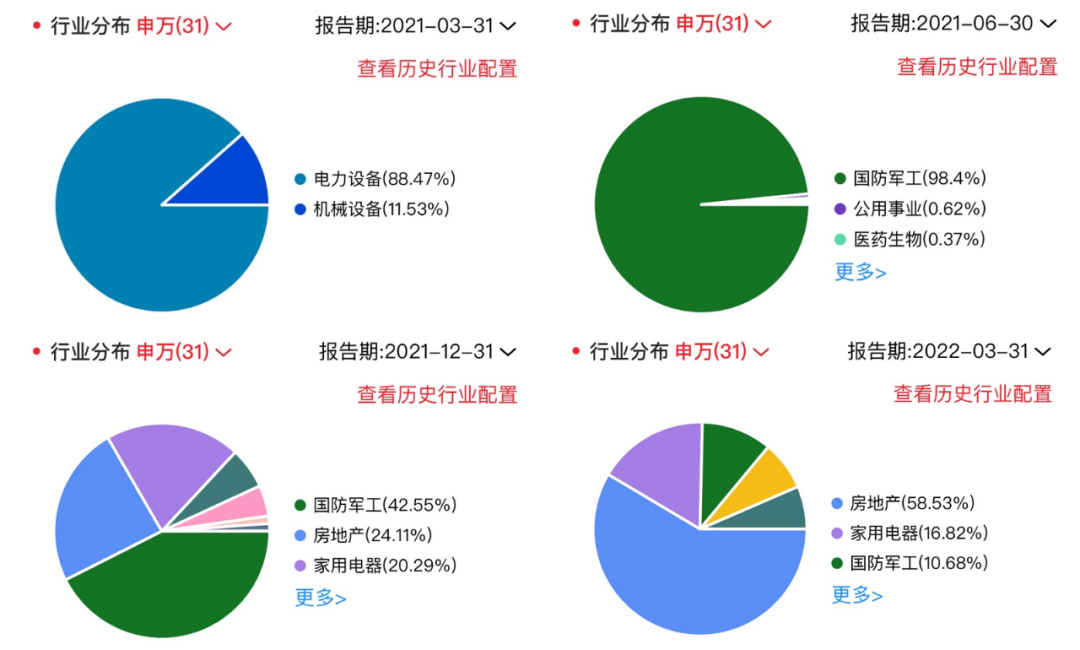

2019、2020年,市场非常热衷于茅指数概念股。只要买入这些A股的核心资产,基本上都能获得超过市场平均水平的收益。那是一个α显著的时代,即使这些公司分别来自不同的行业,但作为行业龙头,他们都能以自己显著的行业内优势,跑出不菲的α收益,以至于市场忽略了他们的行业β属性。但最近两年,行业轮动非常剧烈,镰刀所到之处,寸草不生。茅指数中的药茅恒瑞、银茅招商、免税茅中免、机械茅三一无一幸免。它们之前是游轮,面对风浪自岿然不动,但现在它们只是各自航线上的叶叶扁舟,只能随波逐流,随遇而安。行业轮动,已经成为这个时代为数不多能获得正收益的方法。而我们今天的主角,就是深谙此道的李彦,自2020年年中管理基金以来,华夏兴和混合跑出了超过110%的回报,排名全市场22/1917。以李彦管理的华夏兴和混合为例,自2021Q1至2022Q1,5个报告期中,李彦做过两次明显的行业轮动。

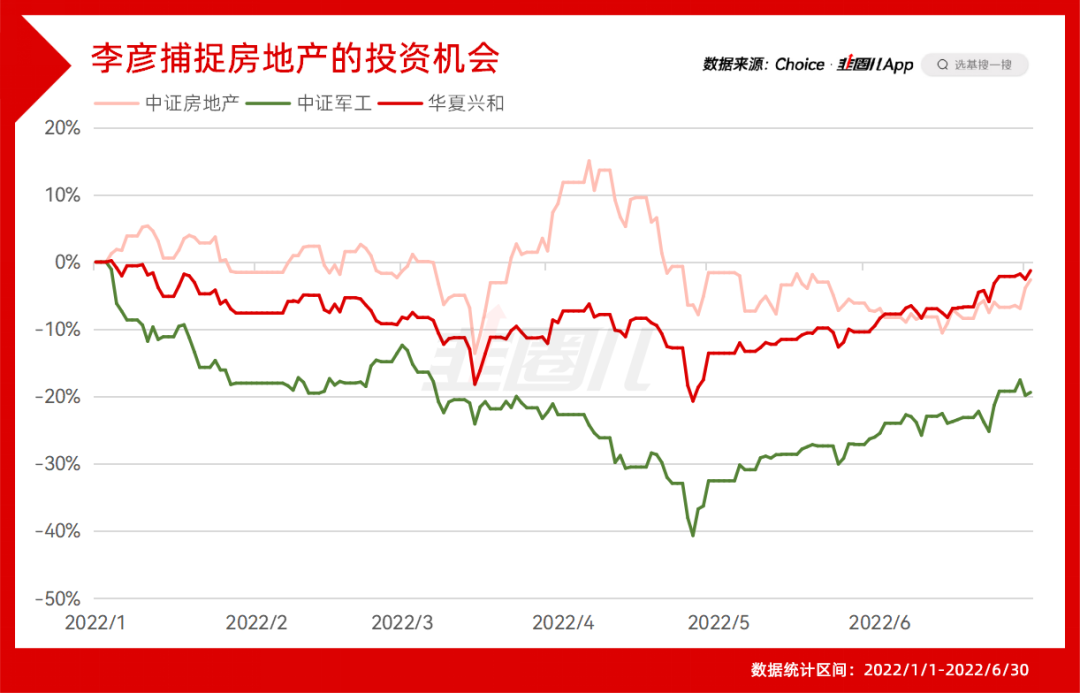

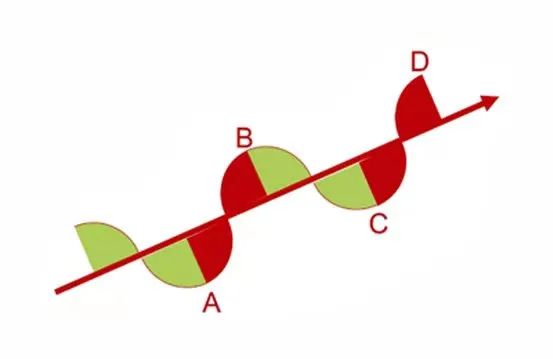

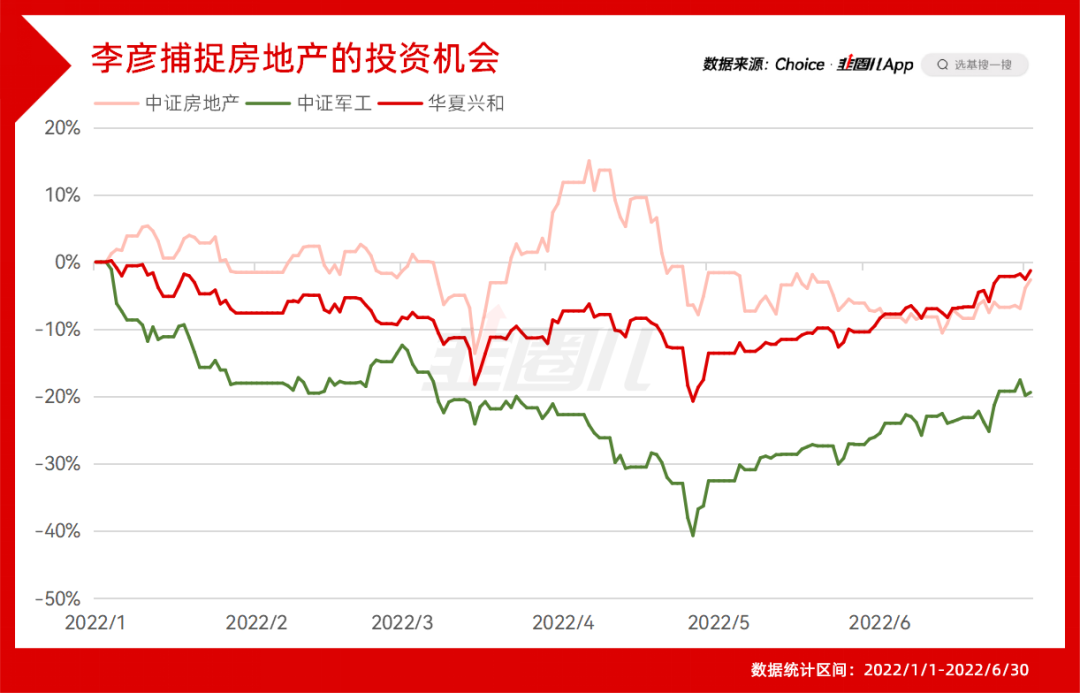

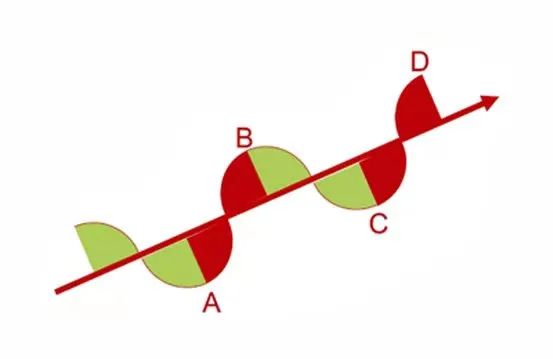

第一次是2021年半年报,基金产品将绝大部分仓位从电力设备(新能源)行业转移到国防军工行业。我们可以复盘一下当时中证军工指数、中证新能源指数的走势。2021年二季度,中证新能源指数获得接近40%的收益,而中证军工指数的收益率为10%。基金定期报告显示,李彦调出新能源调入军工的操作发生在2021年二季度,在进行充分调仓的基础之上,基金净值增长率依然能够追上新能源行业的步伐。而2021年三季度,中证军工指数的收益率略逊中证新能源指数,基金产品的收益率也处于军工与新能源收益率的中间地带。2021年四季度,相比于新能源行业的平淡,中证军工指数则获得了近20%的收益。如果复盘李彦2021年极致的行业转换,可以发现他对于这次“行业轮动”节奏的把握,确实是恰到好处。李彦第二次的行业轮动,则是在2021年年末降低了对于军工行业的配置,转而大幅加仓了房地产行业。同样我们复盘2022年上半年基金净值、中证房地产指数、中证军工指数三者的走势。被李彦减仓的军工行业,表现远逊于被李彦大幅加仓的房地产行业。而且,无论是区间收益还是最大回撤上,基金产品均优于中证房地产指数。很多奉行长期主义的投资者在做资产配置时会陷入一个“自发性”的误区。会把它设为自选,关注到第一手的公司公告,会添加公司公众号,第一时间了解到一些业务进展,也会经常性地逛逛股吧,寻找一些志同道合的朋友。而这些自发性的动作,都会让你在主观上更加喜爱这家公司。理性的投资不应该被施加任何感性的情绪,而最好的解决方法,就是深入了解不同的公司,通过分散,中和掉对于单一行业的主观感情。李彦就是一个将精力分散到不同公司、不同行业的基金经理,在他的投资框架中,没有自下而上精选个股,也没有自上而下配置行业,而是通过比较不同的行业中短期的投资性价比,做出投资决策。行业的发展不可能是一条直线,而是在一个向上的大趋势中,隐藏了很多中短周期的小趋势。对于这样的行业,很多人的选择是直接从A拿到D,但是李彦的做法则是判断不同行业的小周期,选择正处于A点、C点的行业进行着重配置。概括一下李彦的思路,判断标准主要有两方面,一方面是与政治、历史结合,判断政策走向,另一方面是估值。比如前面提到的房地产行业,2022年年初,李彦逐步加大对于房地产行业的配置。房地产确实没有明显的长期趋势,但是站在2021年底2022年初,房地产行业却出现了一些短期的投资机会。李彦觉得,当时市场对于房地产的政策紧缩过于悲观,但实际上,这个行业依然在经济中有着举足轻重的地位,政策的收缩,已经出现了边际反转的迹象。其次,从估值上看,很多房企的市盈率已被严重压低,大幅偏离行业的内在价值。基于以上两点,李彦增加了对于房地产的配置,并且获得了不错的效果。深入性与全面性之间,权益市场从业者往往只能选其一。而如果想做好行业轮动,则需要同时兼备研究的广度与深度。2013年,李彦进入华夏基金工作,当时他主攻的方向就是食品饮料与农业,在研究员期间,李彦就非常看好高端白酒行业。李彦认为,虽然白酒行业遇到了一些政策上的困扰,白酒销量的增长也陷入了停滞,但高端白酒依然存在很大的空间。因为高端白酒最主要的消费者是高收入群体,而这类群体的特点就是,收入增速会大于经济增速,因此高端白酒在需求端是存在持续放量的基础的。而且,当时白酒行业的估值已经被不安情绪杀到10倍左右。在李彦的投资框架中,高端白酒长期趋势明朗,短期又被情绪压制,正处于产业周期中的A点或C点,是一个非常好的买点。这个判断也被市场证实,在2017年在白酒销量到达顶峰之后,高端白酒茅五泸等股票,又出现了一大波显著的主升浪。李彦看好高端白酒,但是在2020年出任华夏兴和的基金经理之后,他并没有作相应的配置。因为,从短期来看,2020年年末的白酒的估值太高了,已经非常接近产业趋势的B点和D点。而且,未来的业绩增速也变得平缓。如果说白酒是李彦研究生涯的一个起点,那么当他的投资框架逐渐成熟,他也将能力圈深入到新能源、军工、房地产、半导体行业中。因为在不算长的基金经理生涯中,对新能源的“几进几出”,最能体现他“中观行业比较分析”的投资框架。在李彦看来,新能源的增长远未结束,在一些国家宣布未来禁售燃油车,一些企业宣布未来不生产燃油车后,李彦认为,未来新能源车有可能对于燃油车实现100%的替代。相对于全球10%左右的新能源车渗透率,新能源的上行空间依然很大。所以,在他刚刚接手产品时,重仓了新能源行业的股票。时间来到2021年年中,李彦认为新能源在经历了这1年半的显著上涨后,估值已经变得很贵,虽然长期持有依然能获得不错的收益,但短期的投资性价比已然不在。从华夏兴和的表现上看,这笔操作还算成功,对于新能源这次由A点到B点的投资来说,虽然没能精准地卖在高点,但短期行业趋势的判断,依然算的上准确。2022年下半年,李彦再一次建仓新能源行业,因为他判断新能源的估值已经消化的差不多了。这笔C点到D点的投资颇有些坎坷,因为从行情看,新能源至今还没能真正从低点爬出。今天,李彦发行了一只新基金,华夏行业甄选混合(A类:017600、C类:017601),在这只基金中,李彦将依然贯彻其“中观行业比较分析”的投资框架,并且更加关注成长行业的投资机会。在李彦的路演中,他曾评价自己是一个相对偏成长的基金经理。虽然会做中短期行业轮动,但是对于未来高成长性行业的判断能力一点不弱。同样非常关注海上风电、储能这些成长型基金经理聚焦的行业。以一个相当长期的视角审视行业,会带给基金一定的“容错率”,不会陷入深度价值的估值陷阱中。同时,在成长行业被显著高估时,也能通过配置一些低估值的行业降低波动。长期重成长,中期注重产业景气周期、短期又能兼顾估值性价比。攻守兼备,这样的基金经理应该被更多人关注到。

风险提示及免责声明

文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿

本文链接:http://17quant.com/post/%E8%A1%8C%E4%B8%9A%E8%BD%AE%E5%8A%A8%E6%98%BE%E8%91%97%E7%9A%84%E7%8C%B4%E5%B8%82%EF%BC%8C%E6%88%91%E4%BB%AC%E8%AF%A5%E5%A6%82%E4%BD%95%E6%8A%95%E8%B5%84%EF%BC%9F.html 转载需授权!