公募基金2023年二季报:主动权益基金加仓科技板块,债券型基金表现较优 | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

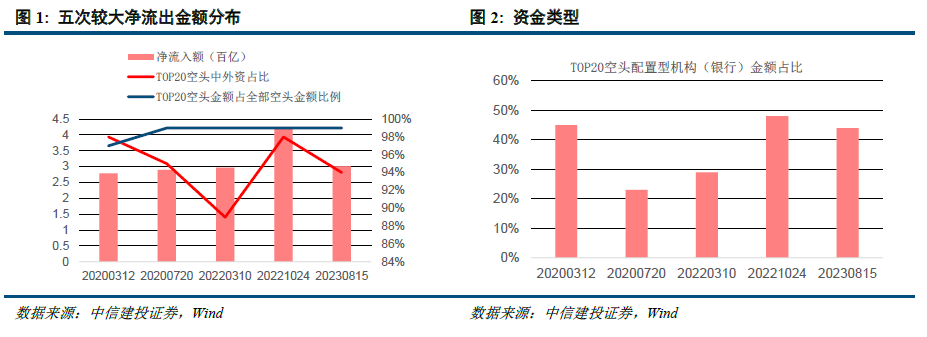

2023年二季度FOF基金数量为411只,FOF基金总规模为1727.30亿元,较上季度减少99.94亿元。其中,偏债混合型FOF基金规模为810.20亿元,偏股混合型FOF规模为484.07亿元。债券型、平衡混合型FOF规模提升,规模分别较上季度增加9.34亿元、5.74亿元。

报告链接

点击文末阅读原文

报告发布日期:2023-07-23

01

全市场公募规模上涨,债券型、商品型基金表现较优

1.1、全市场公募规模环比上涨3.65%,债券型基金规模占比抬升

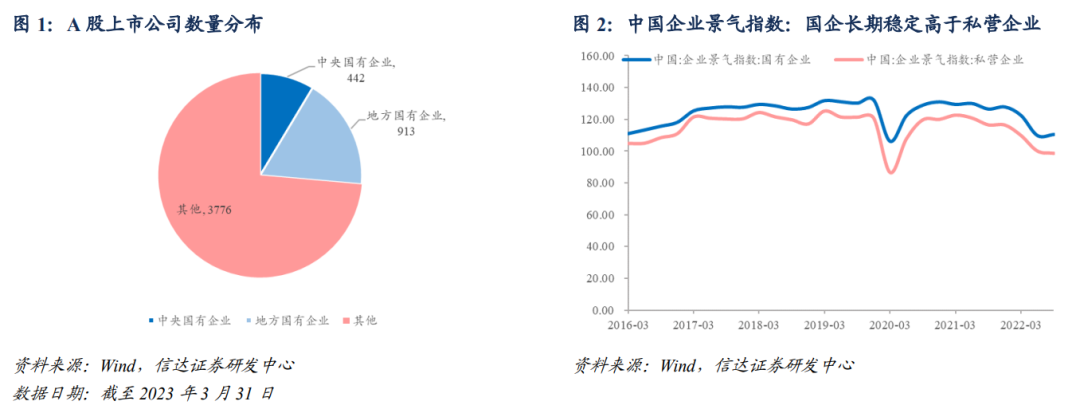

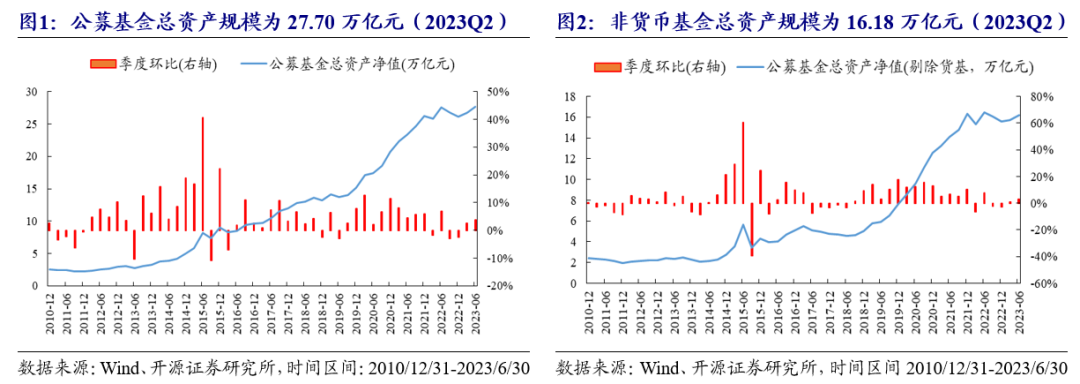

2023年二季度股票市场整体下跌,沪深300指数下跌4.86%,中证800下跌4.78%,全市场公募基金最新规模为27.70万亿元,较上季度的26.72万亿元环比上涨3.65%。其中,剔除货币市场型基金后基金规模为16.18万亿元,季度环比上涨2.82%。

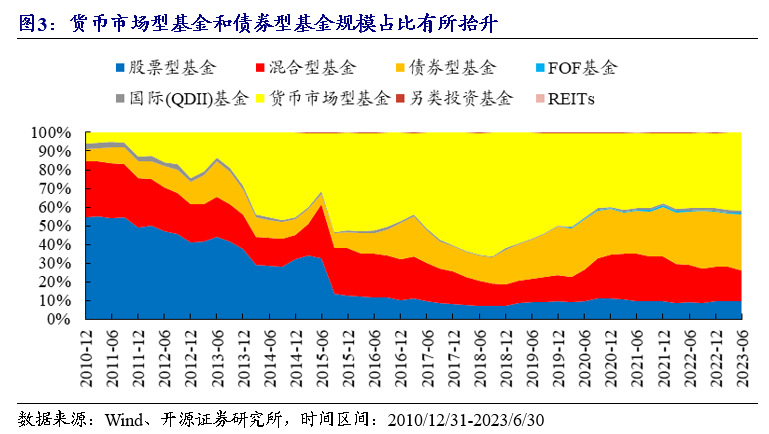

全市场公募基金规模占比来看,2023年二季度货币市场型基金继续保持最高规模占比,最新规模占比为41.60%;其次是债券型基金,规模占比为30.28%;股票型基金规模占比略微下滑,占比为9.78%。

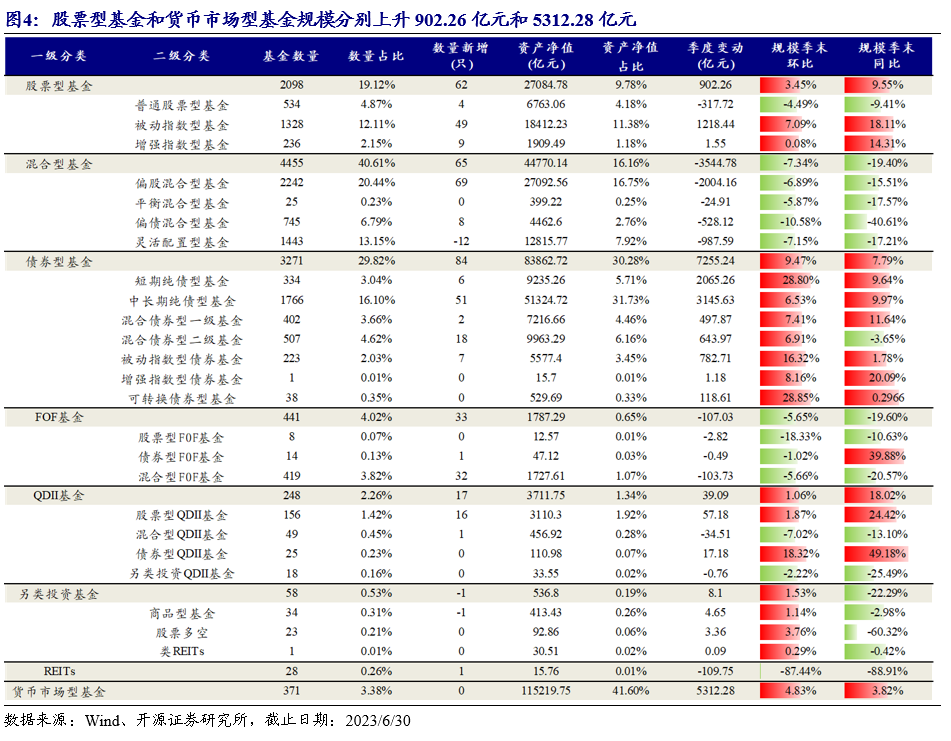

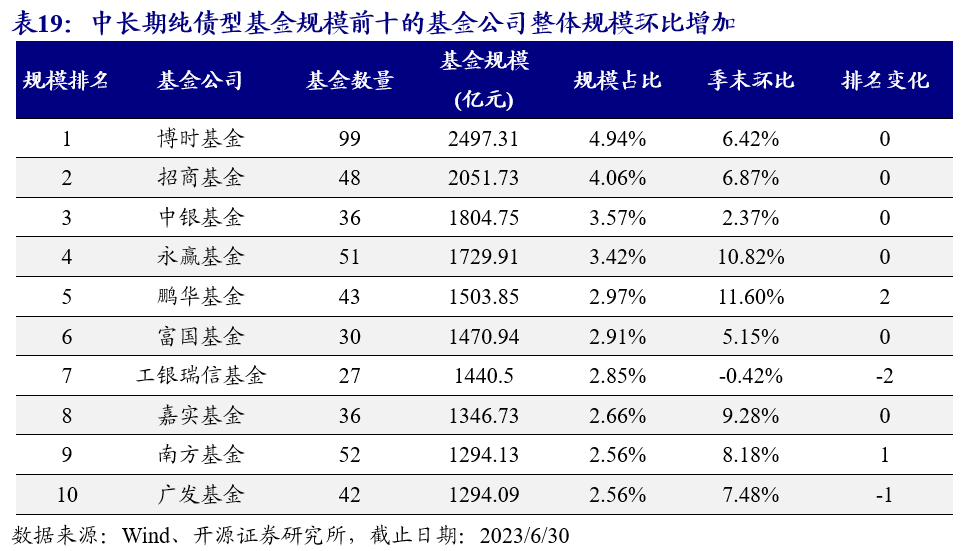

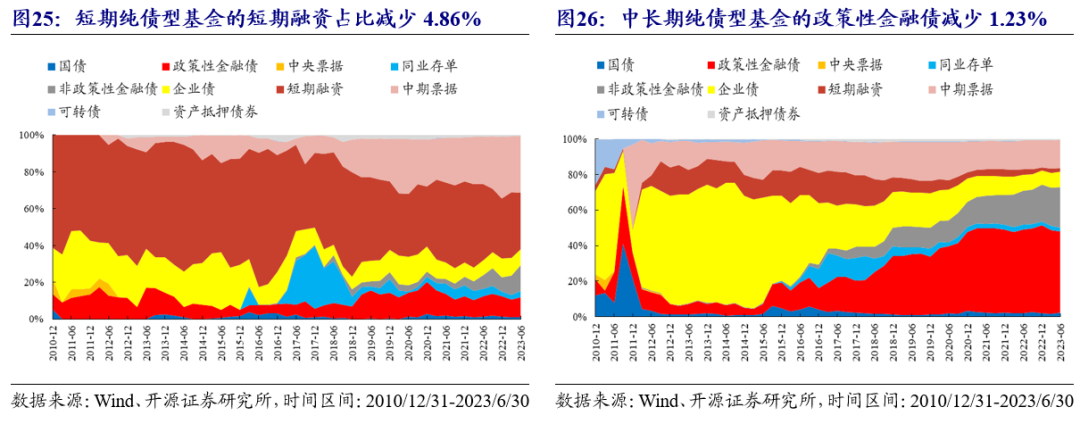

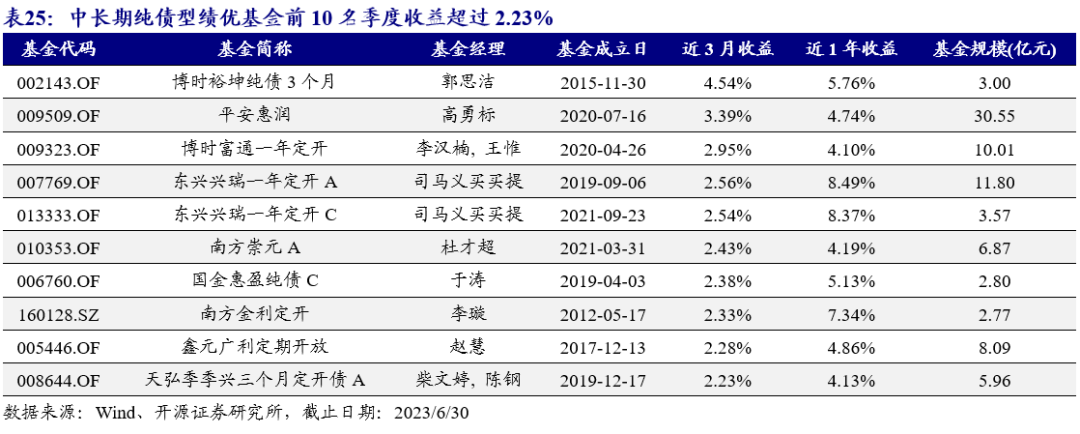

根据基金投资的一级和二级分类,我们对各类基金的数量和规模变动情况进行统计。如下表所示,股票型基金资产净值季度环比上升3.45%,规模较上季度增加902.26亿元,其中被动指数型基金是规模增长的主导类别,其规模增加1218.44亿元。混合型基金中,偏债混合型基金规模下降528.12亿元,季度环比下降10.58%。债券型基金中长期纯债型基金规模上涨较多,规模上涨3145.63亿元,季度环比上升6.53%。货币市场型基金规模上涨5312.28亿元,季度环比上升4.83%。

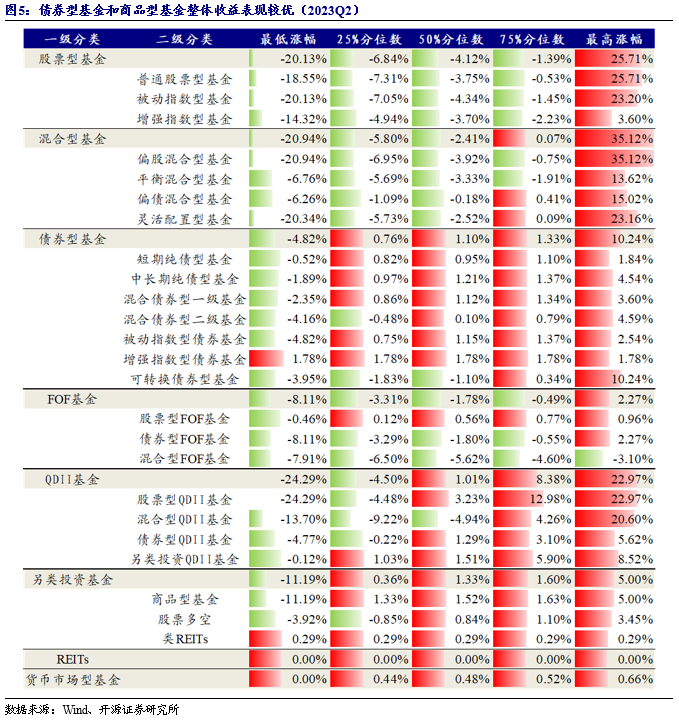

我们统计了不同类型基金四季度的收益表现分位数,观察该类别基金的整体收益分布。

整体来看,2023年二季度债券型基金整体收益表现较优,债券型基金收益率中位数为1.10%,中长期纯债型基金收益率为1.21%,商品型基金收益率的中位数为1.52%。

02

主动权益基金

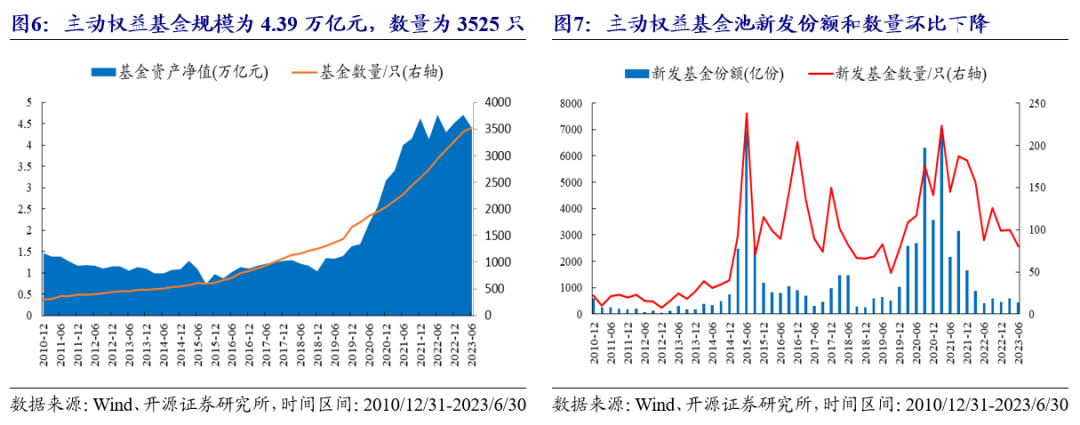

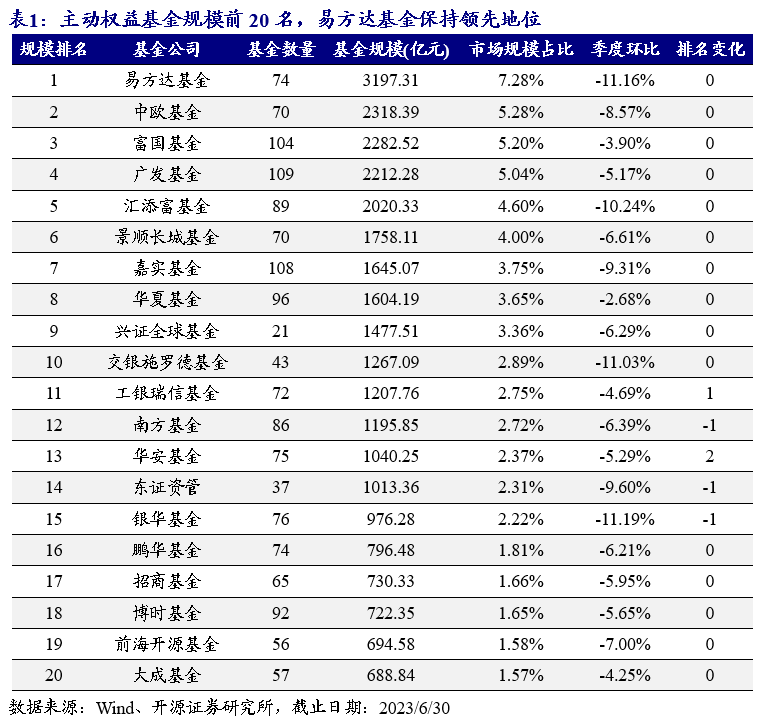

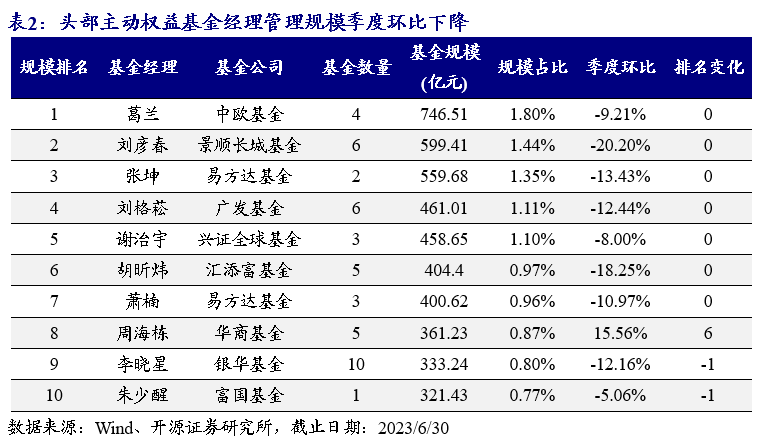

2.1、 总体规模:主动权益基金规模小幅下滑,头部公司规模排名稳定

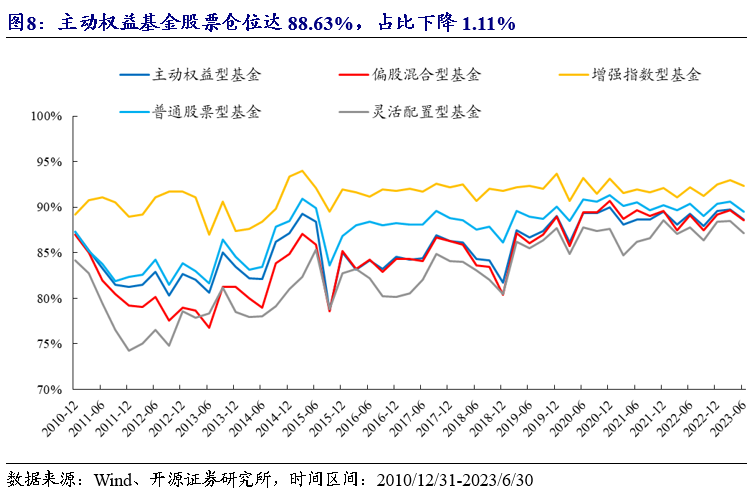

2.2、股票仓位:主动权益基金最新仓位88.63%,占比下降1.11%

股票仓位层面,2023年二季度主动权益基金的股票仓位为88.63%,较上季度小幅下降1.11%。其中普通股票型基金的股票仓位为89.53%,偏股混合型基金为88.56%,灵活配置型基金的股票仓位为87.16%,增强指数型基金的股票仓位为92.32%。

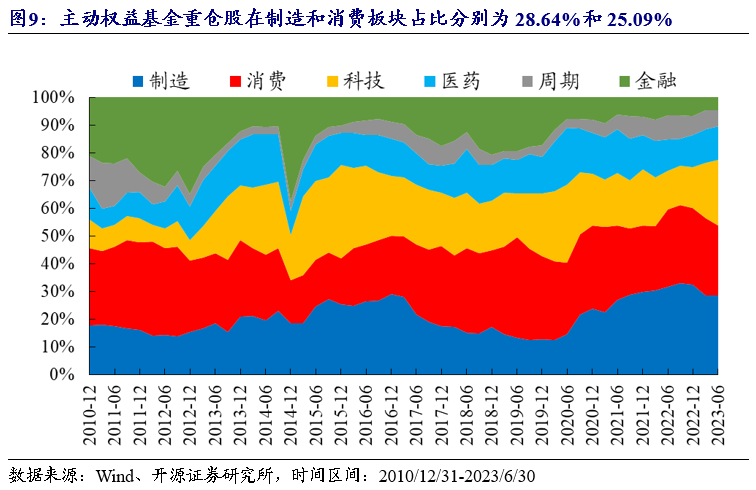

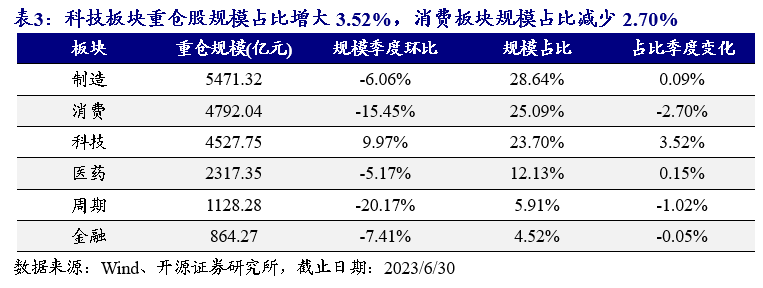

2.3、板块配置:科技较上季度占比增加3.52%,消费板块占比减少2.70%

2023年二季度,主动权益基金重仓股主要分布在制造板块和消费板块,重仓规模分别为5471.32亿元和4792.04亿元,分别较上季度环比-6.06%、-15.45%,合计占比为53.73%。科技板块规模为4527.75亿元,占比为23.70%,较上季度占比增加3.52%。周期板块规模1128.28亿元,占比为5.91%,较上季度占比减少1.02%。

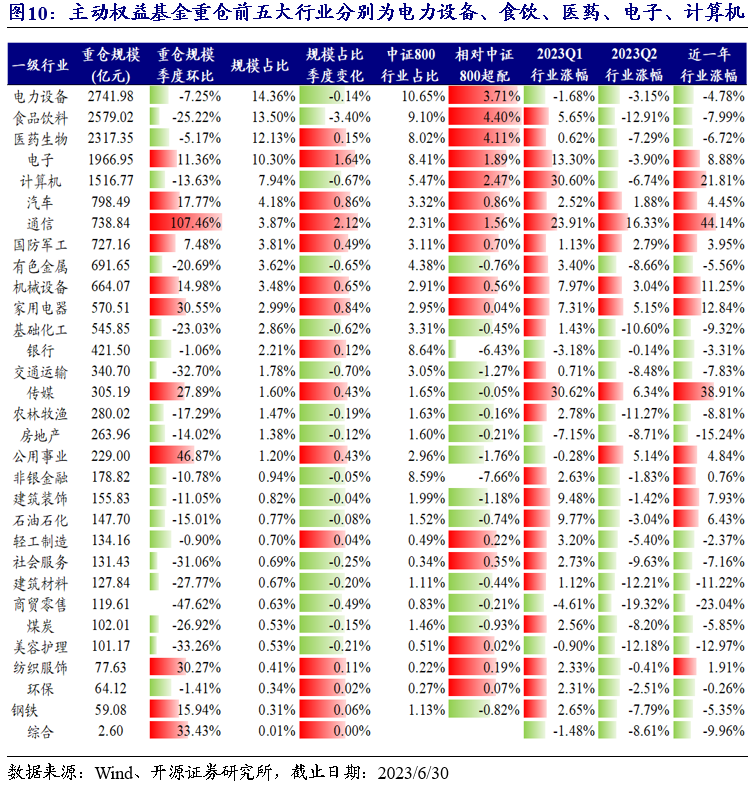

2.4、 行业配置:重仓股主要集中在电力设备和食品饮料行业

2023年二季度主动权益基金重仓的前五大行业分别为电力设备、食品饮料、医药生物、电子、计算机。从重仓行业规模上看,食品饮料重仓规模2579.02亿元,季度环比减少25.22%;通信重仓规模738.84亿元,季度环比增加107.46%;电子重仓规模1966.95亿元,季度环比增加11.36%。从行业规模占比上看,通信重仓规模占比达到3.87%,相比上一季度增加2.12%;电子重仓规模占比达到10.30%,相比上一季增加1.64%;食品饮料重仓规模占比为13.50%,相比上一季度下降3.40%。从相对中证800指数超配上看,食品饮料超配比例为4.40%,医药生物超配比例为4.11%,电力设备超配比例为3.71%。

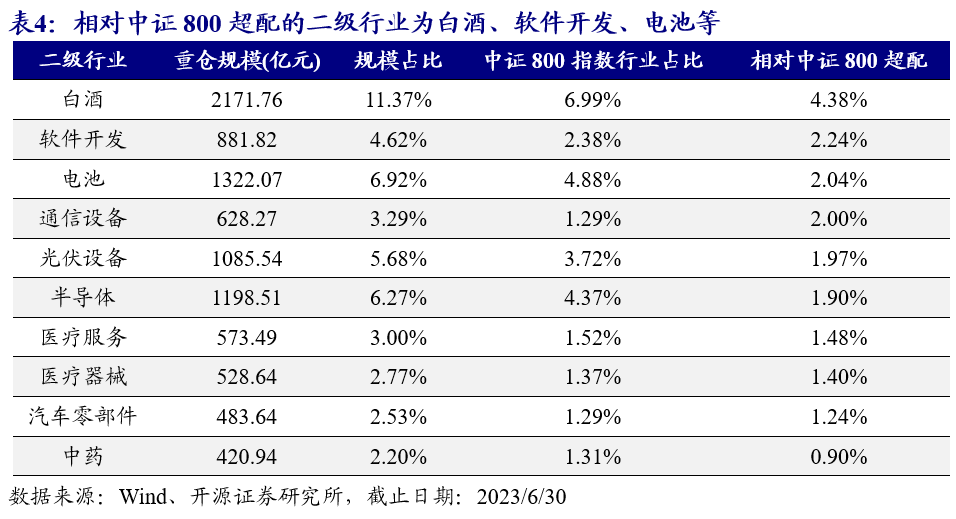

从二级行业来看,2023年二季度主动权益基金相对中证800超配比例最高的二级行业为白酒,超配比例为4.38%,重仓行业规模为2171.76亿元;其次软件开发行业超配比例为2.24%,重仓行业规模为881.82亿元。

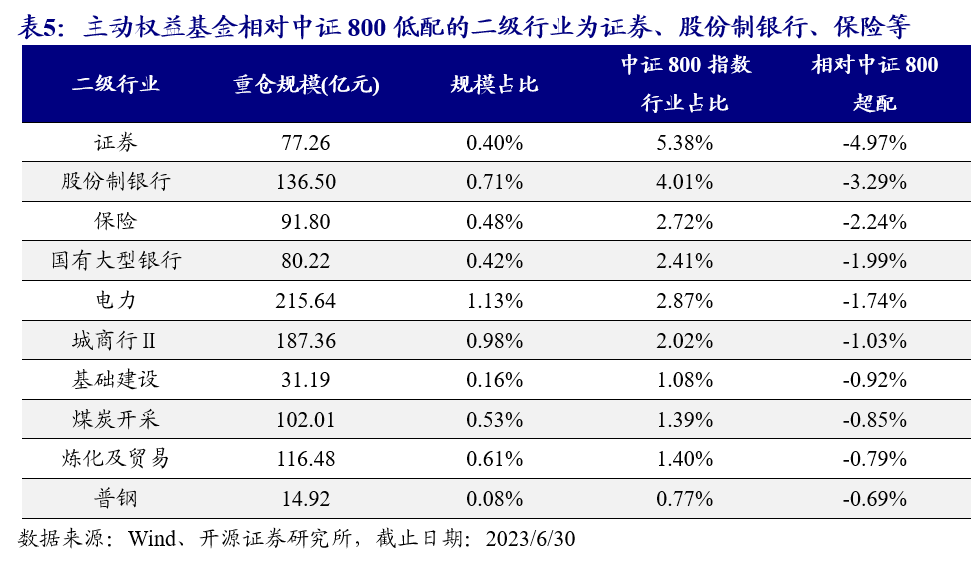

2023年二季度主动权益基金相对中证800低配比例最大的二级行业为证券,低配比例为4.97%,重仓行业规模为77.26亿元;其次是股份制银行,低配比例为3.29%,重仓行业规模为136.50亿元。

2.5、 主动配置:主动增持通信、电子,主动减持食品饮料、交通运输

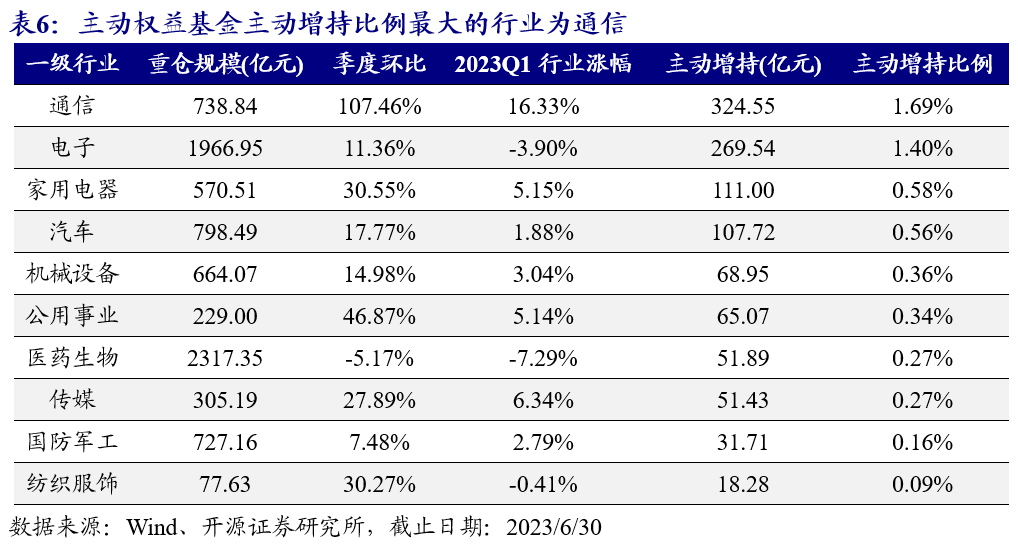

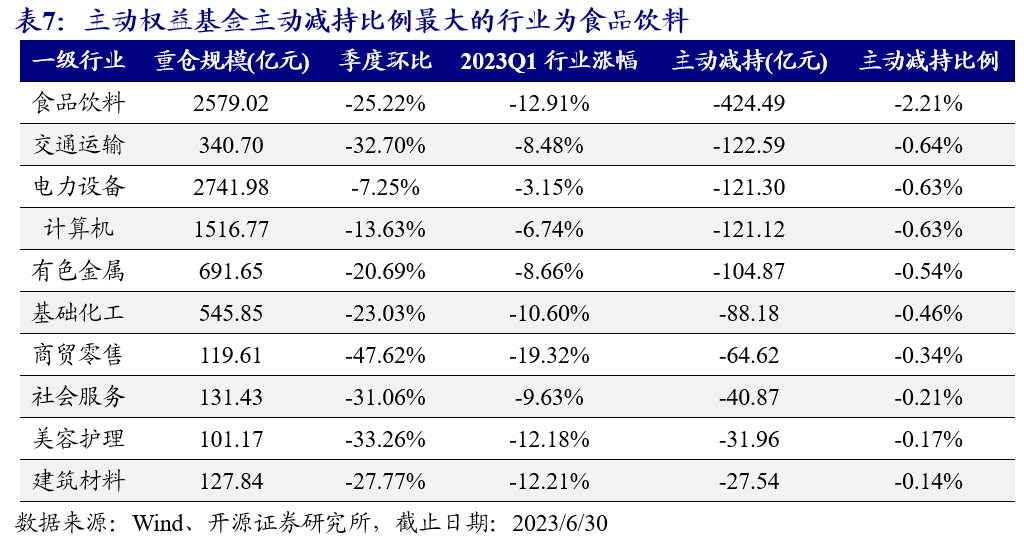

2023年二季度主动权益基金重仓行业主动增持比例最高的为通信、电子、家用电器,主动增持规模分别达到324.55亿元、269.54亿元和111亿元,主动增持比例分别为1.69%、1.40%和0.58%;主动减持比例绝对值最高的为食品饮料、交通运输、电力设备行业,主动减持规模分别为424.49亿元,122.59亿元和121.30亿元。

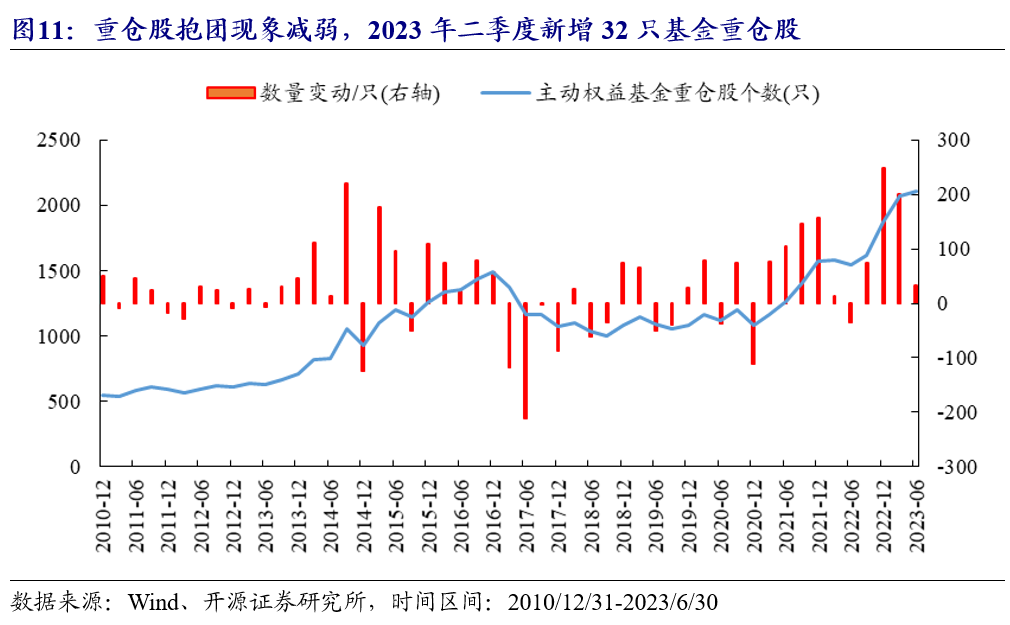

2.6、 重仓股票:重仓股集中度持续下降,新晋重仓股32只

2021年起重仓股抱团逐渐瓦解,重仓股集中度持续下降。2020年底,主动权益基金重仓股票数量最低为1086只;2021Q4到2022Q3重仓股个数稳定在1622只左右;2023年二季度重仓股个数达到2104只,相对上季度新增32只。

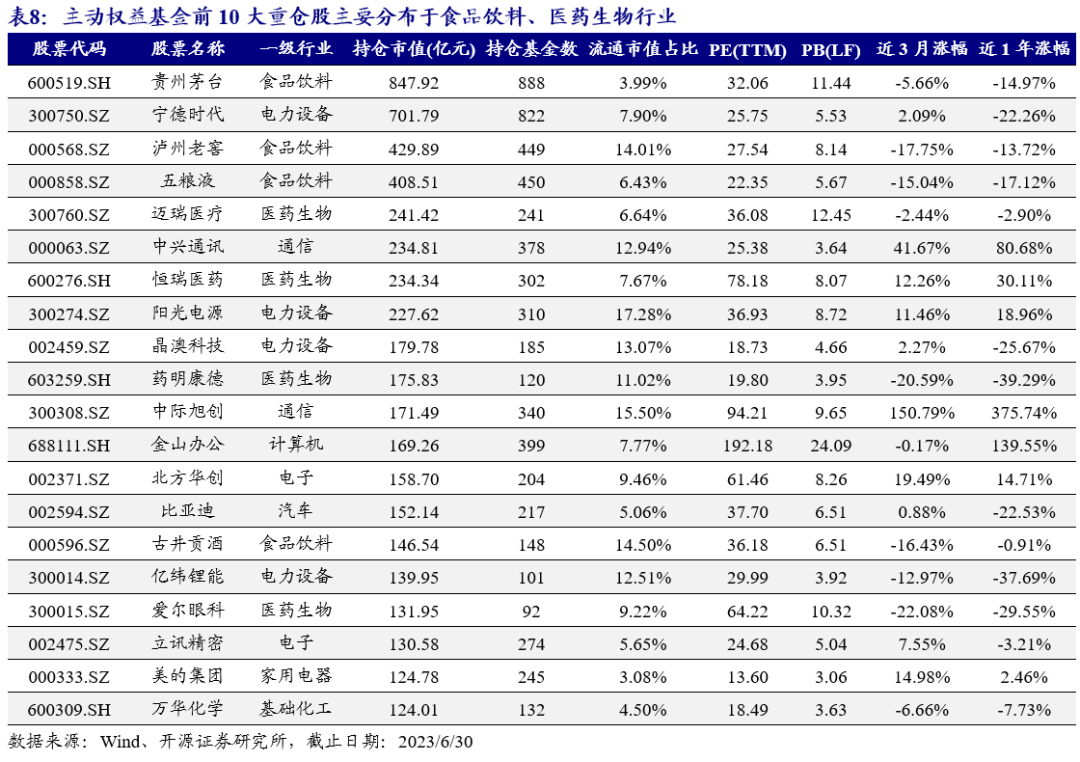

2023年二季度主动权益基金重仓股中,贵州茅台、宁德时代持仓市值最大,分别达到847.92亿元、701.79亿元,持仓基金分别有888只、822只。贵州茅台重仓市值占流通市值的3.99%,宁德时代重仓市值占流通市值的7.90%。

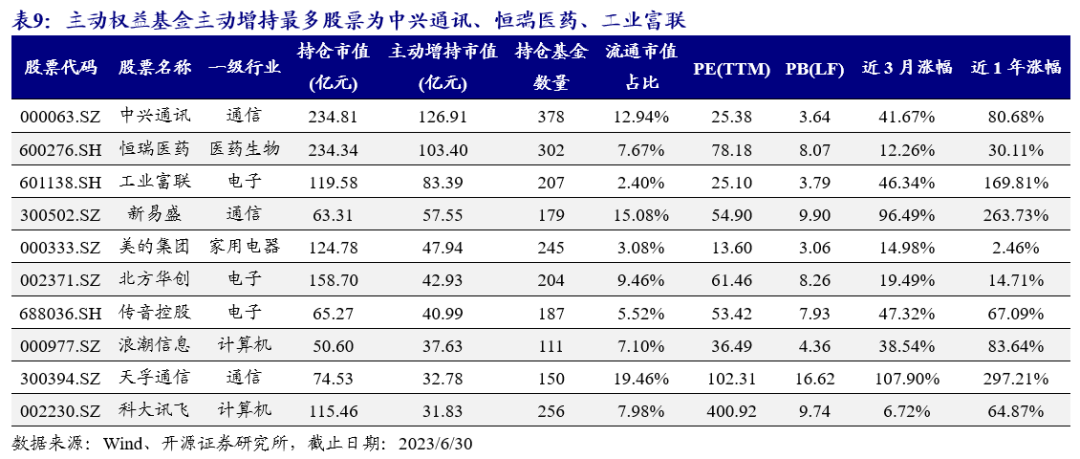

我们将基金重仓股2023Q2持仓市值-2023Q1持仓市值×(1+2023Q2股票涨跌幅),以剥离股票自身涨跌影响,近似计算主动权益基金的主动持仓变化。2023年二季度,主动权益基金最大主动增持:中兴通讯126.91亿元,恒瑞医药103.40亿元,工业富联83.39亿元。

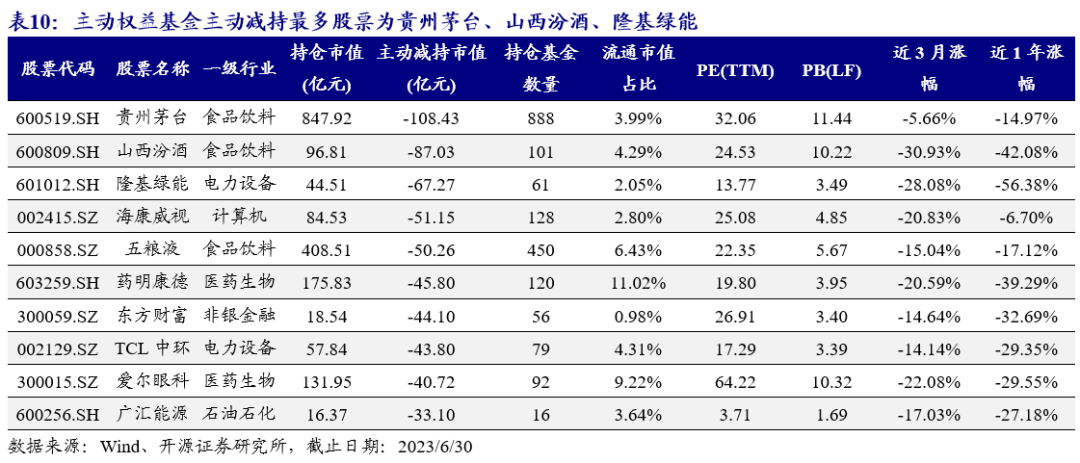

2023年二季度主动权益基金最大主动减持:贵州茅台108.43亿元,山西汾酒87.03亿元,隆基绿能67.27亿元。前十大主动减持股票覆盖食品饮料、医药生物等行业。总体来看,主动增持股票上季度收益表现好于主动减持股票收益表现。

2.7、 港股配置:港股重仓规模较季度环比下降14.53%

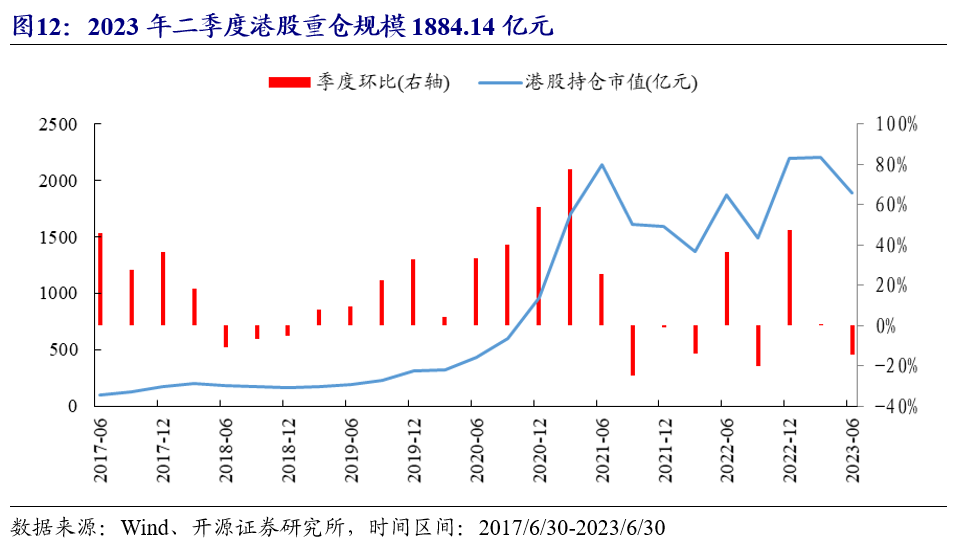

2023年二季度主动权益基金港股重仓规模为1884.14亿元,较上季度环比下降14.53%。

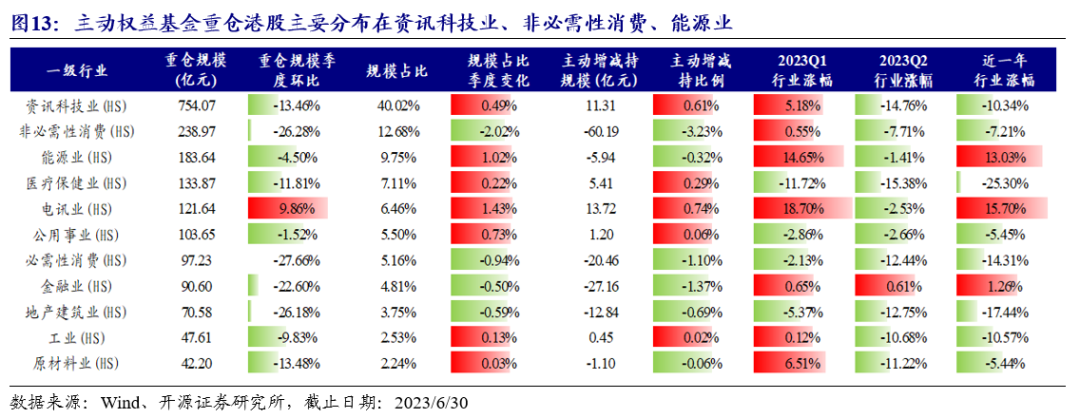

2023年二季度主动权益基金重仓港股的前三大行业分别为资讯科技业、非必需性消费业、能源业。从重仓规模上看,资讯科技业重仓规模为754.07亿元,较上季度下降13.46%;非必需性消费重仓规模为238.97亿元,较上季度下降26.28%;能源业重仓规模为183.64亿元,较上季度下降4.50%。从行业规模占比上看,资讯科技业行业规模占比40.02%,较上季度增加0.49%;非必需性消费行业规模占比12.68%,较上季度减少2.02%;能源业行业规模占比9.75%,较上季度增加1.02%。从主动配置上看,电讯业主动增持13.72亿元;资讯科技业主动增持11.31亿元;非必需性消费主动减持60.19亿元;能源业主动减持5.94亿元。

2023年二季度主动权益基金重仓港股前三名分别为腾讯控股、美团-W、中国海洋石油,持仓市值分别为444.63亿元、165.11亿元、128.34亿元,持仓基金数分别为446、173、86只,港股重仓股二季度整体下跌。

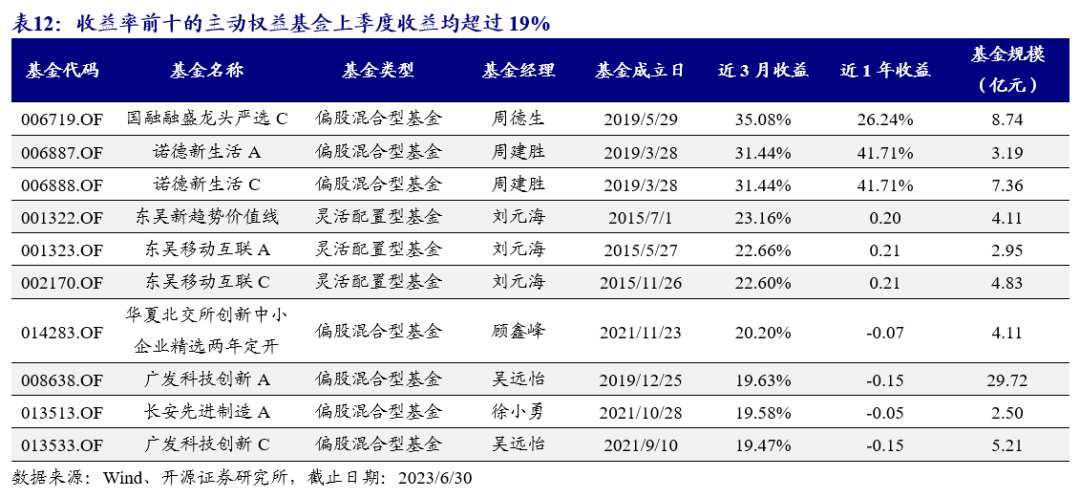

2.8、 绩优基金:季度收益率前十的主动权益基金主要为科技型基金

我们从规模大于2亿的主动权益基金中挑选出2023年二季度表现最好的前10只产品。从基金投资类型来看,季度收益率前十的主动权益基金主要为科技型基金。收益表现最好的主动权益基金为国融融盛龙头严选C,季度收益率为35.08%,近一年收益为26.24%,基金规模为8.74亿元。

03

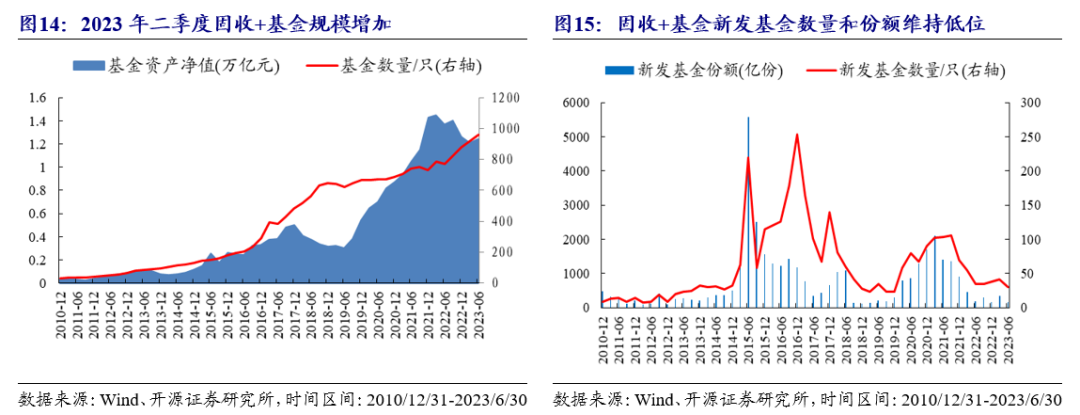

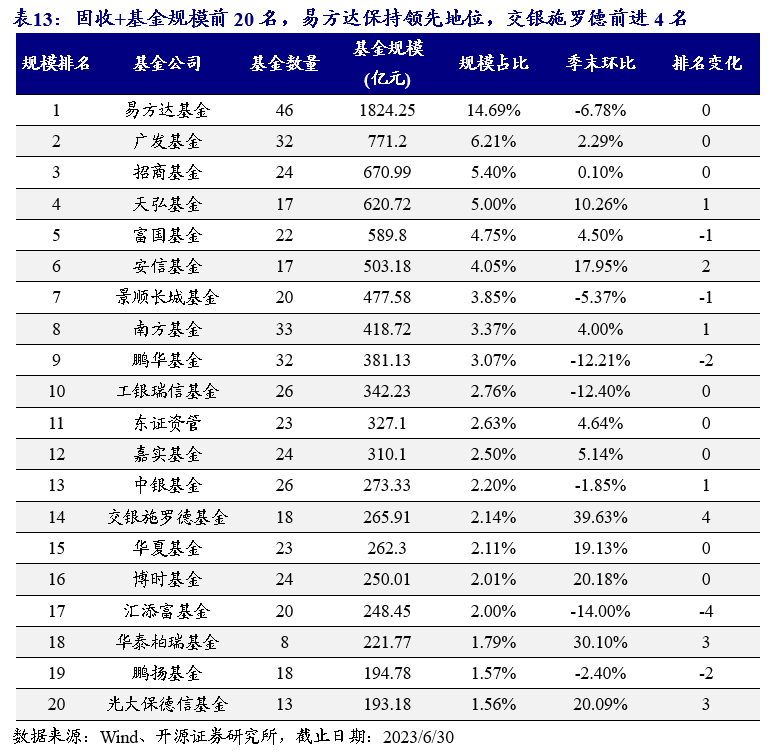

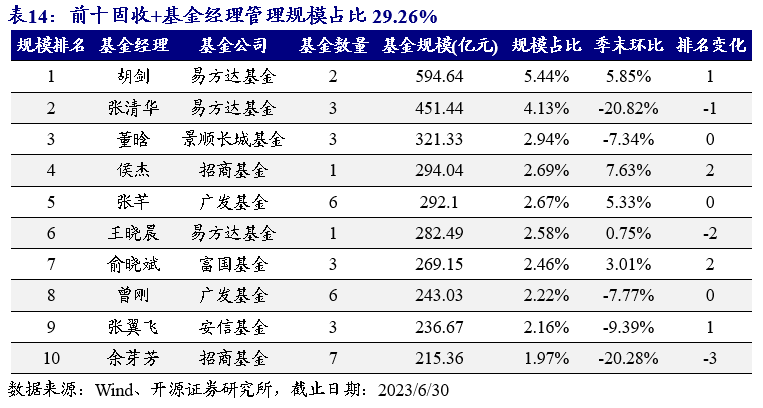

固收+基金

04

05

FOF基金

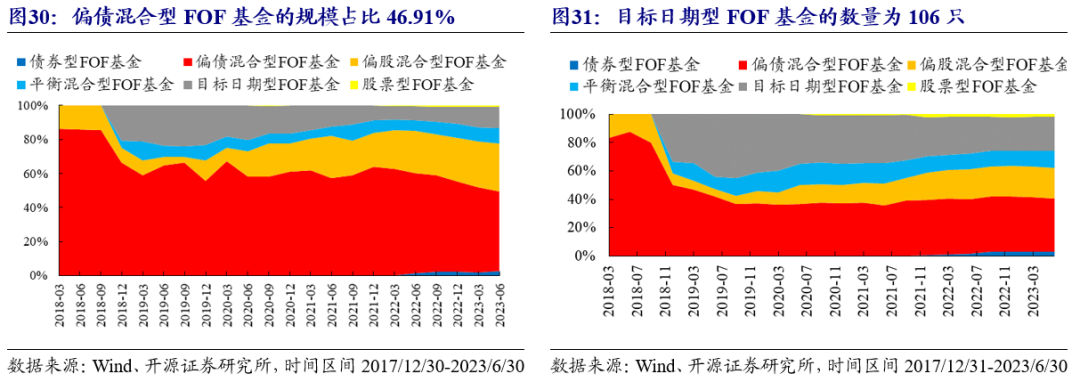

根据基金二级投资分类,FOF基金可以分为股票型FOF基金、债券型FOF基金、混合型FOF基金,其中混合型FOF基金可以细分为偏债混合型FOF基金、偏股混合型FOF基金、平衡混合型FOF基金和目标日期型FOF基金。

5.1、 总体规模:总体规模有所下降,债券型、平衡混合型FOF规模提升

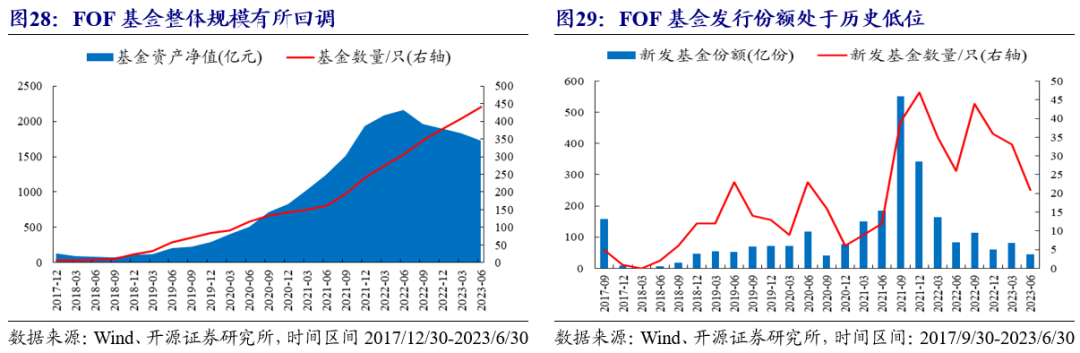

截至2023年二季度,FOF基金数量为441只,FOF基金总规模为1727.30亿元,较上季度下降99.94亿元。2023年二季度,FOF新发基金21只,新发份额44.85亿份,处于历史低位。

从FOF的发展来看,偏债型FOF基金在数量和规模上都占据主导地位,2022年至今偏股混合型FOF基金规模和数量占比增多。截至2023年二季度,偏债混合型FOF基金规模为810.20亿元,较上季度减少101.19亿元;偏股混合型FOF规模为484.07亿元,较上季度减少7.11亿元。此外,债券型FOF基金规模扩大,2023年二季度规模达到44.44亿元,较上季度增加9.34亿元。

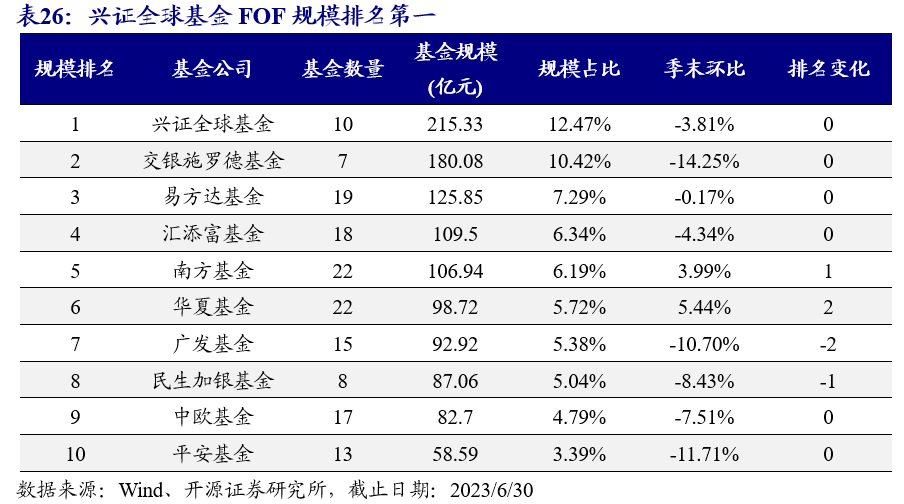

2023年二季度,FOF基金规模最大的基金公司为兴证全球基金,基金规模为215.33亿元。其次是交银施罗德基金,规模为180.08亿元。华夏基金上季度规模增长5.44%,规模排名上升2个位次。

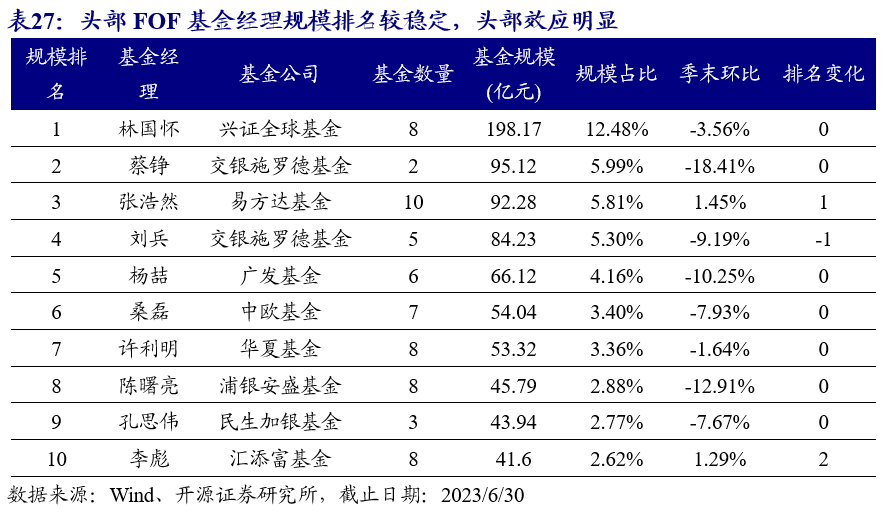

我们以基金第一管理人统计基金经理的管理规模,筛选出全市场规模最大的10位FOF基金经理。FOF规模前三的基金经理分别为兴证全球基金林国怀、交银施罗德基金蔡铮和易方达基金张浩然,前三名规模占比合计24.28%,头部效应明显。

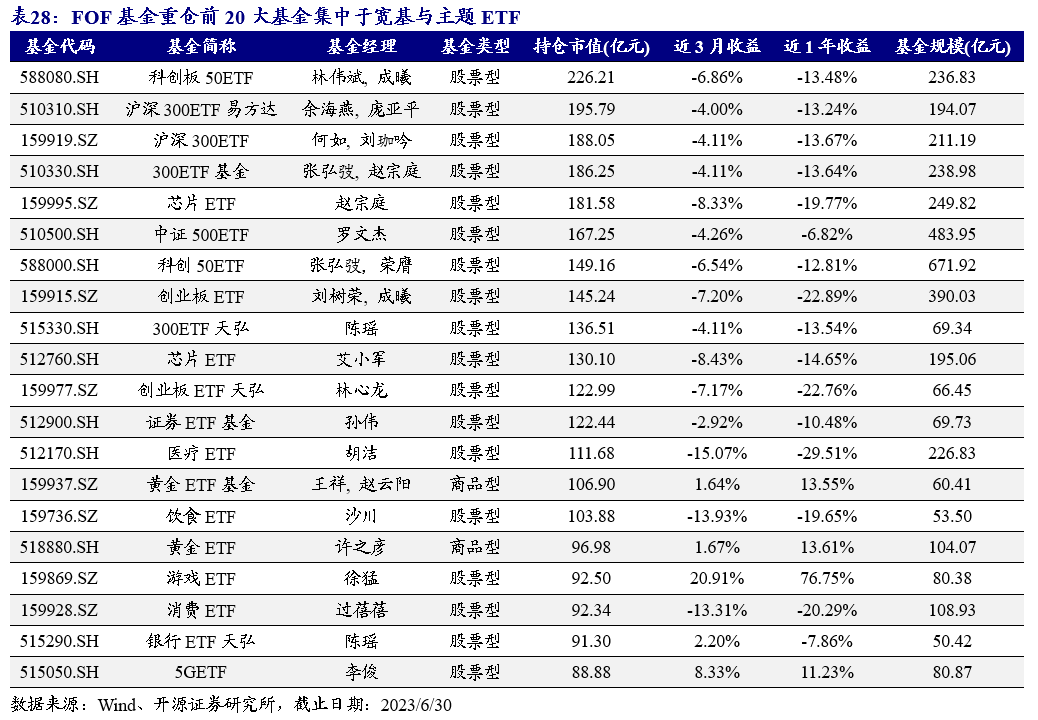

5.2、 重仓基金:FOF重仓基金集中配置被动指数

FOF重仓基金第一名为科创50ETF,持仓市值为226.21亿元。

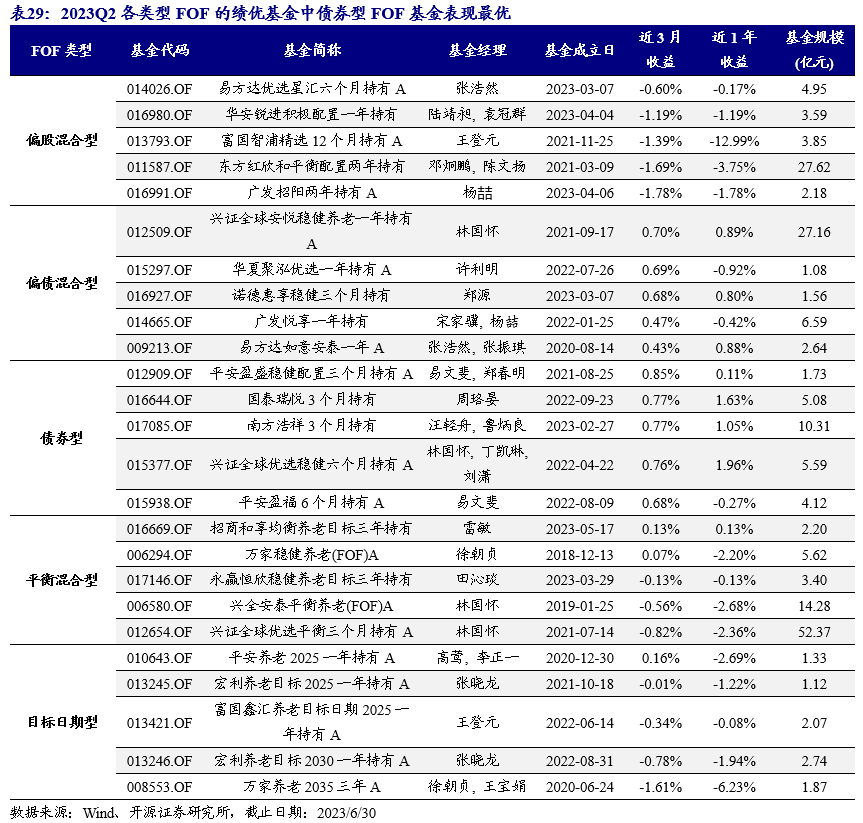

5.3、 绩优基金:大部分收益率较优的FOF规模较小

我们从规模大于1亿的各类FOF基金中挑选出2023年二季度收益表现最好的5只产品,如下表所示。

06

风险提示

更多交流,欢迎联系:

开源证券金融工程团队 | 魏建榕 张翔 傅开波 高鹏 苏俊豪 胡亮勇 王志豪 盛少成 苏良 何申昊 陈威 蒋韬

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究