【FOF组合推荐周报】上周日历效应FOF组合超额基准收益1.83%

关注微信公众号,回复【FOF组合持仓】,获取各FOF组合最新持仓。

摘要

日历效应FOF组合

截至2023年04月07日,组合实现了17.24%年化收益,年化超额基准6.47%。今年以来,组合的累计收益为-0.06%,超额基准-3.92%。上周组合超额收益为1.83%。

研究发现,基金规模与未来业绩整体呈现倒U型关系,剔除规模较小的部分基金后仍然无法根本改善规模因子的单调性。我们从规模因子的构造出发,分解得到的份额因子对未来业绩呈现显著的负相关性。因此,我们将基金的份额因子与长期选股Alpha因子结合,构建了规模低估因子,旨在筛选长期具备选股能力但规模却偏小的基金,即被投资者“低估”的基金,季度调仓。

截至2023年04月07日,无约束的FOF组合实现了14.46%年化收益,年化超额基准7.24%;有约束的FOF组合实现了15.20%年化收益,年化超额基准7.99%。今年以来,无约束FOF组合的累计收益为6.41%,超额基准2.52%;有约束FOF组合的累计收益为6.55%,超额基准2.66%。上周,无约束FOF组合超额收益为0.11%,有约束FOF组合超额收益为0.81%。

选股能力、交易能力、收益能力作为优秀基金经理重要的投资能力,常对基金未来业绩具有良好的预测性。我们考量基金经理在过去一段时间的选股、交易、收益等能力以及基金经理管理产品的份额、持有人结构、绩效评价等客观因素,对于基金维度因子进行综合计算。与此同时,我们将对基金定期的持股信息利用多因子模型进行评价打分。最终以最大化综合因子值为目标,每期等权重持有10只基金,季度调仓。

截至2023年04月07日,组合实现了17.84%年化收益,年化超额基准9.75%。今年以来,组合的累计收益为4.66%,超额基准2.07%。上周组合超额收益为-0.72%。

1. 日历效应FOF组合

1.1. 策略简述

研究发现,根据基金业绩排名选择基金与权益类基金平均业绩相比并无优势,主要原因是基金业绩在年度间长期存在反转效应,根本原因是市场风格在年末前后容易发生切换。我们对业绩进行月度效应检验,发现主动权益类存在显著的三月效应,即在每年的三月末前后基金业绩存在较长期的持续性。

因此,我们在每年三月末利用过去一年业绩涨跌幅构建日历效应因子值,每期等权重持有5只基金,年度调仓。业绩比较基准为,主动偏股型基金(普通股票型基金+偏股混合型基金)每日业绩中位数复合成的指数,相当于主动偏股型基金平均业绩。详情可参考《天风基金研究:基金市场存在日历效应吗?20190312》。

1.2. 跟踪结果

日历效应FOF组合的回测净值和相关收益统计如下所示。

日历效应FOF组合从2019年3月开始样本外跟踪。组合在市场大涨的年份超额收益基本在10个点以上,而市场大跌的年份基本也可以小幅跑赢平均业绩,展现出非常强的弹性。截至2023年04月07日,组合实现了17.24%年化收益,年化超额基准6.47%。今年以来,组合的累计收益为-0.06%,超额基准-3.92%。上周组合超额收益为1.83%。

特别的,请关注“量化先行者”公众号,回复【FOF组合持仓】,获取日历效应FOF组合最新持仓信息。

2. 规模低估FOF组合

2.1. 策略简述

因此,我们将基金的份额因子与长期选股Alpha因子结合,构建了规模低估因子,旨在筛选长期具备选股能力但规模却偏小的基金,即被投资者“低估”的基金,季度调仓。业绩比较基准为,主动偏股型基金(普通股票型基金+偏股混合型基金)每日业绩中位数复合成的指数,相当于主动偏股型基金平均业绩。详情可参考《天风基金研究:规模因子在FOF组合构建中的应用20190611》。

规模低估FOF组合从2019年6月开始样本外跟踪。结合了份额因子后,选基因子的有效性得到了大幅提升,展现出了良好的业绩预测性。截至2023年04月07日,无约束的FOF组合实现了14.46%年化收益,年化超额基准7.24%;有约束的FOF组合实现了15.20%年化收益,年化超额基准7.99%。今年以来,无约束FOF组合的累计收益为6.41%,超额基准2.52%;有约束FOF组合的累计收益为6.55%,超额基准2.66%。上周,无约束FOF组合超额收益为0.11%,有约束FOF组合超额收益为0.81%。

特别的,请关注“量化先行者”公众号,回复【FOF组合持仓】,获取规模低估FOF组合最新持仓信息。

3. 多维度因子FOF组合

3.1. 策略简述

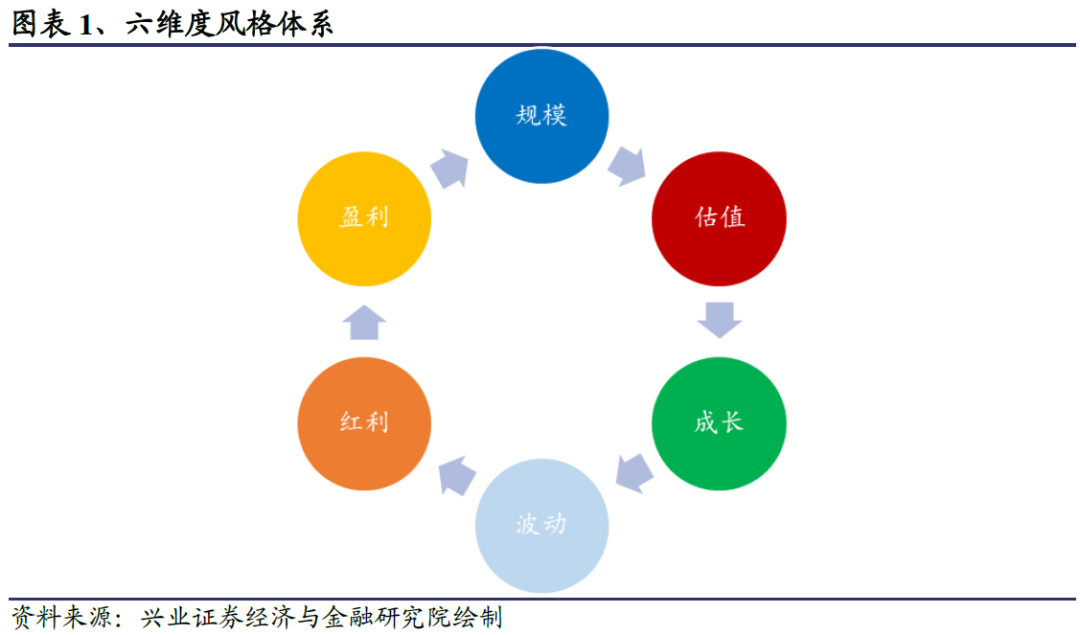

选股能力、交易能力、收益能力作为优秀基金经理重要的投资能力,常对基金未来业绩具有良好的预测性。因此,我们考量基金经理在过去一段时间的选股、交易、收益等能力以及基金经理管理产品的份额、持有人结构、绩效评价等客观因素,对于基金维度因子进行综合计算。与此同时,我们还将对基金定期的持股信息利用多因子模型进行评价打分。综合计算两个维度基金的整体情况。

因此,我们以最大化综合因子值为目标,每期等权重持有10只基金,季度调仓。业绩比较基准为,主动偏股型基金(普通股票型基金+偏股混合型基金)每日业绩中位数复合成的指数,相当于主动偏股型基金平均业绩。

3.2. 跟踪结果

多维度因子FOF组合从2022年5月开始样本外跟踪。在结合了持股评价和基金打分两个维度后,组合的整体收益具有良好的稳健性。截至2023年04月07日,组合实现了17.84%年化收益,年化超额基准9.75%。今年以来,组合的累计收益为4.66%,超额基准2.07%。上周组合超额收益为-0.72%。

特别的,请关注“量化先行者”公众号,回复【FOF组合持仓】,获取多维度因子FOF组合最新持仓信息。

关注我们

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

风险提示:本报告基于历史数据统计,市场结构调整和基金风格变动等因素皆可能使得模型失效。

证券研究报告

《天风证券-FOF组合推荐周报:上周日历效应FOF组合超额基准收益1.83%》

对外发布时间

2023年04月10日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)[文]

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

韩乾 SAC 执业证书编号:S1110522100001

本篇文章来源于微信公众号: 量化先行者