【华安金工】股票市场流动性、货币政策与经济周期——“学海拾珠”系列之一百三十一

►主要观点

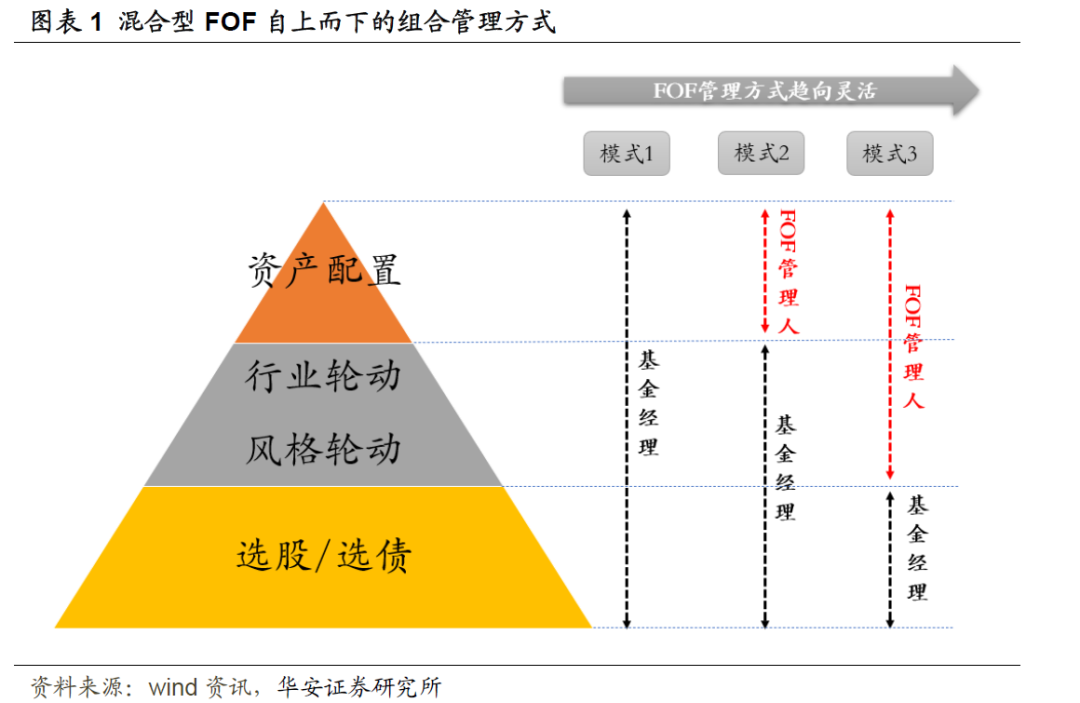

本篇是“学海拾珠”系列第一百三十一篇,作者重新审视了股票市场的流动性是否可以预测关于未来的经济状况这一问题:在经济衰退时期,投资者会将持有的流动性较差的小市值股转换成大市值股票。但本文的研究表明,由于美联储在危机中采取宽松的货币政策来提振股市,股票市场的流动性与经济周期已脱钩。此外,本文还发现小市值股的流动性枯竭不再与经济衰退相吻合,美联储的干预削弱了货币政策与股票市场流动性的系统联系。回到国内市场,A股、港股对美联储的加息或降息措施同样敏感,需要引入更多的指标进行经济周期的分析,判断未来的货币政策,以更好的辅助投资决策。

股市流动性不再受经济周期的影响

1947年到1993年,流动性在经济衰退期间恶化,在经济复苏期间改善。然而1994年到2022年,总体流动性相对稳定,不受经济周期的影响。这主要是由于货币政策带来前所未有的影响,流动性恢复得很快,股票总流动性不再包含预测未来经济周期的信息。

股市流动性和经济周期之间的关系受货币政策显著影响

自艾伦·格林斯潘担任美联储主席以来,通过设定联邦基金利率和采取其他措施来提振美国股市,为股票提供(承诺)货币政策便利的隐性承诺,导致股市流动性与经济周期的脱钩,打破了股市流动性与有关未来经济状态之间的关系。

信用利差在美联储干预股市期间表现出强大的预测能力

随着美联储看跌期权的生效,股票市场流动性提供者的融资限制得到了缓解,这导致了风险溢价的降低和股票价格的恢复,同时也导致了信用利差的增加,预测能力的进一步增强。美联储看跌期权的生效意味着未来经济增长的放缓。

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

01

在2011年《金融杂志》(Journal of Finance)的一项研究中,Næs、Skjeltorp和Ødegaard(以下简称NSO)发现股市流动性和经济周期之间存在很强的关系。他们通过分析1947年至2008年美国和挪威的数据,发现了多种流动性指标,包括有关未来经济情况的领先信息,而经典的股市和宏观经济预测指标(如股票回报、波动性、期限和债券息差)无法捕捉到这些信息。他们发现这种关系在整个样本期和20年的子周期中都是成立的。此外,他们还表明,信息量在不同的股票中是不同的,小公司的预测能力最强,而小公司的流动性也最差。

NSO的贡献不仅仅是对经济增长的“简单”预测。利率和资产价格取决于当前的经济状况,这反映了投资者对未来经济状况的一致判断。因此,中央银行密切关注它们,因为它们是实时的、可持续观察的,并且是货币政策转化为实体经济的主要渠道(Bernanke,2004)。投资者跟踪资产价格是为了进行金融投资,并用作为预测未来货币政策的指标。NSO通过增加流动性的跨期变动与商业周期成分来补充预测变量的选择。它强调了连金融资产市场和实体经济的双向互动机制。

在本文的研究中,笔者重新评估了美国股票市场流动性与经济周期之间的强关系。通过对全样本(1947-2008)的样本内回归估计,笔者证实了NSO的研究结论。笔者不仅证实了他们的结果,而且还能够复制系数的大小和显著性水平。然而,笔者推测,股市流动性和经济周期之间的联系受到货币政策的显著影响,特别是自艾伦·格林斯潘担任美联储主席以来。在格林斯潘担任美联储主席那段时间里,美联储通过设定联邦基金利率和采取其他措施来积极支持美国经济,特别是股票市场。笔者发现,正如NSO报告的那样,这种为低股票回报率提供(承诺)货币政策便利的隐性承诺,将股市流动性与经济周期脱钩,并打破了股市流动性与有关未来经济状态之间的关系。

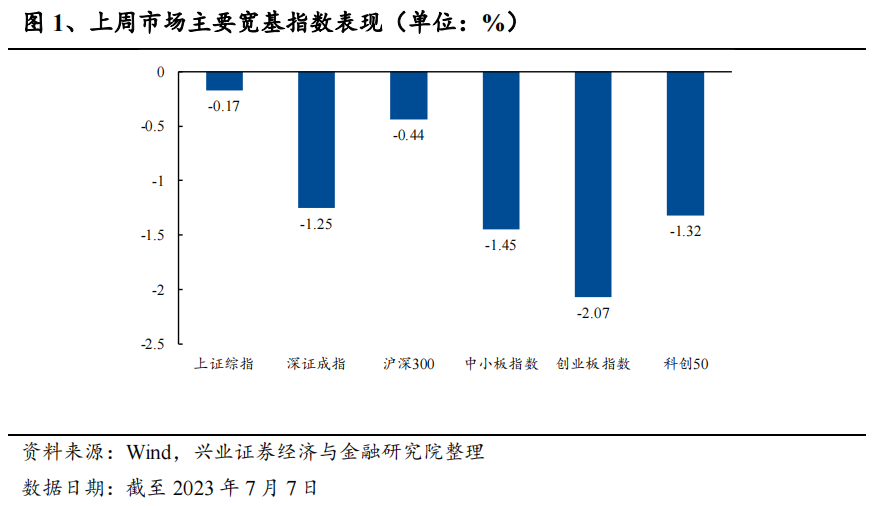

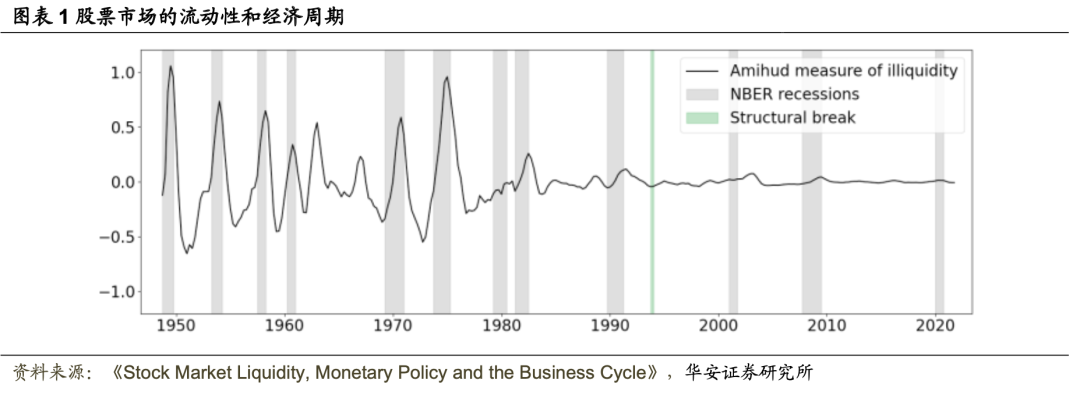

如图1所示,股市流动性不再随着经济增长的起伏而改善或恶化。即使是信息量最大的小公司股票,对经济下滑的敏感度也相对比大公司高,这进一步证实了本文的预测。NSO观察到投资组合构成的变化,在经济衰退期开始之前和期间,投资者将其股票组合从小市值/非流动性股票转向大市值/流动性股票,这与“安全投资转移”效应相一致。虽然本文在分析中不依赖股票持有量数据,但本文同样也不再记录小市值股票在经济低迷时流动性严重枯竭的情况。这一发现与Jensen和Moorman(2010)一致,他们表明在扩张性货币政策之后整个市场的流动性会增加,这对小市值/非流动性证券特别有利。本文的研究结果否定了NSO的研究结论,即股票市场总流动性包含有经济周期成分。

图1提供了二分法结果的可视化表示。在第一个时期,从1947年到1993年,流动性在经济衰退期间恶化(非流动性增加),在经济复苏期间改善。在随后的第二个时期,即1994年到2022年的三十年间,从历史对比来看,总流动性相对稳定,不受经济周期的影响。绿线表示Cieslak和Vissing-Jorgensen(2020)所定义的美联储制度变化。世纪之交后,流动性在网络泡沫衰退期间保持不变,即使是2007/08年的金融大危机(这是自大萧条以来最严重的金融危机),它也几乎没有做出任何反应。此外,流动性在Covid-19危机期间几乎完全没有受到影响,在这场危机中,美国的年化增长率收缩了30%以上,但并不是说在1994年之后的经济衰退年代,股票的流动性没有下降。Nagel(2012)提供了在金融市场动荡时期流动性蒸发的证据。相反,在本文中,笔者认为,相对于过去经济衰退时期的流动性行为,1994年后的反应总体上是疲弱的,但由于快速和前所未有的货币政策干预,流动性恢复得很快。第2.2节的事件研究证实了本文的推理思路。

本文用美联储从上世纪90年代中期开始针对股市的货币政策决定(通常称为美联储看跌期权)来阐述股市流动性与实体经济的脱钩。Cieslak等人(2019,2020)的开创性研究表明,自1994年以来,美联储密切关注股票市场,并通过提供宽松的货币政策来应对低股票收益。笔者发现1994年股市流动性和经济周期之间的关系出现了结构性中断。美联储看跌期权是一种根据需要采取行动的隐含承诺。它通过正向影响股票收益的概率分布来降低风险溢价,降低负变现的可能性(Drechsler等人(2018),Cieslak等人(2019))。这一承诺是通过宽松的货币政策来实现的,采取的形式是降低联邦基金目标利率、前瞻性指导和QE计划。根据长期美联储看跌期权的逻辑,美联储为股市提供了防范下行风险的保险。Rigobon和Sack(2003)发现,股市下跌5%会导致联邦基金目标利率在下一次FOMC会议上降低14个基点。

为了验证本文的假设,即美联储看跌期权使市场流动性与经济周期脱钩,笔者扩展了对NSO的研究,并考察了货币条件和市场流动性之间的系统联系。笔者发现,货币扩张(减少)与流动性增加(减少)仅发生在美联储看跌期权前的时期(Jensen和Moorman,2010)。自从美联储看跌期权生效,从实证上看,货币政策状态和市场流动性之间不再有系统性的联系。至于股票市场,货币政策的立场应该被理解为对股市严重下跌的反应变量。由于美联储看跌期权在市场严重低迷时生效,这意味着货币政策状态对市场流动性的影响不大。

其他的研究发现同意支持了本文的推理思路:期限利差的预测能力变弱。在美联储推出看跌期权之前,期限利差一直是预测未来经济状况的既定变量。期限差反映了收益率曲线的斜率,它由美联储主动管理。只要美联储将利率目标设定为经济周期的函数,期限利差就表现出预测能力。随着美联储看跌期权生效,利率目标反映了经济周期和股票市场的成分,因此,只能部分地预测未来的经济活动。这一观察与Cieslak等人(2020)一致,他们表明美联储将股票市场行为纳入他们的目标设定决策。相反,信用利差在美联储看跌期权期间“开启”并表现出强大的预测能力。信用利差的增加预示着下一季度经济增长的放缓。

美联储看跌期权通过缓解流动性提供者的融资限制和防止市场进一步崩溃来影响股票市场的流动性。在本文中,流动性提供者的概念是广泛的,包括所有有效提供做市(make the market)产品的市场参与者。这个概念包括算法交易场所和其他量化投资者,他们不一定是官方指定的做市商。

提供者根据他们的能力和意愿来提供市场流动性。提供流动性的能力是资金流动性的函数(Comerton-Forde, Hendershott, Jones, Moulton, and Seasholes, 2010)。供应商需要获得信贷和可质押资本,以主动管理库存(多头和空头)。可抵押资本价值的增加以及通过宽松的货币政策放宽再融资条件,可以提高资金的流动性,从而提高供应商的流动性供应能力(Adrian和Shin,2010)。这种关系也是相反的,市场流动性是资金流动性的先决条件。为了弥补交易对手的风险,提供者必须缴纳保证金,这取决于证券的流动性。对于预期流动性较强、波动性较小的证券,保证金往往较低。当流动性蒸发时,保证金增加,这又对流动性产生了负反馈(Brunnermeier和Pedersen,2009)。

提供流动性的意愿取决于市场条件。高波动性和风险溢价,以及证券价格的大幅下跌,对提供流动性的意愿产生了令人窒息的影响。在危机时期,逆向选择风险(对知情交易的损失)和库存风险(因资产负债表上持有的头寸而亏损)特别高,迫使供应商扩大买卖价差,减少最大订单量。因此,库存头寸的规模和在账面上承担更多风险的意愿下降。抚慰股市的货币政策降低了风险溢价和波动性,减少了逆向选择和库存风险,给它们提供了增加流动性供应的强大动力(Weill,2007)。

在美联储看跌期权生效之前,美联储设定FOMC的目标区间,作为对经济周期变动的回应。提高利率是为了防止经济过热,降低利率是为了刺激经济衰退。因此,流动资金提供者的融资限制也与商业周期相一致。在经济放缓(上升)期间,可抵押资本趋于减少(增加),风险溢价高(低)。当美联储降低(提高)利率以刺激(抑制)经济增长时,市场流动性会随着流动性约束的放松而扩大(收缩)。根据这一论点,NSO发现,至少自第二次世界大战以来,美国股市的流动性变化与实体经济的变化相吻合。他们表明,从1948年到2008年,股票市场的流动性是实体经济的一个很好的 "领先指标" 。笔者确认了NSO在1947年至2008年整个时期的结果,就系数的大小及其显著性水平而言。

随着美联储看跌期权的生效,股票市场流动性和经济周期之间的关系发生了根本性的变化。当经济增长变为负值、股票价格下跌时,美联储以降息作为回应,如果达到各自的零下限,则向金融系统注入大量流动性(QE)。这导致了风险溢价的降低和股票价格的恢复(Drechsler等人,2018,Cieslak,2019)。在没有扩张性货币政策的情况下,市场流动性会与经济周期一起下降,但它会立即对美联储做出反应。较低的利率缓解了资金限制,并允许提供者提供更多的流动性。随着保证金要求的降低和库存风险的减弱,风险溢价的降低释放了供应商的账面空间。因此,股票市场的流动性与实际经济活动脱钩,从而失去了其作为经济周期领先指标的作用。

02

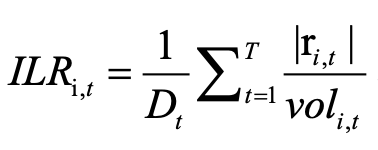

股票市场的流动性是一个难以捉摸的概念,它体现在几个维度。它反映了一个订单能在短时间内以接近证券内在价值的价格被执行的程度。在一个流动性很强的市场,大的市场交易量对价格的影响可以忽略不计。在一个非流动性的市场中,一个小的市场交易量就可以使价格大幅波动。这种价格影响被非流动性比率(LLR)很好地捕捉到了,定义为:

其中D_t是该季度的交易天数,|r_i,t|是股票i在第t天的绝对收益,vol_i,t是股票i在第t天的总交易额的货币价值。

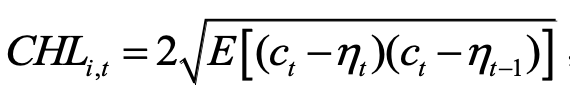

买卖价差衡量的是往返购买的成本。然而,由于20世纪的数据有限,常用的高频价差度量(如TAQ有效价差)是无法实现的。然而,Lesmond(2005),Hasbrouck(2009)和Goyenko,Holden和Trzcinka(2009)的研究表明,在日频率上得到的估计与从日频率数据中得到的更精确的估计相比,是一个很好的近似。Abdi和Ranaldo(2017)基于每日收盘价、最高价和最低价(CHL)开发了一个简单的买卖价差估计工具。它被定义为:

其中c是收盘价的对数,η是每日的中间价(即高价和低价的平均值)。CHL的衡量标准优于Roll(1984);corwin和schultz(2012)提供了以高频TAQ有效价差为基准的最高横截面和平均时间序列的相关性。

流动性指标是利用1947-2021年期间在纽约证券交易所上市的所有美国股票的调整后股票价格、调整后收益和成交量的CRSP数据构建的。笔者首先剔除了每个季度至少没有45个交易日(一个月15个交易日)的所有季节股组合,其次是所有在该季度价格曾经低于2美元或高于1000美元的季节股。计算每个季度和每个证券的流动性指标,然后取每个流动性指标在各证券中的等权平均值。

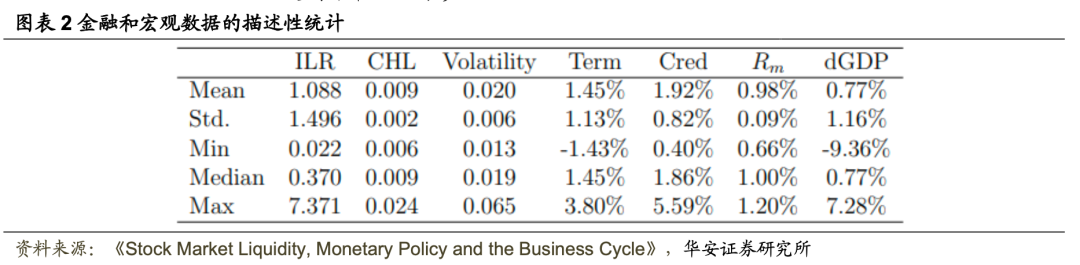

为了研究企业规模与其流动性信息含量之间的关系,本文基于NSO并构造规模的四分位数。笔者根据年度市值将企业分成四份。市值由流通股和上一年最后一个交易日的收盘价构成,随后,笔者构建了最小四分位数的所有流动性变量,称为LIQsmall。然后,本文用1947年至2021年的实际GDP来代表经济周期,由美国经济分析局(GDP)提供。GDP每季度公布一次。此外,本文用文献中用于预测经济周期的金融变量来代替融资条件(NSO, Chen, Eaton和Paye(2018))。期限息差的计算方法是10年期国债固定到期率与3个月期国债(期限)之间的差额。信用利差是根据穆迪的BAA级公司债券收益率与10年期国债利率(Cred)之间的差额计算的。超额市场回报率用标准普尔500指数超过3个月期国库券(Rm)的市值加权回报率来表示。最后,股票市场波动率用季度和股票平均日收益的标准差(Vola)来表示。

按照时间序列回归的经典流程,本文测试了数据的非平稳性,必要时进行了对数差分。本文采用Augmented Dickey-Fuller (ADF)检验,其无效假设是变量有单位根(Dickey 和Fuller (1979))。本文用KPSS来补充非平稳性检验,其中无效假设的序列是平稳的(Kwiatkowski, Phillips, Schmidt, and Shin (1992))。如果两个检验一致,则认为时间序列是平稳的。如果有一个变量没有通过这两个检验(意味着它不是静止的),该变量得到对数差分log(x_t/x_t-1)

03

本文为对个样本和两个子时期指定了三个预测性回归,如下。

其中y_t+1是GDP的实际增长率,LIQ_t是衡量t季度非流动性的市场指标(ILR或CHL),C是控制变量矩阵,包括GDP增长的第一滞后期(dGDP)、期限利差(Term)、信用利差(Cred)、股票市场波动率(Vola)和超额市场回报率(Rm),所有这些都是在t时间观察到的变量。gamma是控制变量X_t

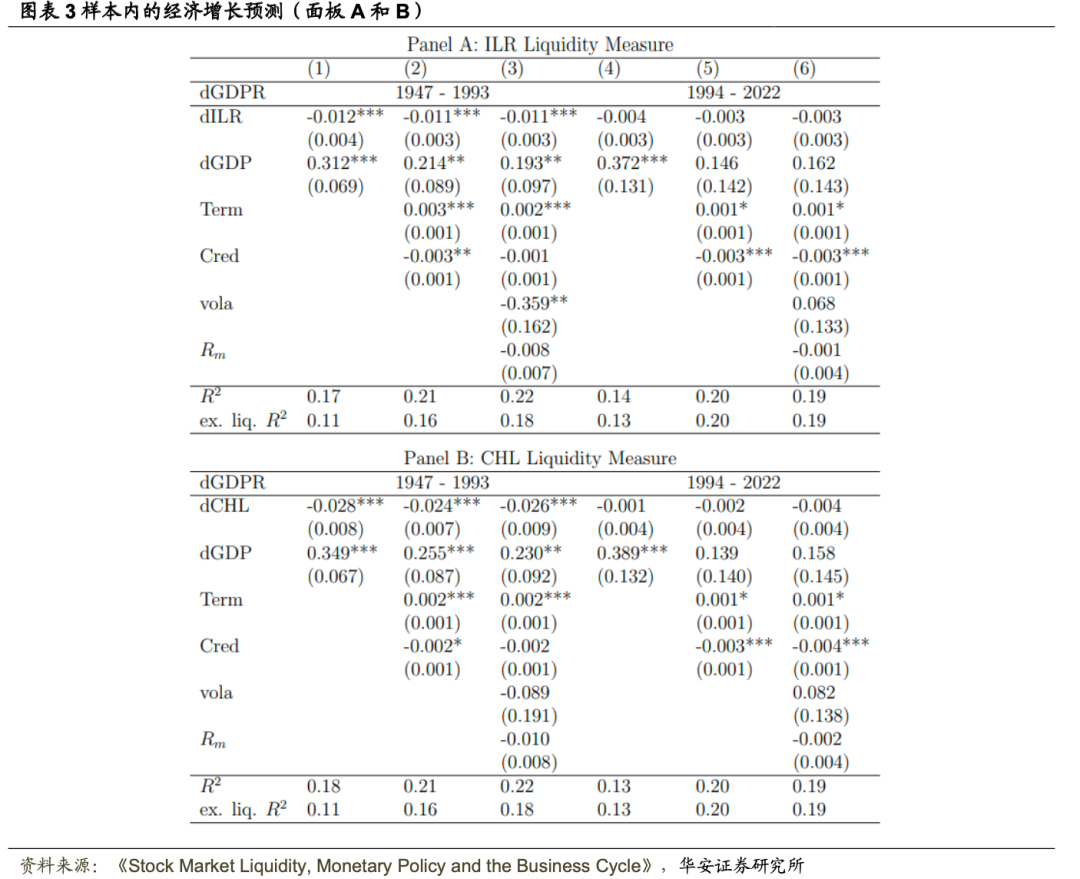

表3中的(1)-(3)是1947.Q1到1993.Q4期间的预测回归,(4)-(6)是1994.Q1到2022.Q2期间的预测回归。表(2)中的面板A是以 ILR作为流动性代理(liquidity proxy),面板B则是CHL作为流动性代理。从1947.Q1到1993.Q4的时间间隔被称为“第一期”,从1994.Q1到2022.Q1的时间间隔被称为 "第二期"。结果见表3。

表3中的(1)和(4)只包括流动性变量和因变量的一个滞后期。在第一列中,笔者观察到市场非流动性的两个系数(dILR,dCHL)在第一个时期都非常显著。本文证实了NSO的结论,即市场非流动性的增加预示着更低的实际GDP增长。在第(4)列中,本文发现在第二个时期,不再有任何证据表明股票市场的流动性可以预测经济增长。这一发现包括统计显著性以及系数的大小,ILR从-0.012到-0.004,CHL测量从-0.028到-0.001。NSO报告了有流动性和无流动性估计模型的调整后的R^2,以一步强调流动性对经济活动的预测能力。尽管本文没有发现调整后的R^2像NSO那样从3%增加到13%,但本文再一次确认,第一期的解释变量分别从11%提高到17%以及11%提高到18%。在第二期,调整后的R^2几乎没有任何改善,面板A仅从13%上升到14%,面板B甚至保持在13%的水平。流动性代理指标在第一阶段大幅提高了调整后的R^2,但在第二阶段却没有增加,这一发现对所有模型和所有流动性代理指标都是正确的。

其他金融控制变量包含在NSO中,以确定流动性是否为未来经济状态提供了额外的、噪音较小的信号。本文遵循NSO,在表3的 (2)和(5)列中加入了两个非股权类控制变量,即期限利差(Term)和信用利差(Cred)。在第一期,面板A和B的第(2)列中,即使期限和信用利差显著相关,流动性系数仍保持其原来水平和显著相关性。在第一阶段,流动性为预测经济的未来状态提供了额外的信息,而这些信息是经典的非股票宏观变量所不能捕捉的。在第 (5)列的第二个时期,面板A和B的股票市场非流动性代理变量不再显示任何统计显著性水平。同时,系数也急剧缩小,趋向于零,这一现象对于CHL指标来说尤为严重,它减少了10倍。ILR和CHL不再对经济增长提供任何预测能力。

NSO的最后一个流程测试了在控制了金融市场变量、超额市场回报率(Rm)和股票市场波动率(vola)之后,流动性代理在多大程度上包含了额外的信息。在面板A和B的第(3)列的第一个时期,股票市场的流动性没有受到两个额外协变量的影响。然而,无论哪种模型,结果表明,在第二个时期(第(6)列),市场流动性不足不再包含任何关于未来经济增长的重要经济信息。市场流动性的恶化不再与经济增长的放缓同时发生。

用期限结构来预测经济增长是很成熟的。在第一个时期,期限利差包含了关于未来经济状态的重要经济信息。期限利差的增加伴随着经济增长的显著放缓。对于第二个时期,本文发现期限利差呈现出与市场流动性类似的结果,显著性水平从1%下降到10%,系数也被分成了两半。在控制了股票标记协变量后,面板A和B结果仍然一样。相反,信用利差在第一阶段没有或只有较弱的预测能力,但在第二个时期,信用利差开始发挥作用,为下一季度的经济增长增加了经济上和统计上的重要信息。

股票市场流动性的信息含量在历史上被证明是因股票而异的。在美国,NSO出色地展示了预测经济活动的主要信息内容来源是小型、非流动性股票的流动性变化。在挪威,NSO显示,在经济衰退之前,一些投资者完全离开市场,而另一些则逃往 “优质”股票,即高流动性和大型股票。小公司和大公司指的是最低和最高的四分之一(LIQ^small和LIQ^large)。从经验上看,NSO发现小公司的流动性对所有的流动性代理指标都具有统计显著性,而大公司的流动性代理系数则不显著。他们认为,信息量小或流动性差的股票推动了整个股票组合的结果。

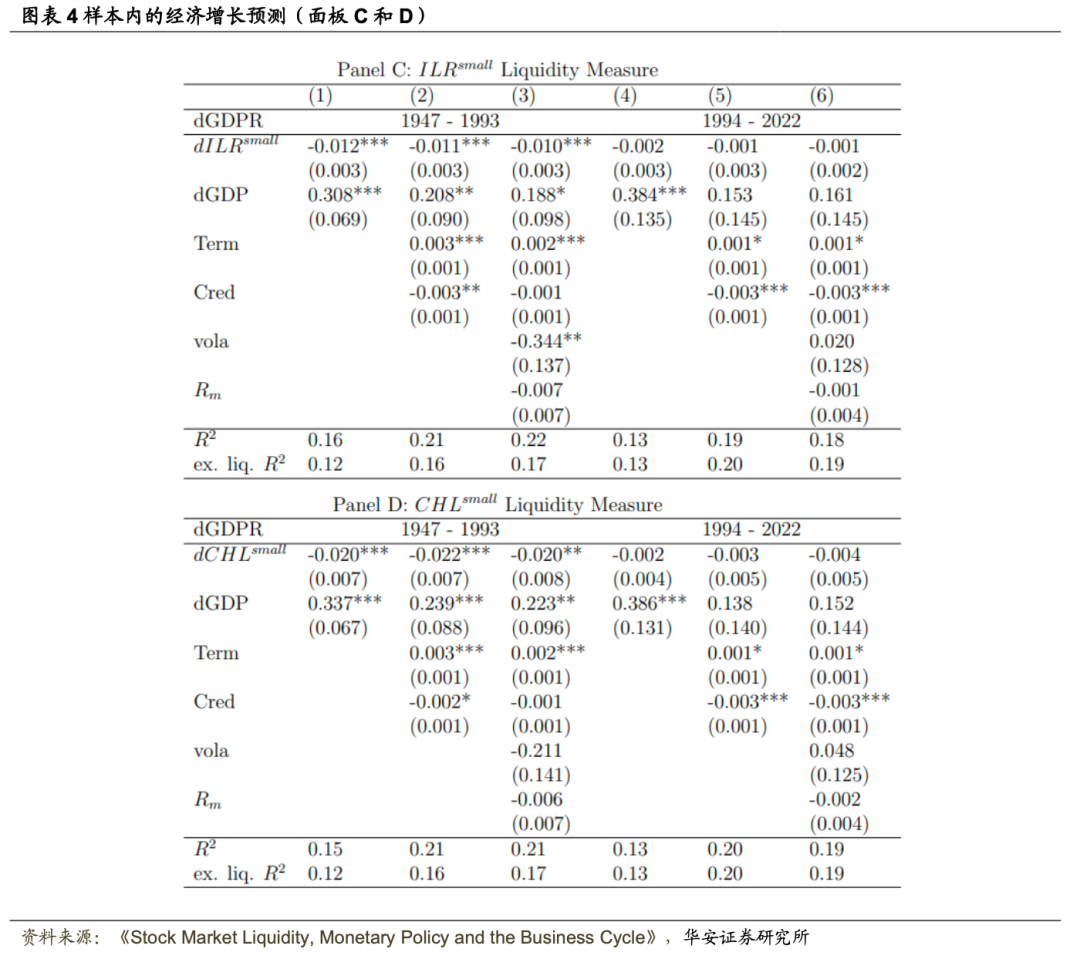

本文发现公司规模不再能解释流动性中的经济周期成分。与本文的一般发现一致,股市流动性是第一季度实体经济强劲的领先指标。但是,当本文把样本限制在小公司时,它仍然无法在第二阶段增加任何统计预测能力。笔者证实了NSO的结果,即大公司的流动性变化不再能解释经济周期的组成部分。这一发现对第一个和第二个样本都是如此。表4报告了针对最低四分位数(LIQ^small)计算的流动性代理变量的回归结果。由于篇幅有限,本文不显示大公司的结果。

本文对小公司的结果进行简短的讨论,因为这些结果大体上与本文的结论一致。图表4的第(1)-(3)列展示了第一个时期的回归结果。对于第一期,小公司的所有流动性代理指标(ILR^small,CHL^small),其系数在经济上和统计上都是显著的,这与NSO的结论一致。第(4)-(6)列展示了第二期的回归结果。系数的幅度多次减少,在统计上与零没有区别。小公司的股票市场流动性不再包含任何关于未来经济状态的信息。

除了流动性的结果,其他金融变量的结果也在小公司的回归中得到了证实。期限利差对第一期有很高的预测能力,但对第二期只有有限的预测能力,系数的大小和它们的统计意义都有所下降。相反,信用利差在第一期没有预测能力,但在第二期有很强的预测能力。

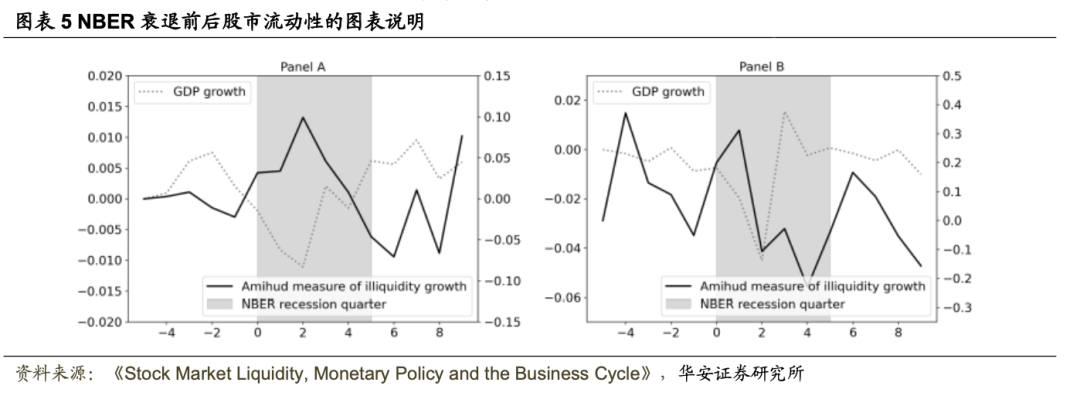

本文的发现体现在两个维度,并在图表5中得到了直观的体现。首先,股票市场的非流动性随着1948-1993年经济活动的衰退而增加(面板A)。第二,股票市场的非流动性不再随着经济增长的下降而上升(面板B)。这两个面板都是作为一个事件研究来构建的。零点与NBER定义的经济衰退的开始时间相吻合。本文从每个事件发生前的五个季度开始,计算GDP的平均增长率和ILR的Amihud测量,与经济衰退的时间长短无关,图表5是为了使经济衰退的开始与起点零相吻合而绘制的。图2的面板A显示,流动性在危机发生前就开始恶化。这一发现与NSO是相吻合的。流动性随着危机的发展而进一步蒸发,经济衰退的高峰期恰逢流动性不足的高峰期。随着经济的复苏,流动性得到改善。作为比较,面板B展示了1994年后三个衰退期的事件研究,包括网络泡沫、大金融危机和COVID。美联储的反应是前所未有的降息,在后两种情况下,美联储的反应是提供流动性便利和扩大其资产负债表。本文发现非流动性不再像面板A那样在经济衰退时期急剧增长,它甚至随着经济进一步收缩而得到改善。在这个意义上,面板B很好地展示了本文的发现,即股市流动性不再和经济周期有密切关系。

根据前文,媒体效应导致排名表中的共同基金的流入资金增加。本节进一步假设该正向激励将影响共同基金经理在出版前的风险转移行为。资金流动的不连续性意味着,对于排名在10名左右的基金,排名上升的好处大于排名下降的坏处。例如,一只在2个月内排名11的基金,若到季度末掉到了20,则会面临约0.8%的资金流出,如果从排名11上升到10,则会有约2.49%的资金流入。这种激励机制与Brown等(1996)、Chevalier和Ellison(1997)以及Sirri和Tufano(1998)讨论的流动-回报关系相似。探索基金经理对媒体效应的反应,可以进一步增强上一节不连续结果有效性的结论。

Rigobon和Sack(2003);Cieslak,Morse和Vissing-Jorgensen(2019);Cieslak和Vissing-Jorgensen(2020)的研究表明,美联储以扩张性货币政策(即降息和注入流动性)来应对股市的严重下跌。就股市而言,只要美联储看跌期权生效,货币状态就应该被理解为一个反应变量。笔者预计,压力期的货币扩张会缓解流动性提供者的融资限制,市场流动性的蒸发程度也会比没有美联储货币政策干预的情况下要小。从经验上看,这意味着货币条件和市场流动性之间的关系会减弱甚至消失。在美联储推出看跌期权之前,本文预计货币扩张(限制)与市场流动性的改善(恶化)时期相吻合。

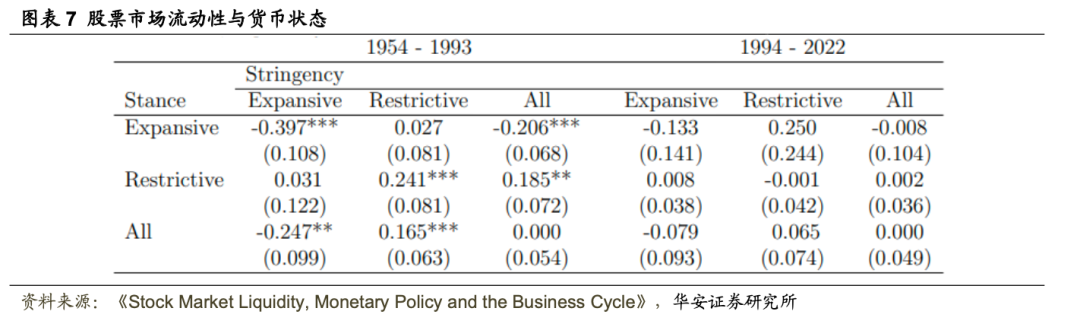

本文发现在美联储推出看跌期权之前,股市流动性在扩张性时期有所改善,在限制性货币状态下恶化。这与Jensen和Moorman(2010)的研究结果一致。在美联储看跌期权期间,本文发现货币状态和股票市场流动性之间不再有统计关系。这与货币状态是股票市场及其流动性的反应变量的假设是一致的。

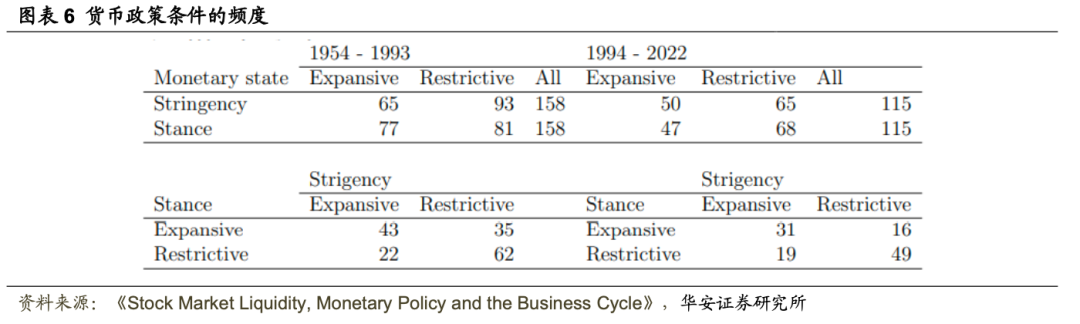

本文在Jensen和Moorman(2010)的研究基础上,研究了流动性与货币政策状态的关系。本文遵循他们的定义,用联邦基金利率的变化来衡量美联储货币政策立场的转变,用美联储贴现率的变化来衡量货币紧缩政策的总体变化。美联储立场和严格程度都是用二元变量来衡量的。此外,这些指标可以单独使用,也可以相互结合使用。图表6总结了货币政策状态的数量和它们的互动频率。扩张性和限制性货币政策的严格程度和立场在所研究的两个时期均匀分布。与Jensen和Moorman(2010)不同,本文以季度而非月度为基础进行分析,以便与表3和表4的主要结果进行比较。

当联邦基金利率从上一季度到本季度下降(上升)时,一个季度的变量特征被认为是扩张性(限制性)。然而,如果联邦基金利率没有变化,特征与上一季度保持一致。美联储立场变量是用来识别美联储货币政策立场的变化,它只随着方向性的变化而变化。因此,在贴现率上升(下降)后的所有季度,立场是扩张性(限制性)的。

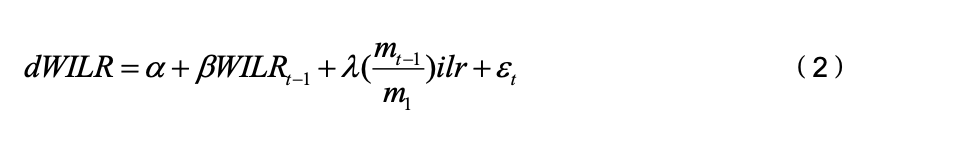

股票市场流动性对美联储货币政策立场变化的反应是本文感兴趣的一个地方。与P´astor和Stambaugh(2003);Jensen和Moorman(2010)类似,本文对流动性代理采用了分段线性回归。所有区段的点估计值在两个样本期都是零,在统计上与零的差异不大。流动性代理是回归残差的拟合值,即以下回归的epsilon_t。

其中dWLR=m_t-1/m_1*(ILR),ILR是平均Amihud非流动性指标。流动性用m_t-1/m_t

本文发现在美联储看跌期权之前,货币状态和股市流动性的跨期变化之间存在系统性的联系。当货币政策立场被定义为扩张性(非流动性恶化)和限制性(非流动性改善)时,流动性在统计上显著改善。扩张性货币政策的点预测值为-0.397,限制性货币政策的预测值为0.241。如果一个货币政策状态变量是限制性的,另一个是扩张性的,反之亦然,本文没有发现货币状态和流动性之间的系统关系。如果不考虑其中一个变量,本文发现在扩张性货币状态下流动性改善,在限制性货币状态下流动性恶化。

股市流动性和货币状态之间的统计关系随着美联储对股市下跌的反应而消失。1994-2022年,扩张性和限制性货币政策状态不再导致统计意义上的改善或恶化。这一发现并不意味着货币政策不再通过流动性提供者的资产负债表能力来影响市场的流动性。从实证来看,这种关系不是因为美联储在危机时期用扩张性货币政策对流动性需求做出反应的结果,但这种政策缓解了流动性提供者的融资约束。市场流动性在危机时期恶化,但扩张性货币政策同时改善了市场的流动性。

04

在未报告的结果中,图表3和图表4中的主要发现对基础数据的变化是稳健的,而不是由小样本偏差或由市场(微观)结构引起的偏差所驱动。

当然也有可能,图表3和图表4的结果可能是由一个小的样本偏差造成的。NSO的第一个样本期从1948年到2008年,涵盖了61年,有8次危机,第二个时期是从1994年到2021年,有28年,有3次衰退。但正如NSO所显示的,他们的研究结论,即股市流动性和经济周期之间的强烈关系,在1948年至1970年、1960年至1980年和1970年至1990年也是成立的。本文的研究结论在1994-2014年和2002-2022年也是成立的。

此外,当本文从调整后的收益率改为未调整的收益率时,本文的结果仍是稳健的。这些结果对于Roll(1984);Corwin和Schultz(2012)对买卖价差的衡量也是成立的。由于Abdi和Ranaldo(2017)对买卖价差的新衡量方法在每个维度上都优于其他衡量方法,本文在此不介绍结果。本文的研究结果对于遵循标准产业分类代码(SIC代码)的特定行业投资组合和遵循Mohrschlad和Nolte(2018)的分类股票期限投资组合也是有效的。

正如Chen、Eaton和Paye(2018)所讨论的那样,本文的结果有可能受到微观结构偏差的影响,比如1997年和2001年纽约证券交易所的tick size减少。出于这个原因,本文遵循Leippold和Svaton(2019)来测试CRSP数据中固有的微观结构偏差是否会导致了本文的结果。为此,本文使用粒子过滤器(particle filter)的非线性状态空间模型来处理CRSP数据中包含的价格离散性和其他特征。本文进一步剔除了在该季度中价格曾经低于2美元的季度股组合。小型股票尤其受到tick size及其在整个样本中的各种减少的影响。本文使用调整后的价格过程并没有导致结果的改变。因此,这种额外的稳健性检验进一步验证了本文的结论。

05

本文讨论了媒体关注和投资者行为之间的因果关系,通过识别策略精确地控制了出版物的基本信息内容,避免因媒体报道内生性而导致媒体关注与潜在信息揭示效果脱钩。

在本文中,笔者重新审视了Næs, Skjeltorp, and Ødegaard(2011)的两个主要贡献,即实证观察到股票市场的流动性包含了当前和未来经济状况的宝贵信息,以及这一结果是“安全投资转移”效应的一种表现形式。本文首先复制并确认了截至2008年期间的这些研究发现。然而本文发现由于美联储在90年代的货币政策制度转换,股票市场的流动性不再包含任何关于未来经济状态的信息。此外,本文不再发现小型股因经济低迷而出现流动性严重枯竭的现象。因此,小市值股票流动性的缺失削弱了“安全投资转移”效应和流动性之间的联系。对于不同的子周期选择、非流动性定义和微观结构偏差调整,本文的结论仍然稳健。

文献来源:

风险提示

重要声明

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选