【中信建投策略】静待东风,增配主板蓝筹——2023Q3基金持仓全景扫描

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

●核心观点

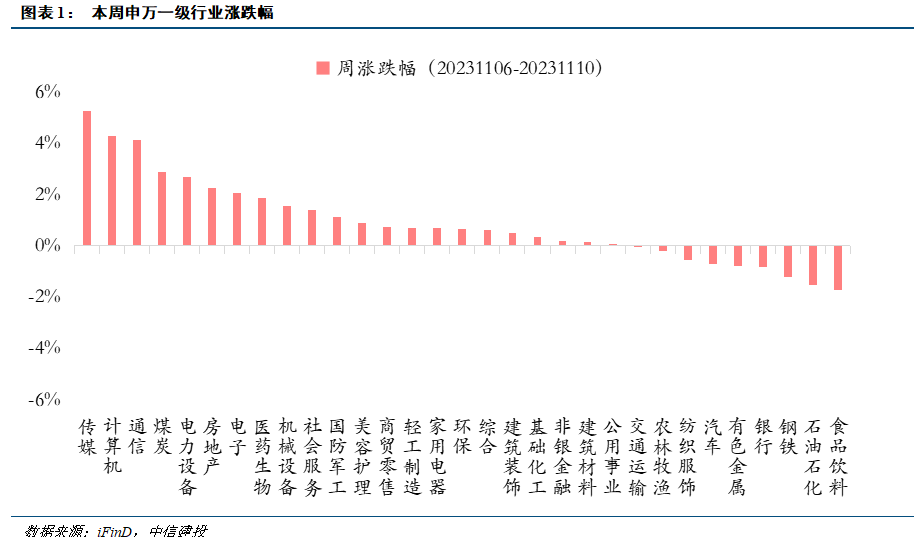

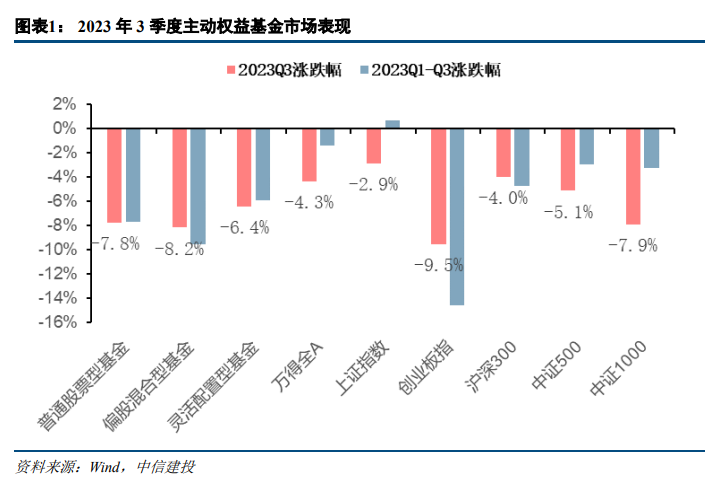

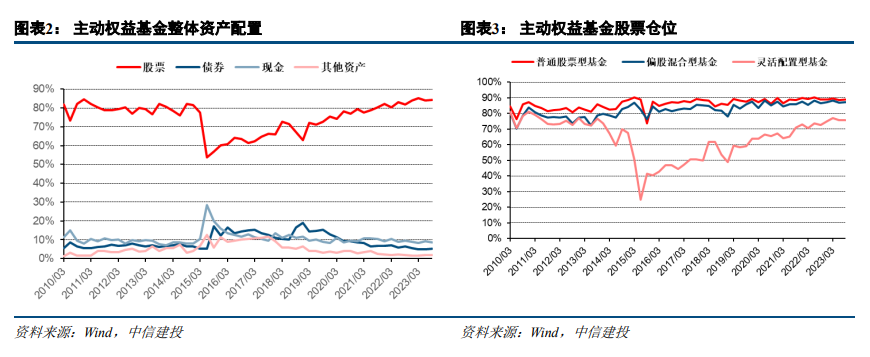

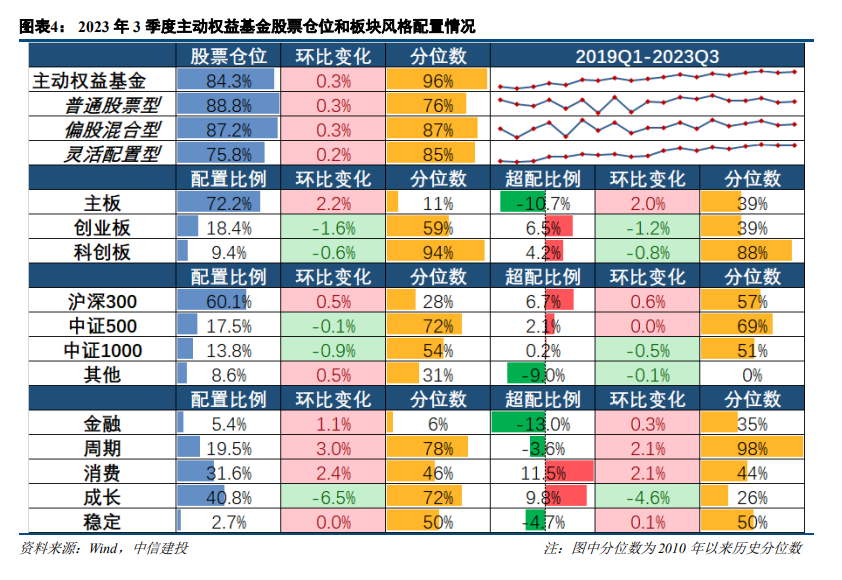

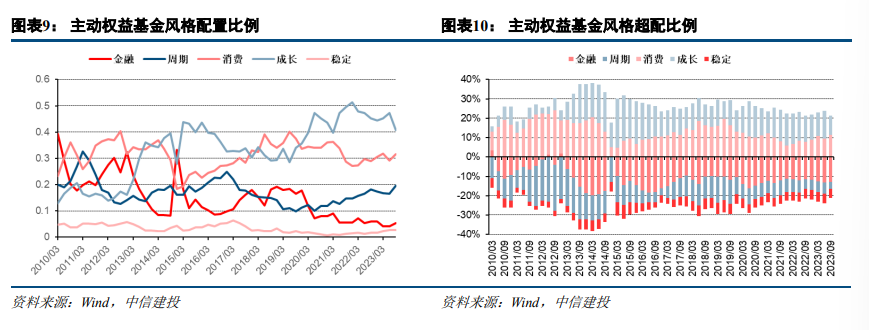

23Q3投资者期待的政策刺激密集出台落地,但刺激效果的显现需要一定的时间传导,市场仍然下探寻底。主动权益基金股票仓位回升0.3pct至84.3%,处于96%历史分位,市场或仍处存量资金博弈局面。机构资金配置向主板蓝筹倾斜,成长风格则遭受较多减配,新能源产业链整体减配,食品饮料、医药、金融、周期配比提升。一二季度我们曾提示计算机和通信行业持股占比提升较快、到达相对高位,三季度TMT板块内部仅电子行业有所增配,通信行业配置拥挤度有所改善但仍然较高。

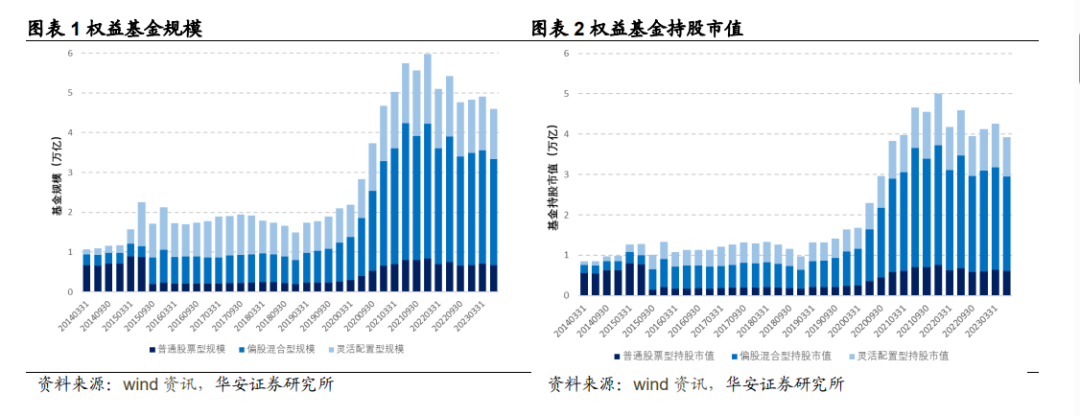

●股票仓位:回升0.3pct至84.3%,历史分位96%。普通股票型、偏股混合型、灵活配置型基金股票仓位分别达到88.8%、87.2%、75.8%。整体来看市场赚钱效应仍然一般,短期内难有显著增量资金入场,市场或仍处存量资金博弈局面。

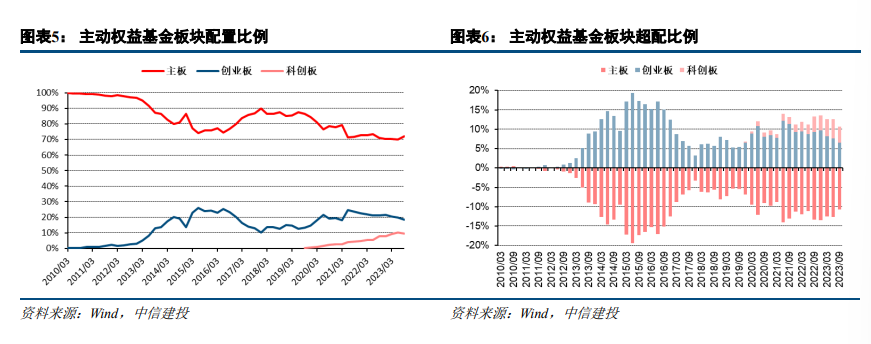

●板块风格配置:加仓主板蓝筹,减配成长风格。分板块来看,主板的配置比例和超配比例双双提升约2pct,创业板和科创板则不同程度减仓。分市值来看,沪深300为代表的大盘股出现增配,配置比例和超配比例提升0.5pct左右。分风格来看,成长风格遭受较多减配,配置比例下降6.5pct,超配比例下降4.6pct;加仓较多的主要是周期和消费风格。

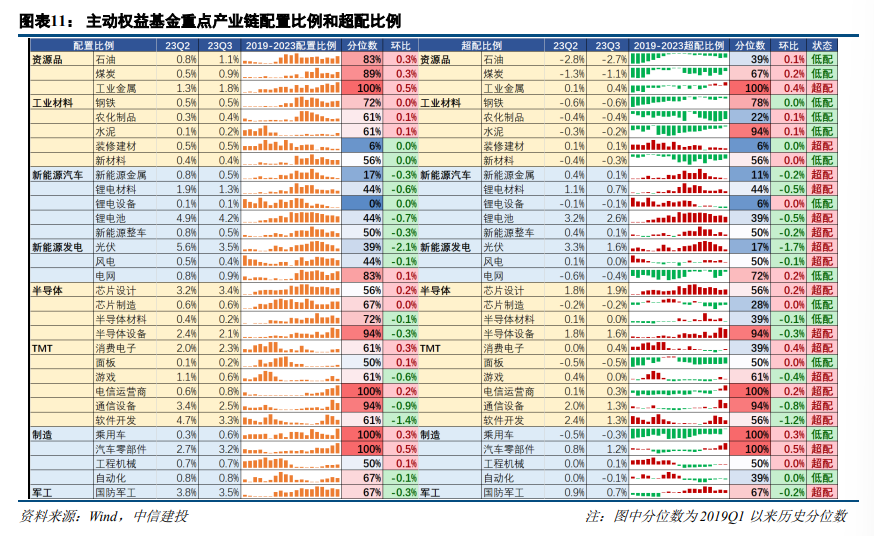

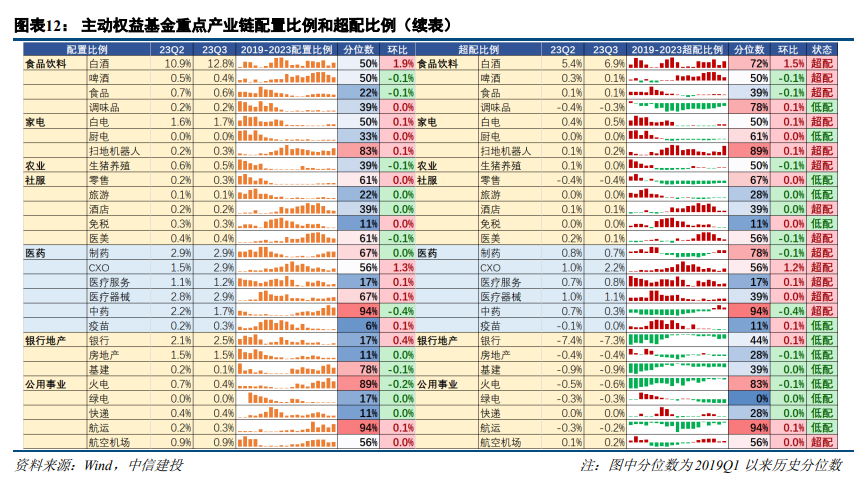

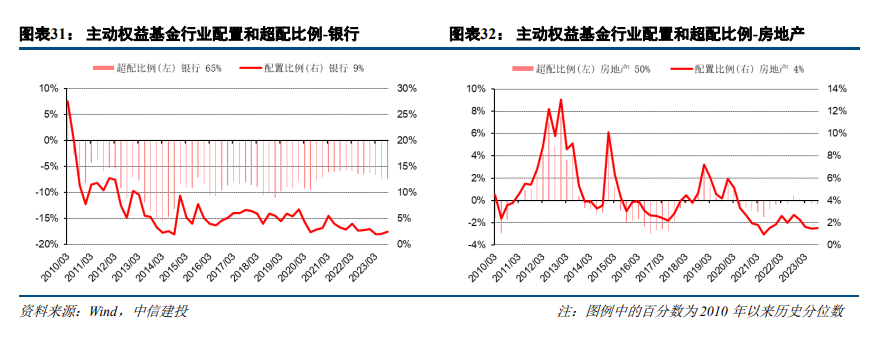

●重点产业链:新能源产业链整体减配

1)周期资源品:基本全线增配。2)新能源汽车:整体减配,锂电设备环节减配较少。3)新能源发电:整体减配,电网环节有所增配。4)半导体:芯片设计增配,半导体设备和材料减配。5)TMT:消费电子增配明显,通信运营商继续增配,但通信设备减配,游戏和软件均减配。6)制造和军工:乘用车和汽车零部件有所增配。7)消费:白酒明显增配,家电小幅增配。8)医药:CXO回暖较多,医疗服务和器械也有所增配,中药减配明显。9)金融地产公用:银行增配较多,航空航运小幅增配。

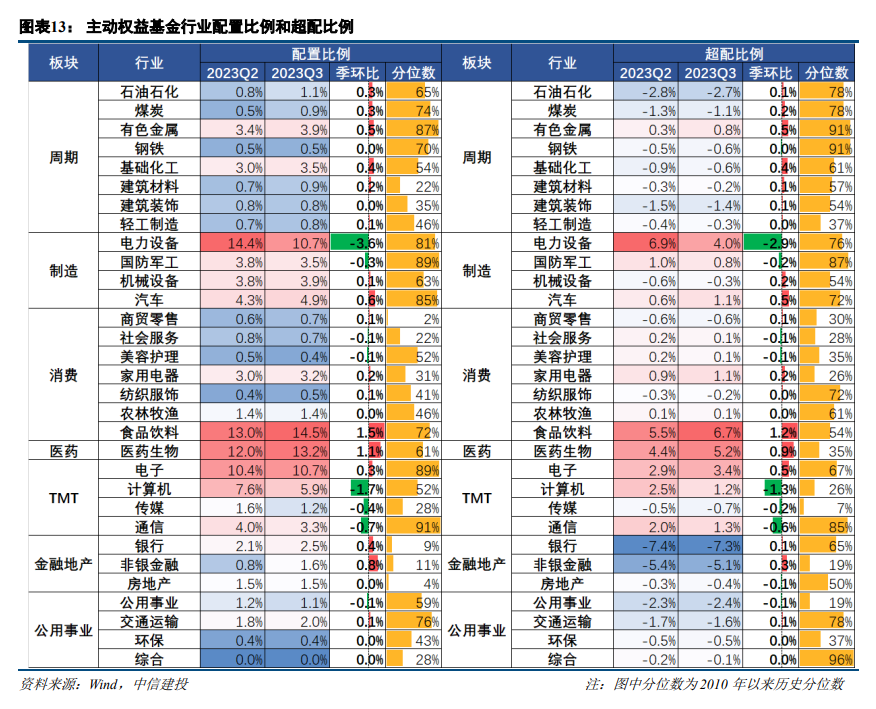

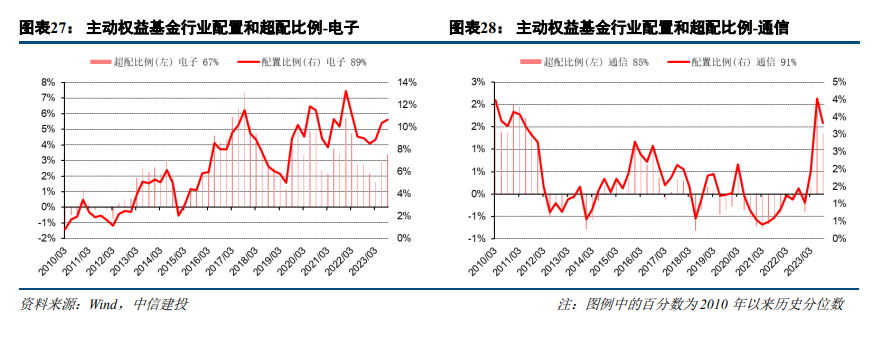

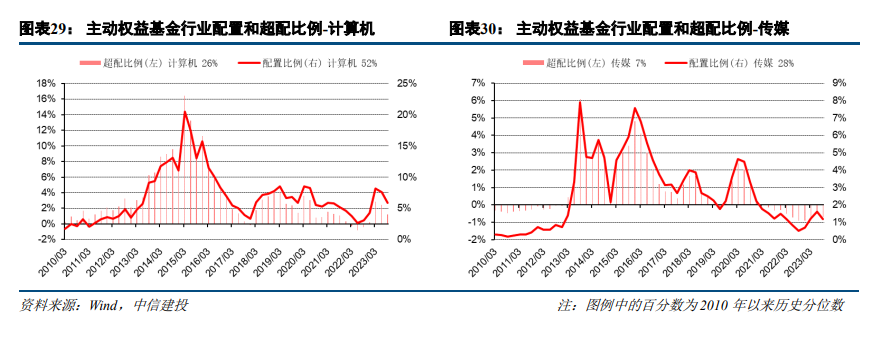

●行业配置:食品饮料、医药、金融、周期配比提升,TMT板块内部仅电子行业有所增配。计算机行业在一季度实现快速增配后,二季度环比出现减配,三季度减配力度继续加大,配置比例回落1.7pct ,超配比例回落1.3pct;与此同时,三季度TMT板块内部通信和传媒行业也有不同程度减配,仅电子行业出现增配,配置比例和超配比例分别提升0.3pct、0.5pct。

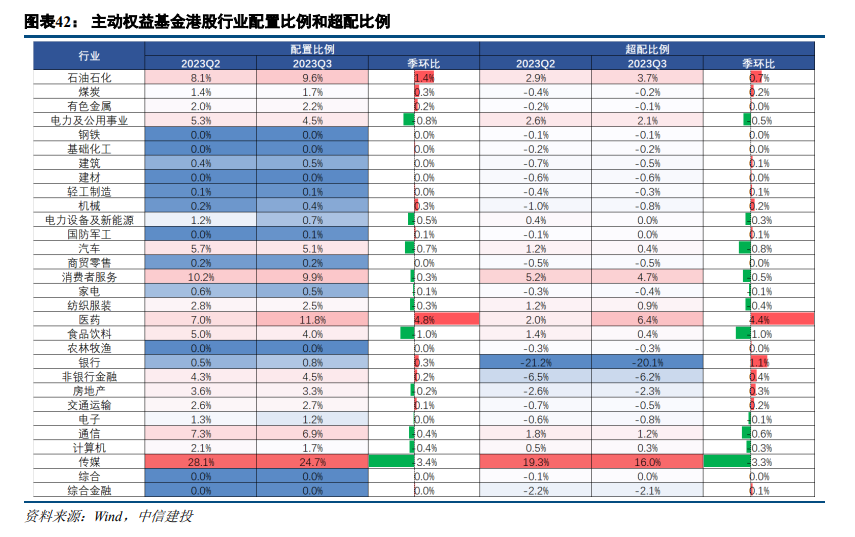

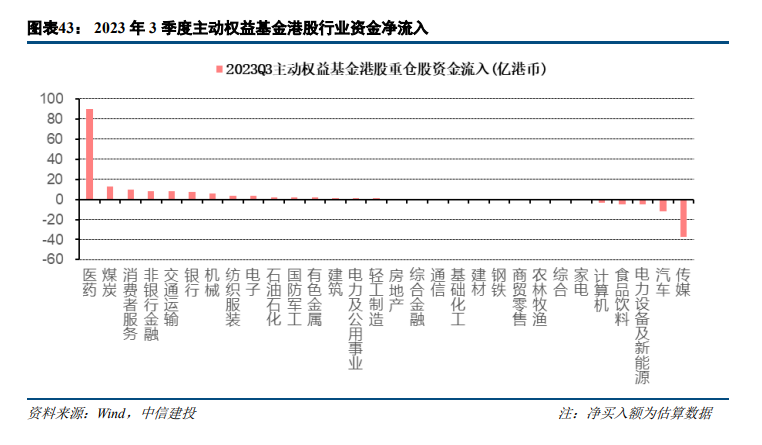

●港股市场:增配医药和石油石化。主要增配港股医药、石油石化、银行等行业,主要减配传媒、食品饮料、汽车、电力公用等行业

风险提示:持仓分析基于基金定期报告中披露的前十大重仓股情况,与全部持股存在差异,无法全面反映基金全部持仓情况,统计和计算方法可能存在一定误差,并且存在数据披露的时间滞后性问题,难以反映最新情况,未来存在新基金发行遇冷、存量基金赎回超预期等风险因素,因此基于历史数据分析得到结论的指导意义相对有限,机构投资者的历史行为与未来行为并不存在必然联系,本报告内容不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议。

整体来看市场赚钱效应仍然一般,短期内难有显著增量资金入场,市场或仍处存量资金博弈局面。2023年3季度,主动权益基金(普通股票型、偏股混合型、灵活配置型,全文同)均录得负收益,下跌8%左右。今年前3季度来看,仅上证指数录得正收益,创业板指跌幅最大,主动权益基金整体下跌9%左右。

主动权益基金股票仓位回升0.3pct至84.3%。整体来看,主动权益基金股票仓位达到84.3%,环比回升0.3pct,处于2010年以来96%的历史分位水平。普通股票型、偏股混合型、灵活配置型基金股票仓位分别达到88.8%、87.2%、75.8%,分别环比回升0.3pct、0.3pct、0.2pct,分别处于2010年以来76%、87%、85%的历史分位水平。

二、板块风格配置:加仓主板蓝筹,减配成长风格

2023年3季度,投资者期待的政策刺激密集出台落地,但刺激效果的显现需要一定的时间传导,市场仍然下探寻底,机构资金配置向主板蓝筹倾斜,成长风格则遭受较多减配。

分板块来看,主板的配置比例和超配比例双双提升约2pct,创业板和科创板则不同程度减仓。

分市值来看,沪深300为代表的大盘股出现增配,配置比例和超配比例提升0.5pct左右。

分风格来看,成长风格遭受较多减配,配置比例下降6.5pct,超配比例下降4.6pct;加仓较多的主要是周期和消费风格。

三、重点产业链:新能源产业链整体减配

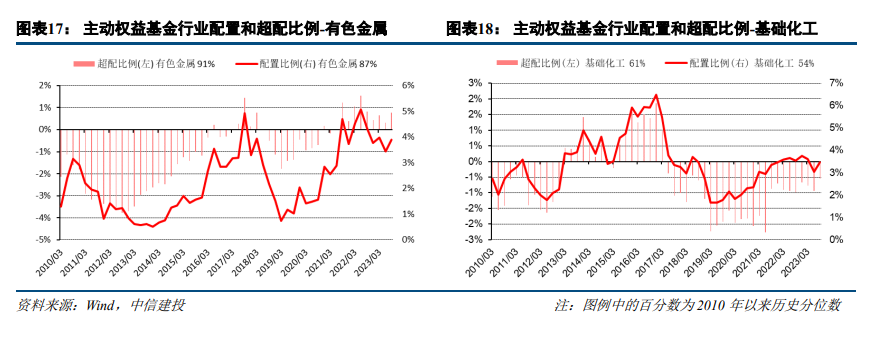

1) 周期资源品:基本全线增配。

2) 新能源汽车:整体减配,锂电设备环节减配较少。

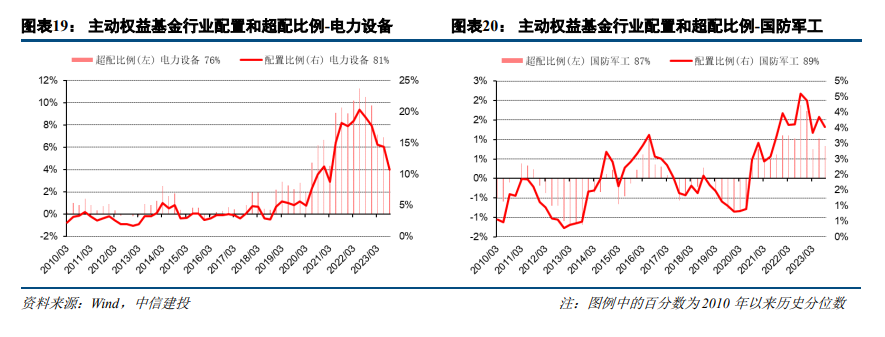

3) 新能源发电:整体减配,电网环节有所增配。

4) 半导体:芯片设计增配,半导体设备和材料减配。

5) TMT:消费电子增配明显,通信运营商继续增配,但通信设备减配,游戏和软件均减配。

6) 制造和军工:乘用车和汽车零部件有所增配。

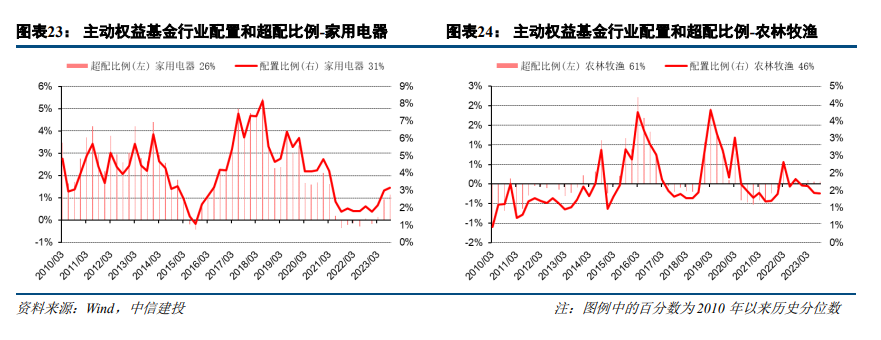

7) 消费:白酒明显增配,家电小幅增配。

8) 医药:CXO 回暖较多,医疗服务和器械也有所增配,中药减配明显。

9) 金融地产公用:银行增配较多,航空航运小幅增配。

四、行业配置:食品饮料、医药、金融、周期配比提升

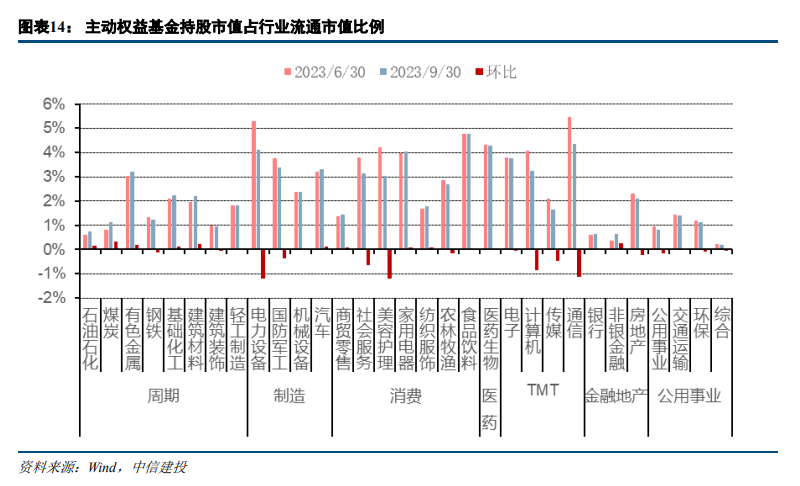

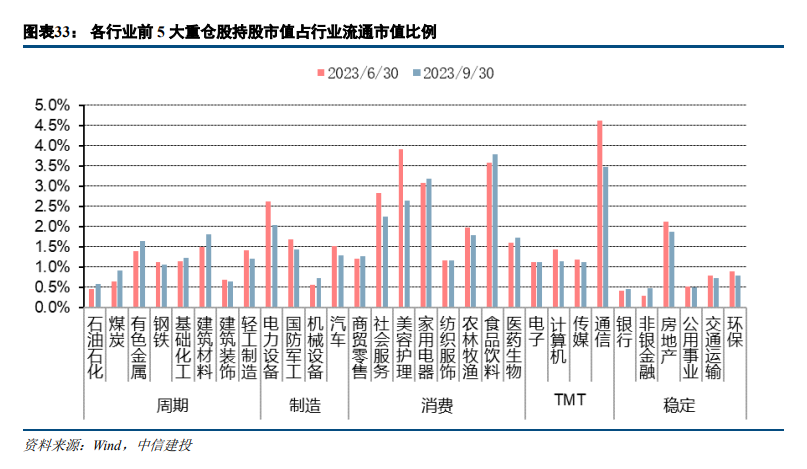

从主动权益基金持股市值占行业流通市值比例的角度来看,一二季度我们曾提示计算机和通信行业持股占比提升较快、到达相对高位。三季度最新情况来看,电力设备、美容护理、通信、计算机行业持股占比出现1pct左右的下滑。

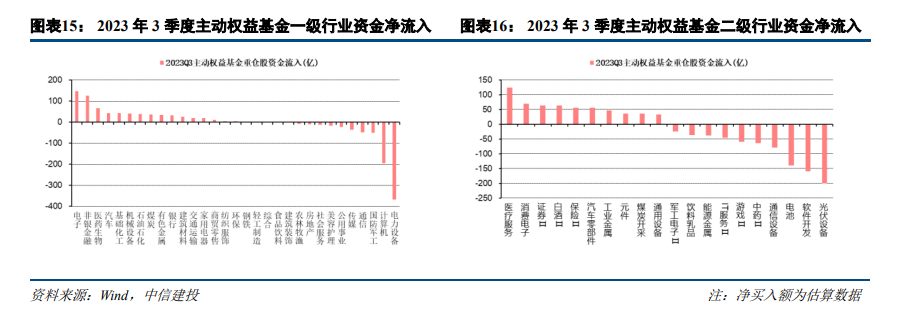

从公募资金行业流向来看,2023年3季度有超过100亿资金流向电子、非银和医疗服务方向,从电力设备和计算机行业则分别流出约350亿、200亿。

五、行业拥挤度:通信行业有所改善但仍然较高

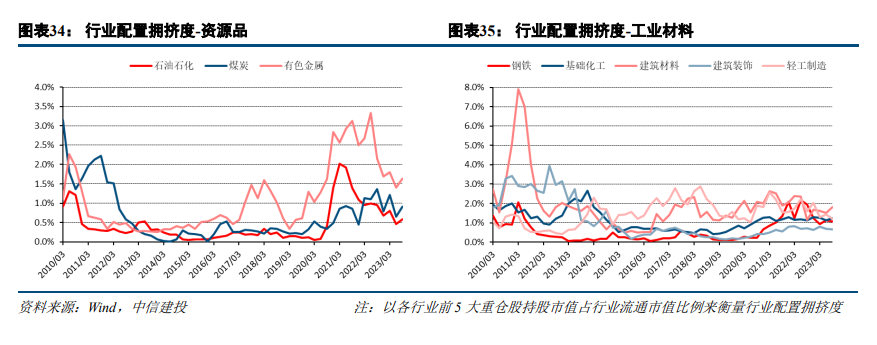

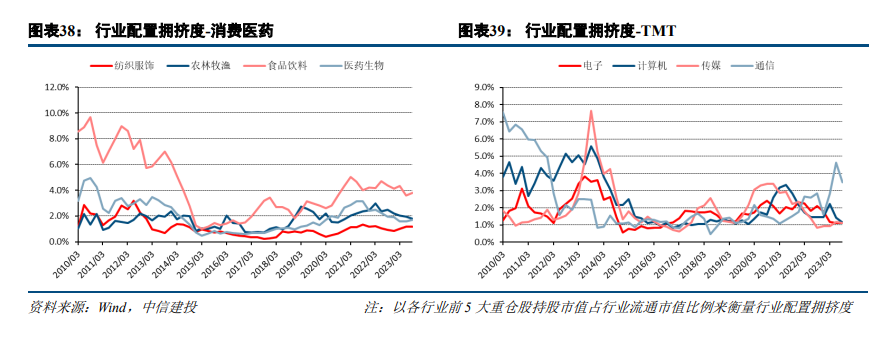

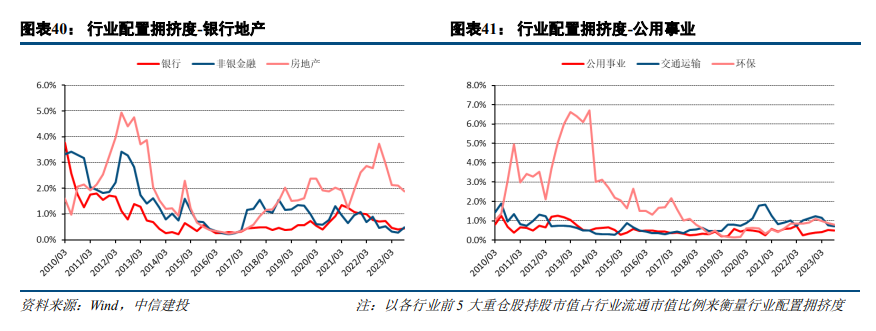

以各行业前5大重仓股持股市值占行业流通市值比例来衡量行业配置拥挤度来看:

目前拥挤度较高(超过3%)的行业有:食品饮料、通信、家用电器;

3季度出现较大改善的行业有:电力设备、社会服务、美容护理、通信。

六、港股市场:增配医药和石油石化

2023年3季度公募基金主要增配港股医药、石油石化、银行等行业,主要减配传媒、食品饮料、汽车、电力公用等行业。

七、重点个股资金流入流出情况

欢迎联系我们

本篇文章来源于微信公众号: CSC研究权益策略团队