【中信建投策略】主动补库信号强化,二手房销售持续回暖

重要提示:通过本订阅号发布的研究观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您取消关注,请勿订阅、接收、使用或转载本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

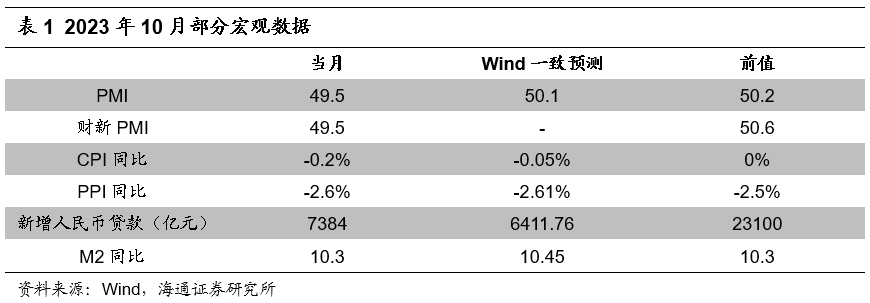

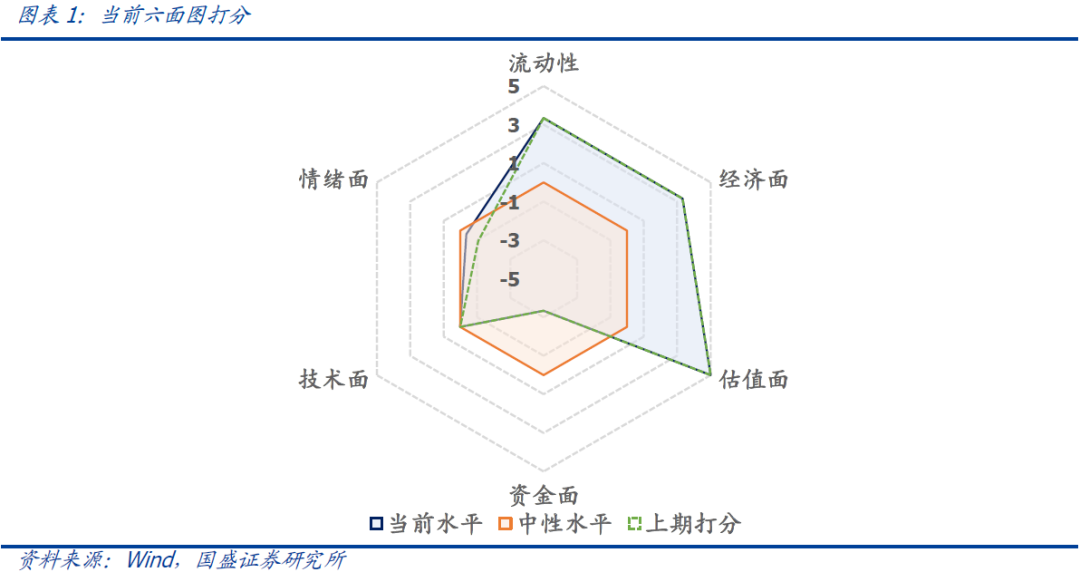

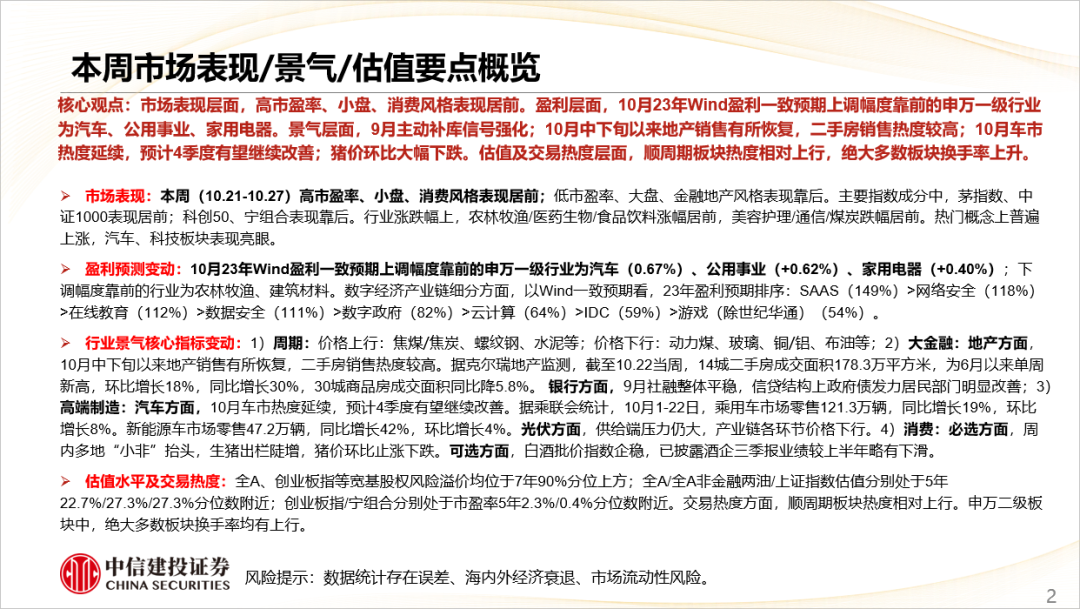

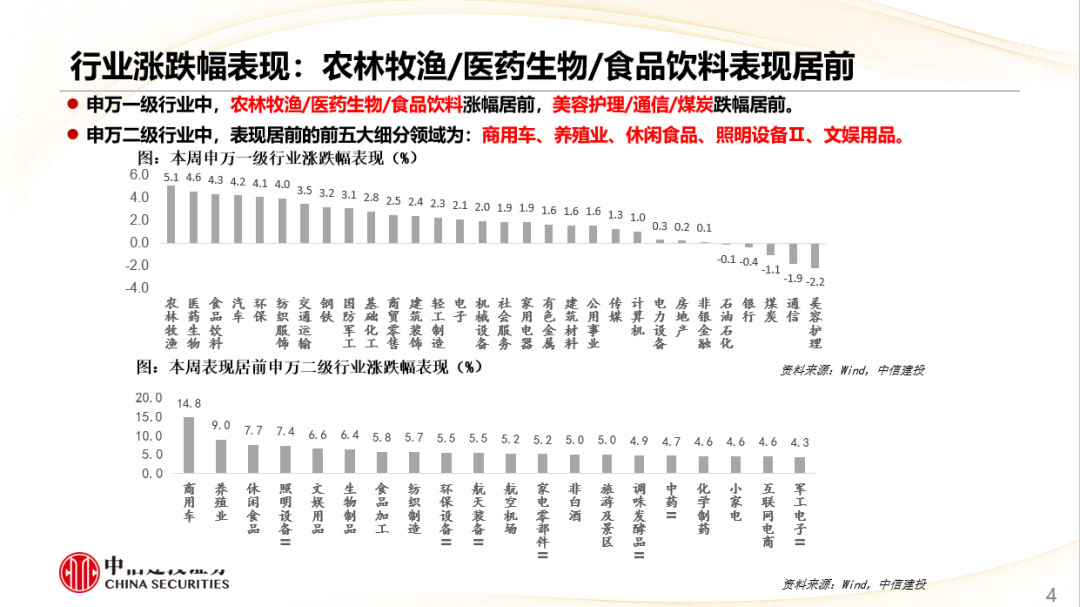

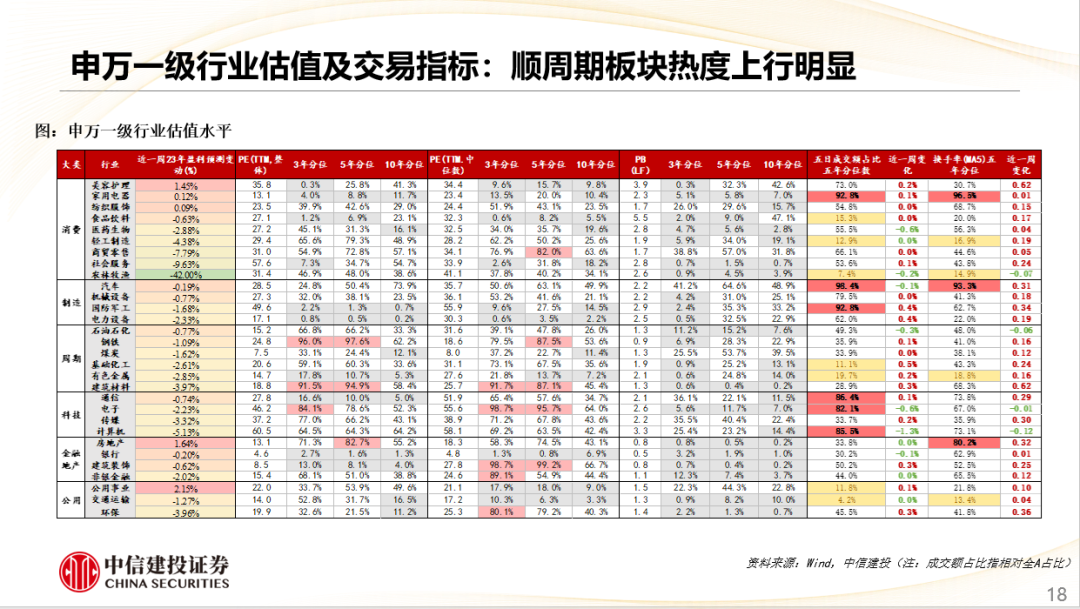

●市场表现:本周(10.21-10.27)高市盈率、小盘、消费风格表现居前;低市盈率、大盘、金融地产风格表现靠后。主要指数成分中,茅指数、中证1000表现居前;科创50、宁组合表现靠后。行业涨跌幅上,农林牧渔/医药生物/食品饮料涨幅居前,美容护理/通信/煤炭跌幅居前。热门概念上普遍上涨,汽车、科技板块表现亮眼。

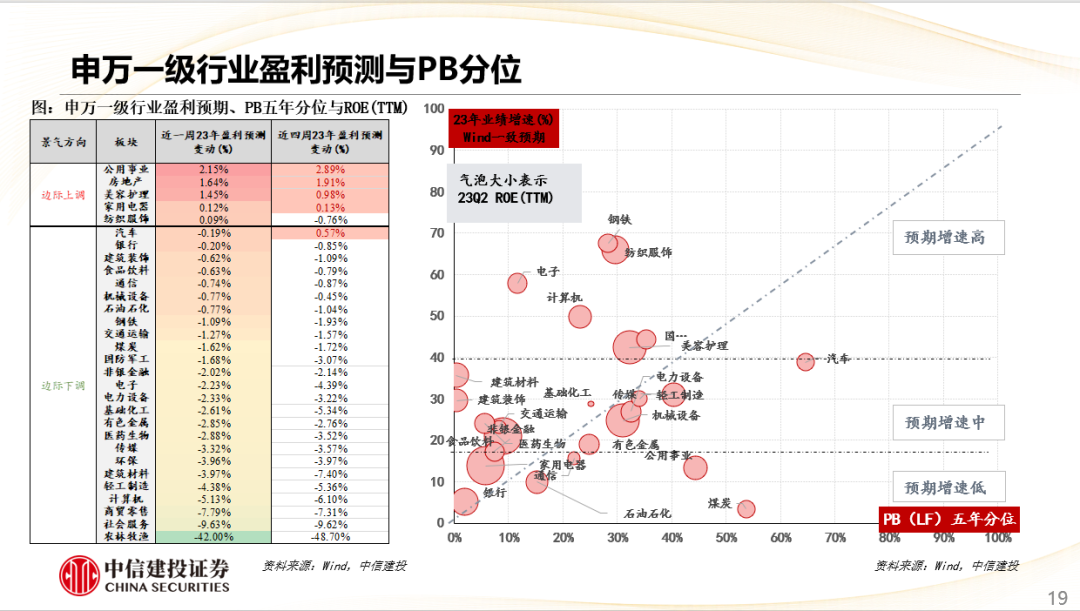

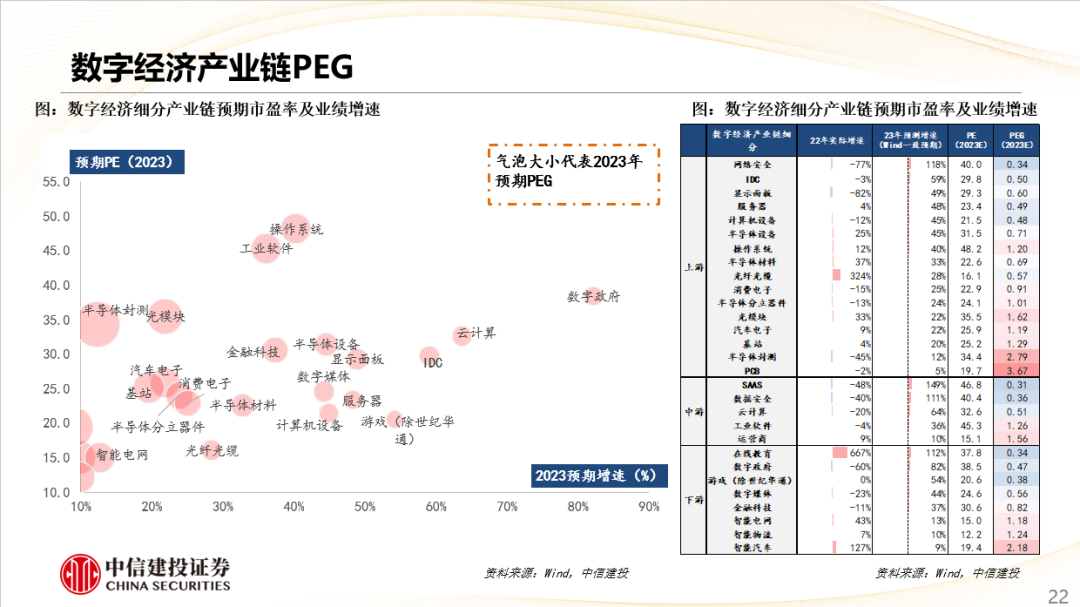

●盈利预测变动:10月23年Wind盈利一致预期上调幅度靠前的申万一级行业为汽车(0.67%)、公用事业(+0.62%)、家用电器(+0.40%);下调幅度靠前的行业为农林牧渔、建筑材料。数字经济产业链细分方面,以Wind一致预期看,23年盈利预期排序:SAAS(149%)>网络安全(118%)>在线教育(112%)>数据安全(111%)>数字政府(82%)>云计算(64%)>IDC(59%)>游戏(除世纪华通)(54%)。

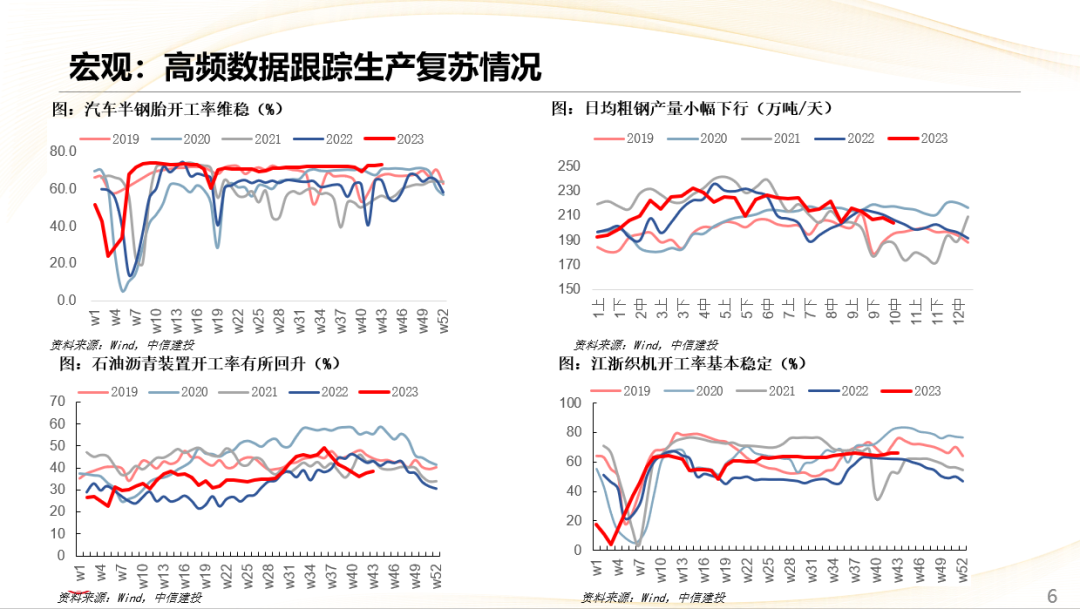

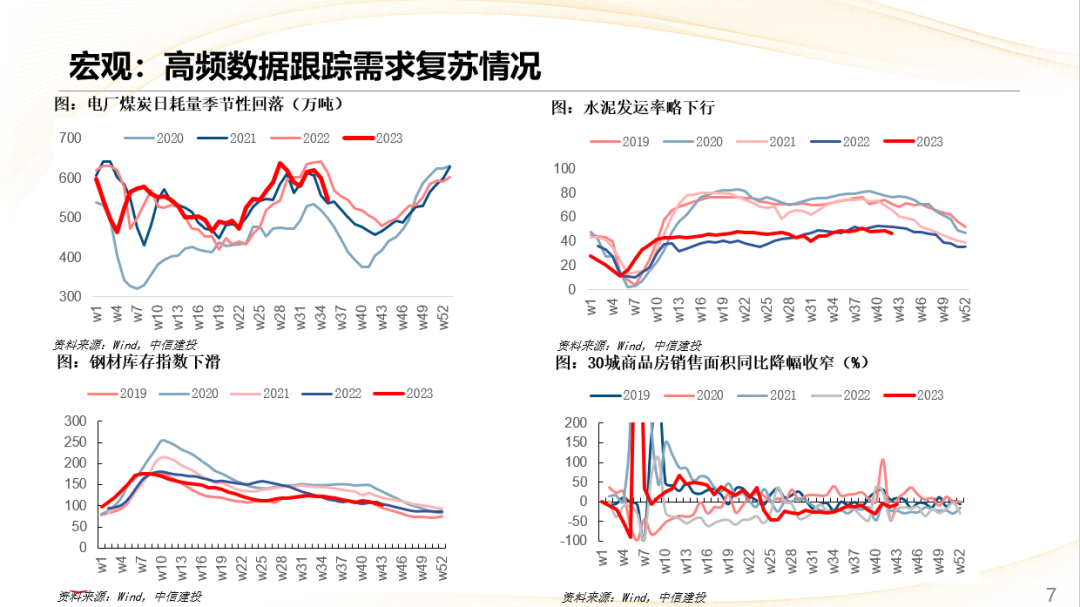

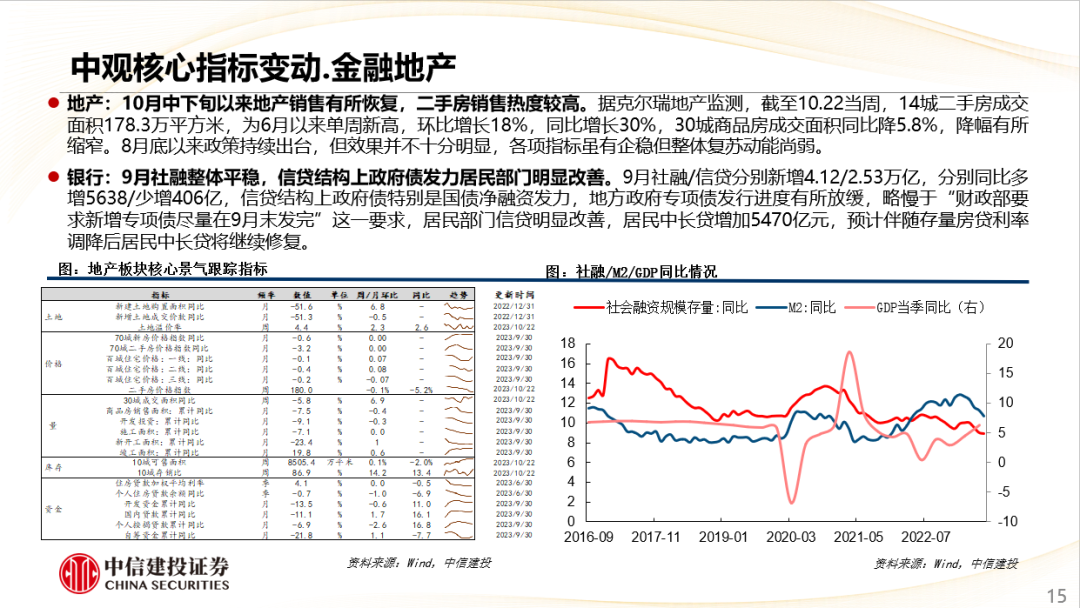

●行业景气核心指标变动:1)周期:价格上行:焦煤/焦炭、螺纹钢、水泥等;价格下行:动力煤、玻璃、铜/铝、布油等;2)大金融:地产方面,10月中下旬以来地产销售有所恢复,二手房销售热度较高。据克尔瑞地产监测,截至10.22当周,14城二手房成交面积178.3万平方米,为6月以来单周新高,环比增长18%,同比增长30%,30城商品房成交面积同比降5.8%。银行方面,9月社融整体平稳,信贷结构上政府债发力居民部门明显改善;3)高端制造:汽车方面,10月车市热度延续,预计4季度有望继续改善。据乘联会统计,10月1-22日,乘用车市场零售121.3万辆,同比增长19%,环比增长8%。新能源车市场零售47.2万辆,同比增长42%,环比增长4%。光伏方面,供给端压力仍大,产业链各环节价格下行。4)消费:必选方面,周内多地“小非”抬头,生猪出栏陡增,猪价环比止涨下跌。可选方面,白酒批价指数企稳,已披露酒企三季报业绩较上半年略有下滑。

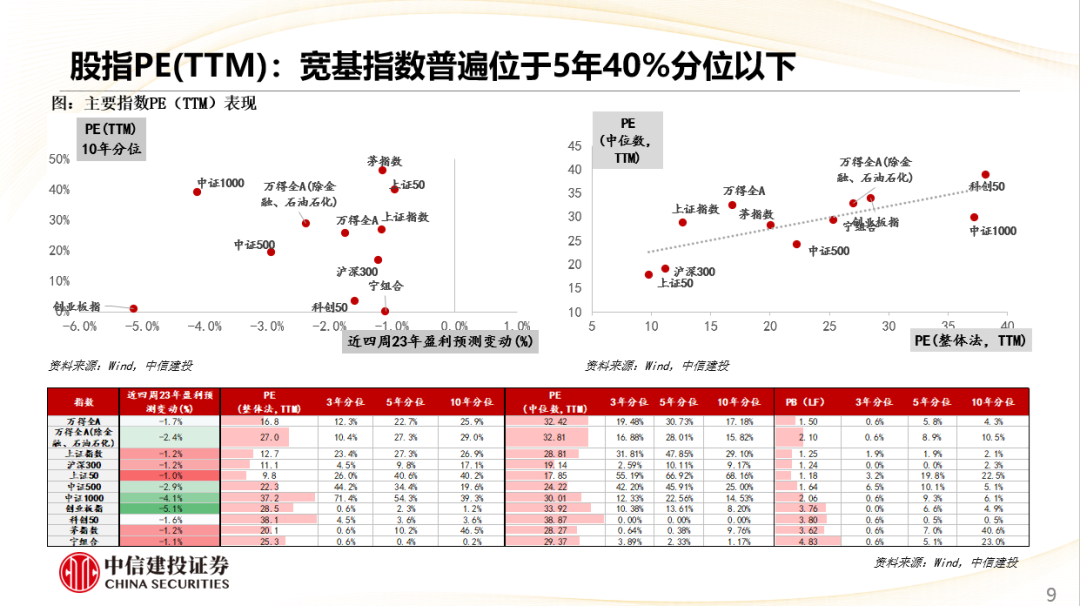

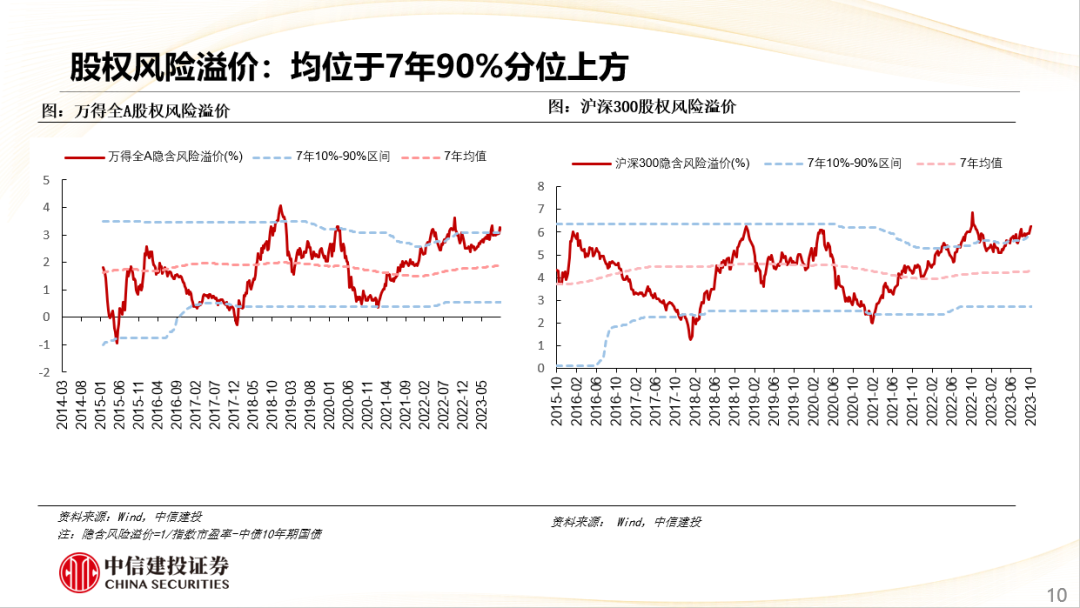

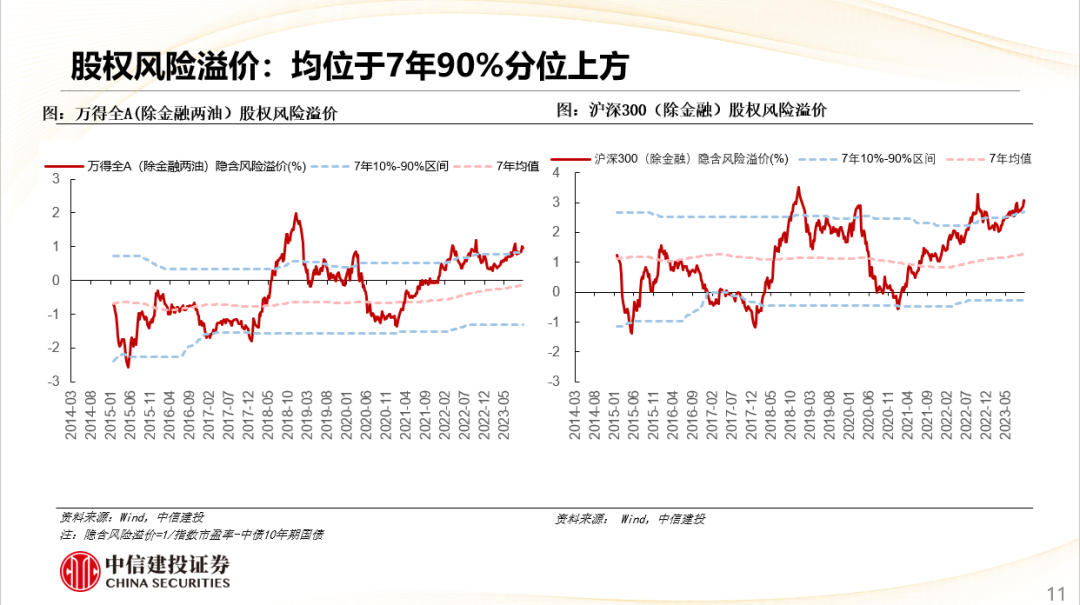

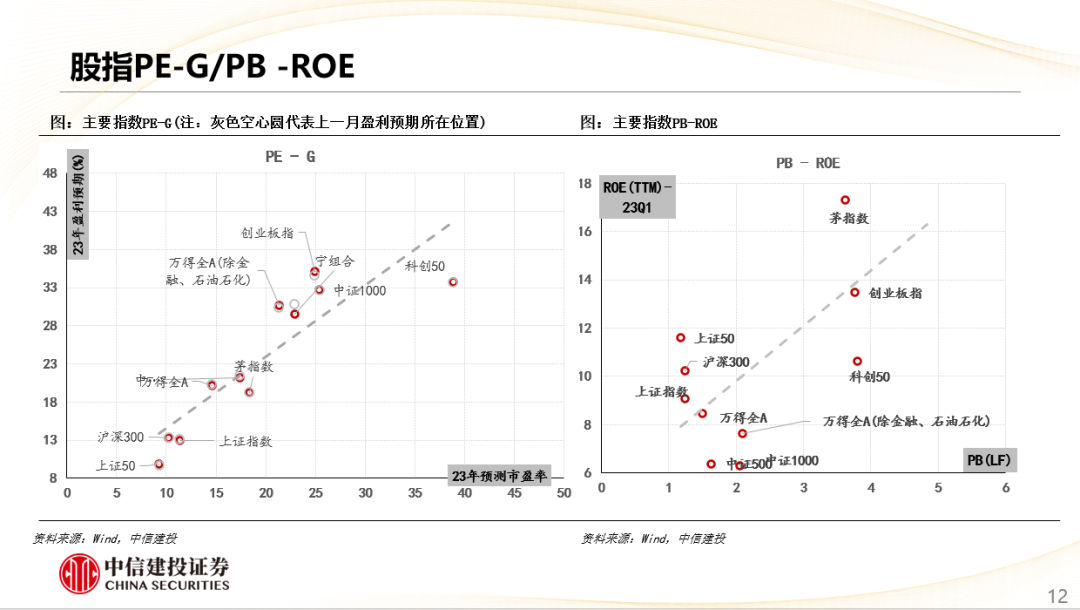

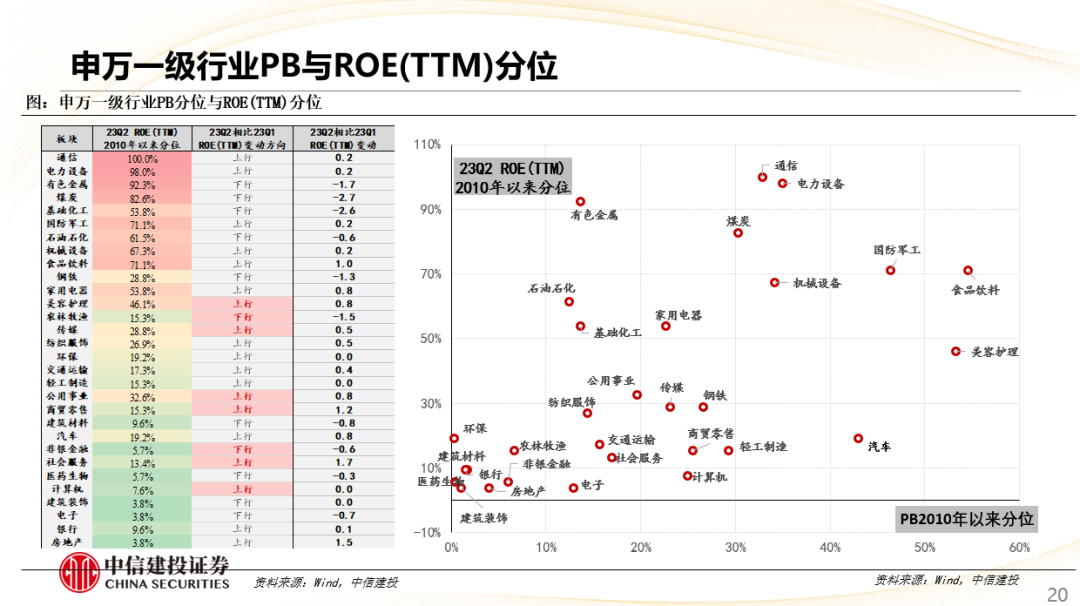

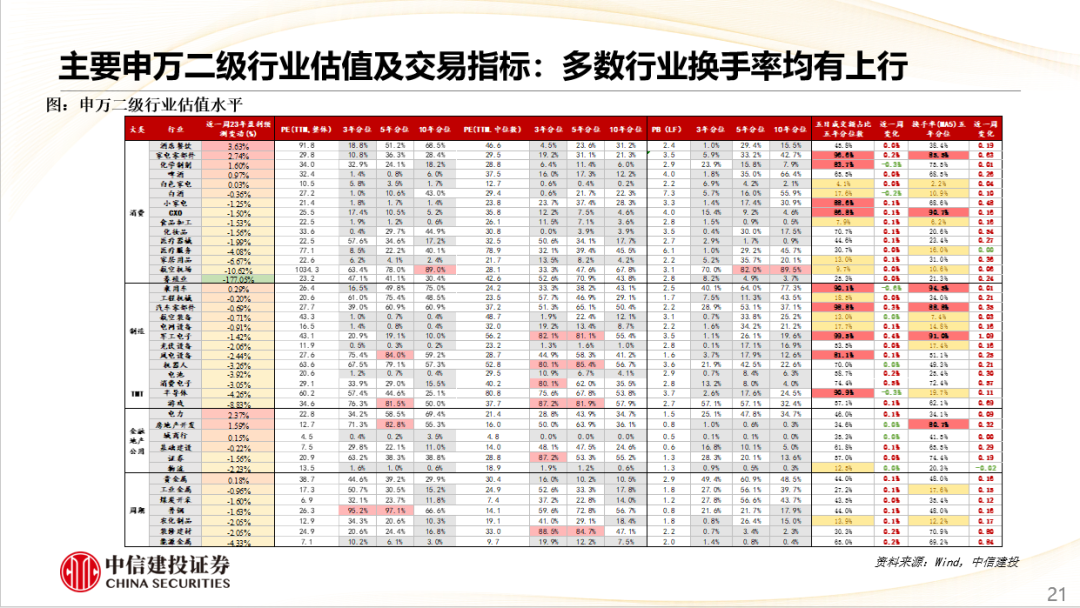

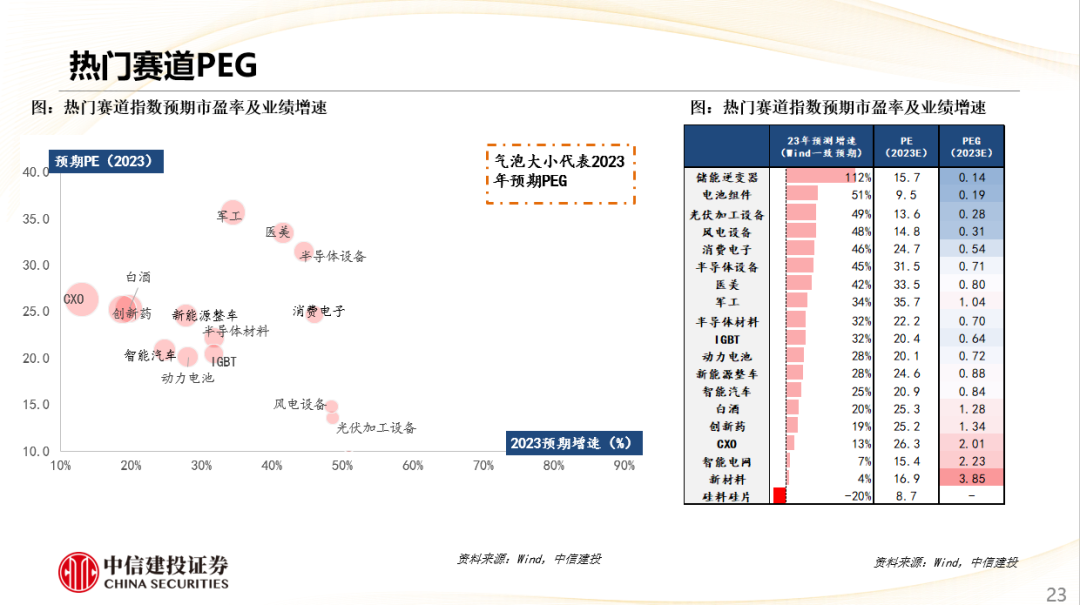

●估值水平及交易热度:全A、创业板指等宽基股权风险溢价均位于7年90%分位上方;全A/全A非金融两油/上证指数估值分别处于5年22.7%/27.3%/27.3%分位数附近;创业板指/宁组合分别处于市盈率5年2.3%/0.4%分位数附近。交易热度方面,顺周期板块热度相对上行。申万二级板块中,绝大多数板块换手率均有上行。

风险提示:数据统计存在误差、海内外经济衰退、市场流动性风险。

欢迎联系我们

胡远东 行业比较

郑佳雯 SAC编号:S1440523010001

本订阅号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。中信建投不因任何关注本订阅号或接收、阅读本订阅号内容的行为而将订阅人视为中信建投的客户。

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,任何完整的研究观点应以中信建投正式发布的研究报告为准。订阅者若使用本订阅号所载内容,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等产生误解。提示订阅者应参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项说明、声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载内容的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号所载内容、意见仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的其他部门、人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中内容、意见不一致或相反的市场评论和/或观点,中信建投没有将此内容、意见向订阅者进行更新的义务。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。本订阅号所载内容、意见仅供参考,亦不构成任何保证,订阅者不应单纯依靠本订阅号的信息而取代自身的独立判断,订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。在任何情况下,中信建投不对任何人因使用本订阅号中的任何内容所引致的任何损失负任何责任,订阅者根据本订阅号所载内容做出的任何决策与中信建投或相关作者无关。

本订阅号发布的所有内容的著作权归属于中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式修改、转发、翻版、复制、发布或引用本订阅号发布的全部或部分内容,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本订阅号发布的全部或部分内容。版权所有,违者必究。

本篇文章来源于微信公众号: CSC研究权益策略团队