私募指增产品上周超额大幅回撤【国信金工】

报 告 摘 要

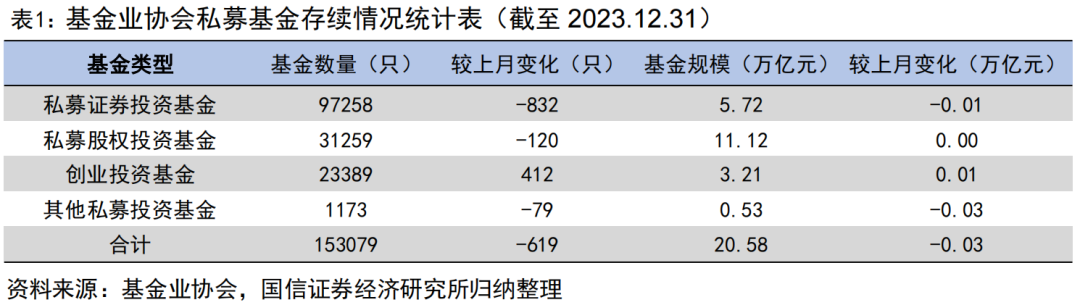

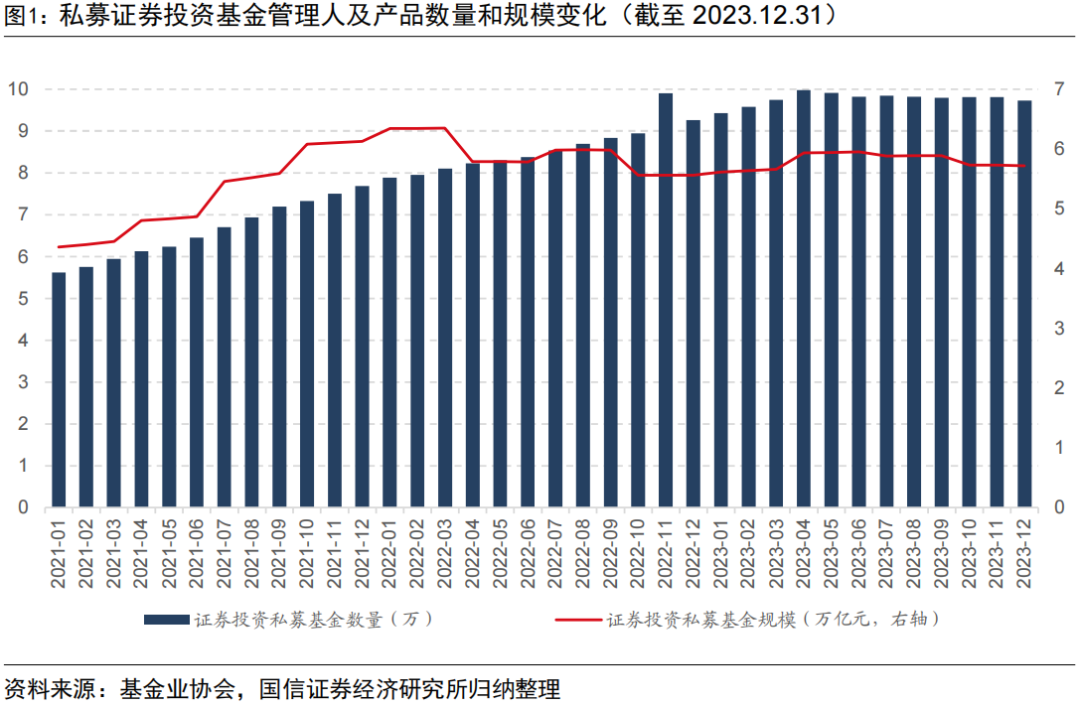

截至2023年12月末,存续私募证券投资基金97258只,存续规模5.72万亿元;存续私募证券投资基金管理人8469家,较上月减少8家,环比减少0.09%。

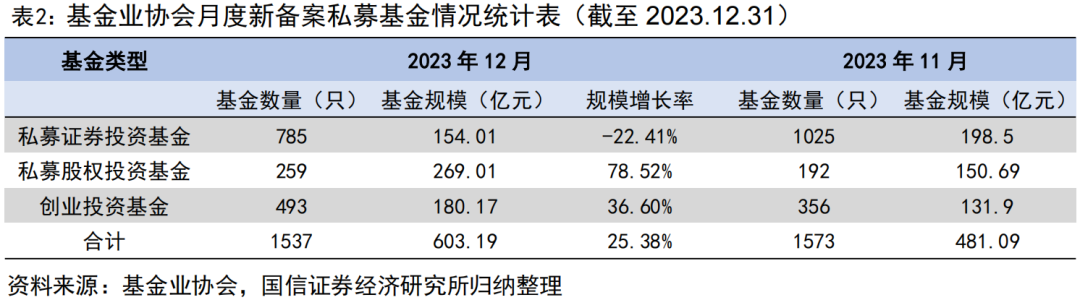

2023年12月,新备案私募证券投资基金共785只,占新备案私募基金数量的51.07%,新备案规模154.01亿元,环比下降22.41%;2023年12月,在基金业协会资产管理业务综合报送平台办理通过的私募证券投资基金管理人共14家。

二、私募基金数量分布

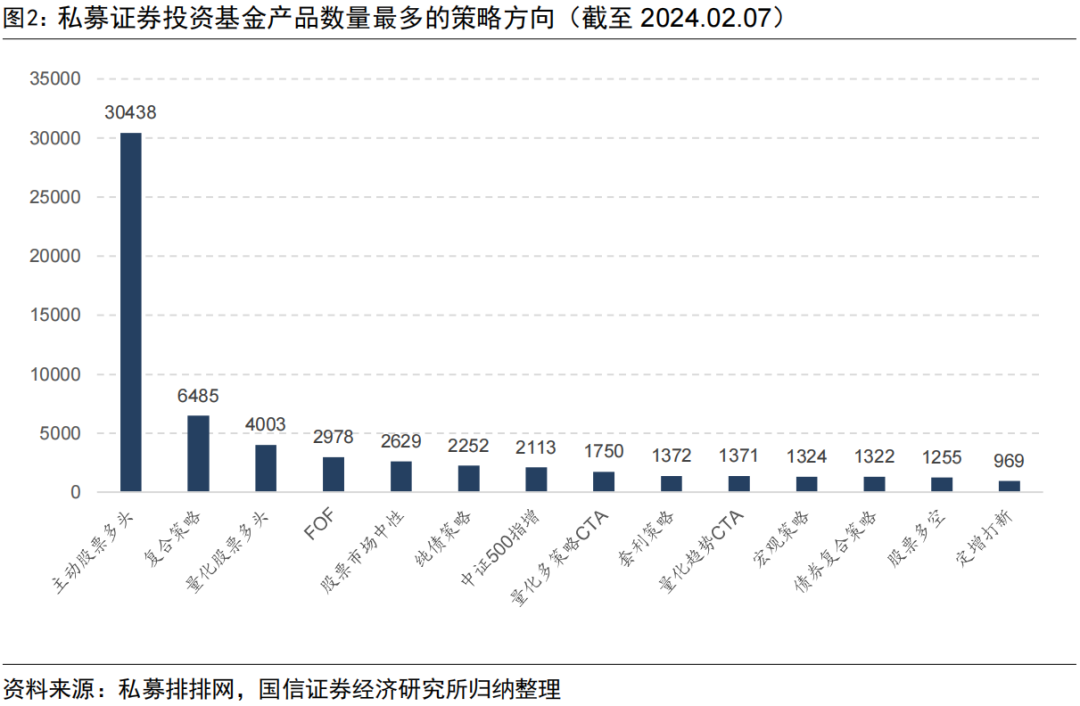

截至2024年2月7日,私募排排网数据库中共登记有66063只运行中且净值可见的私募证券投资产品,按策略分类占比最高的为主动股票多头、复合策略、量化股票多头,产品数量分别为30438、6485、4003。

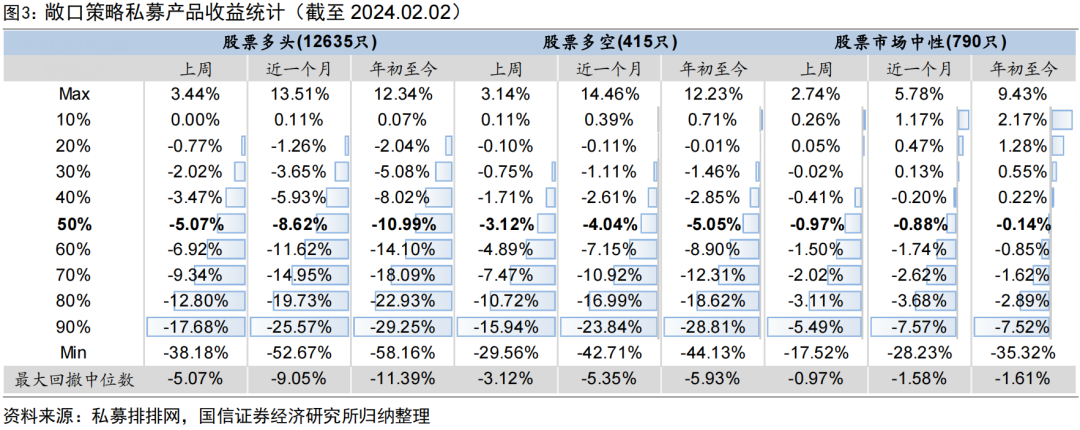

上周(2024年1月29日至2月2日)股票多头、股票多空、股票市场中性策略周度收益率中位数分别为-5.07%、-3.12%、-0.97%。

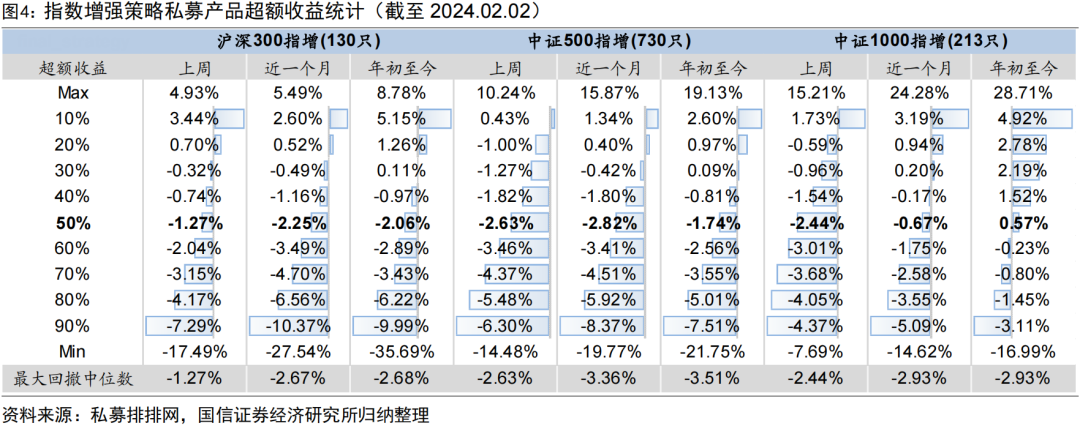

上周指数增强策略分类下各子策略表现统计如下:沪深300指增、中证500指增、中证1000指增策略周度超额收益率中位数分别为-1.27%、-2.63%、-2.44%。

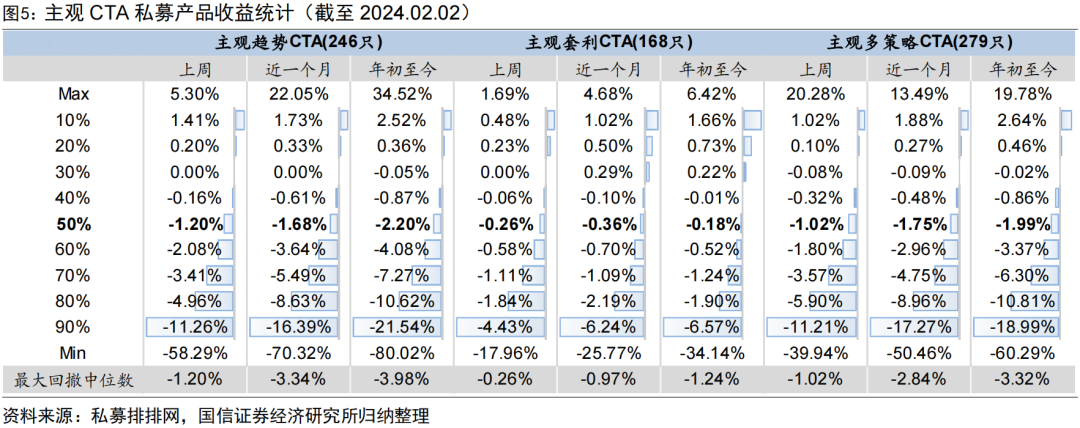

上周主观CTA分类下各子策略表现统计如下:主观趋势CTA、主观套利CTA、主观多策略CTA周度收益率中位数分别为-1.20%、-0.26%、-1.02%。

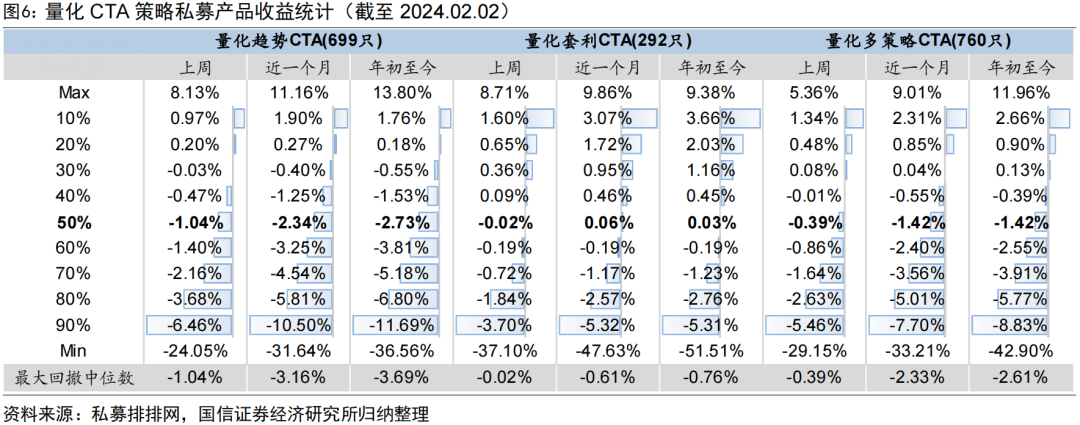

上周量化CTA分类下各子策略表现统计如下:量化趋势CTA、量化套利CTA、量化多策略CTA周度收益率中位数分别为-1.04%、-0.02%、-0.39%。

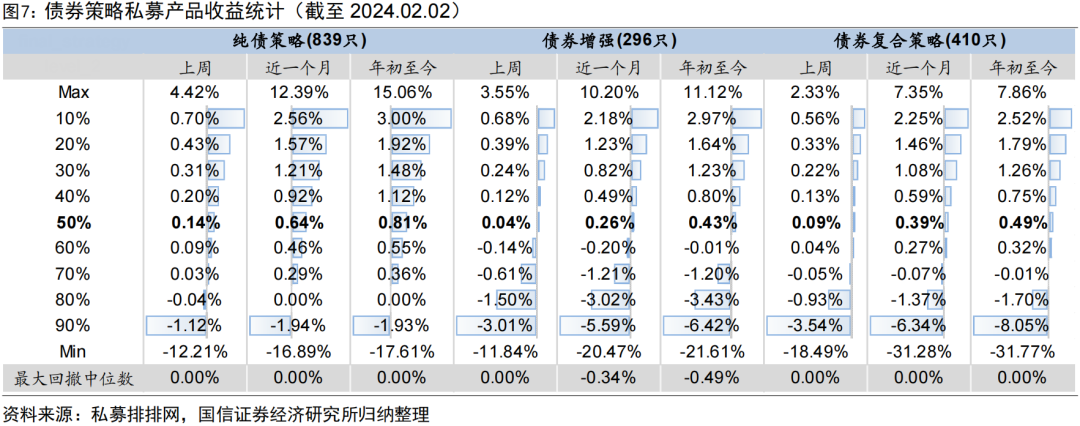

上周债券策略分类下各子策略表现统计如下:纯债策略、债券增强、债券复合策略周度收益率中位数分别为0.14%、0.04%、0.09%。

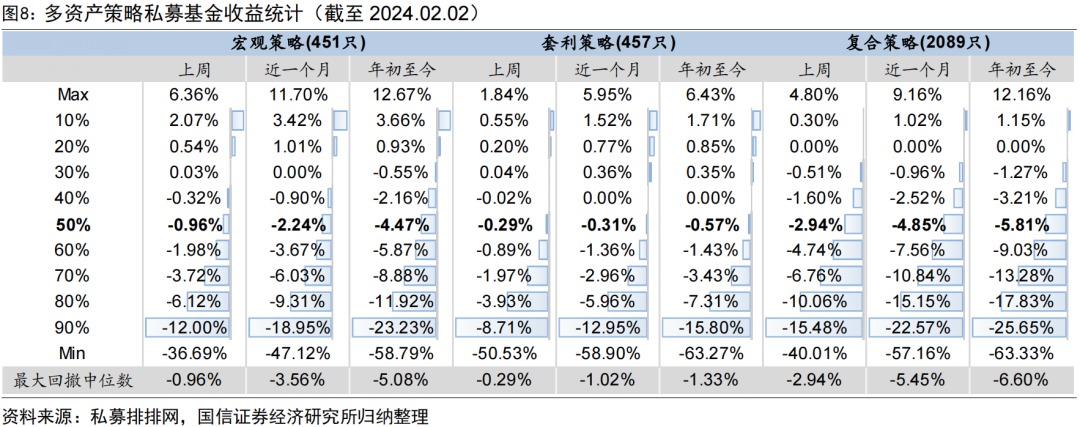

上周多资产策略分类下各子策略表现统计如下:宏观策略、套利策略、复合策略周度收益率中位数分别为-0.96%、-0.29%、-2.94%。

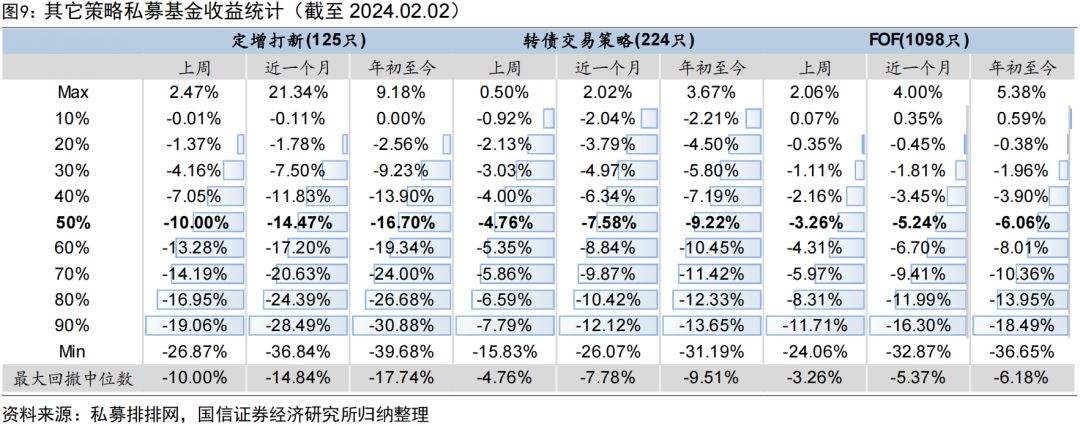

其他策略私募产品上周收益情况统计如下:定增打新、转债交易策略、FOF策略周度收益率中位数分别为-10.00%、-4.76%、-3.26%。

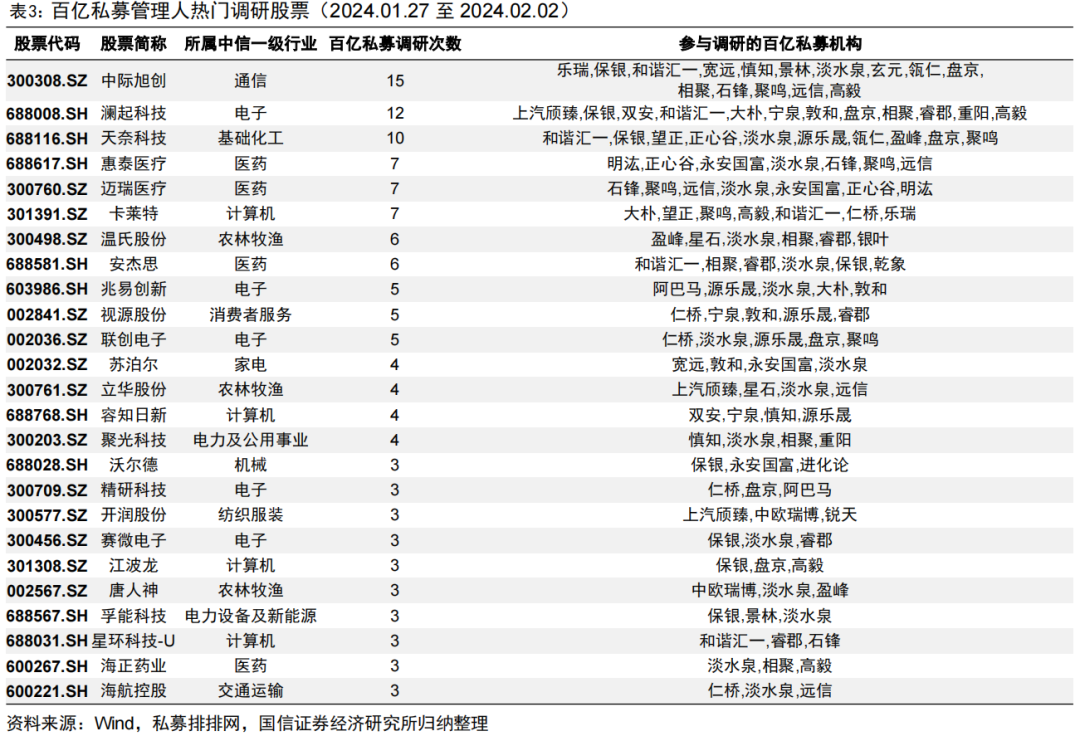

四、百亿私募管理人上市公司调研动向

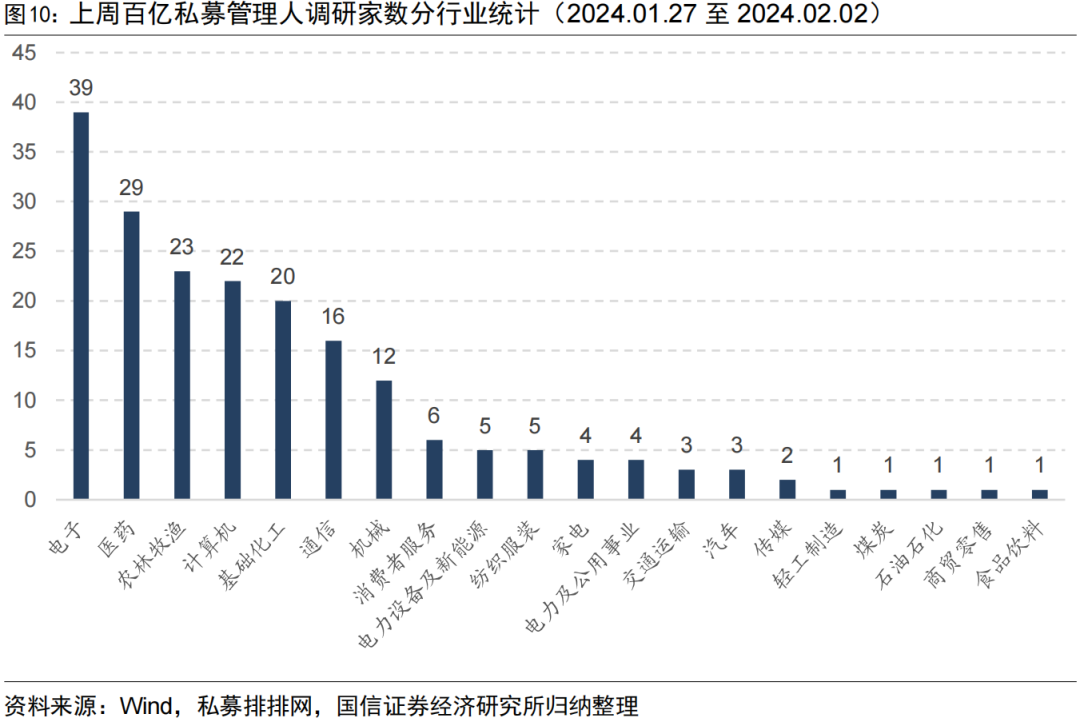

按中信一级行业,上周(2024年1月27日至2月2日)百亿私募管理人调研最多的行业为电子、医药、农林牧渔,周度调研机构家数分别达39、29、23家。

从个股层面来看,上周最受百亿私募管理人调研关注的个股为中际旭创、澜起科技、天奈科技,周内分别受到15、12、10家百亿私募机构调研。

一

私募基金市场概况

2023年12月,新备案私募基金数量1537只,新备案规模603.19亿元。其中,私募证券投资基金785只,新备案规模154.01亿元;私募股权投资基金259只,新备案规模269.01亿元;创业投资基金493只,新备案规模180.17亿元。

二

各类策略私募产品数量分布

基金业协会将私募基金产品(及其管理机构)分为5个大类,具体分别为:证券投资基金、股权投资基金、创业投资基金、资产配置类基金、其它投资基金。

其中,本报告主要关注以二级市场为投资方向的私募证券投资基金(后文简称私募基金),观察各类型策略产品周度收益,并对百亿私募基金管理人上市公司调研动向进行统计。

截至2023年12月末,存续私募证券投资基金97258只,存续规模5.72万亿元;存续私募证券投资基金管理人8469家,较上月减少8家,环比减少0.09%。

2023年12月,新备案私募证券投资基金共785只,占新备案私募基金数量的51.07%,新备案规模154.01亿元,环比下降22.41%;2023年12月,在基金业协会资产管理业务综合报送平台办理通过的私募证券投资基金管理人共14家。

截至2024年2月7日,私募排排网数据库中共登记有66063只运行中且净值可见的私募证券投资产品,按策略分类占比最高的为主动股票多头、复合策略、量化股票多头,产品数量分别为30438、6485、4003。

三

私募基金周度表现分策略统计

股票多头、股票多空、股票市场中性策略分别代表三类不同的市场风险敞口,其典型敞口范围依次分别为1、-1到1之间、0附近。统计上周(2024年1月29日至2月2日,下同)股票多头、股票多空、股票市场中性策略周度收益率中位数分别为-5.07%、-3.12%、-0.97%。

年初至今,股票多头、股票多空、股票市场中性策略收益率中位数分别为-10.99%、-5.05%、-0.14%,最大回撤中位数分别为11.39%、5.93%、1.61%。

上周指数增强策略分类下各子策略表现统计如下:沪深300指增、中证500指增、中证1000指增策略周度超额收益率中位数分别为-1.27%、-2.63%、-2.44%。

年初至今,沪深300指增、中证500指增、中证1000指增策略超额收益率中位数分别为-2.06%、-1.74%、0.57%,超额最大回撤中位数分别为2.68%、3.51%、2.93%。

上周主观CTA分类下各子策略表现统计如下:主观趋势CTA、主观套利CTA、主观多策略CTA周度收益率中位数分别为-1.20%、-0.26%、-1.02%。

年初至今,主观趋势CTA、主观套利CTA、主观多策略CTA收益率中位数分别为-2.20%、-0.18%、-1.99%,最大回撤中位数分别为3.98%、1.24%、3.32%。

上周量化CTA分类下各子策略表现统计如下:量化趋势CTA、量化套利CTA、量化多策略CTA周度收益率中位数分别为-1.04%、-0.02%、-0.39%。

年初至今,量化趋势CTA、量化套利CTA、量化多策略CTA收益率中位数分别为-2.73%、0.03%、-1.42%,最大回撤中位数分别为3.69%、0.76%、2.61%。

上周债券策略分类下各子策略表现统计如下:纯债策略、债券增强、债券复合策略周度收益率中位数分别为0.14%、0.04%、0.09%。

年初至今,纯债策略、债券增强、债券复合策略收益率中位数分别为0.81%、0.43%、0.49%,最大回撤中位数分别为0.00%、0.49%、0.00%。

上周多资产策略分类下各子策略表现统计如下:宏观策略、套利策略、复合策略周度收益率中位数分别为-0.96%、-0.29%、-2.94%。

年初至今,宏观策略、套利策略、复合策略收益率中位数分别为-4.47%、-0.57%、-5.81%,最大回撤中位数分别为5.08%、1.33%、6.60%。

其他策略私募产品上周收益情况统计如下:定增打新、转债交易策略、FOF策略周度收益率中位数分别为-10.00%、-4.76%、-3.26%。

年初至今,定增打新、转债交易策略、FOF策略收益率中位数分别为-16.70%、-9.22%、-6.06%,最大回撤中位数分别为17.74%、9.51%、6.18%。

注:取截至2023年初成立满90天,且截至统计时仍在存续的私募证券基金,并剔除自2023年初以来周度净值序列存在缺失的产品;统计时对收益异常值进行剔除处理。

四

百亿私募管理人上市公司调研动向

参考Wind调研事件据库,从上市公司调研信息中发掘百亿私募机构调研动向。按中信一级行业,上周(2024年1月27日至2月2日)百亿私募管理人调研最多的行业为电子、医药、农林牧渔,周度调研机构家数分别达39、29、23家。

从个股层面来看,上周最受百亿私募管理人调研关注的个股为中际旭创、澜起科技、天奈科技,周内分别受到15、12、10家百亿私募机构调研。

本篇文章来源于微信公众号: 量化藏经阁