多维度量化策略并行,关注中小盘反弹机会——对话华安基金量化团队

多维度量化策略并行,关注中小盘反弹机会

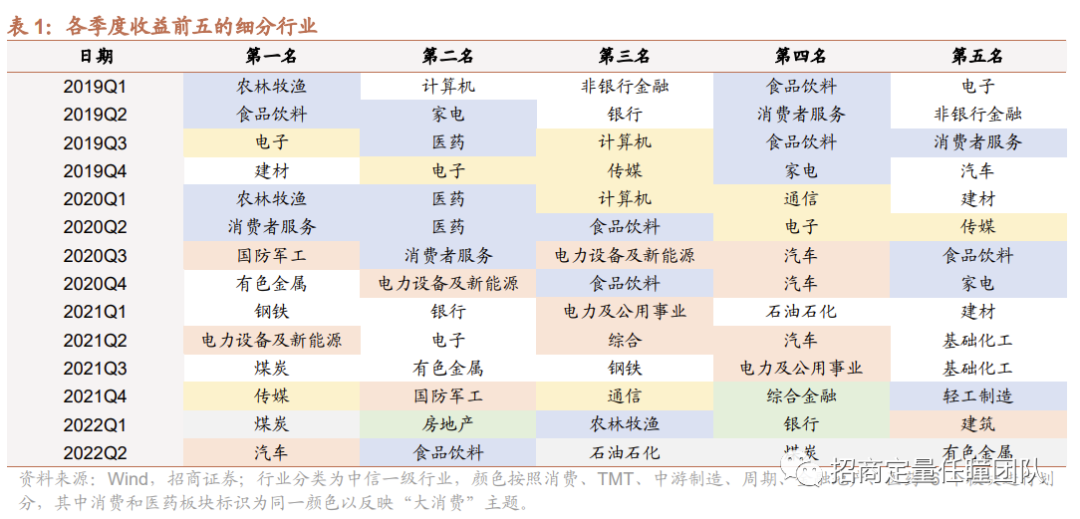

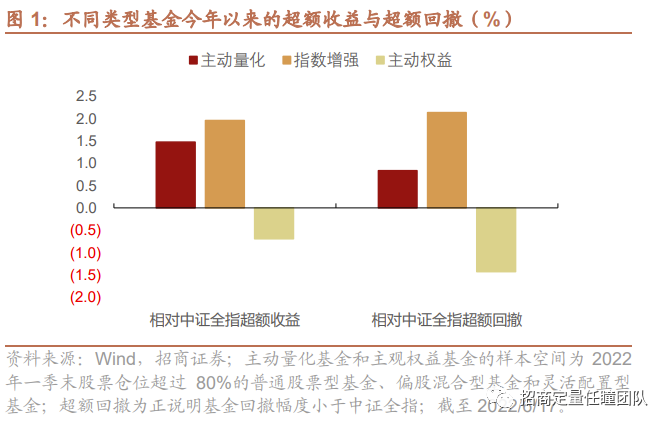

今年以来的极端市场令赛道股受创较为严重,具有持续性的投资主线并不明朗,频繁的行业切换较难维持高胜率,如何进行有效的组合管理使得基金更加抗跌引发关注,均衡配置和分散持股重回视野。量化基金将投资逻辑数量化和程序化后严格执行,相对于主动权益基金,往往会在风格和行业上进行约束,行业配置和持股集中度上也表现得更加分散。

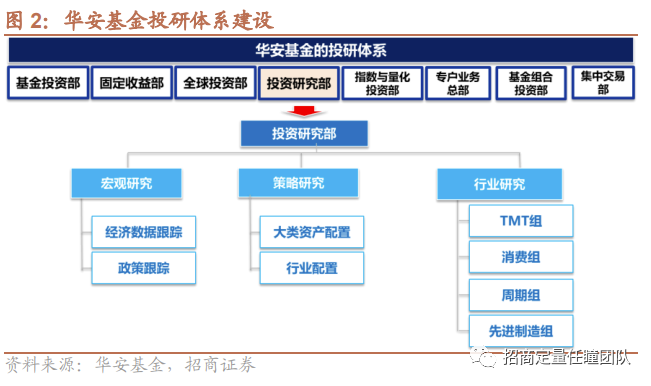

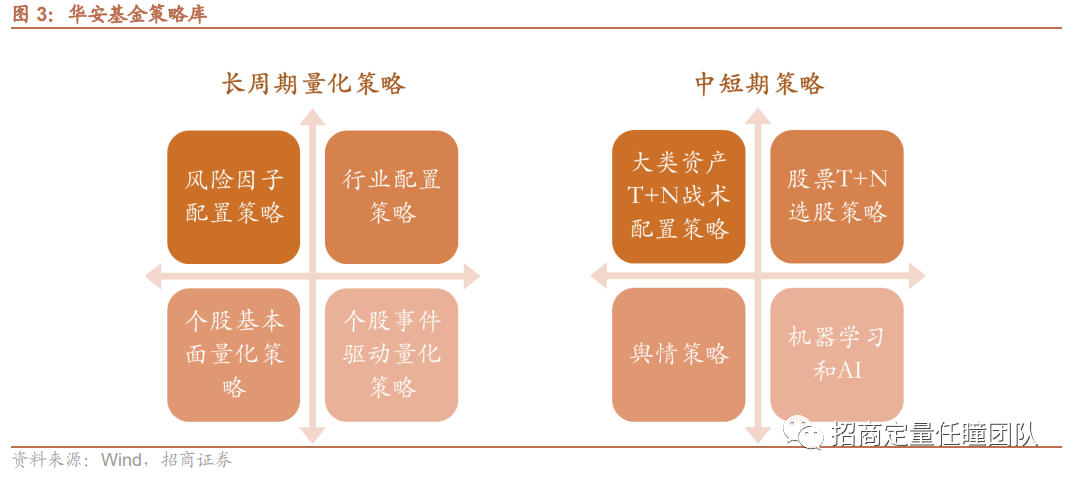

华安基金量化团队:华安基金十分重视量化产品线的发展,最早2002年开始布局指数增强型产品。目前团队由量化总监朱宝臣领衔8名成员,包括4位基金经理,均具有丰富的量化投研经验。团队分别从长、中、短周期多维度出发,构建了丰富策略库;同时,强大的主动投研团队和完善的交易系统也为量化投资策略提供了有效支撑。

华安基金量化产品线多样化布局:目前共有8只产品,另有华安中证1000指数增强正在发行中。按照产品的风险收益特征,华安基金量化产品线可分为4类,即量化稳益增长、量化锐选、量化优选和量化指增,满足不同类型投资者的投资需求。

代表产品业绩分析:

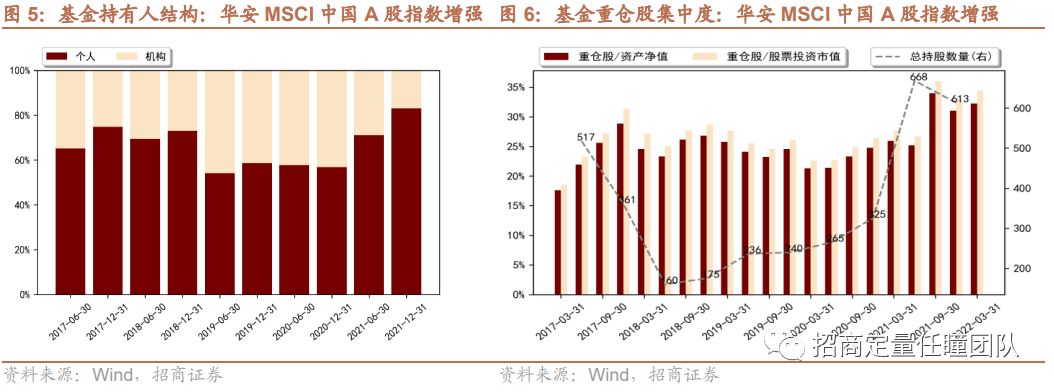

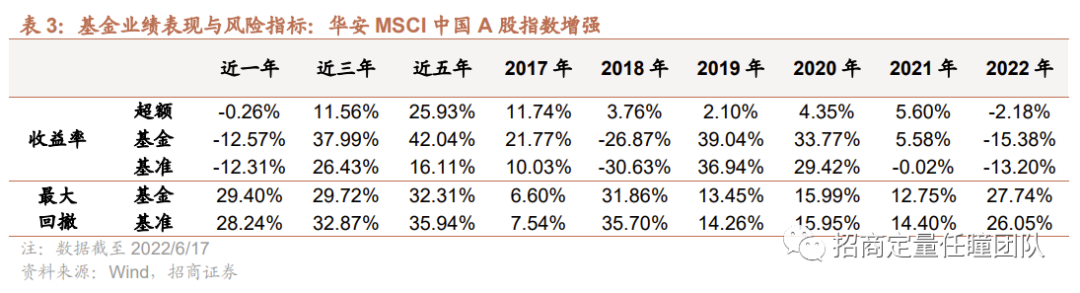

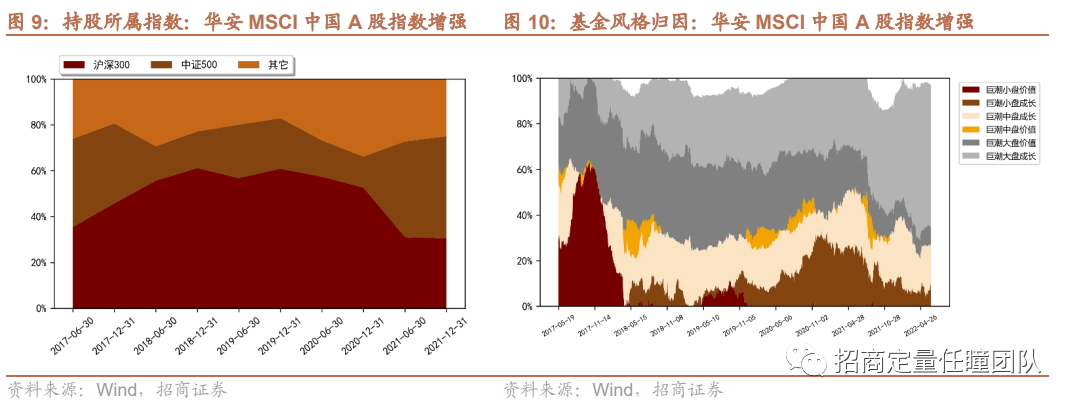

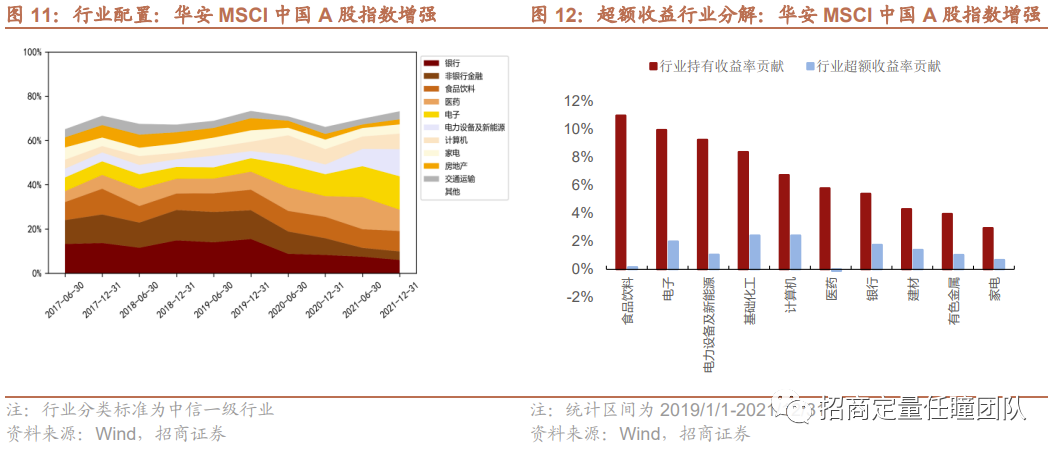

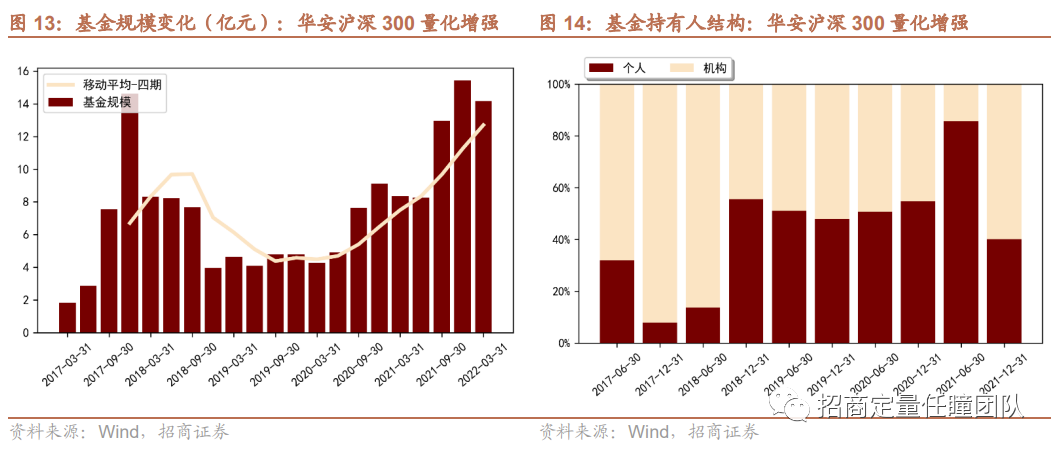

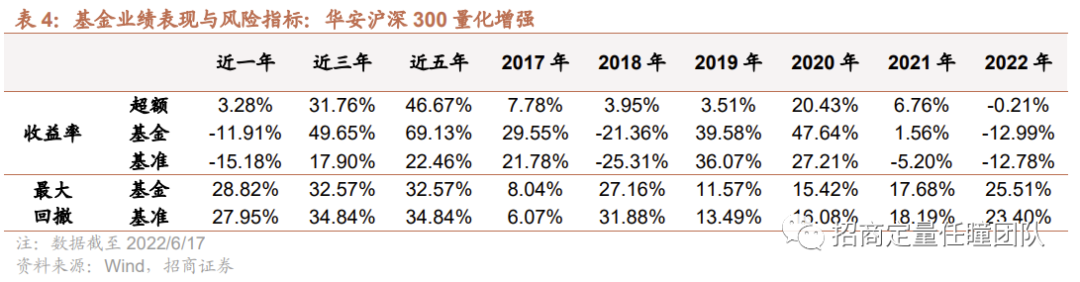

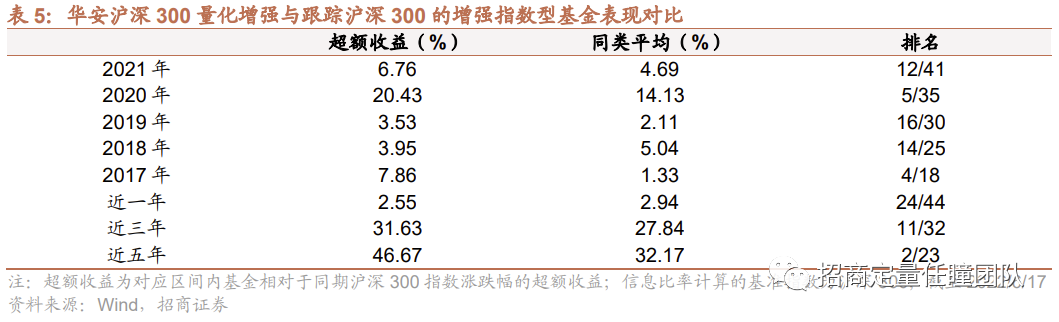

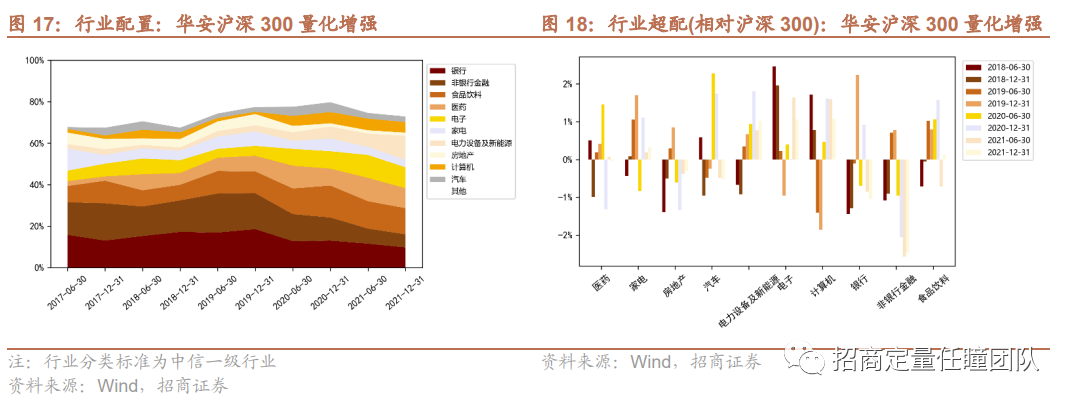

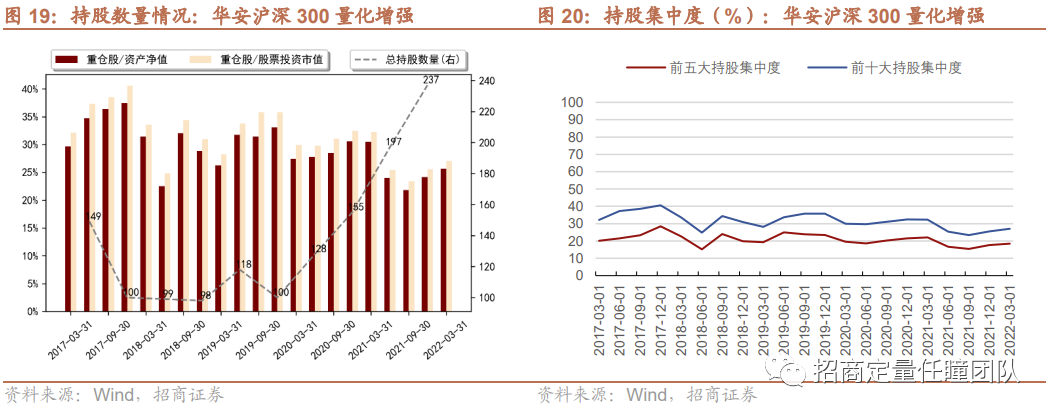

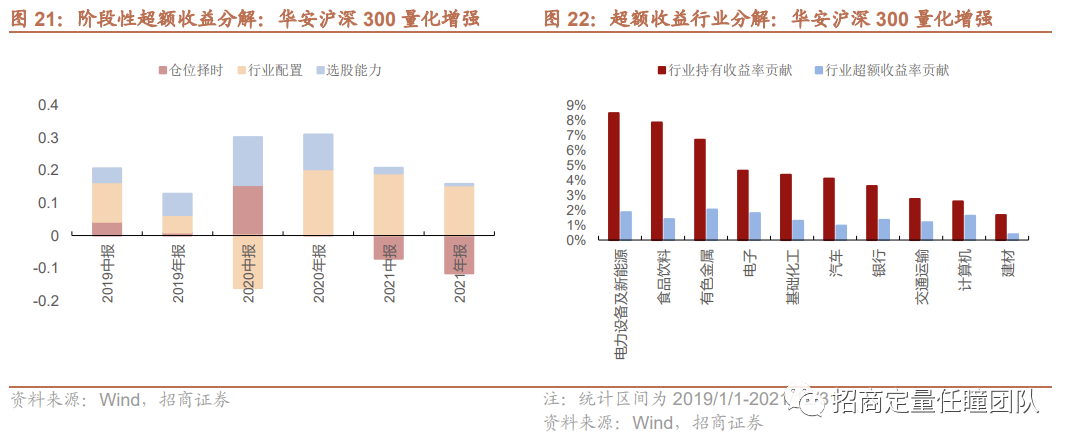

√ 华安MSCI中国A股指数增强(040002):该基金是华安基金于2002年推出的国内首只公募增强指数型基金(原为华安上证180指数增强)。基金中长期相对基准实现明显超额收益;分析基金组合特征,当前大盘成长风格凸显,行业配置均衡分散,周期、TMT贡献了较多超额收益。 √ 华安沪深300量化增强(000312):基金规模近三年稳步增长,并受到机构投资者的青睐。自成立以来,基金相对沪深300超额收益明显且保持稳定。基金基于沪深300进行行业增强,持股分散;从业绩归因的结果来看,产品体现出较强的行业配置能力和选股能力。 新发产品:华安中证1000指数增强(015148)

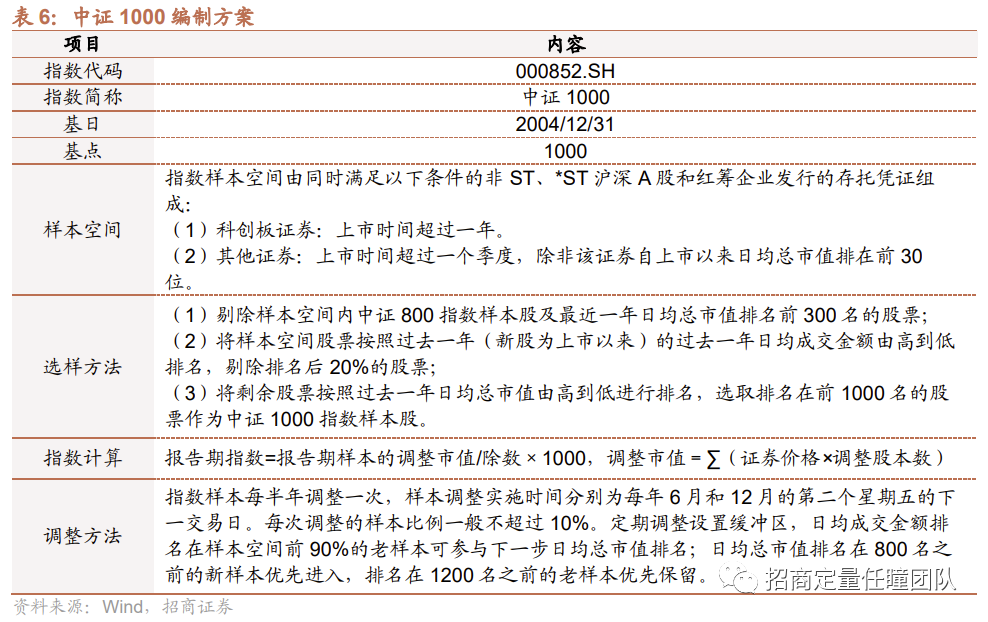

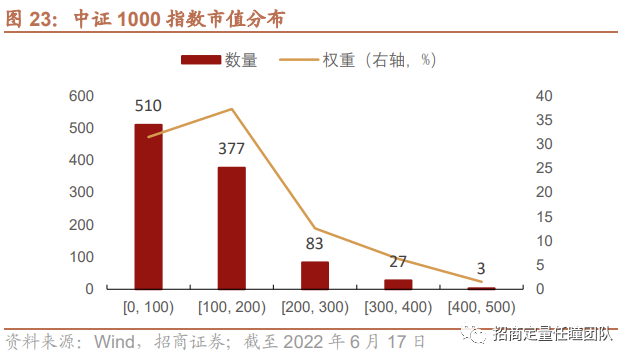

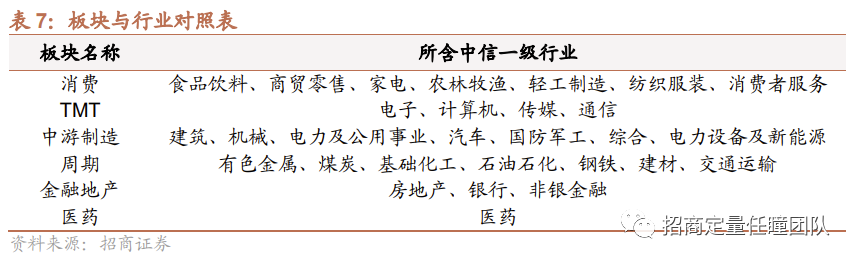

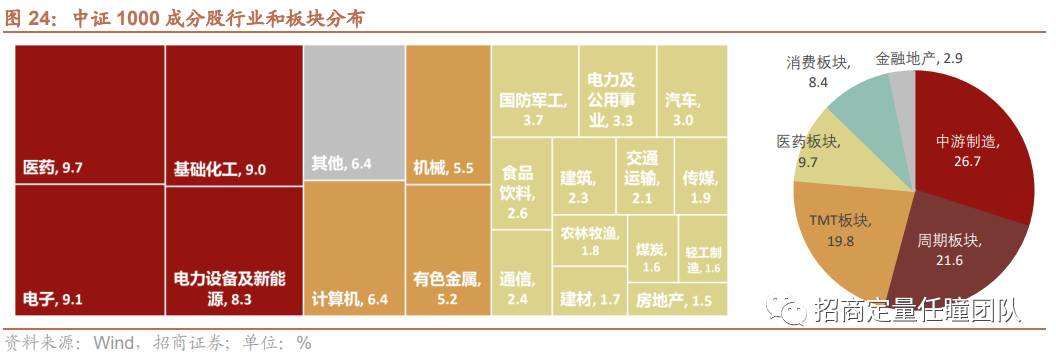

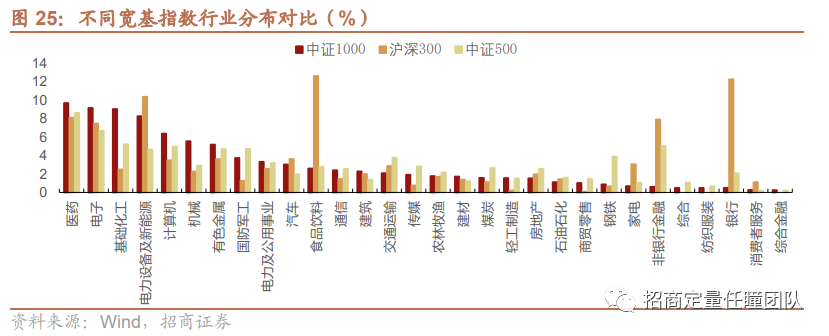

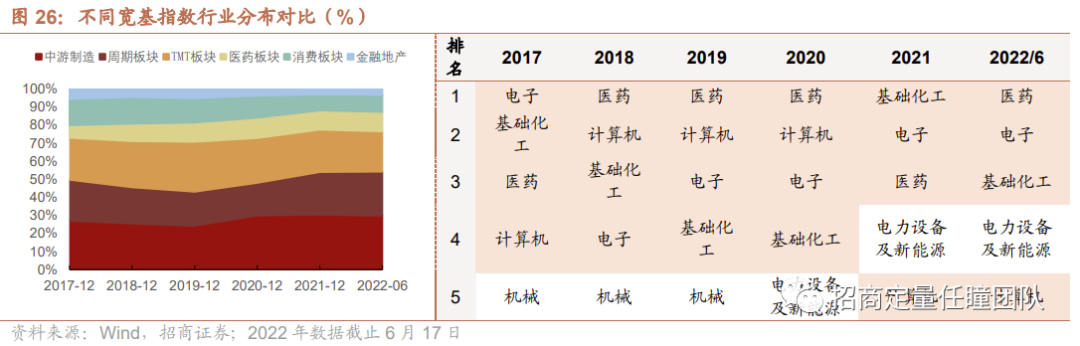

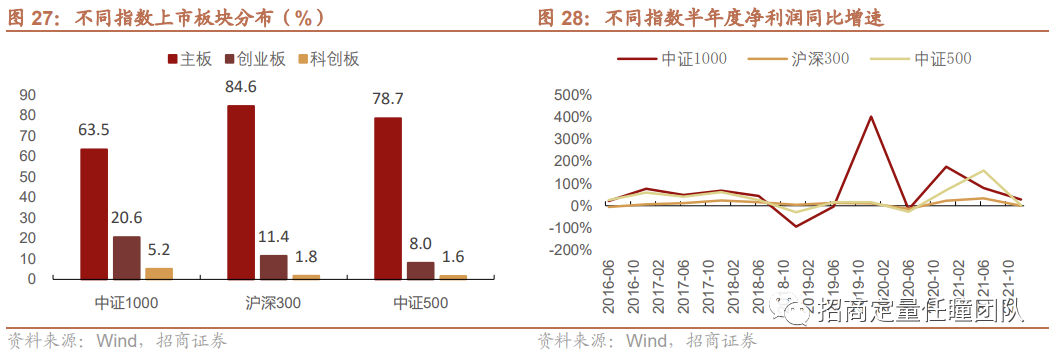

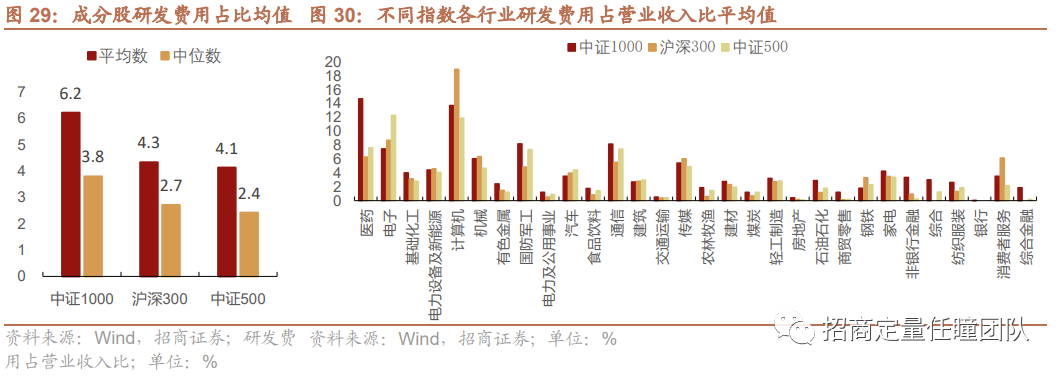

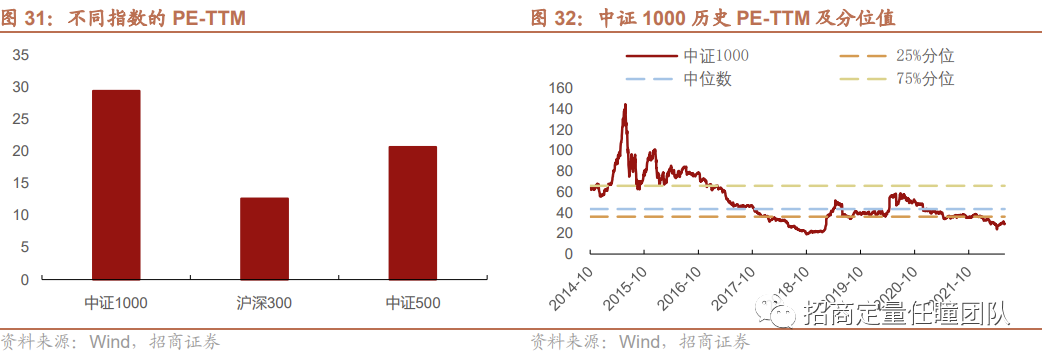

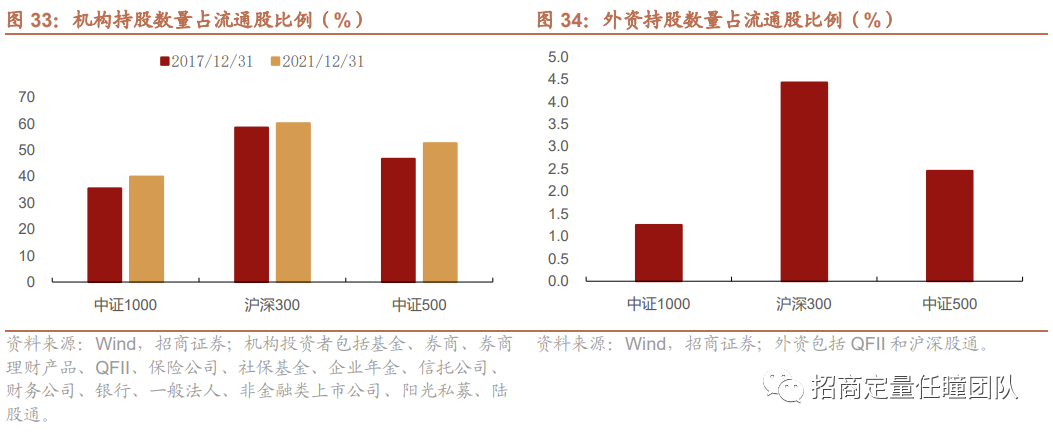

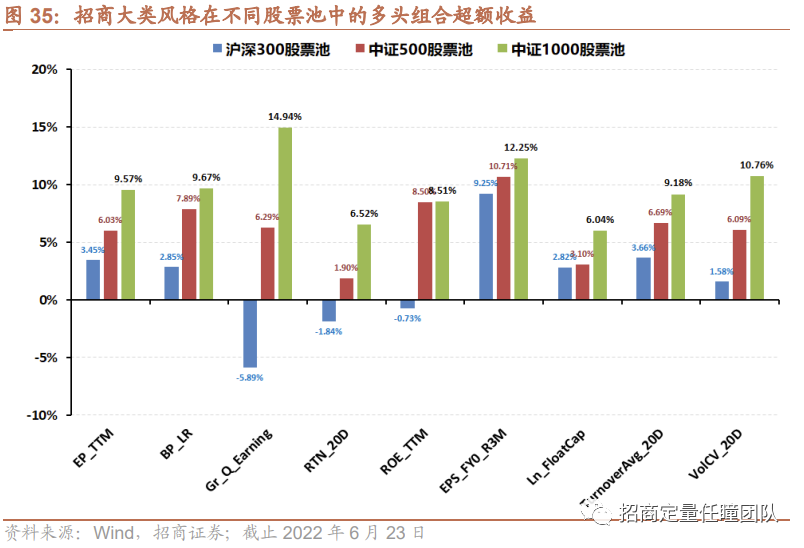

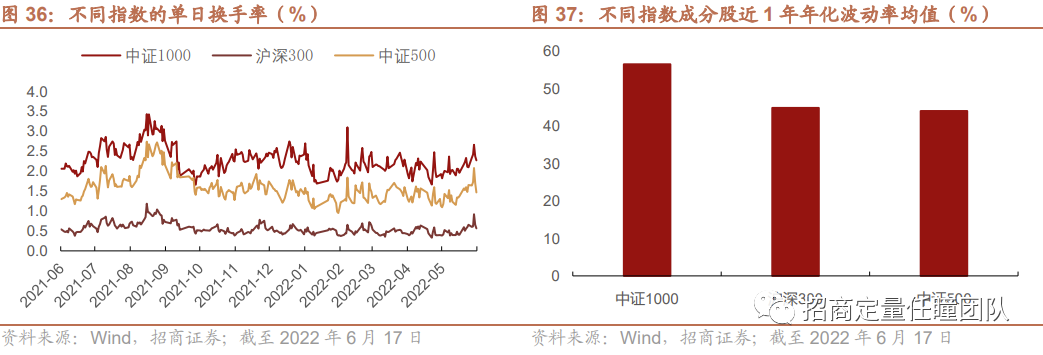

√ 中证1000指数投资价值:小盘股代表性指数,成分股市值多集中于200亿元以下。指数成分股数量较多,行业配置比较均衡,医药、基础化工、电子、电力设备及新能源、计算机为前五大权重细分行业,对制造业稍有侧重,近五年行业未出现明显的切换。汇集众多新兴成长企业,专精特新含量较高。目前估值水平仍处于历史低位,分位点约为10%。交易拥挤度相对较低,踩踏风险较小。 √华安中证1000指数增强:从招商大类风格因子多头组合超额收益的表现来看,量价类因子和基本面因子在中证1000股票池中的表现均好于沪深300和中证500。相比于沪深300和中证500,中证1000指增产品近一年的超额收益具备一定优势。

风险提示:基金过往业绩并不预示其未来表现,本报告仅作为投资参考

量化产品为何值得关注?

华安基金量化团队及产品线布局

1、人员配置完善,内部充分协同

朱宝臣,CFA,清华大学数学本硕,2021年加入华安基金,任量化投资部总监。14年量化投资研究经验,曾任中金基金量化指数投资总监、中金公司资产管理部量化投资总监、团队负责人。长期负责量化产品的研究投资工作,并管理数十亿规模股票指数、指数增强以及量化多空策略组合,并多次获得中国证券报券商金牛理财奖项。2017年转入公募行业,带领团队三获“英华奖”。 马韬,上海财经大学硕士,基金经理,8年量化投资研究经验。2017年加入华安基金指数与量化投资部,现主要管理华安MSCI中国A股增强、华安新丰利等基金。曾就职于国泰君安-证券及衍生品投资部,负责量化策略研发,协助管理公司自营资金。 马丁,宾州州立大学电子工程学博士,基金经理,现主要管理华安量化多因子、华安安进灵活配置等基金,曾任国泰君安证券研究所中小盘研究员。 张序,硕士,中科大少年班统计学专业,基金经理,现主要管理华安沪深300量化、华安事件驱动量化等基金,曾任UBS量化分析师。

2、长中短周期多维度出发,构建丰富策略库

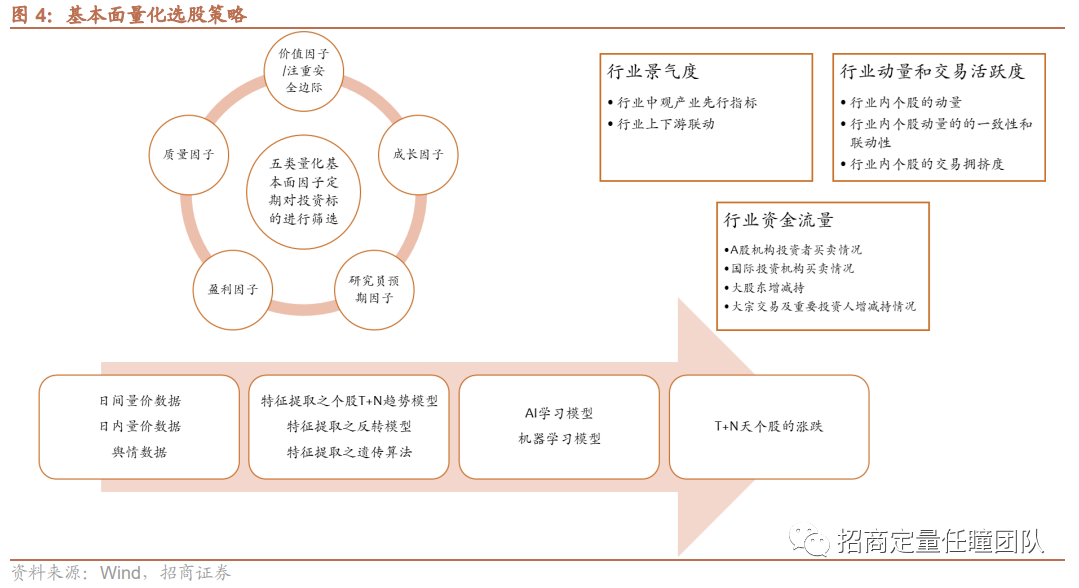

七大板块配置:团队基于宏观产业链及微观聚类,划分了7大板块,根据宏观状态模型(基于宏观状态划分,分析当前状态下相对占优的板块)、多维度因子模型(基于多个因子维度的分析,分别从交易、趋势、情绪、高频量价因子等维度对板块进行综合评价)、风格模型(基于对当前市场风格分析,确定相对占优的风格),得出大板块配置建议。 板块行业配置:采用景气度模型、多因子模型、资金流模型,在选定的板块内进一步优选行业。基于景气度模型打分,确定中长期相对占优行业;基于多因子模型,从估值、成长、趋势、量价等多个维度对行业进行评价;基于资金流分析,获取中短期资金相对关注行业。 选股策略:具体到选股策略上,采用五类量化基本面因子定期对投资标的进行筛选,包括价值因子、成长因子、质量因子、盈利因子、研究员预期因子。 量价策略:在量化基本面策略的基础上,运用短周期的量价策略,捕捉交易性机会。

3、产品线多样化布局,满足多种投资需求

量化稳益增长:绝对收益产品线,综合运用利率和对冲工具,控制风险和获取绝对收益;目前有华安新丰利、华安安进灵活配置两只产品。 量化锐选:主题投资产品线,今年三月布局了华安创新医药锐选量化,在医药赛道内做量化选股。未来还会择机在其他赛道内积极布局,在获取行业beta的同时增强收益。 量化优选:全市场投资的主动量化产品,投资目标是每年跑赢主动权益基金中位数。目前有华安事件驱动量化策略、华安量化多因子,主要业绩基准分别是中证800和沪深300。 量化指增:指数增强产品线,目前已有沪深300量化增强、MSCI中国A股指数增强、中证500指数增强,中证1000指数增强(015148)于6月22日开始发行。

代表产品业绩分析

1、华安MSCI中国A股指数增强(040002)

2、华安沪深300量化增强(000312)

持股特征方面,华安沪深300量化增强持股集中度低,通过充分地分散风险来控制波动。从下图可以看出该基金的持股数量近三年以来逐渐上升,最新一期2021年年报的持股总数达237只。从基金前五大、前十大重仓股占股票投资市值的占比来看,两项指标在大多数情况下分别不超过30%和40%。

新发产品:华安中证1000指数增强(015148)

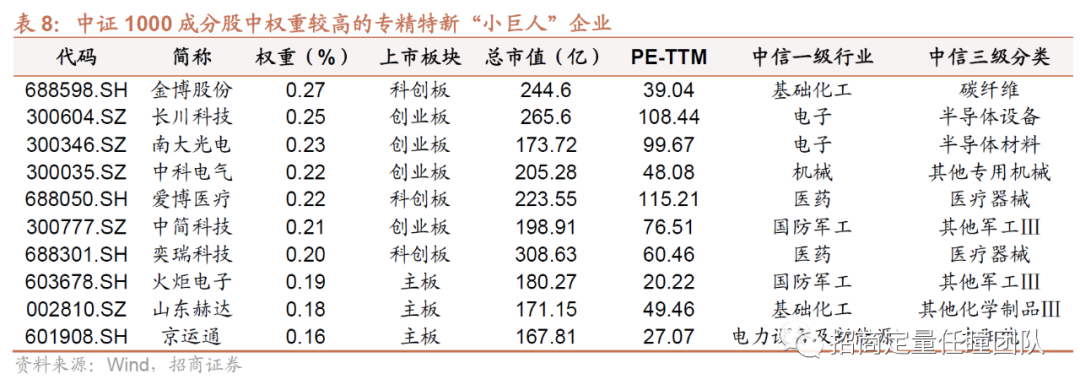

2018年以来,在逆全球化趋势下,如何补链强链、解决“卡脖子”难题引起高度关注,政府提出开展专精特新“小巨人”培育工作,并于2019-2021年相继发布了三批“小巨人”名单。其中,上市企业共319家,多数为小市值、高成长的细分领域龙头企业。其中,中证1000、沪深300、中证500分别有77只、5只、4只成分股入围“小巨人”名单,可以看出,中证1000成分股专精特新含量较高。

3、华安中证1000指数增强

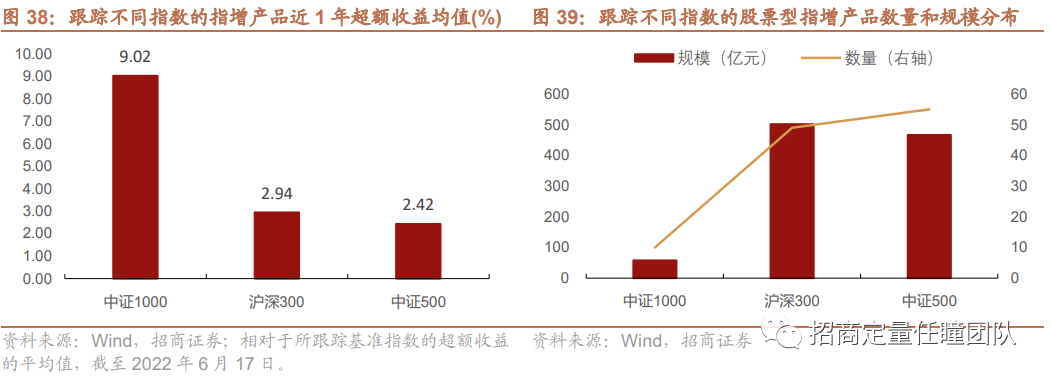

从招商大类风格因子多头组合超额收益的表现来看,不管是量价类因子还是基本面因子,在中证1000股票池中的表现均好于沪深300和中证500股票池。前文提到,中证1000成分股的机构覆盖度较低,资产被错误定价的机会挖掘还不够充分,可以一定程度解释为何基本面因子和量价因子为何在中证1000中表现更好。

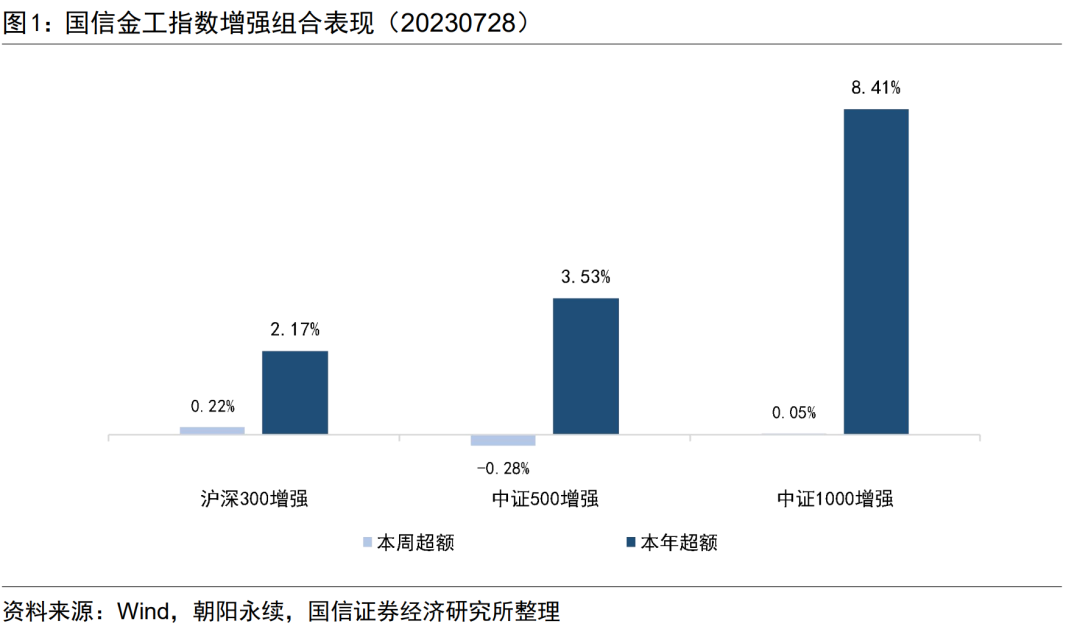

对比已成立的中证1000、沪深300和中证500近一年相对各自基准指数的超额收益,中证1000指增产品的平均超额收益为9.02%,具备一定优势。截至2022年6月17日,在已成立的股票型指增产品中,跟踪沪深300和中证500的产品数量较多、规模较大,跟踪中证1000的产品共10只,规模合计为57.57亿元,为其他宽基指数产品规模的十分之一左右,产品具备一定稀缺性。

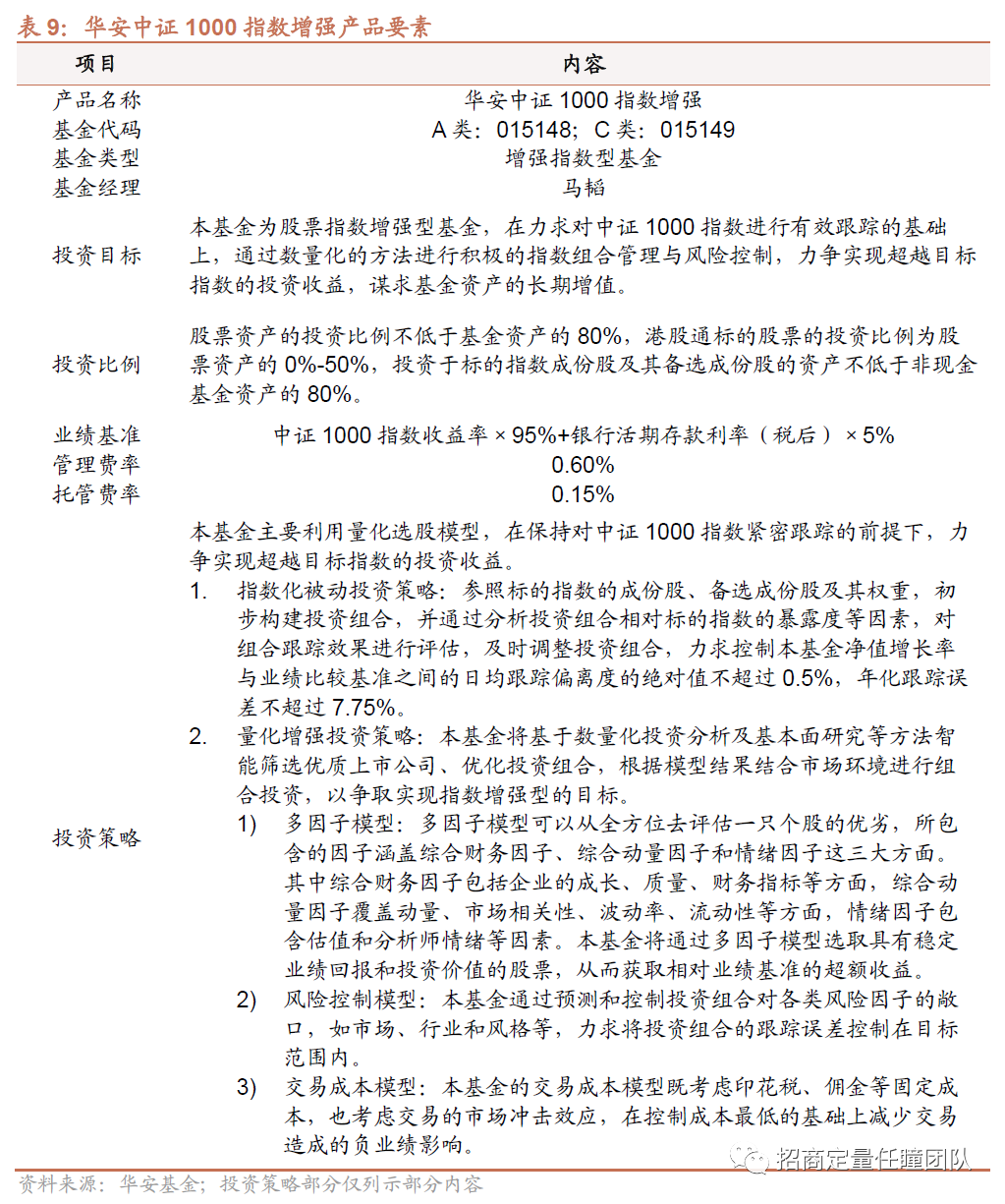

华安中证1000指数增强型证券投资基金(基金代码:A类 015148;C类 015149)是华安基金旗下新发行的一只基金,拟任基金经理为马韬。该基金为股票指数增强型基金,在力求对中证1000指数进行有效跟踪的基础上,通过数量化的方法进行积极的指数组合管理与风险控制,力争实现超越目标指数的投资收益,谋求基金资产的长期增值。该基金股票资产投资比例不低于基金资产的80%,投资于标的指数成份股及其备选成份股的资产不低于非现金基金资产的80%,业绩比较基准为“中证1000指数收益率×95%+银行活期存款利率(税后)×5%”。

重要申明

本文节选自招商证券报告《多维度量化策略并行,关注中小盘反弹机会——对话华安基金量化团队》(2022/6/26)

风险提示

本报告仅作为投资参考,基金过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。

分析师承诺

本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

姚紫薇 SAC职业证书编号:S1090519080006

特别提示

本公众号不是招商证券股份有限公司(下称“招商证券”)研究报告的发布平台。本公众号只是转发招商证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,招商证券均不承担任何形式的责任。

本公众号所载内容仅供招商证券股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,招商证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(http://www.cmschina.com/yf.html)所载完整报告。

本公众号所载资料较之招商证券正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,招商证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。招商证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担

本篇文章来源于微信公众号: 招商定量任瞳团队