固收 +,量化投资能否让它焕发新生

固收 +,还值得成为稳健偏好投资者的 “心头好” 么?

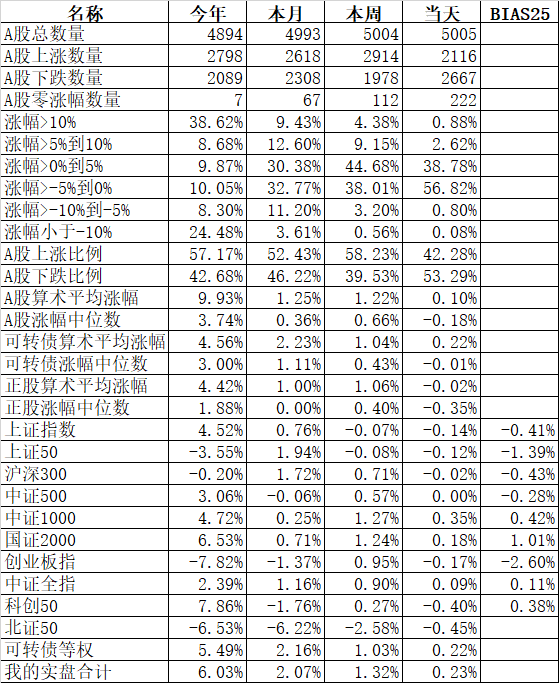

伴随 2022 年以来的 A 股调整,越来越多投资者对此产生疑问。以 Wind 二级债基指数来看,2022 年下跌了 5.07%,而 2023 年上半年虽然上涨 1.82%,但却跑输同期纯债基金指数,固收 + 的这个 “+” 变得有点名不副实。(数据来源:Wind,截至 2023/6/30)

拿什么拯救你?我的固收 +?

对于 2022 年以来很是风光的量化投资基金经理,显然有话说。

在 2023 年,作为指数增强新势力备受瞩目的汇添富基金量化团队,以 “指增 +” 的思路,带来了一款量化投资加持的固收 + 产品—— 汇添富稳健回报债券 (A 份额:018830,C 份额:018831)。

当主动股基跑输指数之时

固收 +,曾经让人很安心 —— 即使在 A 股整体表现不尽人意的时刻。

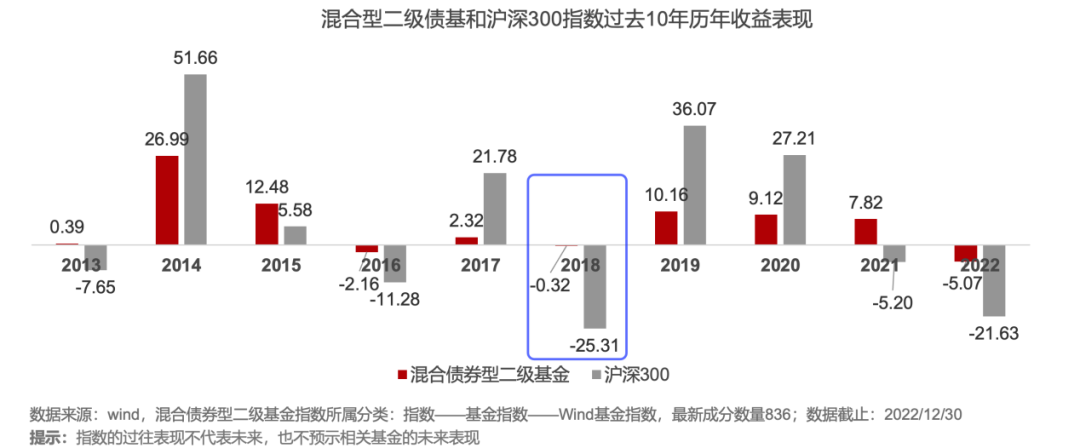

下图是 Wind 混合债券型二级基金指数 2013 年至 2022 年十年的收益表现一览。可以看到即使在 2018 年沪深 300 指数大跌 25.31% 之时,代表固收 + 基金总体表现的 Wind 混合债券型二级基金指数,也不过微跌 0.32%。而随后三年可观的收益,更是吸引了大量稳健型投资者。

但是,2022 年,固收 + 风格不再,二级债基指数当年大跌 5.07%。

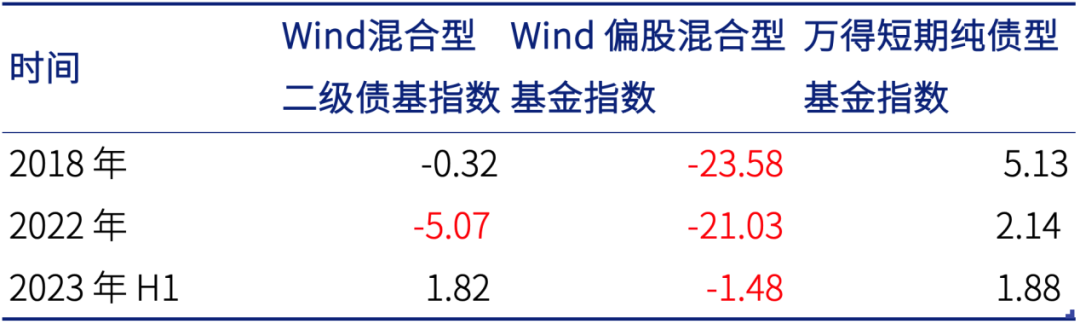

如果说 2022 年固收 + 的表现不佳,是低利率时代固收端债券收益偏低和权益端股市表现不佳的双重打击,那么 2023 年上半年固收 + 竟然还跑输纯债债基指数,可能就是权益端收益表现不佳的原因。

数据来源:Choice 金融终端,截至 2023/6/30,指数过往表现不预示未来。

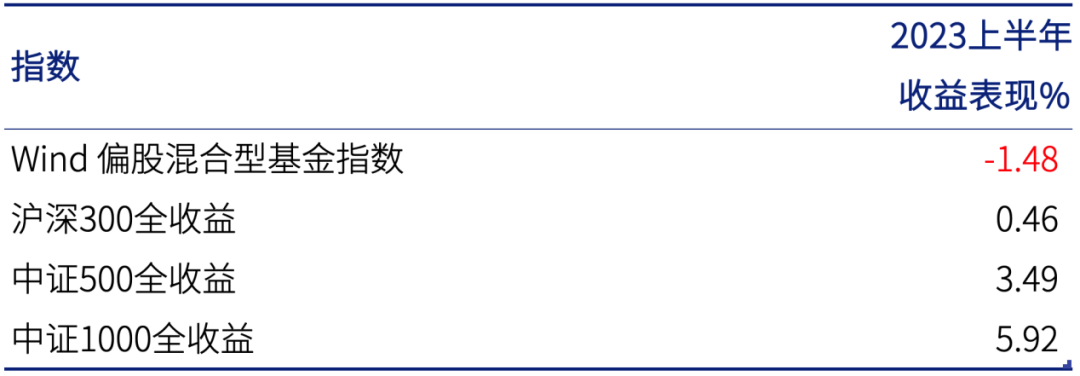

更令固收 + 持有人伤心的是,2023 年上半年的 A 股,并非没有赚钱效应,只不过绝大多数的主动型基金把握不住而已。正如下图显示,在 2023 年上半年,沪深 300 指数、中证 500 指数和中证 1000 指数这三大宽基指数,全数实现了正收益。“赚了指数不赚钱”,成了广大基金持有人不得不面对的囧境。

数据来源:Choice 金融终端,截至 2023/6/30,过往表现不预示未来。

那么问题就来了,如果 A 股不是没有赚钱基金,只不过许多主动型基金没有把握住,那么选择指数化投资,岂不是可以让固收 + 基金的权益端重新变成超额收益贡献者呢?

当我们一旦踏上指数投资之路,那么一个顺其自然的问题就是:如果固收 + 的权益端可以考虑用指数投资,那么使用有超额的指数增强资产,岂不是更妙?

这其实正是吴振翔带领的汇添富量化投资团队在打造汇添富稳健回报债券 (A 份额:018830;C 份额:018831) 时所谋划的。

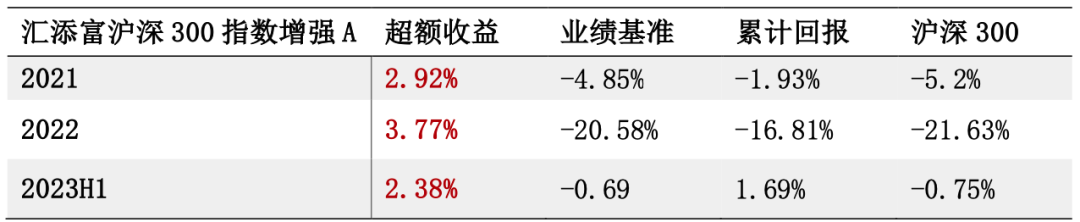

在 2023 年上半年,当许多指数增强基金未能跑赢指数之时,汇添富的指数增强产品,依然让人印象深刻。

汇添富沪深 300 指数增强基金,这只于 2020 年末转型而来的指数增强基金,在转型前后,都有着客观的超额收益。

数据来源:基金定期报告、Wind,截至 2023/6/30。基金过往表现不预示未来。汇添富沪深 300 增强指数 A 由汇添富价值多因子股票 A (成立于 2018/3/23) 转型而来,自 2020/11/3 转型以来各年及 2023 年上半年业绩及基准分别为 (%):-1.93/-4.85、-16.81/-20.58、1.69/-0.69,数据来源于基金定期报告,截至 2023/6/30。

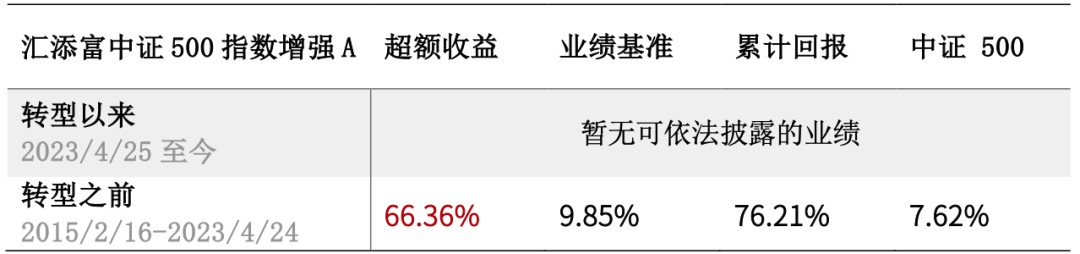

至于今年刚刚完成转型的汇添富中证 500 指数增强,即使 2023 年上半年暂无披露的业绩,但转型之前的表现已经好于相当多的同类产品。

数据来源:基金定期报告、Wind,截至 2023/6/30。基金过往表现不预示未来。汇添富中证 500 指数增强 A 由汇添富成长多因子股票 A(成立于 2015/2/16)自 2023/4/25 起正式转型而来,成立以来各年业绩及基准分别为 (%):18.8/26.85、-3.96/-15.77、-0.7/-0.05、-22.51/-30.36、37.13/23.8、40.2/18.99、17.59/14.08、-13.9/-18.28,暂无可披露的 2023 年上半年业绩,数据来源于基金定期报告,截至 2023/6/30。

根据基金招募说明书,汇添富稳健回报基金的业绩比较基准是中债 - 1-3 年政策性金融债财富 (总值) 指数 ×80%+ 中证 800 指数收益率 ×15%+ 金融机构人民币活期存款利率(税后)×5%,这意味着在权益端投资上,拟任基金经理吴振翔可以用在沪深 300 指数和中证 500 指数上已经验证成熟的指数增强模型去赋能,不仅要赚到指数水平的收益,更要努力赚到超额收益。

超额收益固然重要,但更重要的还是透明度。由主动基金经理管理的固收 + 产品,其权益端到底呈现怎样的因子暴露,是偏大盘还是偏小盘,是偏成长还是偏价值,这需要持有人对基金经理的投资风格有足够的了解才能把握,而这对于绝大多数固收 + 基金持有人,显然要求过高了。

但对于汇添富稳健回报基金这样指数增强策略赋能的固收 + 产品,权益端的风险收益特点,可以直接按照基准指数去预估,无疑透明度和可预测性大大提升。

波动控制赋能股债配置

固收 + 基金,本质是什么?

从投资理念来看,固收 + 基金是国际上广为接受的股债资产配置模型 “孵的蛋”。只不过,相比全球主流的 60%× 股票 + 40%× 债券的组合,我们的固收 + 基民持有的稳健型投资品种,例如二级债基的权益类资产的比重往往只有 20%,甚至更少。

那么问题就来了,如果固收 + 就是一个简单的股债组合,那为什么基民不自行配置股票和债券类资产,而是要额外购买一个专门的固收 + 基金?

许多基民,显然希望的是固收 + 的基金经理能够在资产配置上发挥更多的作用,权益低估时多配一点股票类资产,牛市泡沫时少配置一些股票,从而实现额外的资产配置收益。但很可惜,从 2022 年二级债基指数的表现来看,固收 + 基金显然没做到这点。

不过也可以理解,目前 A 股大量的主动型基金经理,其角色更接近于 PE 基金,擅长的是寻找好公司,但并不长于寻找好价格,对于资产配置更不擅长。

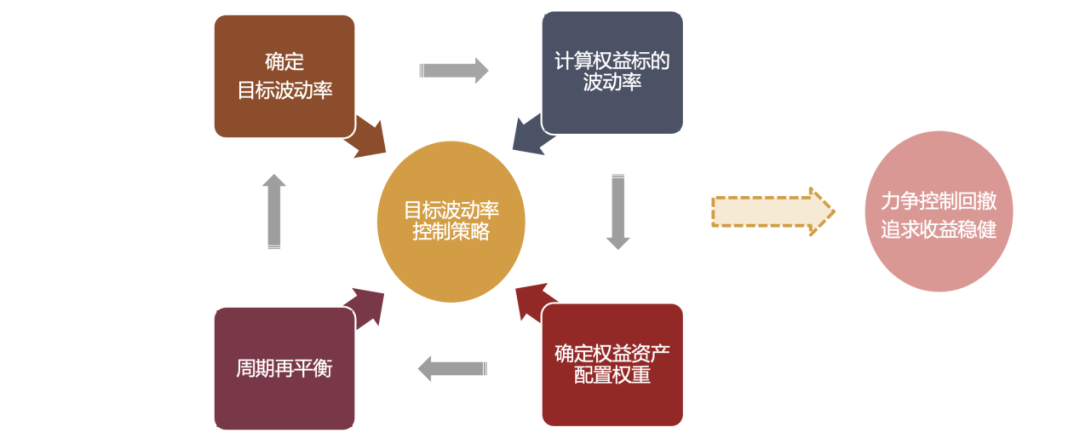

而这,恰恰又是量化基金经理的好球区。今次的汇添富稳健回报基金,吴振翔团队旗帜鲜明的高举量化投资中常见的 “波动率控制策略”,期望从一开始就针对产品的波动率、回撤进行管理,通过资产配置实现更好的风报比。

波动率控制,是一个对于 A 股极为有价值的思路。众所周知,A 股像一个青春少年,充满着躁动。虽然长期表现尚可,但是动辄大涨大跌,使得持有人的持有体验很糟糕。

通过量化规则,通过管理组合波动率来进行股债配置,就是针对这一情况很合理的一个思路。早在 2014 年,中证指数公司就发布了一系列波控指数以呈现这一思路的表现。

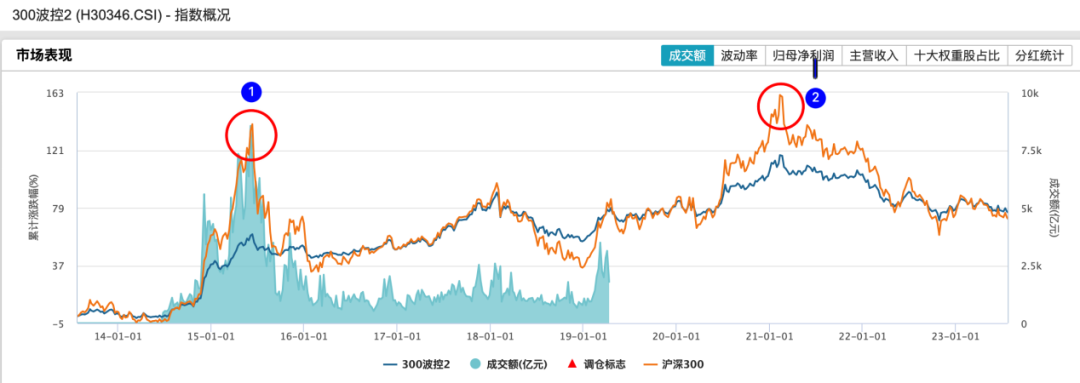

以沪深 300 波控 2 指数为例,它的诉求是为了将波动率控制在 10%,考虑到沪深 300 指数长期波动率在 20%+,这相当于将波动率腰斩。

神奇的结果就来了。过去十年里,300 波控 2 指数为了将波动率控制在 10% 的水平而不得不长期以差不多半仓沪深 300 指数半仓短融券的形式来运作,并伴随沪深 300 指数的波动率适度加仓或减仓沪深 300 指数资产,但过去十年的收益,却几乎与全仓沪深 300 指数相若。

数据来源:Wind、中证指数公司,截至 2023/6/30。

更重要的是,虽然 300 波控 2 指数在类似 2015 年 (❶) 和 2021 年初 (❷) 这样的市场爆发期因为控制仓位而爆发性不足,但也因此在市场调整后回撤很是有限,从这点而言,波动率控制对于控制基民持仓的回撤,有太大的价值 —— 而这恰恰是固收 + 类基金所需要的。

而汇添富稳健回报债券在确定股票和债券资产比重时,正是希望通过目标波动率的控制来完成。

虽然今次汇添富稳健回报没有公布目标波动率的数值,但参考沪深 300 指数的三大波控指数,参考此基金的基准指数,或许有可能将波动率控制在一个相对较低的水平。

规则化能否胜利?

汇添富稳健回报债券基金,对于在 2023 年批量发行量化产品的汇添富量化团队而言,或许只是产品创新的一小步,但或许多年后来看,却是 “指增 +” 的一大步。

虽然不能说基民 “苦主动投资久矣”,但近年主动基金规模、风格、行业等多方面的不尽人意,让越来越多基民将目光重新转回到指数投资。

而指数投资,尤其是有量化模型加持的指数增强基金,正在迎来 “指增 +” 的大时代。

是的,沪深 300 指数、中证 500 指数和中证 1000 指数这三大主流宽基的指数增强基金,自 2022 年开始就相对主动偏股型基金产生了超额收益,并在 2023 年持续这种优势。

而多只锚定偏股基金指数的量化基金,则是持续跑赢中证偏股基金指数,给与了基民在基金投顾、FOF 之外,又一获得基金平均收益的可能性。

而今次,量化加持的固收 +,则是让稳健型投资者有了多一种选择。

在与吴振翔团队的交流中,“规则化” 是常听到的一个词汇。这个词,或许正是量化投资的最大本色。

因为规则化,所以透明化,风险特质总体明了,不需要苦苦追寻基金经理的投资模式。

因为规则化,所以稳健化,不用担心风格漂移,所投即所得。

因为规则化,所以配置化,从一开始就平等对待股票和债券资产,走在资产组合的康庄大道上。

当然,这种 “规则化” 能否让固收 + 基金焕发新生,还有待未来的业绩去验证。

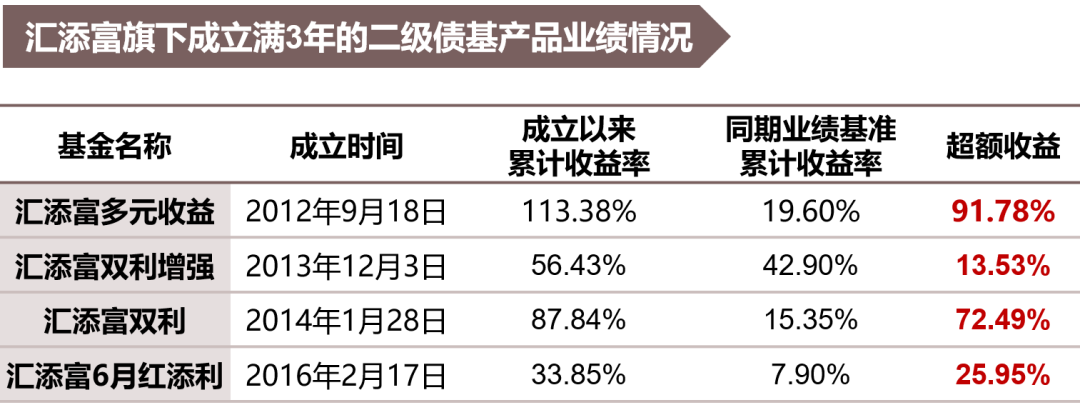

不过,以汇添富在业内第一梯队的固收实力,以及过往布局的二级债基产品表现来看,汇添富稳健回报债券(A 份额:018830;C 份额:018831)这只不一样的二级债基也很值得期待。

数据来源:海通证券 2023/7/2 发布的《基金公司权益及固定收益类资产业绩排行榜》,最近 10 年指 2013/7/1-2023/6/30,汇添富在 “固定收益类大型公司 " 中排名为 3/14,详细排名规则请参见海通证券基金评价官网。

数据来源:基金 2023 年二季报,截至 2023/6/30。基金过往表现不预示未来。

本篇文章来源于微信公众号: EarlETF