【方正金工】5月行业组合超额1.89%,6月建议关注公用事业、计算机、社会服务、机械设备、美容护理、传媒等—行业轮动月报2306

本文来自方正证券研究所于2023年6月1日发布的报告《5月行业组合超额1.89%,6月建议关注公用事业、计算机、社会服务、机械设备、美容护理、传媒等——行业轮动月报202306》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

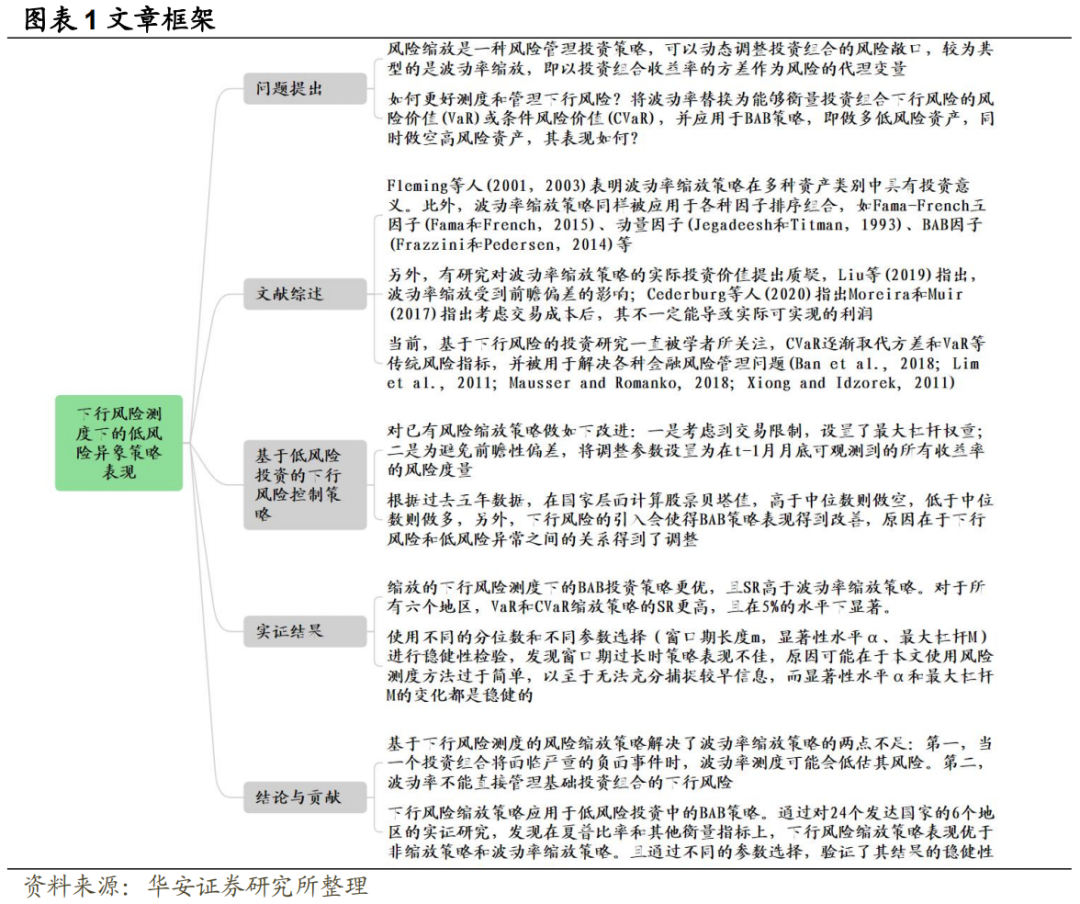

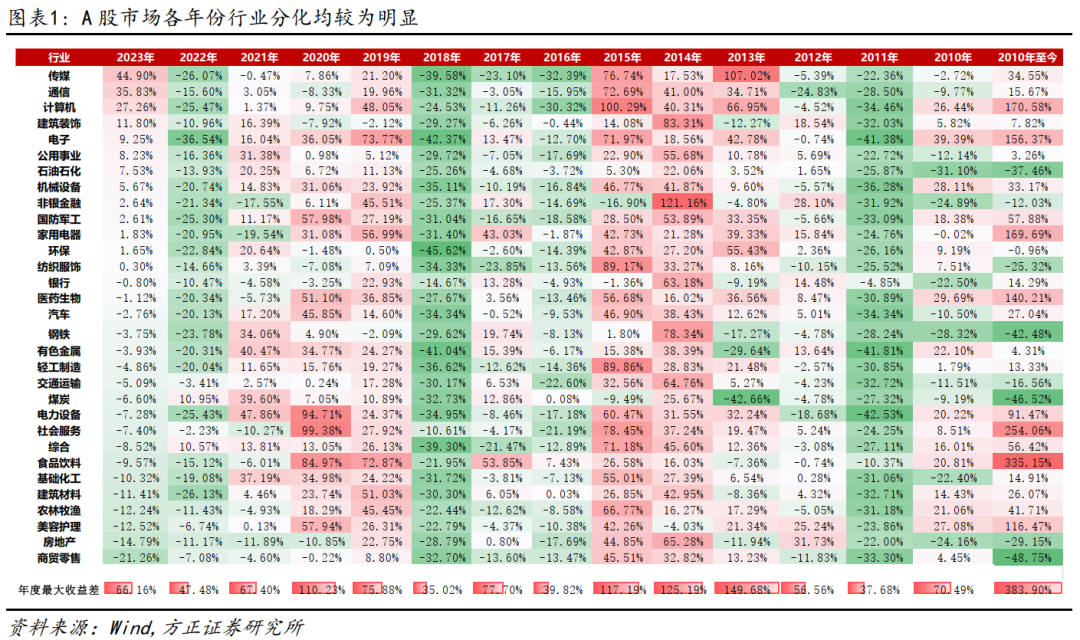

从A股市场历年表现来看,行业分化现象均较为明显,除市场普跌的2011年、2016年、2018年外,其余各年份行业涨跌分化均较为明显。今年以来截至5月31日,申万一级行业中传媒行业累计上涨44.90%,表现最为出色,同期商贸零售行业下跌21.26%,最好最差行业收益差为66.16%,分化相对较为明显。

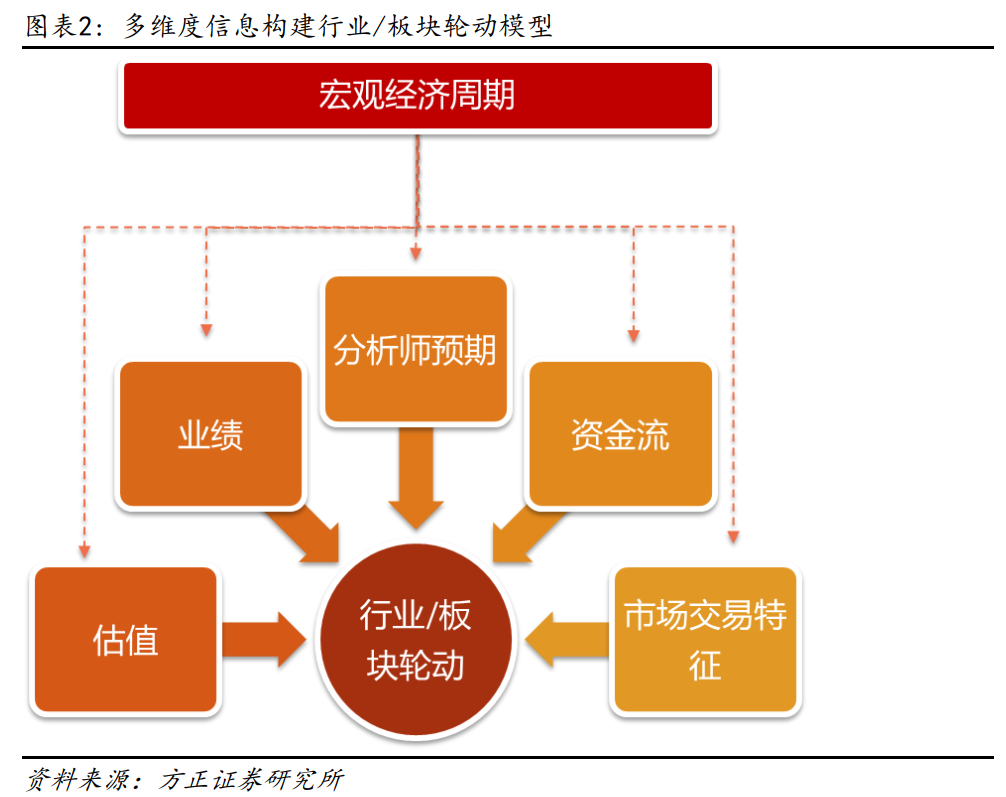

行业配置是获取超额收益的重要来源,如何把握行业轮动特征,如何构建有效的行业轮动策略,是投资者重点关注的问题。根据我们对于行业/板块轮动的研究,影响行业/板块涨跌分化的原因有很多,宏观层面,经济周期是重要因素之一;中观层面,景气改善是驱动行业/板块涨跌的重要推手,业绩的边际变化具有较强的指导意义;微观层面,资金流入流出、微观交易结构也在一定程度上影响行业/板块分化。

因此,我们结合宏观“货币+信用”周期模型,以及估值、业绩、分析师预期、资金流、微观交易特征等不同维度的驱动因子,构建了多因素行业轮动模型。

2 5月份行业轮动组合战胜基准1.89%

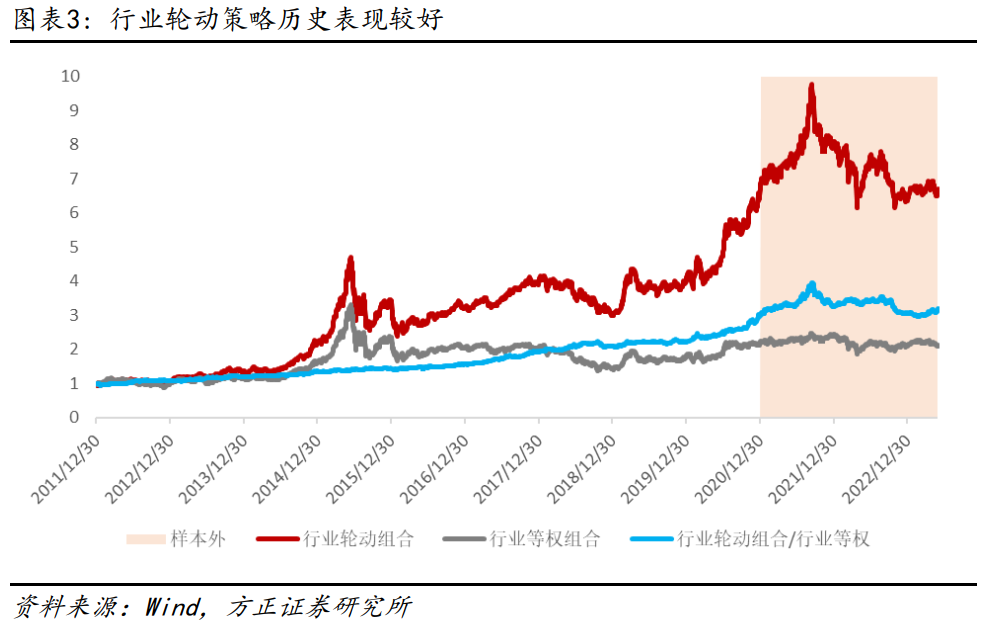

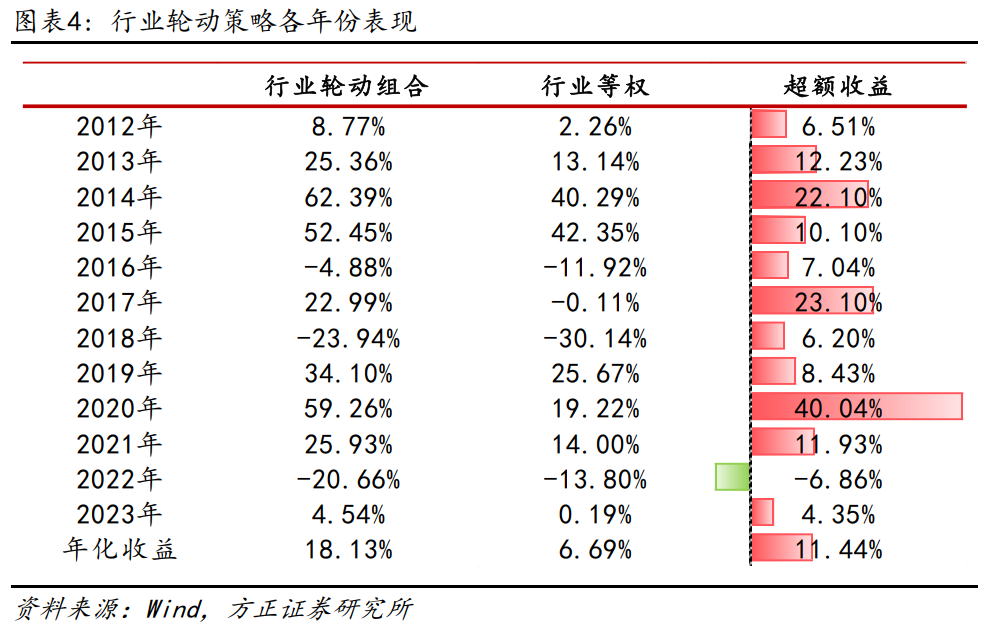

基于上述逻辑构建的行业轮动模型历史表现较为出色,自2012年以来,行业轮动多头组合年化收益18.13%,同期行业等权组合年化收益6.69%,行业轮动组合年化超额收益为11.44%。2023年5月份,模型配置公用事业、计算机、机械设备、社会服务、传媒、建筑装饰等行业,截至5月底行业轮动组合下跌2.38%,同期行业等权指数下跌4.27%,行业轮动组合战胜行业等权指数1.89%,年初以来行业轮动组合累计战胜基准4.35%。

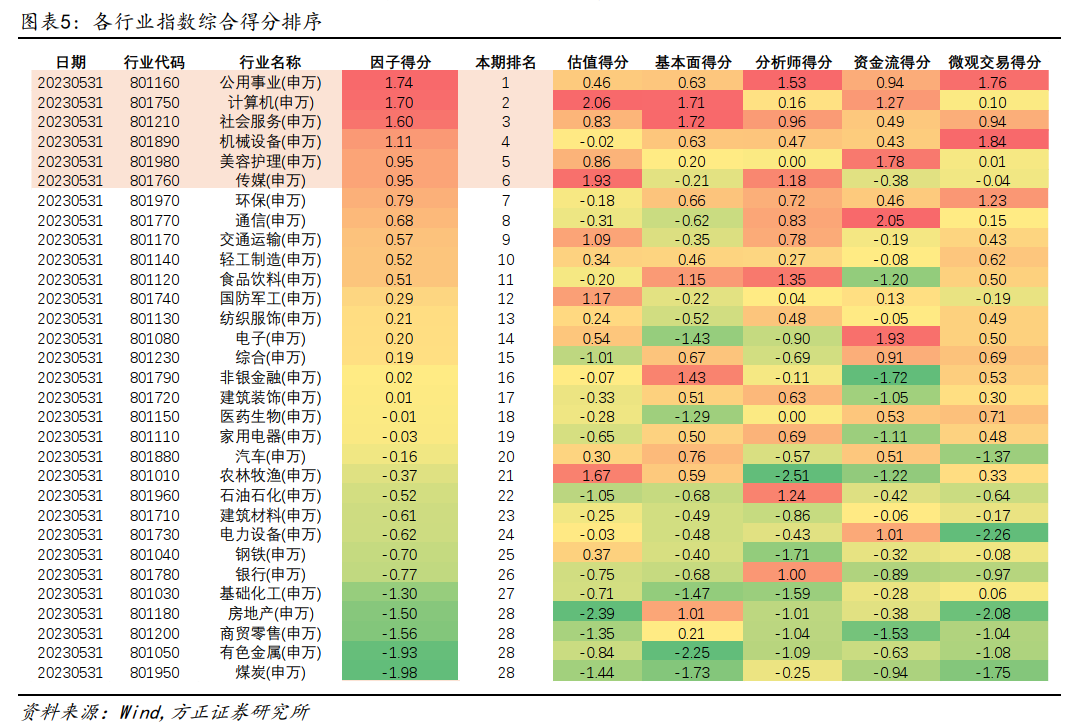

3 6月份建议关注公用事业、计算机、社会服务、机械设备、传媒等

根据央行最新公布数据,2023年4月,M2余额为280.85万亿元,同比增长12.4%,增速环比上月下降0.3个百分点。社会融资存量余额为359.95万亿元,同比增长10.0%,增速环比上月持平,结合最新10年期国债收益率曲线判断,目前市场环境仍然较为宽松。根据各驱动因子表现,模型建议6月份关注公用事业、计算机、社会服务、机械设备、美容护理、传媒等行业。

近期报告

**ChatGPT**

【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**量化选股**

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**ETF深度**

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

**基金研究**

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**行业轮动**

【方正金工】4月份建议关注公用事业、建筑装饰、社会服务、机械设备、医药生物、传媒等行业——行业轮动月报202304

【方正金工】2月份建议关注公用事业、电力设备、石油石化、有色金属、非银金融等行业——行业轮动月报202302

【方正金工】1月份建议关注公用事业、银行、家用电器、煤炭、农林牧渔、食品饮料等行业——行业轮动月报202301

【方正金工】12月建议关注农林牧渔、公用事业、家用电器、建筑装饰、汽车、银行等行业——行业轮动月报202212

【方正金工】11月建议关注农林牧渔、综合、公用事业、国防军工、通信、汽车等行业——行业轮动月报202211

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

本篇文章来源于微信公众号: 春晓量化