TMT板块周内先抑后扬

2023Q1落下帷幕:前半程以外资流入为主,复苏交易活跃;后半程以存量博弈为主,技术革命下AI主题渐成主线。最后一个交易周主流宽基指数再度收涨,成长风格先抑后扬,消费风格总体强势。本周公募基金测算模型模拟仓位更新至年报,进一步确认了计算机等小票居多的行业持仓位置。从主力、主动观点来看,泛科技周内乃至日内出现分歧,后半周上行动力仍相对充足,AI相关应用落地到硬件迭代都有资金积极参与;从全周来看,泛消费部分子领域也有一定共识。长期看好技术变革对泛科技领域的预期提振乃至对各行各业的持续赋能,但历史经验来看业绩密集披露期资金视线或重回基本面,增量资金不足前提下可能导致主题热点的短期回撤,当前重点关注业绩超预期、边际改善及宏观层面对复苏进度的确认。

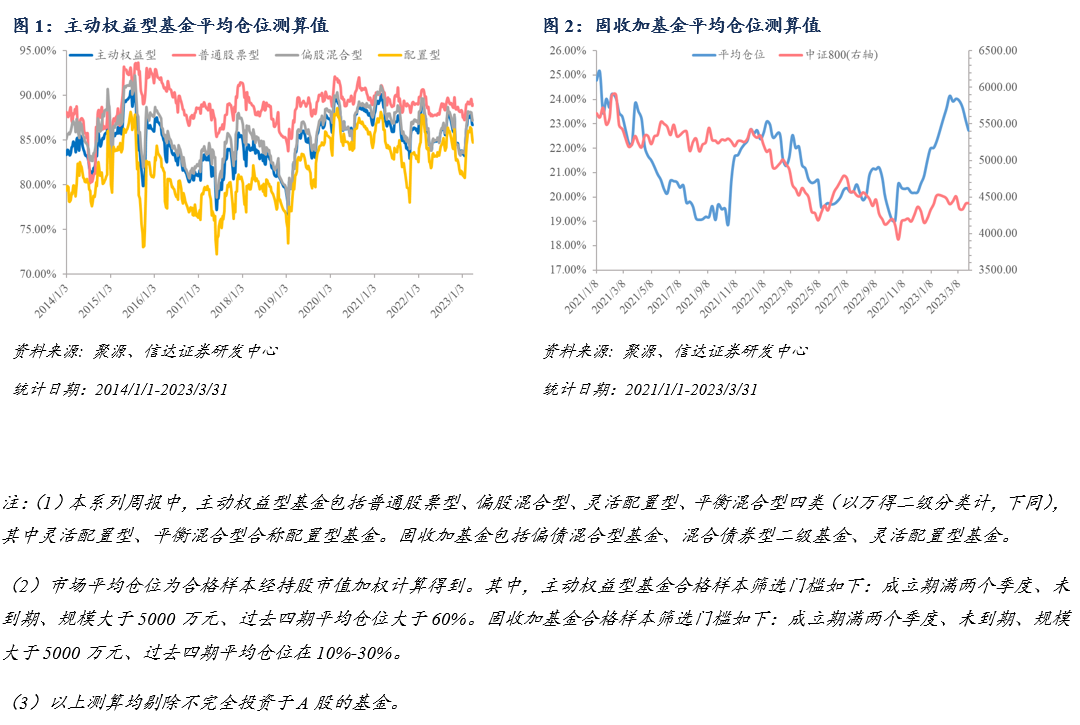

公募:截至2023/3/31,主动权益型平均测算仓位86.72%。普通股票型、偏股混合型、配置型基金平均测算仓位89.01%、87.26%、84.75%。主动权益型基金行业配置方面:本周计算机、医药等行业测算仓位上行。低仓位基金方面:“固收+”基金测算仓位22.73%。受市场行情等因素影响,2022年主动权益型基金发行数量及规模不及以往,2023年新发可期。

私募:截至2023年2月底,私募证券投资基金规模5.64万亿元。截至2023年2月底,华润信托阳光私募股票多头指数成份基金平均股票仓位70.89%,较1月末下降0.34pct。

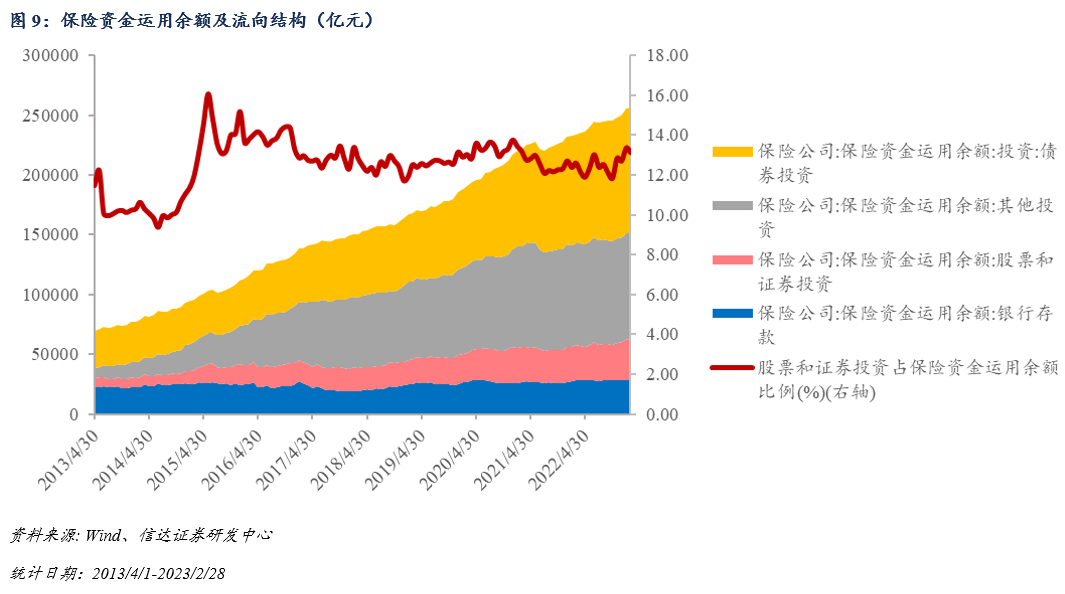

保险:2月估算仓位13.12%,较1月略有下行。

信托:2022Q4估算仓位4.43%,持平2022Q1。

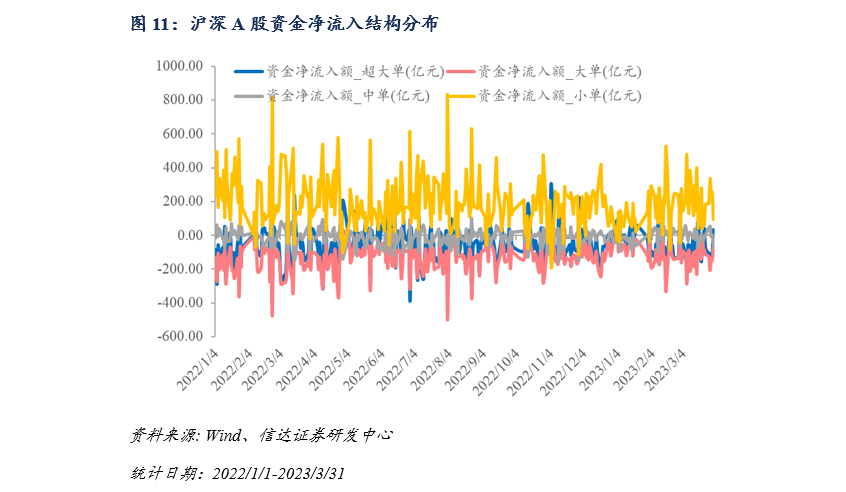

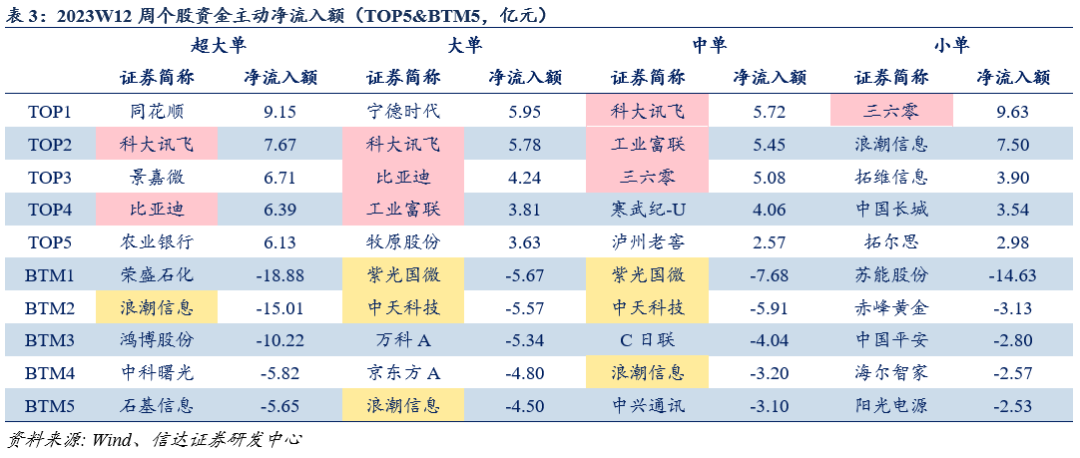

大中小单:一季度后半程以存量博弈为主。行业方面:计算机周内先抑后扬,消费风格最受主力青睐。分歧个股:(1)主力(超大单+大单)净流入&中小单净流出:C日联、苏能股份、阳光电源、三安光电等。(2)主力(超大单+大单)净流出&中小单净流入:三六零、浪潮信息、荣盛石化、中兴通讯等。分歧行业:(1)主力(超大单+大单)净流入&中小单净流出:家电、煤炭(2)主力(超大单+大单)净流出&中小单净流入:计算机、电子、通信、传媒、国防军工等。主动资金方面:2023W12周主买净额-1323亿元,食品饮料、传媒板块主买居前。(1)个股:当周主动资金更看好科大讯飞、同花顺、景嘉微、宁德时代、比亚迪等标的,荣盛石化、紫光国微、中天科技、浪潮信息、鸿博股份等标的遭大幅净流出。(2)行业:主买净额居前的行业有:食品饮料、传媒、农林牧渔、汽车;流出较多的行业有:电子、基础化工、建筑、机械、电力设备与新能源等。

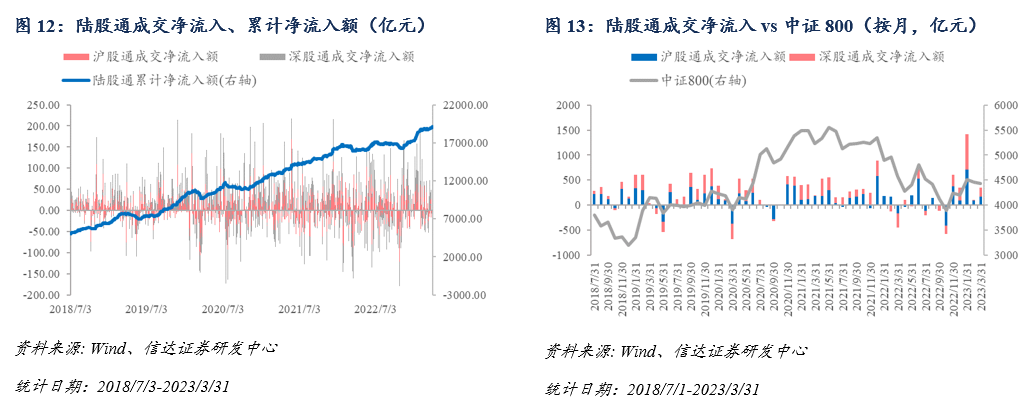

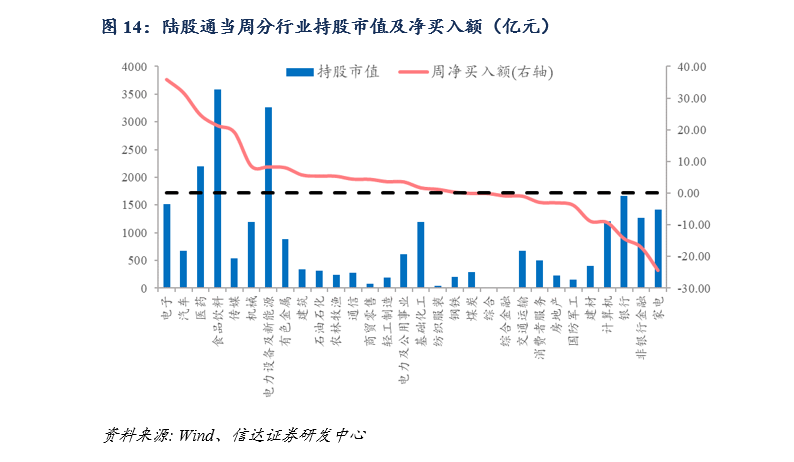

外资:北向资金当周共计净流入约104.65亿元,其中沪股通净流入约53.92亿元,深股通净流入约50.73亿元。年初以来北向资金累计净流入约1859.88亿元,3月净流入约354.40亿元。行业方面:2023W12北向流入电子、汽车等,流出家电。

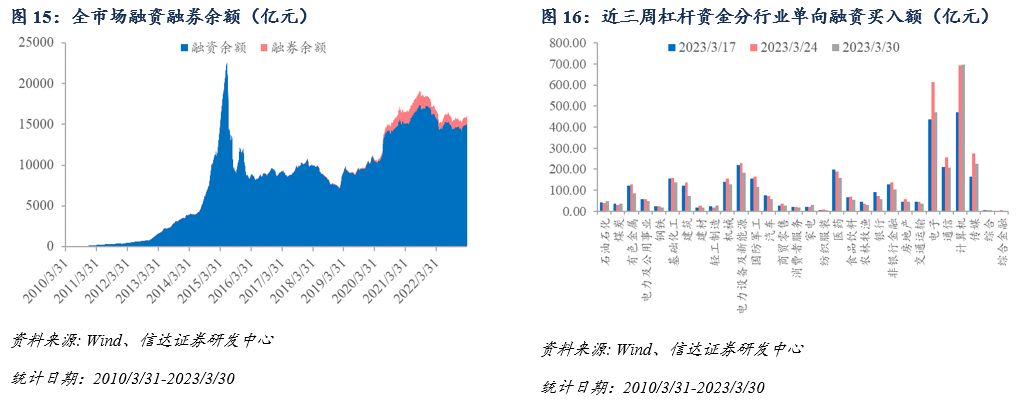

两融:两融交易活跃度提升,融资余额稳步上行。截至2023/3/30,沪深两市两融余额16102亿元,其中融资余额15166亿元。行业方面:杠杆资金偏好或向周期、消费转移。

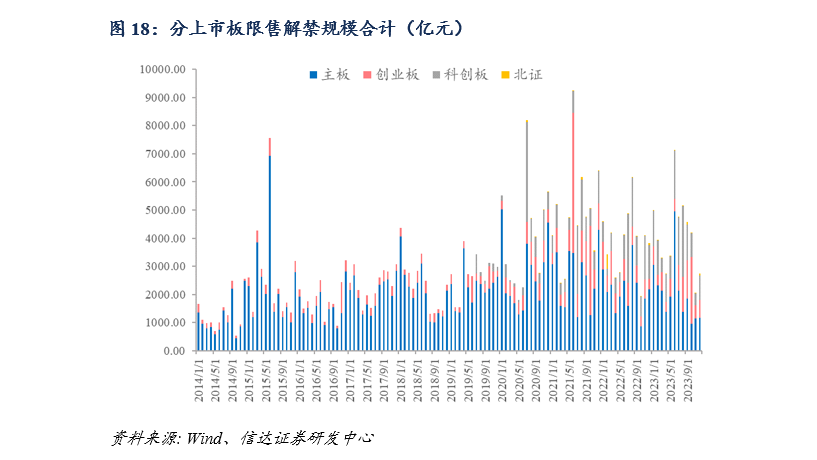

一级首发:2023M3沪深上市新股共计25只,首发募资金额约311.77亿元。

限售解禁:2023M3沪深限售解禁金额约3300亿元。

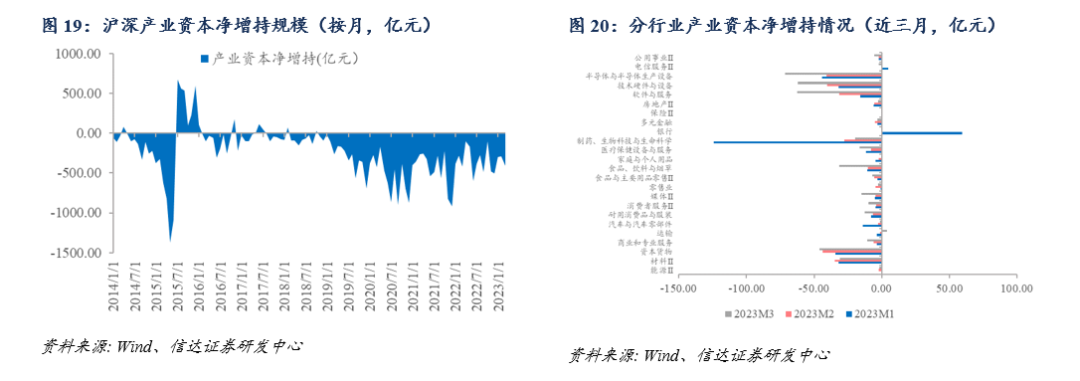

产业资本:2023M3重要股东净减持约410亿元。

风险因素:结论基于历史数据统计、建模和测算,受市场不确定性影响可能存在失效风险。

公募:最新主动权益型平均测算仓位86.72%,本周模拟组合更新

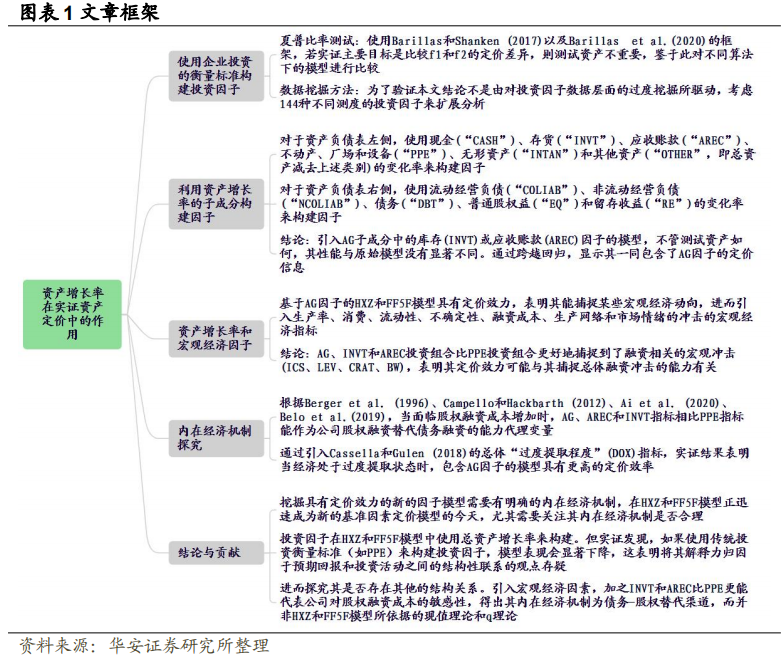

国内公募基金仓位真实数据具备低频性、滞后性,仅能从定期报告中提炼,追踪价值受数据可得性限制。为解决这一问题,传统方法常用回归法结合行情信息实现插值;我们的创新方法考虑了持仓信息,为每只基金针对性构建模拟组合,同时根据基金换手特征“因基施策”,进一步提升了测算精度。具体测算方法论详见团队此前报告《基于模拟组合的公募基金仓位测算——探索高精度的基金仓位测算方法》。

截至2023/3/31,主动权益型平均测算仓位86.72%。普通股票型、偏股混合型、配置型基金平均测算仓位89.01%、87.26%、84.75%。

低仓位基金方面:“固收+”基金测算仓位22.73%。

本系列周报同样使用模拟持仓法即时估计基金产品行业暴露情况。具体测算方法论详见团队此前报告《如何更精准地实时跟踪基金的行业与风格仓位》。本周计算机、医药等行业测算仓位上行。

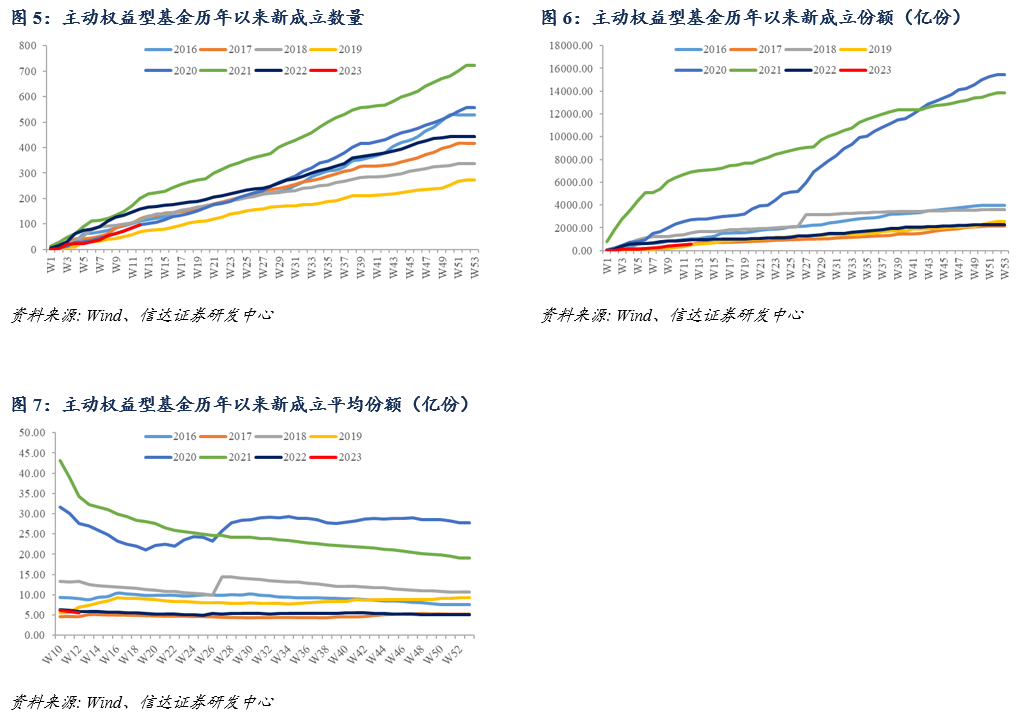

公募新发情况:受市场行情等因素影响,2022年主动权益型基金发行数量及规模不及以往,2023年新发可期。

私募:2月私募权益仓位约70.89%,较1月末下降0.34pct

截至2023年2月底,私募证券投资基金规模5.64万亿元。截至2023年2月底,华润信托阳光私募股票多头指数成份基金平均股票仓位70.89%,较1月末下降0.34pct。

保险:2月估算仓位13.12%,较1月略有下行

信托:2022Q4估算仓位4.43%,持平2022Q1

大中小单:一季度后半程以存量博弈为主,计算机周内先抑后扬

一季度后半程以存量博弈为主。行业方面:计算机周内先抑后扬,消费风格最受主力青睐。

注:按万得订单体量分类标准:(1)挂单额小于4万元,小单;(2)挂单额4万元到20万元之间,中单;(3)挂单额20万元至100万元之间,大单;(4)挂单额大于100万元,超大单。下同。

分歧个股:(1)主力(超大单+大单)净流入&中小单净流出:C日联、苏能股份、阳光电源、三安光电等。(2)主力(超大单+大单)净流出&中小单净流入:三六零、浪潮信息、荣盛石化、中兴通讯等。

分歧行业:(1)主力(超大单+大单)净流入&中小单净流出:家电、煤炭(2)主力(超大单+大单)净流出&中小单净流入:计算机、电子、通信、传媒、国防军工等。

主动资金方面:2023W12周主买净额-1323亿元,食品饮料、传媒板块主买居前。(1)个股:当周主动资金更看好科大讯飞、同花顺、景嘉微、宁德时代、比亚迪等标的,荣盛石化、紫光国微、中天科技、浪潮信息、鸿博股份等标的遭大幅净流出。(2)行业:主买净额居前的行业有:食品饮料、传媒、农林牧渔、汽车;流出较多的行业有:电子、基础化工、建筑、机械、电力设备与新能源等。

外资:3月北向资金净流入约354.40亿元,本周北向资金净流入约104.65亿元

北向资金当周共计净流入约104.65亿元,其中沪股通净流入约53.92亿元,深股通净流入约50.73亿元。年初以来北向资金累计净流入约1859.88亿元,3月净流入约354.40亿元。

行业方面:2023W12北向流入电子、汽车等,流出家电。

两融:两融交易活跃度提升,融资余额稳步上行

两融交易活跃度提升,融资余额稳步上行。截至2023/3/30,沪深两市两融余额16102亿元,其中融资余额15166亿元。

行业方面:杠杆资金偏好或向周期、消费转移。

一级首发:2023M3沪深上市新股共计25只,首发募资金额约311.77亿元

限售解禁:2023M3沪深限售解禁金额约3300亿元

产业资本:2023M3重要股东净减持约410亿元

报告来源

本文源自报告《权益市场资金流向追踪(W12):TMT板块周内先抑后扬》

报告时间:2023年4月2日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究

本文链接:http://17quant.com/post/TMT%E6%9D%BF%E5%9D%97%E5%91%A8%E5%86%85%E5%85%88%E6%8A%91%E5%90%8E%E6%89%AC.html 转载需授权!