行稳致远,量化启航

报 告 摘 要

大小盘轮动: 2021年春节以来大小盘风格之间分化明显,市场风格整体呈现出大盘弱小盘强的基调,中小盘股票迎来复苏行情。

公募基金重仓股与非公募基金重仓股轮动:公募基金持仓与非公募基金持仓也存在轮动现象,在基本面与资金面的双重驱动下,二者之间的轮动也存在一定的周期性。

全市场市值下沉,于无人问津处寻找潜在机会:随着A股注册制的全面推行,全市场股票市值不断下沉,分析师覆盖比例不断降低。若仅通过主观研究员覆盖方式去挖掘市场Alpha,将会错过很多潜在的投资机会。

二、市场情绪充分释放,当前布局正值入场良机

从偏股混合型基金指数视角:当前偏股混合型基金指数滚动1年、滚动2年及滚动3年的年化收益均转负,市场风险情绪已经得到了快速的释放,当前布局权益市场性价比较高。

从股债配置性价比视角:当前A股市场股权风险溢价(ERP)处于历史均值加1倍标准差附近,配置性价比较高,是不错的入场时机。

三、近年公私募量化Alpha优势明显,量化产品仍大有可为

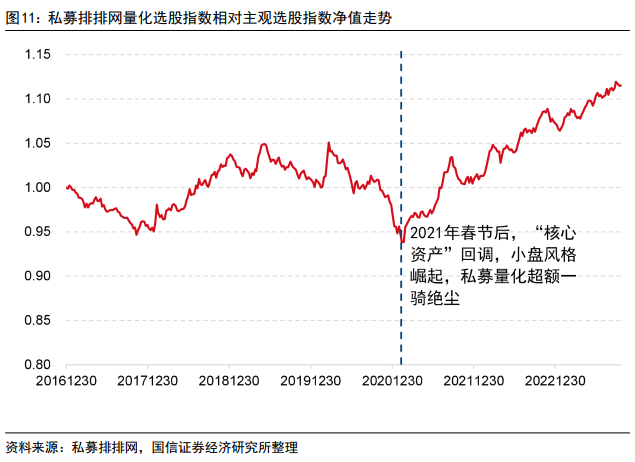

在“核心资产”行情遭遇回撤,小市值股票风格回暖的当下,量化策略以其投资的广度和高胜率展现出较为明显的优势。

四、人工智能助力算法发展,AI时代带来新的Alpha来源

随着人工智能算法的不断发展,机器学习、深度学习等前沿算法被不断引入到量化投资中,并在公私募基金产品运作方面取得了卓越的业绩。

五、金牌战队重磅出击:富国量化投资团队介绍

富国基金量化投资团队成立于2009年,至今已有14年历史。目前团队共有23名成员,平均从业时间11年。

截至2022年,富国基金量化团队旗下管理规模超1770亿,其中公募基金管理规模1100亿元,非公募基金管理规模超600亿元,业务类型涵盖社保、海外、公募、专户、养老金等。

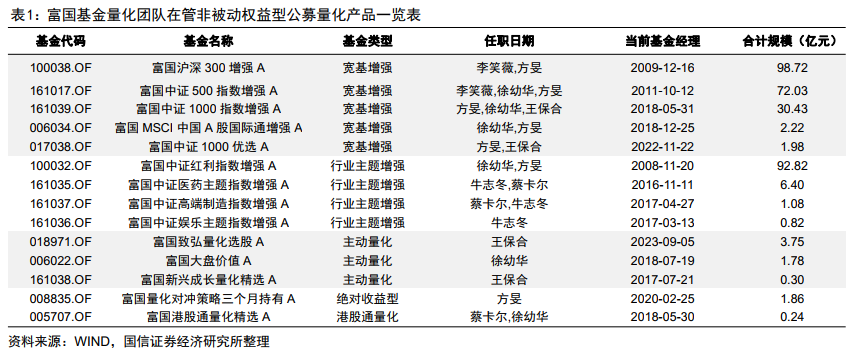

在产品布局上,富国基金量化团队在宽基指数增强、行业主题型指数增强、主动量化选股、绝对收益策略及港股通量化等赛道布局完善。

六、富国致航量化选股股票投资价值分析

富国致航量化选股股票(A类:019561;C类:019562)是富国基金发行的一只主动量化型基金,该产品将机器学习应用组合运作中,拟任基金经理王保合先生。

截至2023年三季报,王保合先生在管规模共170.21亿元,涵盖被动指数型、主动量化型、指数增强型基金等多类产品,拥有丰富的管理经验。

一

行稳致远,量化启航

1

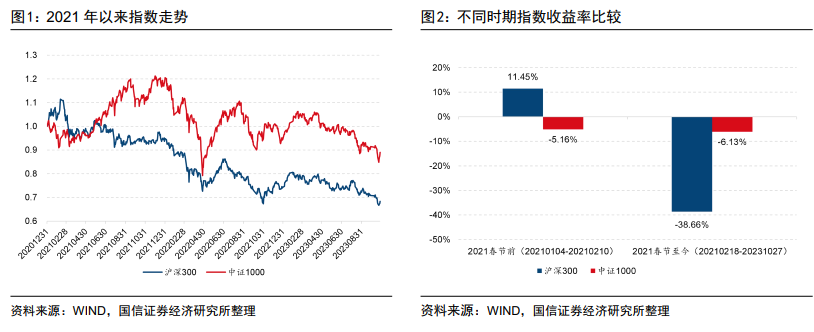

“核心资产”泡沫破灭后的市场投资现状

近年来,市场行情结构化成为A股市场运行的主基调。自2019年-2020年以消费、医药为首的核心资产概念爆发以来,市场经历了将近2年的公募基金“核心资产抱团”行情,然而2021年春节过后市场风格发生了急剧转向。如图1所示,2021年春节过后以沪深300为代表的大盘蓝筹股票出现了急剧杀跌,且在之后的长时间内呈现出震荡下行的走势。与此同时,以中证1000指数为代表的中小盘股票展示出了强劲的弹性。

图2展示了2021春节前后沪深300指数和中证1000指数的累计收益率情况,可以看到指数收益与市值呈现出明显的负相关关系。在20210104-20210210期间,沪深300指数上涨11.45%,而中证1000指数下跌5.16%。2021年春节至今,沪深300指数下跌38.66%,而中证1000指数仅下跌6.13%。由此可见,2021年春节以来大小盘风格之间的分化尤为明显,市场风格整体呈现出大盘弱而小盘强的基调,中小盘股票在核心资产抱团松动之际迎来复苏行情。

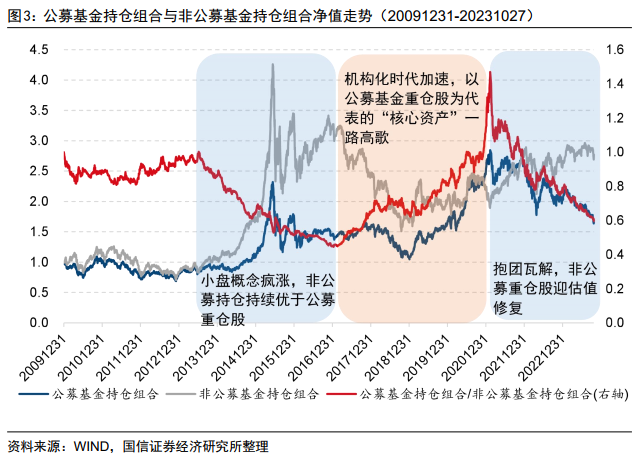

A股市场中不仅存在大盘与小盘之间的轮动,在公募基金持仓组合与非公募基金持仓组合之间也同样存在明显的轮动效应。为了探究这一现象,我们首先按照公募基金持股市值进行加权构造公募基金持仓组合,将公募基金未持有的股票按照等权构造非公募基金持仓组合,二者之间的相对净值如图3所示。

由图3可以看到,在2014年至2016年期间,公募基金持仓组合明显落后于非公募基金持仓组合,这与该区间段内小盘概念的疯涨有关。在2017年之后,机构化时代加速,以公募基金重仓股为代表的“核心资产”一路高歌。在机构资金的强化作用下,公募基金重仓股的估值也来到历史高位。2021年春节后,宏微观环境的变化使得公募基金重仓股的估值承受较大的压力,此时沉寂了4年多的小市值股票迎来业绩与估值的双重修复。总体来看,公募基金持仓与非公募基金持仓也存在轮动现象,在基本面与资金面的双重驱动下,二者之间的轮动也存在一定的周期性。

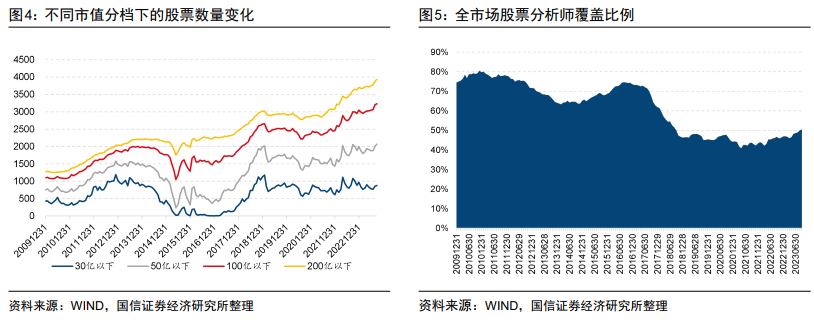

非公募基金持仓组合通常与小市值股票池及低分析师覆盖度股票池呈现出较强的相关关系。事实上,随着A股注册制的全面推行,全市场股票市值不断下沉。图4展示了不同市值分当下的股票数量变化。截至2023年9月底,在剔除了上市不满半年的新股、ST及*ST等风险警示股后,全市场总市值低于200亿的公司有3928只,总市值低于100亿的公司有3230只,总市值低于50亿的公司有2068只,总体来看小市值公司数量占绝大多数将会成为未来市场运行的常态。

由于分析师的精力相对优先,无论是买方研究员还是卖方分析师,其通常选择行业内龙头个股进行优先覆盖。随着A股市场上市公司数量的不断扩张及市值不断下沉,全市场股票的分析师覆盖比例不断走低。图5展示了全部A股中过去半年有至少2位分析师进行盈利预测的股票数量占比,截至2023年9月底,A股市场分析师覆盖比例仅有50%。若仅通过主观研究员覆盖方式去挖掘市场Alpha,将会错过很多潜在的投资机会。

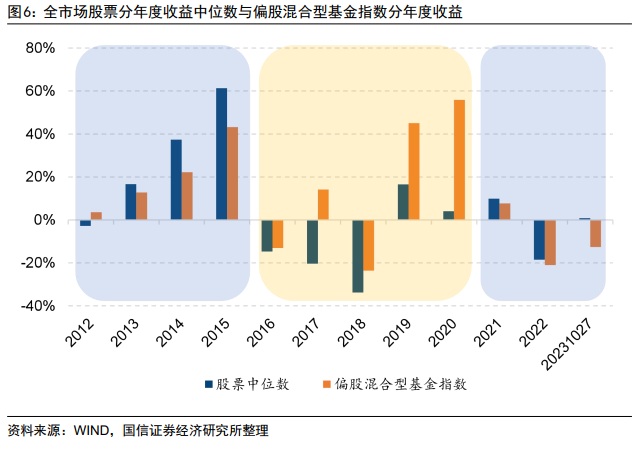

图6展示了全市场股票分年度收益中位数与偏股混合型基金指数分年度收益,可以看到2021年以来的连续三年,市场呈现出“股强基弱”的现象——股票收益中位数明显高于主动股基收益中位数。由此也可以看到,若投资者能够有效地捕捉到非公募基金重仓股带来的超额收益,将会为组合表现增添不错的Alpha。

2

市场情绪充分释放,当前布局正值入场良机

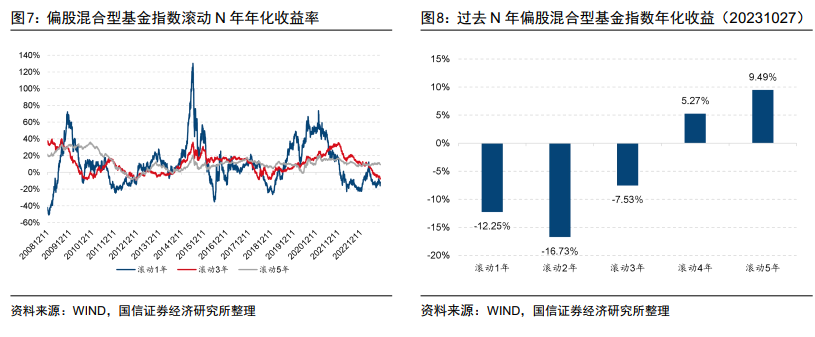

在经历了“核心资产”泡沫破灭、景气度投资失效后,市场经历了漫长且持续的下跌。图7展示了偏股混合型基金指数(885001.WI)滚动1年、滚动3年和滚动5年的年化收益率情况,截至2023年10月27日,偏股混合型基金指数滚动1年、滚动2年及滚动3年的年化收益均转负,市场风险情绪已经得到了快速的释放。

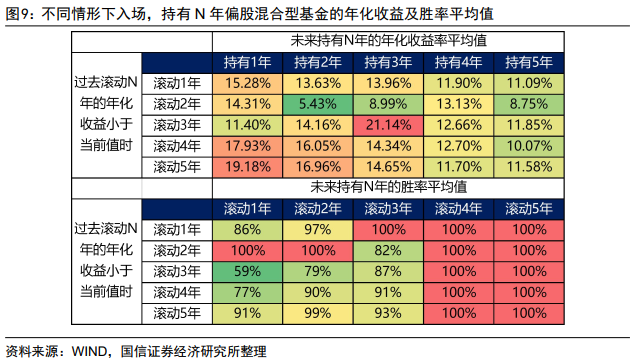

为了探究市场风险情绪是否释放充分,当前是否是投资者入场的良好时机,我们筛选出来历史上偏股混合型基金指数的滚动N年年化收益低于当前值的时点,并统计了在这些时点买入并持有N年后投资者能够获得的平均年化收益及平均胜率情况,其结果如图9所示。由图9可以看到,当历史上偏股混合型基金指数的滚动三年年化收益率低于当前偏股混合型基金指数滚动三年年化收益率(即-7.53%)时,若该投资者买入该指数并持有1年,其年化收益平均可以达到11.40%,平均胜率为59%;若该投资者买入该指数并持有3年,其年化收益平均达到21.14%,平均胜率达到87%;若该投资者买入该指数并持有5年,其年化收益平均达到11.85%,平均胜率达到100%。

除了从偏股混合型基金指数视角对当前入场时机进行判断外,我们还可以从A股市场的股债配置性价比来观察当前市场风险情绪是否经过了充分的释放。我们以A股的市盈率倒数EPTTM与十年期国债收益率之差,作为股权风险溢价ERP(Equity Risk Premium)指数,其时间序列情况如图10所示。当ERP处于高位时,说明股票型资产的配置性价比较高。当前A股市场的ERP处于历史均值加1倍标准差附近,配置性价比较高,进一步说明了当前是不错的入场时机。

3

近年公私募量化Alpha优势明显,量化产品仍大有可为

在“核心资产”一路领涨时,市场中少部分股票大幅上涨、大部分股票出现下跌,此时持股更为集中、白马蓝筹风格更为明显的主动权益型基金表现占优;在“核心资产”行情遭遇回撤,小市值股票风格回暖的当下,量化策略以其投资的广度和高胜率展现出较为明显的优势。

图11展示了私募排排网中量化私募选股指数相对主观私募选股指数的净值走势,可以看到自2021年春节以来,量化私募选股指数持续领先于主观私募选股指出,这一结论与前述分析相吻合。

近两年量化产品业绩好于主观权益基金业绩的现象在公募基金中同样存在。我们以公募基金中主动量化型产品等权组合构建主动量化等权指数,以主动权益型基金(过去4期权益仓位均大于70%的普通股票型、偏股混合型、灵活配置型及平衡混合型基金)踢掉主动量化型产品后的等权组合构建主动权益等权指数。可以看到,近两年来主动量化基金指数的表现优于主动权益基金指数。

4

人工智能助力算法发展,AI时代带来新的Alpha来源

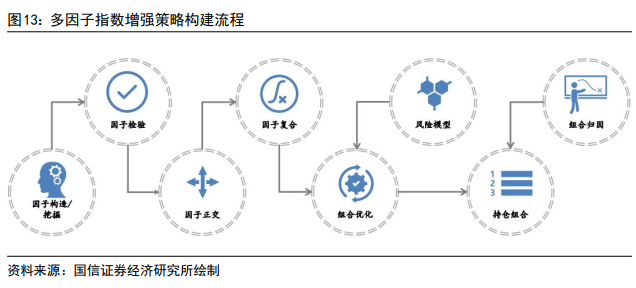

随着人工智能算法的不断发展,机器学习、深度学习等前沿算法被不断引入到量化投资中,并在公私募基金产品运作方面取得了卓越的业绩。图13展示了多因子指数增强策略的一般构建流程,在如下不同步骤,机器学习、深度学习等方式都能够在不同程度上发挥作用:

高频数据:对于高频数据(如分钟数据、逐笔成交、逐笔委托数据),由于机器学习等算法的优势在于大数据的处理,因此在构造高频因子时发挥作用;

因子挖掘:采用遗传算法、深度学习、神经网络等方式,通过对数据进行不同方式的组合,由机器判断因子表现,挖掘有效Alpha因子;

因子复合:传统的等权法、ICIR加权法及最大化夏普比方法,均为对因子的线性组合。通过采用决策树、神经网络等非线性模型,可以捕捉因子之间的非线性关系。

二

金牌战队重磅出击:富国量化投资团队介绍

1

富国量化投资团队核心成员介绍

富国基金量化投资团队成立于2009年,至今已有14年历史。目前团队共有23名成员,平均从业时间11年。富国基金量化投资团队核心成员如下:

李笑薇女士,博士,富国基金副总经理,21年证券从业经验。北京大学经济学学士、普林斯顿大学公共管理硕士,斯坦福大学经济学博士。曾任职于摩根士丹利国际Barra公司(MSCI BARRA)任BARRA股票风险评估部高级研究员,巴克莱国际投资管理公司(Barclays Global Investors, BGI)大中华主动股票投资总监。

王保合先生,博士,富国基金量化投资部总经理,18年证券从业经验,13年投资经验,厦门大学金融工程博士。

徐幼华女士,硕士,富国基金量化投资部副总经理,20年证券从业经验,13年投资经验,复旦大学金融工程硕士。

2

富国量化投资团队获奖历史

作为国内市场中成立时间最久、经验最为丰富的量化投资团队,富国基金量化团队当前管理规模在市场中处于领先水平。截至2022年,富国基金量化团队旗下管理规模超1770亿,其中公募基金管理规模1100亿元,非公募基金管理规模超600亿元,业务类型涵盖社保、海外、公募、专户、养老金等。

富国基金量化投资团队客户范围广泛,深受行业内专业机构投资者的认可。囊括银行、社保、保险、财务公司、海外主权基金、大型央企等;是全球某前三大主权财富基金国内唯一公募基金管理人、某主权基金目前唯一的主动量化组合的公募基金管理人、某国内主权基金最大的量化投资管理人。

富国基金量化投资团队在产品创新上不断走在行业前列,其中2009年12月发行了国内第一只量化增强基金——富国沪深300指数增强基金;2011年9月发行了国内第一只量化增强的中证500指数增强公募基金;且拥有目前市场上唯一的中证红利指数增强策略基金——富国中证红利指数增强。

此外,在被动指数策略及绝对收益策略方面,富国基金也不断发力。其中,富国基金量化对冲类产品规模超150亿元,合作机构包括养老金、银行理财、保险资管等,代表产品2014年至今年化收益6.04%。

团队曾获多份重量级奖项,包括但不限于:

富国基金荣获《中国证券报》第17届“金牛奖”之“量化投资金牛基金公司”奖;

富国基金荣获中国公募基金英华奖之“2022年度优秀主动量化基金公司”奖;

富国基金荣获东方财富风云榜2016年度“最佳指数投资基金公司”奖;

李笑薇博士获得2017年度“5年贡献社保表彰”和2016年度“3年服务社保表彰”荣誉;

富国基金量化团队获得《每日经济新闻》2016年度中国基金金鼎奖之最佳量化投研团队奖;

富国沪深300指数增强、富国中证500指数增强、富国中证1000指数增强等多次荣获《中国证券报》指数型金牛基金。

3

产品布局全面,以稳健业绩赢得客户信赖

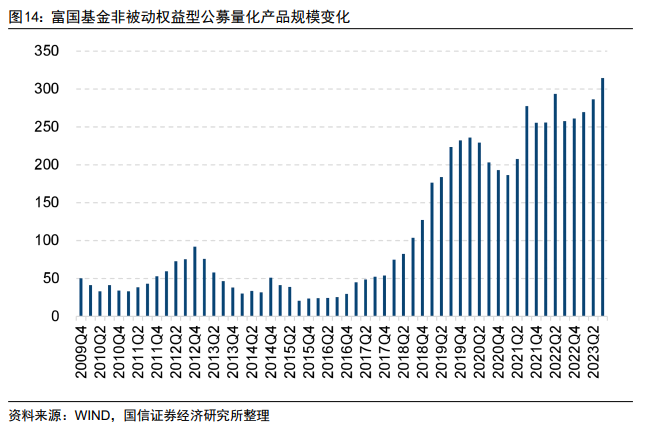

在产品布局上,富国基金量化团队在宽基指数增强、行业主题型指数增强、主动量化选股、绝对收益策略及港股通量化上均有布局。其中,富国沪深300指数增强、富国中证500指数增强及富国中证红利指数增强产品的规模均在70亿以上,受到市场的广泛认可。

图14展示了2009年以来富国基金量化团队在管的非被动权益型量化产品规模变化情况,截至2023年三季报,富国基金在管非被动权益型量化公募基金规模合计314.42亿元。

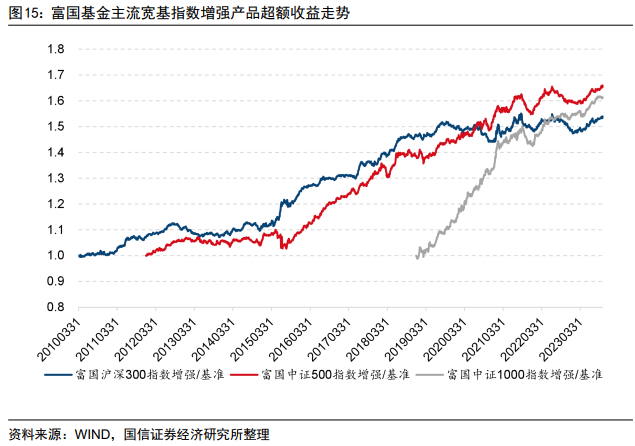

稳定的业绩助力富国基金量化团队受到行业内机构投资者的广泛青睐。图15展示了富国沪深300指数增强(100038.OF)、富国中证500指数增强(161017.OF)和富国中证1000指数增强(161039.OF)相对各自基准的净值走势。可以看到,三类产品超额收益长期来看表现十分稳健,凭借着出色的风险控制能力和Alpha获取能力,富国基金量化团队为投资者创造出了卓越的超越指数的回报。

三

富国致航量化选股股票型基金产品概要

1

产品介绍

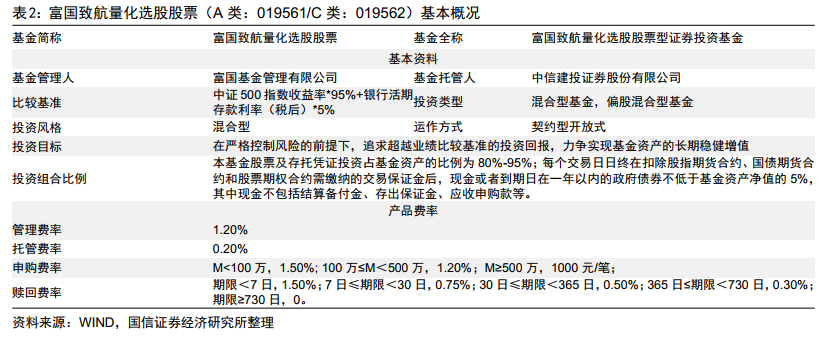

富国致航量化选股股票(A类:019561;C类:019562)是富国基金发行的一只主动量化型基金,该产品拟任基金经理王保合先生。该产品基本情况如表2所示。

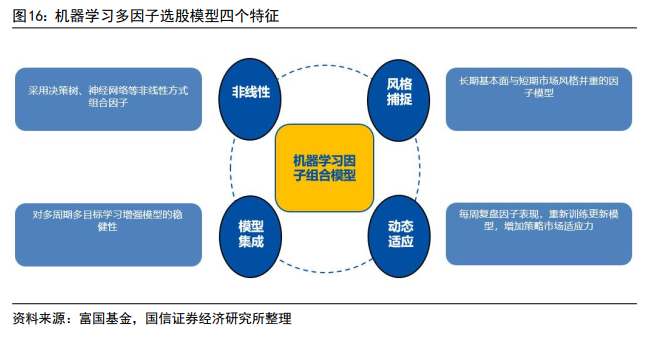

富国基金量化团队通过引入机器学习、深度学习等人工智能算法,对过去因子的市场表现进行归纳学习,实现因子的动态非线性组合,及时捕捉市场中短期投资机会。机器学习多因子选股模型具有因子组合非线性、模型集成更稳健、风格捕捉长短期并重和动态适应市场风格等特征,具体如图16所示。

2

基金管理人分析

基金经理简介

王保合先生,博士,自2006年7月加入富国基金管理有限公司,历任助理数量研究员、研究员、基金经理助理、基金经理、量化与海外投资部量化投资副总监、量化与海外投资部量化投资总监;现任富国基金量化投资部总经理,兼任富国基金资深定量基金经理。

表3展示了王保合先生当前在管公募产品(剔除联接基金)情况,截至2023年三季报,王保合先生目前在管规模共170.21亿元,涵盖被动指数型、主动量化型、指数增强型基金等多类产品,在量化投资领域拥有丰富的管理经验。

基金公司简介

富国基金,是中国成立最早、发展最快的基金公司之一。富国基金于1999年在北京成立,是经中国证监会批准设立的首批十家基金管理公司之一,公司注册资本为5.2亿元人民币,总部设于上海,在北京、广州、成都设有分公司,并设有富国资产管理(香港)有限公司和富国资产管理(上海)有限公司。

2003年加拿大蒙特利尔银行参股,富国基金成为国内首批十家基金公司中第一家实现外资参股的基金公司。经过十多年的发展,富国基金不仅在中国资本市场的演进中积累了丰富的投资管理经验,而且不断将外方股东的先进理念和管理技术融入到公司经营管理的各项实践中,为投资者提供专业化的基金投资理财服务。

四

总结

“核心资产”泡沫破灭后的市场投资现状

大小盘轮动:2021年春节以来大小盘风格之间的分化明显,市场风格整体呈现出大盘弱小盘强的基调,中小盘股票迎来复苏行情。

公募基金重仓股与非公募基金重仓股轮动:近公募基金持仓与非公募基金持仓也存在轮动现象,在基本面与资金面的双重驱动下,二者之间的轮动也存在一定的周期性。

全市场市值下沉,于无人问津处寻找潜在机会:随着A股注册制的全面推行,全市场股票市值不断下沉,分析师覆盖比例不断降低。若仅通过主观研究员覆盖方式去挖掘市场Alpha,将会错过很多潜在的投资机会。

市场情绪充分释放,当前布局正值入场良机

从偏股混合型基金指数视角:当前偏股混合型基金指数滚动1年、滚动2年及滚动3年的年化收益均转负,市场风险情绪已经得到了快速的释放,当前布局权益市场性价比较高。

从股债配置性价比视角:当前A股市场股权风险溢价(ERP)处于历史均值加1倍标准差附近,配置性价比较高,是不错的入场时机。

近年公私募量化Alpha优势明显,量化产品仍大有可为

在“核心资产”行情遭遇回撤,小市值股票风格回暖的当下,量化策略以其投资的广度和高胜率展现出较为明显的优势。

人工智能助力算法发展,AI时代带来新的Alpha来源

随着人工智能算法的不断发展,机器学习、深度学习等前沿算法被不断引入到量化投资中,并在公私募基金产品运作方面取得了卓越的业绩。

金牌战队重磅出击:富国量化投资团队介绍

富国基金量化投资团队成立于2009年,至今已有14年历史。目前团队共有23名成员,平均从业时间11年。

截至2022年,富国基金量化团队旗下管理规模超1770亿,其中公募基金管理规模1100亿元,非公募基金管理规模超600亿元,业务类型涵盖社保、海外、公募、专户、养老金等。

在产品布局上,富国基金量化团队在宽基指数增强、行业主题型指数增强、主动量化选股、绝对收益策略及港股通量化上均有布局。

富国致航量化选股股票投资价值分析

富国致航量化选股股票(A类:019561;C类:019562)是富国基金发行的一只主动量化型基金,该产品将机器学习方法运用到组合运作中,拟任基金经理王保合先生。

截至2023年三季报,王保合先生目前在管规模共170.21亿元,涵盖被动指数型、主动量化型、指数增强型基金等多类产品,在量化投资领域拥有丰富的管理经验。

注:本文选自国信证券于2023年10月31日发布的研究报告《行稳致远,量化启航—富国致航选股股票投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:张 宇 S0980520080004

风险提示:市场环境变动风险,组合失效风险。

本篇文章来源于微信公众号: 量化藏经阁