聚焦创新成长龙头

报 告 摘 要

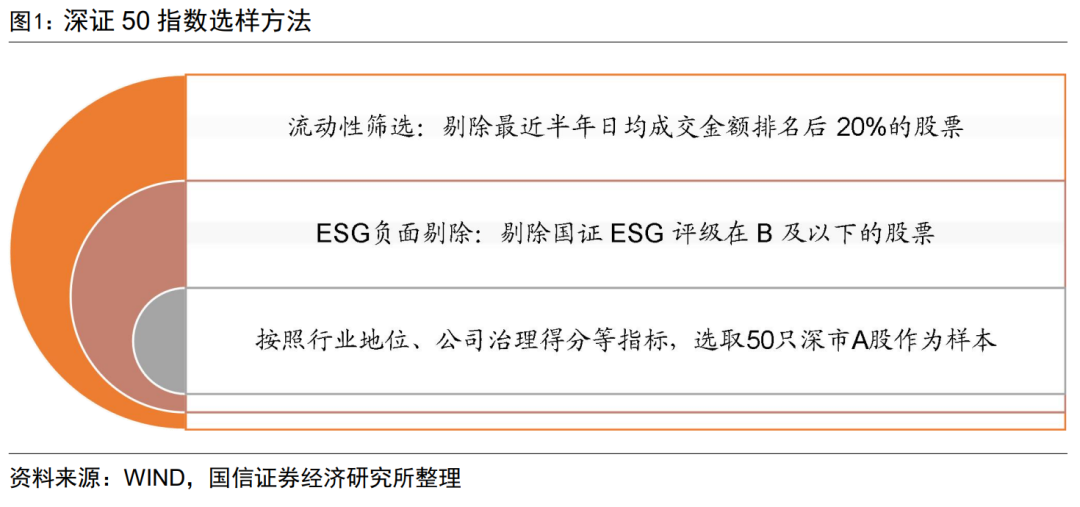

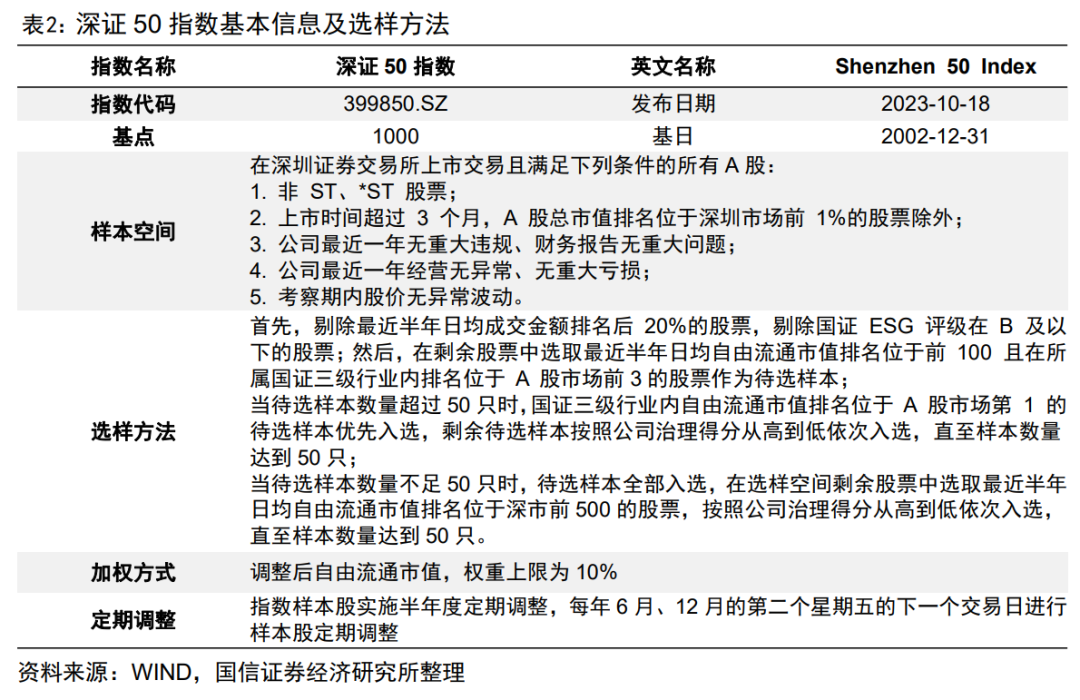

深证50指数(399850.SZ)发布于2023年10月18日,在编制方法上,有别于传统宽基指数主要按照总市值选股,深证50在设置流动性筛选、ESG负面剔除后,按照自由流通市值排名、A股市场中行业地位、公司治理得分等指标,选取50只深市A股作为样本。

深证50指数聚焦于促进经济转型发展的核心资产行业,长期增长动能更为明显,创新成长的定位较为突出,成分股研发支出较高,分布在电子、电力设备和新能源、医药等行业,与机构资金配置比例更接近,更能代表经济新动能,是A股的核心资产。深证50指数还纳入了 ESG考核,剔除国证 ESG 评级在 B 及以下的股票。ESG 可以作为识别风险水平、降低冲击成本、保障投资收益的有效手段,长期能够增厚指数收益。深证50指数成分股整体景气度较高,其中不乏高成长的龙头公司,兼具较高的盈利质量与业绩增速。当前A股的股权风险溢价仍然处于近5年的85%分位附近,表明当前权益资产仍然具备较高的性价比,后续继续复苏的可能性较大。而深证50指数偏向大盘成长风格指数,市场复苏时期,将有望展现更高的弹性。

二、深证50指数投资价值

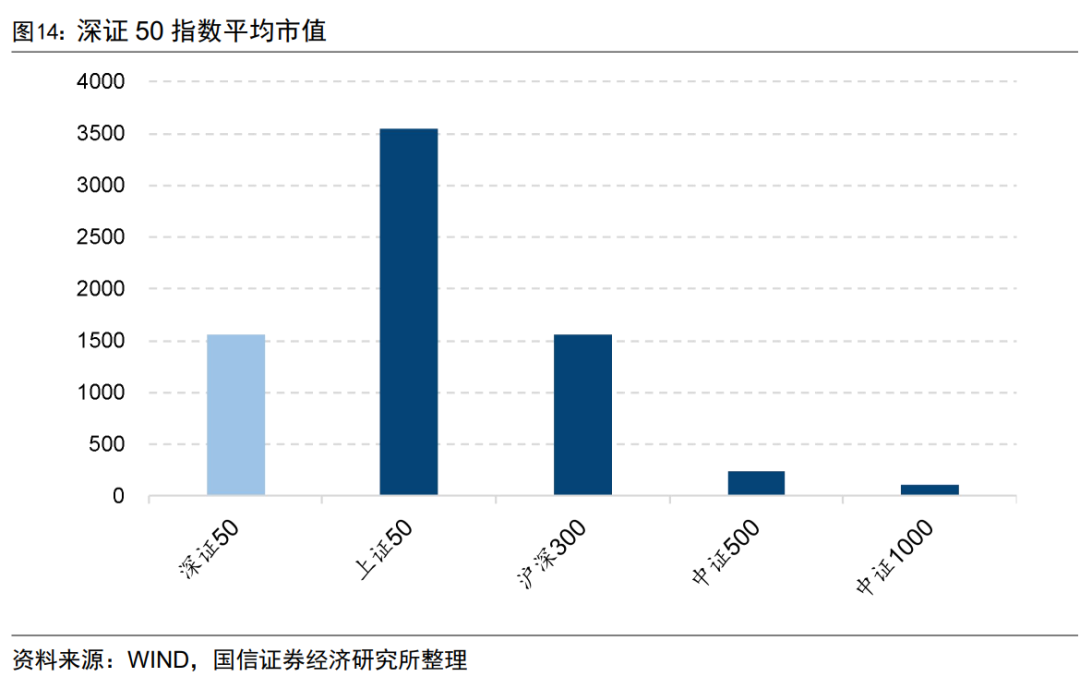

深证50指数反映深市市值规模大、行业代表性强、公司治理良好的50家公司股价变化情况。指数采用自由流通市值加权。深证50指数选取自由流通市值排名前100且在三级行业内排名A股市场前3的股票作为待选样本,行业分布较为均衡,涵盖多个不同细分领域的龙头,宁德时代、五粮液、美的集团等。指数成分股的平均市值为2477.60亿元,与沪深300指数接近。深证50指数兼具较高的盈利质量与业绩增速,预计2023年归属母公司净利润增速为10.76%,营业收入增速为16.21%。当前市盈率为28.48,市净率为3.76,估值处于合理区间。深证50指数长期业绩较好,2012年12月31日至2023年10月27日,深证50指数年化收益为6.69%,长期收益高于上证50、沪深300、中证500等其他常见宽基指数。

三、富国深证50ETF

富国深证50ETF(场内简称:深证50ETF富国,基金代码:159350)是富国基金发行的一只以跟踪深证50指数为目标的ETF产品,于11月20日发行,拟任苏华清先生为基金经理。

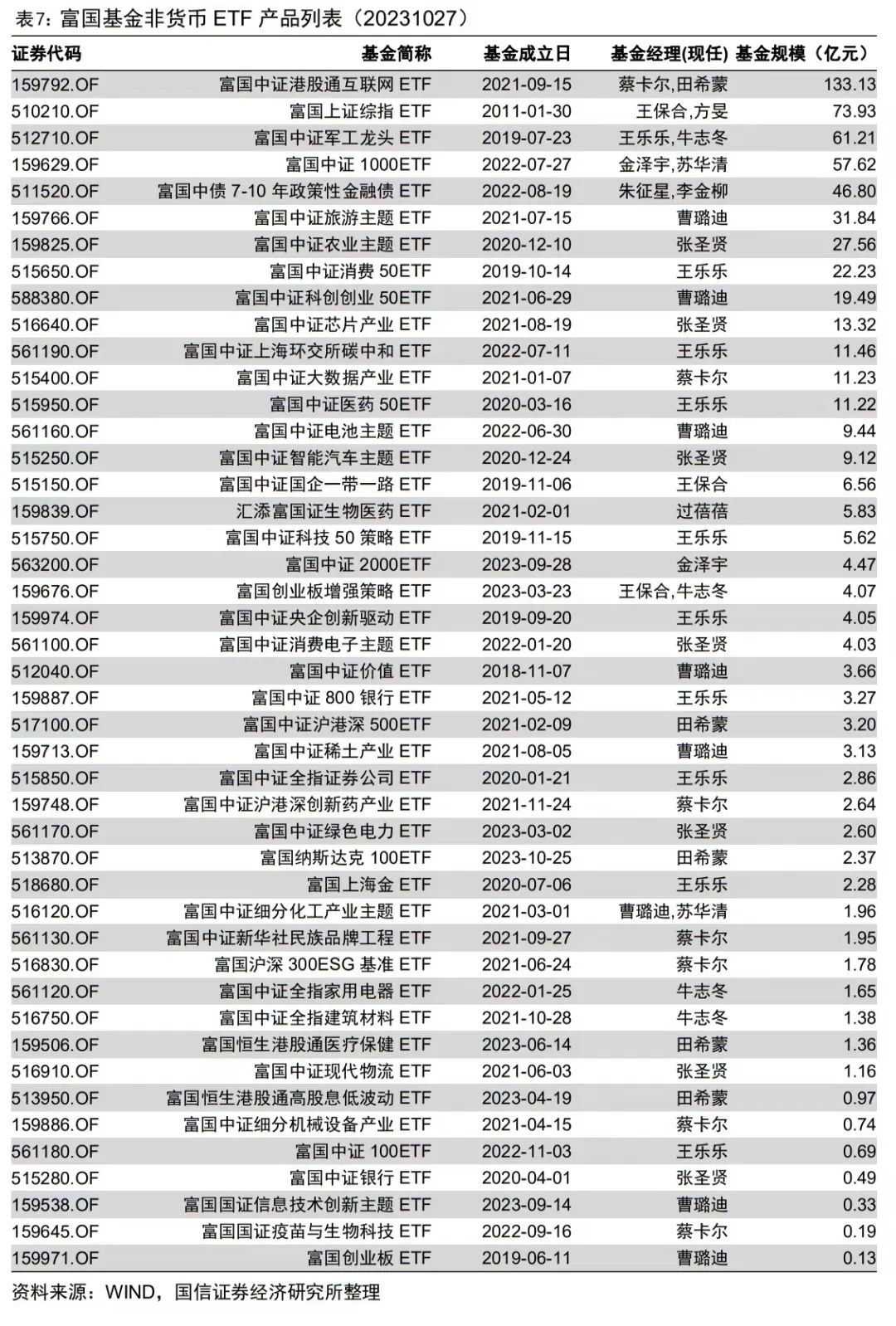

富国基金在指数量化投资领域拥有丰富的经验。团队坚持创新引领,2009年成立国内第一只主动量化指数增强基金——富国沪深300增强;2011年发布全市场第一只抽样复制ETF——富国上证综指ETF;2016年与海关总署、蚂蚁金服等机构合作开发大数据指数基金。截至2023年10月27日,富国基金非货币ETF总规模为615亿元。

一

1

聚焦创新成长的深证龙头公司

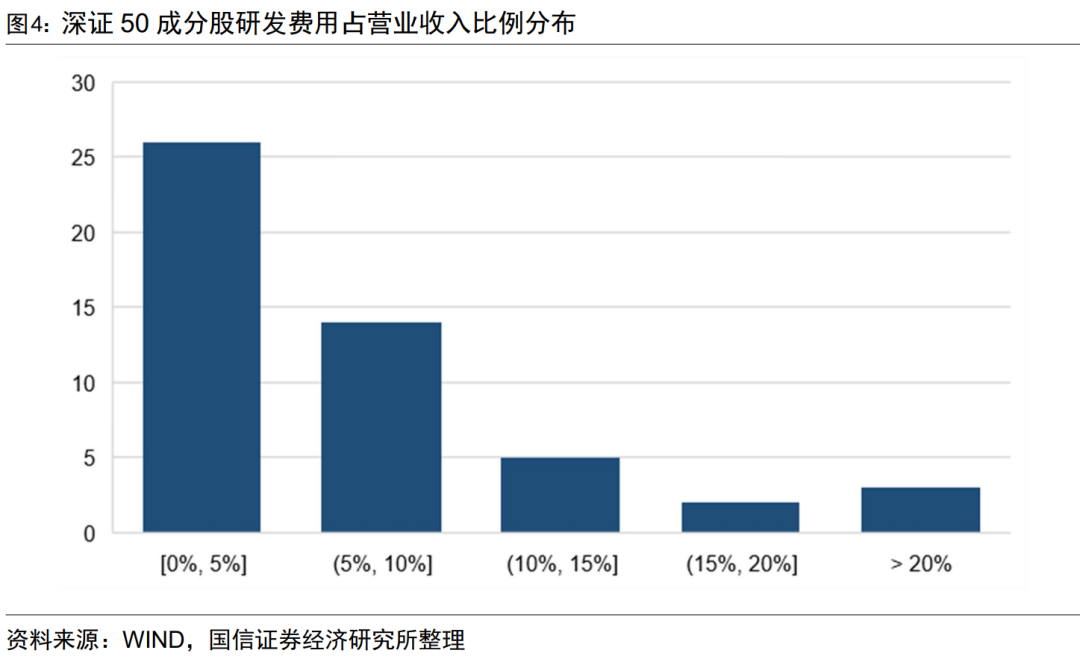

根据2023年中报的研发支出占营业收入比值,深证50指数的研发营收比整体偏高,均值为6.25%,高于全市场的平均水平。体现出深证50指数注重研发,注重高科技、高成长的特质。

2

新兴产业突出,行业表征性更强

2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行,标志着注册制的制度安排基本定型。注册制将进一步加剧分化的结构,注册制一方面增加了A股市场的供给,使得市场可选标的数量增多,另一方面也加速了绩差公司市值萎缩和退市,A股将形成“有进有出”的市场体系,实现优胜劣汰的生态格局,更凸显了核心资产的价值。

公募基金作为 A 股机构投资者的主力,近年来其总体规模和数量不断扩张。这些活跃在 A 股市场上的大型机构投资者,凭借着雄厚资金,拥有更强的定价能力。随着基金规模的增加,高昂的冲击成本使得其更偏好大市值公司,同时大型基金对确定性要求更高,从而偏好业绩持续性更好的公司。因此,机构投资者在近年来对业绩更好、市值更大的头部公司有更高的关注,主动型基金持仓结构越集中于大市值股票。

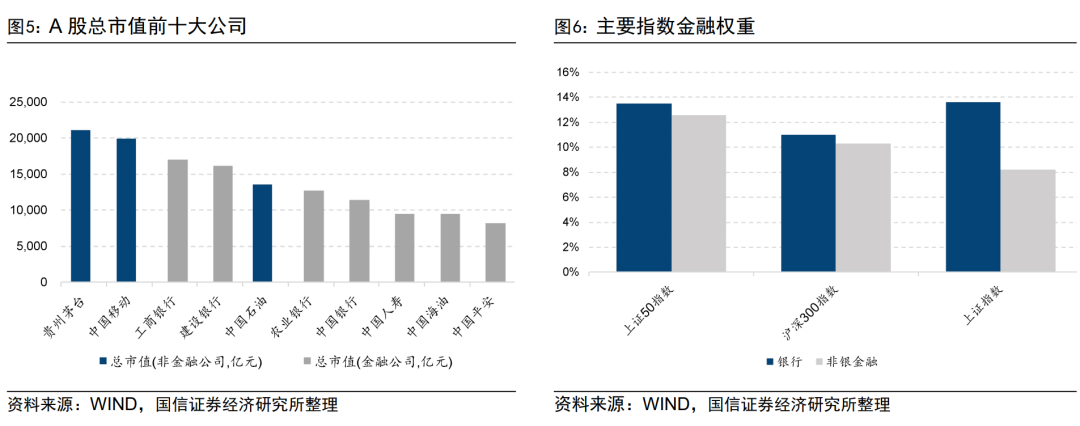

然而A股的金融企业市值占比较高,A股当前总市值排名前10的公司中,5家为银行或非银金融公司。现有的宽基指数主要是根据市值进行筛选,在金融板块的权重较大,代表A股大市值核心资产的指数主要有上证50指数、沪深300指数,二者成分股入选标准主要与规模和流动性有关,加权方式为自由流通市值加权分级靠档,二者以市值方式加权的指数在银行和非银金融上的权重较大,与机构资金配置比例相差较大。

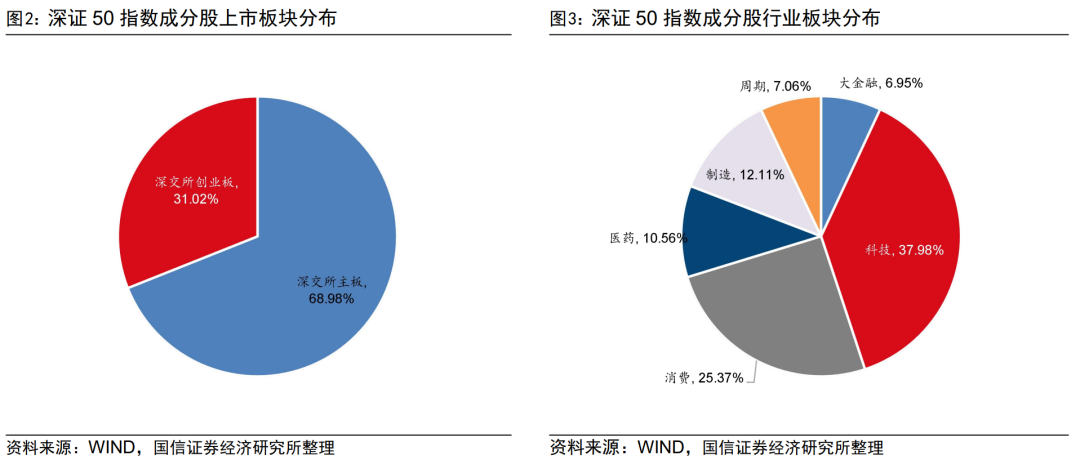

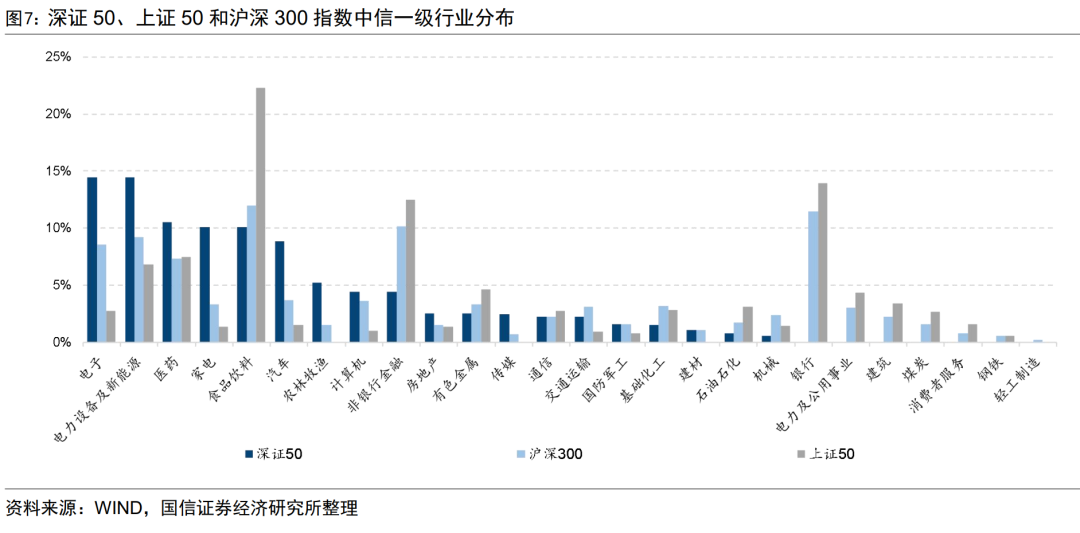

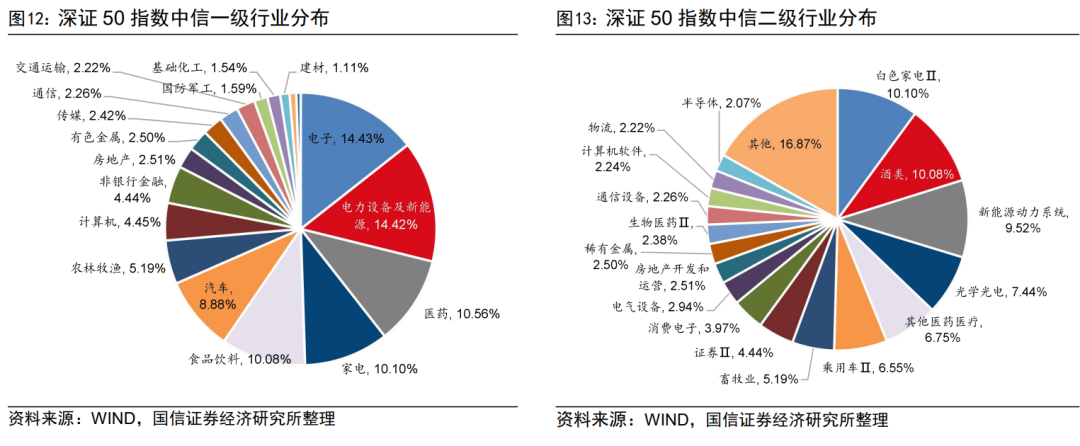

深证50指数成分股主要分布在电子、电力设备和新能源、医药、家电、食品饮料、汽车、计算机等板块,相比于市场中已有的核心宽基指数,深证50指数在电子、电力设备和新能源等行业的配置比例更高,对于金融、周期、公用事业等板块的配置比例相对低。与机构资金配置比例更接近,更能代表经济新动能。

3

注重公司治理,纳入ESG考核

深证50指数还纳入了ESG考核,剔除国证ESG评级在B及以下的股票。国证 ESG 评价方法综合考虑ESG评价逻辑、数据可得性和有效性,从环境(Environment)、社会责任(Social)、公司治理(Governance)三个维度全面反映公司可持续发展方面的实践和绩效。国证ESG 评价体系分为四个层级,在环境(E)、社会责任(S)、公司治理(G)3 个维度下,设 15 个主题、32 个领域、200余个指标。国证ESG评分按评价体系自下而上依次计算,分别得出领域、主题、维度得分及ESG总分,共设置10个级别,从高到低依次为:AAA/AA/A/BBB/BB/B/CCC/CC/C/D,反映公司ESG表现在市场中的相对水平。

根据国证指数的研究,截至2023年9月底,深沪A股民营企中,约6%的公司设有专职负责ESG工作的管理委员会。近900家民营企业独立披露了2022年度ESG(可持续发展)报告,数量较2021年增加超150家。当突发系统性风险时,ESG可以作为识别风险水平、降低冲击成本、保障投资收益的有效手段。

ESG负向剔除能够有效增厚指数的收益,深指ESG、100ESG、创指ESG指数是从深证成指、深证100、创业板指数的样本股中,剔除一级行业内国证ESG评分排名后20%的证券,构成指数样本。2018年6月基日至2023年9月,深指ESG、100ESG、创指ESG指数的总体风险收益特征均优于对应母指数。

随着ESG投资理念接受度的提高,ESG评级在规避尾部风险、提升指数长期收益等方面将发挥愈加重要的作用。

4

盈利托底成长向上,深证50布局正当时

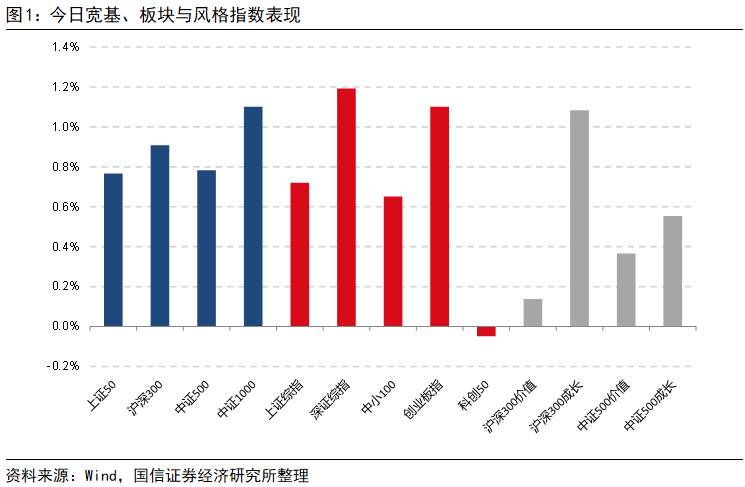

2023年10月底至11月初,市场经历了一轮明显的反弹,出现了复苏的迹象。假如我们以万得全A市盈率倒数减去10年期间国债收益率来衡量股权风险溢价,股权风险溢价体现了股债资产之间的性价比,当股权风险溢价较高时,股票的性价比占优。截至2023年11月20日,股权风险溢价为3.24%,处于近5年的85%分位附近,表明当前权益资产仍然具备较高的性价比,后续继续复苏的可能性较大。而深证50指数偏向大盘成长风格指数,市场复苏时期,将有望展现更高的弹性。10月24日至11月10日市场反弹的区间内,深证50指数反弹5.18%,具备较好的弹性,反弹幅度强于沪深300、中证800等宽基指数。

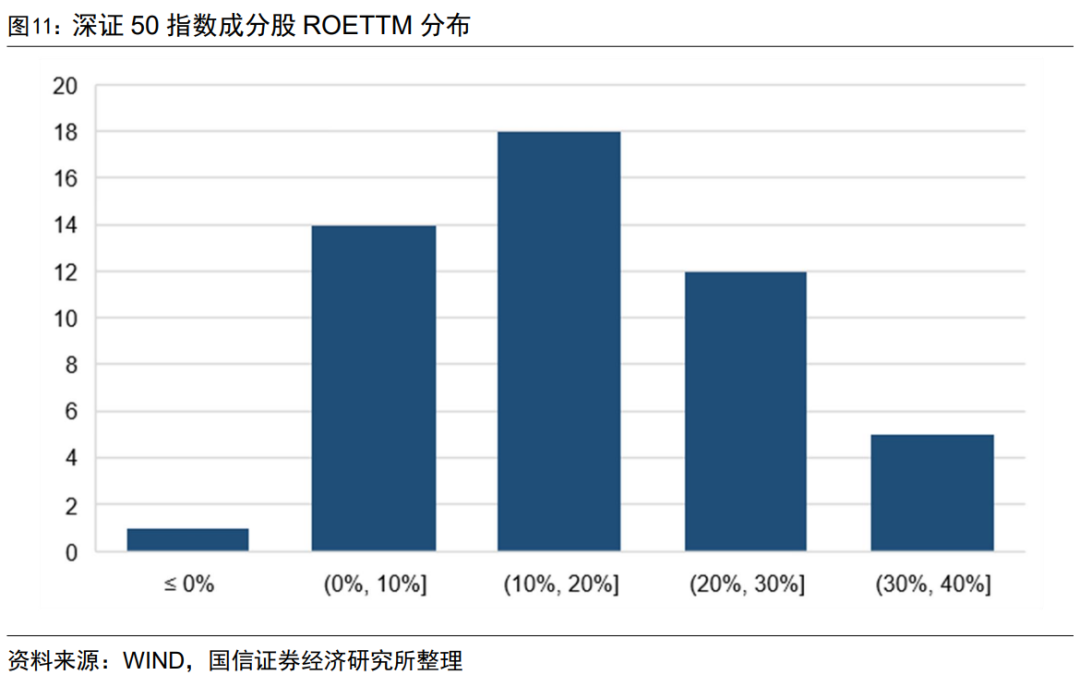

深证50指数的盈利质量也较高,根据最新公布的2023年三季报,深证50指数成分股ROE(TTM)中位数为15%,均值为16%,远高于全市场的5%的中位数水平。深证50指数成分股多为行业优质龙头公司,公司治理水平较高,兼具较高的盈利质量与业绩增速。随着市场后续企稳,深证50指数作为大盘成长风格指数的代表,具有一定的配置价值。

二

深证50指数投资价值分析

1

指数编制规则介绍

深证50指数(399850.SZ)发布于2023年10月18日,反映深市市值规模大、行业代表性强、公司治理良好的50家公司股价变化情况。指数采用自由流通市值加权。

2

行业分布均衡,代表性强

深证50指数选取自由流通市值排名前100且在三级行业内排名A股市场前3的股票作为待选样本,行业分布较为均衡,截至2023年10月27日,中信一级行业中,电子行业和电力设备及新能源行业权重占比接近,分别为14.43%和14.42%。此外,医药、家电、食品饮料行业的权重也在10%左右。

3

汇聚产业龙头

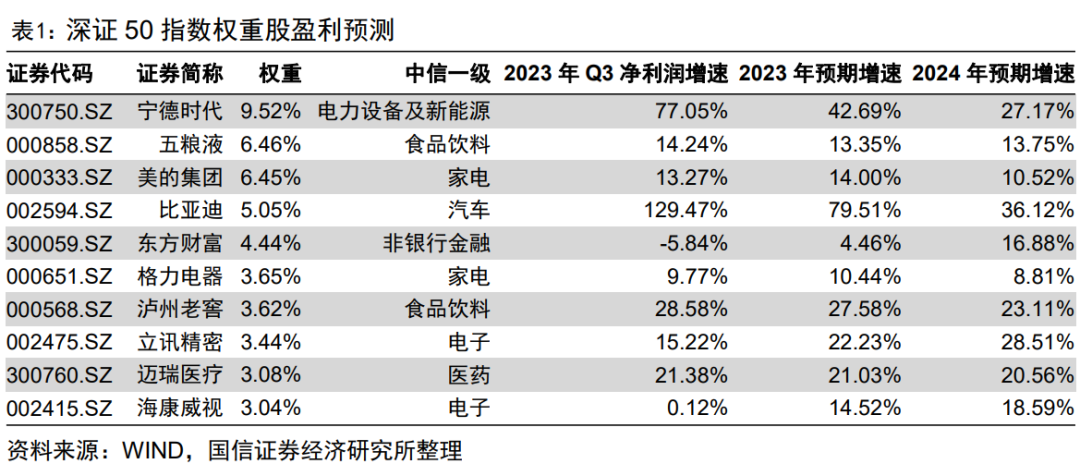

截至2023年10月27日深证50指数前十大权重股占比合计为48.75%,平均市值为4113亿元,涵盖多个不同细分领域的龙头。例如动力电池龙头企业宁德时代、白酒龙头五粮液、家电龙头美的集团、医疗企业龙头迈瑞医疗、新能源汽车龙头比亚迪等。

4

盈利质量与成长性兼备

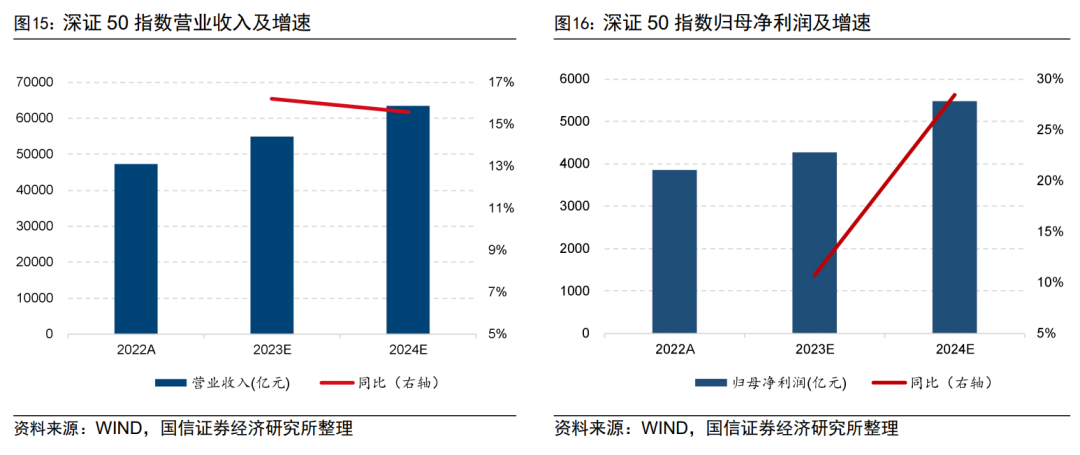

深证50指数拥有较好的盈利能力。根据Wind一致预测数据,预计2023年深证50指数归属母公司净利润增速为10.76%,营业收入增速为16.21%,整体盈利增速稳定,其中不乏众多高成长性的公司。

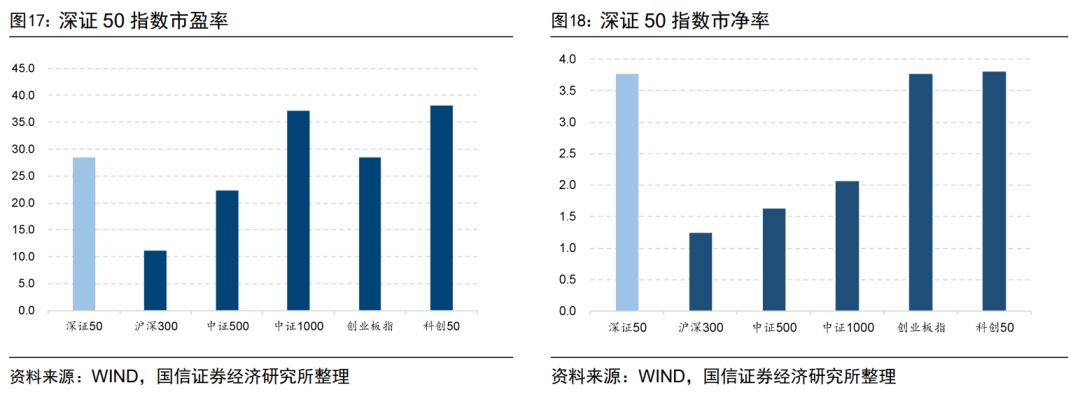

截至2023年10月27日,深证50指数的市盈率为28.48,市净率为3.76,估值处于合理区间。

5

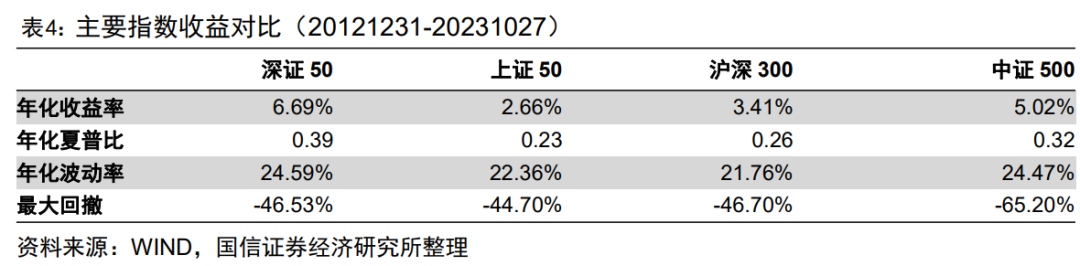

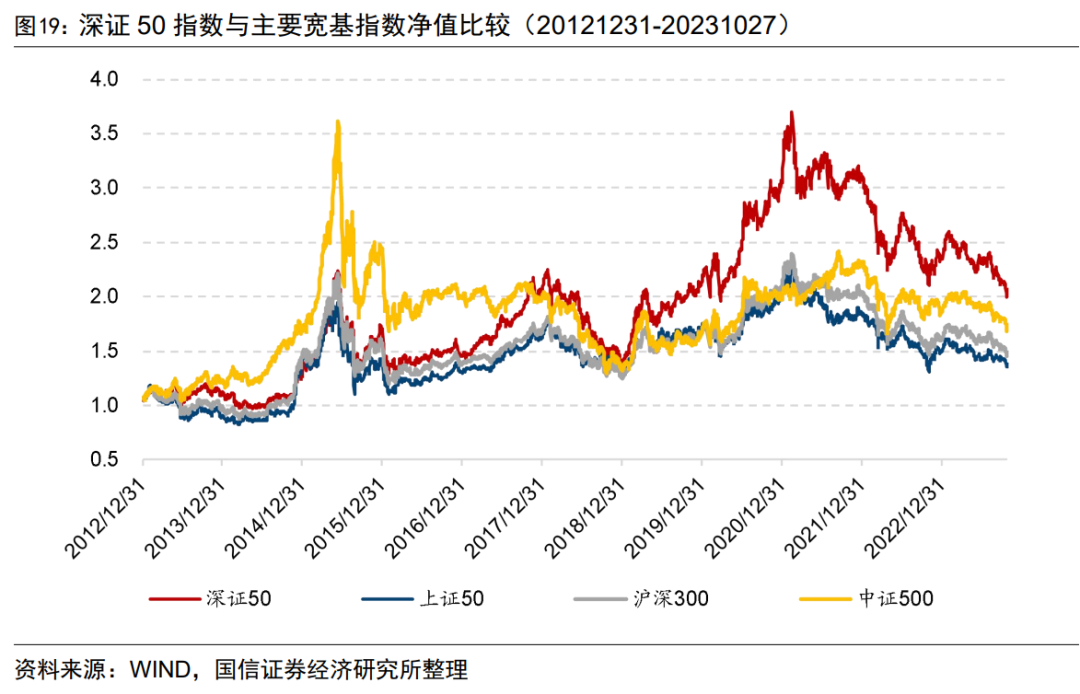

指数长期收益较高

深证50指数长期业绩较好。2012年12月31日至2023年10月27日,深证50指数年化收益为6.69%,长期收益高于上证50、沪深300、中证500等其他常见宽基指数。

三

富国深证50ETF产品介绍

1

产品介绍

富国深证50ETF(场内简称:深证50ETF富国,基金代码:159350)是富国基金发行的一只以跟踪深证50指数为目标的ETF产品,于2023年11月20日起发行。募集期自2023年11月20日至2023年11月24日。该基金的基本情况如下表所示。

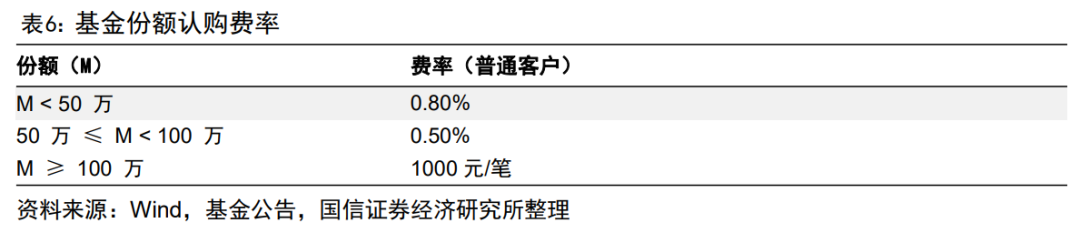

基金的认购费率如下:

2

基金经理简介

该基金拟任苏华清先生为基金经理。苏华清先生自2018年07月至2022年06月任中证指数有限公司研究开发部研究员;2022年06月加入富国基金管理有限公司,历任定量研究员,现任富国基金量化投资部定量基金经理。目前在管的产品有富国中证1000ETF和富国中证细分化工产业主题ETF。

3

基金管理人简介

富国基金于1999年在北京成立,是经中国证监会批准设立的首批十家基金管理公司之一。富国基金在指数量化投资领域拥有丰富的经验。团队坚持创新引领,2009年成立国内第一只主动量化指数增强基金——富国沪深300增强;2011年发布全市场第一只抽样复制ETF——富国上证综指ETF;2016年与海关总署、蚂蚁金服等机构合作开发大数据指数基金。团队管理规模市场领先,目前拥有公募、专户、养老金和海外投资等丰富的产品组合。

四

总结

深证50指数(399850.SZ)在编制方法上,有别于传统宽基指数主要按照总市值选股,深证50在设置流动性筛选、ESG负面剔除后,按照自由流通市值排名、A股市场中行业地位、公司治理得分等指标,选取50只深市A股作为样本。深证50指数聚焦于促进经济转型发展的核心资产行业,长期增长动能更为明显,创新成长的定位较为突出,成分股研发支出较高,分布在电子、电力设备和新能源等板块,与机构资金配置比例更接近,更能代表经济新动能。深证50指数还纳入了ESG考核,剔除国证ESG 评级在B及以下的股票,根据国证指数的研究,ESG可以作为识别风险水平、降低冲击成本、保障投资收益的有效手段,长期能够增厚指数收益。

注:本文选自国信证券于2023年11月20日发布的研究报告《聚焦创新成长龙头——富国深证50ETF投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:刘 璐 S0980523070004

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁

本文链接:http://17quant.com/post/%E8%81%9A%E7%84%A6%E5%88%9B%E6%96%B0%E6%88%90%E9%95%BF%E9%BE%99%E5%A4%B4.html 转载需授权!