红利为矛,低波铸盾

报 告 摘 要

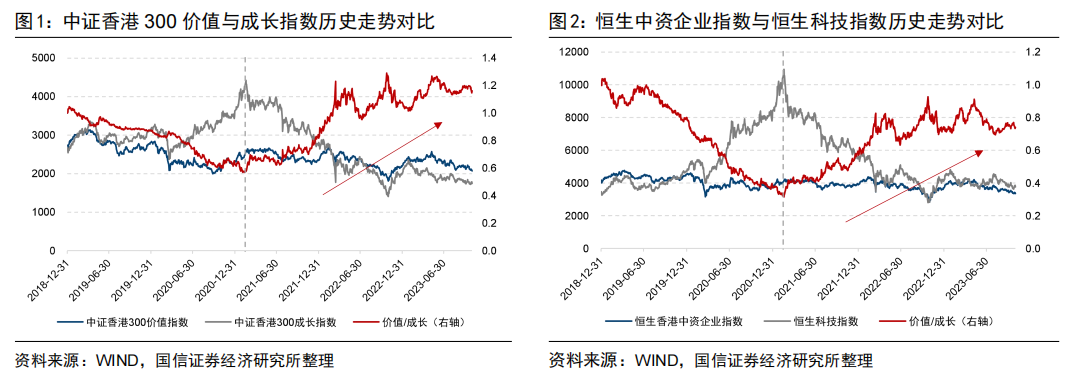

港股成长风格持续回调,近两年价值、红利风格表现较好:2019年至2021年初,港股价值风格持续弱于成长风格;从2021年2月开始,港股进入长期下跌阶段,此时价值开始持续跑赢成长风格。

红利和低波因子在港股长期有效:港股市场股息率因子和波动率因子长期有效,股息率因子和波动率因子的五档分组整体较为单调,多头月均超额收益分别达到0.08%、0.35%,长期来看,高股息组合能够明显战胜低股息组合,低波动组合能够明显战胜高波动组合。

红利低波策略防御属性明显,攻守兼备:高股息和低波动的股票长期表现较好的同时波动和回撤也较小,防御属性较为明显。长期而言,股息率最高、波动率最低的股票组合的年化波动率和最大回撤均最小。

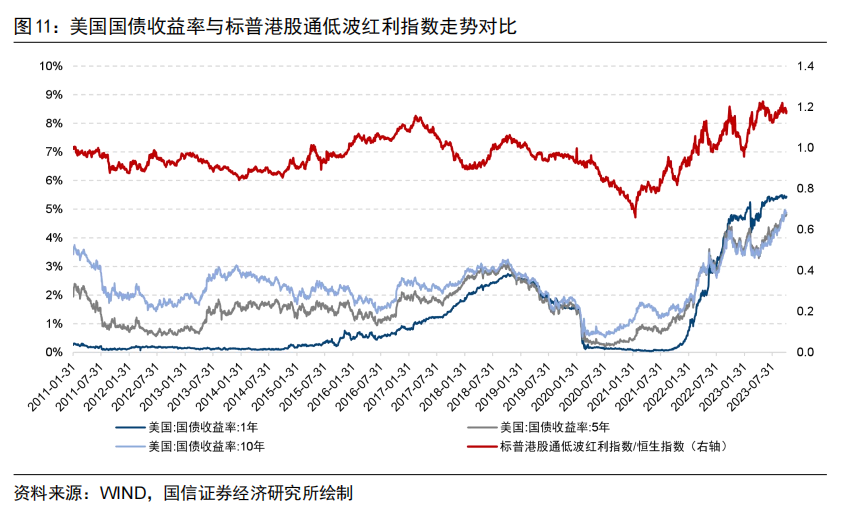

美债利率上行宏观环境下,利好低估值、高分红风格:当利率趋势上行时,市场流动性收紧,更利好低估值、高分红板块。自2022年以来,美债利率持续走高,此时对应标普港股通低波红利指数的收益较好,在当前宏观环境下具备配置优势。

二、标普港股通低波红利指数投资价值分析

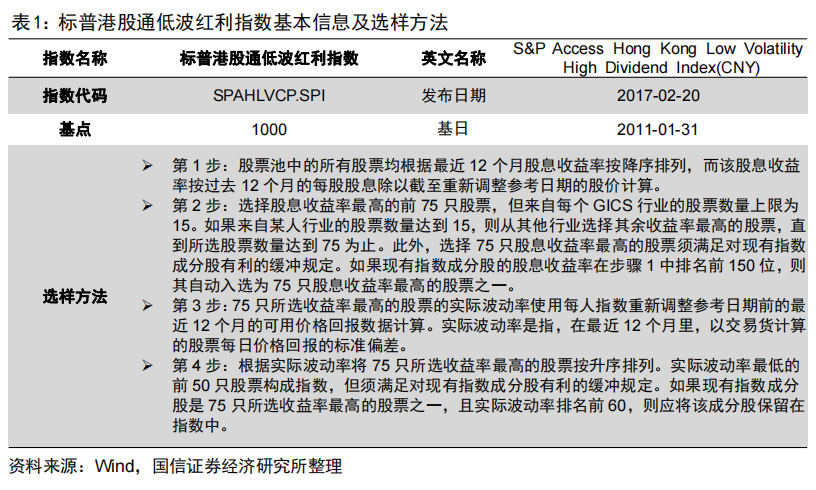

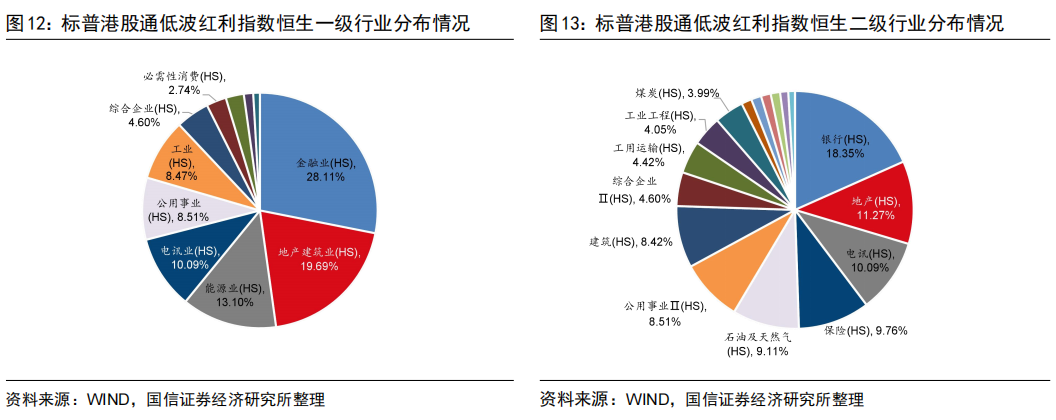

标普港股通低波红利指数(SPAHLVCP.SPI)发布于2017年2月20日,通过沪港通和深港通,为投资人提供精选的高收益香港上市股票,并以价格波动为筛选条件,分散配置于波动较低的高股息股票。成分股市值整体偏大,主要分布于金融、地产建筑、能源、电讯等行业;指数当前估值仍处于发布以来低位。指数长期风险收益特征优于主要宽基指数。

三、摩根标普港股通低波红利ETF介绍

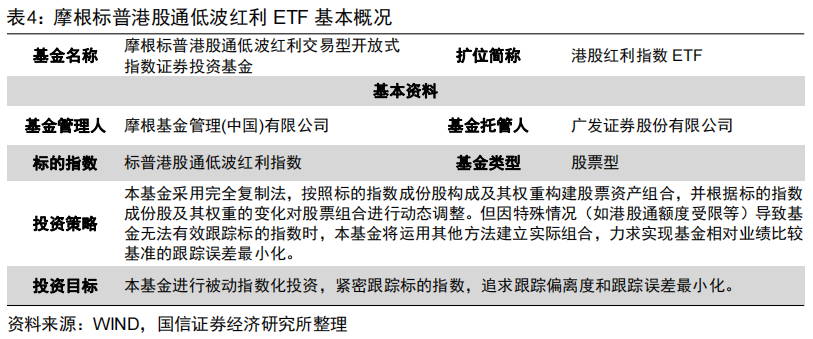

摩根标普港股通低波红利ETF(证券代码/认购代码:513630/513633)是摩根基金发行的一只以标普港股通低波红利指数为基准的ETF,基金经理为胡迪女士和何智豪先生。该产品已于2023年11月6日开始发行。

摩根资产管理(J.P. Morgan Asset Management)隶属摩根大通集团(JPMorgan Chase & Co.),拥有150余年资产管理经验。截至2022年底,摩根资产管理全球资产管理规模超过2.4万亿美元。摩根资产管理中国深耕国际业务超15年,是业内最早进行海外产品布局的基金公司之一,目前是中国基金行业内唯一一家海外投资全牌照的基金公司,业务包括QDII、香港互认基金、港股通、QDLP,是海外产品线最为齐备的基金公司之一;截至2023年6月30日,摩根资产管理海外条线规模近240亿元,在行业处于领先地位。

一

1

港股成长风格持续回调,近两年价值、红利风格表现较好

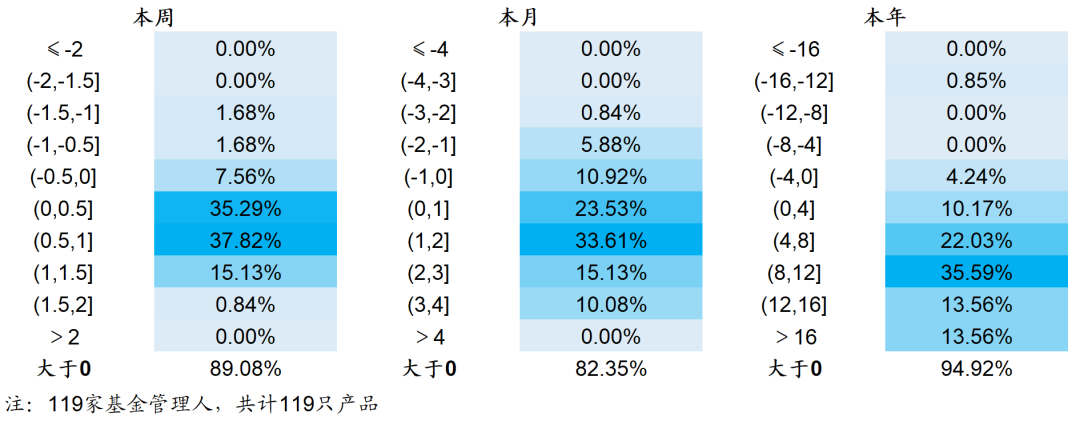

从长期来看,港股市场存在明显的价值、成长轮动现象。图1我们用中证香港300价值指数(H11172.CSI)及中证香港300成长指数(H11173.CSI)作为港股市场价值及成长风格的代表指数,并用二者的相对净值走势来代表港股市场中价值股和成长股之间的分化程度,以体现港股市场的风格切换。

类似地,我们也可以用恒生香港中资企业指数代表港股价值板块,以恒生科技指数代表港股成长板块,对比港股价值板块相对于成长板块的相对强弱,如图2所示。

可以看到,2019年至2021年初,价值风格持续弱于成长风格;从2021年2月开始,港股进入长期下跌阶段,此时价值开始持续跑赢成长风格。

2

红利和低波因子在港股市场长期有效

在较为成熟的市场,较之资本利得,公司分红也是投资者购买股票的重要目的及收益的重要来源;上市公司的红利政策是反映公司经营情况的重要信号,通过持续、稳定的分红政策,公司向市场传达了企业保持稳定强劲增长能力的信号,对于增强投资者信心、吸引投资者入市有着积极的作用。

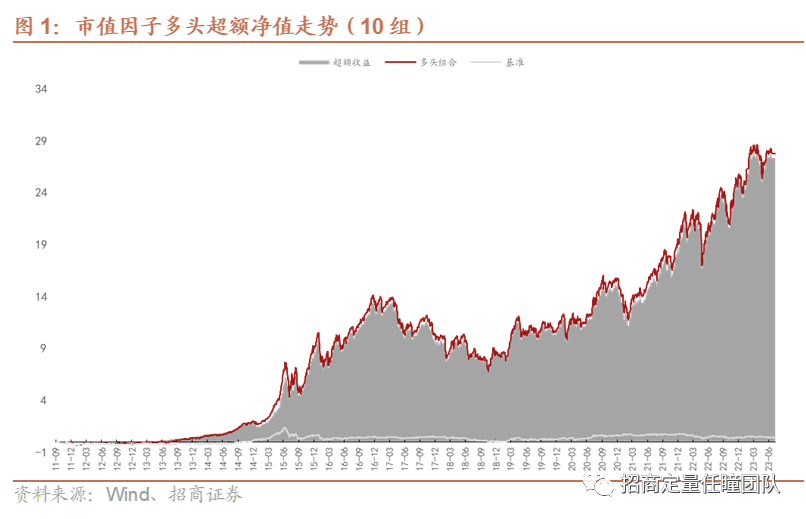

在多因子模型中,股息率因子通常作为有效的选股因子用于多因子组合的构建过程中。我们以上市公司过去一年的现金分红金额除以其总市值,作为股票股息率因子的代理变量,并测试股息率因子在港股中的表现。

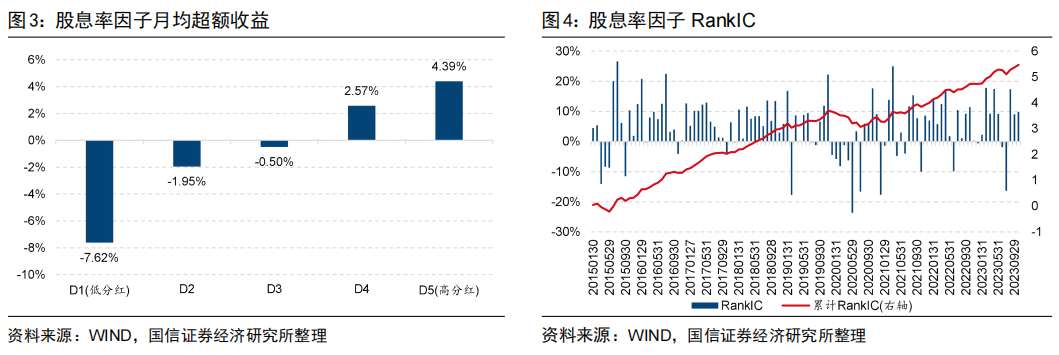

股息率因子自2015年至2023年10月期间的表现如图3和图4所示,可以看到,股息率因子的五档分组整体单调,多头月均超额收益达到0.35%,空头月均超额收益达到-0.58%,长期来看,高股息组合能够明显战胜低股息组合。

而低波因子考察的是股价的波动程度,是常见的量价类因子,常见计算方式为过去一年日收益率的标准差(波动率),方向是选取波动小的股票。1952年哈里▪马科维茨提出基于均值-方差模型的投资组合理论,其将风险定义为收益率的波动率,认为高风险资产需要更高的收益水平来弥补。此外,根据CAPM模型,资产的高风险会给投资者带来预期的高收益。但学术界近年来的实证分析表明,在不同地区、不同时期都发现了低波动组合比高波动组合表现更好的现象,被学术界称为“低波动异象”。

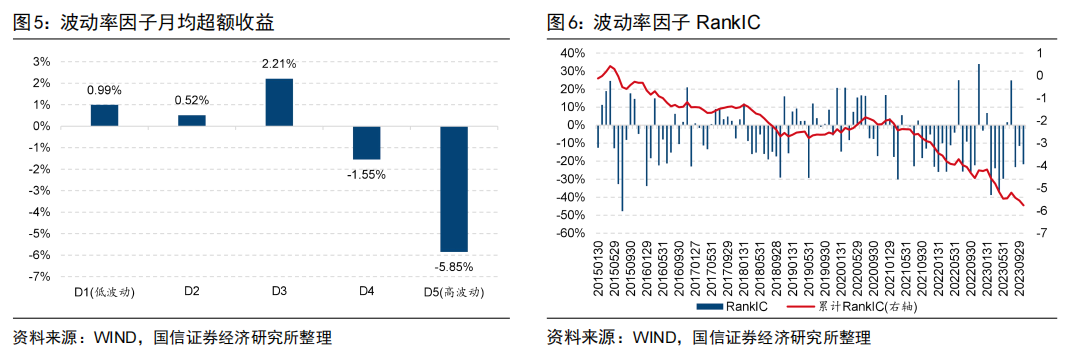

我们同样测试了波动率因子在港股的表现,可以看到,波动率因子的五档分组整体较为单调,低波动组的月均超额收益达到0.08%,高波动组的月均超额收益达到-0.49%,长期来看,低波动组合能够明显战胜高波动组合。

3

红利低波策略防御属性明显,攻守兼备

从上一小节的有效性测试可以看到,长期而言,高股息和低波动的股票表现更好,具备一定的进攻性。实际上,在保持进攻性的同时,高股息和低波动的股票长期防御属性也较为明显。

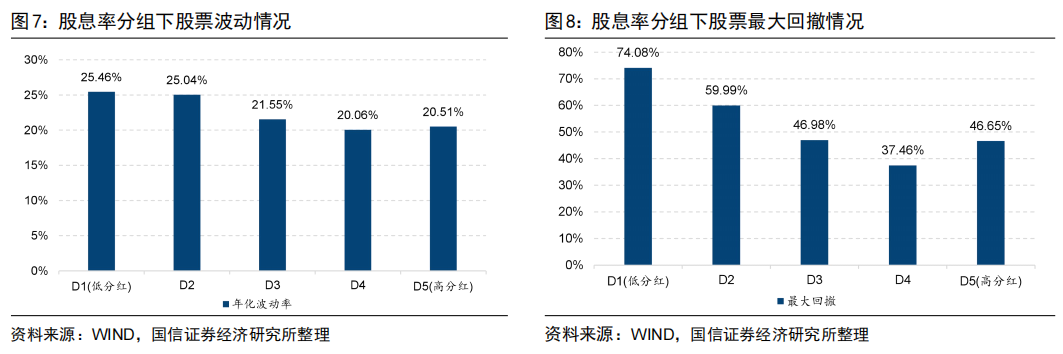

我们每月末对股票池内的股票按照股息率由小到大的排序,并分为5组(第1组因子值最小,第5组的因子值最大),考察各组股票的年化波动率的情况。由图7和图8可以看到,第4和第5组的股票组合年化波动率最低,并且最大回撤较小;股息率最低组的年化波动率和最大回撤均最大。

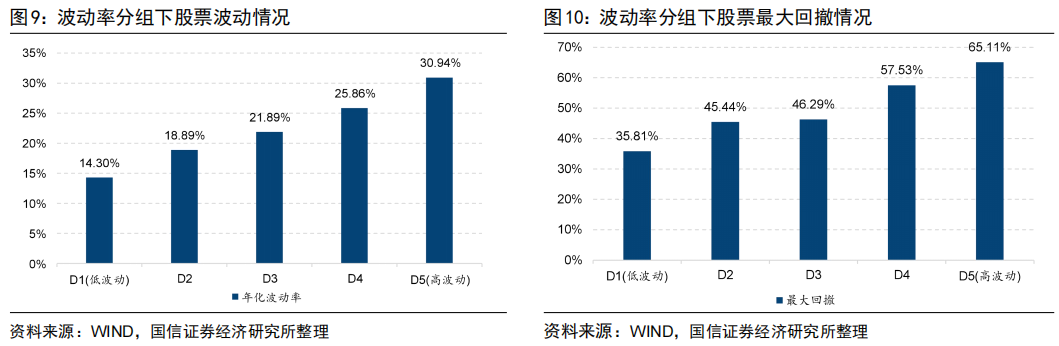

类似地,我们考察不同波动率分组的股票组合的波动率和最大回撤情况,可以看到,波动率最低的股票组合年化波动率最低,并且最大回撤最小,年化波动率和最大回撤分别为14.3%和35.81%;波动率最高的股票组合年化波动率最高,并且最大回撤最大,年化波动率和最大回撤分别为30.94%和65.11%。

由此可见,红利低波策略不仅可以有着较好的收益表现,而且能较好地控制波动和回撤,长期而言攻守兼备。

4

美债利率上行宏观环境下,利好低估值、高分红风格

不同的宏观环境对于价值和成长的偏好存在明显的区别,从货币周期的维度来看,当利率趋势下行时,市场流动充足,更利好高成长板块的表现;当利率趋势上行时,市场流动性收紧,投资者的风险偏好也随之收紧,因此更利好低估值、高分红板块。

我们将1年、5年、10年期美国国债收益率与标普港股通低波红利指数相对于恒生指数的相对强弱走势进行了对比,可以看到,在美国国债收益率上行时,往往标普港股通低波红利指数的走势也相对强势。

自2022年以来,美债利率持续走高,截至2023年10月31日,美国1年、5年、10年期国债收益率分别为5.44%、4.82%以及4.88%,此时对应标普港股通低波红利指数的收益较好,在当前宏观环境下具备配置优势。

二

标普港股通低波红利指数投资价值分析

1

指数编制规则介绍

标普港股通低波红利指数(SPAHLVCP.SPI)发布于2017年2月20日,通过沪港通和深港通,为投资人提供精选的高收益香港上市股票,并以价格波动为筛选条件,分散配置于波动较低的高股息股票。

2

行业较为均衡,成分股主要来自金融、地产建筑、能源、电讯等行业

标普港股通低波红利指数行业分布较为均衡,从指数恒生一级行业分布来看,金融业占比为28.11%,地产建筑业权重为19.69%,能源业权重为13.1%。从恒生二级行业来看,银行、地产、电讯行业的权重分别为18.35%、11.27%、10.09%。

3

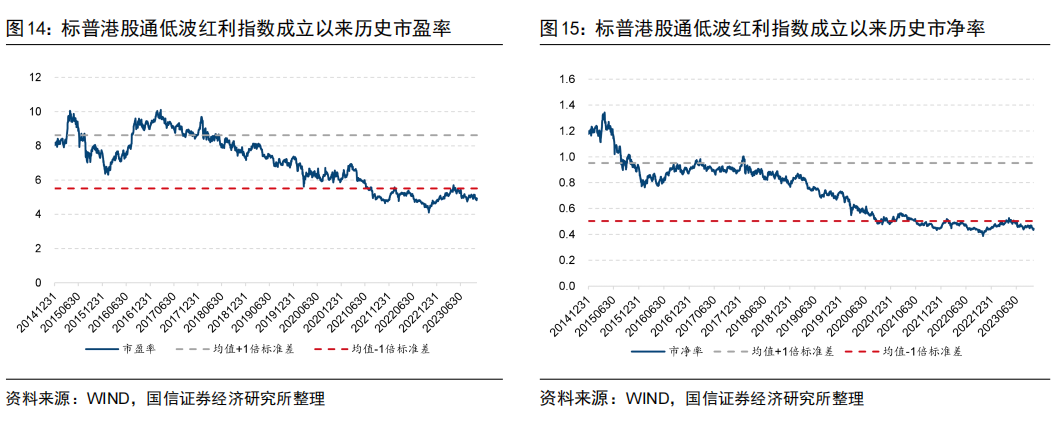

估值处于较低分位,存在估值修复的空间

截至2023年11月3日,标普港股通低波红利指数的市盈率为4.93,市净率为0.44,均位于均值减一倍标准差以下,为发布以来较低区位,存在估值修复的空间,配置性价比显著。

4

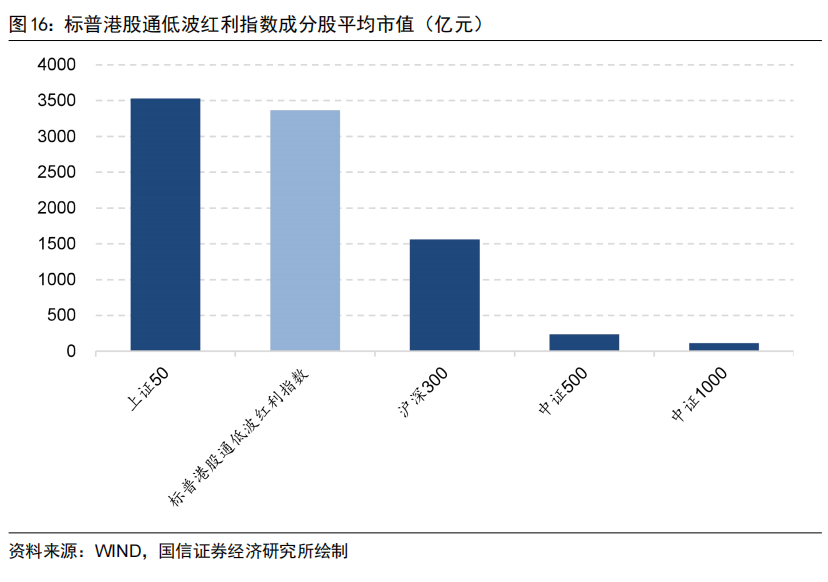

成分股平均市值略低于上证50指数,高于沪深300、中证500等指数

截至2023年10月31日,标普港股通低波红利指数的平均市值为3365.9亿元,略低于上证50指数,而高于沪深300、中证500等指数。

5

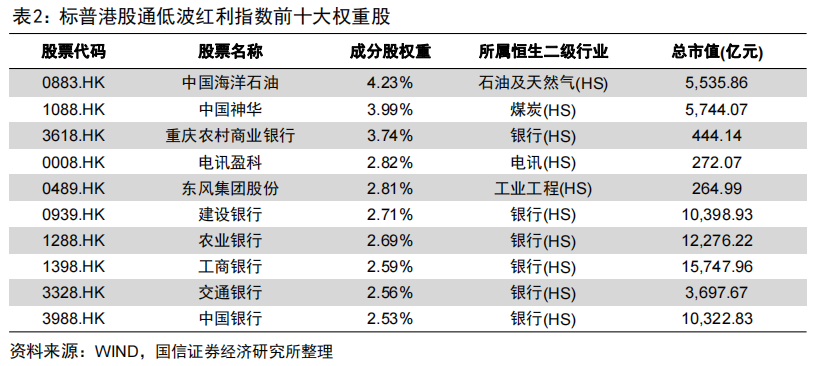

重仓股集中度偏低,央国企占比较高

截至2023年10月31日,标普港股通低波红利指数前十大权重股占比合计为30.67%,集中度偏低,其中包含了较多的央国企及银行,平均市值为6493.98亿元。

6

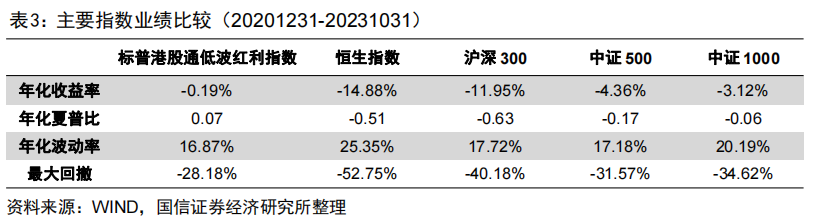

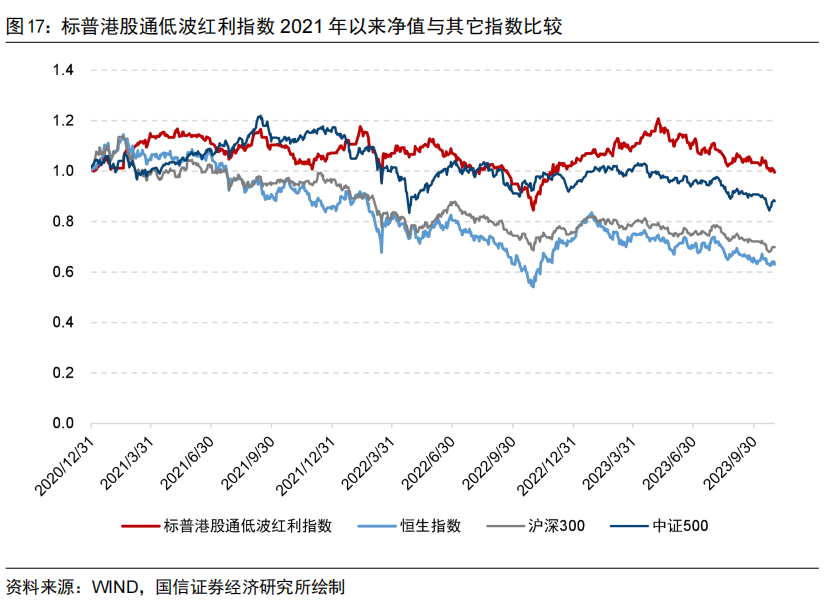

近年来收益好于恒生指数、沪深300等指数

下表展示了主要指数的业绩比较情况,可以看到标普港股通低波红利指数2021年以来的年化收益以及夏普比要高于恒生指数、沪深300、中证500等指数。

下图展示了主要指数净值走势,可以看到标普港股通低波红利指数的自2021年以来的收益较好,波动较低。

三

摩根标普港股通低波红利ETF介绍

1

产品介绍

摩根标普港股通低波红利ETF(证券代码/认购代码:513630/513633)是摩根基金发行的一只以标普港股通低波红利指数为基准的ETF,基金经理为胡迪女士和何智豪先生。该产品已于2023年11月6日开始发行。

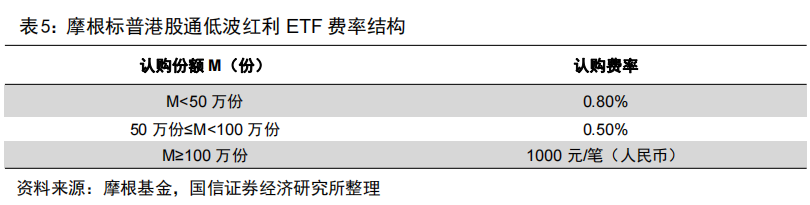

基金的费率结构如下,下表为在认购/申购/赎回基金过程中收取的费用:

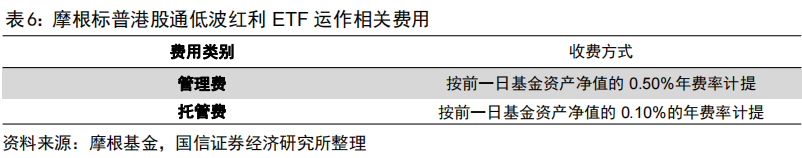

以下为从基金资产中扣除的与基金运作相关的费用:

2

基金经理简介

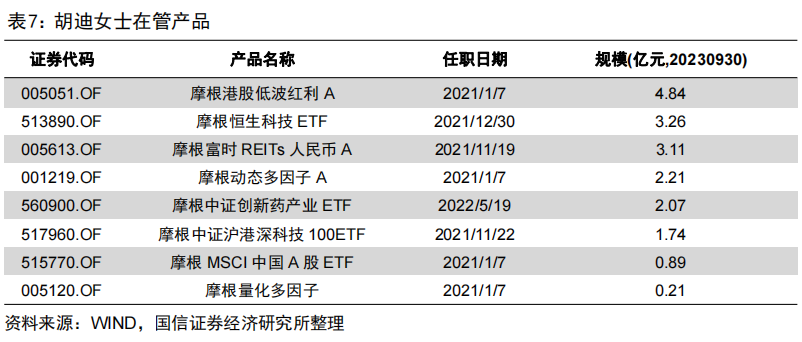

胡迪女士管理经验丰富,为美国哥伦比亚大学金融工程学硕士,计算机工程学士,拥有15年国内外从业经验。曾任纽约美林证券全球资产管理部高级分析师,标准普尔投资管理委员会量化主管,中金公司资产管理部执行总经理,量化团队负责人。参与管理数十亿美元的全球量化投资组合,标的覆盖美国、欧洲、和中国的股票、期权、期货以及其他结构化衍生品。2020年5月胡迪女士加入摩根基金管理(中国)有限公司,现任指数及量化投资部总监兼基金经理。

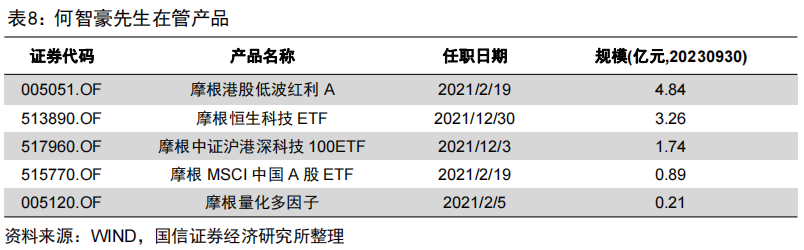

何智豪先生拥有9年证券从业经验,曾任中国国际金融股份有限公司组合与量化策略研究员、资产管理部高级经理。2020年7月起加入摩根基金管理(中国)有限公司,现任基金经理。

3

基金管理人简介

摩根资产管理(J.P. Morgan Asset Management)隶属摩根大通集团(JPMorgan Chase & Co.),拥有150余年资产管理经验。截至2022年底,摩根资产管理全球资产管理规模超过2.4万亿美元,服务于世界各主要市场的机构和个人投资者。摩根资产管理旗下的投资策略涵盖全球资产类别,从股票、固定收益、货币市场到多元资产和另类投资等,投资工具丰富多样,在帮助投资者分散风险的同时,也能够较好地提升回报潜力,力争满足投资人的各种投资需求。

在亚洲,摩根资产管理连续三年获得《亚洲投资者》资产管理-最佳基金公司奖,连续两年获得《亚洲私人银行家》资产管理-最佳基金公司卓越奖。与此同时,摩根资产管理在中国长期保持行业领先地位,连续四年被哲奔咨询(Z-Ben Advisors)评为中国最佳外资资管公司。

摩根资产管理中国自2007年就推出了QDII产品,深耕国际业务超15年,是业内最早进行海外产品布局的基金公司之一,目前是中国基金行业内唯一一家海外投资全牌照的基金公司,业务包括QDII、香港互认基金、港股通、QDLP,是海外产品线最为齐备的基金公司之一;截至2023年6月30日,摩根资产管理海外条线规模近240亿元,在行业处于领先地位。

四

总结

港股成长风格持续回调,近两年价值型、红利风格表现较好:2019年至2021年初,港股价值风格持续弱于成长风格;从2021年2月开始,港股进入长期下跌阶段,此时价值开始持续跑赢成长风格。

红利和低波因子在港股长期有效:港股市场股息率因子和波动率因子长期有效,股息率因子和波动率因子的五档分组整体较为单调,多头月均超额收益分别达到0.08%、0.35%,长期来看,高股息组合能够明显战胜低股息组合、低波动组合能够明显战胜高波动组合。

红利低波策略防御属性明显,攻守兼备:高股息和低波动的股票长期表现较好的同时,波动和回撤也较小,防御属性较为明显。长期而言,股息率最高、波动率最低的股票组合的年化波动率和最大回撤均最小。

美债利率上行宏观环境下,利好低估值、高分红风格:当利率趋势上行时,市场流动性收紧,更利好低估值、高分红板块。自2022年以来,美债利率持续走高,此时对应标普港股通低波红利指数的收益较好,在当前宏观环境下具备配置优势。

标普港股通低波红利指数(SPAHLVCP.SPI)发布于2017年2月20日,通过沪港通和深港通,为投资人提供精选的高收益香港上市股票,并以价格波动为筛选条件,分散配置于波动较低的高股息股票。成分股市值整体偏大,主要分布于金融、地产建筑、能源、电讯等行业;指数当前估值仍处于发布以来低位。指数长期风险收益特征优于主要宽基指数。

摩根标普港股通低波红利ETF(证券代码/认购代码:513630/513633)是摩根基金发行的一只以标普港股通低波红利指数为基准的ETF,基金经理为胡迪女士和何智豪先生。该产品已于2023年11月6日开始发行。

摩根资产管理(J.P. Morgan Asset Management)隶属摩根大通集团(JPMorgan Chase & Co.),拥有150余年资产管理经验。截至2022年底,摩根资产管理全球资产管理规模超过2.4万亿美元。摩根资产管理中国深耕国际业务超15年,是业内最早进行海外产品布局的基金公司之一,目前是中国基金行业内唯一一家海外投资全牌照的基金公司,业务包括QDII、香港互认基金、港股通、QDLP,是海外产品线最为齐备的基金公司之一;截至2023年6月30日,摩根资产管理海外条线规模近240亿元,在行业处于领先地位。

注:本文选自国信证券于2023年11月7日发布的研究报告《摩根标普港股通低波红利ETF投资价值分析:红利为矛,低波铸盾》。

分析师:张欣慰 S0980520060001

分析师:张 宇 S0980520080004

联系人:杨昕宇

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁