此轮上涨暂停的信号看什么?

关注微信公众号,回复【戴维斯双击】、【净利润断层】、【沪深300增强】查看持仓明细;回复【机构业绩增强基准】可查看公募基金平均配置情况。

摘要

此轮上涨暂停的信号看什么?

此轮上涨暂停的信号看什么?

市场大势:均线距离由上周的-1.55%变化至-1.75%,绝对距离小于3%,市场处于震荡格局。市场进入震荡格局,核心的驱动指标将由赚钱效应指标转为市场风险偏好的度量。短期而言,宏观方面,下周进入各类金融数据和宏观数据的发布窗口期,市场或将有所波动;技术面上,市场成交仍未放大,目前成交接近20日平均水平,显示上涨仍有望持续。在震荡格局尚未突破的背景下,密切关注成交量的变化,若出现放量(万亿成交)滞涨,或将是本轮上涨的暂停信号。整体而言,市场仍处震荡格局,市场成交仍未放大,显示上涨仍有望持续,对于市场何时会暂停,需要密切留意成交的变化,若出现放量滞涨或将是暂停信号的来临。

行业配置:我们的行业配置模型继续推荐困境反转型板块。困境方面,处于较为低估的行业主要集中在金融地产和TMT和医药相关板块,但从反转预期角度看,金融地产和TMT(数字经济)存在改善预期。此外,短期进入年报预告披露期,前期超跌的高景气板块有望迎来阶段反弹,重点关注光伏等新能源板块。因此,金融地产以及数字经济和光伏等值得关注。基金产品可重点关注TMT ETF(512220)和科创ETF(588050)。

上周周报认为:“市场仍处震荡格局,短期宏观数据真空期,同时市场成交仍未放大,叠加高胜率的日历效应,市场有望延续反弹。”市场本周如期上涨, wind全A上涨2.91%,市值维度上,本周代表小市值股票的国证2000指数上涨3.63%,中盘股中证500上涨2.53%,沪深300上涨2.82%,上证50上涨2.97%;本周中信一级行业中,计算机和建材涨幅最大,计算机上涨5.77%;商贸零售和农业表现最差,商贸零售下跌2.38%。本周成交活跃度上,计算机和通信板块资金流入明显。

&nbs[文]p; 从择时体系来看,[章]我们定义的用来区别市场整体环境的wind全A[来]长期均线(120日)和短期均线(20日)的距[自]离有所扩大,最新数据显示20日线收于4880[1]点,120日线收于4967点,短期均线继续位[7]于长线均线之下,两线距离由上周的-1.55%[量]变化至-1.75%,绝对距离小于3%,市场处[化]于震荡格局。

&nbs[ ]p; 市场进入震荡格局[ ],核心的驱动指标将由赚钱效应指标转为市场风险[ ]偏好的度量。短期而言,宏观方面,下周进入各类[1]金融数据和宏观数据的发布窗口期,市场或将有所[7]波动;技术面上,市场成交仍未放大,目前成交接[q]近20日平均水平,显示上涨仍有望持续。在震荡[u]格局尚未突破的背景下,密切关注成交量的变化,[a]若出现放量(万亿成交)滞涨,或将是本轮上涨的[n]暂停信号。整体而言,市场仍处震荡格局,市场成[t]交仍未放大,显示上涨仍有望持续,对于市场何时[.]会暂停,需要密切留意成交的变化,若出现放量滞[c]涨或将是暂停信号的来临。

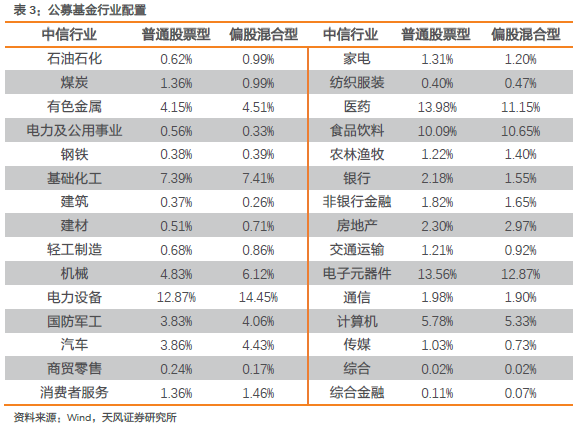

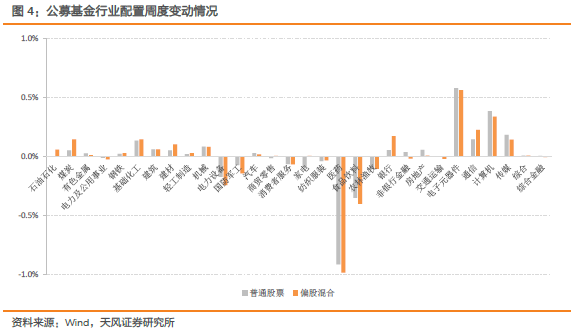

&nbs[o]p; 配置方向上,我们[m]的行业配置模型继续推荐困境反转型板块。困境方[文]面,处于较为低估的行业主要集中在金融地产和T[章]MT和医药相关板块,但从反转预期角度看,金融[来]地产和TMT(数字经济)存在改善预期。此外,[自]短期进入年报预告披露期,前期超跌的高景气板块[1]有望迎来阶段反弹,重点关注光伏等新能源板块。[7]因此,金融地产以及数字经济和光伏等值得关注。[量]基金产品可重点关注TMT ETF(512220)和科创ET[化]F(588050)。

从估值指标来看,wind全A指数PE位于20分位点左右,属于偏低水平,PB位于10分位点以内,属于较低水平,结合短期趋势判断,根据我们的仓位管理模型,当前以wind全A为股票配置主体的绝对收益产品建议仓位70%。

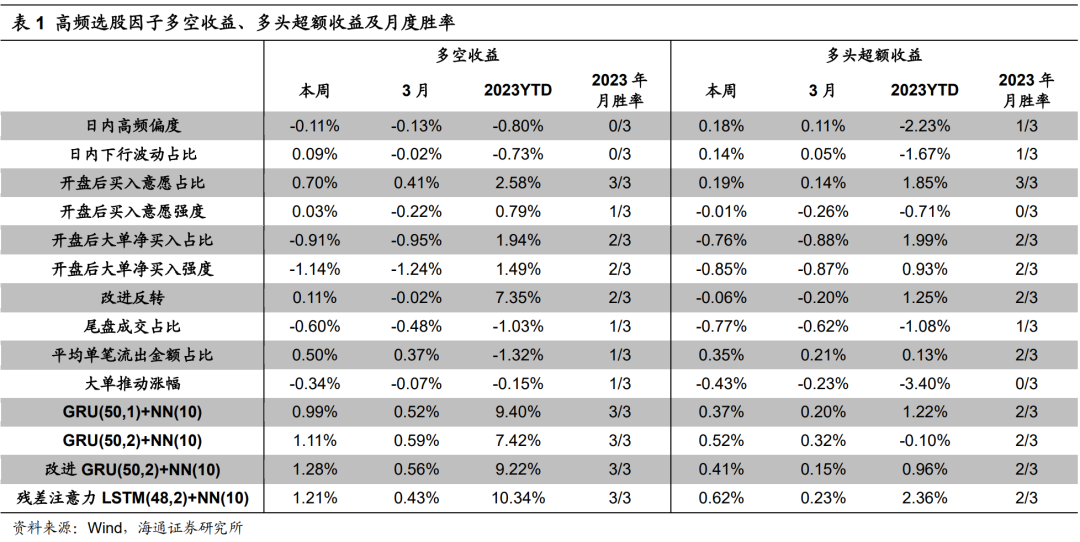

择时体系信号显示,均线距离由上周的-1.55%变化至-1.75%,绝对距离小于3%,市场处于震荡格局。市场进入震荡格局,核心的驱动指标将由赚钱效应指标转为市场风险偏好的度量。短期而言,宏观方面,下周进入各类金融数据和宏观数据的发布窗口期,市场或将有所波动;技术面上,市场成交仍未放大,目前成交接近20日平均水平,显示上涨仍有望持续。在震荡格局尚未突破的背景下,密切关注成交量的变化,若出现放量(万亿成交)滞涨,或将是本轮上涨的暂停信号。整体而言,市场仍处震荡格局,市场成交仍未放大,显示上涨仍有望持续,对于市场何时会暂停,需要密切留意成交的变化,若出现放量滞涨或将是暂停信号的来临。我们的行业配置模型继续推荐困境反转型板块。困境方面,处于较为低估的行业主要集中在金融地产和TMT和医药相关板块,但从反转预期角度看,金融地产和TMT(数字经济)存在改善预期。此外,短期进入年报预告披露期,前期超跌的高景气板块有望迎来阶段反弹,重点关注光伏等新能源板块。因此,金融地产以及数字经济和光伏等值得关注。基金产品可重点关注TMT ETF(512220)和科创ETF(588050)。

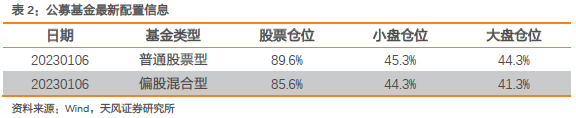

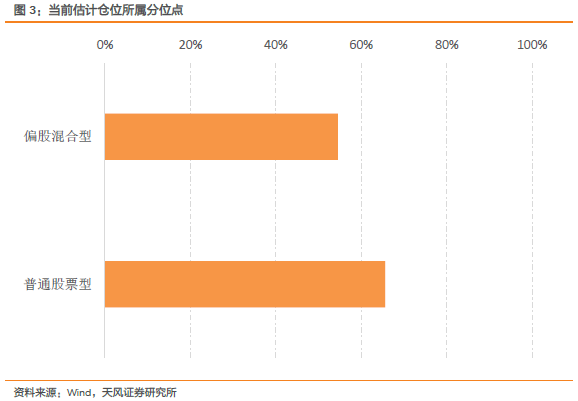

权益基金连续三周上调股票仓位

权益基金连续三周上调股票仓位

1

公募基金最新配置信息

戴维斯双击本周超额基准1.10%

戴维斯双击本周超额基准1.10%

1

戴维斯双击组合

策略简述

戴维斯双击即指以较低的市盈率买入具有成长潜力的股票,待成长性显现、市盈率相应提高后卖出,获得乘数效应的收益,即EPS和PE的“双击”。策略在2010-2017年回测期内实现了26.45%的年化收益,超额基准21.08%。

今年以来,策略累计绝对收益3.63%,超额中证500指数1.10%,本周策略超额中证500指数1.10%。本期组合于2022-10-21日开盘调仓,截至2023-01-06日,本期组合超额基准指数-5.78%。

2

净利润断层策略

策略简述

3

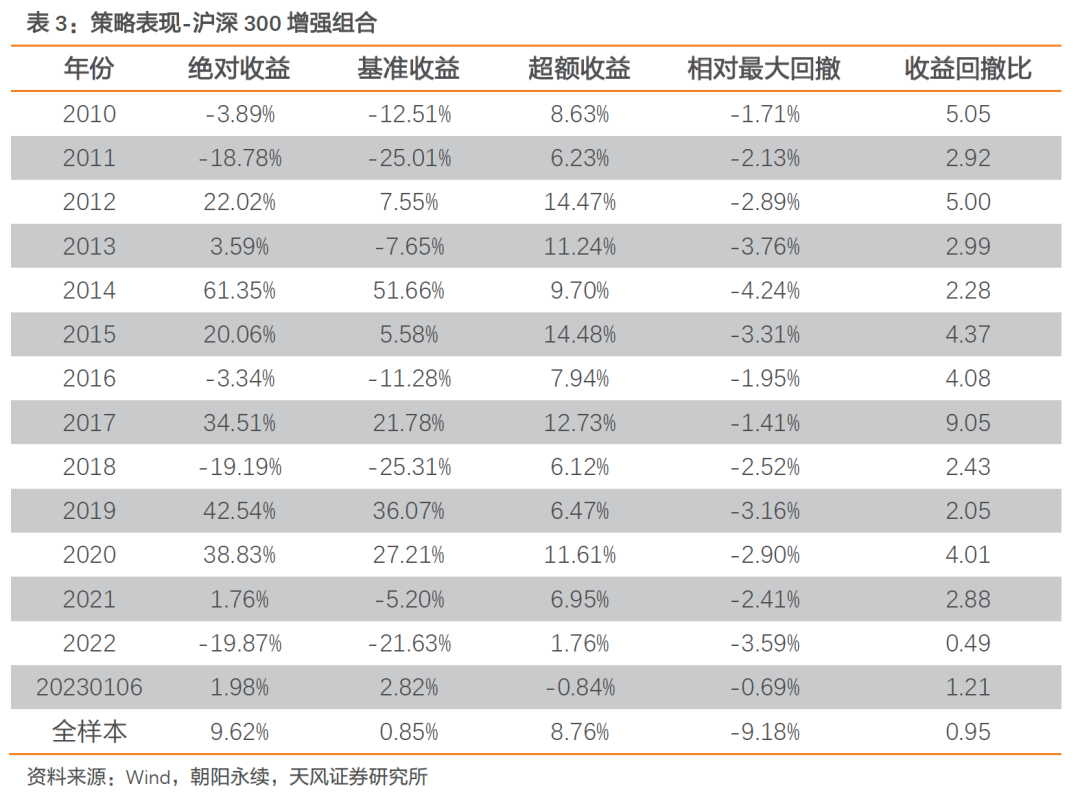

沪深300增强组合

策略简述

关注我们

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《天风证券-金工定期报告-量化择时周报:此轮上涨暂停的信号看什么?》

对外发布时间

2023年01月08日

风险提示:市场环境变动风险,模型基于历史数据。

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

证券研究报告

《天风证券-金工定期报告-基金风格配置监控周报:权益基金连续三周上调股票仓位》

对外发布时间

2023年01月08日

风险提示:基金仓位数据根据基金仓位估计模型测算得出,存在失效的风险;市场风格变化风险。

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

韩乾 SAC 执业证书编号:S1110522100001

证券研究报告

《天风证券-金工定期报告-戴维斯双击本周累计超额基准1.10%》

对外发布时间

2023年01月08日

风险提示:模型基于历史数据,存在失效的风险;市场风格变化风险。

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

姚远超 联系人

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

点击右下角“赞”或“在看”,及时获取最新推送

本篇文章来源于微信公众号: 量化先行者