国证2000类产品关注度不断提升【国信金工】

报 告 摘 要

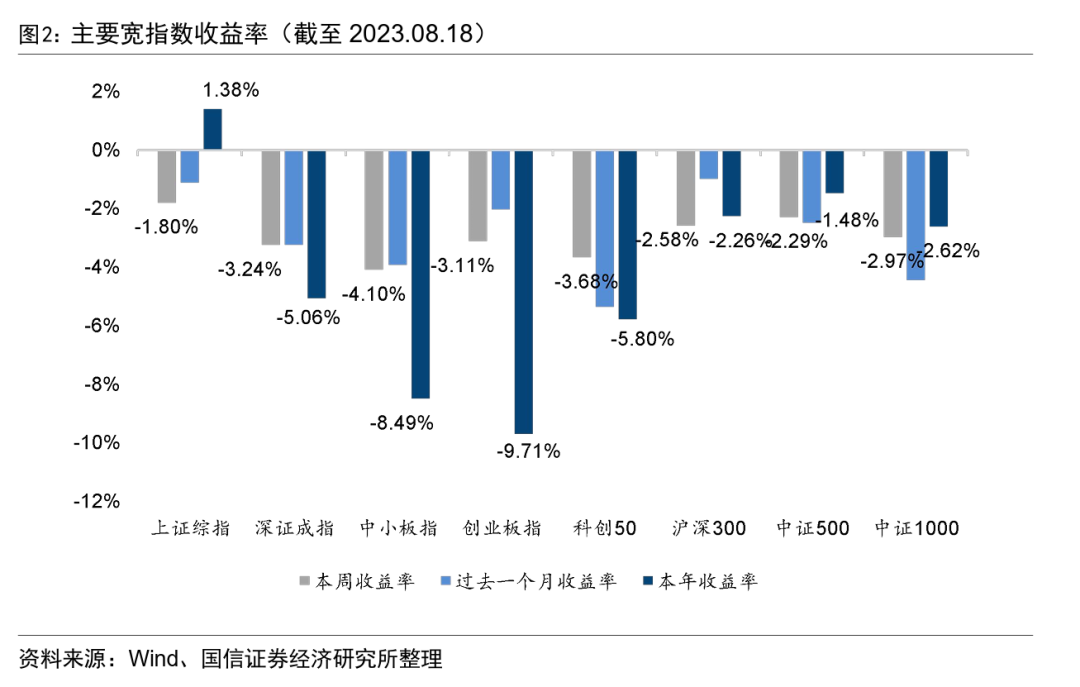

上周A股市场主要宽基指数全线下跌,上证综指、中证500、沪深300收益靠前,收益分别为-1.80%、-2.29%、-2.58%,中小板指、科创50、深证成指收益靠后,收益分别为-4.10%、-3.68%、-3.24%。从成交额来看,上周主要宽基指数成交额均有所减少。行业方面,上周纺织服装、国防军工、电力及公用事业收益靠前,收益分别为0.90%、0.83%、0.51%,电子、消费者服务、计算机收益靠后,收益分别为-4.56%、-4.34%、-4.33%。

截至上周五,央行逆回购净回笼资金7570亿元,逆回购到期180亿元,净公开市场投放7750亿元。除1年期外,其余期限的国债利率有所下行,利差缩窄7.60BP。上周中证转债指数下跌0.34%,累计成交2029亿元,较前一周减少344亿元。

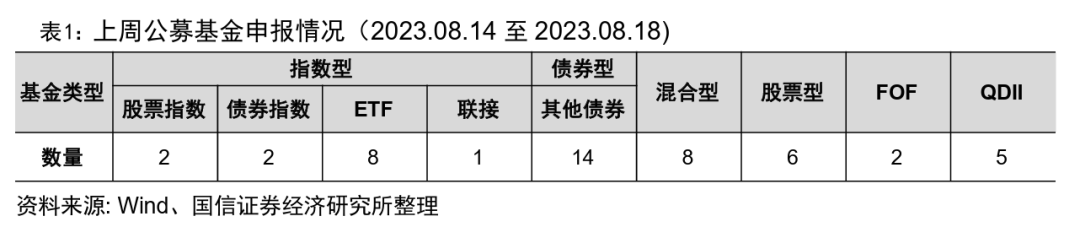

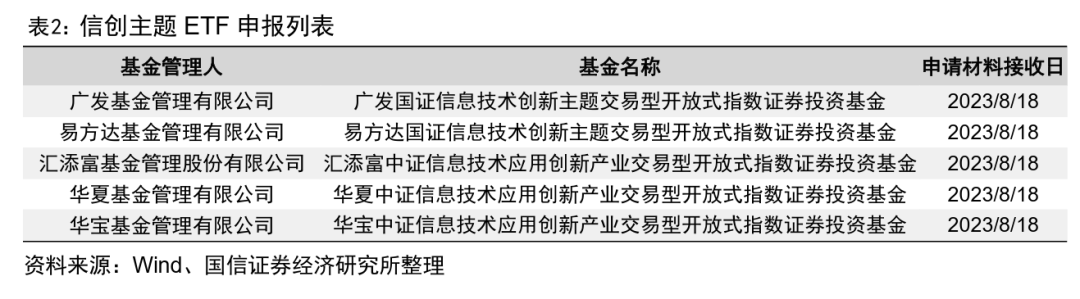

上周共上报48只基金,较上上周申报数量有所增加。申报的产品包括2只FOF、5只QDII、国证信息技术创新主题ETF、中证信息技术应用创新产业ETF、富国恒生沪深港通氢能主题ETF、大成中证红利低波动100ETF、华宝中证全指农牧渔ETF等。

8月14日,证监会官网显示,华泰柏瑞基金申报了华泰柏瑞南方东英新交所泛东南亚科技交易型开放式指数证券投资基金(QDII),该基金是国内第一只投资东南亚科技产业领域的ETF产品。

8月18日,证监会发布公告称,证监会指导上海证券交易所、深圳证券交易所、北京证券交易所自8月28日起进一步降低证券交易经手费。

二、开放式公募基金表现

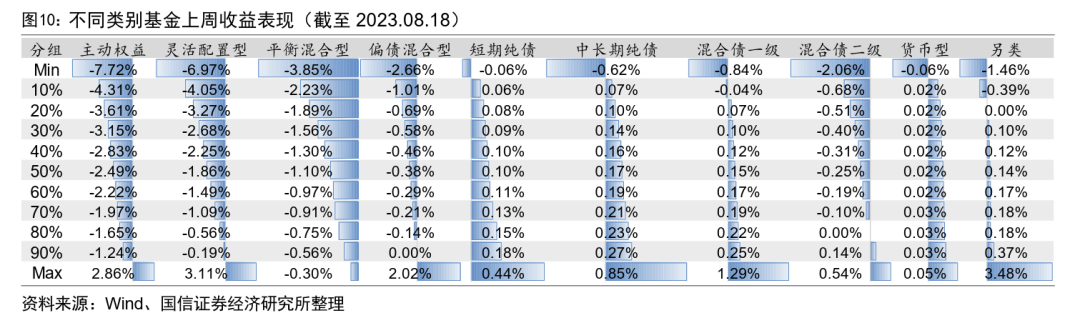

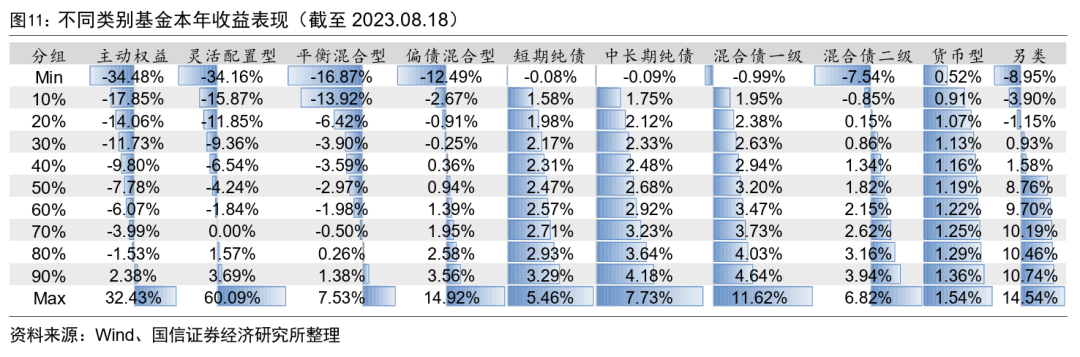

上周主动权益、灵活配置型、平衡混合型基金收益分别为-2.49%、-1.86%、-1.10%。今年以来另类基金业绩表现最优,中位数收益为8.76%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-7.78%、-4.24%、-2.97%。

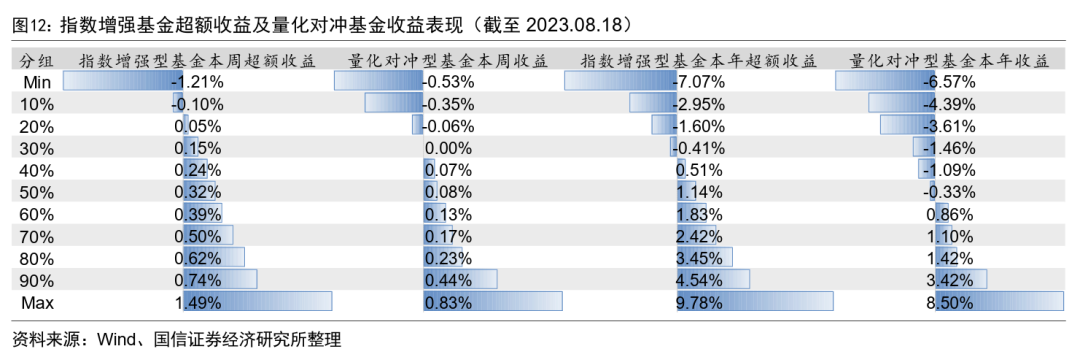

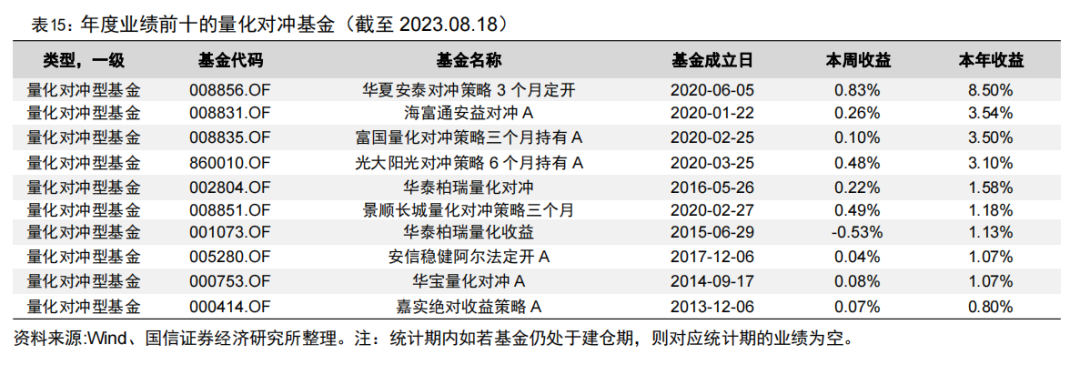

上周指数增强基金超额收益中位数为0.32%,量化对冲型基金收益中位数为0.08%。今年以来,指数增强基金超额中位数为1.14%,量化对冲型基金收益中位数为-0.33%。

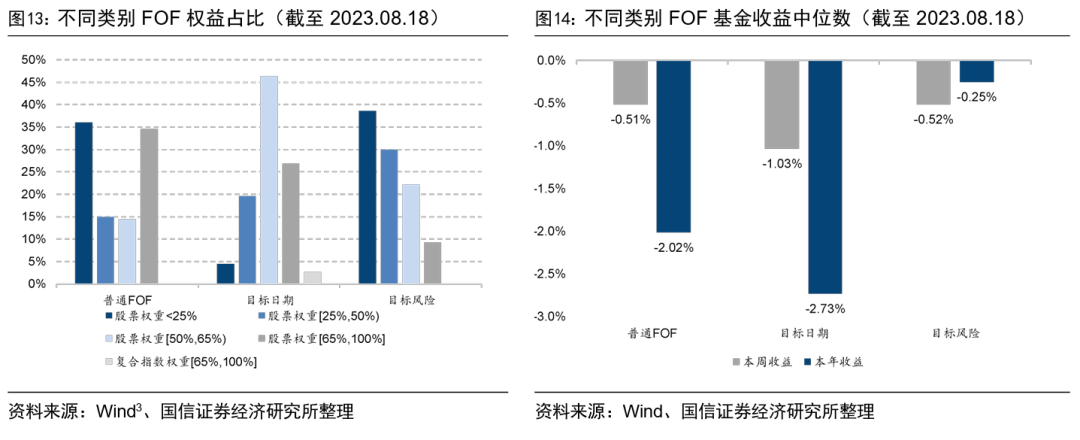

截至上周末,开放式公募基金中共有普通FOF基金208只、目标日期基金112只、目标风险基金140只。今年以来,目标风险基金中位数业绩表现最优,累计收益率为-0.25%。

上周新成立基金20只,合计发行规模为174.21亿元,较前一周有所增加。此外,上周有26只基金首次进入发行阶段,本周将有21只基金开始发行。

一

上周市场回顾

1.1

相关热点回顾

一、基金申报发行动态

上周共上报48只基金,较上上周申报数量有所增加。申报的产品包括2只FOF、5只QDII、国证信息技术创新主题ETF、中证信息技术应用创新产业ETF、富国恒生沪深港通氢能主题ETF、大成中证红利低波动100ETF、华宝中证全指农牧渔ETF等。

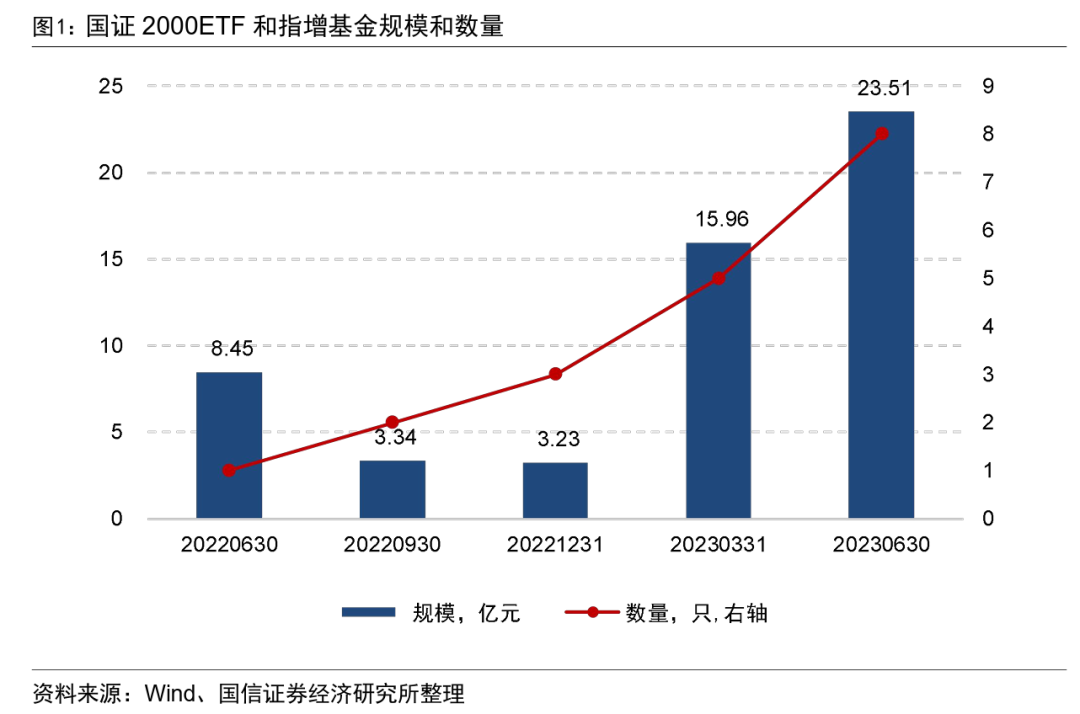

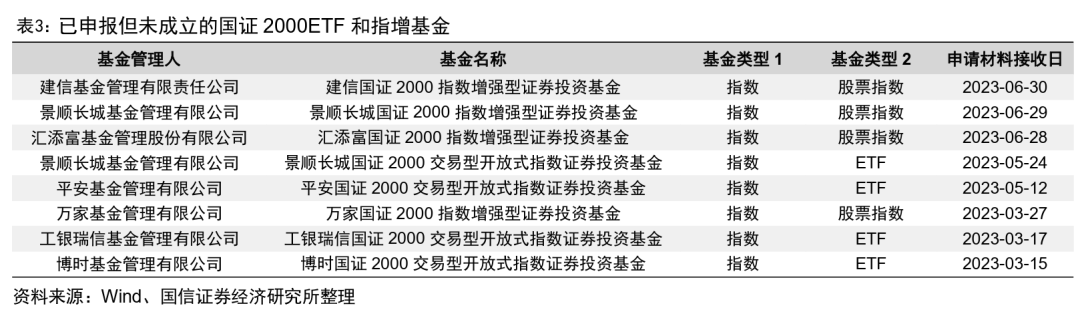

截至2023年8月20日,已申报但未成立的国证2000ETF和指增基金共有8只,如下表所示。

1.2

股票市场

上周A股市场主要宽基指数全线下跌,上证综指、中证500、沪深300收益靠前,收益分别为-1.80%、-2.29%、-2.58%,中小板指、科创50、深证成指收益靠后,收益分别为-4.10%、-3.68%、-3.24%。过去一个月沪深300指数下跌0.99%,收益最高,科创50指数下跌5.37%,收益最低。年初至今,主要宽基指数中上证综指收益最高,其累计收益率为1.38%。

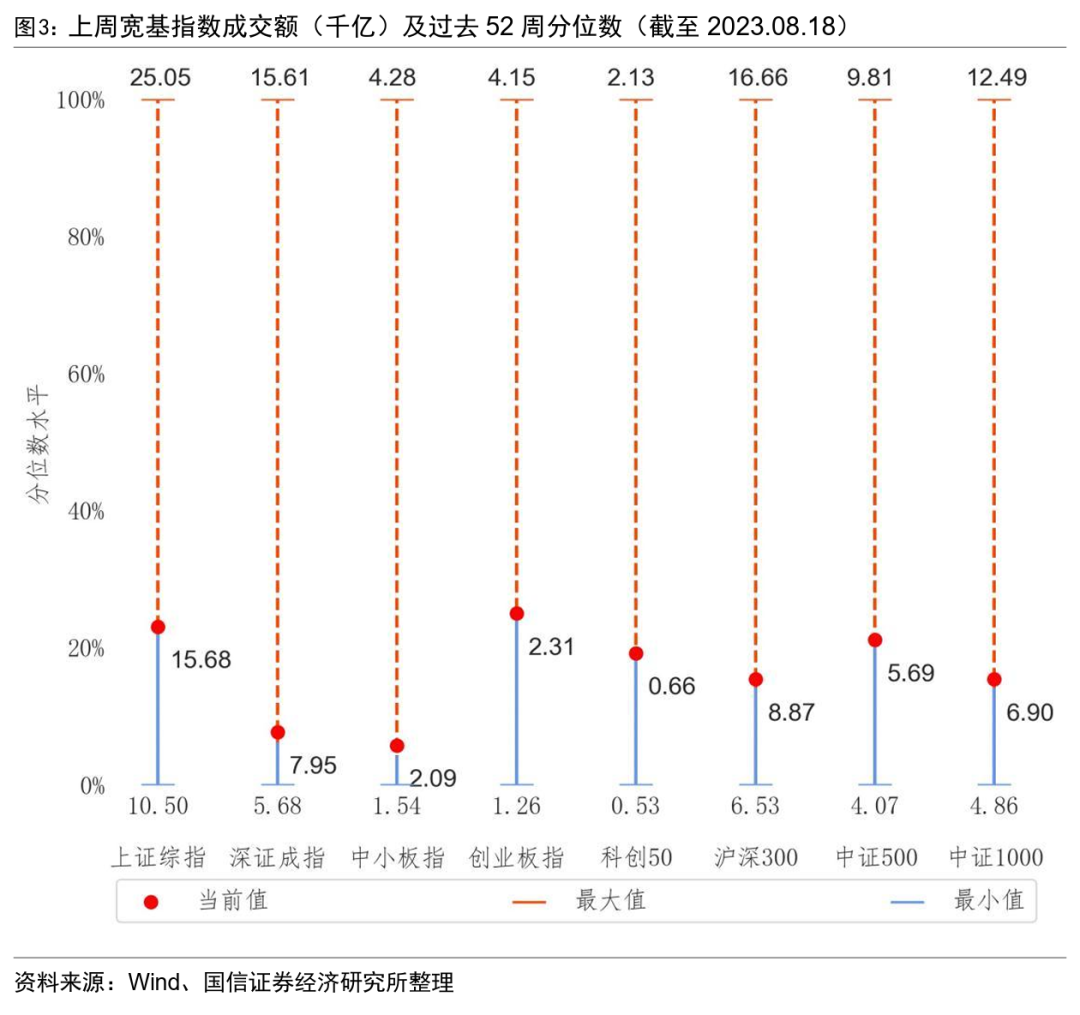

从成交额来看,除中小板指和科创50指数外,上周主要宽基指数成交额均有所减少,在过去52周的样本期内,主要宽基指数均位于5%-25%的历史分位水平。

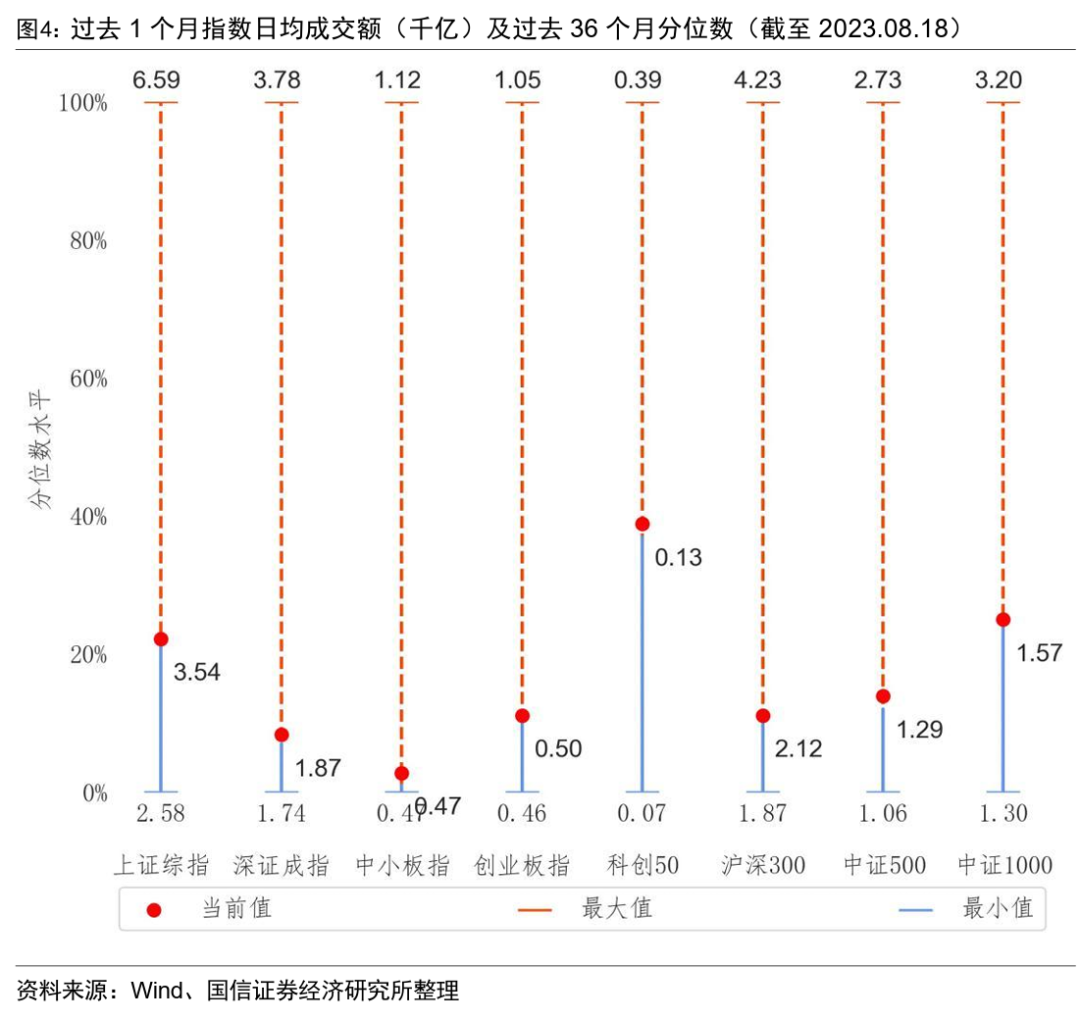

按月度来看,过去一个月主要宽基指数日均成交额有所减少,主要宽基指数均位于过去36个月0%-40%的历史分位水平。

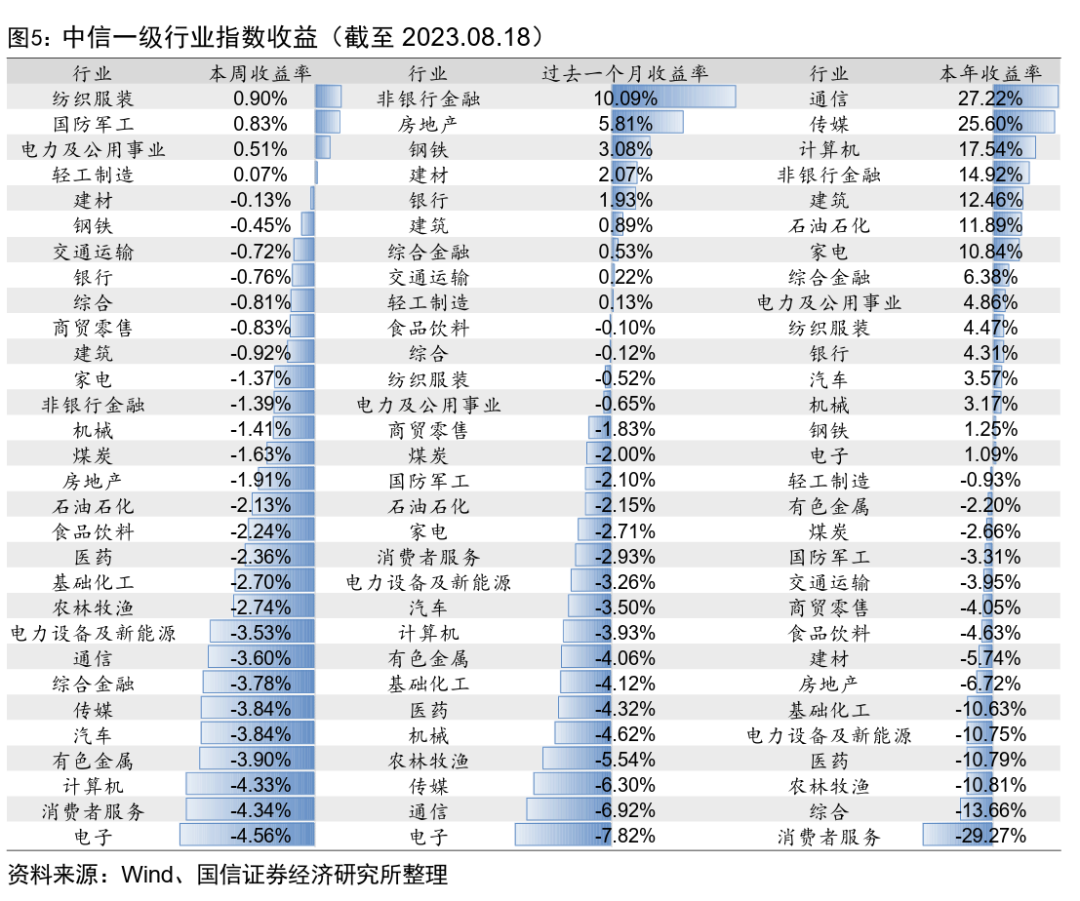

行业方面,上周纺织服装、国防军工、电力及公用事业收益靠前,收益分别为0.90%、0.83%、0.51%,电子、消费者服务、计算机收益靠后,收益分别为-4.56%、-4.34%、-4.33%。过去一个月,非银行金融行业累计上涨10.09%,涨幅最大,电子行业累计下跌7.82%,跌幅最大。今年以来,通信、传媒、计算机的累计收益较高,分别为27.22%、25.6%、17.54%,相比之下,消费者服务、综合、农林牧渔等多个行业的收益率最低。

1.3

债券市场

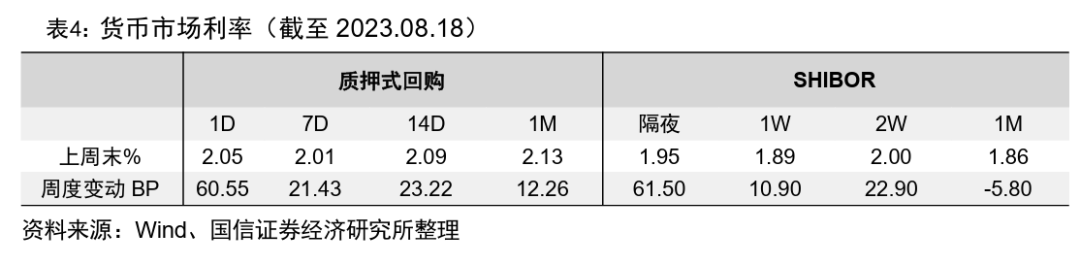

截至上周五,央行逆回购净回笼资金7570亿元,逆回购到期180亿元,净公开市场投放7750亿元。质押式回购利率:1D相比前一周增加60.55BP,SHIBOR:隔夜相比前一周增加61.50BP。

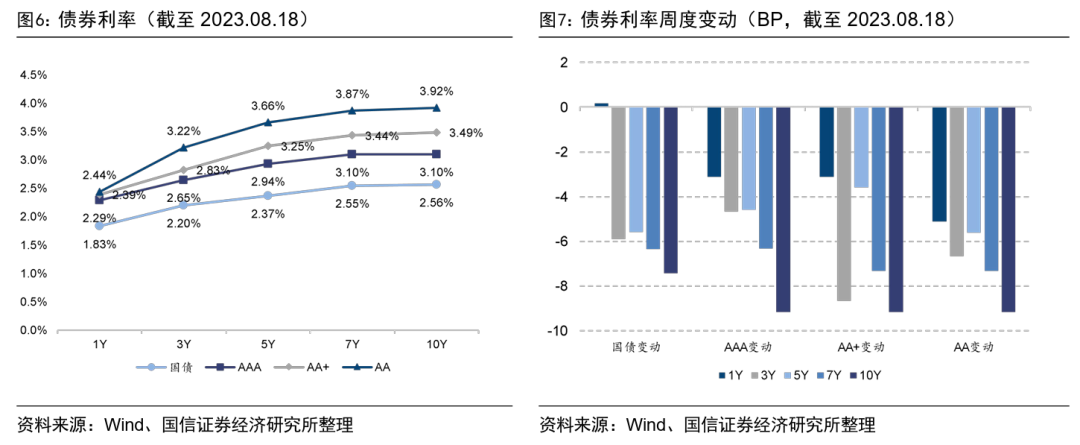

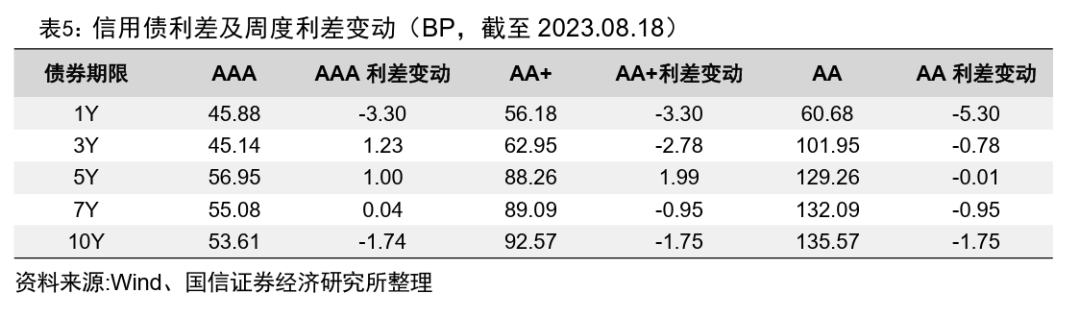

如下图所示,除1年期外,其余期限的国债利率有所下行,利差缩窄7.60BP,1年期、3年期、5年期、7年期、10年期期限的不同评级的信用债利率均有所下行。

信用利差方面,1年期、10年期期限的信用债利差均有所下行。

1.4

可转债市场

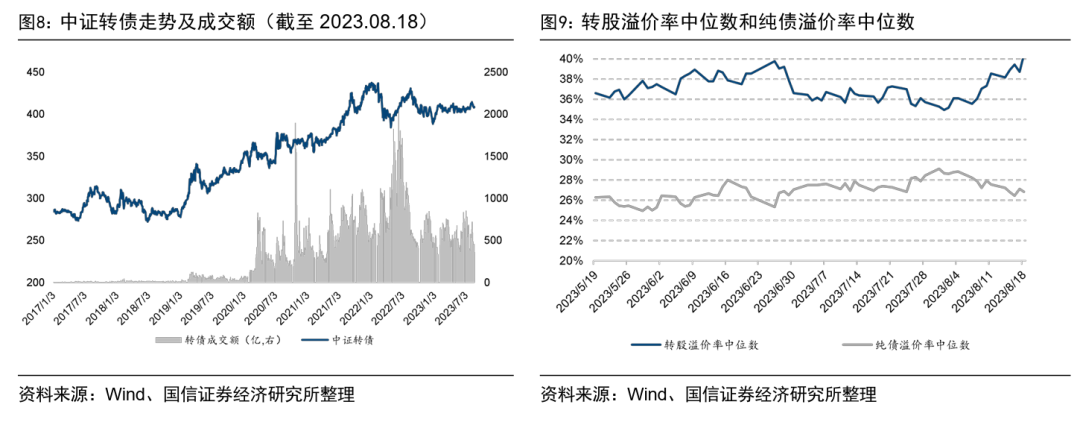

上周中证转债指数下跌0.34%,累计成交2029亿元,较前一周减少344亿元。截至上周五,可转债市场转股溢价率中位数为40.40%,较前一周增加1.87%,纯债溢价率中位数为26.85%,较前一周减少0.69%。

二

开放式公募基金表现

2.1

普通公募基金

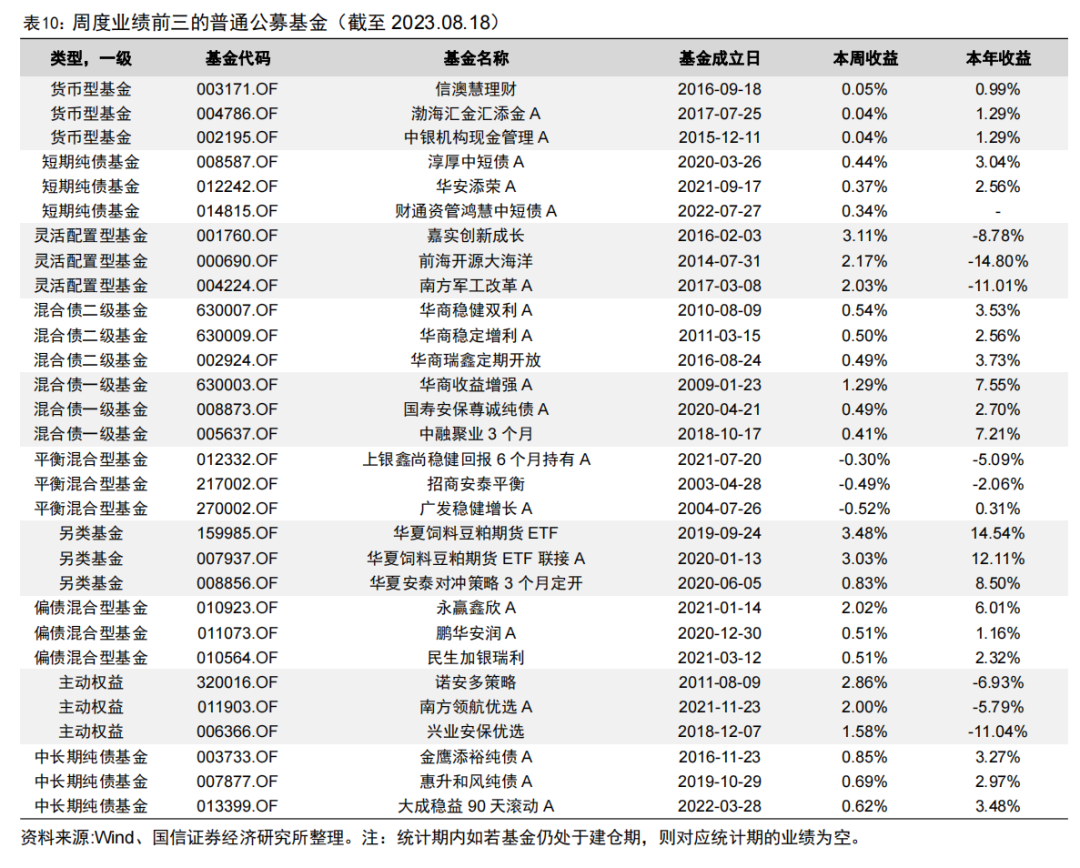

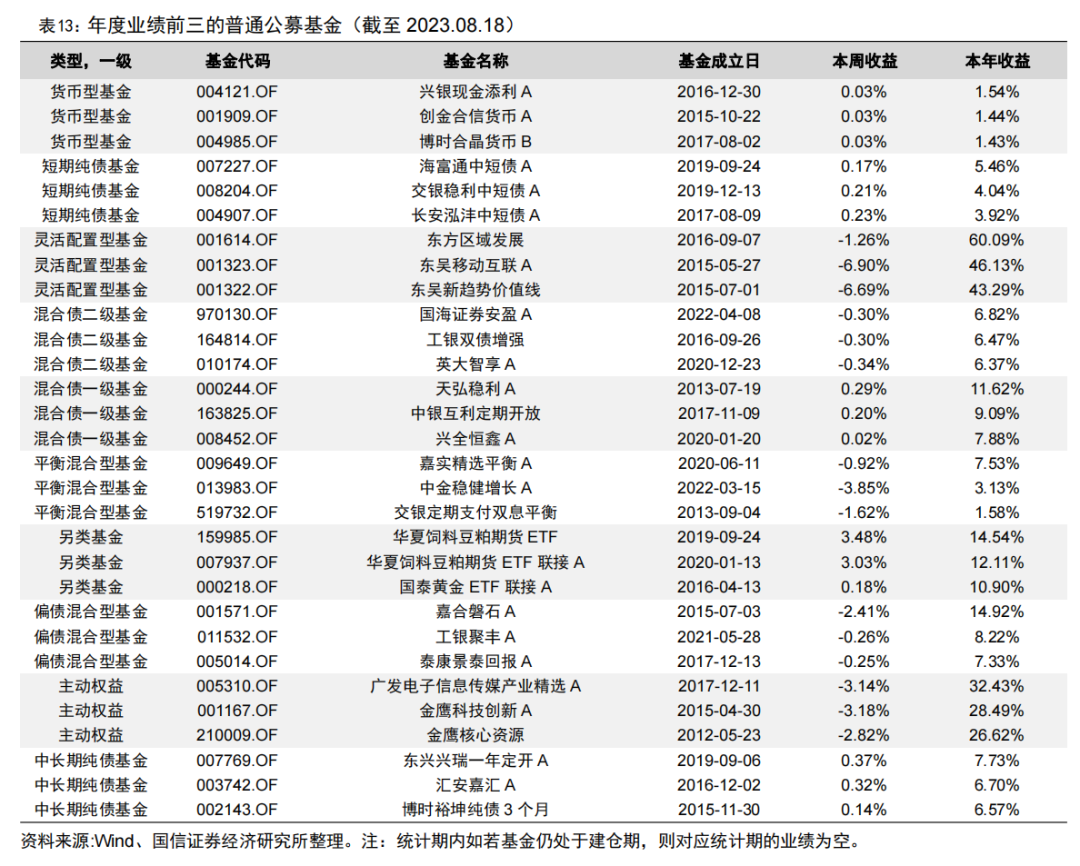

统计普通公募基金的业绩表现(不含指数增强基金、指数基金、FOF基金),新成立基金在6个月建仓期满之后才参与统计,并以开放式基金中的普通股票型基金和偏股混合型基金作为主动权益基金的样本池。上周主动权益、灵活配置型、平衡混合型基金收益分别为-2.49%、-1.86%、-1.10%。

今年以来另类基金业绩表现最优,中位数收益为8.76%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-7.78%、-4.24%、-2.97%。

2.2

量化公募基金

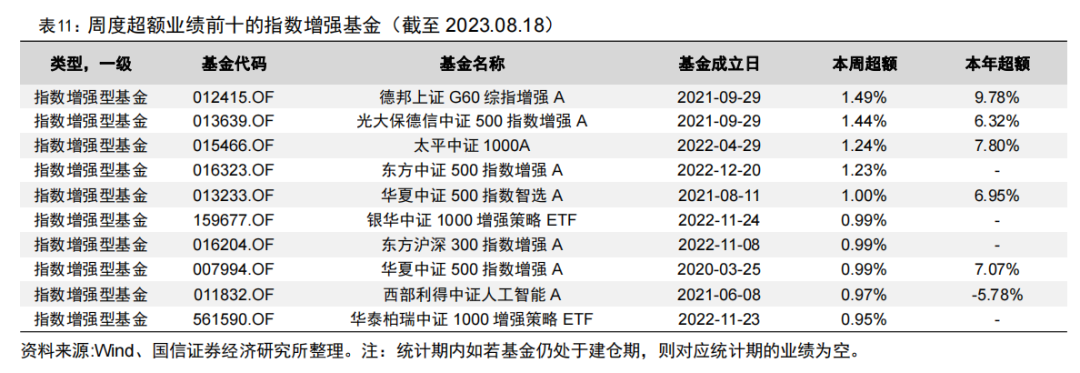

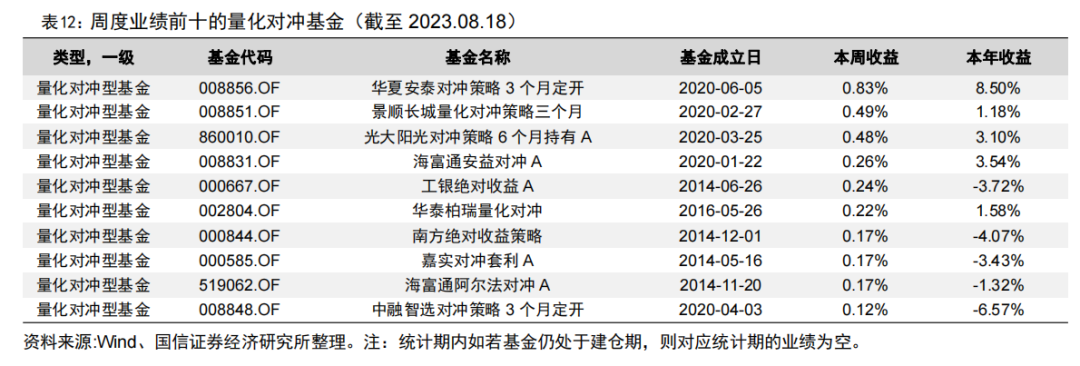

统计指数增强基金相对基准的超额收益和量化对冲型基金的收益情况,新成立基金在6个月建仓期满之后才参与统计。上周指数增强基金超额收益中位数为0.32%,量化对冲型基金收益中位数为0.08%。今年以来,指数增强基金超额中位数为1.14%,量化对冲型基金收益中位数为-0.33%。

2.3

公募FOF基金

截至上周末,开放式公募基金中共有普通FOF基金208只、目标日期基金112只、目标风险基金140只。上周新成立2只FOF基金,分别为富国鑫旺积极养老目标五年持有、华泰柏瑞祥泰稳健养老目标一年持有。依据业绩比较基准计算FOF基金中权益类资产的权重,并将基金类指数按照预计权益占比进行折算。总的来看,目标日期基金的权益仓位更高,其权益仓位主要分布在50%-65%的区间内,绝大多数目标风险基金权益仓位在50%以下,普通FOF基金的权益仓位主要分布在25%以下和65%-100%的区间内。

2.4

基金经理变更

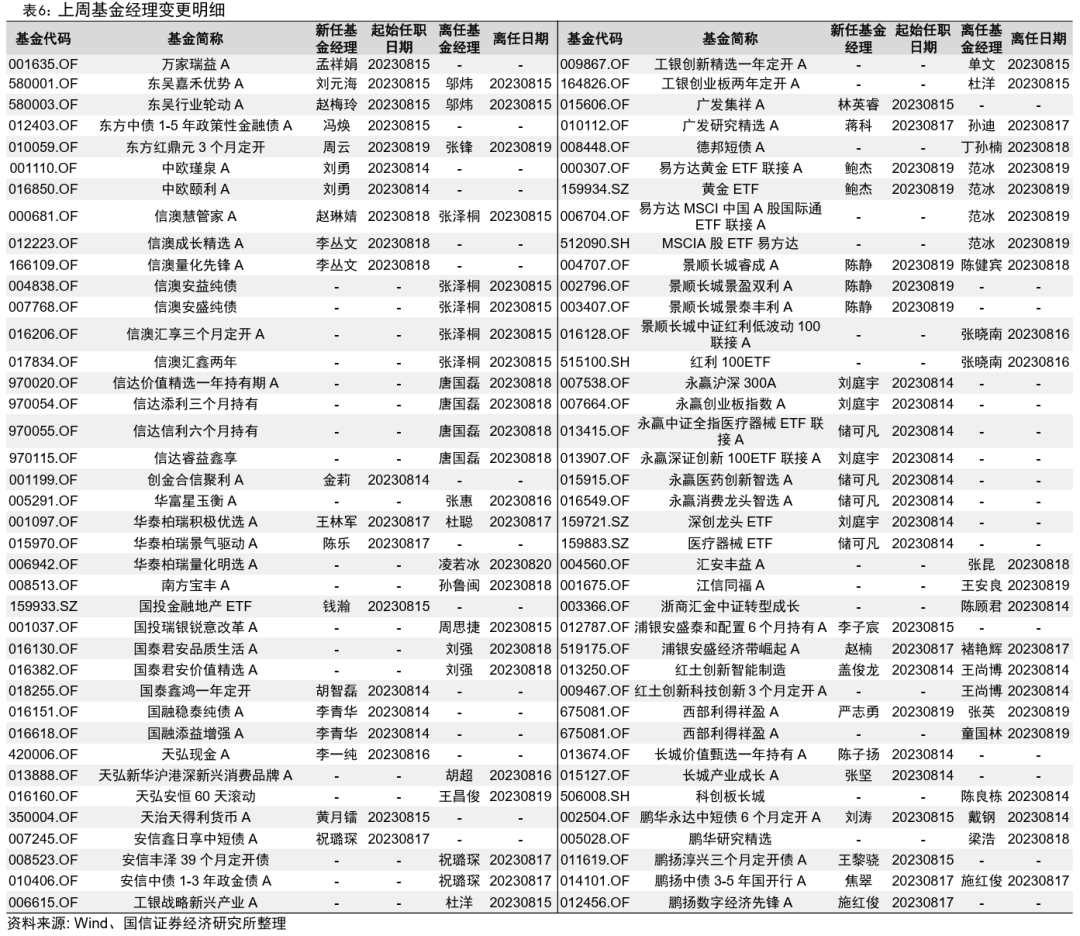

上周共有33家基金公司的77只基金产品其基金经理情况发生变动,其中产品变动数量较多的基金管理人有永赢基金(8只)、信达澳亚基金(7只)、景顺长城基金(5只)。

三

基金产品发行情况

3.1

上周新成立基金

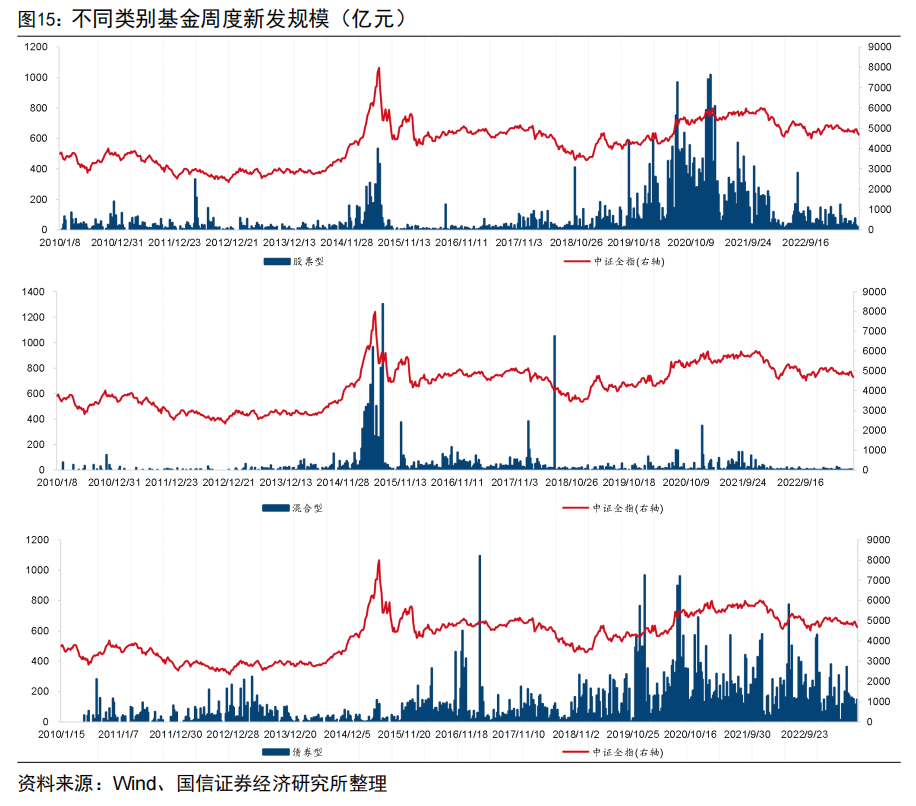

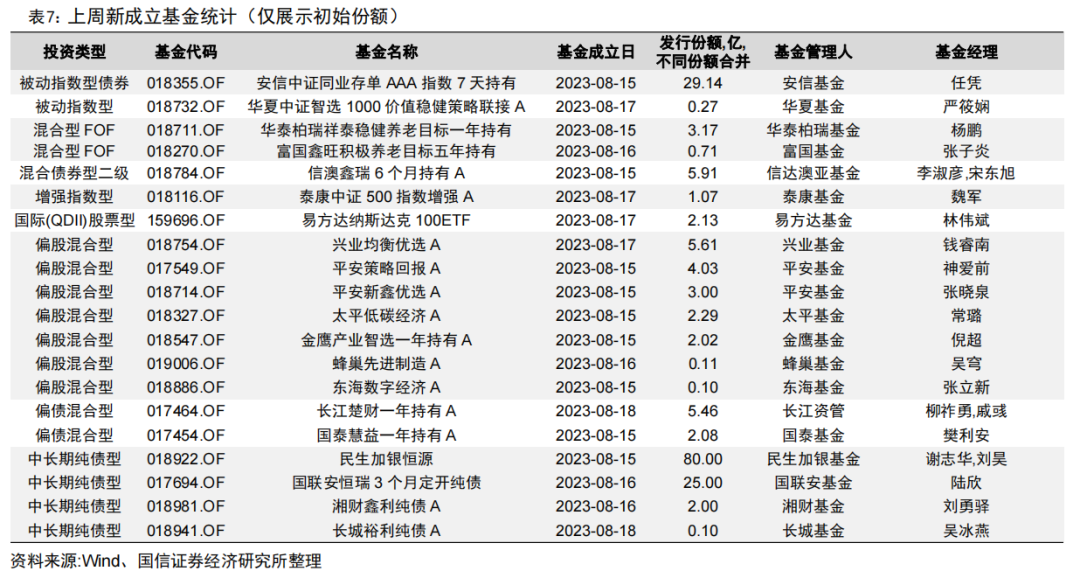

上周新发基金合计发行规模为174.21亿元,较前一周有所增加。其中股票型基金发行20.62亿元、混合型基金发行3.89亿元、债券型基金发行149.70亿元,另类基金和货币基金无新发。

上周新成立基金20只,新发基金中数量较多的类型为偏股混合型(7只)和中长期纯债型(4只),发行规模分别为17.15亿元和107.10亿元。

3.2

上周首发基金

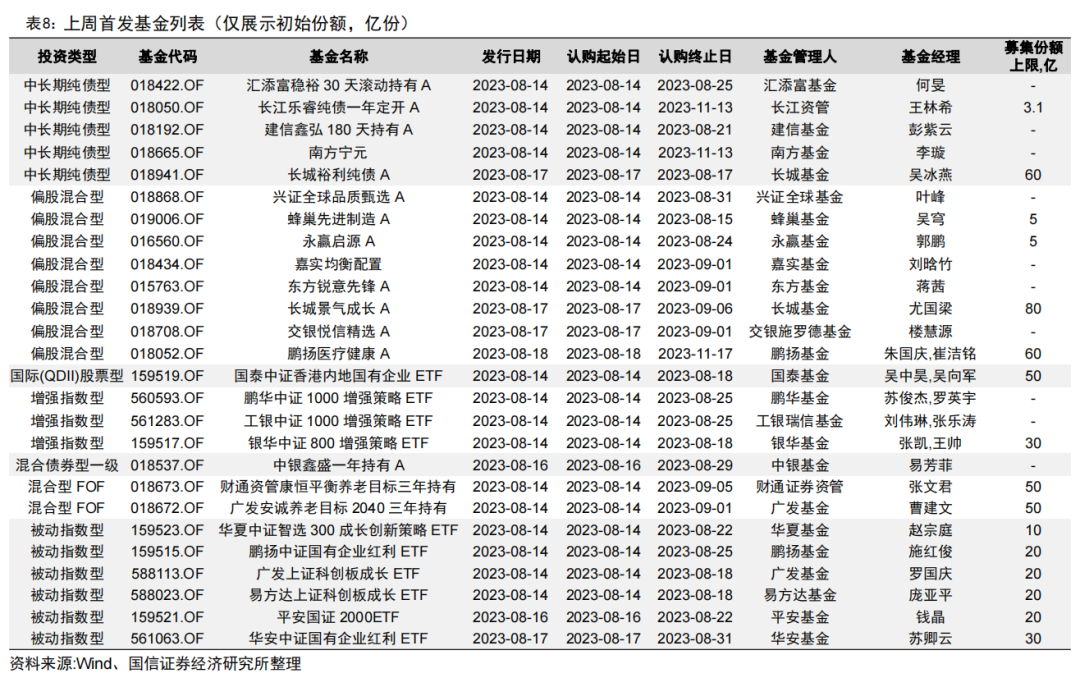

上周有26只基金首次进入发行阶段。

3.3

本周待发行基金

本周将有21只基金进入发行阶段,其中中长期纯债型(6只)、偏股混合型(5只)、混合债券型二级(2只)。

四

开放式公募基金前N名明细

本文选自国信证券于2023年08月20日发布的研究报告《交易所降低证券交易经手费,多家公募申报信创主题ETF》

分析师:张欣慰 S0980520060001

联系人:陈梦琪

风险提示:市场环境变动风险,风格切换风险。

本篇文章来源于微信公众号: 量化藏经阁