固收老将的回归首秀——合煦智远稳进纯债基金投资价值分析

摘要

1. 产品简介

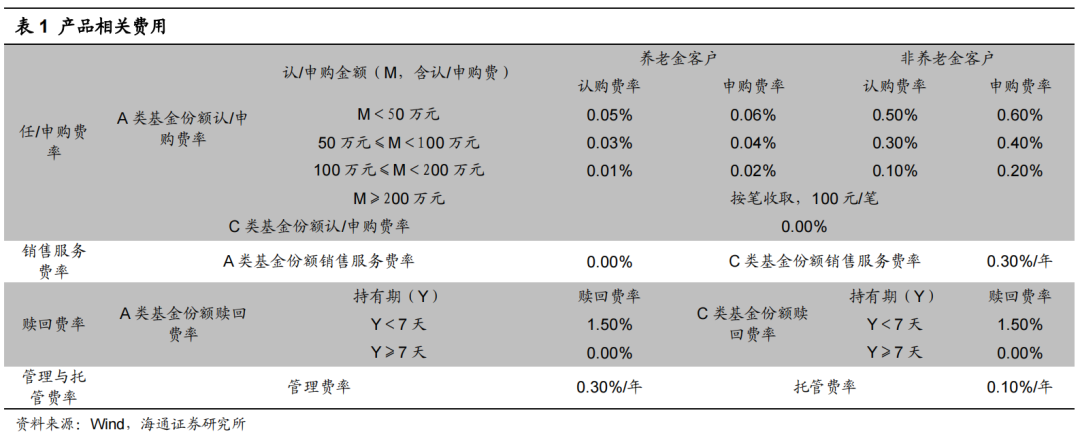

合煦智远稳进纯债债券型证券投资基金,为合煦智远基金旗下的债券型证券投资基金。基金采用契约型开放式的运作方式,在严格控制风险的基础上,力争实现基金资产的稳健增值。基金认购日期为2023年2月6日至28日,认购方式为网上和网下现金认购,认购代码017796(A类)、017797(C类)。

2. 基金经理简介

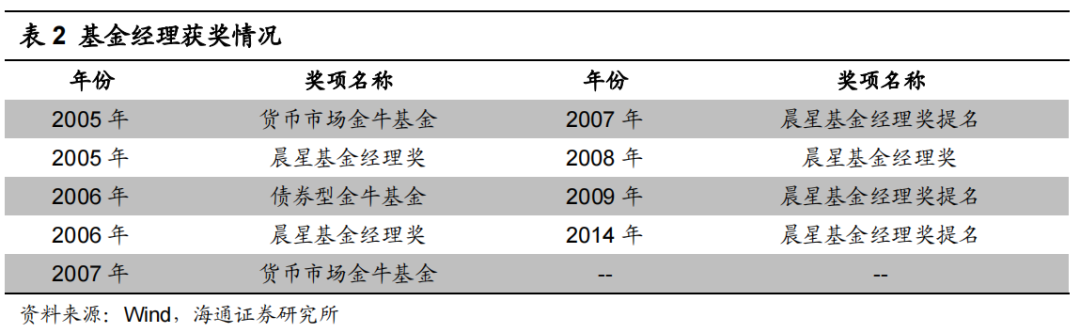

产品拟任基金经理为韩会永先生。北京大学理学学士,中国人民银行研究生部经济学硕士,逾20年金融从业经验。历任华夏基金研究发展部副总经理、投资决策委员会委员、固定收益部行政负责人、董事总经理,祈安资本副总经理,2022年加入合煦智远基金。基金经理产品管理经验丰富。历任管理公募基金20只,类型涵盖货币市场基金、中长期纯债型、一级债基、二级债基、偏债混合型及灵活配置型,在管公募基金规模最高达212.7亿元。在管理公募基金期间,曾多次斩获金牛基金奖和晨星基金经理奖。

3. 基金经理历史业绩表现优异且稳健

以其任职时间较长的华夏希望债券A为例,任职期间累计收益77.49%,年化收益6.18%;年化波动率和最大回撤分别为3.42%和6.29%,双双居于同类基金前15%。得益于优秀的风险控制水平,产品风险调整后收益突出,夏普比率和收益回撤比均排名同类基金前1/4。从收益胜率来看,产品近2年、近3年及自基金经理任职以来,月度胜率都在70%以上,季度胜率均大于75%,稳定居于同类前30%。可见,基金经理长期业绩稳健,收益胜率高。我们认为,这样的特征正匹配了债券型基金投资者的投资需求,从而使他们有良好的持有体验。

4. 基金经理投资风格

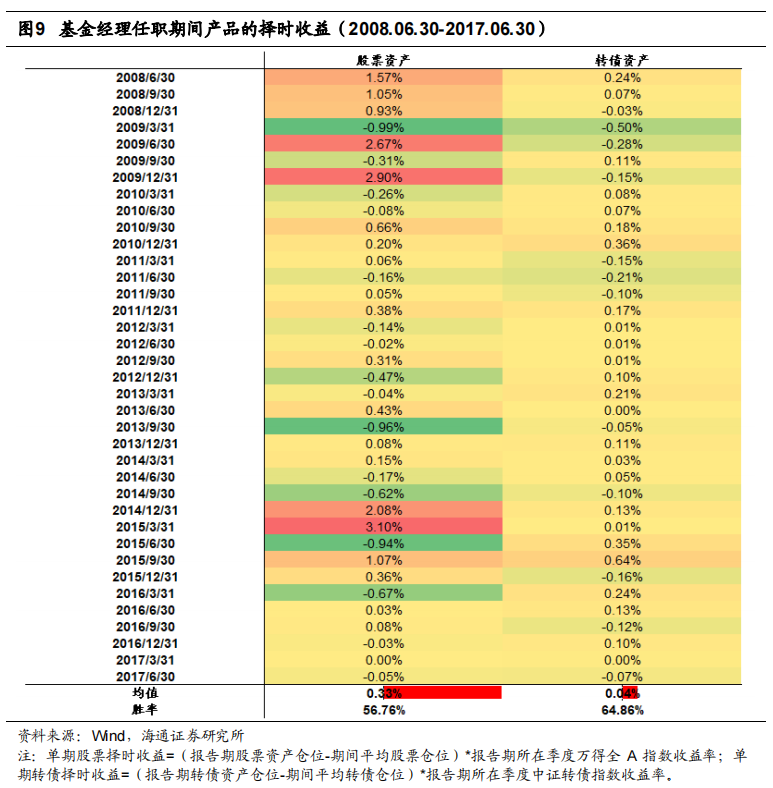

基金经理投资能力多元,无论是资产配置层面,还是各资产内部的投资,都倾向并擅长立足宏观视角进行管理。首先,资产配置层面,无论是股票资产还是转债资产,基金经理都会做仓位择时。任职期间,产品的股票仓位主要围绕6.54%的中枢上下调节,加仓力度大部分随市场上行确定性的增强而增强,减仓则多发生在牛市顶点前;转债资产仓位则围绕3.14%的中枢进行调整,调整幅度较大。根据我们的计算,基金经理任职期间,产品的股票和转债择时收益均值都大于0,收益胜率均超过50%,尤其是转债资产,择时胜率接近65%。由此可见,基金经理具备较强的资产配置能力

债券资产管理上,基金经理仍将宏观思维一以贯之,倾向于并擅长依托久期管理、券种选择、杠杆调整及转债选择等多维度策略增厚收益。纯债资产投资方面,2010年以前,产品主要配置利率债,2010年开始,信用债持仓比例显著提高并占据主导。这样的券种偏好较好地契合了过去债市的行情变迁。信用风险管理上,基金经理主要重仓信用评级良好的个券, 2014年开始适度下沉信用资质以增厚收益。杠杆管理上,产品的杠杆比率在1-1.5区间内浮动,杠杆调整基本与杠杆收益变动保持一致。最后,转债资产投资方面,2011-2012年,A股市场震荡下行,基金经理此时配置了较多债性及底仓安全性更强的品种,以保障净值稳定增长;2014年,股市开始反弹,基金经理的转债选择由原先的防守转为进攻,增持了股性更强的品种。

5. 风险提示

1)本文根据公开数据和评价指标计算,不作为对未来走势的判断和投资建议;2)本文结论通过公开数据分析所得,存在由于数据不完善导致结论不精准的可能性。

1

产品简介

1.1

基本信息

合煦智远稳进纯债债券型证券投资基金,为合煦智远基金旗下的债券型证券投资基金。基金采用契约型开放式的运作方式,在严格控制风险的基础上,力争实现基金资产的稳健增值。理论上,基金的预期收益与风险低于股票型基金、混合型基金,高于货币市场基金。业绩比较基准为“中债综合全价指数”。

产品的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的国家债券、地方政府债券、金融债券、次级债券、中央银行票据、企业债券、公司债券、证券公司短期公司债券、中期票据、短期融资券、超短期融资券、中小企业私募债、可分离交易债券的纯债部分、资产支持证券、债券回购、同业存单和银行存款等固定收益类资产、国债期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会的相关规定)。不投资于股票、权证等权益类资产,也不投资于可转换债券(可分离交易可转债的纯债部分除外)、可交换债券。

基金认购日期为2023年2月6日至28日,认购方式为网上和网下现金认购,认购代码017796(A类)、017797(C类)。

1.2

基金经理简介

产品拟任基金经理韩会永先生。北京大学理学学士,中国人民银行研究生部经济学硕士,逾20年金融从业经验。历任华夏基金研究发展部副总经理、投资决策委员会委员、固定收益部行政负责人、董事总经理,祈安资本副总经理,2022年加入合煦智远基金。

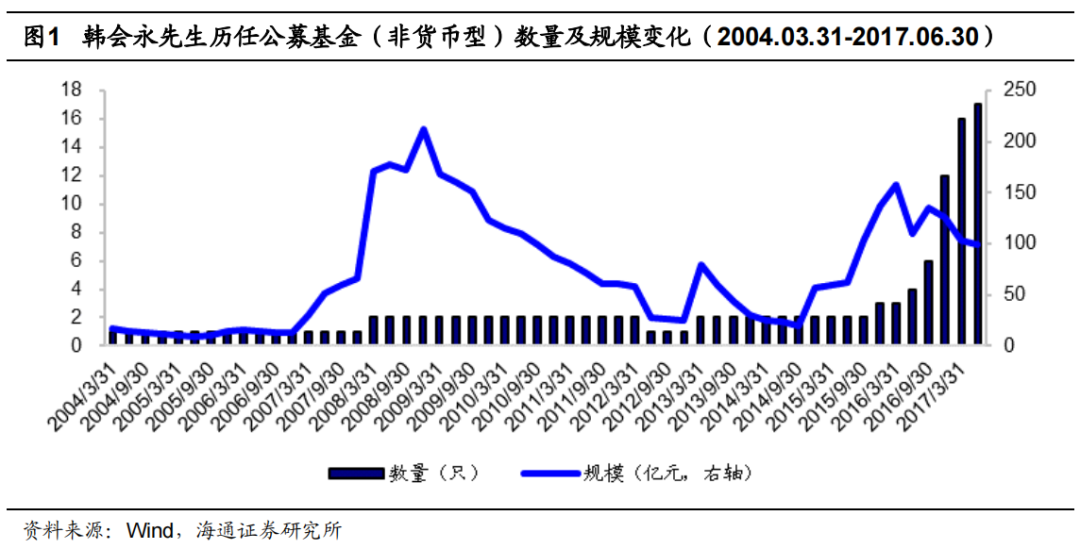

基金经理产品管理经验丰富。历任管理公募基金20只,类型涵盖货币市场基金、中长期纯债型、一级债基、二级债基、偏债混合型及灵活配置型,在管基金规模(仅统计公募非货币型基金的规模)最高达212.7亿元。在管理公募基金期间,曾多次斩获金牛基金奖和晨星基金经理奖。

2

基金经理历史业绩分析

我们以基金经理任职时间较长的华夏希望债券A为代表产品,对其投资业绩和投资风格展开分析。

华夏希望债券A成立于2008年3月10日,韩会永先生于2008年3月10日至2017年9月8日任职基金经理。产品业绩比较基准为中证综合债券指数收益率。截至2017年2季报,产品规模为13.43亿元。

2.1

长期业绩稳健

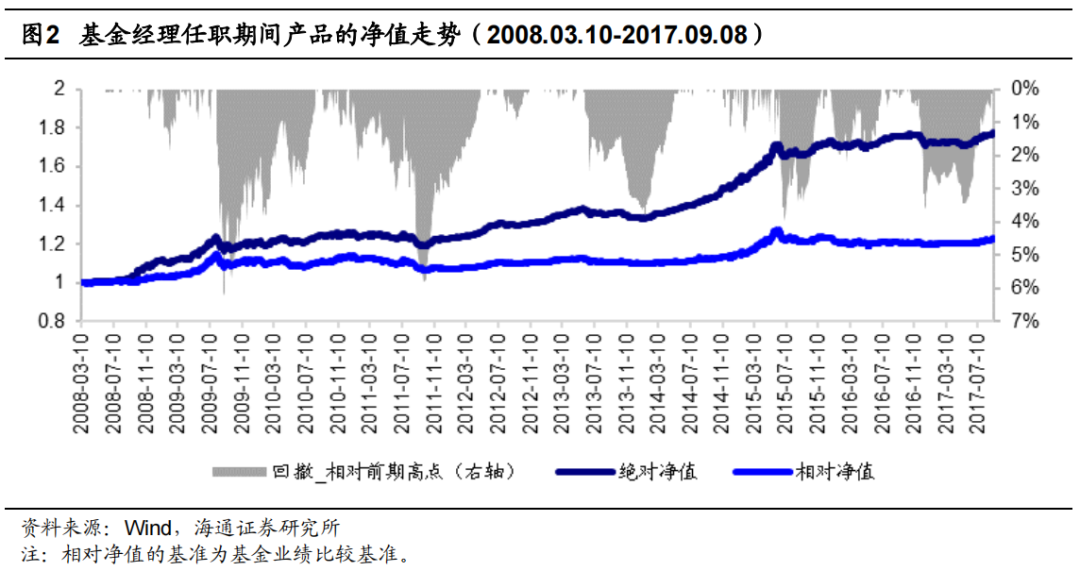

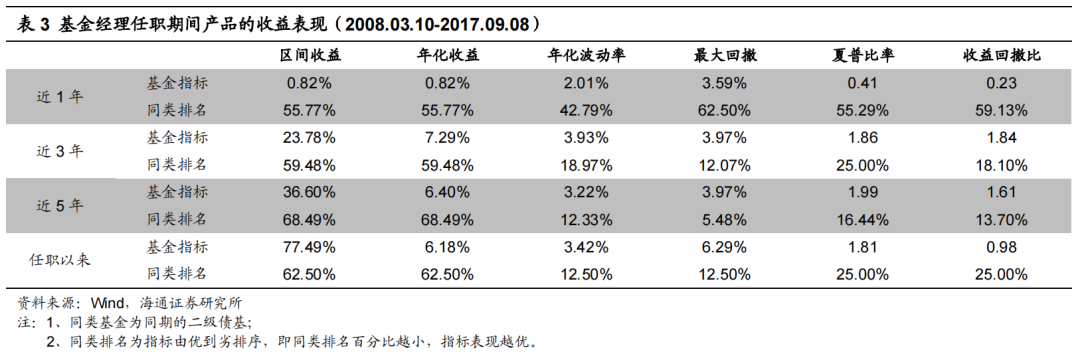

基金经理任职期间(2008年3月10日至2017年9月8日,本文其他部分与之相同),产品累计收益77.49%,年化收益6.18%,位居同类基金中位水平。产品风险控制能力十分突出,区间年化波动率和最大回撤分别为3.42%和6.29%,双双居于同类基金前15%。

得益于优秀的风险控制水平,产品风险调整后收益突出。基金经理任职期间,夏普比率和收益回撤比分别为1.81和0.98,均排名同类基金前1/4。

从不同时间维度来看,截至2017年9月8日,无论是近1年、近3年,还是近5年,产品均能取得正年化收益,稳定居于同类基金中位水平。在保证较好收益的同时,对比同类,产品业绩明显具有较高稳健性。3个时间维度的年化波动率和最大回撤都不超过4%,近3年和近5年均位居同类前20%。

因此,我们认为,基金经理长期业绩表现较为优异,稳健性高。

2.2

收益胜率高,持有体验良好

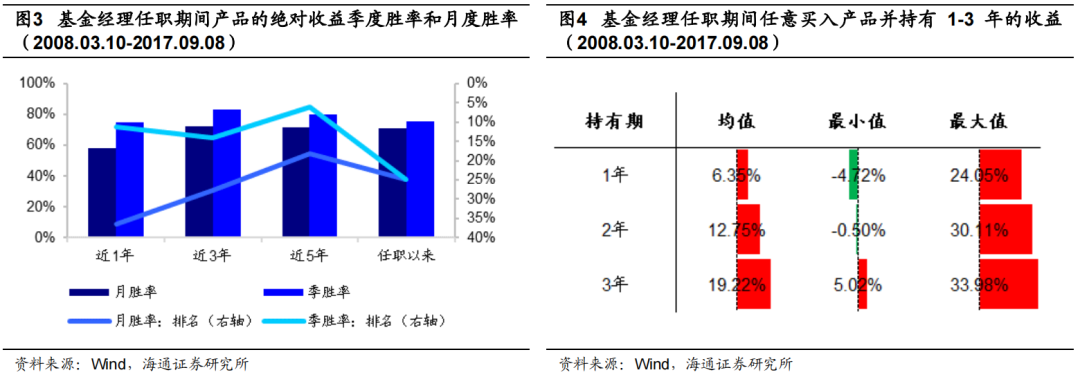

从收益胜率来看,截至2017年9月8日,产品近2年、近3年及自基金经理任职以来,月度胜率都在70%以上,季度胜率均大于75%,稳定居于同类前30%。我们认为,高胜率的特征再一次印证了基金经理业绩表现之稳健。

得益于此,产品能给投资者带来良好的持有体验。基金经理任职期间,任意时点买入并持有产品1-3年的收益均值分别为6.35%、12.75%和19.22%。也就是说,产品大部分时间能给投资者提供一个较优的回报。我们认为,这对债券类基金来说至关重要。

我们认为,债券类基金往往对标风险偏好较低的投资者。于这部分投资者而言,业绩稳健至关重要。从上述分析可以看出,基金经理长期业绩稳健,收益胜率高。我们认为,这样的特征正匹配了投资者的投资需求,保证了他们在持有期内有良好的体验。

3

基金经理投资风格分析

3.1

资产配置

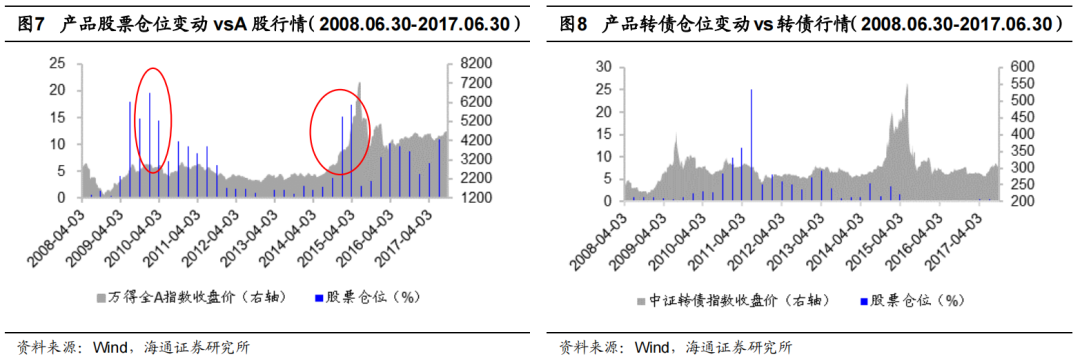

无论是股票资产还是转债资产,基金经理都倾向于做择时调整。

任职期间,产品的股票仓位中枢为6.54%,与同类基金相当。各报告期仓位主要围绕这一中枢上下波动,最高至19.64%,最低降为0%,择时操作力度较大。从操作频率来看,仓位周期大部分时间在1年及以上。这表明,基金经理的仓位管理并非着眼于获取短期波段收益,而是立足于捕捉大方向行情。转债资产仓位中枢为3.14%,围绕这一中枢,基金经理也会做较大幅度的仓位调整。

此外,结合市场行情来看,基金经理的加仓操作大部分是分步完成的,即仓位在市场上行确定性的增强中逐步提高。减仓则多发生在牛市顶点前。我们推测,当市场情绪高涨、估值较高时,基金经理或倾向于降仓。这一特点一方面体现了基金经理较为审慎的投资风格,另一方面也说明其具备较强的宏观判断能力。

那么基金经理的择时效果如何呢?我们借助季报和市场指数,定义单期股票择时收益为,(报告期股票仓位-考察期间平均股票仓位)*报告期所在季度万得全A指数收益率;单期转债择时收益为,(报告期转债仓位-考察期间平均转债仓位)*报告期所在季度中证转债指数收益率。用这两个指标来分析上述问题。

根据我们的计算,基金经理任职期间,产品的股票和转债择时收益均值都大于0,分别为0.33%和0.04%;择时收益胜率均超过50%,尤其是转债资产,择时胜率接近65%。由此可见,基金经理具备较强的资产配置能力。

3.2

纯债投资

Ø 久期管理

2010年底至2012年中报,久期由2.8年逐步提升至3.4年。2012年下半年开始,久期逐渐下降,至2014年年报降至2.4年。2015年上半年,久期又有小幅提升。2015年下半年开始,久期再次进入下调阶段,至2017年中报,降至1.66年的历史低位。

结合市场利率走势来看,2011年下半年至2012年上半年,市场利率下行。产品此时拉升久期是较为明智的操作。2012年下半年至2014年年初,利率经历底部震荡后快速攀升,此时基金经理也较为准确地下调了久期。

2015年下半年-2016年底,尽管利率震荡下行,但产品久期仍在下调。我们推测,该阶段利率处于历史低位,即上行风险较大。基金经理或出于防范风险的考虑下调了久期。2016年底,利率已处于很低水平。基金经理在2017年上半年进一步下调久期至2年以下。这一次调整也使产品较好地规避了利率上行的负面影响。

因此,我们认为,债券资产管理上,基金经理仍将宏观思维一以贯之。并且,历史的久期调整在大部分时候都契合了债市变化。

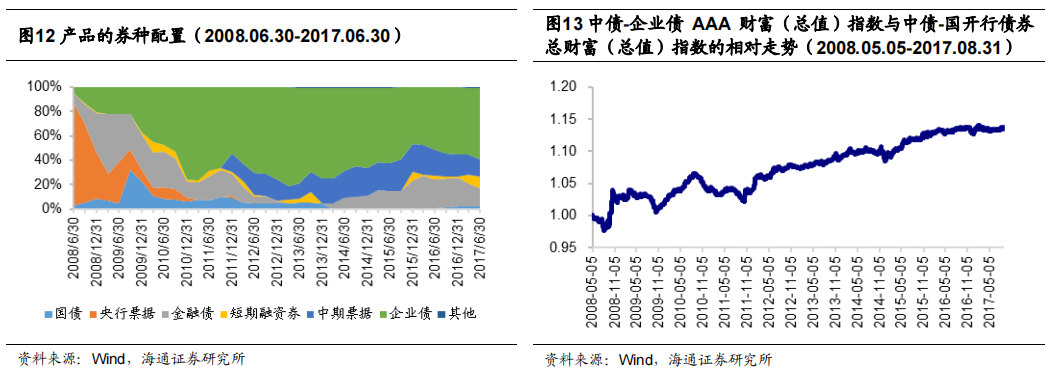

Ø 券种配置

2008年下半年至2009年底,基金经理较为偏好利率债,即央行票据、金融债以及国债。2010年起,信用债配置比例大幅提升。至同年3季报,比例超过50%,逐渐在纯债券资产中占据主导。这之后,产品债券持仓基本以企业债、中期票据和金融债为主。其中,企业债配置比例一直保持高位;金融债配置比例在0-30%区间内浮动;中期票据自2011年底开始持仓,仓位维持在10%-25%之间。

进一步结合市场行情,即利用中债-企业债AAA财富(总值)指数与中债-国开行债券总财富(总值)指数的相对走势,来分析基金经理券种偏好的变迁。可以看到,2008年下半年至2009年底,信用利差呈震荡调整态势,基金经理此时的持仓主要为利率债;2010年,信用债相对利率债走强,其在持仓中的比例也逐步提升;2011年,信用债在持仓中的比例小幅回调,对应的则为信用债走弱的行情;2012年开始,信用利差稳步减小,信用债持续走强,此时产品的持仓则基本以信用债为主。

我们认为,由上述分析可知,券种配置上,基金经理仍倾向并擅长随市调整,持仓券种变化较好地契合了过去债市的行情变迁。

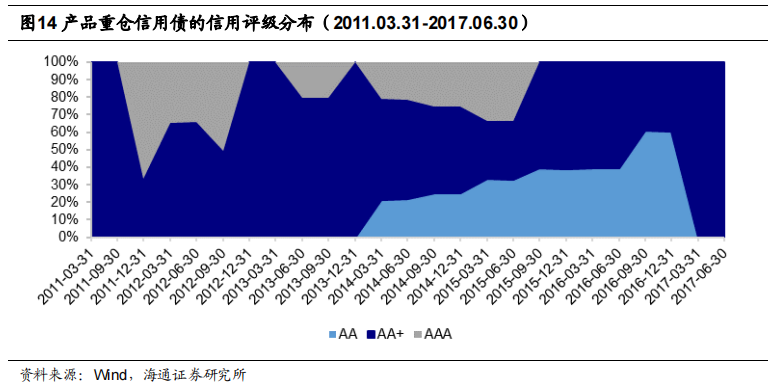

在具体信用债选择上,基金经理主要重仓信用评级良好的个券,审慎下沉信用资质。具体来看,2010年,尽管信用债在持仓中已占据主导,但并未成为前5大重仓债券。即,该阶段主要通过分散化的方式防范信用风险。2011-2013年,重仓信用债以AAA和AA+为主。2014年,开始适度下沉信用资质以增厚收益,AA级债券重仓比例有所提升。总体来看,基金经理对信用风险有较为严格的控制。

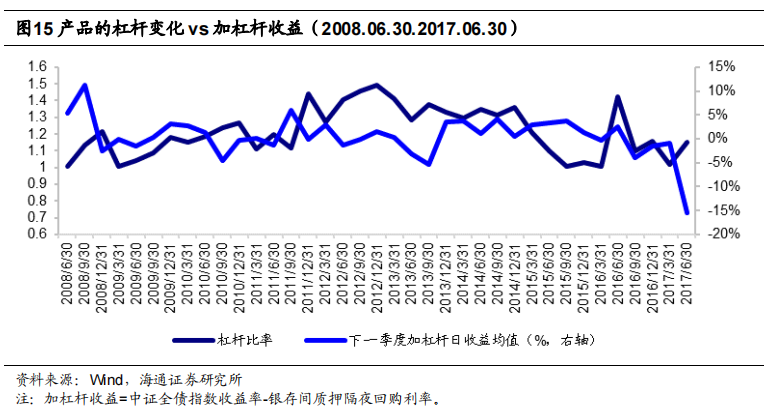

Ø 杠杆选择

定义基金资产净值与资产总值之比为杠杆比率,分析基金经理的杠杆管理能力。2008年2季报至2017年2季报,产品的杠杆比率在1-1.5区间内浮动。结合市场行情来看,杠杆调整基本与加杠杆收益(加杠杆收益=中证全债指数收益率-银存间质押隔夜回购利率)变动保持一致。因此,我们认为,杠杆管理上,基金经理仍具有较强的宏观调整能力。

综上所述,我们认为,纯债资产管理上,基金经理仍将宏观思维一以贯之,倾向并擅长依托久期管理、券种选择以及杠杆调整增厚收益。

3.3

转债投资

产品主要在2010-2014年期间配置转债,因此,本部分将仅围绕这一阶段进行分析。

2010-2014年,产品各期披露的转债数在3-8只。各报告期转债平均持仓周期基本在1年以上。因此,我们认为,转债资产上,基金经理倾向于精选标的,并长期持有。

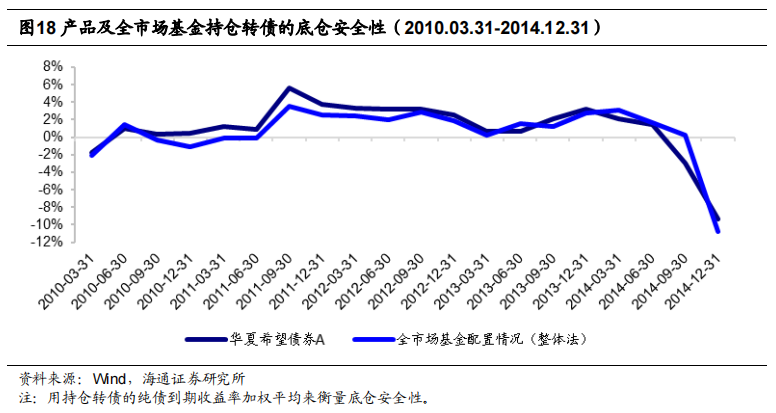

那么,基金经理偏好何种特征的转债呢?首先,我们利用持仓转债(这里的持仓转债仅包括披露的转债,本部分其他地方与之相同)的纯债到期收益率指标,来考察底仓安全性。如下图所示,产品持仓转债的底仓安全性在2011-2012年间略高于其他基金,在2014年则略低于其他基金。

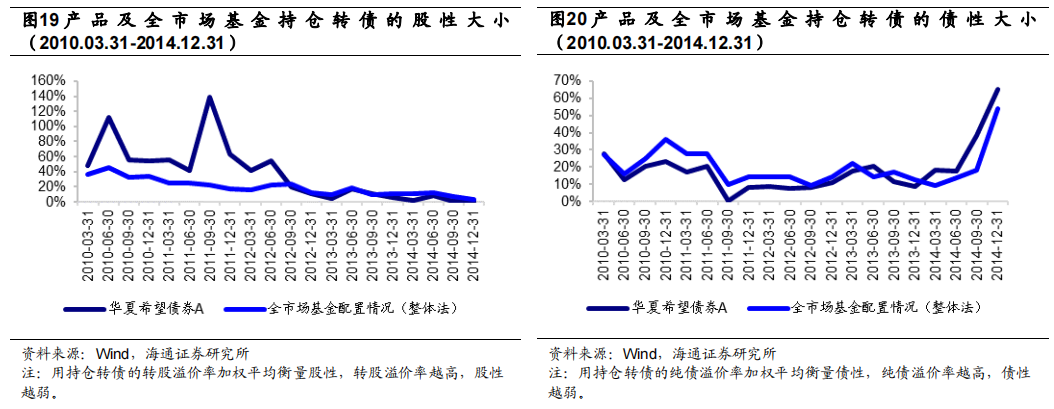

其次,利用转股溢价率和纯债溢价率指标,来考察产品转债资产的股性和债性大小。如图19-20所示,2010-2012年,基金经理偏好债性更强的转债;2014年,则更为偏好股性更强的转债。

结合股市走势来看,2011-2012年,A股市场震荡下行。我们认为,基金经理此时更看重转债的债性及底仓安全性,以保障产品净值稳定增长。2014年,股市开始反弹。此时,基金经理的转债选择由原先的防守转为进攻,适度放松了对底仓安全性的限制,而增持了股性更强的品种。

从以上分析中不难看出,转债资产的选择上,基金经理依旧倾向于随市调整,在不同阶段选择更具适应性的品种进行配置。

3.4

收益归因

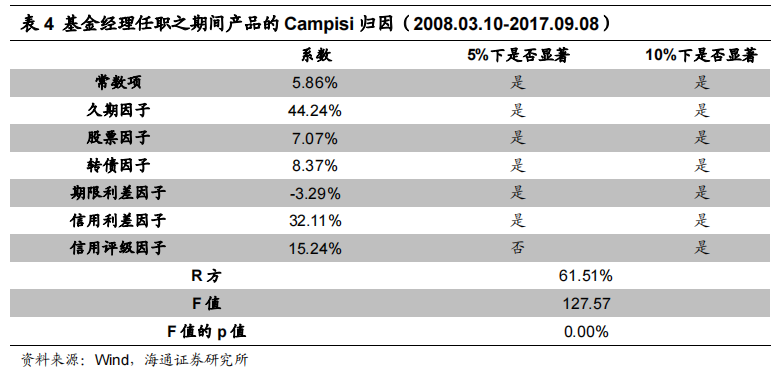

接下来,我们利用Campisi净值归因模型对产品的收益进行拆分,以综合评估基金经理各维度的投资能力。(注:采用多元回归模型。回归的因变量为基金的日收益率,自变量为股票因子、转债因子、久期因子、期限利差因子、信用利差因子、信用评级因子。在进行回归前,将转债因子对股票因子进行正交,将正交处理后的转债因子带入模型进行回归。)

如下表所示,久期因子、股票因子、转债因子、期限利差因子、信用利差因子的回归系数均在5%显著性水平下显著。将显著性水平放宽至10%,信用评级因子也是显著的。这表明,产品收益来源十分多元。根据上文分析,无论是纯债资产还是转债资产,基金经理都会进行自上而下的调整,不同时期选择较优的策略进行管理。我们认为,这或许正是造就产品收益多元化的原因。

另外,回归常数项显著为正,即基金经理具备超越这些因子(代表不同系统性风险)的投资能力。结合上文分析,我们认为,这或许正是诸如资产配置、久期管理、杠杆调节等自上而下的宏观把握能力。

4

总结

4

总结

合煦智远稳进纯债债券型证券投资基金,为合煦智远基金旗下的债券型证券投资基金。基金采用契约型开放式的运作方式,在严格控制风险的基础上,力争实现基金资产的稳健增值。基金认购日期为2023年2月6日至28日,认购方式为网上和网下现金认购,认购代码017796(A类)、017797(C类)。

产品拟任基金经理为韩会永先生。北京大学理学学士,中国人民银行研究生部经济学硕士,逾20年金融从业经验。历任华夏基金研究发展部副总经理、投资决策委员会委员、固定收益部行政负责人、董事总经理,祈安资本副总经理,2022年加入合煦智远基金。基金经理产品管理经验丰富。历任管理公募基金20只,类型涵盖货币市场基金、中长期纯债型、一级债基、二级债基、偏债混合型及灵活配置型,在管基金规模最高达212.7亿元。在管理公募基金期间,曾多次斩获金牛基金奖和晨星基金经理奖。

基金经理历史业绩表现优异且稳健。以其任职时间较长的华夏希望债券A为例,任职期间累计收益77.49%,年化收益6.18%;年化波动率和最大回撤分别为3.42%和6.29%,双双居于同类基金前15%。得益于优秀的风险控制水平,产品风险调整后收益突出,夏普比率和收益回撤比均排名同类基金前1/4。从收益胜率来看,产品近2年、近3年及自基金经理任职以来,月度胜率都在70%以上,季度胜率均大于75%,稳定居于同类前30%。可见,基金经理长期业绩稳健,收益胜率高。我们认为,这样的特征正匹配了债券型基金投资者的投资需求,从而使他们有良好的持有体验。

投资风格上,无论是资产配置层面,还是各资产内部的投资,基金经理都倾向于并擅长立足宏观视角进行管理。首先,资产配置层面,无论是股票资产还是转债资产,基金经理都会做仓位择时。任职期间,产品的股票仓位主要围绕6.54%的中枢上下调节,加仓力度大部分时间随市场上行确定性的增强而增强,减仓则多发生在牛市顶点前;转债资产仓位则围绕3.14%的中枢进行调整,调整幅度较大。根据我们的计算,基金经理任职期间,产品的股票和转债择时收益均值都大于0,择时收益胜率均超过50%,尤其是转债资产,择时胜率接近65%。由此可见,基金经理具备较强的资产配置能力。

其次,纯债资产投资方面,2010年以前,产品主要配置利率债,2010年开始,信用债持仓比例显著提高并占据主导。这样的券种偏好较好地契合了过去债市的行情变迁。信用风险管理上,基金经理主要重仓信用评级良好的个券, 2014年开始适度下沉信用资质以增厚收益。杠杆管理上,产品的杠杆比率在1-1.5区间内浮动,杠杆调整基本与杠杆收益变动保持一致。最后,转债资产投资方面,2011-2012年,A股市场震荡下行,基金经理此时配置了较多债性及底仓安全性更强的品种,以保障净值稳定增长;2014年,股市开始反弹,基金经理的转债选择由原先的防守转为进攻,增持了股性更强的品种。综上所述,我们认为,债券资产管理上,基金经理仍将宏观思维一以贯之,倾向于并擅长依托久期管理、券种选择、杠杆调整及转债选择等多维度的策略增厚收益。

5

风险提示

5

风险提示

1)本文根据公开数据和评价指标计算,不作为对未来走势的判断和投资建议;2)本文结论通过公开数据分析所得,存在由于数据不完善导致结论不精准的可能性。

联系人

冯佳睿 021-23219732

郑玲玲 021-23154170

本篇文章来源于微信公众号: 海通量化团队