主动与量化齐飞——明亚价值长青A基金评价

报告提要

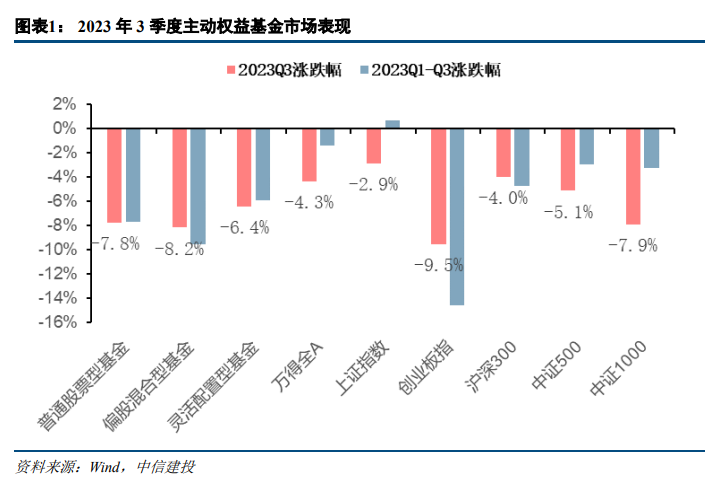

今年以来A股行情反复,上证综指在3000点以上不断上演冲高以及震荡回落,市场结构性行情轮番出现,对于基金管理者来说无疑是充满挑战的一年。而在全市场基金的排名表现中,明亚价值长青基金逐渐脱颖而出。

与同类基金相比,明亚价值长青A在绝对收益、超额收益、收益风险比等指标的衡量中表现优异,自有效起始日期2022-02-22至2023-11-30,基金业绩突出,基金年化绝对收益2.05%,同类基金排名52/2507(前2.1%);基金月度胜率较高,为61.9%。2023年7月基金经理毛瑞翔任职之后基金投资策略升级迭代,基金收益表现进一步提高。基金基于市值风格轮动,结合了量化投资与主观研究。使用多因子量化模型持续优化投资策略与投资组合。

根据T-M模型,两位基金经理在管期间均展现了正向的选股能力。根据Brinson分析,基金在电子、有色金属、计算机和公用事业等行业内的选股效应较为突出,对基金行业配置超额收益贡献较高的行业主要为机械设备、农林牧渔、家用电器以及纺织服饰等行业。

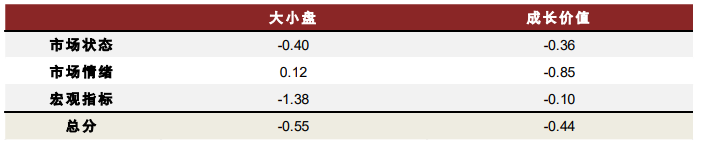

基金整体对机械设备、电子、家用电器以及计算机等行业的配置比例较高,换手率与同类基金相比整体偏低。2023年中期之后基金持股集中度下降,风格逐渐偏向小盘价值风格。

综合来看,何明女士以及毛瑞翔先生所管理的明亚价值长青A收益及排名表现出色,能够较好地控制回撤及波动率,在市场处于震荡、弱势或价值风格下可以保持较高的同类排名,推荐后市看好小盘价值风格的投资者重点关注。

目录

根据T-M模型的分析结果,明亚价值长青A自2022年7月以来选股能力保持为正。涨状态下的收益表现均位于同类同期基金中上水平。

配置:超配或者低配行业板块带来的超额收益。 选股:在行业类别内部,超配或者低配个股带来的超额收益。 交互作用:超配有正向选股能力的行业类别、低配负向选股能力的行业类别。

下图对基金在年报、半年报和季报所公布过的所有持股信息进行了汇总,假设基金对每只个股在财报公布日开始持有,保持至个股连续出现最晚时点的下一季度末,计算区间内个股持仓的年化收益贡献。以下罗列了在持仓假设下基金持有时间最长的15只个股,以及在财报中出现两次以上且年化收益贡献最大的个股。

明亚价值长青A持有时间最长的15只个股中有10只个股收益贡献为正,基金具有优秀的长期选股能力。

在财报中出现次数超过两期的个股中,收益贡献较高的个股包括三花智控、华荣股份以及中密控股等等。

由于假设股票持仓一直保持持有至最后出现时点的[文]下一季度末,真实情况下的股票买卖时机可能存在[章]一定差异,实际个股的收益贡献结果会因此有所差[来]别。

风险提示

本报告为基金历史业绩分析,基金管理变动和市场结构调整等因素皆有可能使得基金产品投资价值失效。

相关报告

《基金研究:目标指数增强类基金的识别及FOF组合构建研究》2020-09-15

《金融工程:分析师预期调整全解析——从因子、[自]事件到组合》2020-09-13

《基金研究:规模因子在FOF组合构建中的应用[1]》2019-06-11

《金融工程:多因子模型的业绩归因评价体系》2[7]018-04-10

《金融工程:基于动态风险控制的组合优化模型》2017-09-21

天风金工专题报告一览

多因子选股系列报告

向下滑动查看往期链接↓

《分析师预期调整全解析——从因子、事件到组合》2020-09-14

《业绩反转策略选股》2020-09-02

《“成长因子”的未雨绸缪与分位点增速因子的提出》2020-08-12

《市场微观结构探析系列之四:结合中高频信息的指数增强策略》2020-05-14

《基于净利润断层的选股策略》2020-04-13

《市场微观结构探析系列之三:分时K线中的alpha》2020-02-25

《基于基因表达式规划的价量因子挖掘》2020-02-20

《基于投资者偏好的沪深300增强组合》2019-12-06

《市场微观结构探析系列之二:订单簿上的alpha》2019-09-05

《机构业绩增强2.0》2019-07-04

《和时间赛跑——利用实时财务信息增强组合收益》2019-05-24

《A股公司治理类因子解析》2019-03-27

《利用交易型alpha捕获低频模型短期收益》2019-03-18

《短周期视角下的指数增强策略》2019-02-11

FOF系列报告

向下滑动查看往期链接↓

《混合型基金指数的精细化拆解及增强方案》2021-01-07

《目标指数增强类基金的识别及FOF组合构建研究》2020-09-15

《基金经理因子评价体系的构建与应用》2019-12-25

《FOF组合的收益模型:长周期因子的构建与应用》2019-09-12

《创新基金研究系列之二:海外养老目标产品手册》2019-01-15

《基金最新监测仓位创近两年新低!》2019-1-7

《基金研究:中国式目标日期基金设计攻略》2018-06-19

资产配置系列报告

向下滑动查看往期链接↓

《CTA思维下的资产配置方法》2019-12-03

《黄金如何择时?》2019-08-01

《“货币+信用”体系下大类资产的择时优化与动态配置》2018-11-22

《如何抑制宏观信息“过拟合”?——宏观数据的去噪、降维及应用》2019-03-11

《资产轮动策略研究(二):构建大类资产的“货币+信用”轮盘》2018-08-30

《资产轮动策略研究(一):不一样的宏观动量视角》2018-06-05

《金融工程:基于风格因子溢价的资产配置视角》2017-12-5

《金融工程:引入衰减加权和趋势跟踪的主成分风险平价模型研究》2017-11-17

风格与行业轮动系列报告

向下滑动查看往期链接↓

《现金流、折现率、集中度三维度因子择时体系》2019-8-15

《天风金工行业轮动系列报告之三——板块重构下的行业分层轮动》2019-4-26

《天风金工行业轮动系列报告之二——行业分层轮动模型》2018-12-27

《风格轮动之资金流向与流动强度》2018-04-19

《天风金工风格轮动策略之一——风格的重新定义》2018-02-05

事件驱动选股系列报告

向下滑动查看往期链接↓

《金融工程:季节性盈利异象带来的意外收益》 2018-01-22

《金融工程:对比效应对超预期事件的增强策略》2017-12-12

《金融工程:胜率超40%的重组预测模型》2017-11-28

《金融工程:专题报告-私募EB正股的投资机会》 2017-07-11

《金融工程:专题报告-基于高管增持事件的投资策略》 2017-05-14

《金融工程:专题报告-2017年6月沪深重点指数样本股调整预测》 2017-05-06

《金融工程:专题报告-基于自适应破发回复的定增选股策略》 2017-03-09

《金融工程:专题报告-潜伏ST摘帽》 2017-03-06

《金融工程:专题报告-定增节点收益全解析》 2017-03-06

CTA系列报告

向下滑动查看往期链接↓

其他

向下滑动查看往期链接↓

《指数样本股交叉调整背后的综合冲击效应》2020-11-24

《期权投资策略系列之一:300ETF期权套利,从理论到实践》2020-10-15

《哪些定增项目更值得机构参与?——项目筛选模型及报价策略》2020-07-30

风险提示:本报告为基金历史业绩分析,基金管理变动和市场结构调整等因素皆有可能使得基金产品投资价值失效。

注:文中报告节选自天风证券研究所已公开发布研[量]究报告,具体报告内容及相关风险提示等详见完整[化]版报告。

证券研究报告

《主动与量化齐飞——明亚价值长青A基金评价》

对外发布时间

2023年12月24日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)[ ]

本报告分析师

吴先兴 SAC执业证书编号:S11105161200[ ]01

王喆 SAC执业证书编号:S1110520060005

本篇文章来源于微信公众号: 量化先行者