中金:规模与业绩齐跌,集体减配纯债基金——公募FOF2022年四季报

摘要

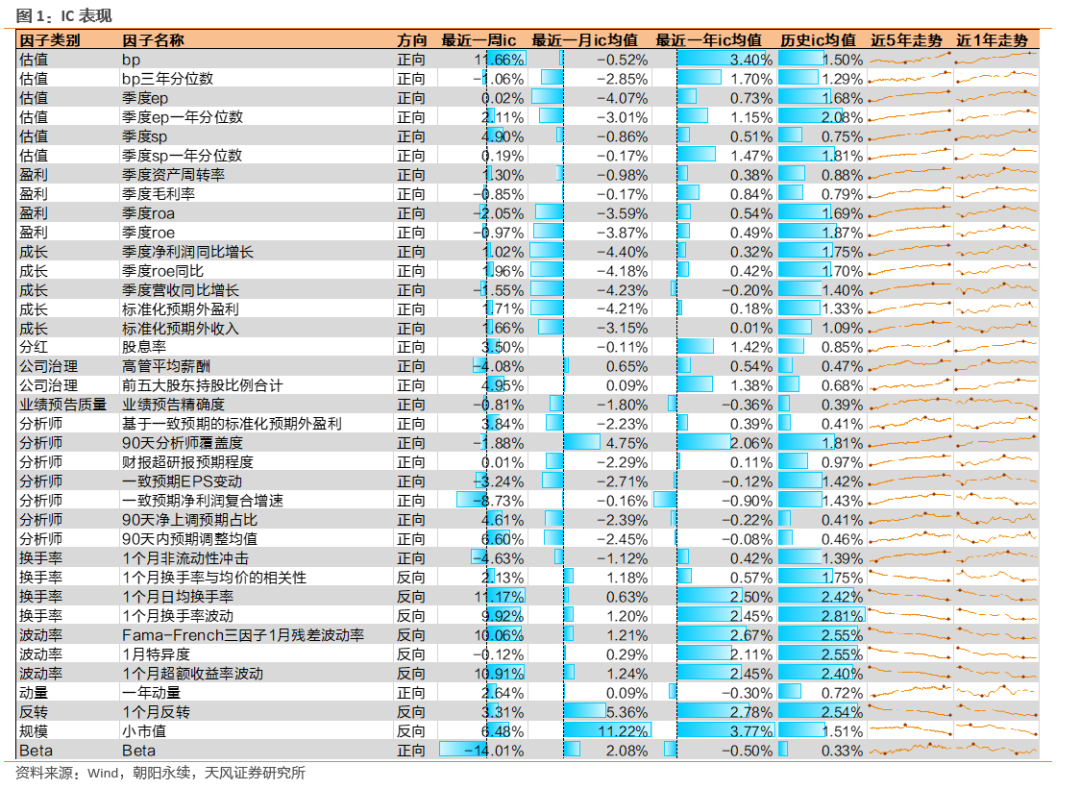

市场规模:存量增量规模双降

存量:FOF数量持续增加,规模环比下降,主要受偏债混合型FOF拖累。截至2022年末,全市场共有378只公募FOF产品,存量规模年内首次跌破两千亿元(1927亿元),环比下降5.2%,同比下降13.2%。其中,目标风险型FOF的存量规模已连续四季度萎缩,同比下降28.7%。偏债混合型FOF在公募FOF中的规模占比降至53%。

增量:FOF发行持续降温,超半数基金募集规模不足1亿元。2022年四季度共有35只FOF产品成立,其中,个人养老金制度落地助推养老FOF加速发行,四季度新发17只产品。四季度FOF发行热度持续下降,新发规模环比下降53%至59亿元,单只基金平均募集规模1.7亿元。四季度有20只产品首发规模不足1亿元,养老FOF占15席。

机构:集中度小幅下行,前十大管理人市占率超六成。截至2022年末,FOF前十大管理人规模占全市场的66.8%(环比-0.3ppt),前五大管理人市场规模占比42.9%(环比-0.94ppt),集中度小幅下行。管理规模前十大机构名单维持不变,排名有小幅轮动,其中,兴证全球基金(234亿元)跃升至首位,交银施罗德基金(232亿元)紧随其后。

业绩回顾:2022年抗跌性凸显

整体来看:2022年公募FOF几乎全面收跌,仅有2只产品收益为正,抗跌性相对较优。2022年权益市场整体震荡下行,相对而言,FOF基金指数走势较为平稳,全年回报-7.3%,抗跌性优于中国基金总指数(-9.0%)、股票型基金总指数(-19.5%)、混合型基金总指数(-15.7%)等大类基金指数表现。从产品端来看,成立早于2022年初的235只FOF产品中,仅有2只产品实现2022年度正收益,整体业绩均值为-10.6%,领先于沪深300指数的年度跌幅-21.6%

分类来看:偏债混合型FOF整体表现领先,偏股混合型FOF整体相对落后。2022年,偏债混合型FOF平均收益-5.1%,其中,东方红颐和稳健养老目标两年A(+0.25%)业绩领先。债券型FOF中,永赢慧盈一年持有A的持有表现占优(+0.29%)。平衡混合型FOF平均收益-10.4%,其中,华商嘉悦平衡养老FOF(-3.61%)抗跌性较优。偏股混合型FOF的整体收益分化较大,其中,天弘旗舰精选3个月持有A(-3.99%)持有体验相对较好。

配置特征:集体减配纯债基金

资产配置:2022年四季度,各类FOF集体减配债券型基金、增配混合型基金。从重仓基金大类来看,2022年四季度,各类FOF集体减配纯债基金,其中,平衡混合型FOF的减配比例最为明显,环比下降19.2ppt,此外,偏债混合型FOF、偏股混合型FOF与目标日期型FOF配置纯债基金的比例分别环比下降6.6ppt、1.2ppt和2.6ppt。各类FOF集体增配混合型基金,股票型基金也获得小幅增配。

重仓基金:中长期纯债型基金的配置热度明显下行。从重仓基金配置次数来看,中长期纯债型基金配置热度明显下行,交银裕隆纯债A出现在FOF重仓基金名单的次数仍然最多(41次),但较上季度减配19次;其次是博时富瑞纯债A(28次)和万家鑫璟纯债(28次)。偏股型基金中,中泰星元价值优选A(27次)、中庚小盘价值(13次)和广发睿毅领先A(27次)分别为配置次数最多的灵活配置型、普通股票型和偏股混合型基金。

重仓股票:各类FOF直接投资股票仓位多数上行。截至2022年四季度,共有134只FOF直接配置股票。除平衡混合型FOF外,其余各类FOF直接投资股票的仓位有所上行。从前十大重仓股持仓市值来看,配置次数最多的个股为贵州茅台(8次)和东方财富(7次),配置规模最多的个股为广汇能源(1.9亿元)和宁德时代(1.7亿元)。

正文

市场规模:存量增量规模双降

► 存量:FOF数量持续增加,规模环比下降,主要受偏债混合型FOF拖累。截至2022年四季度末,全市场共有378只公募FOF产品,存量数量环比持续增加。存量规模年内首次跌破两千亿元(1927亿元),环比下降5.2%,同比下降13.2%。其中,目标风险型FOF的存量规模已连续四季度萎缩,同比下降28.7%至685亿元,而目标日期型FOF同比扩容15.2%至197亿元。2022年四季度,伴随着流动性收紧与债市调整,纯债基金面临赎回压力,偏债混合型FOF受到一定波及,在公募FOF中的规模占比降至53%,存量规模环比萎缩10.5%至1022亿元。

► 增量:FOF发行持续降温,超半数基金募集规模不足1亿元。2022年四季度共有35只FOF产品成立,其中,个人养老金制度落地助推养老FOF加速发行,四季度新发17只产品。四季度FOF发行热度持续下降,新发规模环比下降53%至59亿元,单只基金平均募集规模1.7亿元。新发规模突破5亿元的产品仅有2只,分别为广发富信优选六个月持有A(8.8亿元)和易方达如意招享一年封闭(7.5亿元)。分产品类型来看,四季度普通FOF的募集规模相对更高,有20只产品首发规模不足1亿元,养老FOF占15席。

► 机构:集中度小幅下行,前十大管理人市占率超六成。截至2022年四季度末,全市场布局FOF产品的公募机构数量提升至79家,FOF前十大管理人规模占全市场的66.8%(环比-0.3ppt),前五大管理人市场规模占比42.9%(环比-0.94ppt)。管理规模前十大机构名单维持不变,排名有小幅轮动,其中,兴证全球基金(234亿元)跃升至首位,交银施罗德基金(232亿元)紧随其后,易方达基金(131亿元)、汇添富基金(118亿元)、广发基金(112亿元)、南方基金(108亿元)管理规模同样破百亿元。此外,民生加银基金(98亿元)、华夏基金(93亿元)、中欧基金(88亿元)和浦银安盛基金(74亿元)分列七至十名。

图表1: 公募FOF存量数量上升,存量规模下降

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表2: 偏债混合型FOF占比降至五成附近

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表3: 四季度FOF发行降温,募集额不足60亿元

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表4: 管理规模前十机构市占率小幅下行

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表5: 2022年四季度新发FOF产品明细(按首发规模降序)

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31;兴证资管金麒麟3个月A为转型基金

业绩回顾:2022年抗跌性凸显

► 整体来看:2022年公募FOF几乎全面收跌,仅有2只产品收益为正,抗跌性相对较优。2022年权益市场整体震荡下行,A股主要宽基指数于上半年走出“V”型行情后,于10月末再度探底,11-12月迎来小幅反弹。相对而言,虽然自2022年下半年以来,FOF基金指数整体震荡下行,但走势仍较为平稳,全年回报-7.3%,抗跌性优于中国基金总指数(-9.0%)、股票型基金总指数(-19.5%)、混合型基金总指数(-15.7%)等大类基金指数表现。从产品端来看,成立早于2022年1月1日的235只FOF产品中,仅有2只产品实现2022年度正收益,整体业绩均值为-10.6%,领先于沪深300指数的年度跌幅-21.6%;成立满三个月的342只FOF产品中,超两成产品季度回报为正,整体业绩均值为-0.6%,不及沪深300指数的同期涨幅1.8%。

► 分类来看:偏债混合型FOF整体表现领先,偏股混合型FOF整体相对落后。2022年,防御性品类业绩表现相对占优,偏债混合型FOF平均收益-5.1%,其中,东方红颐和稳健养老目标两年A(+0.25%)和易方达如意安和一年持有A(+0.00%)业绩领先。债券型FOF永赢慧盈一年持有A的持有表现占优(+0.29%)。平衡混合型FOF平均收益-10.4%,其中,华商嘉悦平衡养老FOF(-3.61%)和万家稳健养老FOF(-4.99%)抗跌性较优。偏股混合型FOF的整体收益分化较大,其中,天弘旗舰精选3个月持有A(-3.99%)和易方达优势领航六个月持有A(-5.81%)持有体验相对较好。目标日期型FOF中,泰达宏利养老目标2025一年持有(-2.30%)业绩表现居前。

图表6: 2022年大类基金指数净值走势

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表7: 2022年FOF指数在大类基金指数中排名居中

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表8: 2022年各类FOF收益率分布

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表9: 2022年各类FOF平均收益率

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表10: 2022年各类FOF中业绩表现前五产品明细

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

配置特征:集体减配纯债基金

资产配置:2022年四季度,各类FOF集体减配债券型基金、增配混合型基金。从重仓基金大类来看,2022年四季度,受债基行情冲击影响,各类FOF集体减配纯债基金(短期纯债基金+中长期纯债基金),其中,平衡混合型FOF的减配比例最为明显,环比下降19.2ppt,此外,偏债混合型FOF、偏股混合型FOF与目标日期型FOF配置纯债基金的比例分别环比下降6.6ppt、1.2ppt和2.6ppt。各类FOF集体增配混合型基金,股票型基金也获得小幅增配,其中,平衡混合型FOF环比增配混合型基金11.7ppt、增配股票型基金3.6ppt。

图表11: 2022年四季度各类FOF集体减配债券型基金、增配混合型基金

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表12: 2022年四季度,平衡混合型FOF大幅减配债券型基金

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

重仓基金:中长期纯债型基金的配置热度明显下行。从重仓基金配置次数来看,债券型基金中,中长期纯债型基金配置热度明显下行,交银裕隆纯债A出现在FOF重仓基金名单的次数仍然最多(41次),但较上季度减配19次;其次是博时富瑞纯债A(28次)和万家鑫璟纯债(28次);二级债基获配置次数明显提升,其中,富国稳健增强AB(23次)为四季度配置次数最多的产品;相对而言,一级债基、偏债混合型基金配置集中度整体变化不大。偏股型基金中,中泰星元价值优选A(27次)、中庚小盘价值(13次)和广发睿毅领先A(27次)分别为配置次数最多的灵活配置型、普通股票型和偏股混合型基金。指数型基金整体获减配,酒ETF(17次)及银行ETF(16次)为四季度配置次数最多的产品。从重仓基金持仓规模来看,除中长期纯债型基金和以及债基整体获减配外,其余类型产品整体获增配。

图表13: 2022年四季度FOF重仓基金前五(按基金二级分类)

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

重仓股票:各类FOF股票投资仓位多数上行。截至2022年四季度,共有134只FOF直接配置股票。除平衡混合型FOF外,其余各类FOF直接投资股票的仓位有所上行。从前十大重仓股持仓市值来看,重仓股集中度整体提升,配置次数最多的个股为贵州茅台(8次)和东方财富(7次),配置规模最多的个股为广汇能源(1.9亿元)和宁德时代(1.7亿元)。

图表14: 各类FOF直接配置股票比例多数下行

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表15: 2022年四季度股票投资平均仓位多数上行

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31

图表16: 2022年四季度各类FOF前十大重仓股明细

资料来源:Wind,中金公司研究部,注:数据截至2022.12.31;股票型FOF、债券型FOF基金仅展示前五股票持仓

文章来源

本文摘自:2023年1月29日已经发布的《解读公募定期报告(28):规模与业绩齐跌,集体减配纯债基金——公募FOF2022年四季报》

胡骥聪 分析员 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

李钠平 联系人 SAC 执业证书编号:S0080122070045

刘均伟 分析员 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

王汉锋 分析员 SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454

法律声明

本篇文章来源于微信公众号: 中金量化及ESG