中金 | 衍生品双周报(19):股指期货基差率快速下沉

Abstract

摘要

衍生品市场回顾:隐含波动率小幅回升、股指期货基差率快速下沉

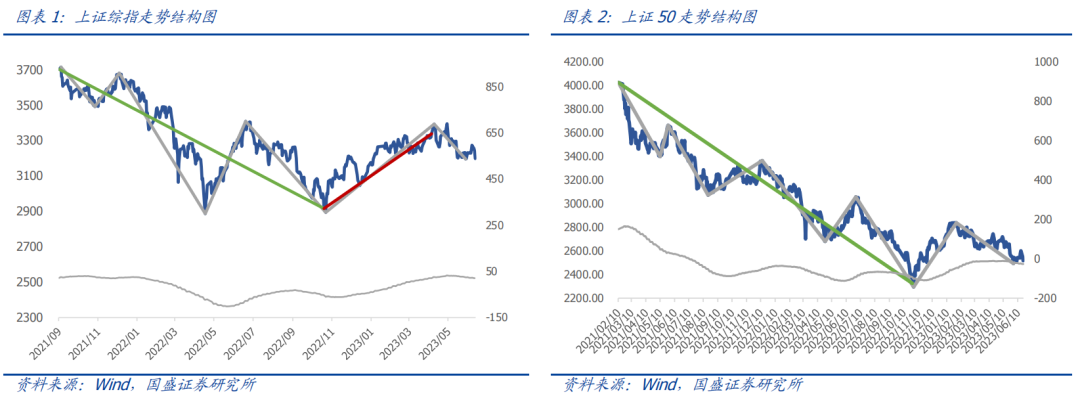

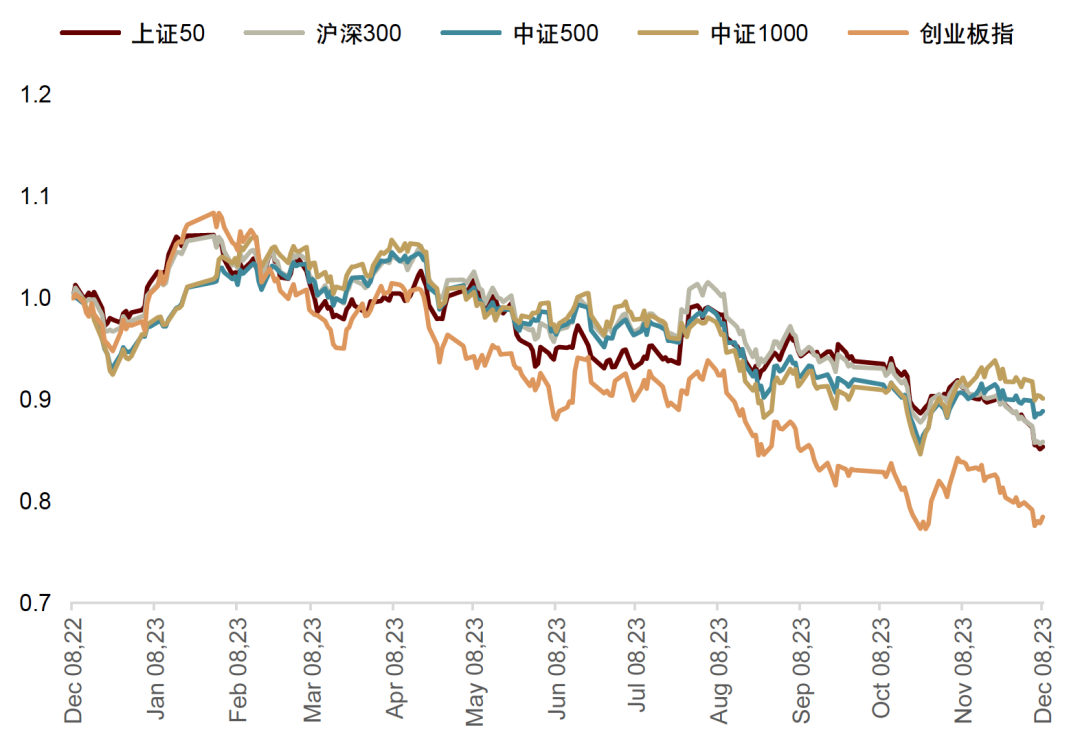

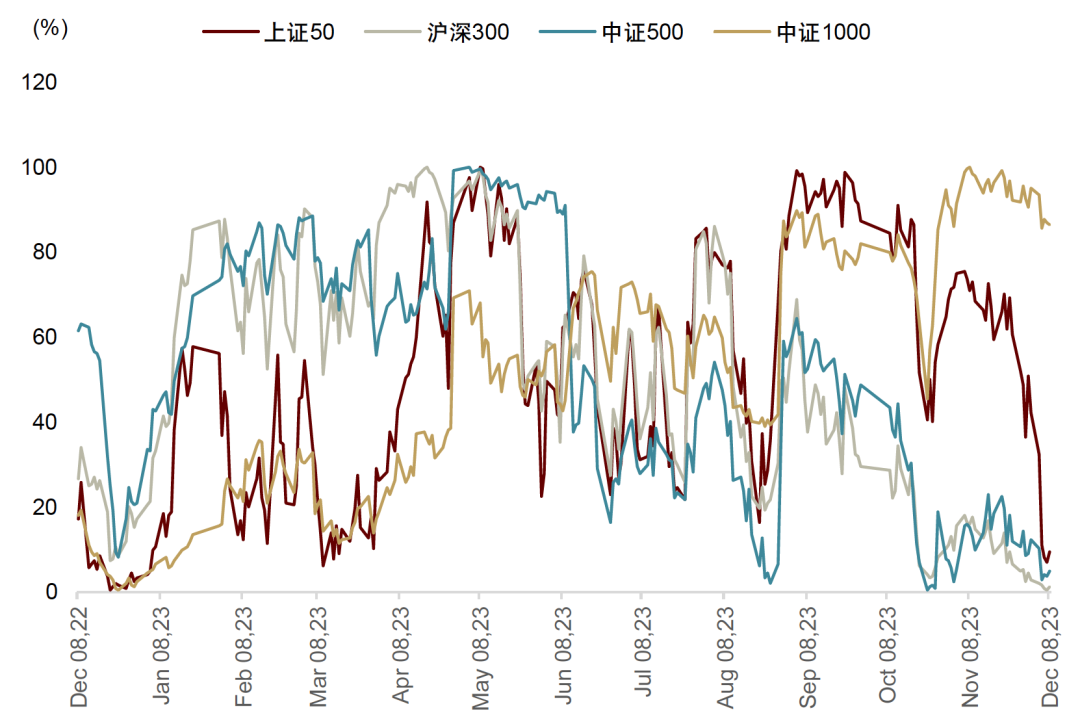

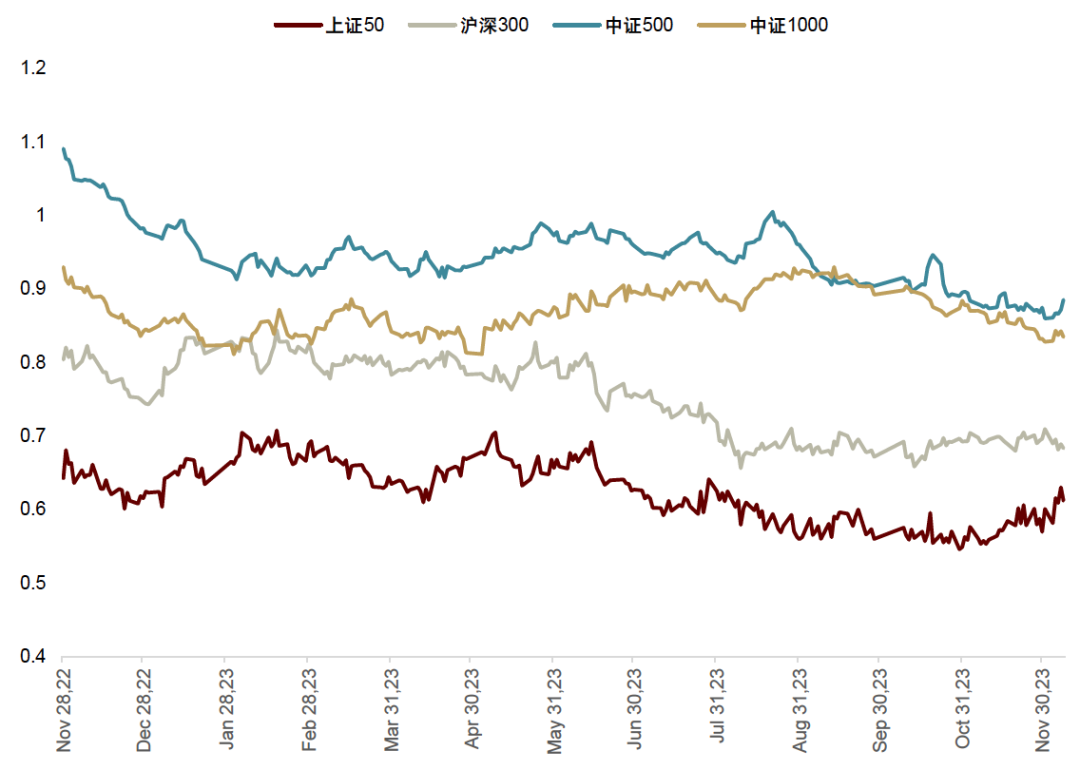

指数概览:A股市场近两周(2023-11-27至2023-12-08,下同)主流宽基指数大幅下跌。小盘优于大盘,沪深300、中证500、中证1000近两周涨跌幅分别为-3.9%、-1.3%、-1.8%;价值优于成长,国证价值与国证成长涨跌幅分别为-3.1%和-3.3%。

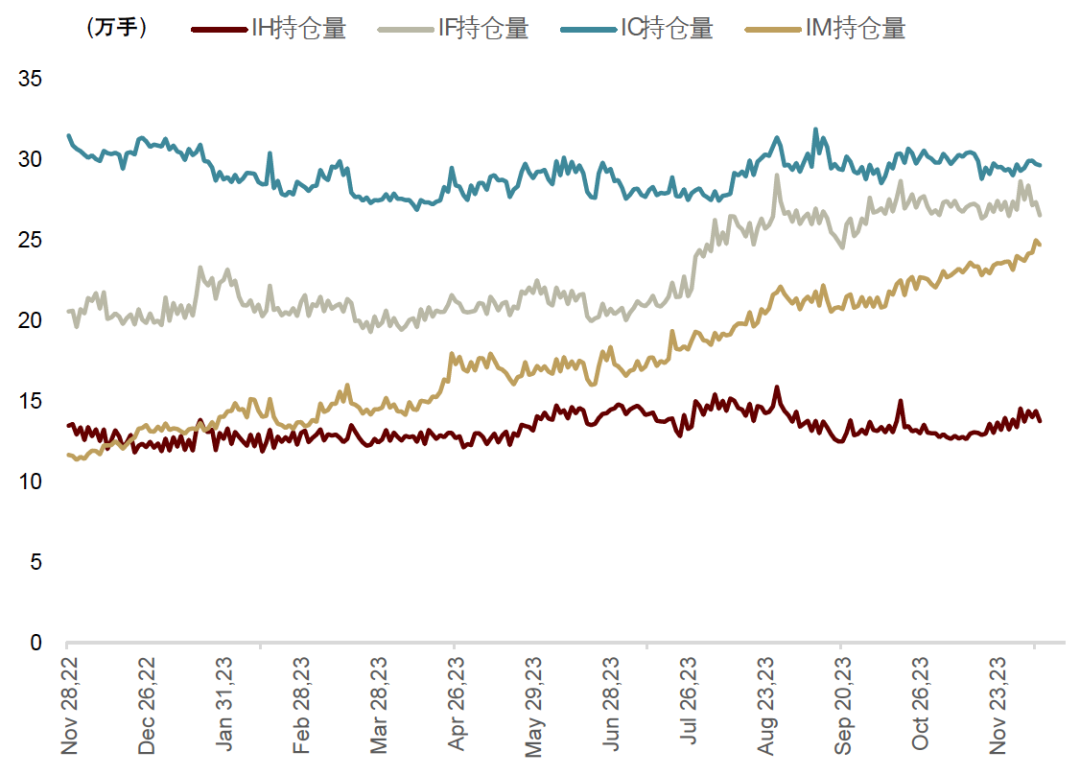

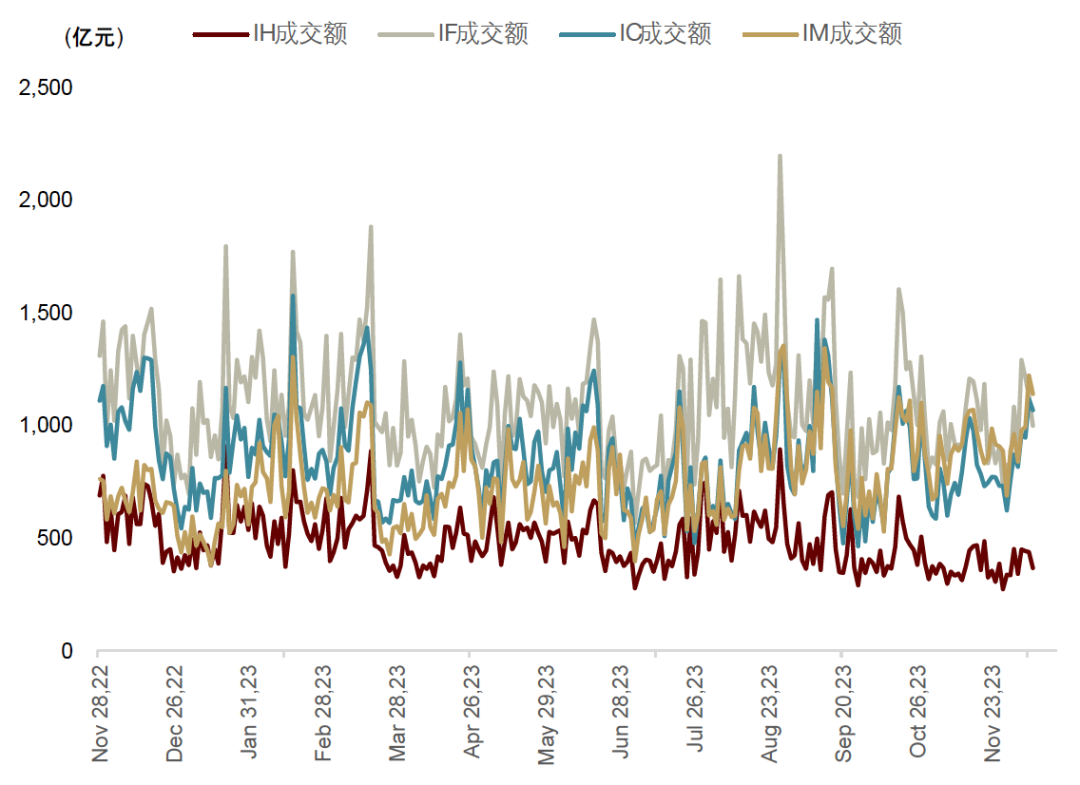

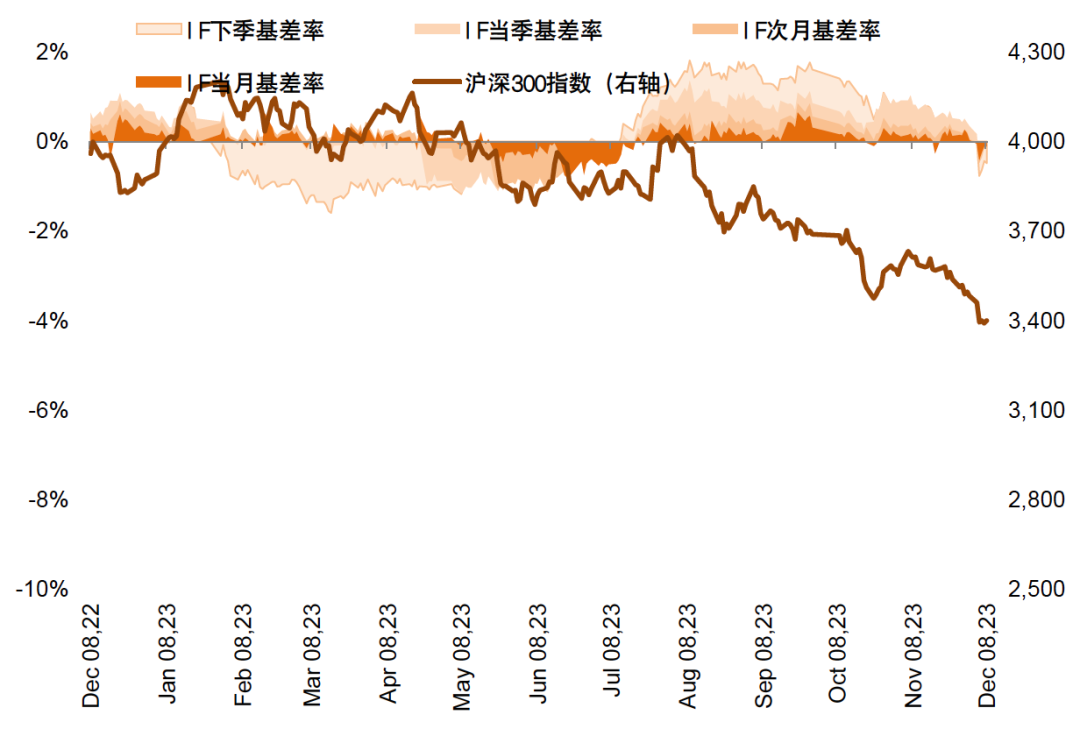

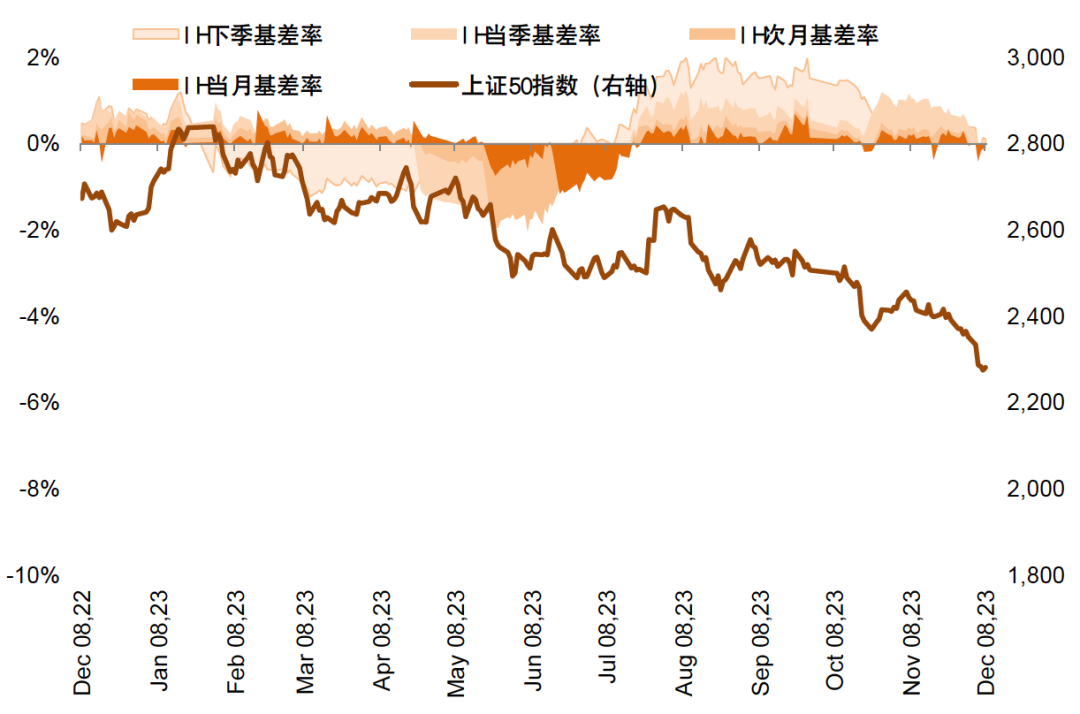

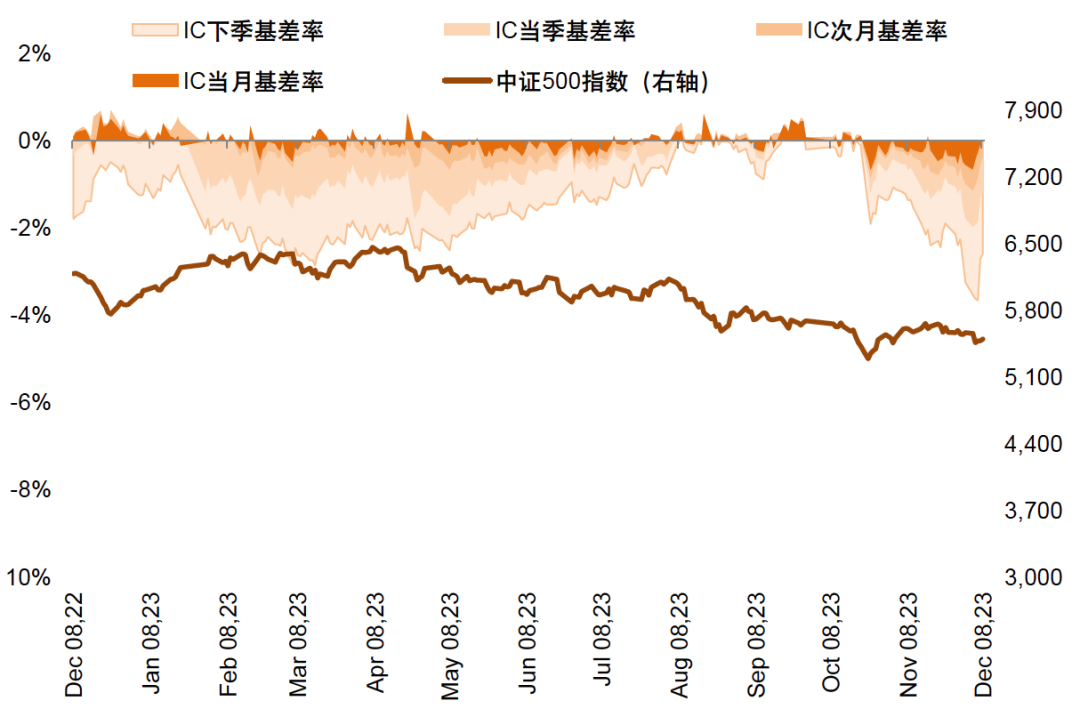

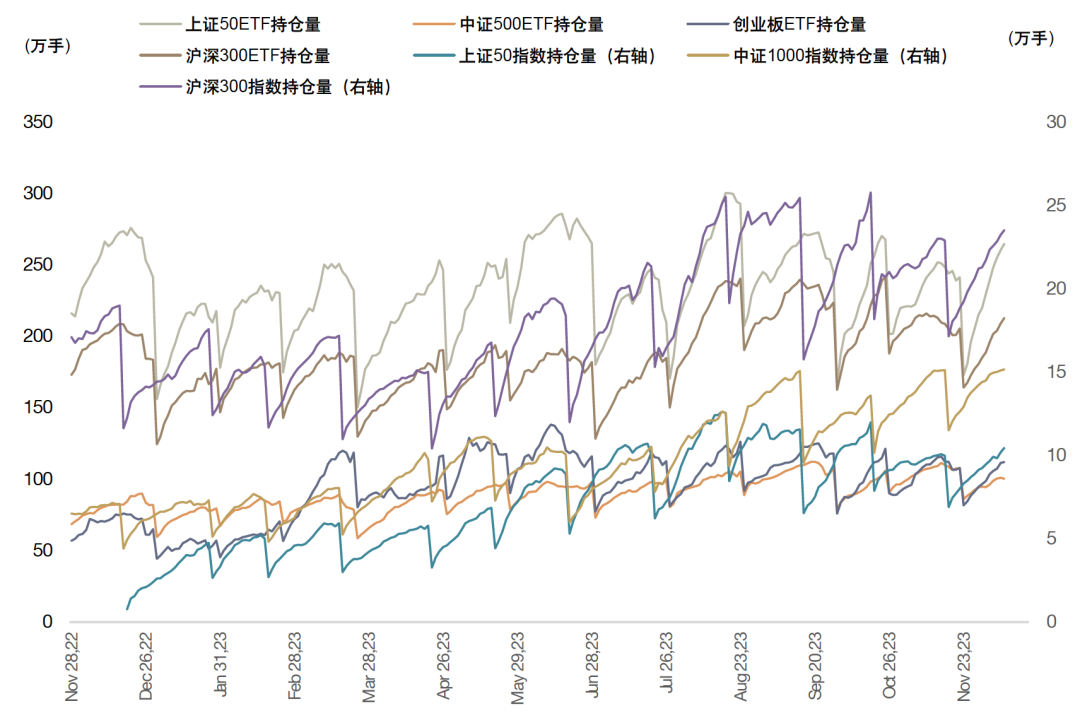

股指期货:IH、IF、IC和IM近两周日均成交量分别为5.5、9.6、7.9、7.9万手,持仓量为13.9、27.4、29.6和24.0万手;IH、IF、IC和IM当季合约年化基差率过去两周日均为1.1%、0.4%、-5.4%和-7.6%,截至周五(2023-12-08,下同)基差率分别为0.1%、-0.7%、-4.5%和-6.1%,股指期货基差率快速下沉。

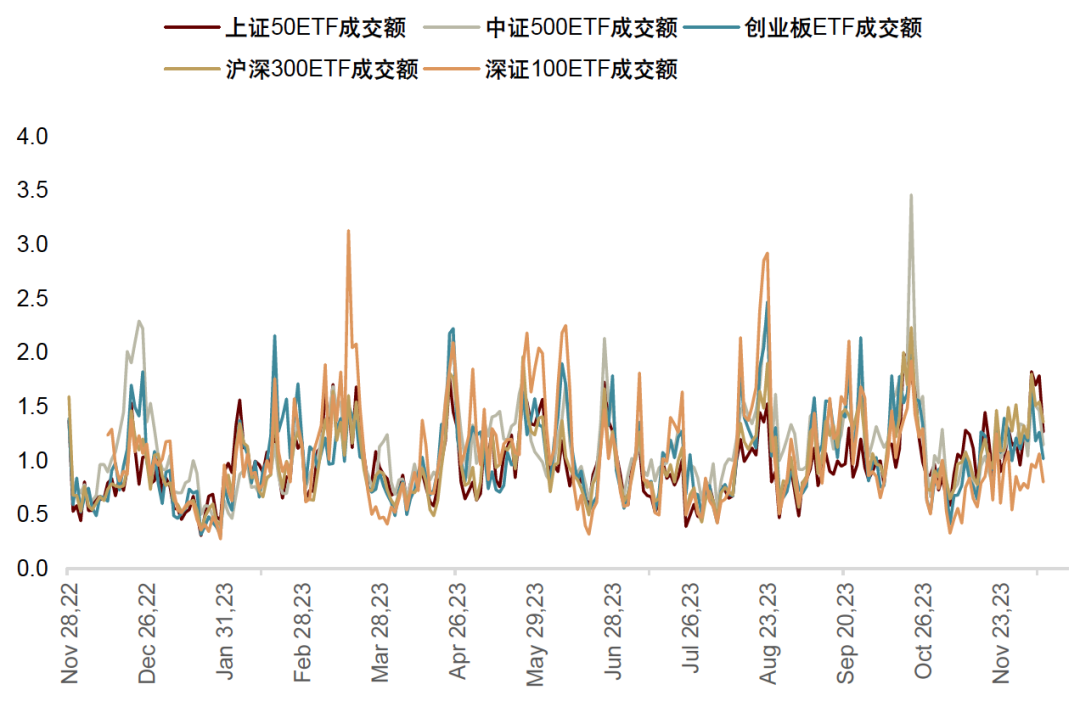

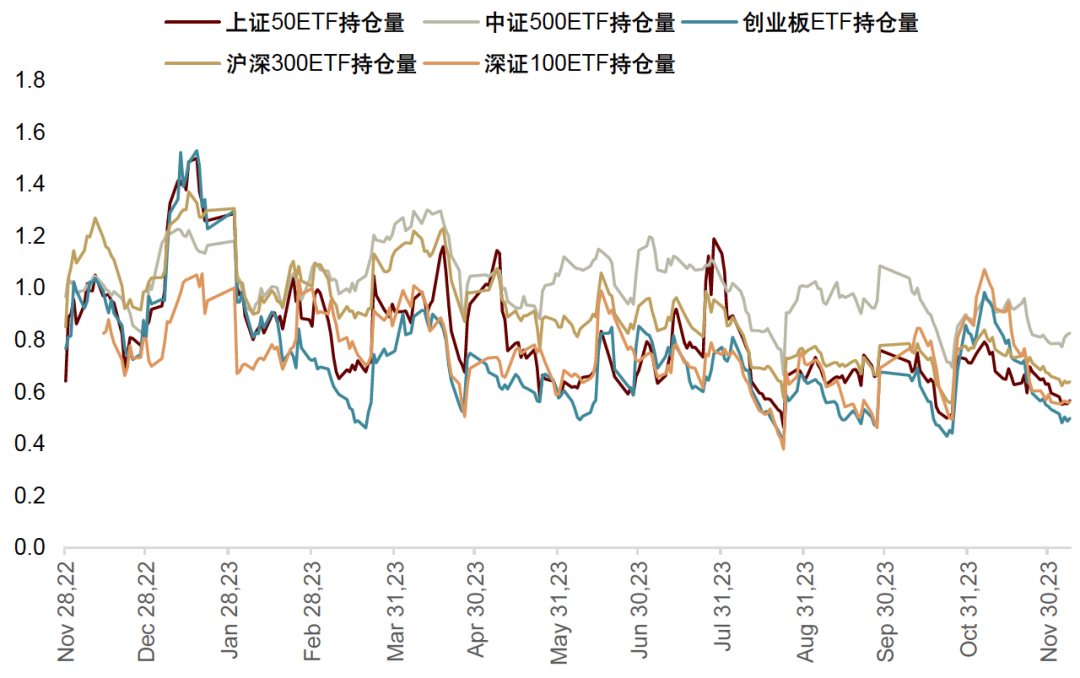

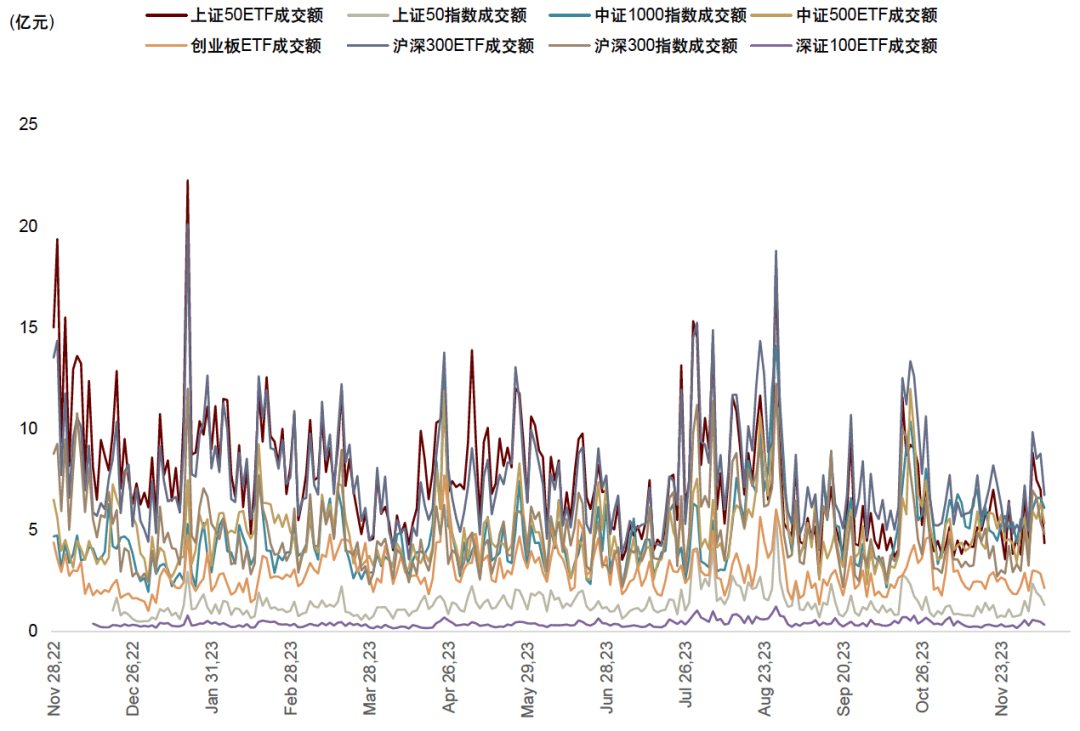

场内期权:近两周上证50ETF、沪深300ETF、中证500ETF和中证1000指数期权的日均持仓量分别为234、193、96和15万手,主要ETF期权品种成交量PCR相对平稳。

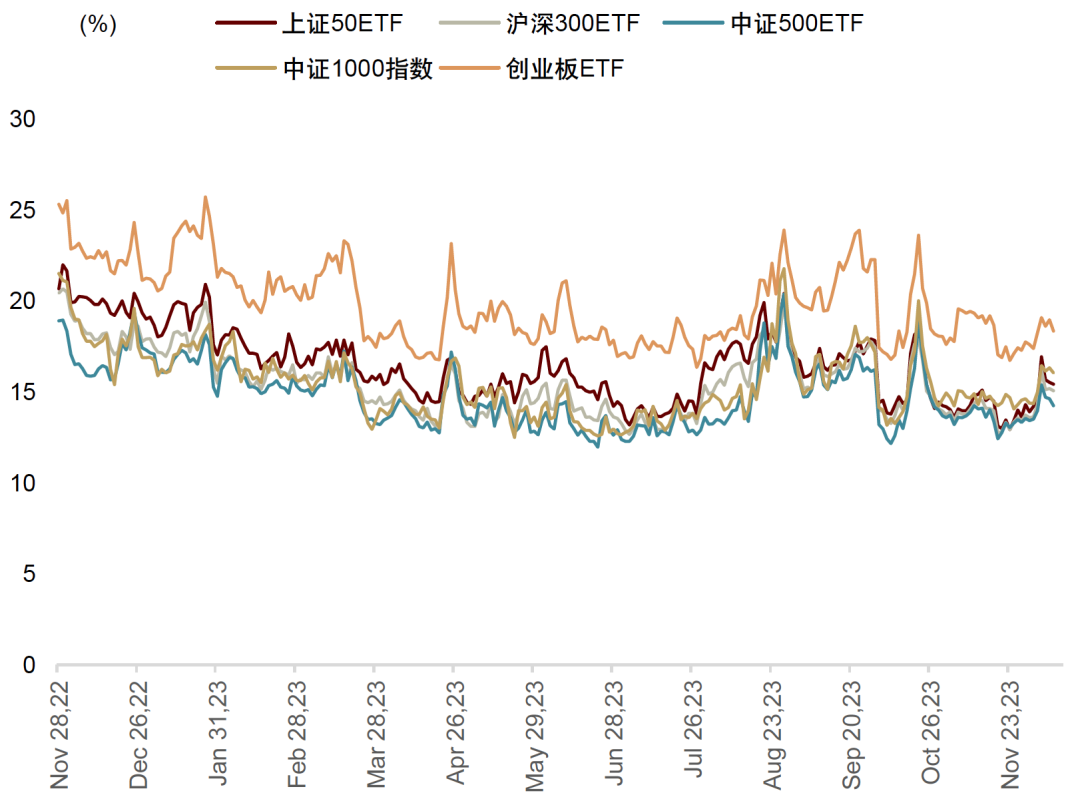

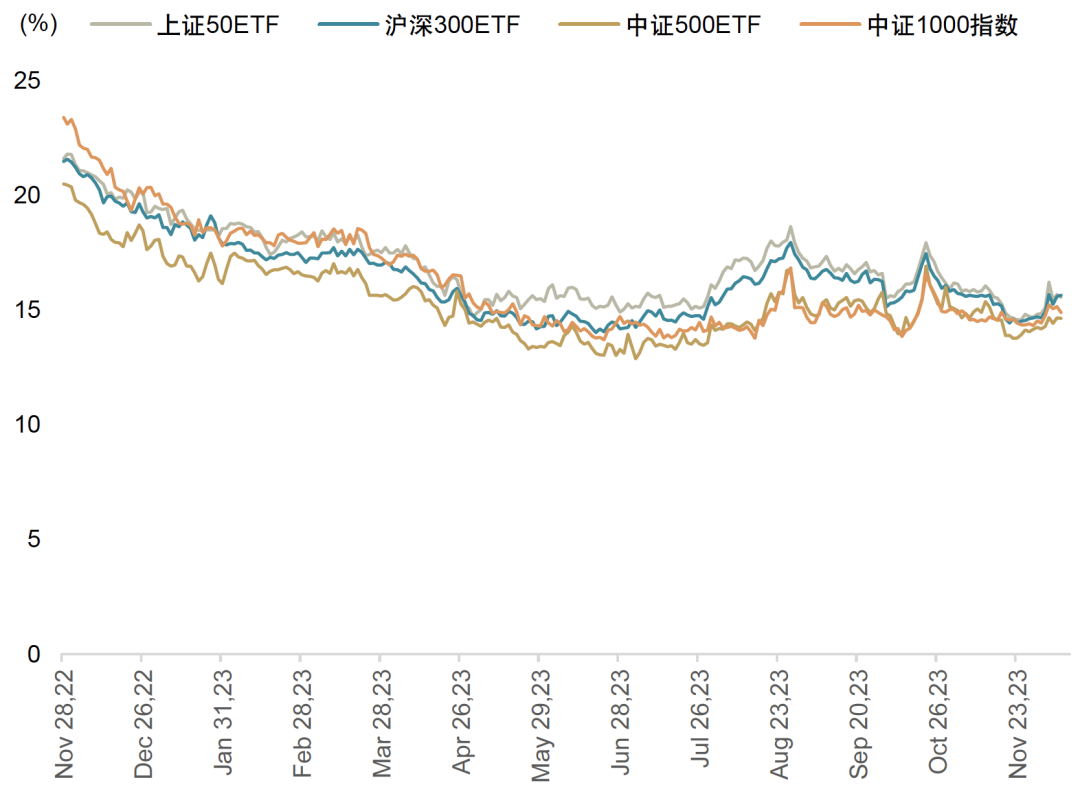

隐含波动率:上证50ETF、沪深300ETF、中证500ETF、中证1000指数的近月到期平值期权隐含波动率小幅回升,近两周日均为14.8%、14.4%、14.0%和15.2%。

衍生品策略跟踪:股指期货增强效果随贴水回升

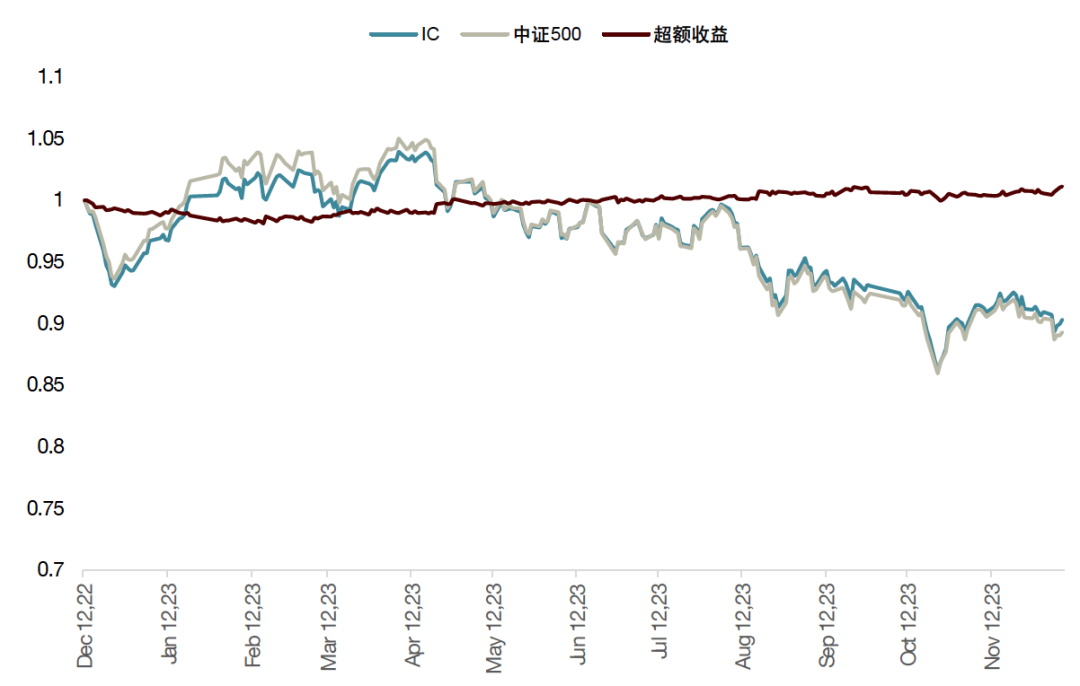

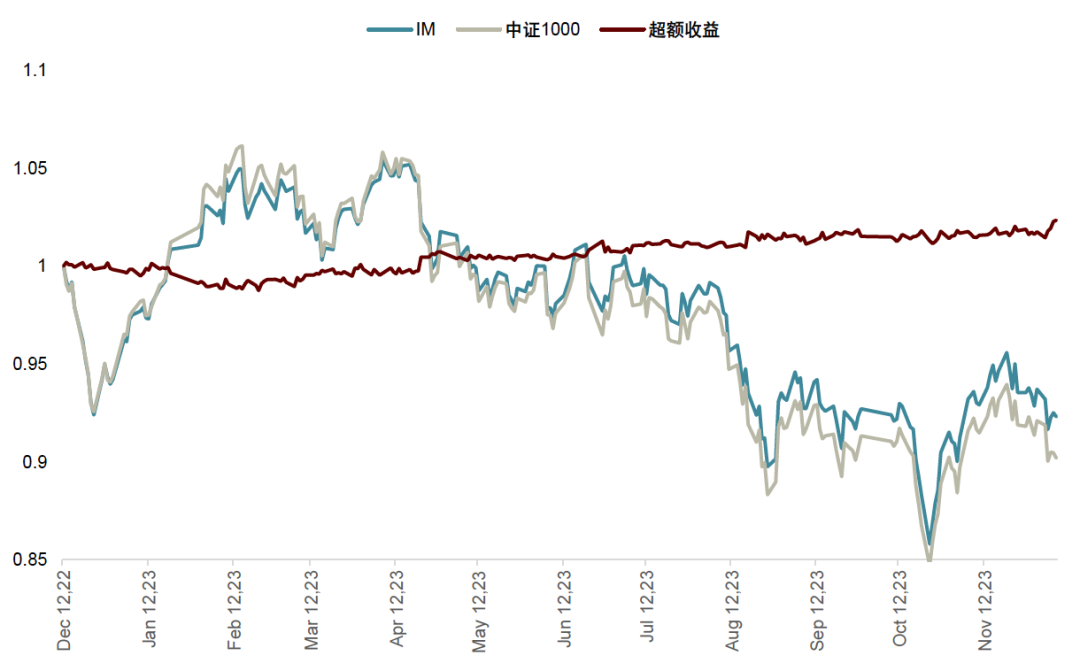

近期股指期货指增策略表现有所企稳回升,最近一年使用IC当月合约的指数增强策略相对于中证500指数超额收益率1.0%;同时间段使用IM当月合约相对于中证1000指数年化超额收益率为2.4%,增强收益较上两周有所回升,对冲成本也相应升高。

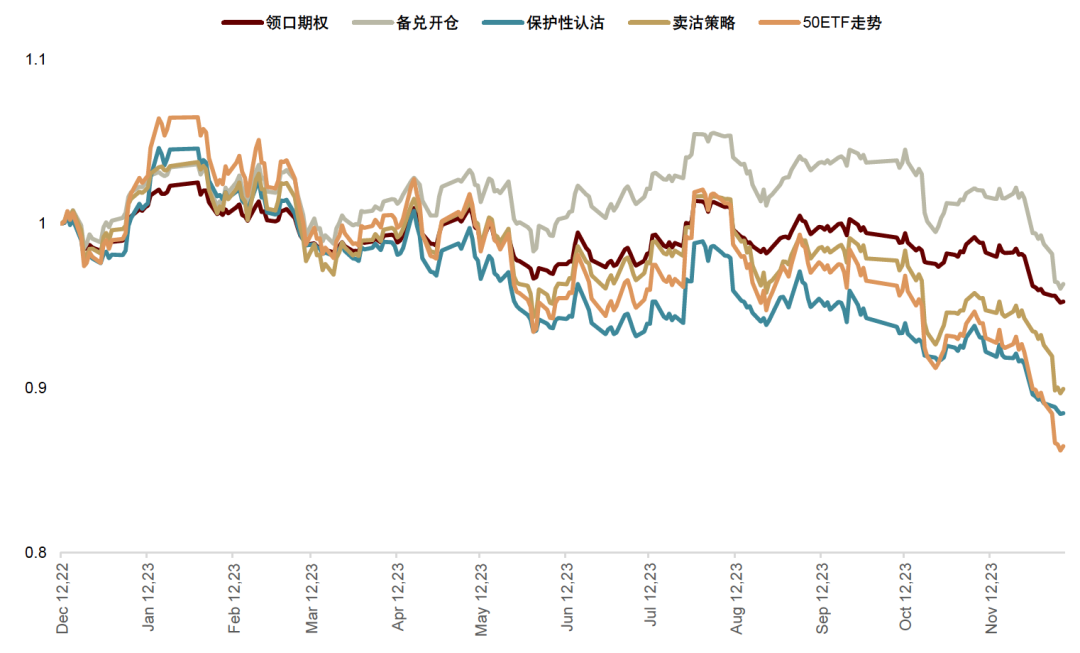

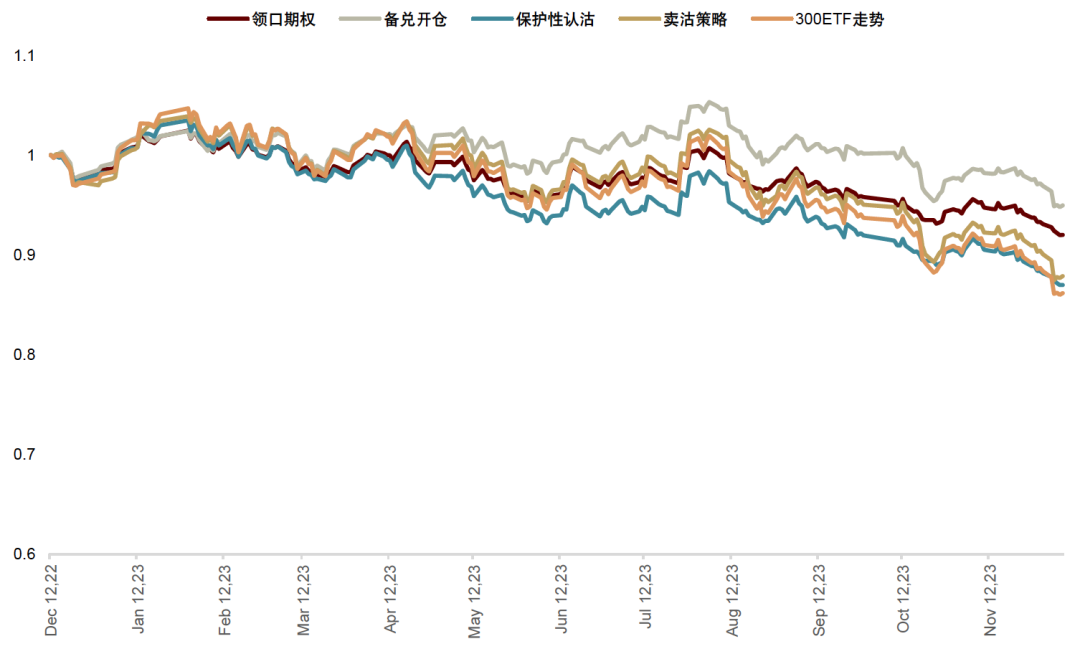

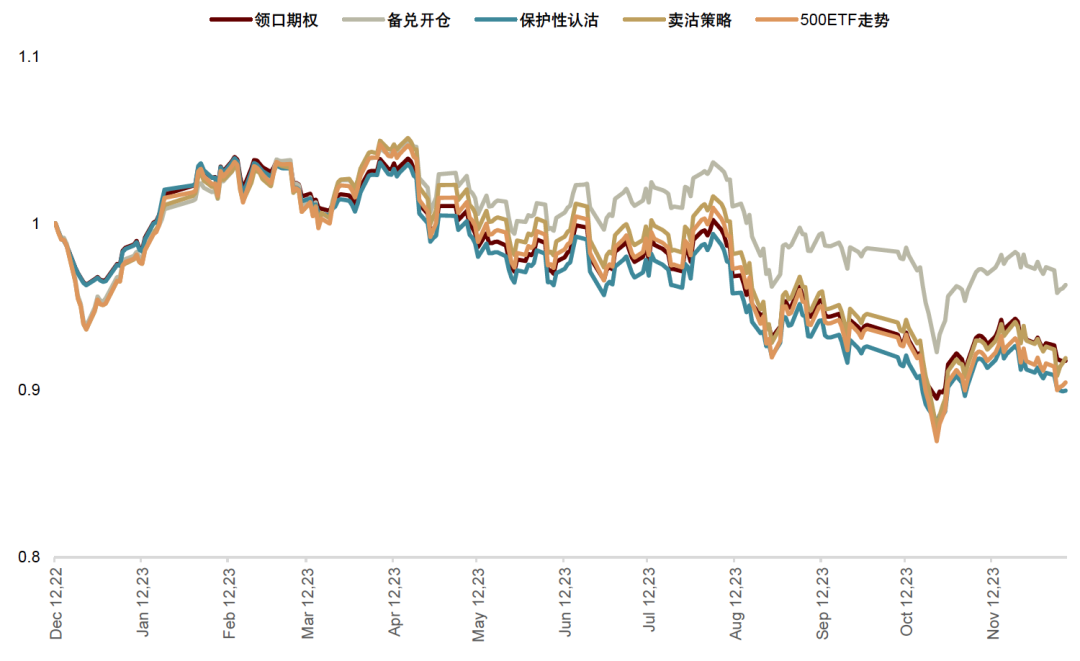

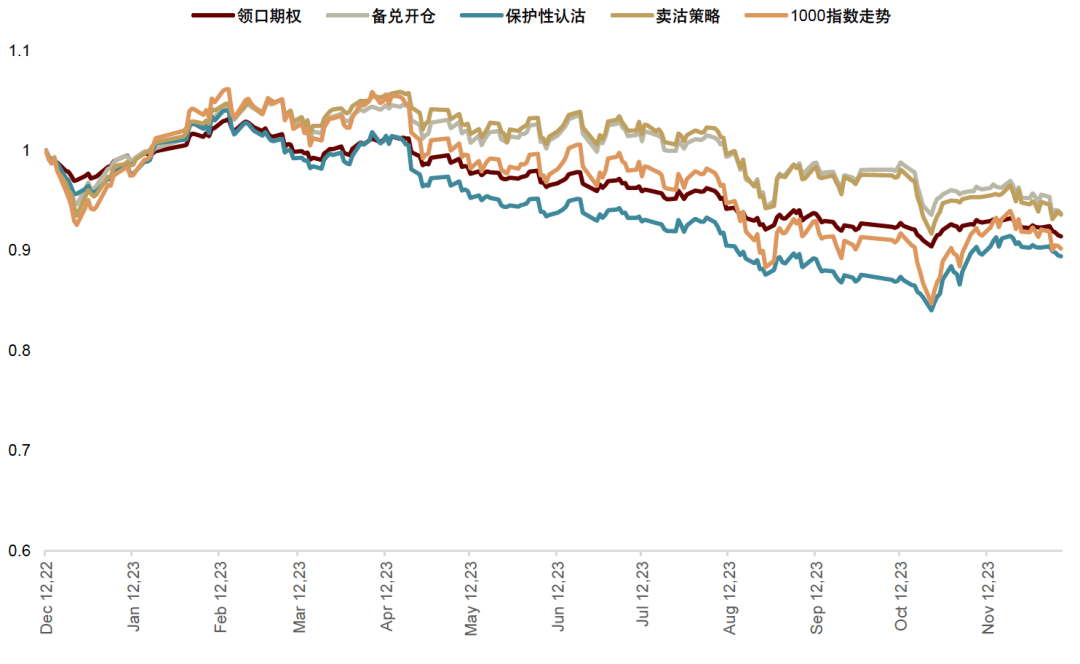

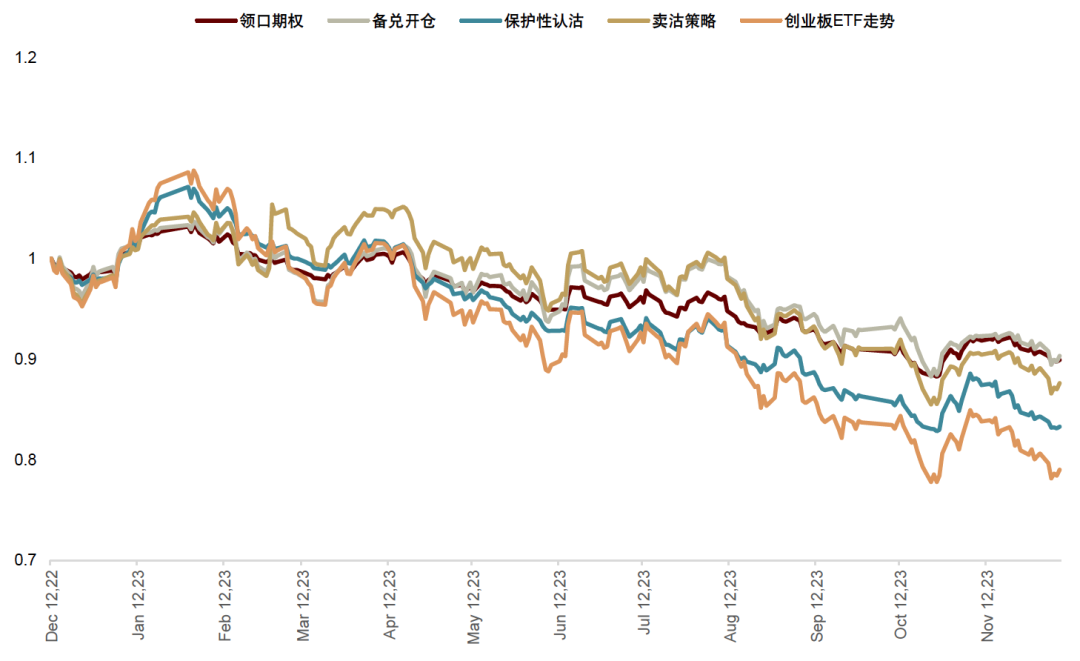

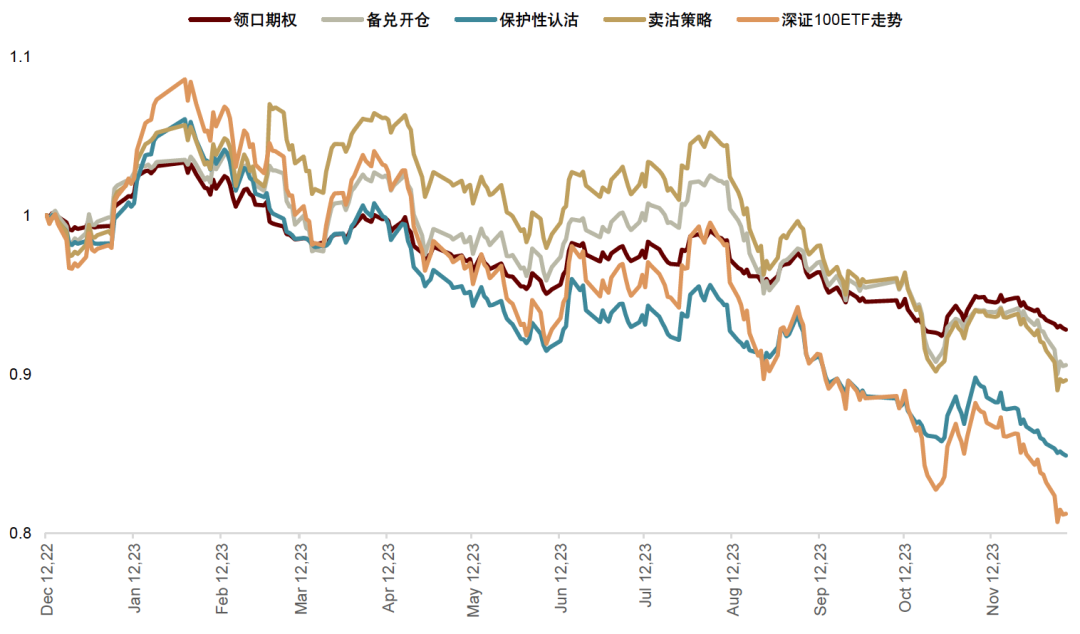

期权策略中表现较好的有:备兑开仓策略和领口期权策略,前者在上证50、沪深300、中证500、中证1000指数期权和创业板期权上均表现较好,近一年来超额收益率为12%、11%、7%、4%和15%;后者在深证100ETF期权上表现较好,其超额收益率为15%。

Text

正文

衍生品市场双周回顾

指数表现概览

图表1:最近一年主要宽基指数相对走势

资料来源:iFinD,中金公司研究部

图表2:最近一年主要宽基指数成交额

资料来源:iFinD,中金公司研究部

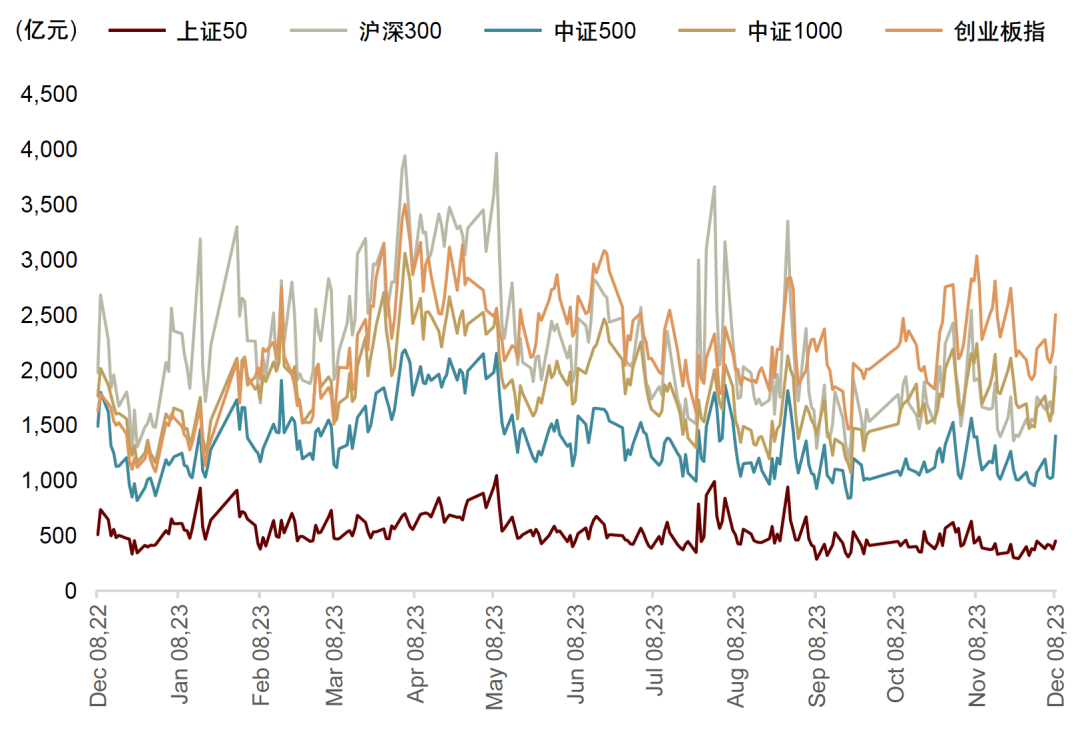

图表3:最近一年主要宽基指数PE-TTM

资料来源:iFinD,中金公司研究部

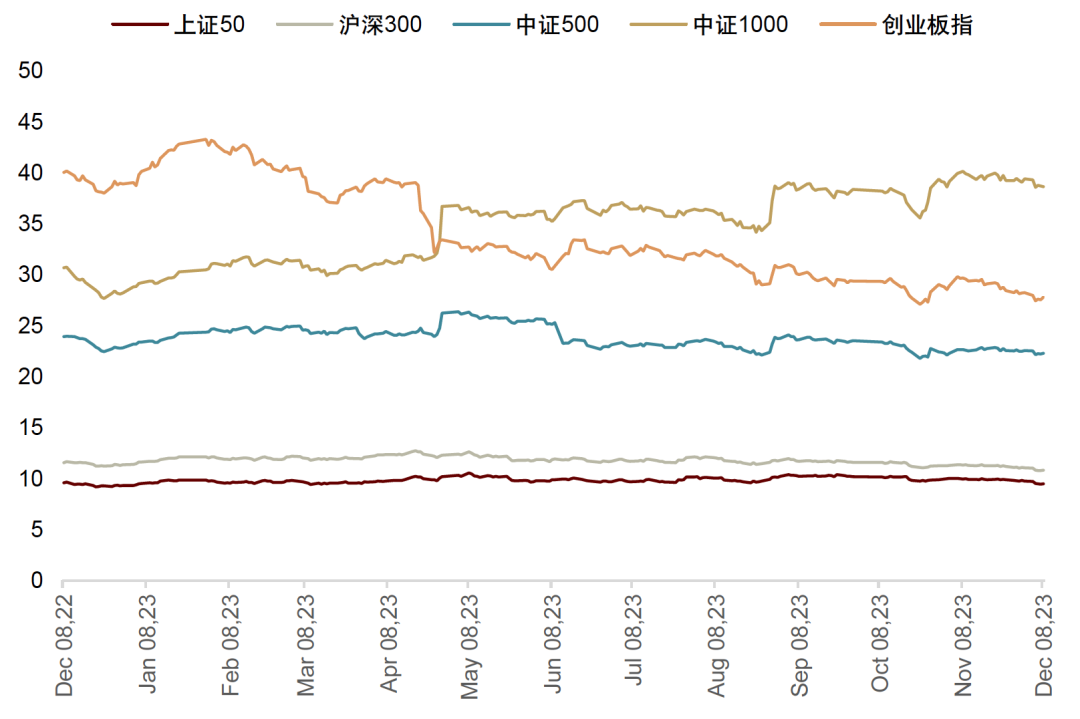

图表4:主要宽基指数PE-TTM过去一年分位值

资料来源:iFinD,中金公司研究部

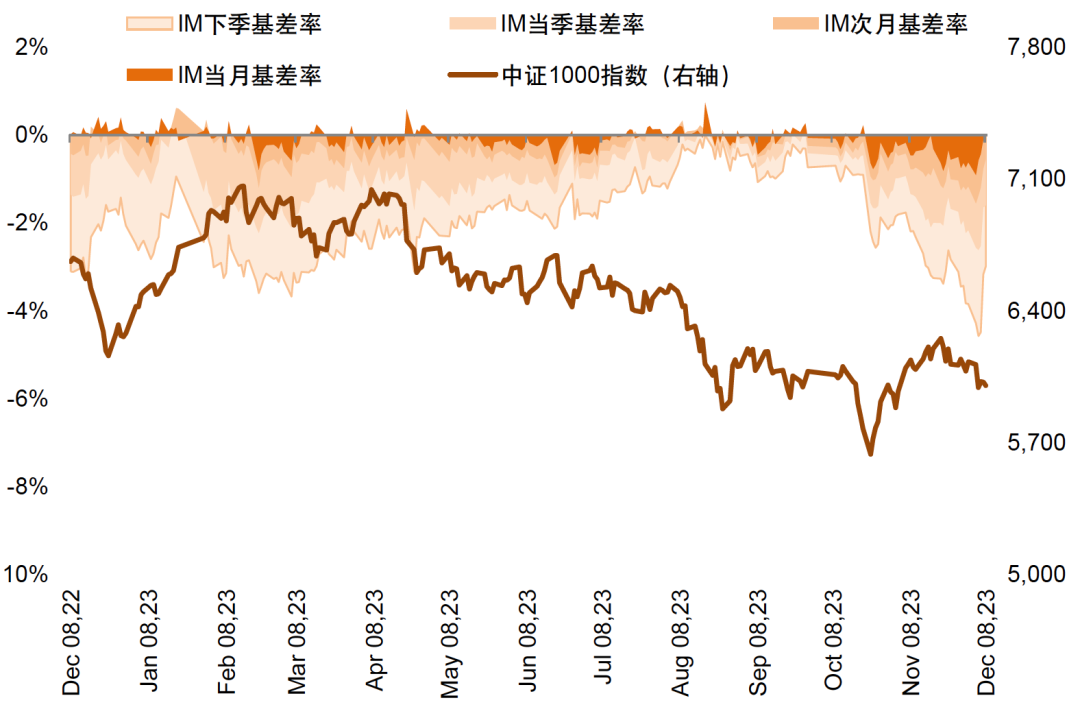

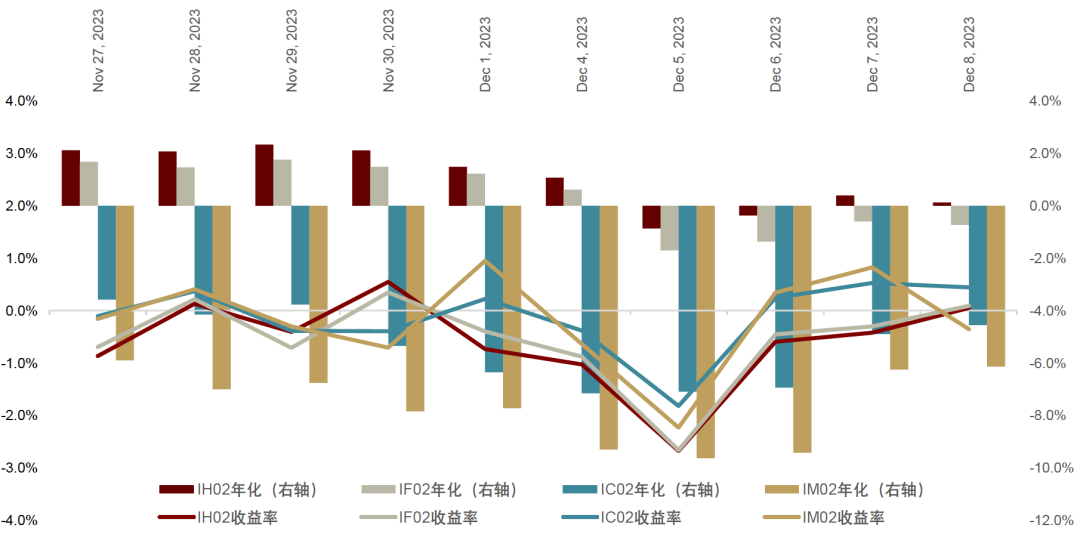

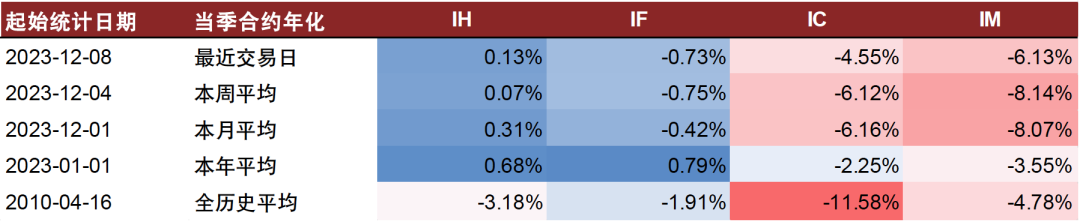

股指期货与年化基差率

IH、IF、IC和IM近两周日均成交量分别为5.5、9.6、7.9、7.9万手,持仓量为13.9、27.4、29.6和24.0万手;IH、IF、IC和IM当季合约年化基差率过去两周日均为1.1%、0.4%、-5.4%和-7.6%,截至周五(2023-12-08,下同)基差率分别为0.1%、-0.7%、-4.5%和-6.1%,股指期货基差率快速下沉。

图表5:近一年股指期货持仓量

资料来源:Wind,中金公司研究部

图表6:近一年股指期货成交额

资料来源:Wind,中金公司研究部

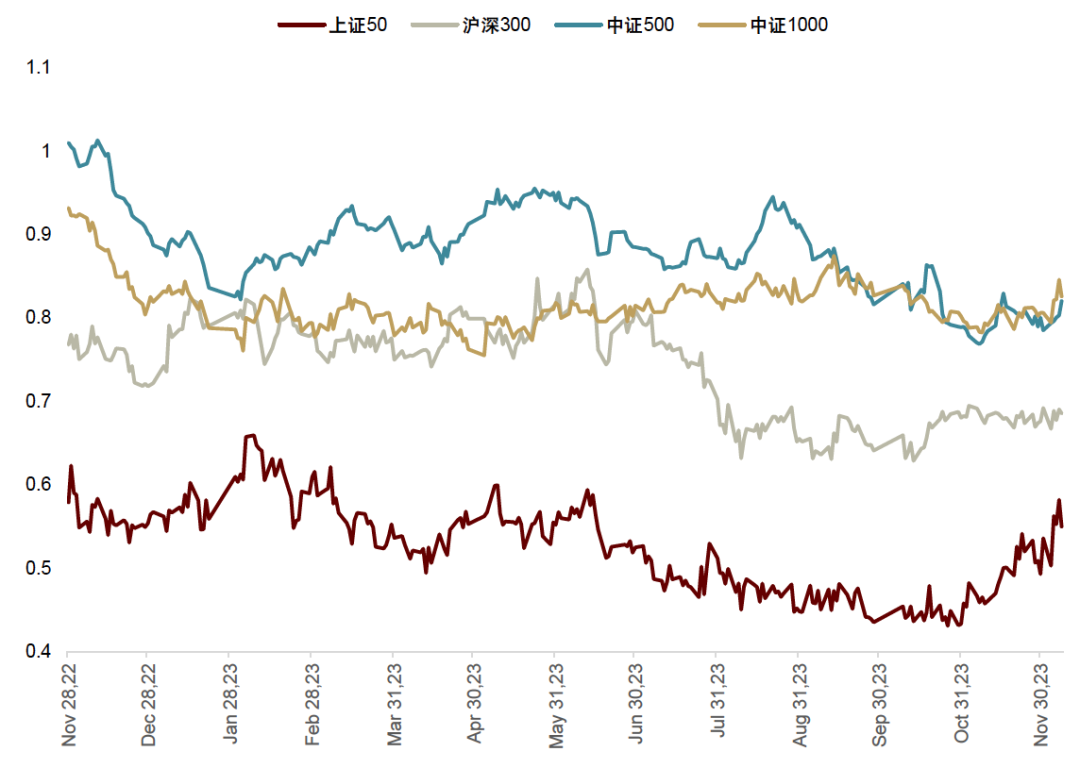

图表7:近一年股指期货前5名多空持仓比

资料来源:Wind,中金公司研究部

图表8:近一年股指期货前20名多空持仓比

资料来源:Wind,中金公司研究部

图表9:近一年沪深300基差率

资料来源:Wind,中金公司研究部;注:截至2023-12-08

图表10:近一年上证50基差率

资料来源:Wind,中金公司研究部;注:截至2023-12-08

图表11:近一年中证500基差率

资料来源:Wind,中金公司研究部;注:截至2023-12-08

图表12:近一年中证1000基差率

资料来源:Wind,中金公司研究部;注:截至2023-12-08

图表13:股指期货近两周年化基差率表现

资料来源:Wind,中金公司研究部;注:截至2023-12-08

图表14:股指期货当季年化基差率表现统计

资料来源:Wind,中金公司研究部;注:截至2023-12-08

期权成交与隐含波动率

图表15:近一年主要ETF期权成交额认沽认购比

资料来源:Wind,中金公司研究部

图表16:近一年主要ETF期权持仓认沽认购比

资料来源:Wind,中金公司研究部

图表17:最近一年主要场内期权成交额

资料来源:Wind,中金公司研究部

图表18:最近一年主要场内期权持仓量

资料来源:Wind,中金公司研究部

图表19:近一年主要短期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

图表20:近一年主要长期期限场内期权隐含波动率

资料来源:Wind,中金公司研究部

衍生品策略跟踪

股指期货增强策略

图表21:最近一年IC当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

图表22:最近一年IM当月合约相对指数超额收益

资料来源:Wind,中金公司研究部

股票期权对冲策略

图表23: 近一年上证50ETF期权风险管理策略表现

注:截至2023-12-08

资料来源:Wind,中金公司研究部

图表24: 近一年来沪深300ETF期权风险管理策略表现

注:截至2023-12-08

资料来源:Wind,中金公司研究部

图表25: 近一年中证500ETF期权风险管理策略表现

注:截至2023-12-08

资料来源:Wind,中金公司研究部

图表26: 近一年中证1000指数期权风险管理策略表现

注:截至2023-12-08

资料来源:Wind,中金公司研究部

图表27: 近一年创业板ETF期权风险管理策略表现

注:截至2023-12-08

资料来源:Wind,中金公司研究部

图表28: 近一年深证100ETF期权风险管理策略表现

注:截至2023-12-08

资料来源:Wind,中金公司研究部

图表29:近一年各指数期权风险管理策略表现统计

注:截至2023-12-08

资料来源:Wind,中金公司研究部

风险提示

Source

文章来源

本文摘自:2023年12月12日已经发布的《衍生品双周报(19):股指期货基差率快速下沉》

分析员 周萧潇 SAC 执业证书编号:S0080521010006 SFC CE Ref:BRA090

分析员 郑文才 SAC 执业证书编号:S0080523110003 SFC CE Ref:BTF578

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG