中金 | 新角度看年度业绩预告:盈利变化趋势与市场关注度

摘要

整体业绩或下滑,周期上游行业业绩表现优异

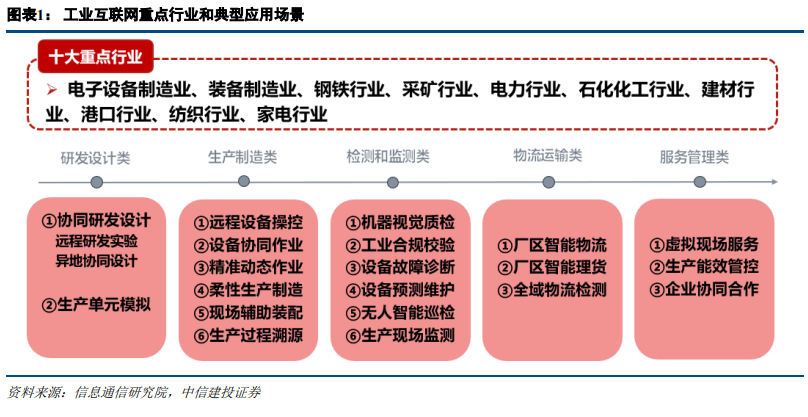

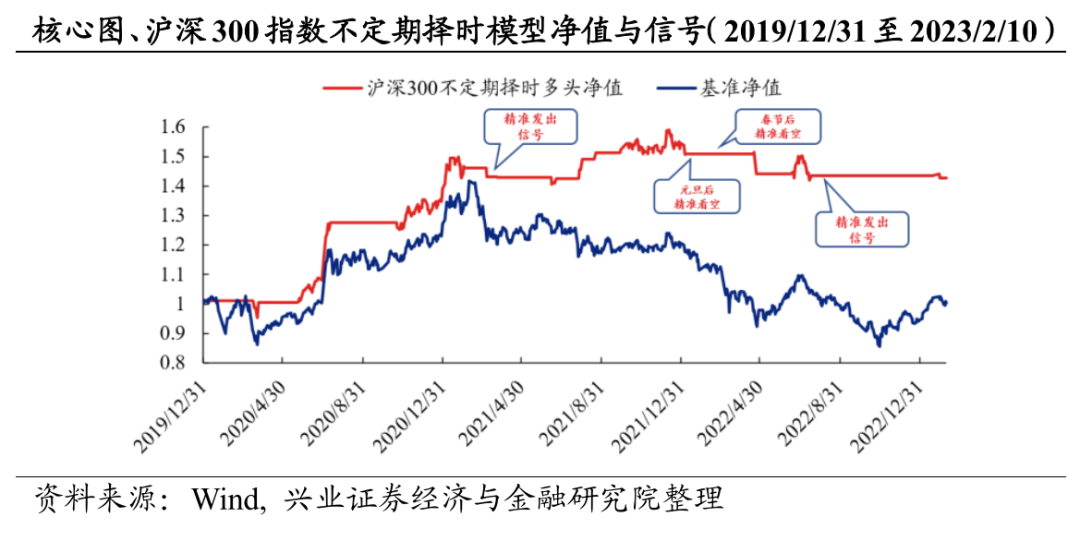

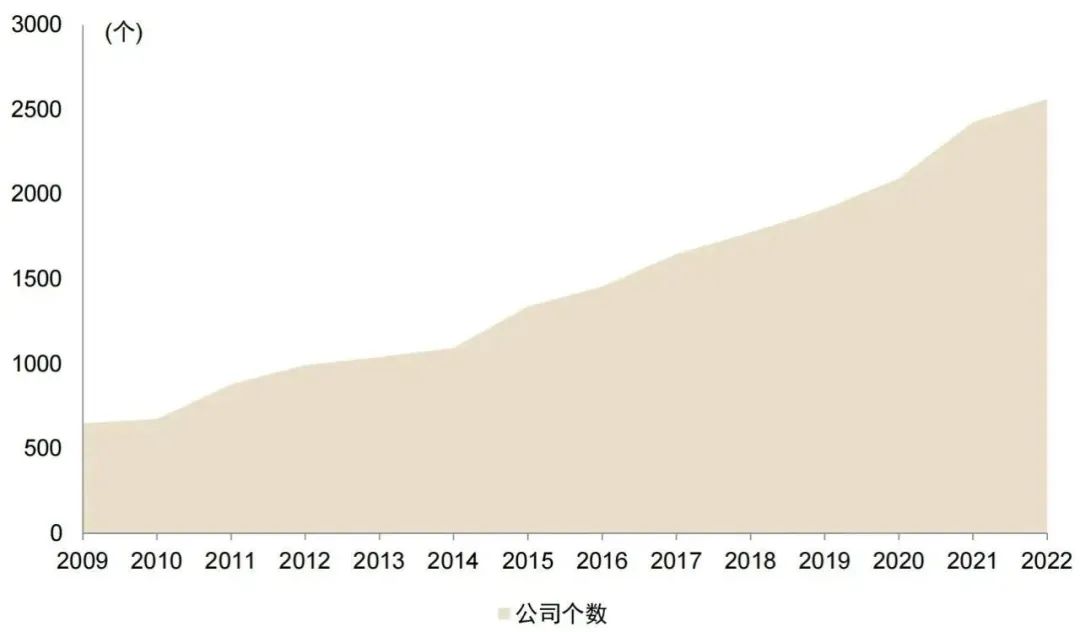

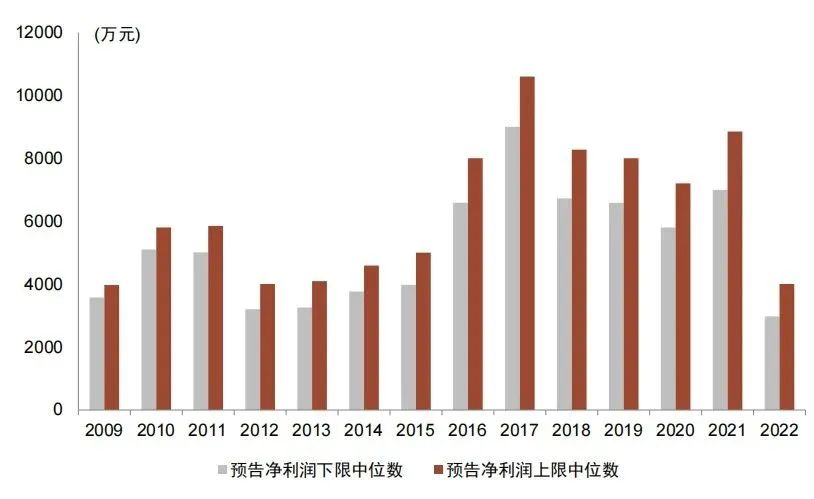

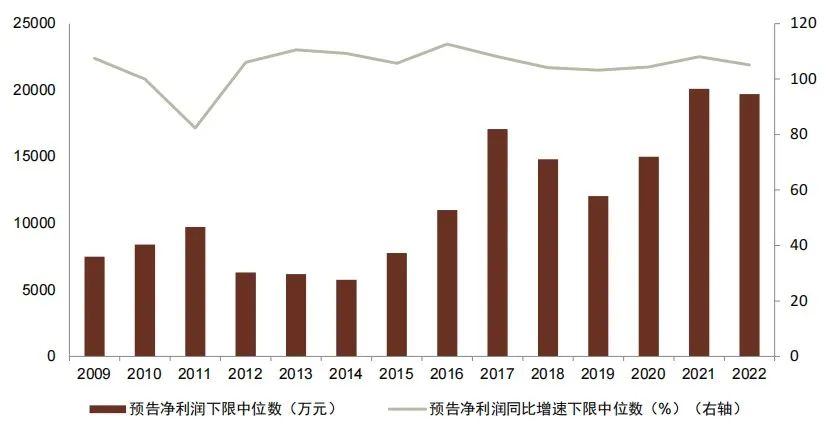

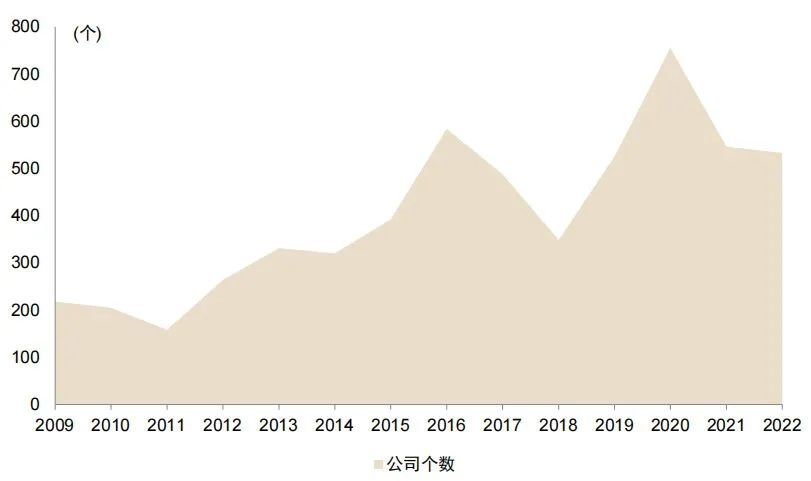

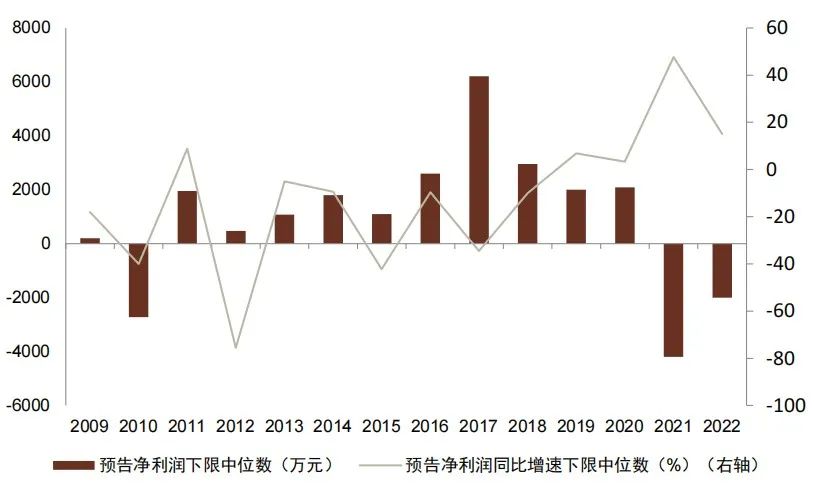

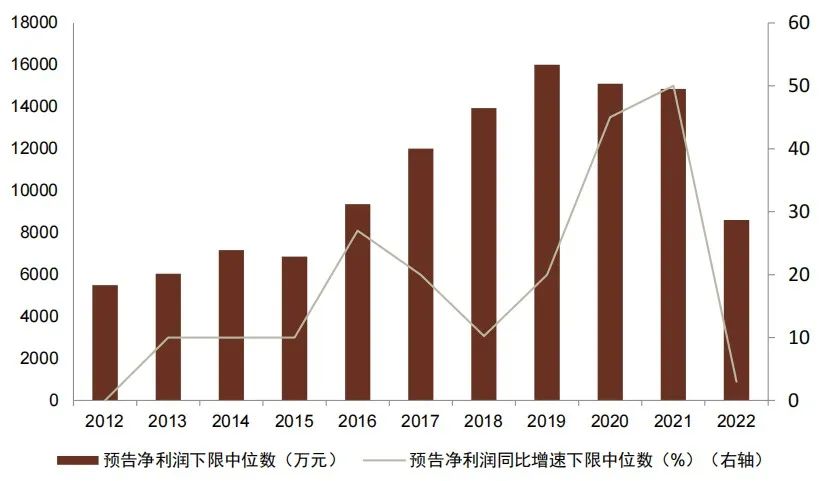

发布业绩预告的公司数有所增长,整体业绩或下滑。我们统计了除北交所的A股上市公司年度业绩预告表现,截至2023年1月31日,有2564公司发布了年度业绩预告,总数有所增长;预告2022年度净利润下限中位为2975万元,净利润同比增速下限中位数为-24.38%,均为近十几年的低点,A股整体业绩可能有所下滑。

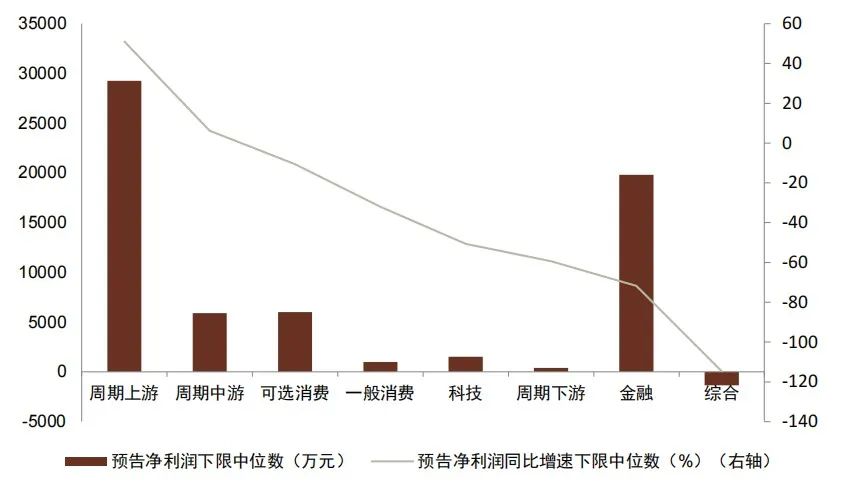

周期上游板块业绩预告表现较好。周期上游表现较为优异,其预告净利润同比增速下限中位数处于高位,达到51.00%;周期中游板块预告情况一般,净利润增速中位数为6.20%,较2021年度实现小幅增长;其他板块预告净利润同比增速均小于0,业绩预期或有所回落。

业绩预增、扭亏类型的公司数量占比有所回落。预增和扭亏类型的公司预期有较好的业绩表现,过去几年两种类型公司占上市公司总数的比率震荡上行,并在2018-2021年度实现单边提升。然而2022年度业绩预增、扭亏类型的公司占比有所回落,从2021年度的26.22%下降至17.70%,但其净利润及同比增速下限的中位数依旧维持较高水平。

盈利变化趋势:2022年度预告加速增长的公司主要集中于机械、电新和医药行业

本节根据业绩增速和加速度,将发布业绩预告的公司分为加速增长、减速下滑和触底反弹三种类别。

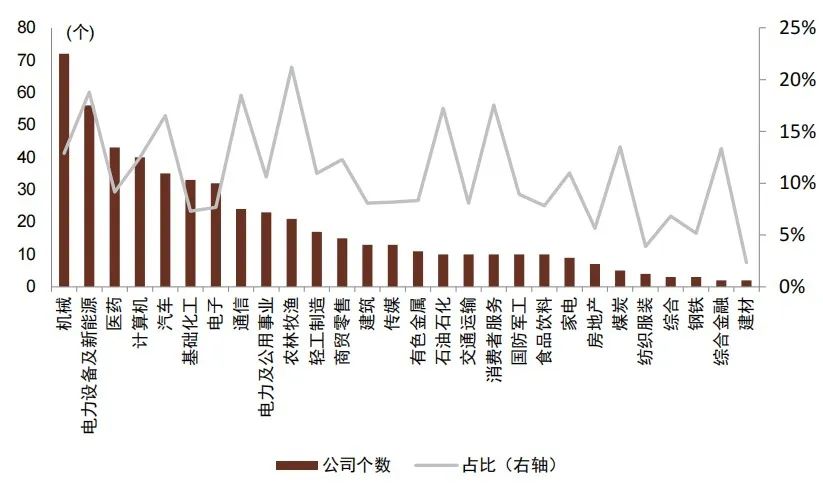

加速增长类别公司未来收益整体表现良好。行业分布方面,加速增长类别公司在2022年报预告主要集中于机械、电新和医药行业,总数分别为72、56和43个。收益方面,加速增长类别公司未来收益整体表现良好,以万得全A(等权)指数为基准,在发布年度业绩预案后的1、3、6个月内大多能实现一定超额收益。

减速下滑类别公司未来收益在个别年份表现较优。减速下滑类别公司在2022年报预告主要集中于基础化工、电新和医药行业,总数分别为7、6和6个。减速下滑类别公司总数偏低,但在最近一期总数略有增长,从21回升至60个。收益方面,减速下滑类别公司未来收益在个别年份表现良好,且最近一期在短期具有较好的超额收益表现。

触底反弹类别公司数量有所上升。触底反弹类型公司在2022年报预告主要集中于医药、机械和电力及公用事业行业,总数分别为25、22和19个。近年触底反弹类别公司数量有所上升,最新一期公司数量达到258个,较前一年增长80.42%。收益方面,触底反弹类别公司的未来收益在部分年份表现较为出色。

市场关注度:业绩超预期和市场调研活动均有多家公司分布在电子、机械和医药行业

本节将从市场关注度的角度对发布业绩预告的公司进行分类描述,根据分析师研报标题、分析师预期净利润一个月变化率和调研活动数量,构建业绩超预期、一致预期改善和调研活动三种公司类别。

业绩超预期类别公司的数量有所回落。业绩超预期类型公司在2022年报预告主要集中于电子、机械和医药行业,总数分别为14、11和10个。业绩超预期类别公司在2018至2020年期间实现加速上升,但于近两年有所回落,最近一期公司总数为89个。收益方面,业绩超预期类别公司在多数年度能实现较高的超额收益,但近两年收益略有回撤。

一致预期改善类别公司近期集中分布在电子和电新行业。一致预期改善类型公司数量整体偏低,行业分布在2022年报预告主要集中于电子和电新行业,总数分别为6和4个。一致预期改善类别公司净利润增速中位数随年份有所波动,2022年度的预告净利润同比增速下限中位数为54.78%,较2021年度有所下滑。公司未来收益在近四年表现良好,短期和中期均能实现较高的超额收益。

调研活动类别公司总数稳步提升。调研活动类型公司在2022年报预告主要集中于电子、医药和机械行业,总数分别为104、84和84个。调研活动类别公司总数在近三年有所上升,最新一期数量达到719个。收益方面,调研活动类别公司在2017-2019年实现一定超额收益,但近两期超额收益并不显著。

正文

A股2022年度业绩预告总览:周期上游行业业绩表现优异

整体业绩或下滑,周期上游行业业绩表现优异

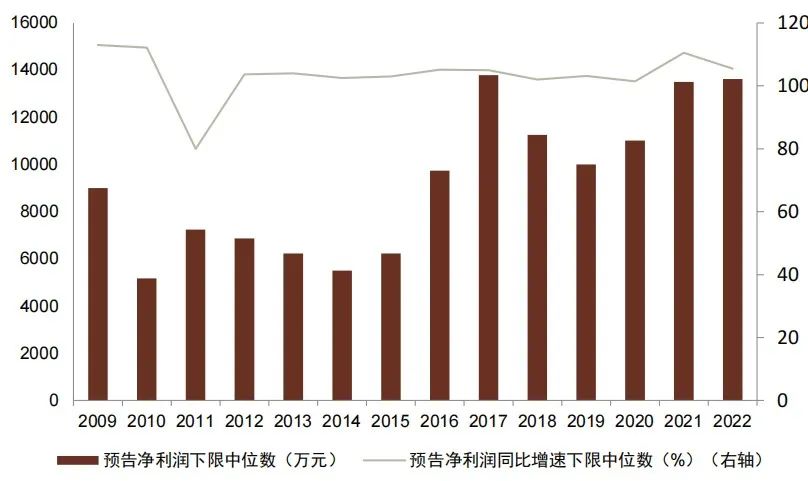

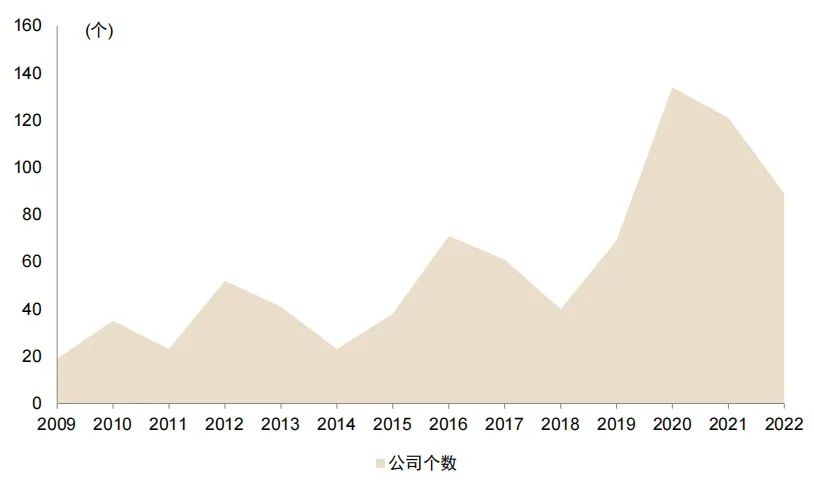

发布业绩预告的公司数有所增长,整体业绩或下滑。我们统计了除北交所的A股上市公司年度业绩预告表现,截至2023年1月31日,有2564公司发布了年度业绩预告,总数有所增长;预告2022年度净利润下限中位数为2975万元,净利润同比增速下限中位数为-24.38%,均为近十几年的低点,A股整体业绩可能有所下滑。

图表1:发布业绩预告的A股上市公司个数变化

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

图表2:公司预告净利润中位数变化

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

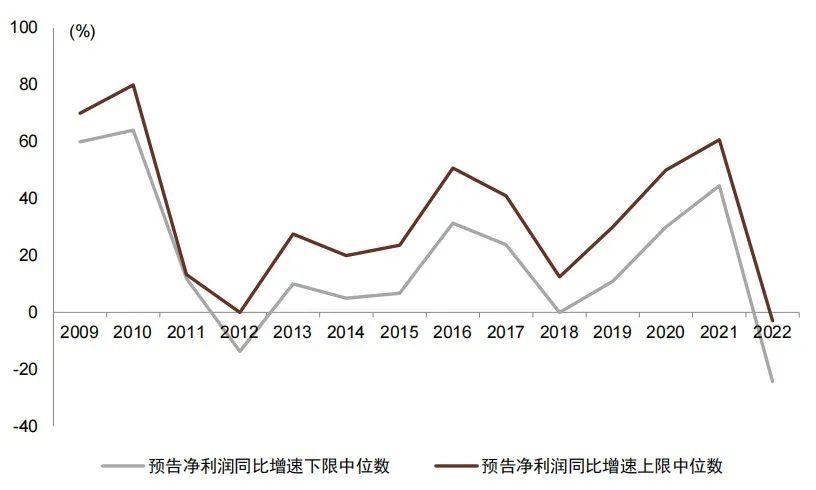

图表3:公司预告净利润同比增速中位数变化

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

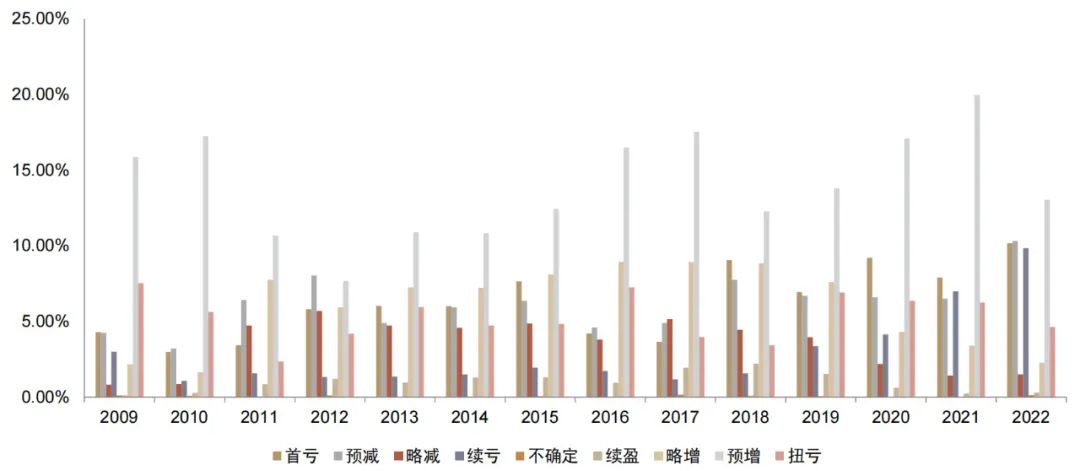

业绩预喜公司占比有所回落。我们统计了不同预告类型公司数占当期上市公司总数的比率,其中业绩预喜公司占比有所回落,2022年扭亏、预增、略增的公司占比均有所下滑;业绩预悲公司占比相对增长,首亏的公司占比达到10.17%,为近十几年高值。

图表4:不同预告类型的公司占比变化

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

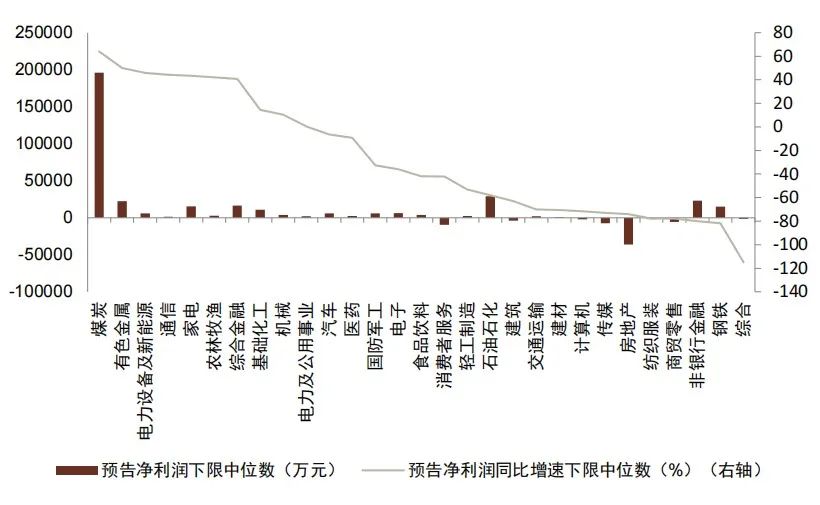

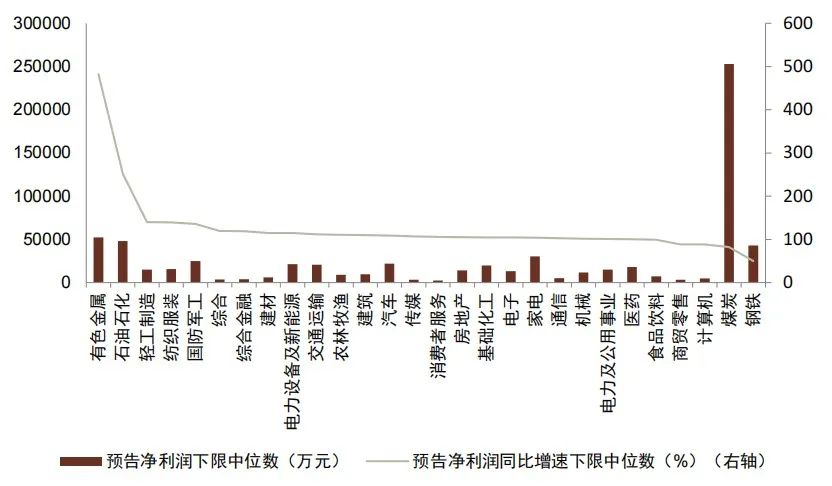

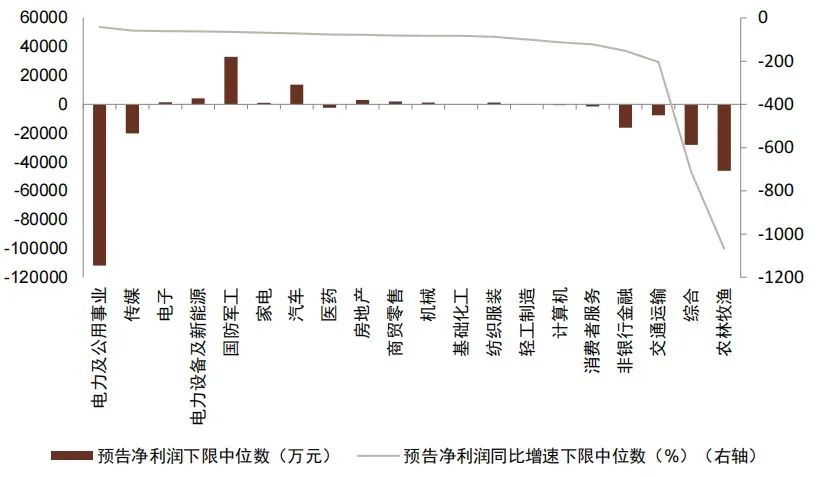

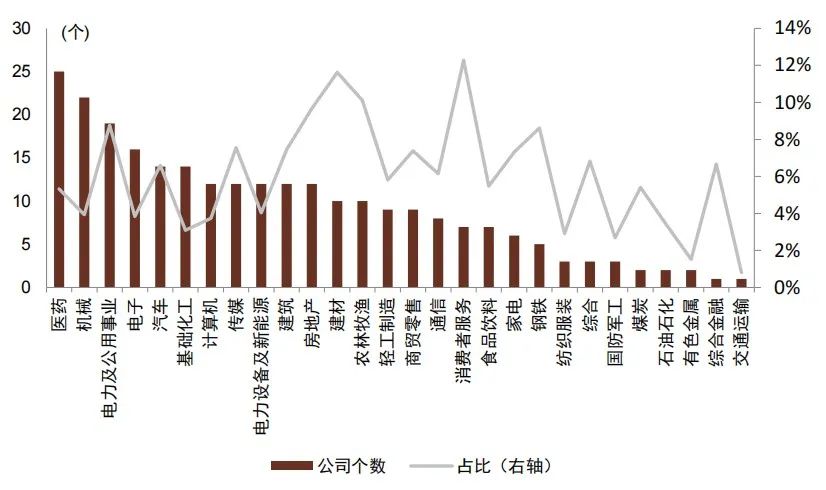

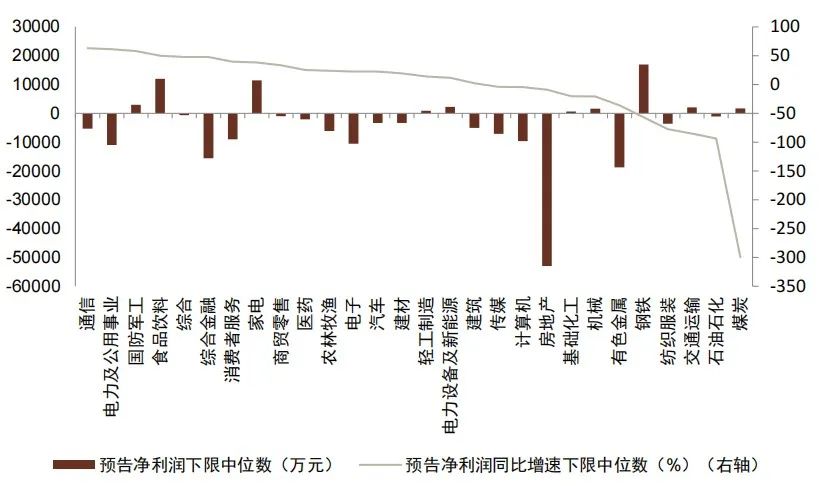

周期上游板块业绩预告表现较好。统计行业分布时,为方便展示,我们在中信一级行业的基础上划分了大类行业板块,具体划分标准如下表所示。周期上游表现较为优异,其预告净利润同比增速下限中位数处于高位,达到51.00%;周期中游板块预告情况一般,净利润增速中位数为6.20%,较2021年度实现小幅增长;其他板块预告净利润同比增速均小于0,业绩预期或有所回落。

图表5:大类板块划分标准(基于中信一级行业分类)

资料来源:Wind,中金公司研究部

图表6:发布2022年度业绩预告公司的分行业净利润及其同比增速中位数

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

图表7:发布2022年度业绩预告公司的分板块净利润及其同比增速中位数

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

业绩预告表现出色的公司集中分布在周期上游和周期中游板块。我们统计了2022年度预告净利润下限和净利润同比增速下限排名前十的公司概况,这些公司主要分布在周期上游和周期中游板块,且业绩预告类型大多为预增和扭亏。

图表8:2022年度预告净利润下限排名前十的公司概况

图表9:2022年度预告净利润同比增速下限排名前十的公司概况

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

业绩预增、扭亏类型的公司数量有所回落

业绩预增、扭亏类型的公司数量占比有所回落。预增和扭亏类型的公司预期有较好的业绩表现,过去几年两种类型公司占上市公司总数的比率震荡上行,并在2018-2021年度实现单边提升。然而2022年度业绩预增、扭亏类型的公司占比有所回落,从2021年度的26.22%下降至17.70%,但其净利润及同比增速下限的中位数依旧维持较高水平。

图表10:业绩预增、扭亏类型的公司个数与占比变化

图表11:业绩预增、扭亏类型的公司预告净利润及其同比增速中位数变化

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

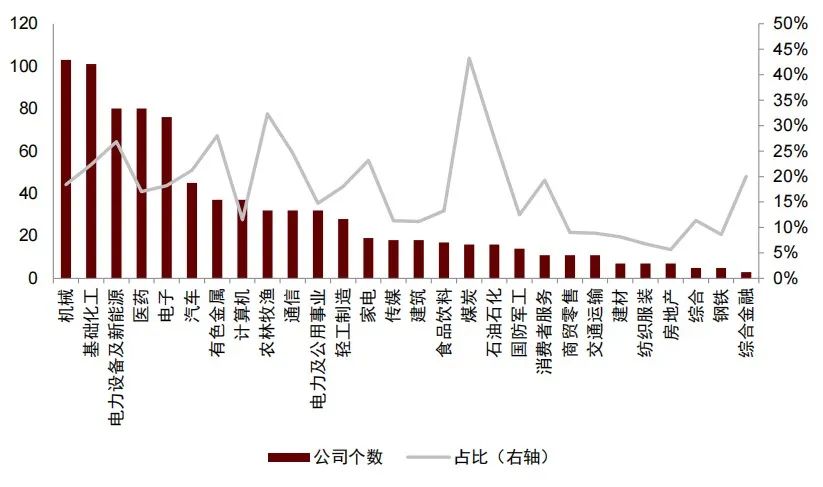

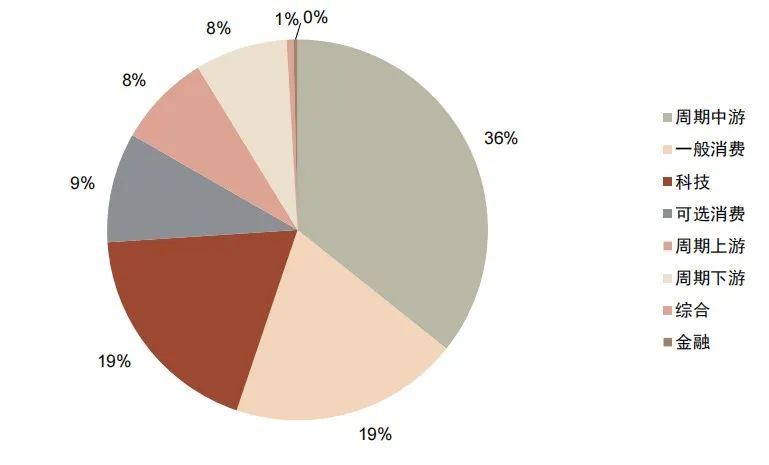

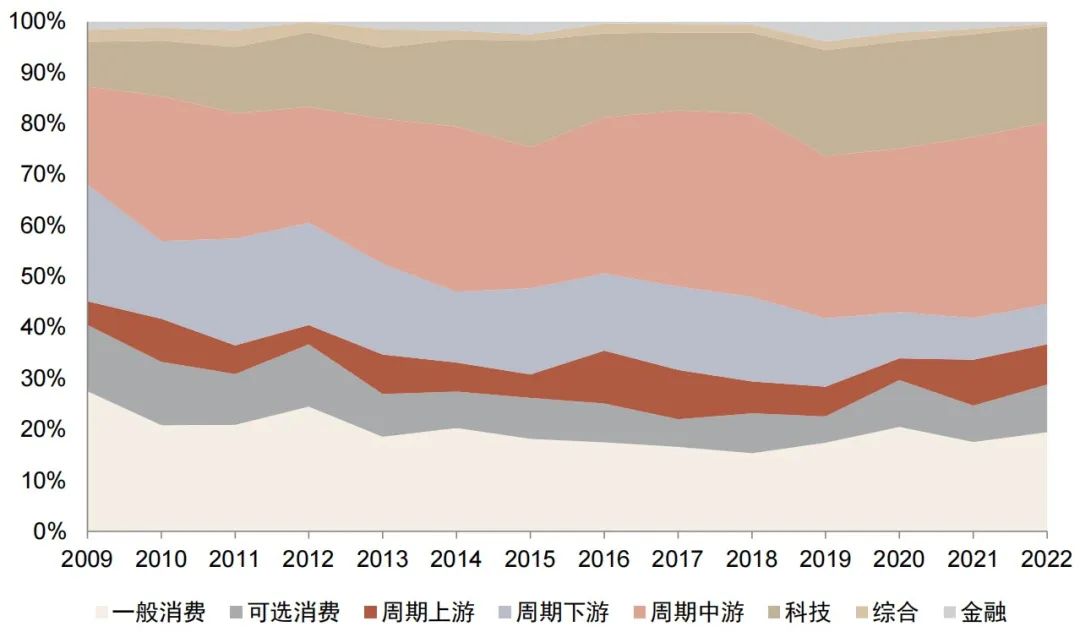

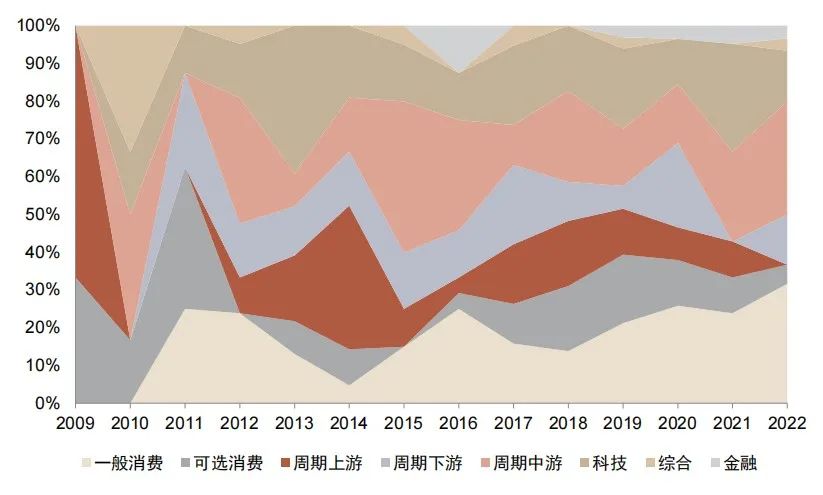

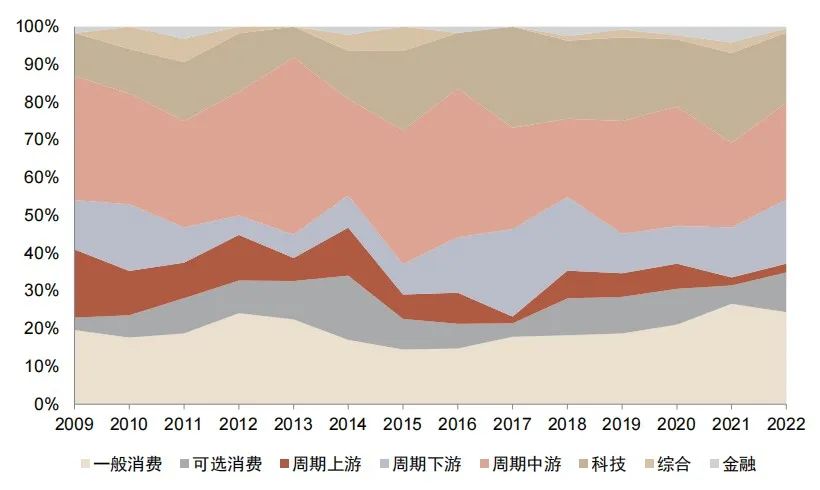

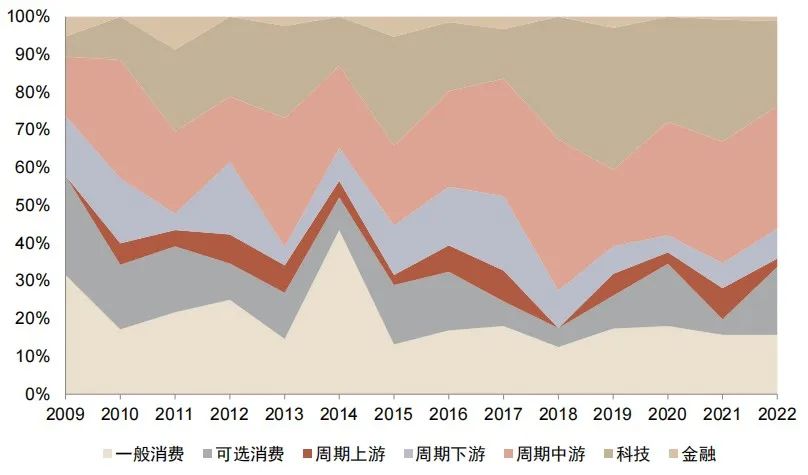

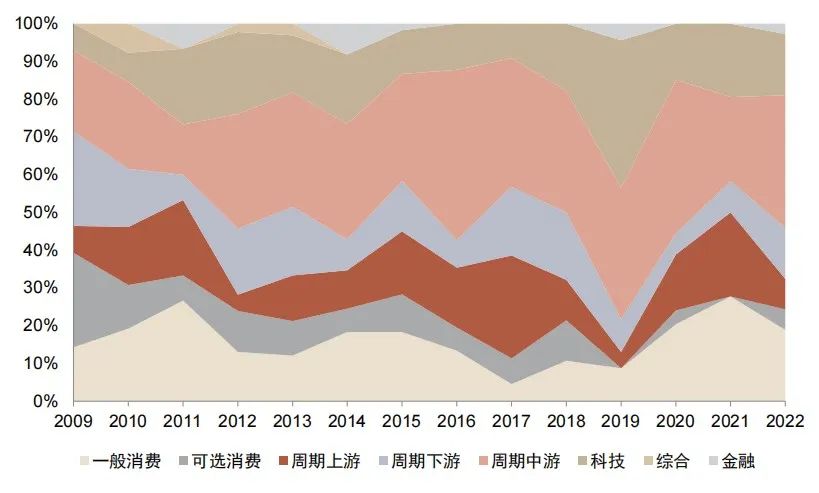

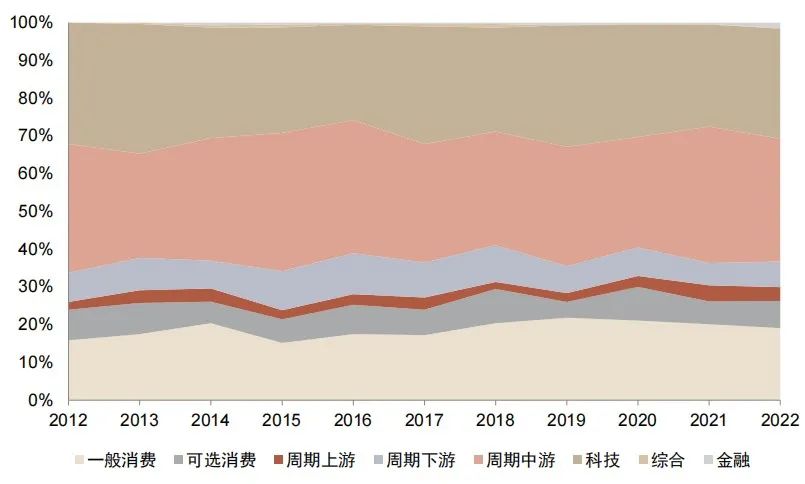

业绩预增、扭亏类型的公司集中分布于周期中游、一般消费和科技板块。2022年报预告业绩预增、扭亏类型的公司在机械、基础化工、电新和医药行业的公司数量处于较高水平,而在煤炭、农林牧渔和有色金属行业的公司数量占比处于高位。总体而言,业绩预增、扭亏类型的公司集中分布于周期中游、一般消费和科技板块,且板块分布的变化趋势较为稳定。

图表12:2022年报预告业绩预增、扭亏类型的公司行业分布

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

图表13:2022年报预告业绩预增、扭亏类型的公司板块分布

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

图表14:不同板块的业绩预增、扭亏类型的公司个数变化

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

盈利变化趋势:2022年度预告加速增长的公司主要集中于机械、电新和医药行业

我们在报告《基本面量化系列(3):业绩成长是否具有延续性》中通过拟合抛物线的方式刻画业绩变化趋势,本节将利用业绩增速和业绩加速度指标,对发布业绩预告的公司进行分类描述,并统计未来的超额收益表现。

加速度指标通过回归方式计算,即取过去8个季度[文]的单季度归母净利润,对时间序列的二次方程进行[章]回归,并取二次项回归系数a为加速度指标的代理[来]变量。(为降低净利润数量级对回归系数的影响,[自]回归前对净利润、时间t序列均进行z-scor[1]e标准化处理)

对于所拟合的抛物线最低点的位置,则可通过二次方程的系数进行准确描述,即:

由于回归前已对时间序列t进行了z-score标准化处理,因而X0小于0时,说明业绩拐点出现在回归计算的第4个季度及以前;X0大于0时,则说明业绩拐点出现在第5个季度及以后。此外,若X0大于1.53,则表明最新一期的归母净利润并未到达最低点,未来公司收益可能会继续下行。

本节将关注业绩加速度大于0的公司表现,并根据抛物线最低点和业绩增速将发布业绩预告的公司分为加速增长、减速下滑和触底反弹三种类别。

图表15:根据盈利变化趋势对公司分组

资料来源:中金公司研究部

加速增长:近期集中于机械、电新和医药行业,未来收益整体表现良好

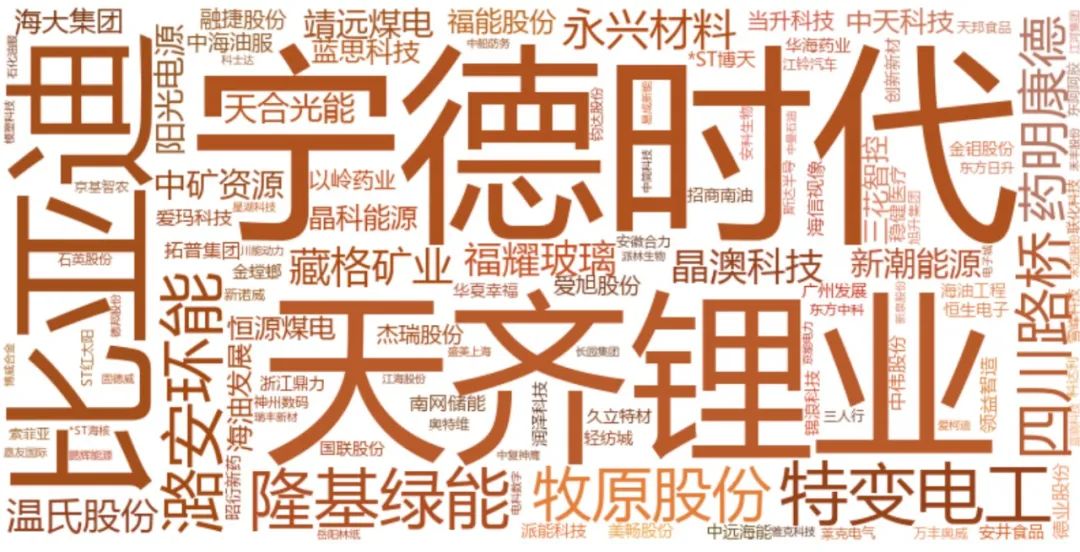

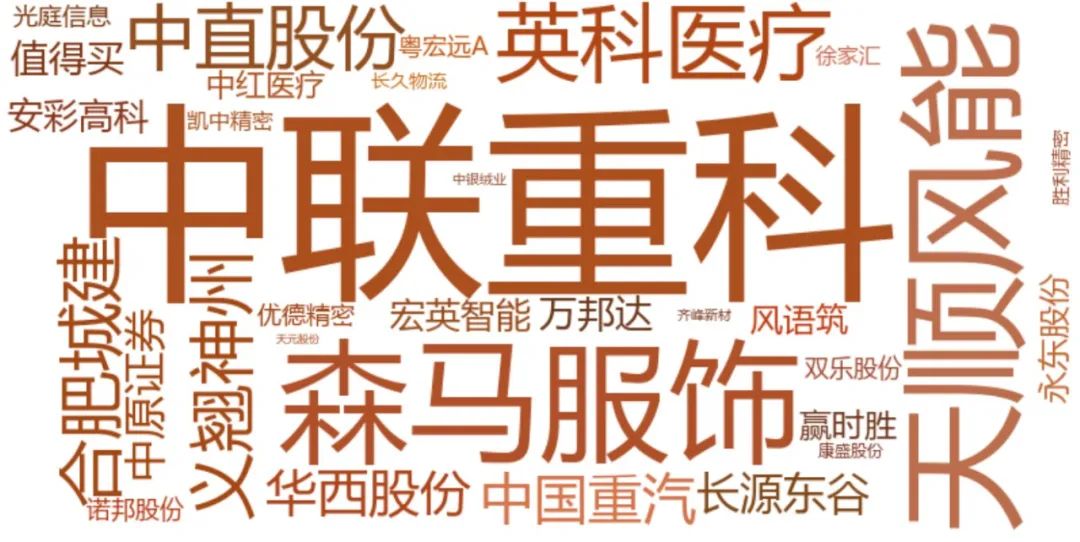

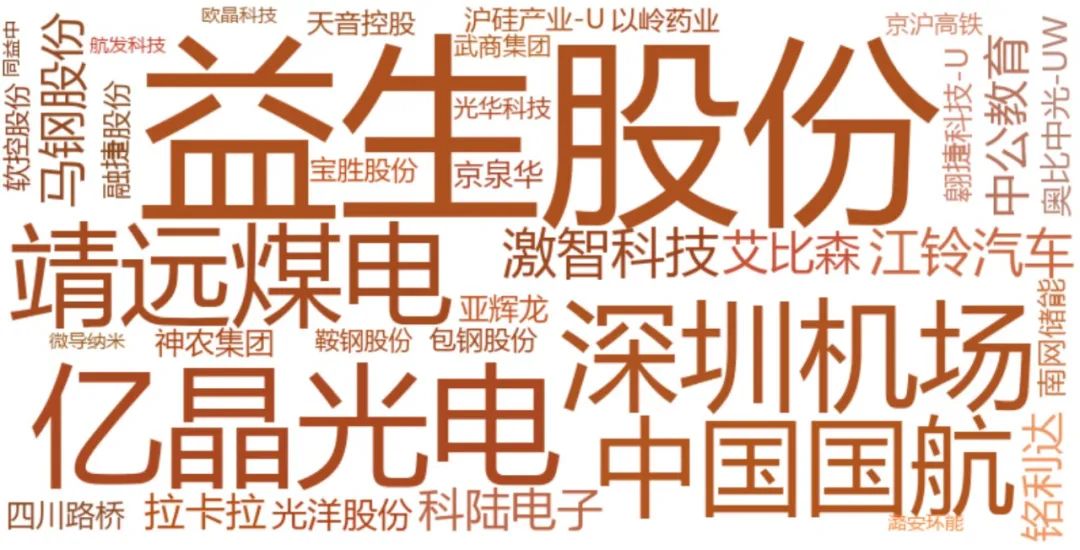

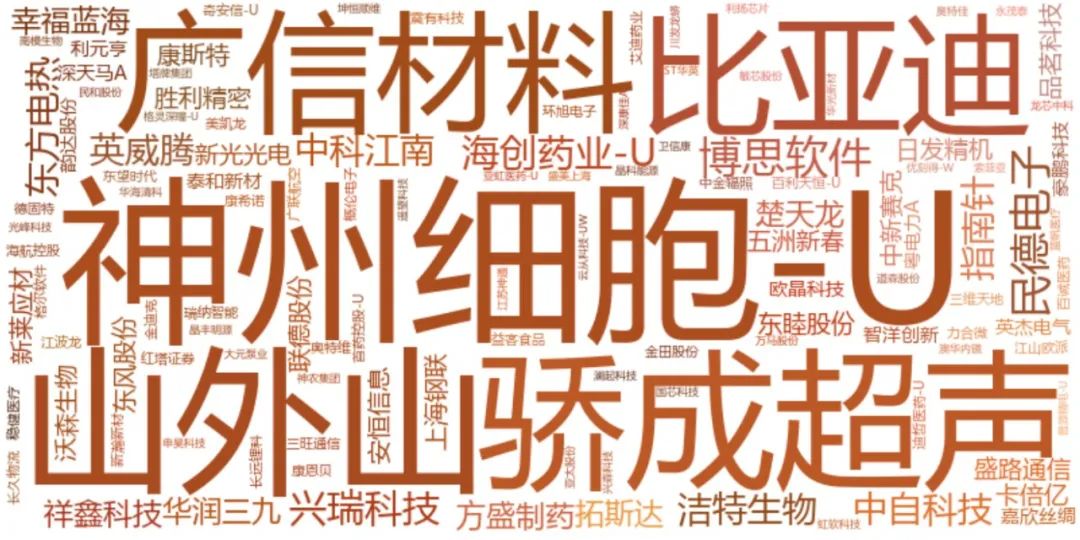

最新一期加速增长类型公司集中于机械、电新和医药行业。行业分布方面,加速增长类型公司在2022年报预告主要集中于机械、电新和医药行业,总数分别为72、56和43个。盈利方面,有色金属行业的预告净利润同比增速下限中位数达到482.21%,处于较高水平;煤炭行业的预告净利润下限中位数在行业内较高,为253000万元。

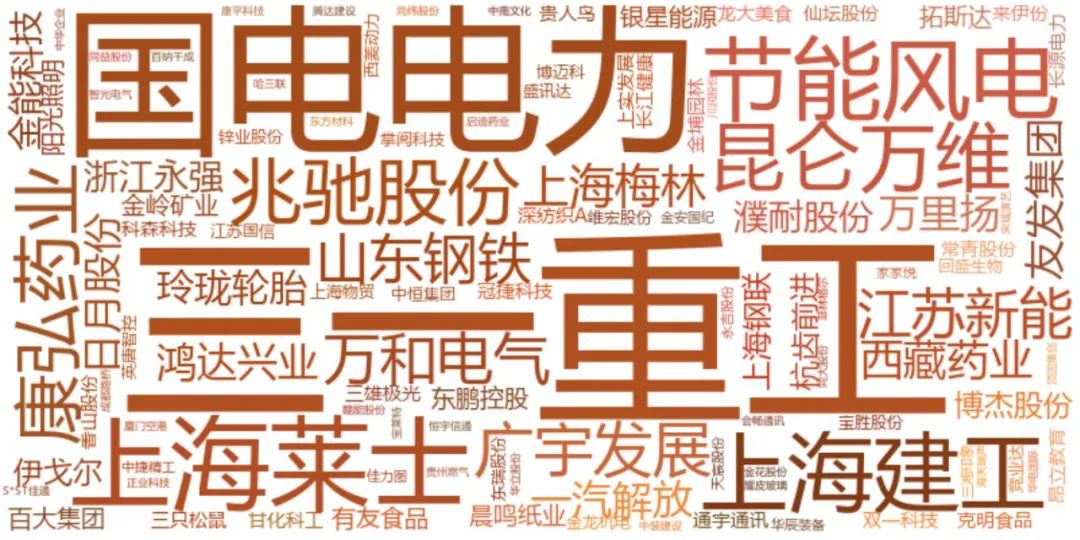

图表16:发布2022年度业绩预告的加速增长类别公司

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:文字大小与预告净利润下限正相关

图表17:发布2022年度业绩预告的加速增长类别公司行业分布

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

图表18:发布2022年度业绩预告的加速增长类别公司分行业净利润及其同比增速中位数

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

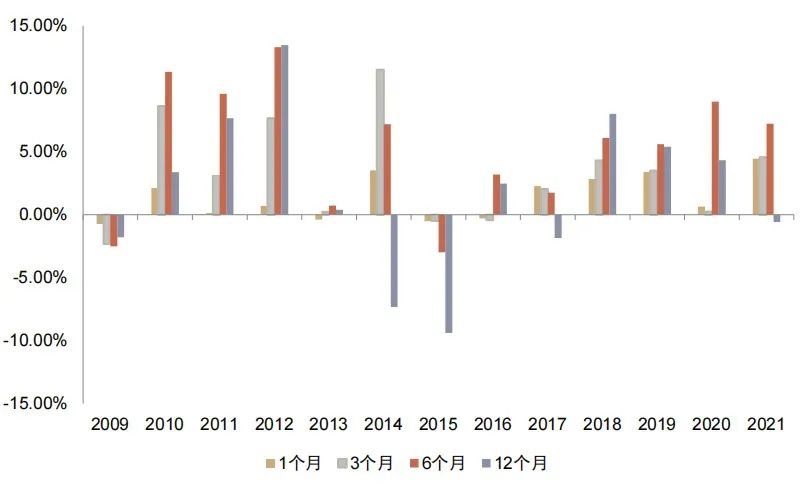

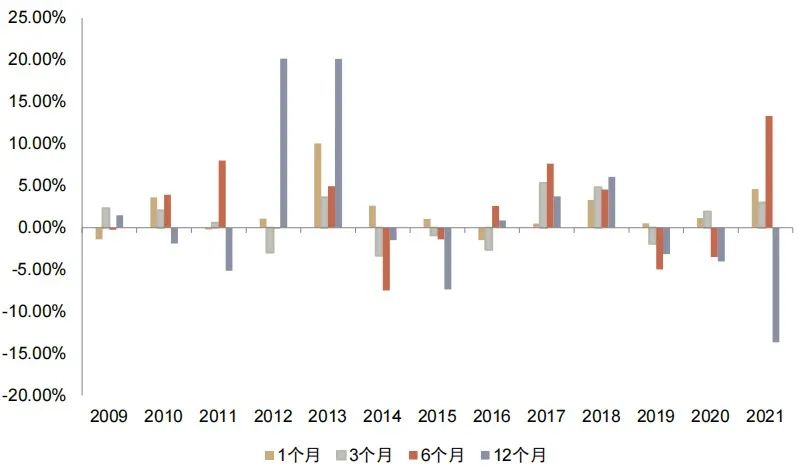

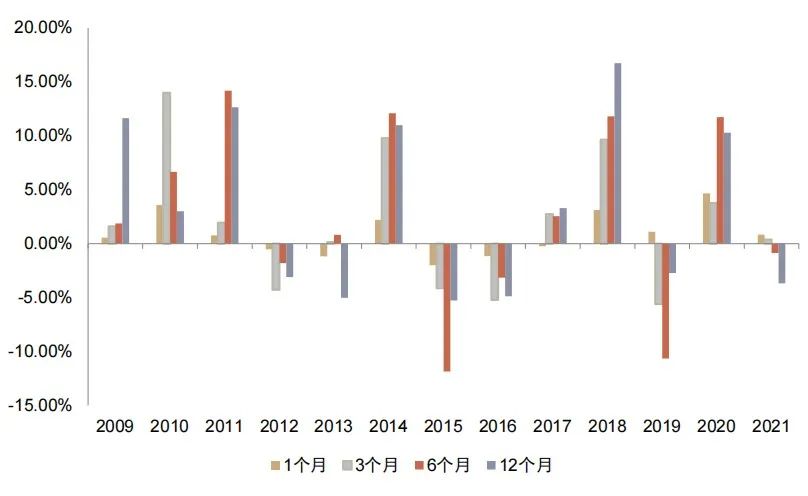

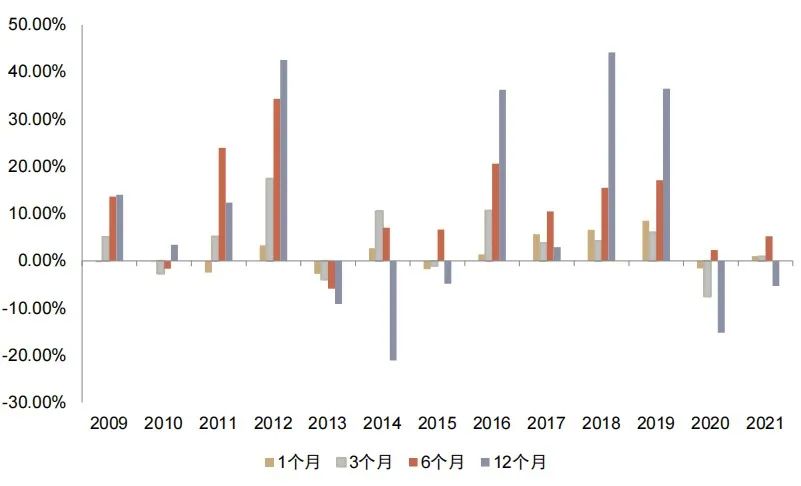

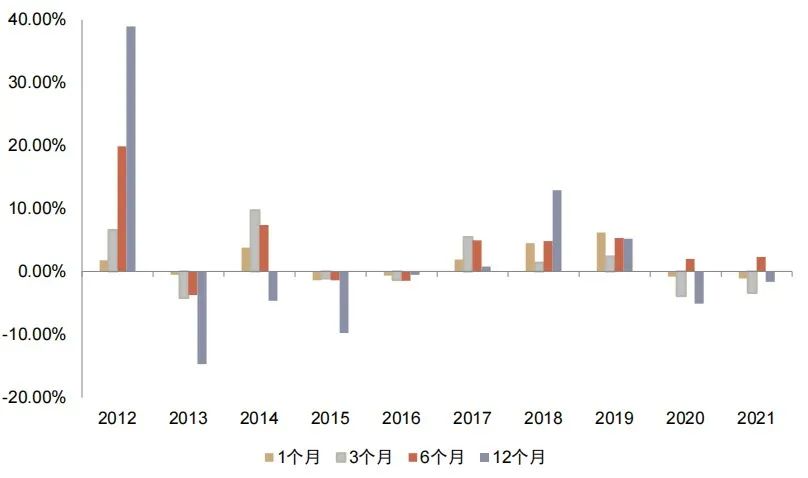

加速增长类别公司未来收益整体表现良好。整体而言,加速增长类别公司总数随时间变化而震荡上行,最新一期总数为533个,和上一期数量基本持平。其净利润和净利润增速中位数稳定位于较高水平,2022年度的预告净利润下限中位数和预告净利润同比增速下限中位数分别为13620万元和105.46%。板块分布方面,加速增长类别公司板块分布的变化趋势较为稳定,最新一期集中在周期中游、科技和一般消费板块。收益方面,加速增长类别公司未来收益整体表现良好,在发布年度业绩预案后的1、3、6个月内大多能实现一定超额收益。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

图表20:加速增长类别公司预告净利润及其同比增速中位数变化

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841[7]388.WI)

减速下滑:总数略有增长,个别年份收益表现较优

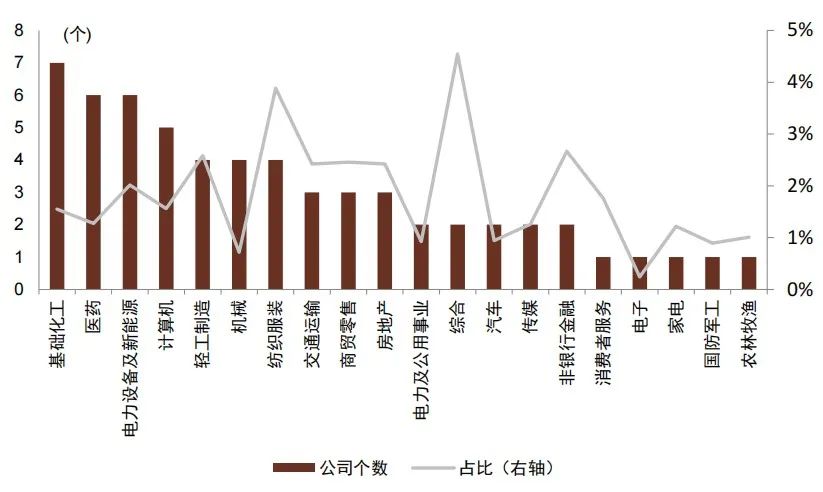

减速下滑类型公司最新一期主要集中于基础化工、电新和医药行业。减速下滑类型公司数量整体偏低,行业分布在2022年报预告主要集中于基础化工、电新和医药行业,总数分别为7、6和6个。盈利方面,减速下滑类型公司净利润增速中位数均小于0,电力及公用事业行业的预告净利润同比增速下限中位数达到-41.45%,在该类别中处于较高水平。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:文字大小与预告净利润下限正相关

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

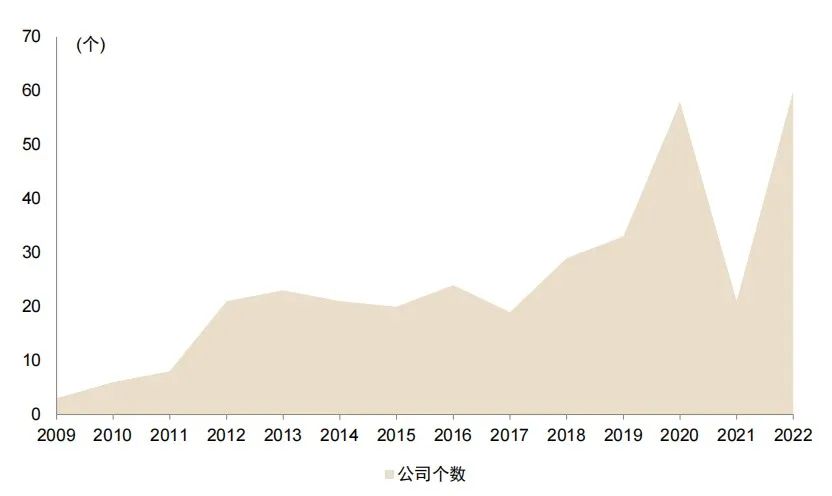

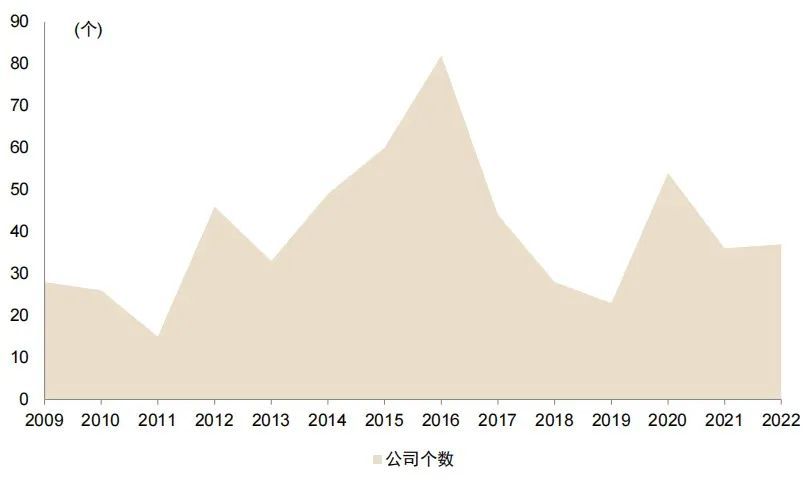

减速下滑类别公司未来收益在个别年份表现良好。整体而言,减速下滑类别公司总数偏低,但在最近一期总数略有增长,从21回升至60个。2022年度的预告净利润下限中位数和预告净利润同比增速下限中位数分别为850万元和-81.49%,较前一年均有所下滑。板块分布方面,减速下滑类别公司板块分布的变化趋势有所波动,最新一期主要分布在周期中游和一般消费板块。收益方面,减速下滑类别公司在2010、2013、2017和2018年表现良好,且最近一期在短期具有较好的超额收益表现。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

触底反弹:近年数量有所上升,集中分布在医药、机械行业

最新一期触底反弹类型公司集中于医药、机械和电力及公用事业行业。行业分布方面,触底反弹类型公司在2022年报预告主要集中于医药、机械和电力及公用事业行业,总数分别为25、22和19个。盈利方面,通信行业的预告净利润同比增速下限中位数达到63.37%,处于较高水平;钢铁行业的预告净利润下限中位数在行业内较高,为17000万元。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:文字大小与预告净利润下限正相关

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

近年触底反弹类别公司数量有所上升。近年触底反弹类别公司数量有所上升,最新一期公司数量达到258个,较前一年增长80.42%。该类别公司在2022年度净利润增速中位数有所下行,为15.10%;预期业绩延续亏损,净利润中位数为-2000万元。板块分布方面,触底反弹类别公司板块分布的变化趋势相对稳定,最近一期集中在周期中游、周期下游、科技和一般消费板块。收益方面,触底反弹类别公司未来收益在个别年份表现良好,如2009、2010、2011、2014、2018和2020年,触底反弹类别公司均有出色的收益表现。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

市场关注度:业绩超预期和市场调研活动均有多家公司分布在电子、机械和医药行业

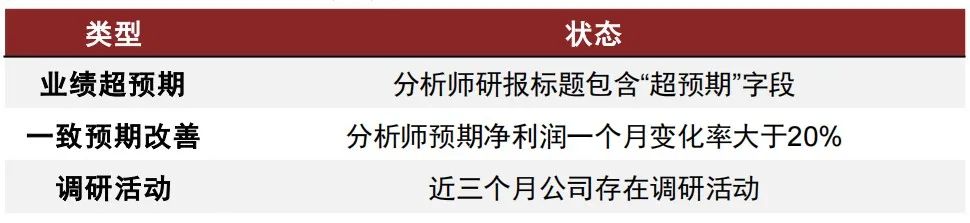

分析师预期和调研活动均能展示市场对公司的关注程度。本节将从市场关注度的角度对发布业绩预告的公司进行分类描述,根据分析师研报标题是否包含“超预期”字段、分析师预期净利润一个月变化率是否大于20%和近三个月公司是否存在调研活动,构建业绩超预期、一致预期改善和调研活动三种公司类别。

资料来源:中金公司研究部

业绩超预期:近期数量有所回落,集中于电子、机械和医药行业

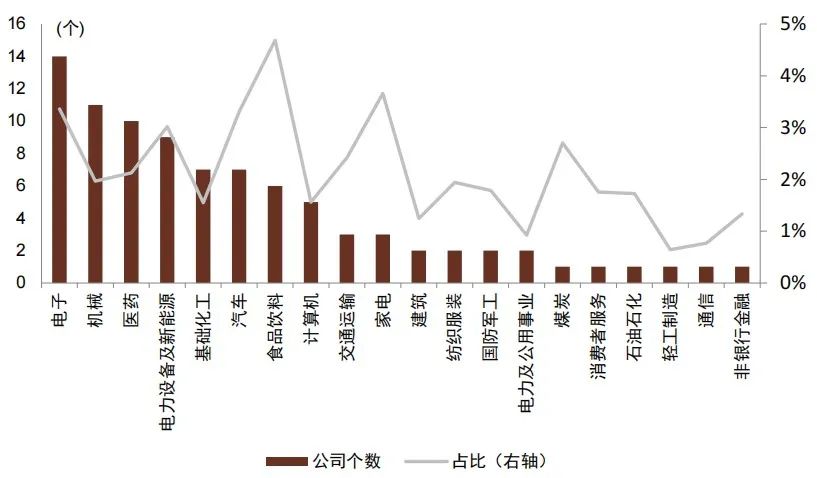

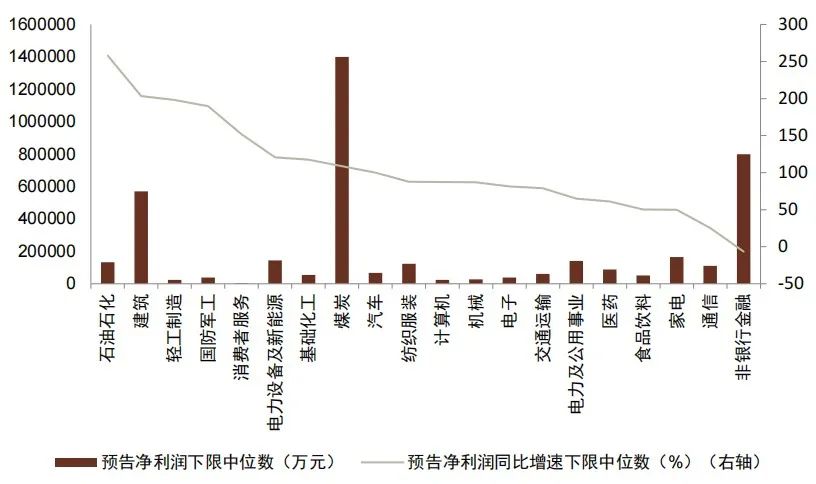

最新一期业绩超预期类型公司集中于电子、机械和医药行业。行业分布方面,业绩超预期类型公司在2022年报预告主要集中于电子、机械和医药行业,总数分别为14、11和10个。盈利方面,石油石化行业的预告净利润同比增速下限中位数达到258.11%,处于较高水平。

资料来源:Wind,朝阳永续,中金公司研究部(数据截至2023-01-31)

注:文字大小与研报标题超预期数量正相关

资料来源:Wind,朝阳永续,中金公司研究部(数据截至2023-01-31)

资料来源:Wind,朝阳永续,中金公司研究部(数据截至2023-01-31)

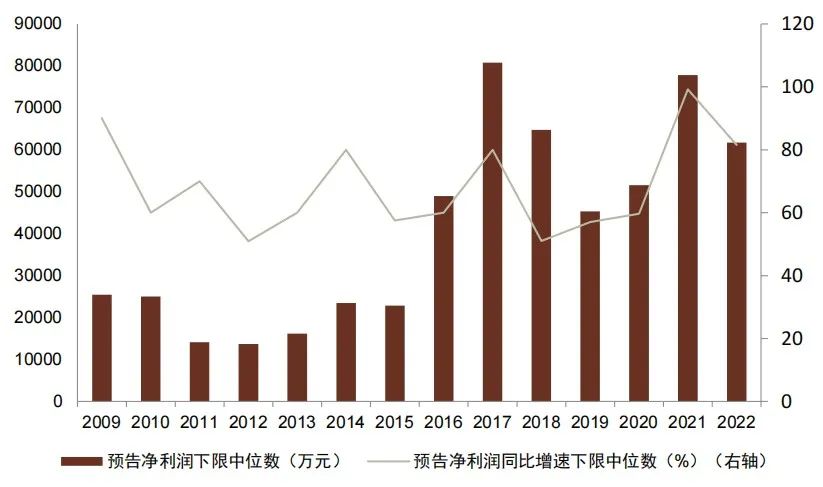

业绩超预期类别公司的数量有所回落。业绩超预期类别公司整体震荡上行,在2018至2020年期间实现加速上升,但于近两年有所回落,最近一期公司总数为89个。其净利润和净利润增速中位数一直处于较高水平,2022年度的预告净利润下限中位数和预告净利润同比增速下限中位数分别为61707万元和81.50%,但较上一期有所下滑。板块分布方面,业绩超预期类别公司板块分布的变化趋势较为稳定,最新一期集中在周期中游和科技板块。收益方面,业绩超预期类别公司在多数年度能实现较高的超额收益,但近两年收益有所回撤。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841[量]388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

一致预期改善:近期集中分布在电子和电新行业

最新一期一致预期改善类型公司主要集中于电子和电新行业。一致预期改善类型公司数量整体偏低,行业分布在2022年报预告主要集中于电子和电新行业,总数分别为6和4个。盈利方面,有色金属行业的预告净利润同比增速下限中位数达到3121.58%,在该类别中处于较高水平。

资料来源:Wind,朝阳永续,中金公司研究部(数据截至2023-01-31)

注:文字大小与一致预期净利润一个月变化率正相关

资料来源:Wind,朝阳永续,中金公司研究部(数据截至2023-01-31)

资料来源:Wind,朝阳永续,中金公司研究部(数据截至2023-01-31)

一致预期改善类别公司数量与2021年度基本持平。整体而言,一致预期改善类别公司总数相对偏低,最近一期的数量为37个,与2021年度基本持平。其净利润增速中位数随年份有所波动,2022年度的预告净利润下限中位数和预告净利润同比增速下限中位数分别为12500万元和54.78%,较2021年度均有所下滑。板块分布方面,一致预期改善类别公司板块分布的变化趋势略有波动,最新集中在周期中游、科技和一般消费板块。收益方面,一致预期改善类别公司未来收益在近四年表现良好,短期和中期均能实现较高的超额收益。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

调研活动:数量稳步提升,近期集中于电子、医药和机械行业

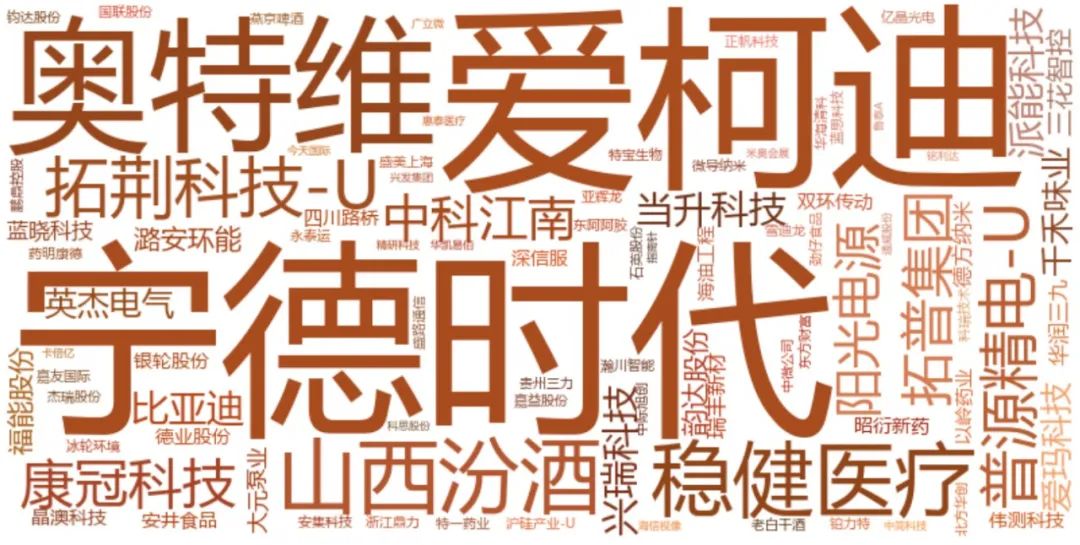

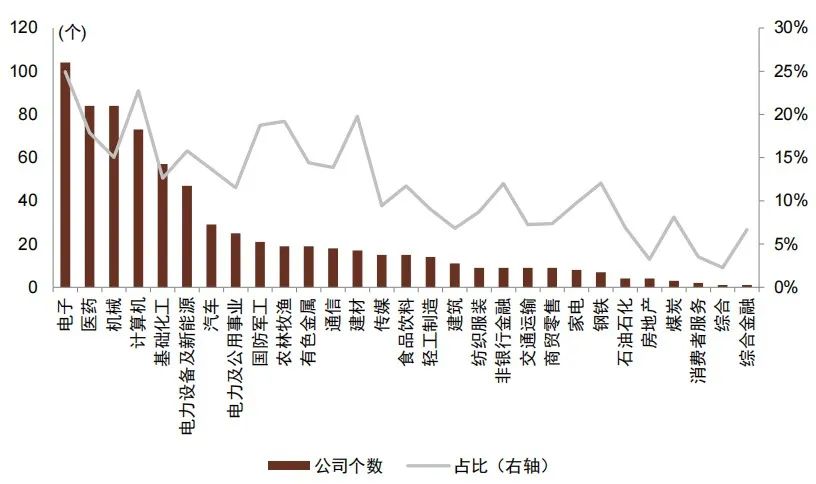

最新一期调研活动类型公司集中于电子、医药和机械行业。行业分布方面,调研活动类型公司在2022年报预告主要集中于电子、医药和机械行业,总数分别为104、84和84个。盈利方面,石油石化行业的预告净利润同比增速下限中位数达到85.50%,处于较高水平;煤炭行业的预告净利润下限中位数在行业内较高,为314000万元。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:文字大小与调研活动数量正相关

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

调研活动类别公司总数稳步提升。整体而言,调研活动类别公司总数在近三年有所上升,最新一期数量达到719个。其净利润中位数一直处于相对较高水平,但近期净利润和净利润增速中位数均有所下滑,2022年度的预告净利润下限中位数和预告净利润同比增速下限中位数分别为8600万元和3%。板块分布方面,调研活动类别公司板块分布的变化趋势较为稳定,集中在周期中游、科技和一般消费板块。收益方面,调研活动类别公司在2017-2019年实现一定超额收益,但近两期超额收益并不显著。

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

资料来源:Wind,中金公司研究部(数据截至2023-01-31)

注:基准指数为万得全A(等权)指数(8841388.WI)

文章来源

本文摘自:2023年2月4日已经发布的《新角度看年度业绩预告:盈利变化趋势与市场关注度》

法律声明

本篇文章来源于微信公众号: 中金量化及ESG