当中特估遇到红利投资

报 告 摘 要

今年,国资委将中央企业2023年主要经营指标由原来的“两利四率”调整为“一利五率”,提出了“一增一稳四提升”的年度经营目标,推动中央企业提高核心竞争力。在政策助力和持续推进下,央企有望进一步打开估值空间。 从目前国资委央企上市公司的规模和贡献来看,在2022年度,国资委央企上市公司营收合计24.6万亿,净利润合计1.1万亿,以19.5%的市值贡献了A股34.4%的营收和21.3%的净利润。 截至2023年5月31日,中证央企指数市盈率TTM为10.21,明显低于全市场中证全指和中证民企指数。纵向来看,目前中证央企指数市盈率TTM处于历史32.26%分位,估值依然偏低。

二、中证国新央企股东回报指数投资价值分析

中证国新央企股东回报指数(932039.CSI)发布于2022年11月16日,主要选取国务院国资委下属现金分红或回购总额占总市值比率较高的50只上市公司证券作为指数样本,以反映央企股东回报主题上市公司证券的整体表现。成分股主要来自钢铁、建筑、电力及公用事业行业,截至2023年5月31日,成分股平均市值为1344.94亿元,略低于沪深300指数平均市值;股息率高达4.57%,远高于沪深300、中证500等指数。从估值上来看,央企上市公司估值低于市场平均,将有望迎来重塑,截至2023年5月31日,中证央企指数市盈率TTM为10.16,处于其32.26%分位的较低水平。

中证国新央企股东回报指数2020年以来的年化收益为9.46%,年化夏普比为0.54,高于沪深300、中证500等指数;且最大回撤仅为24.11%,远低于沪深300等主要宽基指数。以红利策略为编制主线的央企股东回报指数综合反映了高分红央企的整体表现,该指数不仅走势稳健,同时具备低回撤、低波动等属性,投资者可借助该指数分享央企高质量发展的红利。

三、广发中证国新央企股东回报ETF投资价值分析

广发中证国新央企股东回报ETF(交易代码:560700,场内简称:央企红利50ETF)是广发基金发行的一只以跟踪中证国新央企股东回报指数为目标的ETF基金,基金经理为罗国庆先生。该产品将于2023年6月6日上市。广发中证国新央企股东回报ETF主要投资于中证国新央企股东回报指数成分股,为投资这提供了更加便捷的投资于具备高分红、低回撤特质的优质央企的机会。

广发基金产品线齐全,旗下产品覆盖主动权益、债券、货币、海外投资、被动投资、量化对冲、另类投资等不同类别。截至2023年5月31日,广发基金ETF(不含联接基金及尚未成立基金)数量达到36只,总规模为860.97亿元。

一

1

政策不断发力,价值创造与价值实现兼顾

2022年11月21日,证监会主席易会满表示,要探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥。从市场体制机制、行业构成、产业生命周期等维度建立符合中国特色的定价机制。2023两会政府工作报告同样指出,要切实落实“两个毫不动摇”,深化国资国企改革、提高国企核心竞争力。3月3日,国资委召开会议,对国有企业对标世界一流企业价值创造行动进行动员部署。

目前,在高质量发展的战略目标下,国资委将中央企业2023年主要经营指标由原来的“两利四率”调整为“一利五率”,提出了“一增一稳四提升”的年度经营目标,推动中央企业提高核心竞争力。其中,“一利”指的是利润总额,“五率”指的是资产负债率、净资产收益率、研发经费投入强度、全员劳动生产率和营业现金比率。

概括来说,国资委对中央企业经营指标体系的优化调整主要体现在以下几个方面:

用净资产收益率替换净利润指标。原有的“两利”指标中,保留了利润总额指标,主要考虑利润总额包含净利润和上缴税费,能直观反映为社会创造的价值。

用营业现金比率替换营业收入利润率指标。这两个指标的分母均为营业收入,但营业收入利润率的分子为营业利润,营业现金比率的分子为经营活动产生的现金流量净额。营业现金比率与净资产收益率的结合,实现了财务三张主表的紧密耦合,体现了资产负债表观、损益表观与现金流量表观的统一融合。 继续保留资产负债率、研发经费投入强度、全员劳动生产率指标。其中,对资产负债率的考核很好地约束了部分企业盲目扩张的冲动,研发经费投入强度指标反映了高质量发展的内在要求,全员劳动生产率指标主要衡量劳动力要素的投入产出效率,综合反映企业在国民经济中的社会贡献。

在2023年至今新的目标、路径和考核指挥棒的指引下,央企迎来了新一轮发展。在政策助力和持续推进下,央企有望进一步打开估值空间。

从目前国资委央企上市公司(公司属性为中央国有企业且实控人为国资委)的规模和贡献来看,截至2023年5月31日,A股5199家上市公司中,国资委央企上市公司379家,占比约7.3%;总市值18.1万亿,占比约19.5%。

在2022年度,国资委央企上市公司营收合计24.6万亿,净利润合计1.1万亿,以19.5%的市值贡献了A股34.4%的营收和21.3%的净利润。

2

高分红、低估值、具备较高投资性价比

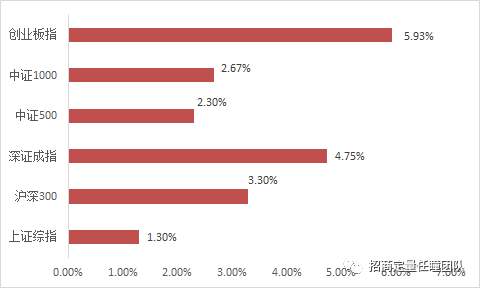

接下来,我们比较了2023年5月31日央企股东回报指数相对于上证50、沪深300、中证全指、中证500、中证1000指数的股息率水平,如图6所示。

可以看到,在2023年5月31日,央企股东回报指数的股息率为4.57%,而同期的上证50股息率为3.95%、沪深300为2.81%、中证全指为2.1%、中证500为1.85%、中证1000仅为1.12%。可见央企股东回报指数的股息率要明显高于市场上主要的宽基指数。

此外,从估值上来看,央企上市公司估值低于市场平均,将有望迎来重塑。在2022年5月27日,国资委发布了《提高央企控股上市公司质量工作方案》,提及了央企“价值实现与价值创造不匹配”问题,并要求“坚持价值创造与价值实现兼顾”。从央企现状看,截至2023年5月31日,中证央企指数市盈率TTM为10.21,低于全市场中证全指的16.84,明显低于中证民企指数的41.2。

纵向来看,中证央企指数自2009年3月30日成立至今,市盈率均值为12.19,截至2023年5月31日,中证央企指数市盈率TTM处于历史32.26%分位,估值依然偏低。

无论横向对比还是纵向比较,央企整体估值水平与其经济地位并不匹配,央企仍是A股估值洼地,总体市盈率(TTM)处于历史低位,央企优势显著。未来在不断完善中国特色现代资本市场背景下,预计国资央企有望迎来估值修复。

3

央企股东回报指数收益稳健,波动低、回撤小

下图展示了中证国新央企股东回报指数自基日起的净值走势及对应的回撤情况。

可以看到,中证国新央企股东回报指数的走势较为平稳且回撤较低,指数自基日(2016年12月30日)起的年化收益为5.56%、年化波动率为18.8%、夏普比为0.3、最大回撤26.26%。同样,我们对指数自基日起的净值表现做了分年度回测,结果如表1所示。

二

中证国新央企股东回报指数分析

1

指数编制规则介绍

中证国新央企股东回报指数(932039.CSI)发布于2022年11月16日,由国新投资有限公司定制,主要选取国务院国资委下属现金分红或回购总额占总市值比率较高的50只上市公司证券作为指数样本,以反映央企股东回报主题上市公司证券的整体表现。

2

成分股主要来自钢铁、建筑、电力及公用事业行业

中证国新央企股东回报指数行业分布较为分散,从指数中信一级行业分布来看,钢铁权重占比为14.18%,建筑权重为14.03%,电力及公用事业权重为12.23%。从中信二级行业来看,普钢、建筑施工、发电及电网权重分别为14.18%、14.03%、12.23%。

3

预期未来盈利能力较好

中证国新央企股东回报指数预计2023年净利润增速为14.2%,营业收入增速为6.42%。预计2024年、2025年净利润增速为11.91%、8.79%,营业收入增速为6.2%、6.8%,具备较好的盈利能力。

4

成分股平均市值略低于沪深300指数

截至2023年5月31日,中证国新央企股东回报指数成分股的平均市值为1344.94亿元,略低于沪深300指数平均市值而远高于中证500和中证1000指数的平均市值;从指数成分股数量分布来看,中证国新央企股东回报指数40%的成分股为沪深300指数成分股,34%为中证500指数成分股,18%为中证1000指数成分股。

从指数成分股来看,截至2023年5月31日,中证国新央企股东回报指数前十大权重股占比合计为33.25%。包含了中国石化、中国神华、宝钢股份等优秀央企,平均市值为2993.38亿元。

5

指数收益稳健、回撤低于市场主要宽基指数

与市场上的主要指数相比,中证国新央企股东回报指数更加体现出了其走势平稳、回撤较低的特征。

下表展示了中证国新央企股东回报指数与市场上宽基指数自2020年以来的业绩对比,可以看到中证国新央企股东回报指数2020年以来的年化收益为9.46%,年化夏普比为0.54,高于沪深300、中证500等指数;且最大回撤仅为24.11%,远低于其它指数。

图16展示了主要指数自2020年以来的净值走势。我们可以更加直观地观察到,中证国新央企股东回报指数的净值曲线与主要宽基指数相比更加稳健,体现出了其低波动、低回撤的特点。

三

广发中证国新央企股东回报ETF投资价值分析

1

产品介绍

广发中证国新央企股东回报ETF(交易代码:560700,场内简称:央企红利50ETF)是广发基金发行的一只以跟踪中证国新央企股东回报指数为目标的ETF基金,基金经理为罗国庆先生。该产品将于2023年6月6日上市。

2

基金经理简介

罗国庆先生管理经验丰富,自2009年11月至2013年7月先后在深圳证券信息有限公司和华富基金管理有限公司任研究员及产品设计研究,2013年7月31日至今在广发基金管理有限公司先后任产品经理、量化研究员。2015年10月起任广发中证医疗指数分级证券投资基金基金经理(2020年8月转型为广发中证医疗指数证券投资基金(LOF))。2021年8月起任广发国证半导体芯片交易型开放式指数证券投资基金联接基金、广发国证新能源车电池交易型开放式指数证券投资基金发起式联接基金和中证沪港深科技龙头交易型开放式指数证券投资基金发起式联接基金基金经理。2022年7月起任广发中证1000交易型开放式指数证券投资基金基金经理。

3

基金管理人简介

广发基金管理有限公司成立于2003年8月5日,是业内第30家成立的基金管理公司。公司总部设在广州,公司及旗下子公司拥有公募基金管理、社保基金境内委托投资管理人、基本养老保险基金证券投资管理机构、特定客户资产管理、基金投资顾问、QDII、QFII、RQFII、受托管理保险资金投资管理人和保险保障基金委托资产管理投资管理人等业务资格,是具备综合资产管理能力与经验的大型基金管理公司。截至2022年12月31日,公司管理资产规模超1.5万亿元,同时还管理多个特定客户资产管理投资组合、社保基金投资组合、养老基金投资组合。公司产品线齐全,旗下产品覆盖主动权益、债券、货币、海外投资、被动投资、量化对冲、另类投资等不同类别。截至2023年5月31日,广发基金ETF(不含联接基金及尚未成立基金)数量达到36只,总规模为860.97亿元。

四

总结

今年,国资委将中央企业2023年主要经营指标由原来的“两利四率”调整为“一利五率”,提出了“一增一稳四提升”的年度经营目标,推动中央企业提高核心竞争力。在政策助力和持续推进下,央企有望进一步打开估值空间。

从目前国资委央企上市公司的规模和贡献来看,在2022年度,国资委央企上市公司营收合计24.6万亿,净利润合计1.1万亿,以19.5%的市值贡献了A股34.4%的营收和21.3%的净利润。

截至2023年5月31日,中证央企指数市盈率TTM为10.21,明显低于全市场中证全指和中证民企指数。纵向来看,目前中证央企指数市盈率TTM处于历史32.26%分位,估值依然偏低。

中证国新央企股东回报指数(932039.CSI)发布于2022年11月16日,主要选取国务院国资委下属现金分红或回购总额占总市值比率较高的50只上市公司证券作为指数样本,以反映央企股东回报主题上市公司证券的整体表现。成分股主要来自钢铁、建筑、电力及公用事业行业,截至2023年5月31日,成分股平均市值为1344.94亿元,略低于沪深300指数平均市值;股息率高达4.57%,远高于沪深300、中证500等指数。从估值上来看,央企上市公司估值低于市场平均,将有望迎来重塑,截至2023年5月31日,中证央企指数市盈率TTM为10.16,处于其32.26%分位的较低水平。

中证国新央企股东回报指数2020年以来的年化收益为9.46%,年化夏普比为0.54,高于沪深300、中证500等指数;且最大回撤仅为24.11%,远低于沪深300等主要宽基指数。以红利策略为编制主线的央企股东回报指数综合反映了高分红央企的整体表现,该指数不仅走势稳健,同时具备低回撤、低波动等属性,投资者可借助该指数分享央企高质量发展的红利。

广发中证国新央企股东回报ETF(交易代码:560700,场内简称:央企红利50ETF)是广发基金发行的一只以跟踪中证国新央企股东回报指数为目标的ETF基金,基金经理为罗国庆先生。该产品将于2023年6月6日上市。广发中证国新央企股东回报ETF主要投资于中证国新央企股东回报指数成分股,为投资这提供了更加便捷的投资于具备高分红、低回撤特质的优质央企的机会。

广发基金产品线齐全,旗下产品覆盖主动权益、债券、货币、海外投资、被动投资、量化对冲、另类投资等不同类别。截至2023年5月31日,广发基金ETF(不含联接基金及尚未成立基金)数量达到36只,总规模为860.97亿元。

注:本文选自国信证券于2023年6月5日发布的研究报告《政策持续助力,把握低估值高分红央企投资机会——广发中证国新央企股东回报ETF投资价值分析》。

分析师:张欣慰 S0980520060001

联系人:刘 璐

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁