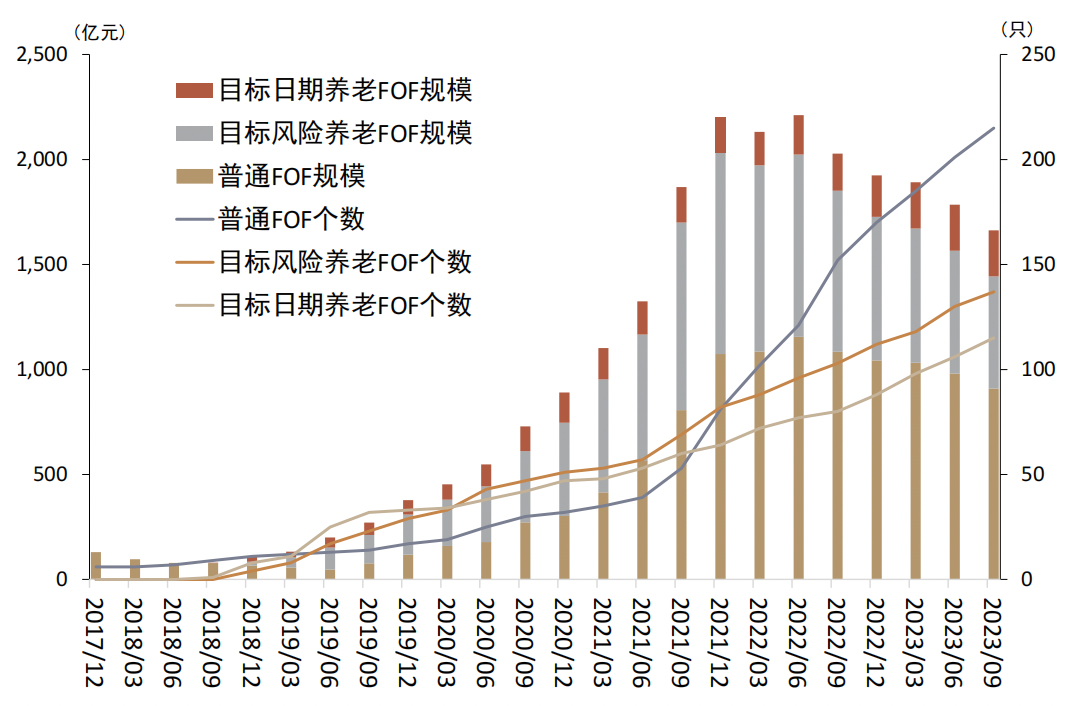

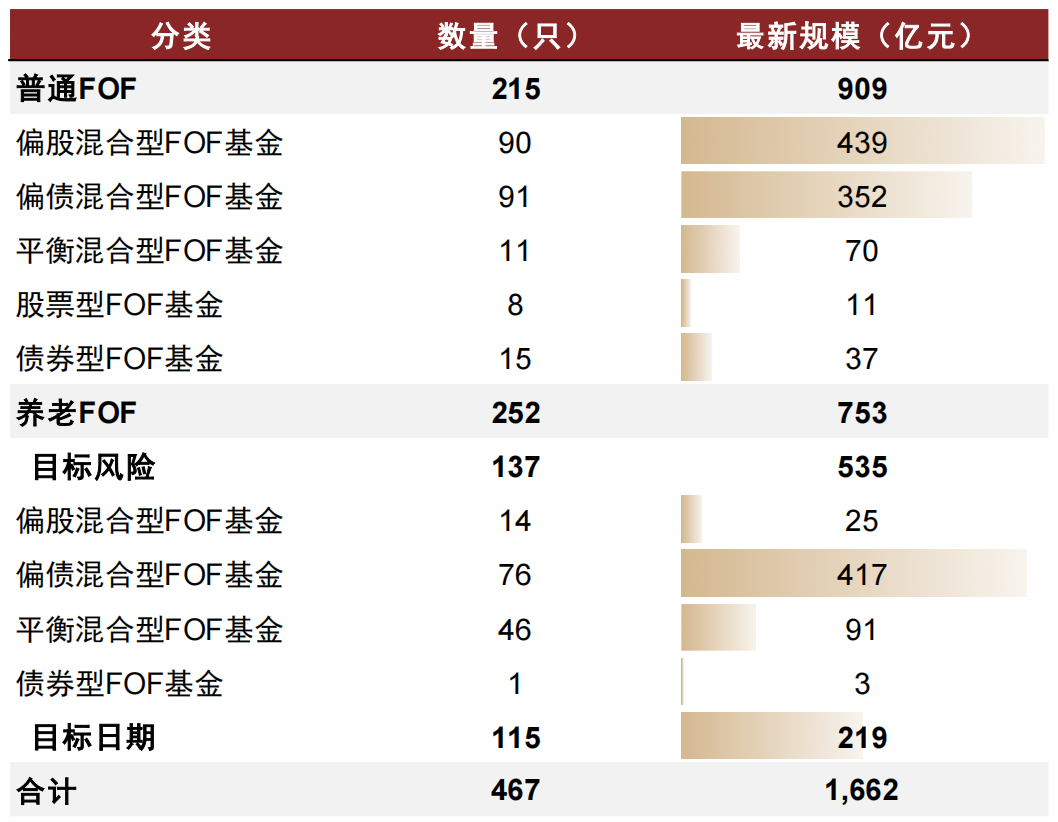

存量:FOF规模下行趋势延续,偏债混合型FOF规模占比接近五成。截至2023年三季度末,全市场共有467只公募FOF基金,存量规模已连续五季度萎缩,合计管理规模1662亿元,环比下降6.9%,同比下降18.0%。分投资类型来看,目标风险型FOF和普通FOF规模下行相对明显,受益于养老目标产品发展,目标日期型FOF规模整体稳定。

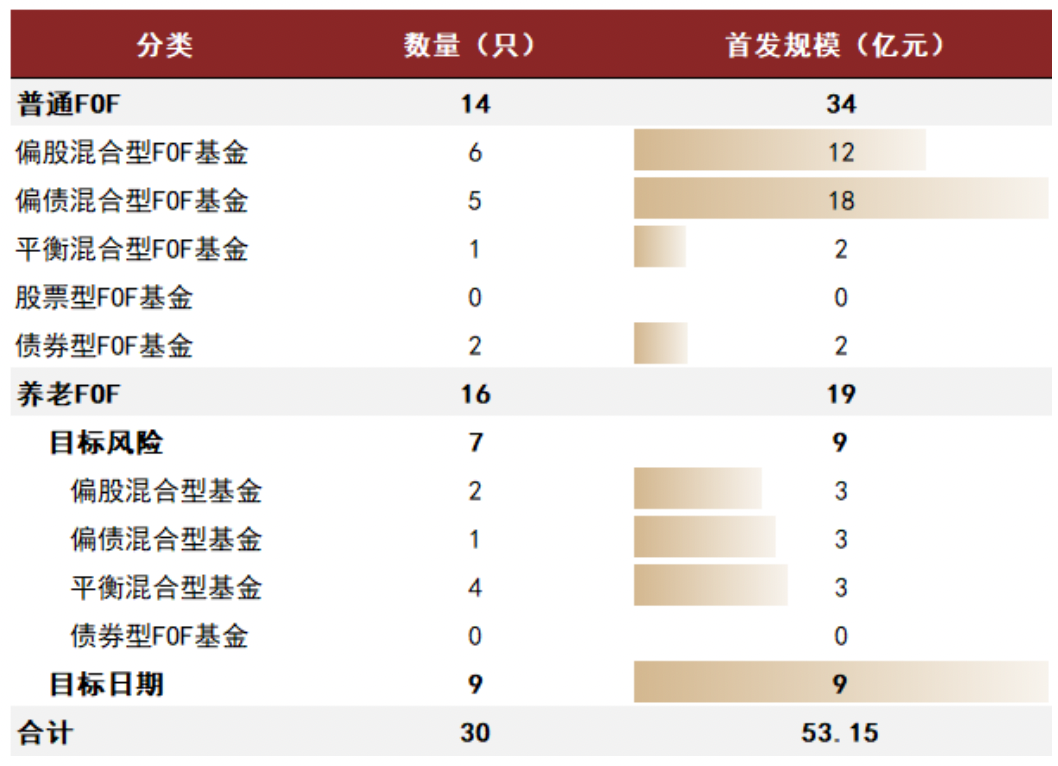

增量:FOF发行节奏维持低位,超半数产品募资规模不及1亿元。2023年三季度共有30只FOF产品成立,新发规模共计53亿元,单只基金平均募集规模约1.8亿元,其中,五成产品的募集规模不足1亿元。

机构:前十大管理人规模占比接近七成,头部机构排名相对稳定。截至2023年三季度末,全市场布局FOF产品的公募机构数量为80家,FOF前十大管理人规模占全市场的66.8%(环比-0.61ppt)。管理规模前十大机构名单变化较小,兴证全球基金(197亿元)和交银施罗德基金(155亿元)依然占据前两席。

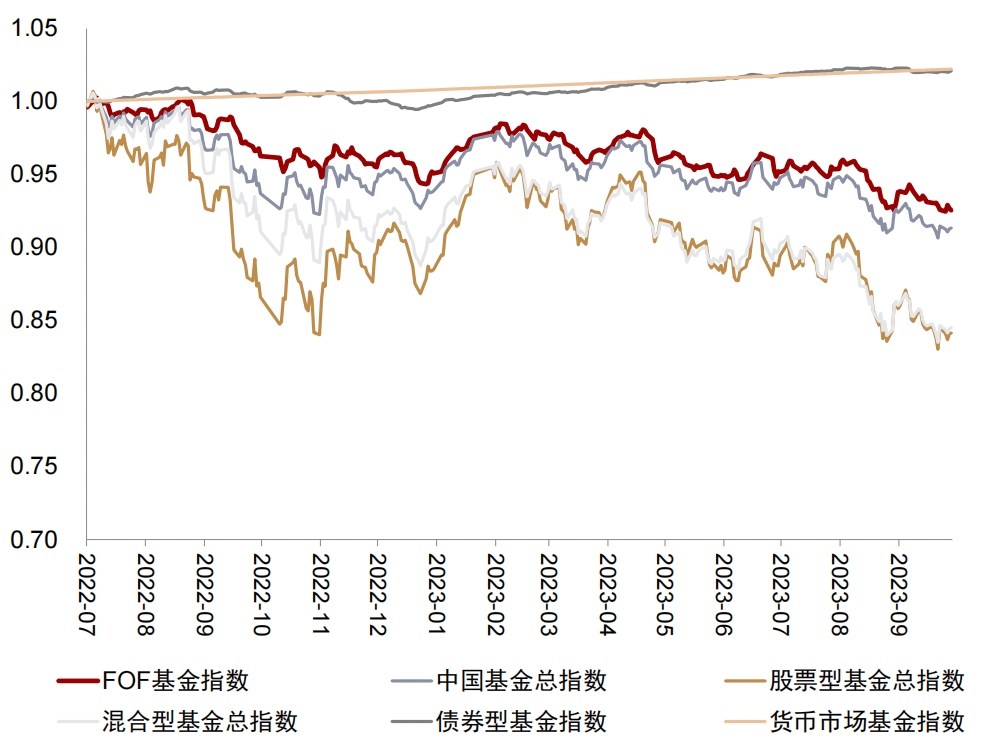

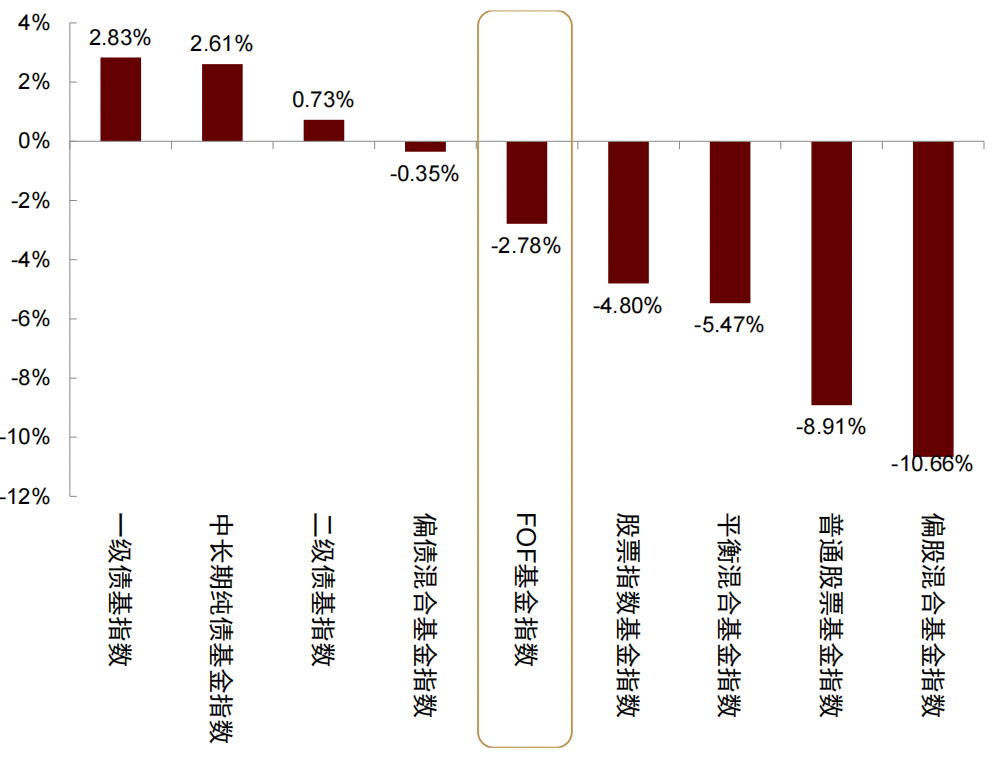

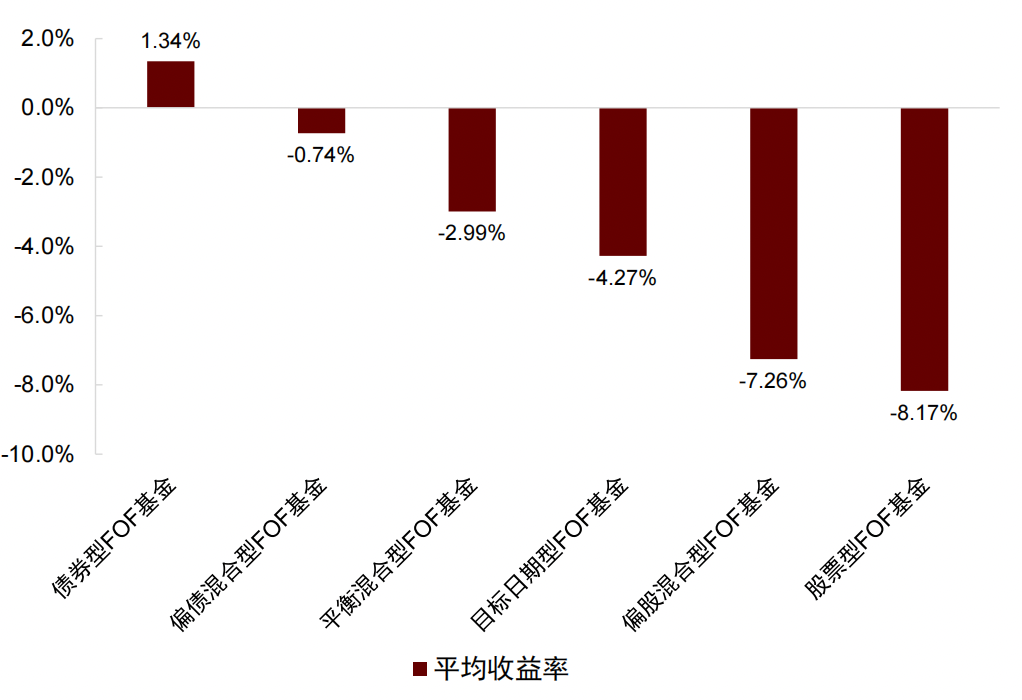

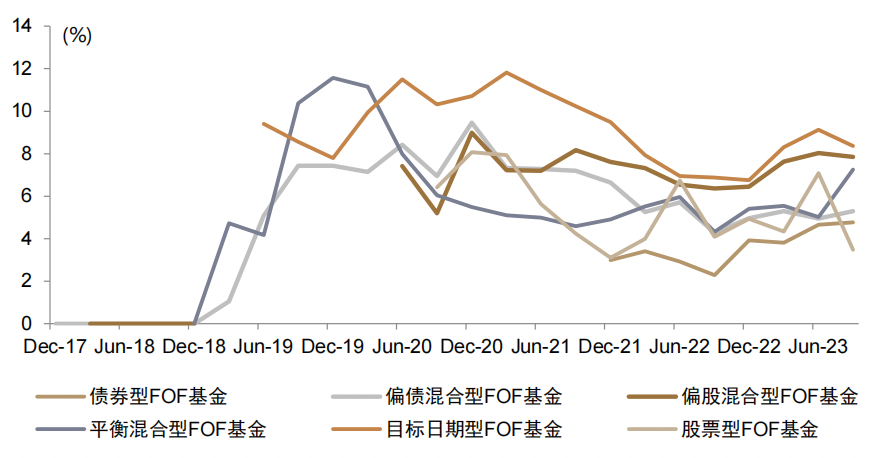

整体来看:年初至今,FOF指数在大类基金指数中涨幅居中。今年前三季度,权益市场走势整体震荡走弱,FOF基金指数下行2.8%,表现明显优于平衡混合型基金指数(-5.5%)、普通股票型基金指数(-8.9%)和偏股混合型基金指数(-10.7%)等大类基金指数。分类来看:2023年以来,偏债混合型FOF等稳健类品种业绩相对领先。2023年前三季度,仅债券型FOF平均收益为正,为1.3%,且偏债混合型FOF各产品的业绩集中度相对较高。同时,偏债混合型FOF及平衡混合型FOF整体跌幅较小,收益分别为-0.7%、3.0%。偏股混合型FOF收益相对分化,其中,仅两只产品富国智浦精选12个月持有A(0.7%)和东方红欣和平衡配置两年持有(0.02%)年内录得正收益。配置特征:各类FOF重仓集体减配偏股型基金,增配QDII

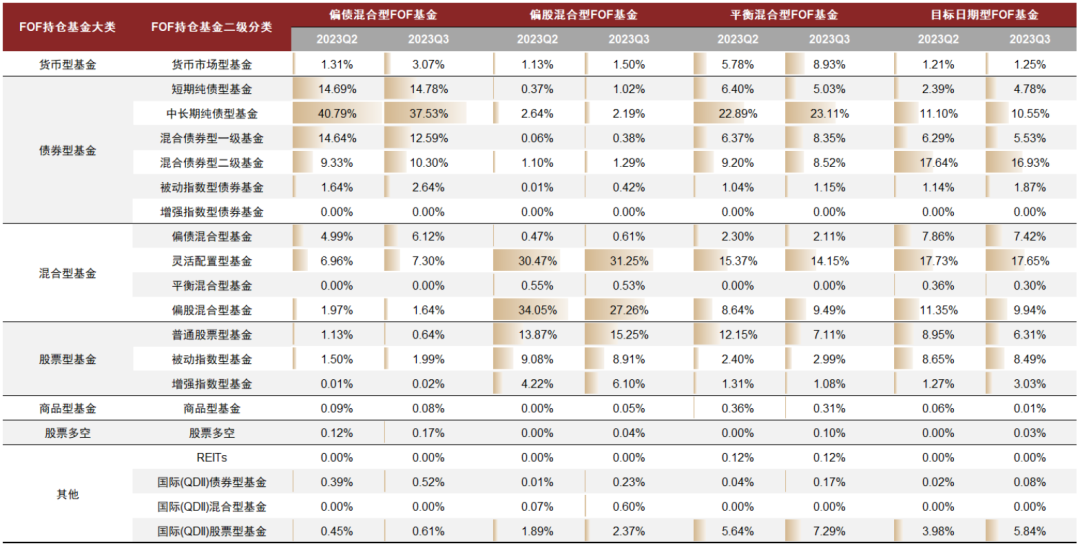

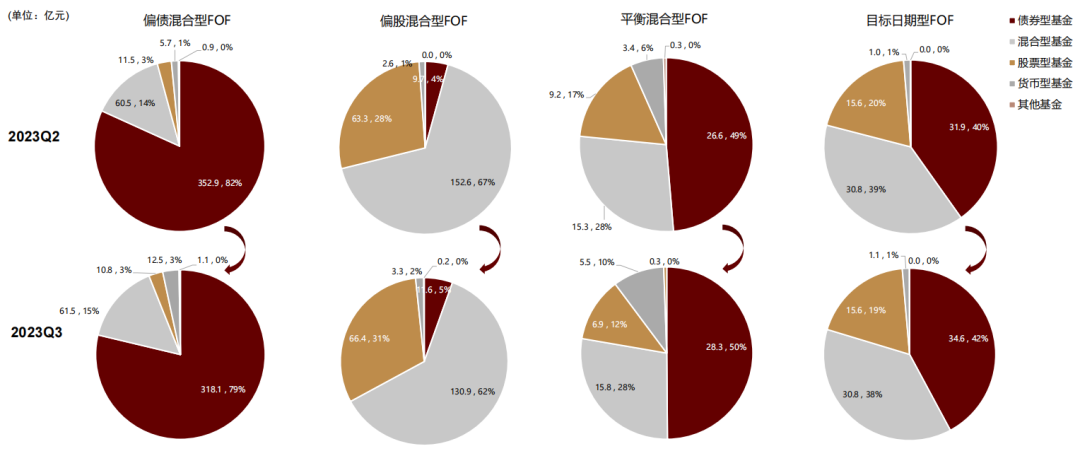

资产配置:2023年三季度,各类FOF整体减配偏股基金,增配QDII产品。从重仓基金大类来看,2023年三季度,各类FOF不同程度的减配偏股型基金,其中,平衡混合型、偏股混合型、目标日期型和偏债混合型FOF分别环比减配3.8ppt、3.7ppt、2.5ppt和0.3ppt。此外,偏股混合型FOF减配混合型基金幅度相对较大,环比减配5.9ppt。同时,各类FOF增配QDII股票产品,其中目标日期、平衡混合及偏股混合型FOF环比增配1ppt以上。重仓基金:从重仓基金配置次数来看,权益的重仓集中度有所上行。偏债型基金中,富国稳健增强依然为获配次数最多的产品(47次),其次为大成高新技术产业(41次),交银裕隆纯债(39次)和短融ETF(39次)。对各类型产品,能观察到以偏股混合、普通股票、增强指数和被动指数产品为代表的权益产品中,产品头部基金持仓集中度持续提升。2023年三季度增配最多的产品包括灵活配置型基金富国研究精选(21次)、普通股票型基金国金量化多因子(15次)、被动指数型基金沪深300ETF(13次)和偏股混合型基金大成景恒A(12次)。重仓股票:各类FOF股票投资仓位整体分化,截至2023年三季度,共有160只FOF直接配置股票。从前十大重仓股持仓市值来看,获偏债混合型FOF配置市值最高的为广汇能源、获偏股混合型FOF配置市值最高的为宁德时代、获平衡混合型FOF配置市值最高的为贵州茅台、获目标日期型FOF配置市值最高的为北方国际。► 存量:FOF规模下行趋势延续,偏债混合型FOF规模占比接近五成。截至2023年三季度末,全市场共有467只公募FOF基金,存量数量环比持续增加。存量规模已连续五季度萎缩,合计管理规模1662亿元,环比下降6.9%,同比下降18.0%。其中,目标风险型FOF和普通FOF规模下行相对明显,分别环比下行8.6%和7.4%至535亿元和909亿元;受益于养老目标产品发展,目标日期型FOF规模整体相对稳定,基本与上期持平,为219亿元。分投资类型来看,偏债混合型FOF依然规模领先,但在公募FOF中的占比已降至五成以下,此外,偏股混合型FOF规模占比接近三成。从结构角度来看,普通FOF中偏股混合型及偏债混合型FOF受到关注,目标风险FOF中偏债混合型FOF产品规模领先。► 增量:FOF发行节奏维持低位,超半数产品募资规模不及1亿元。2023年三季度共有30只FOF产品成立,新发规模共计53亿元,单只基金平均募集规模约1.8亿元。新发规模突破5亿元的产品仅有2只,为易方达稳健腾享六个月持有(9.1亿元)和东方红欣和积极3个月持有A(7.0亿元),随后为易方达养老目标日期2050五年持有(4.4亿元)。此外,有五成产品的募集规模不足1亿元。分产品类型来看,三季度普通FOF的募集规模相对更高,首发规模排名前三的产品中有两只为普通FOF,还有一只为目标日期FOF。从托管人来看,三季度浦发银行进入多只产品托管人行列。► 机构:前十大管理人规模占比接近七成,头部机构排名相对稳定。截至2023年三季度末,全市场布局FOF产品的公募机构数量为80家,FOF前十大管理人规模占全市场的66.8%(环比-0.61ppt)。兴证全球基金(197亿元)和交银施罗德基金(155亿元)依然占据前两席,易方达和南方基金管理规模较为接近,位居后两席,管理规模分别为134亿元和132亿元。管理规模突破九十元的机构还包括汇添富基金(98亿元)、华夏基金(95亿元)和广发基金(94亿元)。此外,民生加银基金(77亿元)、中欧基金(75亿元)和浦银安盛基金(53亿元)同样名列前十大管理人榜单。资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

图表5:2023年三季度新发FOF产品明细(按首发规模降序)

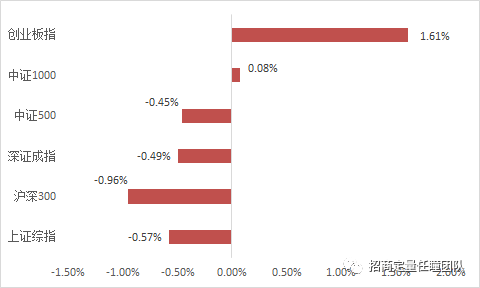

► 整体来看:2023年以来,FOF指数在大类基金指数中表现居中,两成产品实现正收益。今年前三季度,权益市场走势整体震荡走弱,沪深300指数收跌4.7%,FOF基金指数下行2.8%,表现明显优于平衡混合型基金指数(-5.5%)、普通股票型基金指数(-8.9%)和偏股混合型基金指数(-10.7%),但整体不及一级债基指数(2.8%)、中长期纯债型基金指数(2.6%)、二级债基指数(0.7%)等。从产品端来看,成立早于2023年1月1日FOF产品中,受今年权益市场下行影响,仅2成产品今年以来业绩为正。

► 分类来看:2023年以来,偏债混合型FOF等稳健类品种业绩相对领先。2023年以来,仅债券型FOF平均收益为正,为1.3%,且偏债混合型FOF各产品的业绩集中度相对较高。同时,偏债混合型FOF及平衡混合型FOF整体跌幅较小,收益分别为-0.7%、-3.0%。偏债混合型FOF中,平安稳健养老一年(3.0%)和财通资管通达未来6个月持有(2.7%)涨幅居前。平衡混合型FOF中,万家稳健养老(FOF)(0.6%)和国泰民泽平衡养老目标三年A(0.1%)表现领先。目标日期型FOF中,长城恒泰养老2040三年(5.4%)和浦银安盛养老2040三年持有(3.4%)的持有体验相对较好。偏股混合型FOF收益相对分化,其中,仅两只产品富国智浦精选12个月持有A(0.7%)和东方红欣和平衡配置两年持有(0.02%)年内录得正收益。资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

图表10:2023年以来各类FOF中业绩表现前五产品明细

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

资产配置:2023年三季度,各类FOF整体减配偏股基金,增配QDII产品。从重仓基金大类来看,2023年三季度,各类FOF不同程度的减配偏股型基金[1],其中,平衡混合型、偏股混合型、目标日期型和偏债混合型FOF分别环比减配3.8ppt、3.7ppt、2.5ppt和0.3ppt。此外,偏股混合型FOF减配混合型基金幅度相对较大,环比减配5.9ppt。同时,各类FOF增配QDII股票产品,其中目标日期、平衡混合及偏股混合型FOF环比增配1ppt以上。[1]图表11:2023年三季度各类FOF集体减配偏股型基金,增配QDII股票产品

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30,仅统计重仓基金

图表12:2023年三季度,各类FOF集体减配股票型基金

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30,仅统计重仓基金

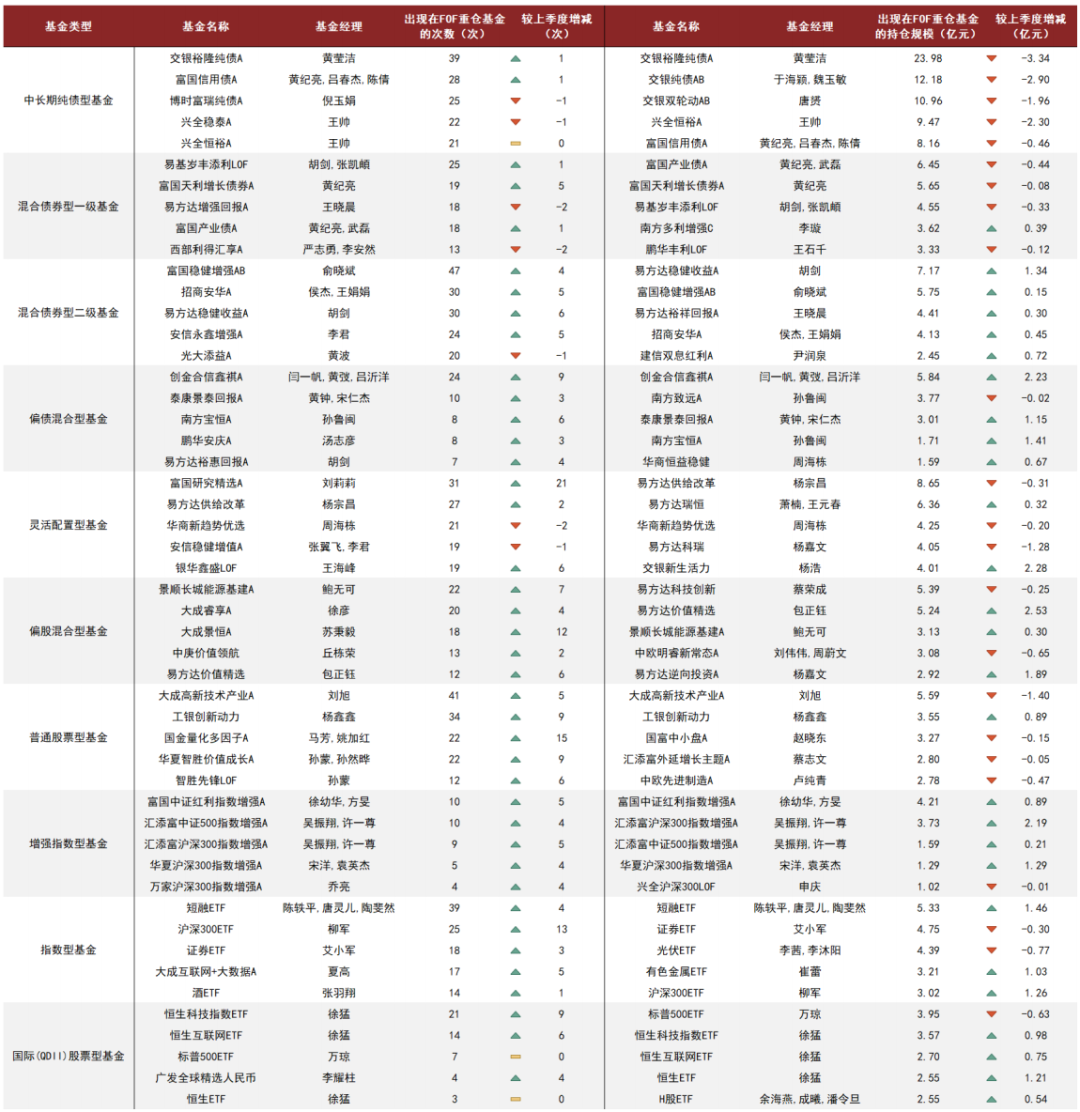

重仓基金:从重仓基金配置次数来看,权益的重仓集中度有所上行。偏债型基金中,富国稳健增强依然为获配次数最多的产品(47次),其次为大成高新技术产业(41次),交银裕隆纯债(39次)和短融ETF(39次)。对各类型产品,能观察到以偏股混合、普通股票、增强指数和被动指数产品为代表的权益产品中,产品头部基金持仓集中度持续提升。2023年三季度增配最多的产品包括灵活配置型基金富国研究精选(21次)、普通股票型基金国金量化多因子(15次)、被动指数型基金沪深300ETF(13次)和偏股混合型基金大成景恒A(12次)。

图表13:2023年三季度FOF重仓基金前五(按基金二级分类)

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

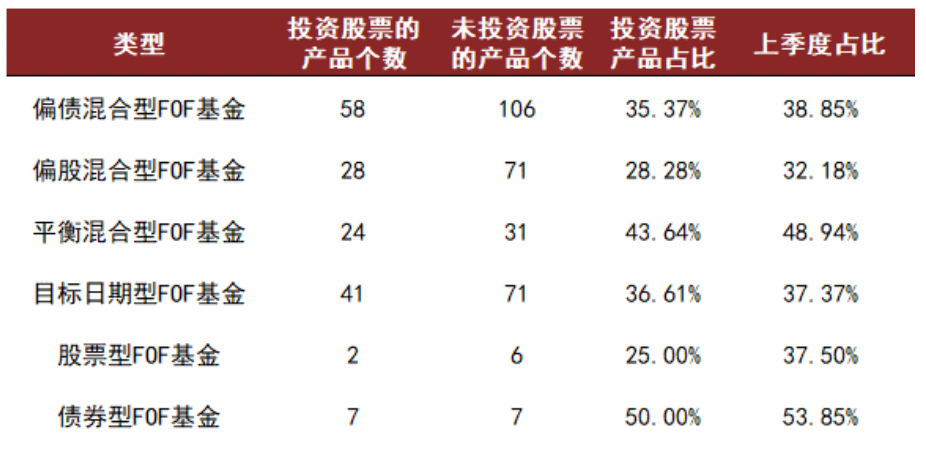

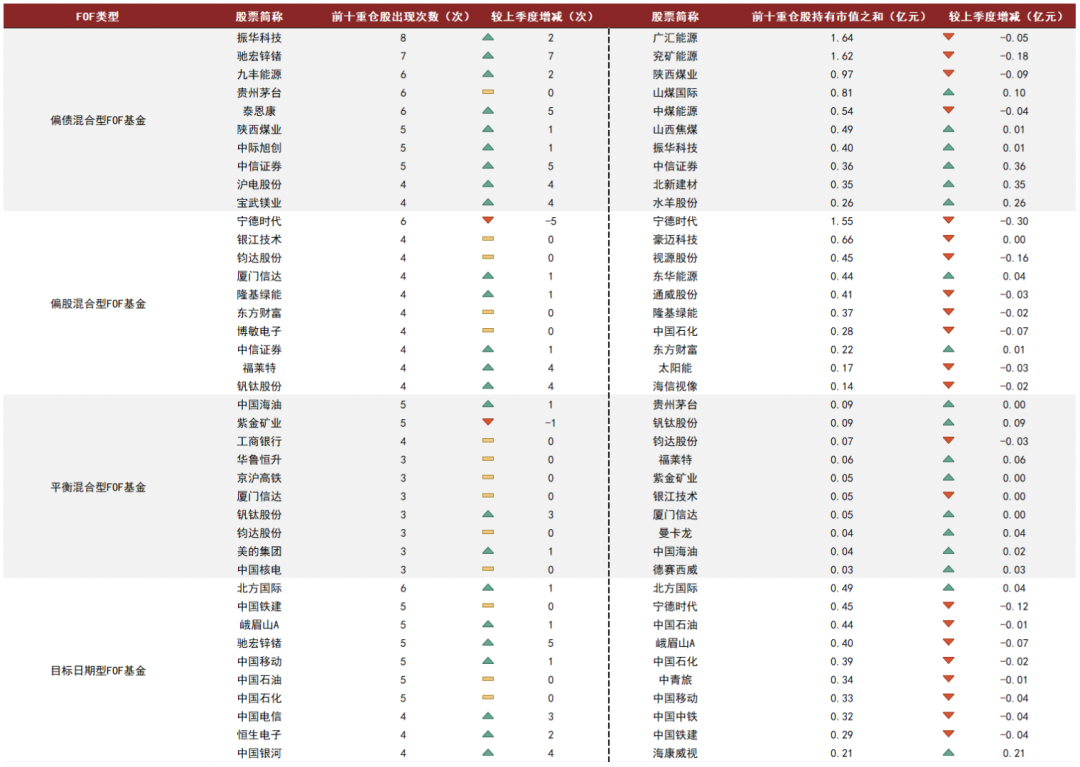

重仓股票:各类FOF股票投资仓位整体分化。截至2023年三季度,共有160只FOF直接配置股票。其中,各类FOF直接投资股票的仓位变动呈现分化,其中股票型FOF仓位下行最为明显,目标日期型FOF和偏股混合型FOF基金股票仓位整体小幅下行;平衡混合型FOF仓位股票仓位整体上行较为明显,偏债混合型和债券型FOF基金股票仓位小幅上行。从前十大重仓股持仓市值来看,获偏债混合型FOF配置市值最高的为广汇能源、获偏股混合型FOF配置市值最高的为宁德时代、获平衡混合型FOF配置市值最高的为贵州茅台、获目标日期型FOF配置市值最高的为北方国际。

图表14:各类FOF直接配置股票产品的比例出现下行

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

图表15:2023年三季度股票投资平均仓位整体分化

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

图表16:2023年三季度各类FOF前十大重仓股明细

资料来源:Wind,中金公司研究部,注:数据截至2023.9.30

本文摘自:2023年10月27日已经发布的《解读公募定期报告(40):基金“专业买手”三季度重仓了哪些产品?——公募FOF2023年三季报》

朱垠光 分析师 SAC 执业证书编号:S0080523060001

胡骥聪 分析师 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

李钠平 联系人 SAC 执业证书编号:S0080122070045

刘均伟 分析师 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

特别提示

本公众号不是中国国际金融股份有限公司(下称“中金公司”)研究报告的发布平台。本公众号只是转发中金公司已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。订阅者如使用本资料,须寻求专业投资顾问的指导及解读。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性的、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

中金公司对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,中金公司及/或其关联人员均不承担任何形式的责任。

本公众号仅面向中金公司中国内地客户,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,中金公司不因任何单纯订阅本公众号的行为而将订阅人视为中金公司的客户。

一般声明

本公众号仅是转发中金公司已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见中金研究网站(http://research.cicc.com)所载完整报告。

本资料较之中金公司正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。证券或金融工具的价格或价值走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,中金公司可能会发出与本资料所载意见、评估及预测不一致的研究报告。中金公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论和/或交易观点。

在法律许可的情况下,中金公司可能与本资料中提及公司正在建立或争取建立业务关系或服务关系。因此,订阅者应当考虑到中金公司及/或其相关人员可能存在影响本资料观点客观性的潜在利益冲突。与本资料相关的披露信息请访http://research.cicc.com/disclosure_cn,亦可参见近期已发布的关于相关公司的具体研究报告。

本订阅号是由中金公司研究部建立并维护的官方订阅号。本订阅号中所有资料的版权均为中金公司所有,未经书面许可任何机构和个人不得以任何形式转发、转载、翻版、复制、刊登、发表、修改、仿制或引用本订阅号中的内容。

本篇文章来源于微信公众号: 中金量化及ESG

本文链接:http://17quant.com/post/%E4%B8%AD%E9%87%91%20%7C%20%E5%85%AC%E5%8B%9FFOF%EF%BC%9A%E5%9F%BA%E9%87%91%E2%80%9C%E4%B8%93%E4%B8%9A%E4%B9%B0%E6%89%8B%E2%80%9D%E4%B8%89%E5%AD%A3%E5%BA%A6%E9%87%8D%E4%BB%93%E4%BA%86%E5%93%AA%E4%BA%9B%E4%BA%A7%E5%93%81%EF%BC%9F.html 转载需授权!