中小盘崛起:乘风而上,顺势而为

报 告 摘 要

大小盘轮动存在周期性,小盘股长期存在风险溢价:从历史表现来看,A股市场呈现出明显的大小盘轮动现象。但是从长期来看,市场对小盘股的整体收益给予风险溢价。

风格配置稀缺标的,市场需求仍有提升空间:从海内外被动型产品的数量和规模视角、国内主动权益基金的持股风格和指数风格等角度来看,中证1000指数为市场提供了稀缺的小盘风格投资品种,市场需求仍有提升空间。

长期持有胜率与赔率兼得,助力资产配置预期收益及夏普提升:从定投角度来看,如果在任意一天买入中证1000指数并持续持有,当持有的时间越长时,其获得正收益的概率越高,且预期收益也要更高;从资产配置的角度来看,当我们进行股债之间的配置时,加入中证1000指数能够帮助我们提升策略预期收益和夏普比。

衍生品助力标的指数发展,中证1000股指期货和期权运行平稳:中证1000衍生品于2022年7月22日挂牌上市,在风险对冲、价格发现、丰富量化策略、催生对应 ETF 配置需求等方面对市场产生深远影响。截止目前,中证1000股指期货运行平稳,成交较为活跃。

二、中证1000指数(000852.SH)投资价值分析

行业分布:集中度弱、全面性强:从行业分布情况来看,中证1000指数行业分布集中度弱、全面性较强,在周期、科技和消费板块上的配置比例较高。

个股分布:权重分散,不乏明星企业:由于中证1000指数的成分股数量较多,因此其成分股权重分布相对较为分散,部分重仓股在近两年展现出十分亮眼的业绩表现。

基本面情况:成长性较强,估值处于相对低位:从分析师一致预期来看,中证1000指数拥有较好的盈利能力与成长能力。从估值上来看,中证1000指数当前估值处于历史相对低位,具备较好的安全边际。

指数业绩:长期收益率较好:从指数的长期业绩来看,指数基日以来中证1000指数的年化收益率高于主要的宽基指数。

三、易方达中证1000ETF(159633)投资价值分析

易方达中证1000ETF(159633)是易方达基金发行的一只以跟踪中证1000指数为目标的ETF基金,现任基金经理刘树荣先生和庞亚平先生。截至2023年2月14日,该产品合计规模40.97亿元。

易方达基金ETF产品类别丰富,涵盖宽基、行业、主题、SmartBeta、商品等多个类别。截至2023年2月14日,易方达基金ETF(不含货币基金、联接基金及正在募集基金)数量达到53只,累计规模达到1841亿元,体现出基金管理人在ETF产品布局上的前瞻性和产品类别的丰富性。

一

中小盘崛起:乘风而上,顺势而为

1

大小盘轮动存在周期性,小盘股长期存在风险溢价

从历史表现来看,A股市场呈现出明显的大小盘轮动现象。图1以中证1000指数与沪深300指数之间的相对净值走势,代表A股小盘股与大盘股之间的分化程度。

可以看到,在2009年至2015年期间,A股市场总体呈现出明显的小盘股行情,特别是在2015年的那一轮牛市中,市值偏小的股票受益于其高弹性,展现出非常强劲的上涨势头。然而2016年之后,随着北上资金的持续涌入、公募基金集中度的持续提升,以机构投资者为主导的A股市场大盘股表现持续优于小盘股,且在近两年愈演愈烈,发展至以“公募基金抱团风格”为主要导向。不过,这一风格在2021年以来出现了明显的反向。随着公募基金在核心资产上的抱团松动,小盘股票盈利趋势向上且估值处于低位,小盘股迎来业绩与估值的戴维斯双击,中证1000指数明显强于沪深300指数。

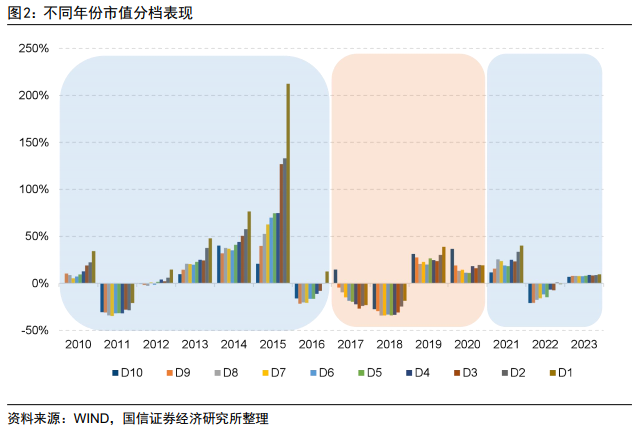

由于小盘股数量众多、分析师覆盖相对较少、成交活跃度相对较低、业绩预测难度相对较大等原因,市场对于小盘股的研究难度明显高于大盘白马股,因此市场对于小盘股整体的预期收益存在风险溢价。图2将全市场股票(剔除上市不满半年的新股和ST等风险警示股)按照总市值从大到小进行排序,观察2010年以来每年不同市值分档股票的年度收益情况,其中D10代表市值最高的1/10股票,D1代表市值最低的1/10股票。同样可以看到,2010年-2016年,大小市值股票年度收益存在显著的单调性,小市值股票整体表现优于大市值股票;2017-2020年,在机构资金的推动下,大市值股票的表现整体强于小市值股票;2021年至今,小盘股行情迎来复苏。从长期来看,市场对小盘股的整体收益给予风险溢价。

2

风格配置稀缺标的,市场需求仍有提升空间

对于资本市场而言,大盘、中盘和小盘风格共同构成了市场的主体,在不同行情下发挥着重要的作用。从海内外被动型产品的数量和规模分布来看,A股市场中小盘风格产品数量相对较少,未来具有广阔的提升空间。

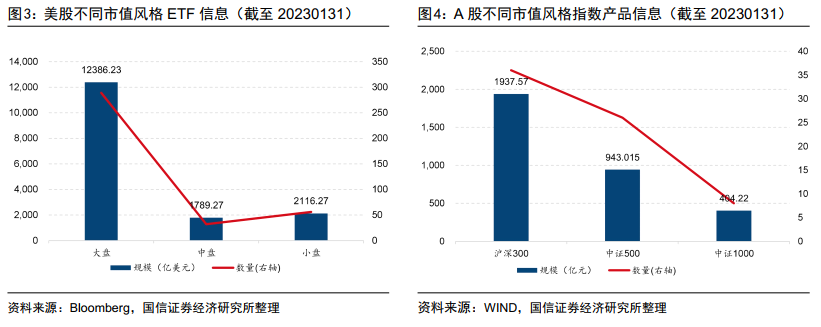

图3对美股市场中不同市值风格的ETF规模及数量进行了统计,可以看到小盘相关ETF从规模和数量上来看都高于中盘风格。图4对A股市场中不同市值风格的ETF规模和数量进行了统计,总体来看A股市场中被动型产品的分布仍以沪深300指数为主,中证1000指数相关被动产品无论从数量和规模上来看仍然具有较大的提升空间。

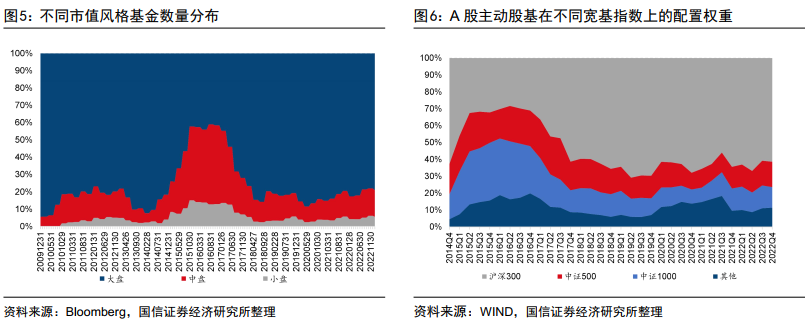

从主动权益型产品来看,小盘风格产品也是市场相对稀缺的配置资源。首先根据主动股基的持仓市值的风格情况将其划分为大盘风格型基金、中盘风格型基金和小盘风格型基金,图5展示了不同市值风格基金的数量分布情况。可以看到,截至2023年1月末,大盘风格型基金在A股市场中数量占比79.08%,中盘风格型基金在A股市场中数量占比15.38%,小盘风格型基金在A股市场中数量占比5.54%。值得注意的是,自2021年以来,小盘风格型基金数量占比出现持续攀升,从2020年末的3.92%一直提升至2023年1月末的5.54%。

从主动股基持股市值分布来看,其在中证1000等宽基指数上的配置权重也不断攀升。图6展示了A股主动股基前十大重仓股在不同宽基指数上的配置权重变化。主动股基在中证1000指数上的配置权重从2020年末的8.41%提升至2022年末的12.20%,表明主动股基开始关注到中小市值行情的持续性,这种资金切换效应有利于行情的持续发酵。

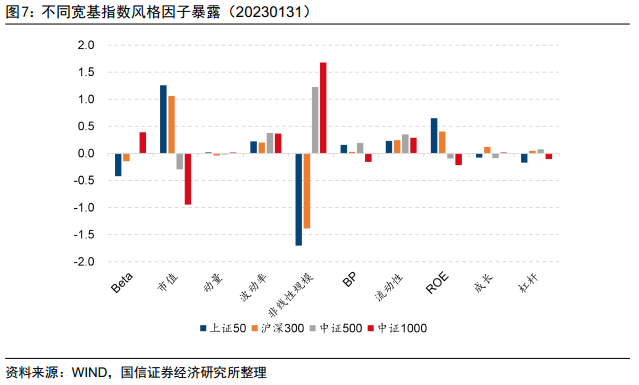

从指数风格上来看,图7展示了不同宽基指数在风格因子上的暴露,可以看到中证1000指数在小盘风格上的暴露远高于其他宽基指数,整体呈现出典型的小市值、高波动、高弹性特征。

3

长期持有胜率与赔率兼得,助力资产配置预期收益及夏普提升

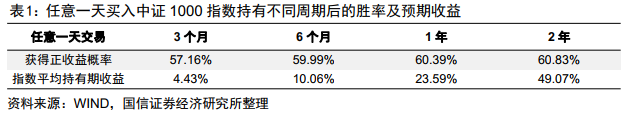

基于中证1000指数构建的交易策略能够给投资者带来较好的回报。首先从定投角度来看,如果我们在任意一天买入中证1000指数并持续持有一段时间,表1展示了持有3个月、6个月、1年和2年后获得正收益的概率和平均持有期收益。

可以看到,当投资者持有的时间越长时,其获得正收益的概率越高,且预期收益也要更高,说明拉长时间来看中证1000指数可以为投资者创造较高的回报。

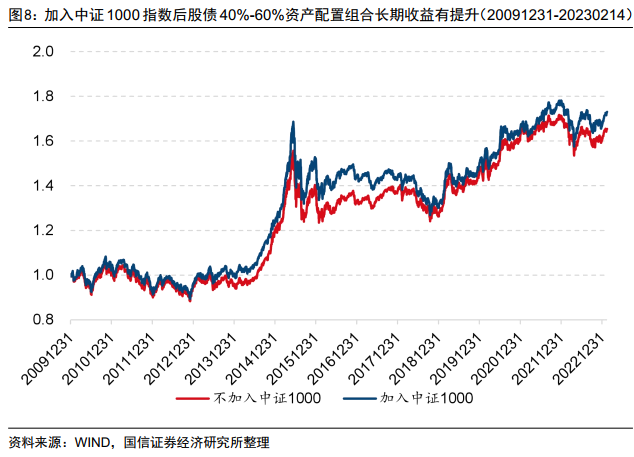

从资产配置的角度来看,当我们进行股债之间的配置时,加入中证1000指数能够帮助我们提升策略预期收益和夏普比。以月度调仓的股债40%-60%配置策略为例,我们以中债-总财富(总值)指数作为债券资产并将其配置60%的权重,以沪深300指数、中证500指数和中证1000指数作为权益资产并将其配置40%的权重,权益资产内部等权配置。

图8展示了加入中证1000指数和不加入中证1000指数后对资产组合的净值走势,全样本区间来看不加中证1000指数组合年化收益4.06%,夏普比率0.48;加入中证1000指数后组合年化收益4.44%,夏普比率0.50。总体来看,加入中证1000指数后组合的年化收益和夏普比率均有提升,对于权益端有正向贡献。

4

衍生品助力标的指数发展,中证1000股指期货和期权运行平稳

2022年6月22日,中金所发布关于中证1000 股指期货和股指期权合约及相关规则向社会征求意见的通知。7月18日中金所发布公告称证监会批准开展中证1000股指期货和期权交易,相关合约正式挂牌交易日期为2022年7月22日。

本次挂牌上市的中证1000股指期货和期权产品在主要条款上与现有的期货、 期权产品基本保持一致。中证1000 股指期货和股指期权的推出意义重大,主要面向小盘股,将与现有沪深 300股指期货和期权、中证500股指期货、上证50 股指期货衍生品工具形成互补,在风险对冲、价格发现、丰富量化策略、催生对应 ETF 配置需求等方面对市场产生深远影响。

(1)提供风险对冲工具,提升小盘股交易活跃度:过去市场上缺乏针对小盘股的对冲工具,加之小盘股往往面临更大的股价波动和业绩风险,机构的投资范围主要集中于中证800的成分股内。而本次中证1000股指期货和股指期权的推出将极大的拓宽机构的投资范围和策略体系。中证1000指数的股指期货和股指期权将成为现有对标市值最小的对冲工具,投资者可以使用中证1000股指期货和股指期权对冲小盘股的系统性风险,排除隐忧,增加对小盘股的交易和配置,也将有助于小盘股整体活跃度的提升。

(2)增加套利机会,促进价格发现功能:期货、期权可以做多和做空,将衍生出多种期现套利、跨期套利、跨品种套利等策略,吸引投资者参与,促进市场的价格发现功能,稳定市场波动。例如,期现套利是指某种期货合约,当期货市场与现货市场在价格上出现差距,从而利用两个市场的价格差距,低买高卖而获利。由于中证1000指数有1000个成分股,成分股数量较多,难以通过逐一购买成分股的方式复制指数。ETF可以作为很好的指数现货。通过反方向做多/做空指数ETF与股指期货,实现套利。

(3)丰富绝对收益等相关策略:由于对冲工具的限制,市场现有绝对收益类产品多是使用沪深300期货和中证500期货作为对冲工具。中证1000期货的推出,丰富市场的对冲工具,绝对收益策略的构建也有着更多的选择。

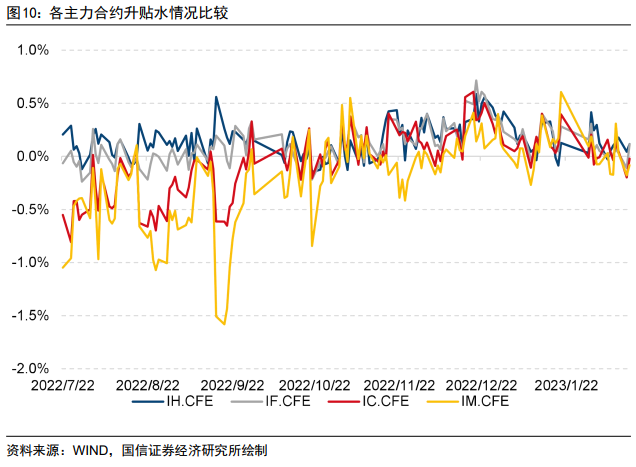

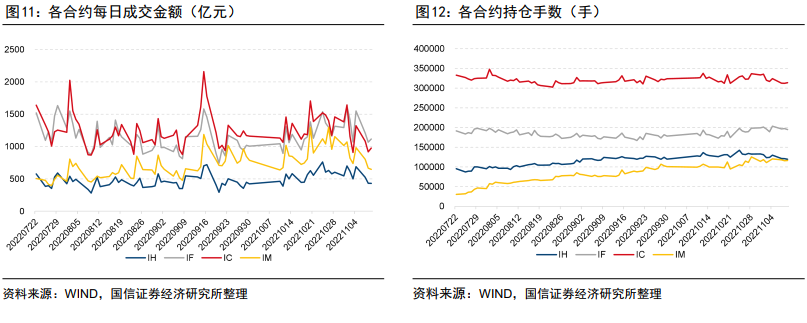

截止目前中证1000指数相关衍生品上市交易超过半年,相关产品的运行相对平稳,成交量较为活跃。图10展示了2022年7月22日以来,各主力合约的升贴水情况。可以看到,IM合约自上市以来的贴水幅度并未出现极大幅度的贴水,总体贴水幅度与IC合约保持一致,适合于投资者对中小盘风险进行对冲。

图11和图12展示了各合约自2022年7月22日以来的成交金额和持仓手数,从成交金额来看IM合约的成交金额超过IH合约,总体流动性较好。从持仓手数来看,IM合约的持仓数量也总体呈现出稳步上升的趋势。

二

中证1000指数投资价值分析

1

指数编制规则介绍

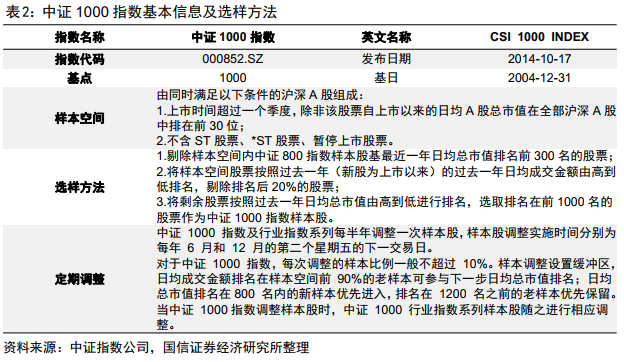

中证1000指数由全部A股中剔除中证800指数成分股外的规模偏小且流动性好的1000只股票组成,与沪深300和中证500等指数形成互补。中证1000指数于2014年10月17日发布,基日为2004年12月31日,基点为1000点,指数的具体编制方法如表2所示。

2

行业分布:集中度弱、全面性强

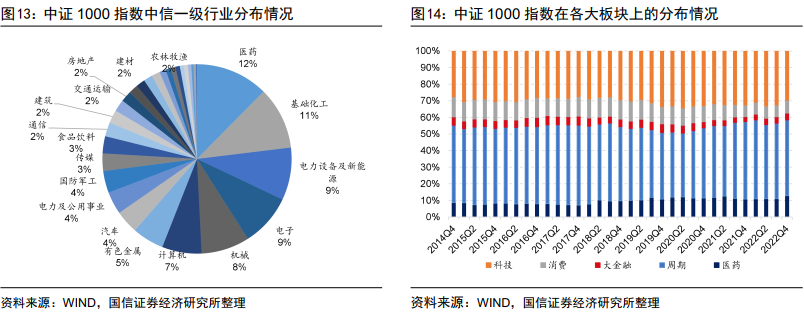

从行业分布情况来看,中证1000指数的行业分布集中度弱、全面性较强,既包含医药生物、电子、计算机、电力设备及新能源在内的新兴科技行业,又包括基础化工、机械、有色在内的周期板块。

图13展示了2023年1月31日,中证1000指数在中信一级行业上的权重分布情况。可以看到,其前五大行业分别为医药(12.41%)、基础化工(10.66%)、电力设备及新能源(8.98%)、电子(8.92%)、机械(8.25%),整体行业配置较为均衡,能够有效平滑个股和行业的集体性掉头带来的系统性风险。

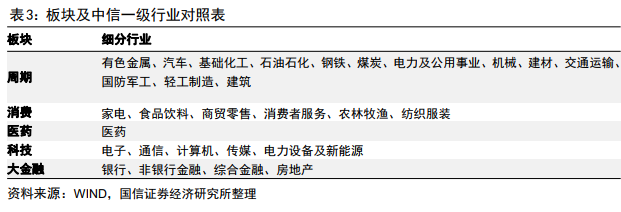

进一步地,我们将中信一级行业按照表3的方式划分到了科技、消费、大金融和周期板块。可以看到,中证1000指数的板块分布以周期、科技和消费板块为主,大金融板块权重占比较小。截至2022年4季度末,指数在周期板块的权重为45.67%,在科技板块上权重29.64%,在医药板块上权重12.81%,在消费板块上权重7.82%,在大金融板块4.07%。

3

个股分布:权重分散,不乏明星企业

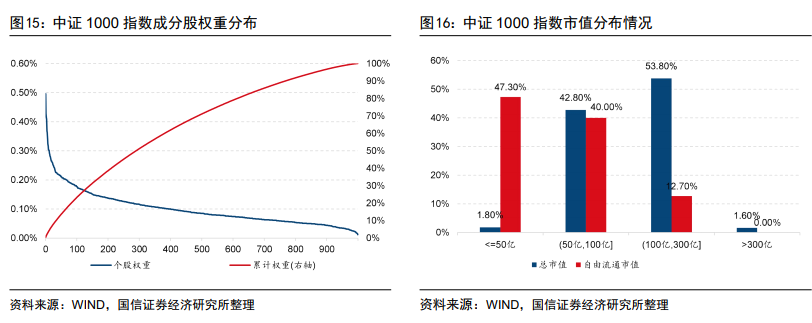

由于中证1000指数的成分股数量较多,因此其成分股权重分布相对较为分散。图15展示了2023年1月31日中证1000指数成分股权重及累计权重示意图,可以看到前142只股票的累计权重达到30%,前291只股票的累计权重到达50%,前615只股票的累计权重到达80%。

图16展示了中证1000指数的市值分布情况,作为一只中小盘股的代表指数,我们可以看到其成分股明显地偏向中小市值股票。具体来看,指数成分股中,总市值大于300亿公司数量仅占1.6%,将近一半的股票市值在50-100亿之间。

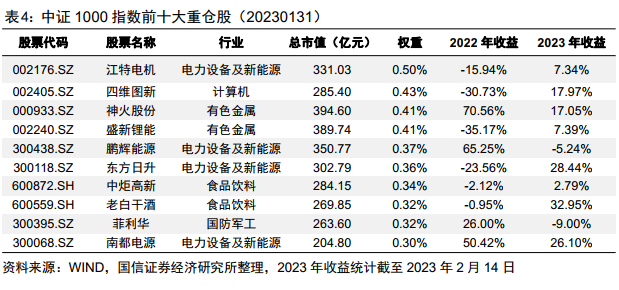

尽管中证1000成分股的整体市值偏小,但从其前十大重仓股来看并不乏明星企业。从表3可以看到,神火股份、鹏辉能源、菲利华、南都电源等企业均处于中证1000指数的前十大重仓股中,其在2022年的收益表现都十分亮眼。其中,神火股份在2022年上涨70.56%、鹏辉能源上涨65.25%,前十大重仓股在2022年收益较为靠前。截至2023年2月14日,前十大重仓股中也不乏收益较高的个股,如老白干酒、东方日升、南都电源等。

4

基本面情况:成长性较强,估值处于相对低位

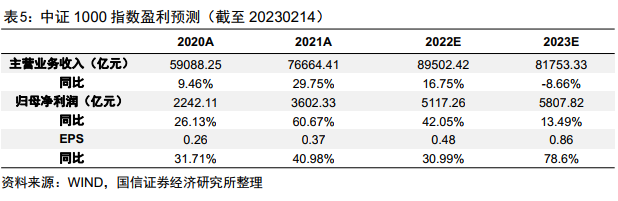

从分析师一致预期来看,中证1000指数拥有较好的盈利能力与成长能力。根据Wind一致预测数据,中证1000指数2023年预期每股盈利为0.86,同比增长78.6%,预期归母净利润为5807.82亿元,同比增长13.49%,展现出较强的成长性。

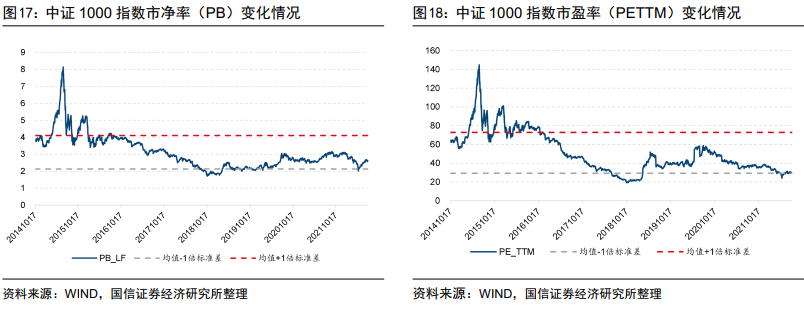

从估值角度来看,图17和图18分别展示了指数发布以来,自2014年10月17日至2023年2月14日期间的PB及PETTM走势。可以看到,指数当前的市净率为2.47倍,处于历史29.70%分位点;指数当前的市盈率为31.36倍,处于历史19.93%分位点。总体来看,中证1000指数当前估值处于历史相对低位,具备较好的安全边际。

5

指数业绩:长期收益率较好

从指数的长期业绩来看,中证1000指数的年化收益率高于主要的宽基指数。图19展示了主要宽基指数的净值走势,可以看到,在样本区间段内中证1000指数的净值明显优于其他宽基指数。

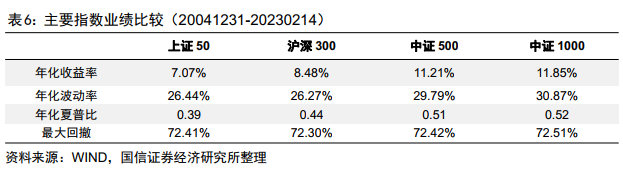

表6展示了主要宽基指数的业绩比较情况,可以看到中证1000指数自2005年以来的年化收益达到11.85%,高于上证50指数的7.07%、沪深300指数的8.48%以及中证500指数的11.21%。

三

易方达中证1000ETF投资价值分析

1

产品介绍

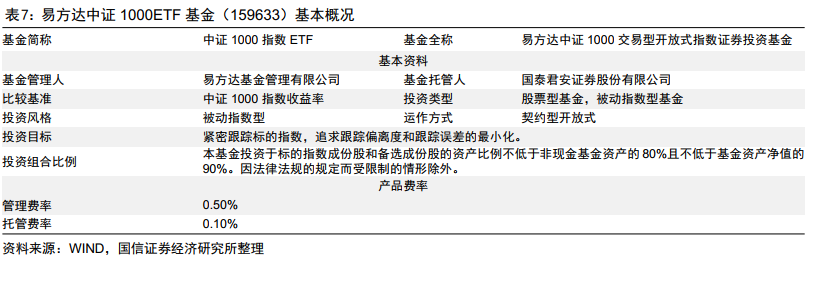

易方达中证1000ETF(159633)是易方达基金发行的一只以跟踪中证1000指数为目标的ETF基金,二级市场交易简称为“中证1000指数ETF”,现任基金经理刘树荣先生、庞亚平先生。该产品基本情况如表7所示。

2

基金经理分析

刘树荣先生,现任易方达基金指数基金经理。2007年4月至2008年4月任招商银行资产托管部基金会计,2008年4月加入易方达基金管理有限公司,曾任核算部基金核算专员、指数与量化投资部运作支持专员等。根据2023年2月14日披露的数据,在剔除联接基金后,刘树荣先生目前在管规模合计369.98亿元。

庞亚平先生,统计学硕士,CFA。曾任中证指数有限公司研究部研究员、市场主管等。2016年1月加入华夏基金,历任数量投资部研究员、高级副总裁、投资经理、基金经理。2020年加入易方达基金,现任指数研究部总经理、基金经理。根据2023年2月14日披露的数据,在剔除联接基金后,庞亚平先生目前在管规模合计247.83亿元。

3

基金管理人简介

易方达基金成立于2001年,通过市场化、专业化的运作,依托于资本市场,为境内外客户提供资产管理解决方案,实现长期可持续的投资回报。截至2022年12月31日,总资产管理规模超2.7万亿元,是国内领先的综合型资产管理公司,客户包括个人投资者及社保基金、企业年金、银行、保险公司、境外央行及养老金、再保险等大型机构投资者。

公司自成立以来始终专注于资产管理业务,基于“深度研究驱动、时间沉淀价值”的投资理念,在主动权益、指数、债券、另类资产等投资领域全面布局,多年来凭借规范的管理与持续稳定的业绩,为客户创造了良好的回报。

公司恪守客户利益至上的原则,以“发现价值、创造未来”为使命,坚持规范、稳健、开放的经营理念,致力于打造“值得长期托付的世界级资产管理公司”。

4

基金公司指数化产品布局

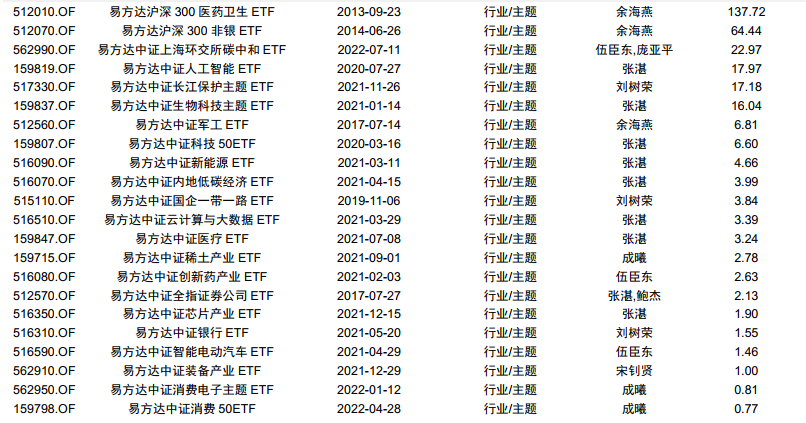

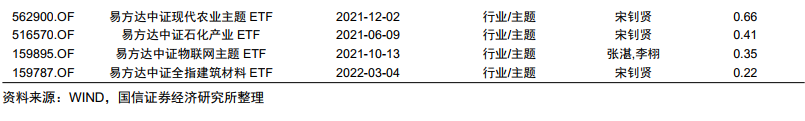

易方达基金ETF产品类别丰富,涵盖宽基、行业、主题、SmartBeta、商品等多个类别。截至2023年2月14日,易方达基金ETF(不含货币基金、联接基金及正在募集基金)数量达到53只,累计规模达到1841亿元,体现出基金管理人在ETF产品布局上的前瞻性和产品类别的丰富性。

注:本文选自国信证券于2023年2月15日发布的研究报告《中小盘崛起:乘风而上,顺势而为—易方达中证1000ETF投资价值分析》。

分析师:张欣慰 S0980520060001

分析师:张 宇 S0980520080004

风险提示:市场环境变动风险,统计结果基于客观数据,不构成投资建议。

本篇文章来源于微信公众号: 量化藏经阁