【方正金工】基金周报:公募基金降费落地,公募REITs纳入FOF基金投资范围

1.2 行业指数:汽车、石化、交运行业领涨,传媒、电力设备行业周跌幅超3%

2 主动权益基金周度表现复盘

2.1 收益分布:普通股票/偏股混合基金周收益中位数跌超1%

2.2 行业主题基金:周期主题基金表现较好,TMT、科技和医药生物主题基金回撤较多

备注:1、行业主题基金:基金业绩比较基准中特定行业或主题指数权重占比不低于50%,且基金合约规定以特定行业或主题个股作为主要投资标的的主动权益基金;2、港股主题基金:2017年7月之前成立,基金名称中带有“沪港深”、“港股通”字样,且最近4期(2021Q4-2022Q3)港股仓位均不低于60%的主动权益基金;或是2017年7月之后成立,基金名称中带有“沪港深”、“港股通”字样,且基金合约规定港股投资比例不低于非现金资产80%的主动权益基金。

3 固定收益基金周度表现复盘

3.1 收益分布:纯债基金净值平稳上涨,不同类型含权债基整体表现分化

备注:1、固收+基金:最近4 期(2021Q4-2022Q3)股票及转债仓位之和稳定在10%-30%之间的含权债基;2、低仓位含权债基:最近 4 期(2021Q4-2022Q3)股票及转债仓位之和均不低于1%,且区间最高值低于20%的含权债基;3、高仓位含权债基:最近 4 期(2021Q4-2022Q3)股票及转债仓位之和均不低于10%,且区间最高值高于30%的含权债基;4、可转债主题基金:以可转债作为主要投资标的,合约规定可转债投资比例不低于非现金资产的 80% 的含权债基。

4 指数型基金周度表现复盘

4.1 被动指基:周期、商品指基表现较好,创业、科创相关标的获大额申购

4.2 增强指基:300/500/1000指增产品集体跑赢对标指数,年初至今1000指增产品平均超额超3%

5 FOF基金周度表现复盘

5.1收益分布:各类FOF基金集体上涨,高权益仓位FOF平均涨超0.5%

6 其他类型基金周度表现复盘

6.1 主动QDII基金平均收益为-0.03%

6.2 REITs基金平均收益为0.92%

最近一周(0703-0707)REITs基金止跌反弹,周收益均值为0.92%,富国首创水务REIT、中金普洛斯REIT和华夏北京保障房REIT领涨,周涨幅均超3%。

7 基金成立与发行回顾

7.1基金成立:全市场新成立基金9只,合计募资61.86亿元

7.2 基金发行:鹏华基金新发行一只粮食产业主题ETF

7.3 基金申报:多家基金公司积极申报浮动管理费率主动权益基金

8 基金市场重要资讯

8.1 公募基金降费落地 管理费率上限为1.2%

8.2 FOF资产配置添新标的 公募REITs迎源头活水

8.3 首批3只中证国新央企科技引领ETF上市 聚焦科技型央企投资价值

9 附注及风险提示

9.1 附注

1、报告中相关基金类型的数量和平均收益统计的基金池要求:被动指数基金要求成立满1月,主动管理基金要求成立满3月,此外仅统计非ETF联接的初始基金;

2、报告中的收益统计不包含资管大集合转公募的产品;发行数量统计不包含转型基金、非初始基金;发行规模统计不包含转型基金。

9.2 风险提示

本报告基于历史数据分析,不构成任何投资建议;受宏观经济环境、市场风格变化等因素影响,基金的业绩存在一定的波动风险;基金发行市场热度不及预期风险。

近期报告

**ChatGPT**

【方正金工】ChatGPT投资相关插件测试及策略开发——ChatGPT应用探讨系列之四

【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**量化选股*

【方正金工】大单成交后的跟随效应与“待著而救”因子——多因子选股系列研究之十一

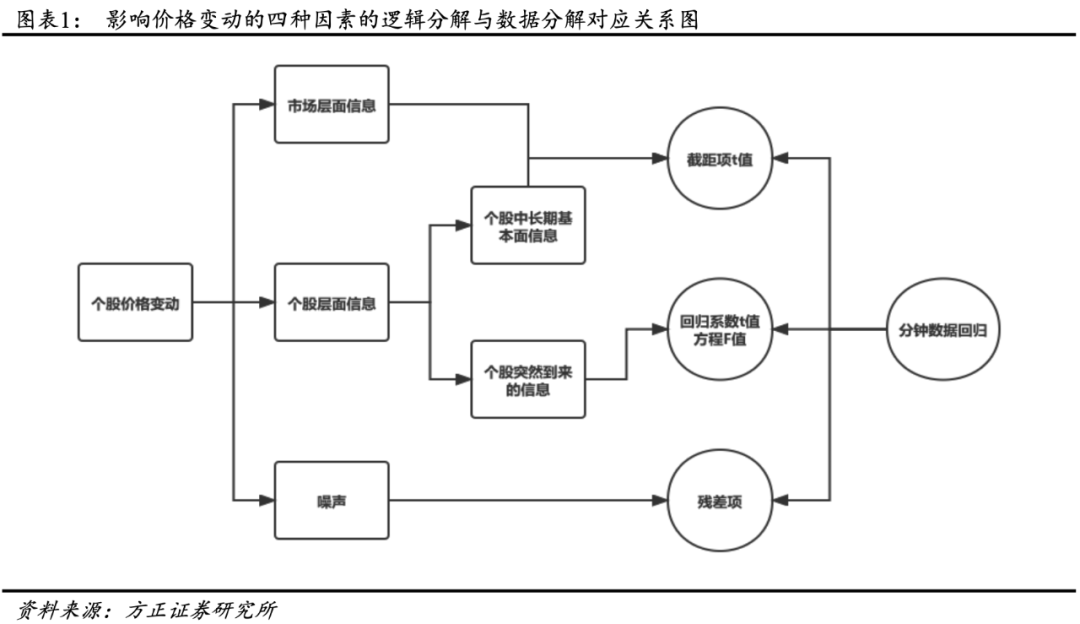

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**ETF深度**

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

**基金研究**

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**行业轮动**

【方正金工】5月行业组合超额1.89%,6月建议关注公用事业、计算机、社会服务、机械设备、美容护理、传媒等—行业轮动月报2306

【方正金工】4月行业组合超额4.10%,5月建议关注公用事业、社会服务、计算机、机械设备、传媒等——行业轮动月报202305

【方正金工】4月份建议关注公用事业、建筑装饰、社会服务、机械设备、医药生物、传媒等行业——行业轮动月报202304

【方正金工】2月份建议关注公用事业、电力设备、石油石化、有色金属、非银金融等行业——行业轮动月报202302

【方正金工】1月份建议关注公用事业、银行、家用电器、煤炭、农林牧渔、食品饮料等行业——行业轮动月报202301

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

本篇文章来源于微信公众号: 春晓量化