【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

本文来自方正证券研究所于2022年9月22日发布的报告《个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

摘要

博彩偏好,即投资者偏好具有博彩性质的股票,高估那些有较低概率获得高收益的股票的价值。在交易过程中,那些股价突然发生跳跃上涨的个股,会更容易吸引博彩偏好型投资者前来购买,犹如耀眼的火光更容易吸引飞蛾,然而这些突然跳跃上涨的个股,往往由于被过分关注而被超买,从而导致未来股价下跌,博彩偏好型投资者的结局也常常如扑火的飞蛾一般。相反,那些真正基本面向好、股价能够持续上涨的股票,其上涨的过程往往是均匀平缓非跳跃的,因此我们希望通过对股价变化过程的跳跃程度加以衡量,从而找出真正向好的股票。

Jiang(2008)提出了一种衡量股价跳跃的方法,我们对其进行简化。本文的方法可以概括为,分别采用“单利”和“连续复利”两种方式计算单位时间内股票的收益率,然后比较这两种方法的差值,差值越大,表示股价在该时间内的跳跃程度越大。我们据此构造了“月跳跃度”因子。

更进一步,我们深入分析振幅因子吸引投资者的逻辑,并依据其日内是否包含了明显跳跃将个股的振幅分类为非跳跃的“太阳”型振幅和跳跃的“火把”型振幅,通过截面翻转对传统振幅因子进行修正。并仿制“跳跃度”因子的逻辑,使用日频最高价和最低价数据,同样翻转修复传统振幅因子,将二者合成得到“修正振幅”因子。最终我们将“月跳跃度”因子与“修正振幅”因子合成为“飞蛾扑火”因子。

我们对“飞蛾扑火”因子在月度频率上的选股效果进行测试,结果显示 “飞蛾扑火”因子表现非常出色,Rank IC达-8.90%,Rank ICIR为-4.52,多空组合年化收益率达37.30%,信息比3.51,因子月度胜率87.83%。此外,在剔除了常用的风格因子影响后,“飞蛾扑火”因子仍然具有较强的选股能力,Rank IC均值为-5.03%,Rank ICIR为-2.68,多空组合年化收益率23.35%,信息比率2.46。

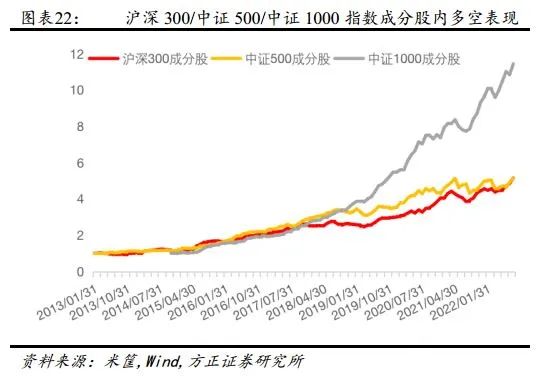

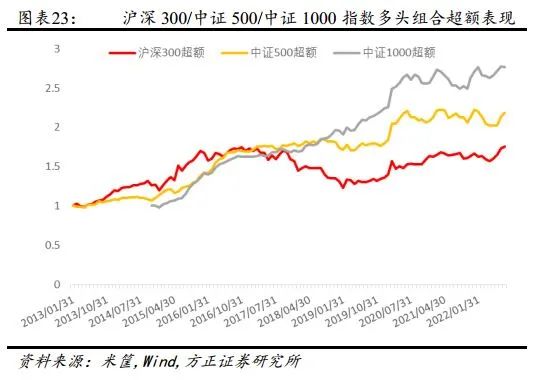

主流宽基指数中,“飞蛾扑火”因子在沪深300、中证500、中证1000指数成分股内均表现不俗,多头组合年化超额收益分别为6.05%、8.48%、13.87%。

风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;市场可能发生超预期变化;各驱动因子受环境影响可能存在阶段性失效的风险。

感谢实习生陈宗伟在资料整理方面对本报告的贡献。

报告正文

博彩偏好,即投资者偏好具有博彩性质的股票,高估那些有较低概率获得高收益的股票的价值。在交易过程中,那些股价突然发生跳跃上涨的个股,会更容易吸引博彩偏好型投资者前来购买,犹如耀眼的火光更容易吸引飞蛾,然而这些突然跳跃上涨的个股,往往由于被过分关注而被超买,从而导致未来股价下跌,博彩偏好型投资者的结局也常常如扑火的飞蛾一般。相反,那些真正基本面向好、股价能够持续上涨的股票,其上涨的过程往往是均匀平缓非跳跃的,因此我们希望通过对股价变化过程的跳跃程度加以衡量,从而找出真正向好的股票。

与股价跳跃相关的一个常用的量价类指标是传统振幅因子,其衡量了一天之内股价变化最大的幅度。但振幅仅仅刻画了价格变动的幅度,却对变化的过程未加区分,这也导致了传统振幅因子的效果不甚理想。

本文中我们将使用Jiang(2008)提出的方法,通过分钟数据,对个股每天的跳跃程度加以衡量,构造“月跳跃度”因子。随后我们使用“月跳跃度”因子,对不同类型的传统振幅因子加以区分,进而翻转修正传统振幅因子,并仿制“跳跃度”因子的逻辑,使用日频最高价和最低价数据,同样翻转修复传统振幅因子,将二者合成得到“修正振幅”因子。最终我们将“月跳跃度”因子与“修正振幅”因子合成为“飞蛾扑火”因子。

Jiang(2008)提出了一种衡量股价跳跃的方法,我们对其进行简化。本文的方法可以概括为,分别采用“单利”和“连续复利”两种方式计算单位时间内股票的收益率,然后比较这两种方法的差值,差值越大,表示股价在该时间内的跳跃程度越大。

具体来看,我们在分钟频交易数据上应用这一思想,构造“日跳跃度”因子和“月跳跃度”因子。

1)剔除开盘和收盘,仅考虑日内数据。

2)先采用“单利”的方式,使用分钟收盘价,计算每分钟的“单利收益率”。t分钟“单利收益率”为:t分钟收盘价/t-1分钟收盘价-1。

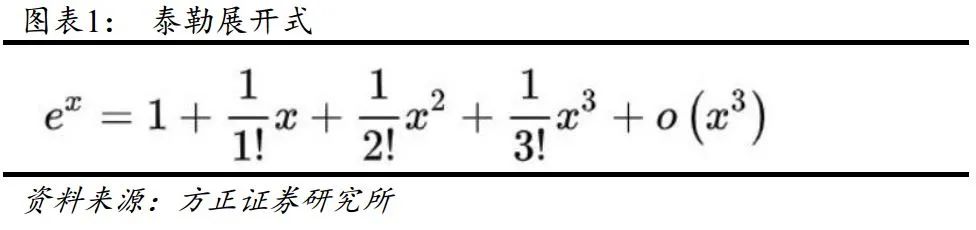

再采用“连续复利”的方式,计算每分钟的“连续复利收益率”。t分钟“连续复利收益率”为:ln(t分钟收盘价/t-1分钟收盘价)。可以看到,“连续复利收益率”即为“单利收益率”的泰勒展开式的第一项,而泰勒展开式的第二项为“连续复利收益率”的平方除以2。下图中,x即为“连续复利收益率”,而exp(x)-1即为“单利收益率”。

3)随后我们计算t分钟的“单利收益率”与t分钟的“连续复利收益率”的差值,记为t分钟的“单复利差”。图表1中等式左边,与右边前两项相减,exp(x)-1-x即为“单复利差”。

4)我们将t分钟的“单复利差”乘以2,再减去t分钟的“连续复利收益率”的平方,将差记为t分钟的“泰勒残项”。

5)我们将日内所有的“泰勒残项”求均值,作为这一天个股股价跳跃程度的代理变量,记为“日跳跃度”因子。

6)每月月底,计算过去20个交易日的“日跳跃度”因子的均值和标准差,分别记为“月均跳跃度”因子和“月稳跳跃度”因子,并将二者等权合成为“月跳跃度”因子。

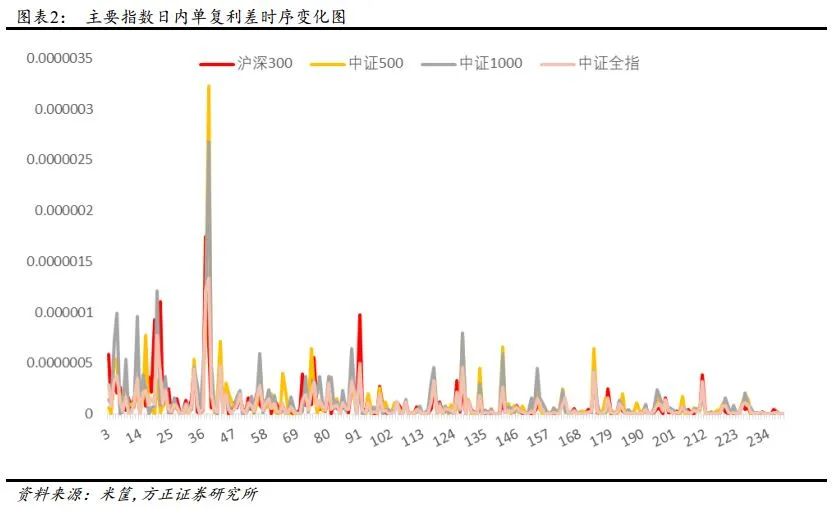

下图展示了沪深300指数、中证500指数、中证1000指数和中证全指在2022年8月19日的单复利差时序变化图。图中可见,四个主要指数同日内的单复利差走势基本一致,且中证1000指数的单复利差相对更大一些,也表明了在小市值股票上,更容易发生股价跳跃。

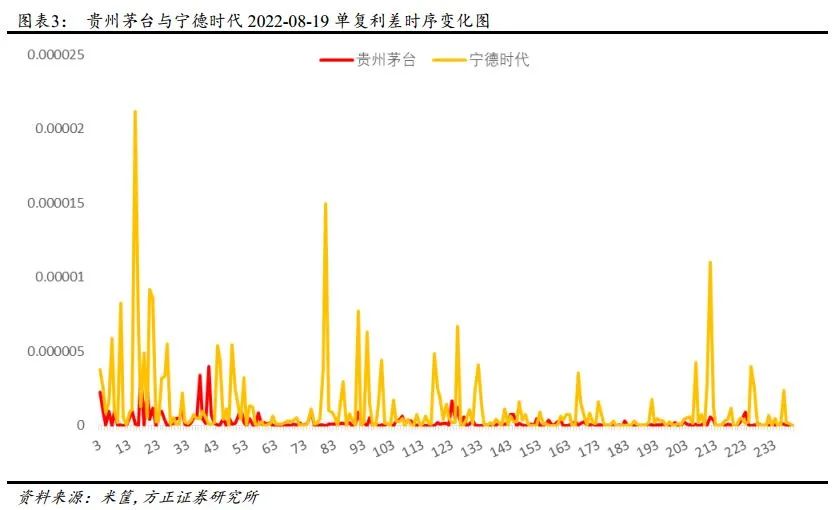

下图展示了贵州茅台和宁德时代在2022年8月19日的单复利差时序变化图。可以看到,二者走势完全不同,且宁德时代当天的单复利差明显大于的贵州茅台的单复利差。另外二者的走势也与四个主要指数的单复利差走势不相同,表明了虽然主要指数的日内跳跃发生时刻和程度大体相同,但对于每只个股而言,其每日的跳跃发生的时间和程度存在较大差异。

在全A样本中按照月度频率对上述构建的“月均跳跃度”因子、“月稳跳跃度”因子和“月跳跃度”因子进行测试,测试中对因子进行市值和行业正交化处理,测试区间为2013年1月至2022年8月(下同)。

从测试结果来看,上述三个因子Rank IC分别为-6.90%、-6.60%和-7.63%,Rank ICIR达到-3.86、-3.15和-3.68,多空组合年化收益率分别为28.71%、28.45%和34.71%,选股效果较为出色。

在使用股价跳跃程度对传统振幅因子进行修正改进之前,本文先给出传统振幅因子的构造方式及其在全部A股中的测试效果,以做对比。构造方式如下:

1)取个股t日的最高价与t日的最低价做差,将差值除以t-1日的收盘价,即得到t日的振幅。

2)每月月底,计算过去20个交易日的振幅的均值,得到传统振幅因子。

从测试结果来看,传统振幅因子的Rank IC虽然高达-7.41%,但其Rank ICIR仅有-2.05,信息比率也低至1.17,表明传统振幅因子的效果不够稳定,常常出现失效的情况。我们将对股票振幅进行一定的分类,通过识别出其中符合预期逻辑的有效类型,修复不符合预期逻辑的无效类型,来达到增强传统振幅因子的效果的目的。

在改进传统振幅因子之前,我们先来考察低波异象的成因。一种流行的解释认为,高波动的股票,吸引了大量的博彩偏好型投资者,使其过分买入,从而导致股价偏高未来大概率发生回撤。然而如上所述,振幅因子也是股票单日波动率的一种衡量指标,表现却差强人意。

基于前文对股价跳跃的论述,我们认为实际上吸引博彩偏好型投资者的,并不是“波动”而是“跳跃”,例如常用的波动率因子,是因为波动大的个股,包含“跳跃”的可能性更大一些,因此表现出了一定的有效性。所以要增强改进波动类的因子,一个行之有效的途径就是,识别出波动中的跳跃。为了解决这一问题,我们依据振幅能否吸引到博彩偏好型投资者(飞蛾),将振幅分为两类:“火把”型振幅和“太阳”型振幅。具体而言,如果t日股价发生了明显跳跃,则认为这一天可以吸引到博彩偏好型投资者,然而投资者追逐这种类型股票犹如飞蛾扑向“火把”,大概率将蒙受损失。反之,如果t日股价没有发生明显跳跃,则认为这一天不能吸引到博彩偏好型投资者,我们将其比作“太阳”型振幅,对于博彩偏好型投资者来说,虽然明亮,却不会去追逐它。

基于上述论述,我们参考报告《个股动量效应的识别及“球队硬币”因子构建——多因子选股系列之四》中提出的横截面翻转的方法,依据每日的“日跳跃度”因子,逐日对振幅进行分类识别,以判断当日的振幅属于“火把”型振幅还是“太阳型”振幅,进而对截面上的振幅加以翻转和修正,并构建“修正振幅”因子1。具体步骤如下:

1)计算每天的“日跳跃度”因子及振幅。振幅为(t日最高价 - t日最低价)/(t-1日收盘价)。

2)每天计算“日跳跃度”因子的截面均值,我们认为“日跳跃度”小于截面均值的股票,属于未发生跳跃或跳跃程度较小的股票,这一天的振幅为“太阳”型振幅,将其振幅值乘以-1;反之如果“日跳跃度”大于截面均值,则认为这种股票属于发生跳跃或跳跃程度较大的股票,这一天的振幅为“火把”型振幅,将其振幅乘以1。记变化后的振幅为“翻转振幅”因子。

3)每月月底,计算过去20天的“翻转振幅”的均值,得到“修正振幅”因子1。

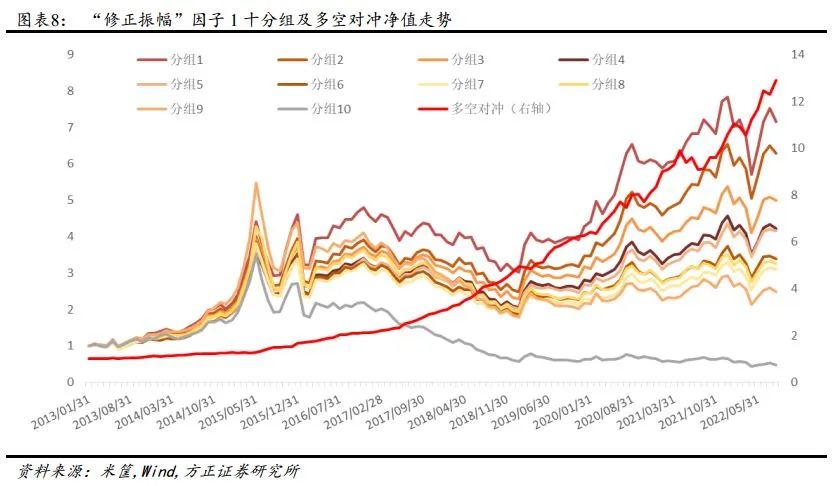

从测试结果来看,“修正振幅”因子1的Rank IC虽然没有明显提升,但Rank ICIR提升至-4.41,年化收益率和信息比率也分别提升至30.28%和3.16,可见这一改进效果非常明显。

进一步,我们将上述逻辑应用于日频数据上,使用日度最高价和最低价来识别“跳跃”,再翻转修正振幅因子。这是因为,从低价到高价的跳跃式上涨,更能吸引博彩偏好型投资者,而从高价到低价的下降则不会。具体步骤如下:

1)我们分别使用“单利”和“连续复利”的方式,计算从t-1日的最低价到t日的最高价的“单利收益率”和“连续复利收益率”,分别记为t日的“单利收益率”和“连续复利收益率”。

2)随后我们将t日的“单利收益率”与t日的“连续复利收益率”做差,得到t日的“单复利差”。

3)将t日的“单复利差”乘以2,减去t日的“连续复利收益率”的平方,得到t日的“泰勒残项”。

4)计算每日的振幅。

5)每天计算“泰勒残项”的截面均值,我们认为“泰勒残项”小于截面均值的股票,属于未发生跳跃或跳跃程度较小的股票,这一天的振幅为“太阳”型振幅,将其振幅值乘以-1;反之如果“泰勒残项”大于截面均值,则认为这种股票属于发生跳跃或跳跃程度较大的股票,这一天的振幅为“火把”型振幅,将其振幅乘以1。记变化后的振幅为“翻转振幅2”。

6)每月月底,计算过去20天的“翻转振幅2”的均值,得到“修正振幅”因子2。

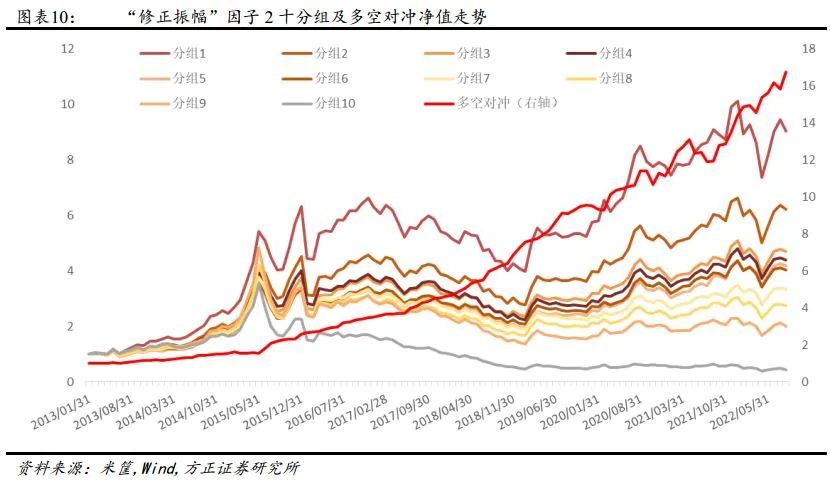

从测试结果来看,“修正振幅”因子2,Rank IC提高至-8.47%的水平,Rank ICIR提升至-3.89,年化收益率和信息比率也分别提升至33.83%和2.82,选股效果同样较为出色。

2.5 “修正振幅”因子的定义

我们将上述构造的“修正振幅”因子1和“修正振幅”因子2等权合成,构造“修正振幅”因子。

从测试结果来看,“修正振幅”因子,Rank IC提高至-8.70%的水平,Rank ICIR提升至-4.38,年化收益率和信息比率也分别提升至36.68%和3.28,选股效果非常出色。

2.6“飞蛾扑火”因子的定义

我们将上述构造的“月跳跃度”因子和“修正振幅”因子等权合成,得到“飞蛾扑火”因子。我们对“飞蛾扑火”因子在月度频率上进行选股效果测试。

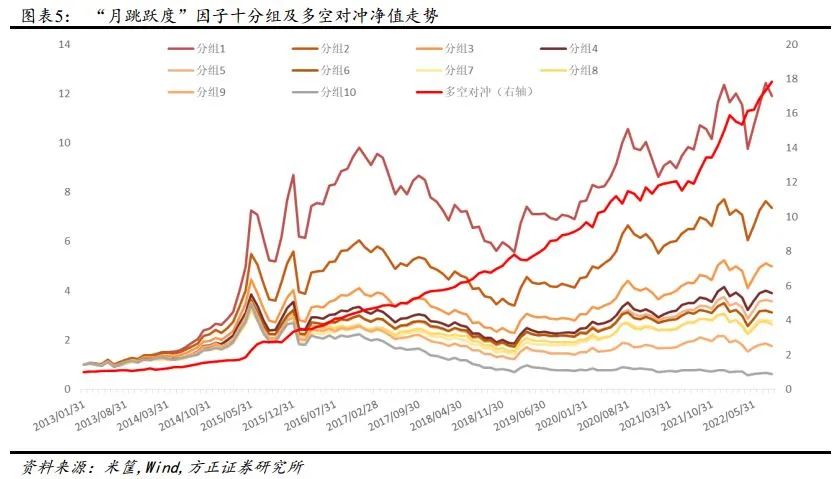

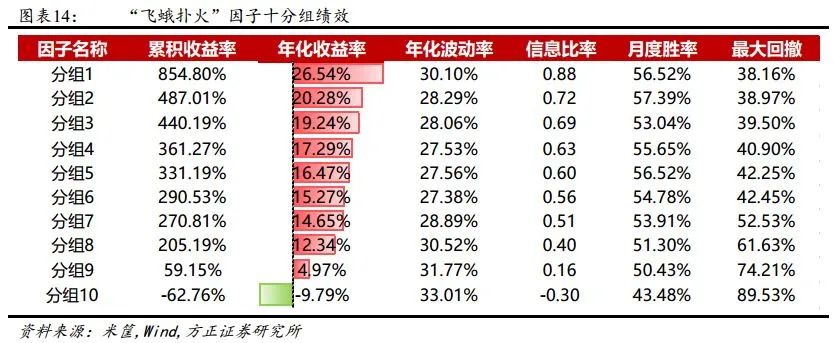

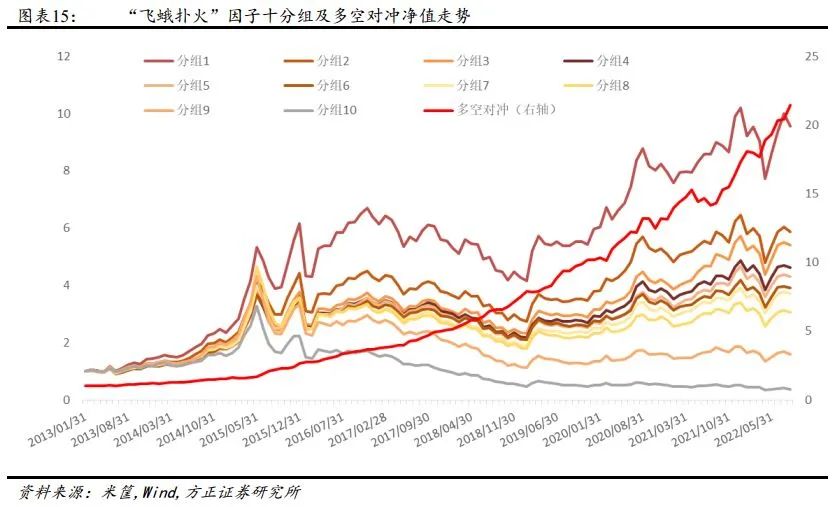

从测试结果来看,“飞蛾扑火”因子Rank IC达-8.90%,Rank ICIR为-4.52,年化收益率达37.30%,信息比率3.51,月度胜率为87.83%,选股效果优异,其分组表现如下图所示:

2.7 剥离其他风格因子影响后“飞蛾扑火”因子仍然表现很好

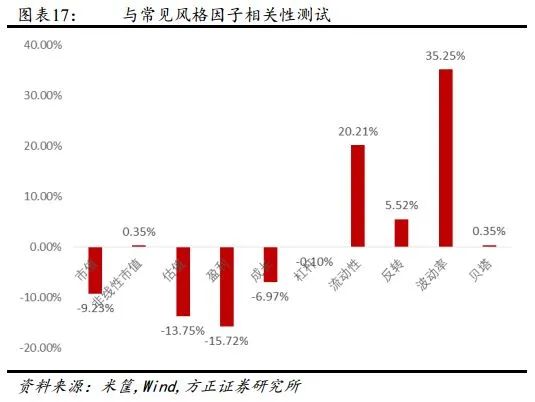

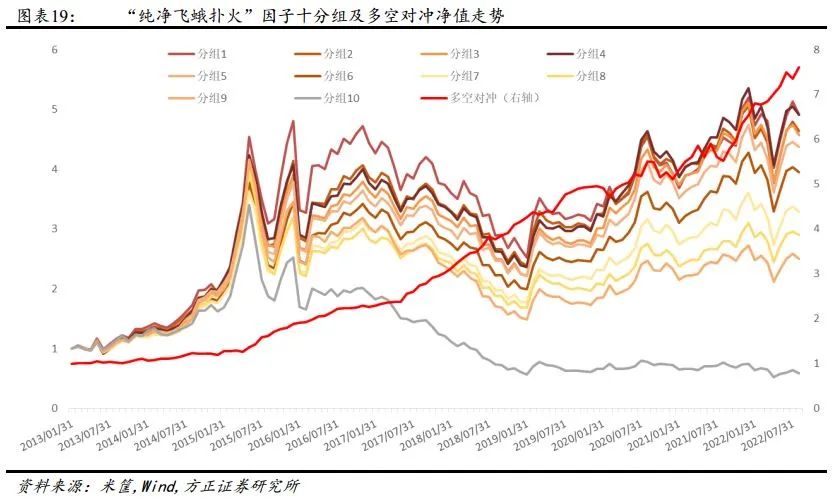

从上述测试结果来看,“飞蛾扑火”因子选股能力出色,进一步,我们测试其与其他常见风格因子的相关性,如下图所示,“飞蛾扑火”因子与流动性、波动率因子相关性较高,与其余因子相关性均较低。为进一步验证因子的增量信息,我们使用常用风格因子及行业因子对“飞蛾扑火”因子进行正交化处理,得到“纯净飞蛾扑火”因子,再检验其选股能力。

可以看到,在剔除了常用的风格因子影响后,“飞蛾扑火”因子仍然具有很好的选股能力,Rank IC均值为-5.03%,Rank ICIR为-2.68,多空组合年化收益率23.35%,信息比率2.46。

2.8 “飞蛾扑火”因子在不同样本空间下的表现

为了检验“飞蛾扑火”因子在其他样本空间下的选股表现,我们分别选取了沪深300成分股、中证500成分股、中证1000成分股作为股票池,测试其选股能力。可以看到,“飞蛾扑火”因子在沪深300、中证500、中证1000指数成分股内均表现不俗,多头组合年化超额收益分别为6.05%、8.48%和13.87%。

近期报告

**因子选股**

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**指数基金资产配置系列**

【方正金工】七月组合战胜沪深300,八月建议关注智能电动车ETF、国防军工ETF、食品ETF、消费龙头LOF等产品

【方正金工】宏观环境偏宽松,8月建议关注锂电池ETF、科创ETF、工银中证500ETF、180ESGETF、工银上证50ETF等

【方正金工】七月组合战胜沪深300 1.61%,双碳ETF、物流ETF、智能汽车ETF、1000ETF、军工龙头ETF等得分靠前

【方正金工】6月组合战胜沪深300指数1.63%,7月建议关注上证50ETF、180ESGETF、消费服务ETF、央企ETF等

【方正金工】六月组合上涨11.49%,七月建议关注食品ETF、银行ETF、消费龙头LOF、红利基金LOF、医疗ETF等产品

【方正金工】工银瑞信ETF轮动月报:6月建议关注锂电池ETF、科创ETF、180ESGETF、工银上证50ETF等产品

【方正金工】六月份建议关注食品ETF、医疗ETF、国防军工ETF、红利基金LOF等产品——华宝指数产品月报202206

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正金工】五月份建议关注物流ETF、消费50ETF、银行ETF、价值100ETF、国货ETF等产品——富国ETF轮动策略月报

【方正金工】五月份建议关注食品ETF、红利基金LOF、银行ETF、消费龙头LOF等产品——华宝指数产品配置月报202205

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**行业轮动**

【方正金工】8月份行业组合战胜基准1.15%,9月建议关注电力设备、煤炭、农林牧渔等行业——行业轮动月报202209

【方正金工】M2与社融同比同步上行,八月建议关注煤炭、公用事业、石油石化、电力设备等行业——行业轮动月报202208

【方正金工】六月组合战胜基准0.66%,七月建议关注煤炭、银行、食品饮料、公用事业等行业——行业轮动月报202207

【方正金工】五月组合战胜基准0.89%,六月建议关注煤炭、公用事业、美容护理、电力设备等行业——行业轮动策略月报202206

【方正金工】五月份建议关注煤炭、石油石化、食品饮料、银行、电力设备、交通运输等行业——行业轮动策略月报202205

【方正金工】四月份建议关注煤炭、有色金属、电力设备、基础化工、综合、银行等行业——行业轮动策略月报

**基金研究**

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】同业存单指数基金受热捧,消费、新能源指数基金表现出色——指数基金季报分析2022Q2

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

【方正金工】指数基金逆势净申购,港股科技及同业存单基金受青睐——指数基金季报分析2022Q1

【方正金工】权益类基金整体仓位下降明显,抱团程度持续下降——主动基金季报分析2022Q1

【方正金工】FOF基金2022年一季报分析:新发规模下降,债券配置仓位上升

**事件研究**

【方正金工】2022年6月沪深300与中证500指数样本调整预测

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

本篇文章来源于微信公众号: 春晓量化