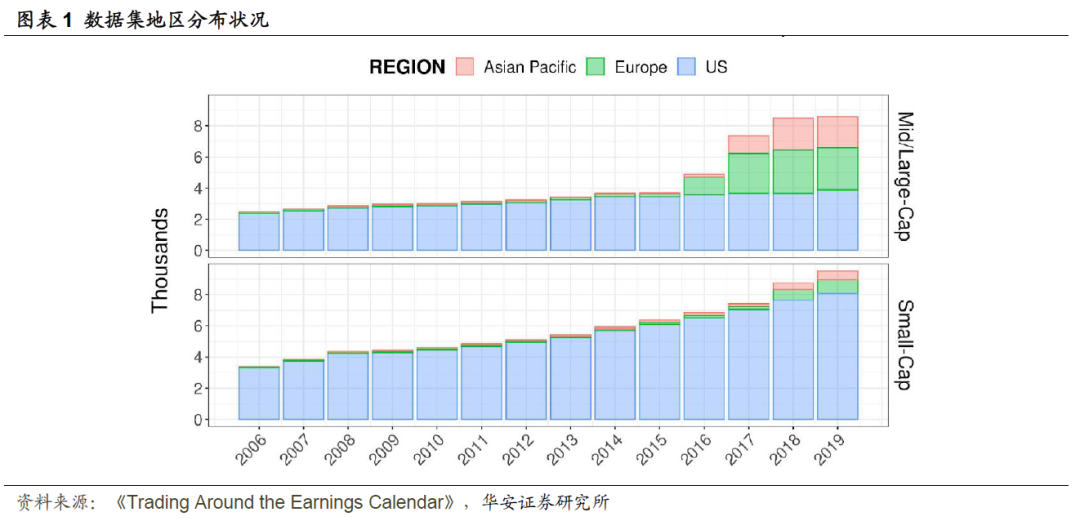

【华安金工】基于盈利公告发布日期的交易策略——“学海拾珠”系列之一百二十九

►主要观点

提前/延迟公布盈利公告日期可以预测正/负盈利结果

盈利公告日期变化后会出现大幅的价格反应

盈利公告事件和日期变化事件的组合策略表现提升

叠加新闻情绪后,策略收益进一步提升

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

01

上市公司必须定期报告业绩。除了有关公司运营、业务往来和管理指导的众多细节外,披露内容还包括相关盈利指标的更新,如收入、净收入和每股收益,这些指标通常会导致股价大幅波动。

长期以来,公众投资者使用传统的基本面方法来预测公司收益。在过去的十年里,竞争加剧和替代数据激增导致在预测公司业绩时采用新的方法。公司高管和投资者关系团队经常选择有利的时机来公布盈利结果。一些研究表明,盈利公告日期延迟可能是业绩疲软的信号,而将日期提前则可能是好消息的标志。本文研究了包含在盈利公告日期变化中的信息,使用RavenPack Earnings Dates数据集进行追踪,该数据集包含了从2006年开始的8000多家上市公司的盈利公告日期的变化。为了利用这些信息,本文探讨了一个简单的收益预测模型。

第2节简要介绍了RavenPack Earnings Dates数据集。在接下来的两个部分展示两种基本的交易策略,使用美国中/大盘股和小盘股的日期变化信息,以演示这些数据如何提供一致和独特的阿尔法。第5节展示如何结合RavenPack Analytics的新闻情绪信号来提高模型表现。第6节提出了一种组合策略,该策略使用前两种方法作为基础。最后,第7节给出结论。

02

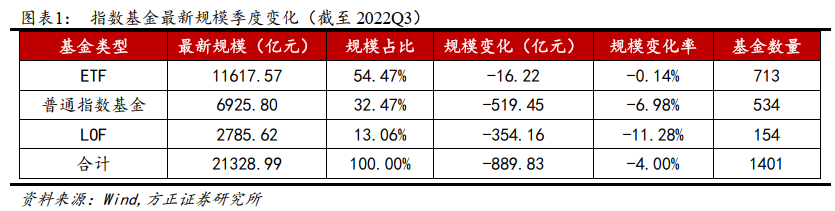

RavenPack Earnings Dates数据集包含自2006年以来全球8,000多只股票的盈利公告日期变化记录,其重点关注美国市场。自2016/17年以来,覆盖范围已大大扩展到美国以外的地区,包括主要指数:富时100指数、CAC 40指数、IBEX 35指数、EUROSTOXX 50指数、NIKKEI 225指数、TOPIX 500指数和恒生指数。数据集记录了超过242,000个具有唯一事件ID的财务事件,而且有完整的时间点历史记录可用于回测。

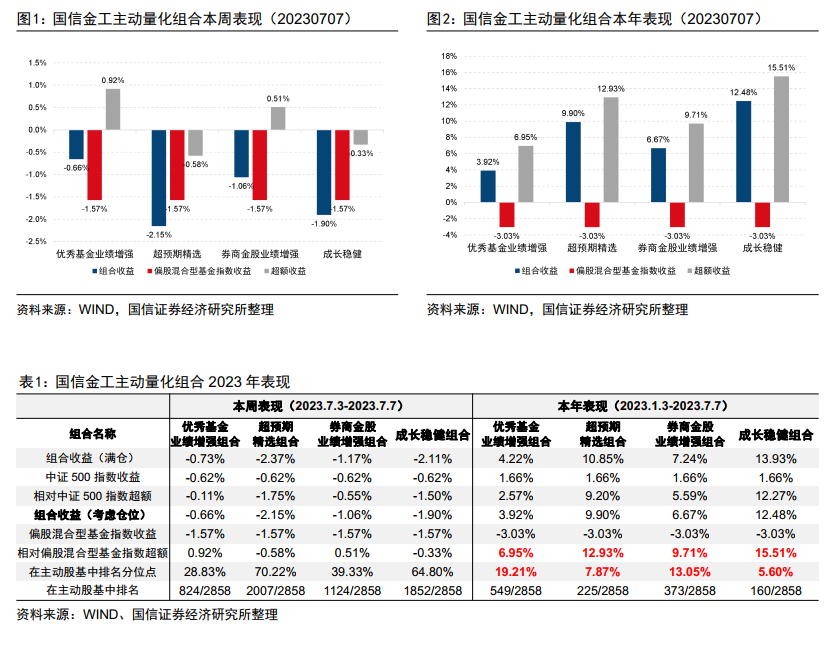

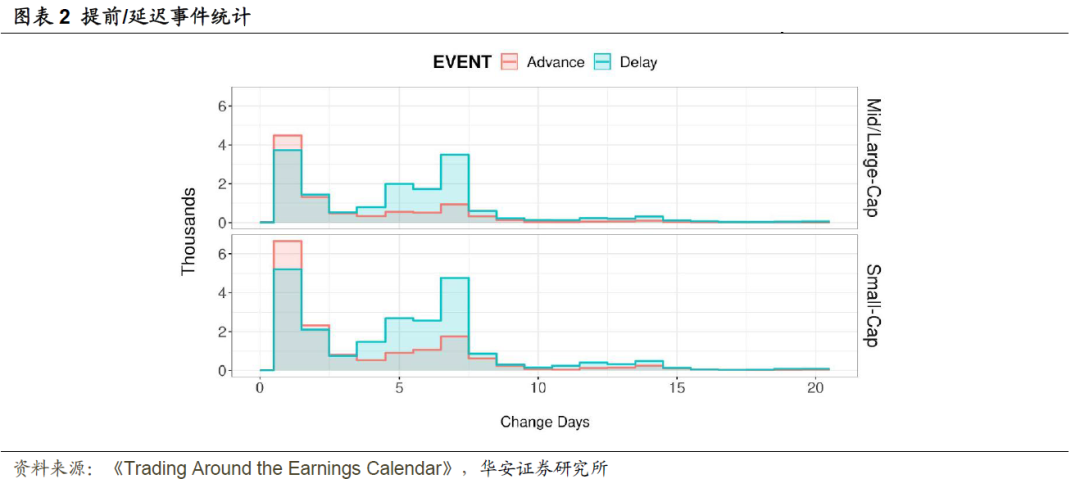

每个RP_EVENT_ID跟踪公司特定财务公布事件相关的重大变更,盈利公告事件由REPORTING_PERIOD字段标识。CURRENT_EARNINGS_DATE字段表示已确认或预计的发布日期,CURRENT_TIME_OF_DAY表示预计发布时间是在市场交易时间之前、期间还是之后。在第一种策略中,作者重点研究提前或推迟盈利日期是否可以预测盈利公告发布后的价格反应。作者使用每个盈利公告事件的第一个和最后一个记录来将其标识为提前或延迟事件(即,最近的盈利公告日期分别在第一个之前或之后)。图表2展示了2006年至2020年美国、欧盟和亚太地区提前/延迟事件的数量细分,按中/大盘股和小盘股公司细分。虽然不同的市值组之间没有显著差异,但大多数提前事件提前了1天,而延迟事件的时间大约平均在1天和1周之间。在第二种策略中,作者研究了预期公告日期的变化会导致盈利公告发布前的股价发生变化。

03

研究表明,企业高管战略性安排盈利公告日,一些人声称,公布延迟可能意味着业绩疲软,而日期提前可能是一个好消息。本节通过研究美国中/大盘股和小盘股市场中提前和延迟事件之间公布盈余后的价格反应差异,探索一种简单的策略。

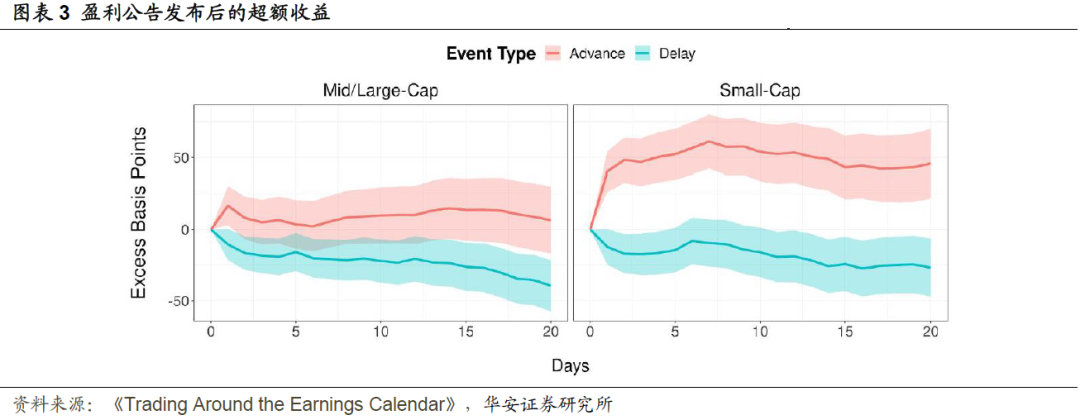

首先根据实际财务公告与初始估计相比是延迟还是提前将事件分为两组,即延迟盈利公告发布事件和提前事件。图表3显示了盈利公告发布后20天内的平均超额收益,表明了初始日期估计是提前还是延迟的价格反应。可以清楚观察到提前和延迟盈利事件对中/大盘股和小盘股公司发布盈利公告后价格反应的影响程度。中/大盘股公司在负收益部分上表现出更大的动量,而小盘股公司在正收益部分表现得更为强劲。信号衰减相对较快,提前和延迟发布盈利公告的股价反应差异在几天内达到峰值。

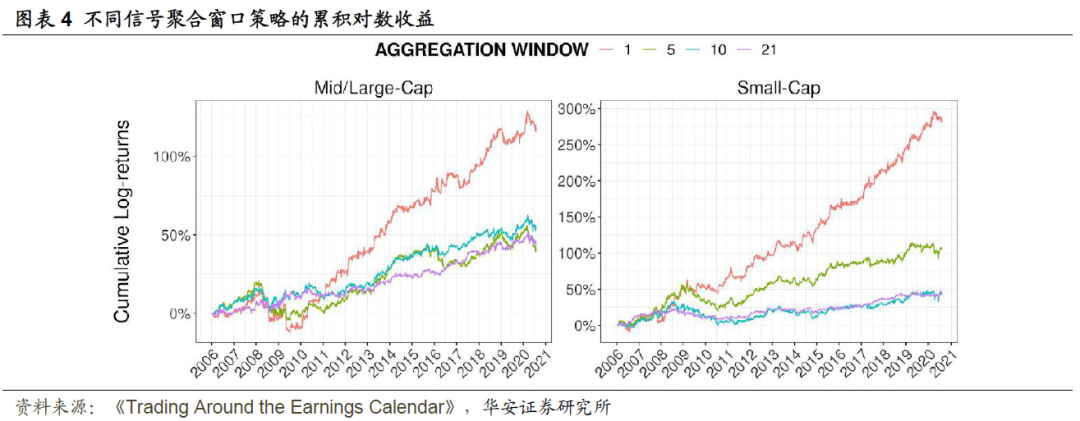

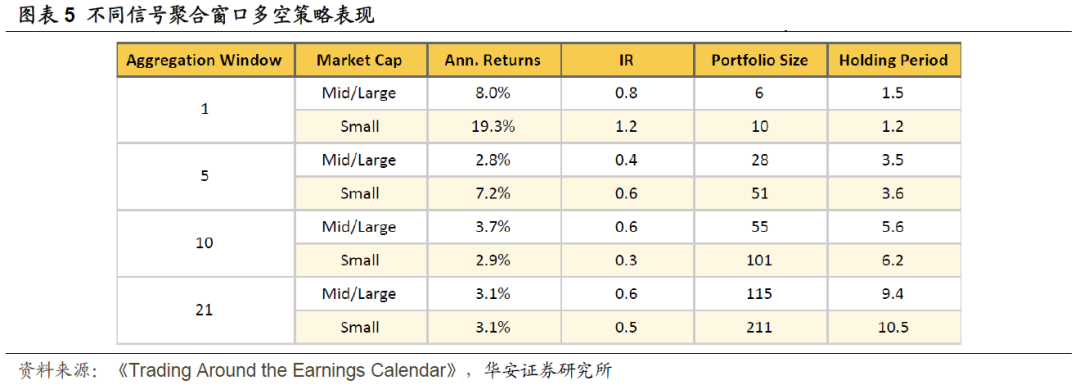

考虑到提前和延迟事件之间的显著差异,本文第一个策略是在最终/确认盈利公告之前交易股票,做多提前公布日期的股票,做空推迟公告的股票。每天在美股范围内构建多空等权组合,根据提前/延迟信号,以公布前的收盘价建仓,随后在接下来的收盘时退出,使用收盘价之间的超额收益来分析该策略。图表4展示具有不同信号聚合窗口的策略累积对数收益。在1日信号聚合窗口下取得最好的结果,中/大盘股的年化收益率为8.0%,小盘股的年化收益率为19.3%,信息比率分别为0.8和1.2。

图表5总结了1到21天信号聚合窗口中多空策略的指标。通过延长聚合窗口,观察到年化收益和信息比率衰减,与图表3中的观察结果一致,即提前和延迟事件之间的差异在最初几天后保持相对稳定。

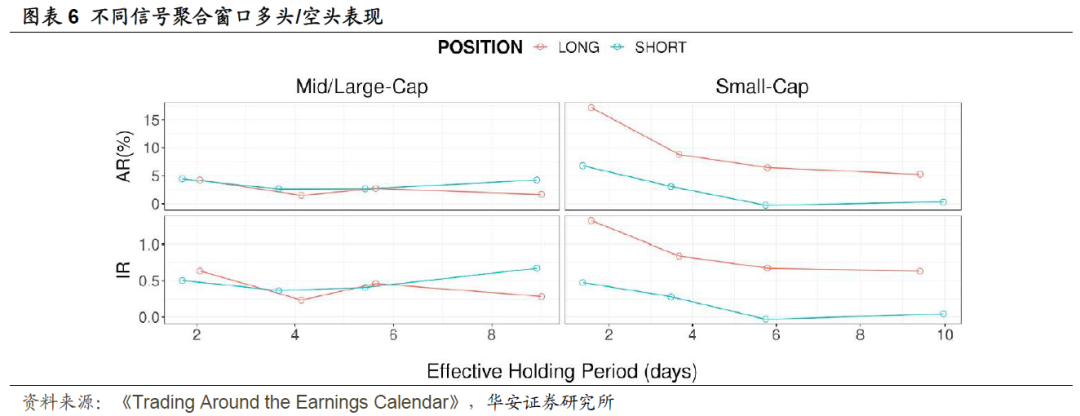

为了分析多头和空头的表现,构建不同市值和聚合窗口的多头策略和空头策略,结果如图表6所示。在中/大盘股中,空头表现在不同的聚合窗口中表现出更为一致,而多头表现在较长的持有期中衰减。另一方面,小盘股的多头对收益有更显著的贡献,空头在较长的持有期中逐渐下降为负值。

04

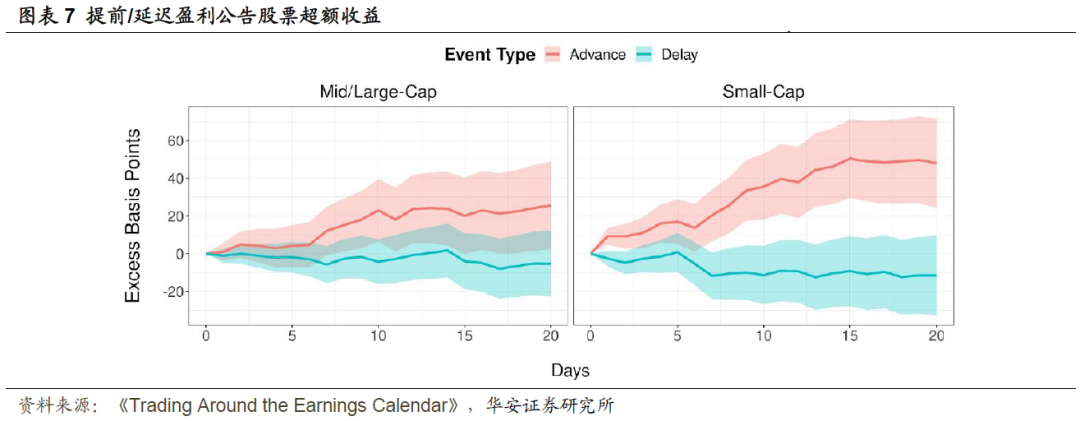

第二种策略研究基于盈利公告日期连续变化的价格反应。如果提前/延迟事件可以预测盈利公告结果的假设成立,也可以假设市场在实际盈利公告日期之前,对盈利公告日期变化做出反应。图表7显示,提前盈利公告日期事件平均表现优于延迟事件,可以清楚地观察到,这些事件表现出比图表3中的盈利公告事件更强的动量。与之前的策略类似,小市值公司在提前和延迟事件之间表现出比中/大盘股公司有更大的价格反应差异。

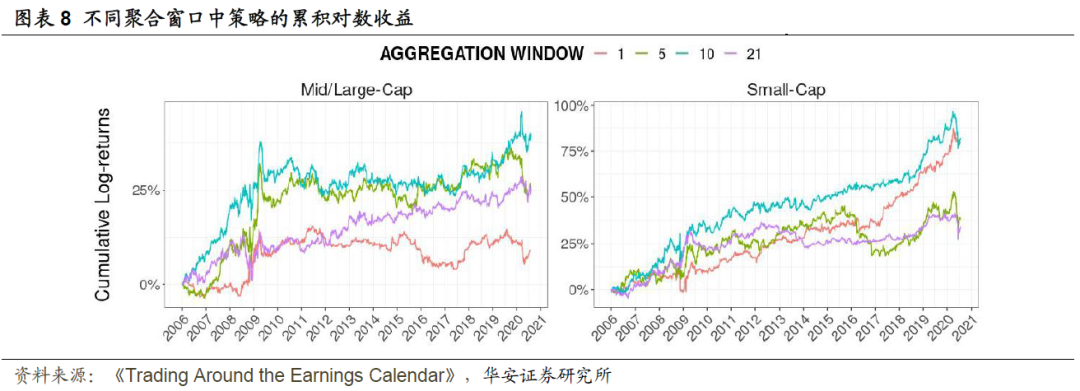

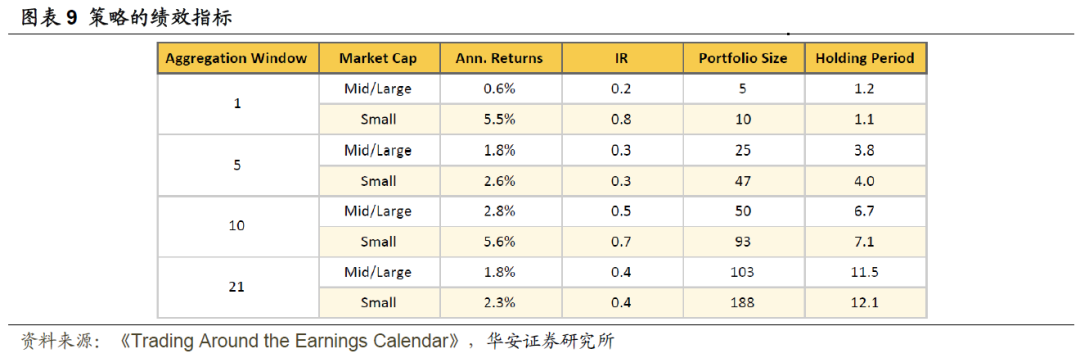

为了测试策略表现,在美股范围内构建了每日多空等权重投资组合,这一次在公告日期变化后的收盘时,根据提前/延迟事件做多/做空股票。图表8显示了不同聚合窗口中策略的累积对数收益。与图表8中的事件研究一致,基于提前和延迟事件之间的回报差异随着时间的推移更加明显,中/大盘股公司在较长的持有期的表现往往优于之前的策略。

图表9总结了该策略的绩效指标。对于中/大盘股,年化收益和信息比率在10天聚合窗口达到最大,同时观察到,与基于盈利公告的研究相比,小盘股的衰退速度更慢。

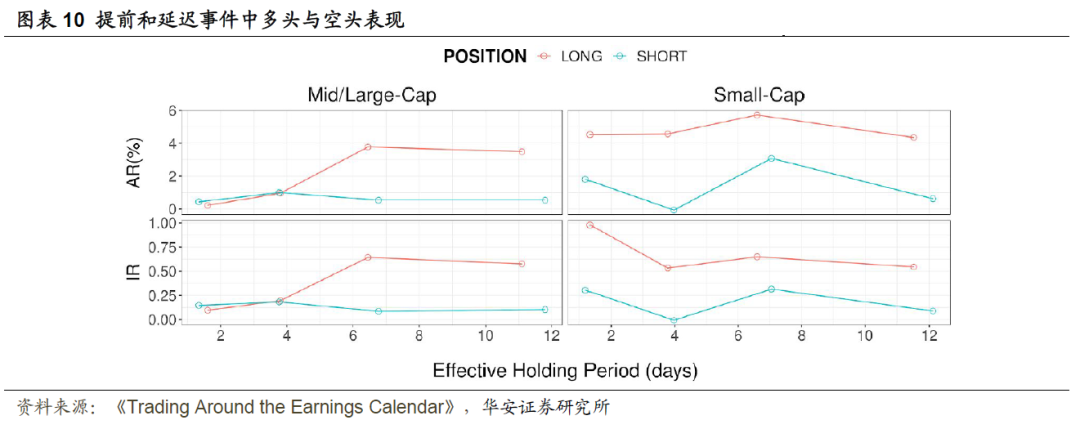

在图表10中,再次通过区分多头和空头来研究提前和延迟事件之间的差异。中/大盘和小盘有一个共同的特点,即多头策略衰退比空头策略慢。这与图表7的观察结果一致,图表7显示提前事件表现出比延迟事件更强的动量,空头策略表现不佳,延迟事件结果未显著异于0。这表明通过分别对提前和延迟信号采用不同的衰减因子,能够实现更好的收益。

05

可以合理地假设,与公司日常运营相关的新闻可以揭示更多有价值的信息,可能会从其他替代数据源中受益。特别是,可以使用RavenPack Analytics跟踪与公司相关的新闻情绪,这可以提供有关盈利公告日历变化事件发生时市场状况的有用信息。

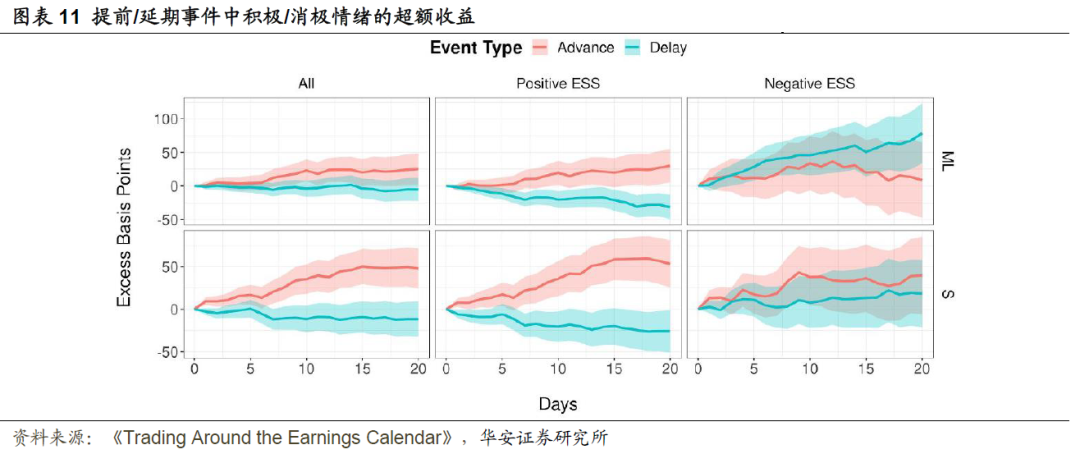

研究以公司新闻情绪字段(COMPANY_SENTIMENT)为条件的日历变化信号,该字段提供了公司在过去3个月中受到的正面或负面媒体关注的相关信息。通过价格反应事件研究,如第3节和第4节中介绍的研究,作者研究了不同条件下盈利公告日历变化事件后的市场表现。

图表11根据情绪信号分离不同的状况。可以观察到积极情绪下提前和延迟事件之间的差异大于消极情绪下的差异,特别是对于中/大盘股公司。延迟事件在积极情绪环境中往往表现出比消极情绪环境更大的动量。可以推断,在长期积极的情绪环境下,投资者预期收益表现更好。负面情绪下的价格反应差异在统计上并不显著。

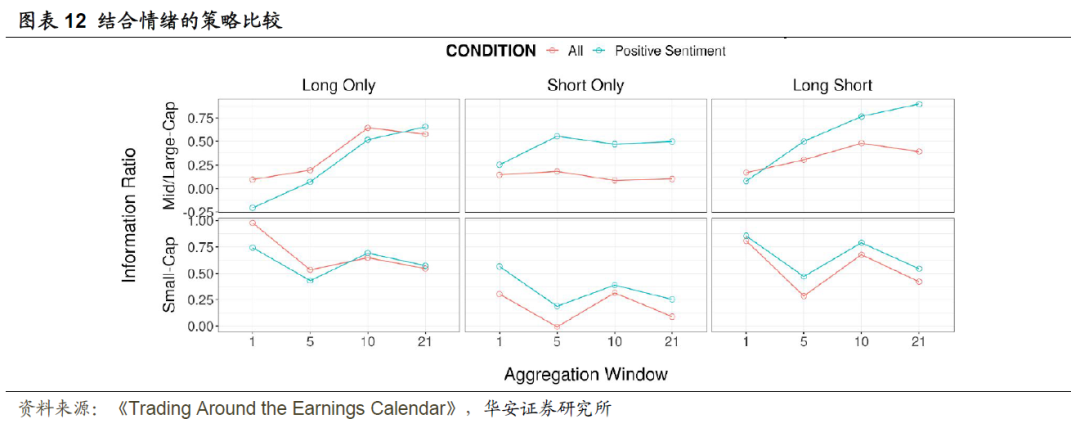

以前文事件研究为指导,设计一个简单的情绪增强策略,以积极情绪为条件,特别是对于中/大盘股公司,预计取得更好的收益结果。图表12显示了基于公司情绪,考虑日期变化事件信号的策略之间的绩效比较。事实上,对于中/大盘股和小盘股市场,积极情绪条件下,所有聚合窗口的多空策略表现更好,这主要源于空头方面的改善,该结果与图表11中的观察结果一致。

将情绪纳入策略的另一种方法是围绕盈利公告和公司指引跟踪新闻,以获得关于盈利公告发布后价格波动的额外信息。这些信息可以补充盈利公告发布前的提前和延迟信息,以便更好地了解变动方向和信号衰减。

之前的研究已经表明,与基于传统的盈利公告反应策略相比,引入盈利公告情绪可以提高收益。为了利用这些结论,将RavenPack基于盈利公告分析得出的情绪纳入收益事件策略,在盈利公告发布后放大现有权重。更具体来说,如果在盈利公告之前因为提前事件而做多了一只股票,并且如果第二天的盈利公告情绪是积极的,情绪增强策略将赋予该股票更高的权重,并将其持有时间延长。相反的动态调节也适用于做空延迟事件的股票。

这种方法的结果是,从情绪角度出发,利用伴随着正面或负面盈利公告的波动。最主要的提升体现在1天的信号聚合窗口中,该策略可以使得中/大盘股的年化回报率从8.0%提高到9.4%,小盘股从19.3%提高到24.0%。中/大盘和小盘股的信息比率分别从0.8增至1.0和1.2增至1.6。该策略还得益于较长的持有期较长而导致的较低换手率。图表13展示了原始盈利公告事件策略和情绪增强版本之间的累积对数回报比较。

06

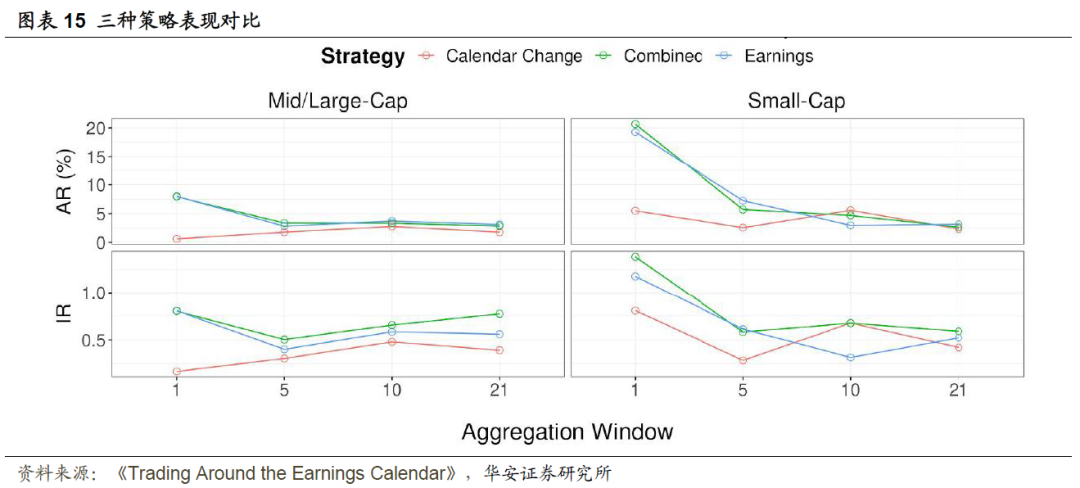

在第3节和第4节中,介绍了两种不同的策略,分别侧重于盈利公告事件和盈利公告日历变化事件。本节将研究两种策略结合后的收益表现。

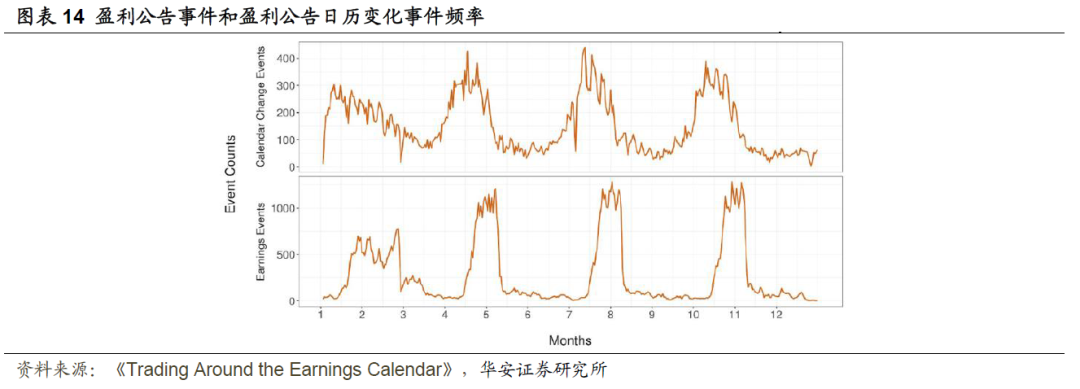

从图表5和图表9可以看到,1天聚合窗口的平均投资组合规模相对较小。美国公司在季度会计期结束后的盈利发布季报告业绩,因此盈利公告事件往往会聚集在一起。图表14显示了前面描述的两类事件在一年中的频率。正如预期的那样,日历变化事件在盈利公告事件之前表现出明显的峰值。由于这两种策略相互独立,本文希望通过将这两种信号结合起来,从而更有效地分配资本,提高策略收益。

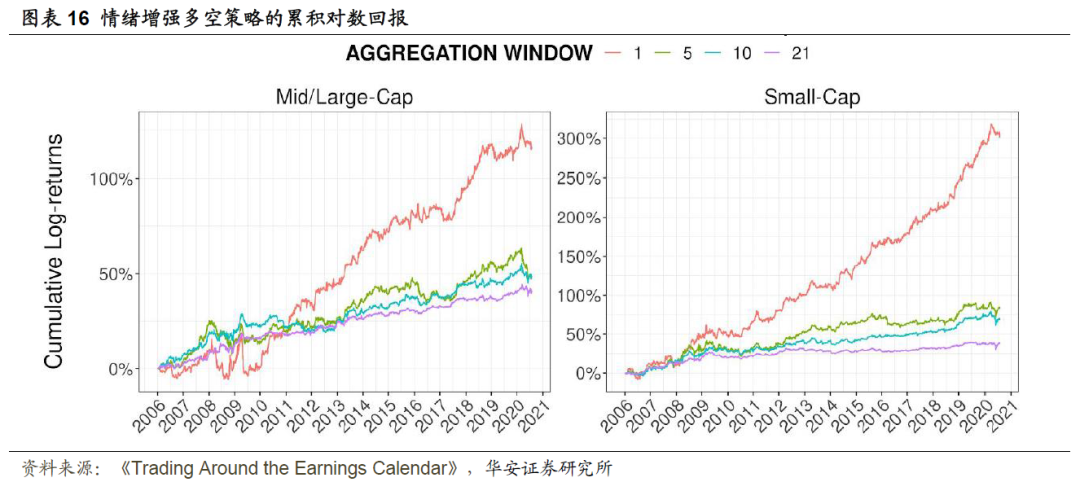

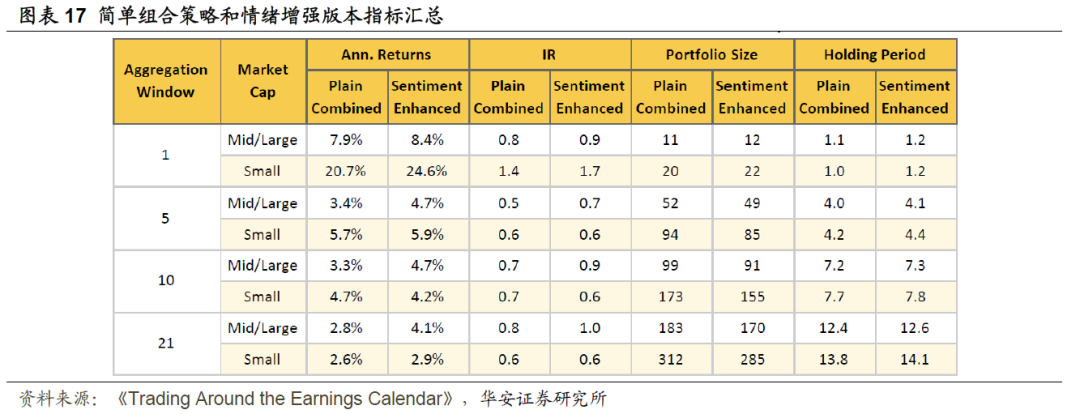

最后将情绪增强与两种策略相结合,与普通组合策略相比,中/大盘股的年化收益率从7.9%提高到8.4%,小盘股的年回报率从20.7%提高到24.6%。由于盈利公告日历变化事件策略中应用了情绪增强,投资组合规模在较长的聚合窗口内有所缩小,但改善效果仍然显著,特别是中/大盘股。图表16显示了不同聚合窗口和市场中,情绪增强多空策略的累积对数回报,在使用1天聚合窗口时,协同效应尤其明显。

图表17展示了简单组合策略和情绪增强版本的汇总指标。

07

本文探讨了盈利公告日期的变化如何为基于盈利公告事件的股价走势提供有价值的见解。使用RavenPack Earnings Dates数据集,证实了先前研究的发现,即盈利公告延迟可能表明业绩不佳,而提前日期可能是好消息的标志。

具体而言,作者进行了事件研究,结果表明提前或延迟公布盈利可以预测正面和负面的盈利结果。为了验证这一假设,构建多空投资组合,利用提前/延迟事件信号进行投资,结果中/大盘股的年化回报率为8.0%,小盘股的年回报率为19.3%,信息比率分别为0.8和1.2。此外,本文还发现,盈利公告发布日期的实际变化本身也伴随着大幅的价格反应。中/大盘股和小盘股基于该方法的投资组合策略产生的年化回报率分别为0.6%和5.5%,信息比率分别为0.2和0.8,当使用10天聚合窗口时,中/大盘股表现稍好。

接下来进行事件研究,考察以公司新闻情绪为条件的盈利公告日历变化,结果显示,在积极情绪下,提前和推迟事件的价格反应差异最大。当只在积极情绪下盈利日历事件上进行交易时,在所有的信号聚集窗口中,中/大盘股和小盘股范围内的信息比率都有所增加。研究还表明,当围绕盈利公告进行交易时,利用新闻情绪可以提高策略收益,中/大盘股的年化回报率提高了1.4%,小盘股的年化回报率提高了4.7%。

最后,将前两种策略的信号结合起来的混合方法提高了整体收益,特别是用情绪信号加强的时候。普通的组合策略产生了7.9%和20.7%的年化回报率,中/大盘股和小盘股的信息比率分别为0.8和1.4。情绪增强的策略进一步提高了中/大和小盘股的年化回报率,分别为8.4%和24.6%,信息比率为0.9和1.7。

文献来源:

风险提示

重要声明

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选