“青出于蓝”系列研究之六:如何对非流动性因子进行改进

如何对非流动性因子进行改进

作为“青出于蓝”系列报告的第六篇,本报告主要研究了Amihud(2002)提出的经典的非流动性指标,测试验证了其在A股市场中的有效性,并尝试从逻辑上对该因子进行改进。进一步,我们测试了基于日内收益的Amihud非流动性指标,并同样对其进行改进。最后,基于因子测试的有效性,我们探索Amihud非流动性因子在不同股票样本池内的选股表现。本报告的主要结论如下:

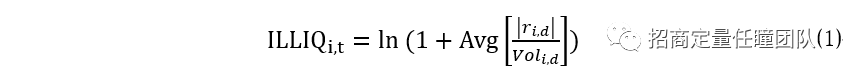

Amihud(2002)提出的使用个股每日收益的绝对值和交易额的比值来构建的非流动指标(ILLIQ),衡量了股票收益对每单位交易额的敏感程度。ILLIQ因子在A股的有效性较强:因子在回测区间内的IC均值为6.95%,t值为5.90,均较为显著。但是,ILLIQ因子存在空头端表现较弱、稳定性不足的问题。

我们使用基于弹性网络模型的方法预测股票未来非流动性,ILLIQ_F因子在A股的有效性强于ILLIQ因子:ILLIQ_F因子在回测区间内的IC均值为9.15%,t值为7.14,均较为显著。

我们认为股票价格的上涨或者下跌对交易额的敏感程度不是对称的,因此我们构建了半流动性指标

和

和 。

。 因子IC均值为6.32%,t值为5.55;而

因子IC均值为6.32%,t值为5.55;而 因子IC均值为7.83%,t值为6.51。

因子IC均值为7.83%,t值为6.51。我们通过弹性网络模型预测股票下一期的半非流动性  。因子在回测区间内的IC均值为9.49%,t值为7.67,均较为显著,IC胜率达75%。多头组年化收益24.91%,多空组年化收益29.18%。

。因子在回测区间内的IC均值为9.49%,t值为7.67,均较为显著,IC胜率达75%。多头组年化收益24.91%,多空组年化收益29.18%。隔夜价格变动通常是由信息到达驱动的,而这些信息到达所造成的价格变化与ILLIQ指标分母中使用的每日交易额无关。使用日内绝对收益作为分子所构建的非流动性因子,与使用日间绝对收益作为分子所构建的非流动因子相比,其IC均值与t统计量均有所提升。构建的

因子表现较好,其IC均值10.54%,t统计量为8.63。

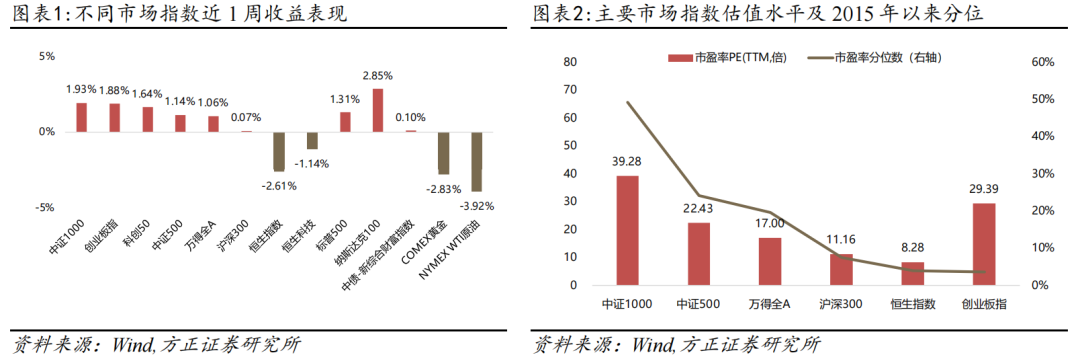

因子表现较好,其IC均值10.54%,t统计量为8.63。 因子在不同的股票池中的有效性均较为显著,t统计量均在2以上;因子在沪深300、中证500、中证1000以及除中证800以外全样本的多头组合年化收益分别为8.95%、12.77%、15.87%和27.87%,多空组合年化收益分别为3.05%、11.20%、30.20%和37.99%。

因子在不同的股票池中的有效性均较为显著,t统计量均在2以上;因子在沪深300、中证500、中证1000以及除中证800以外全样本的多头组合年化收益分别为8.95%、12.77%、15.87%和27.87%,多空组合年化收益分别为3.05%、11.20%、30.20%和37.99%。

风险提示:本报告结果通过历史数据统计、建模和测算完成,在政策、市场环境发生变化时模型存在失效的风险;本报告所提及个股或基金仅表示与相关主题有一定关联性,不构成任何投资建议。

引言

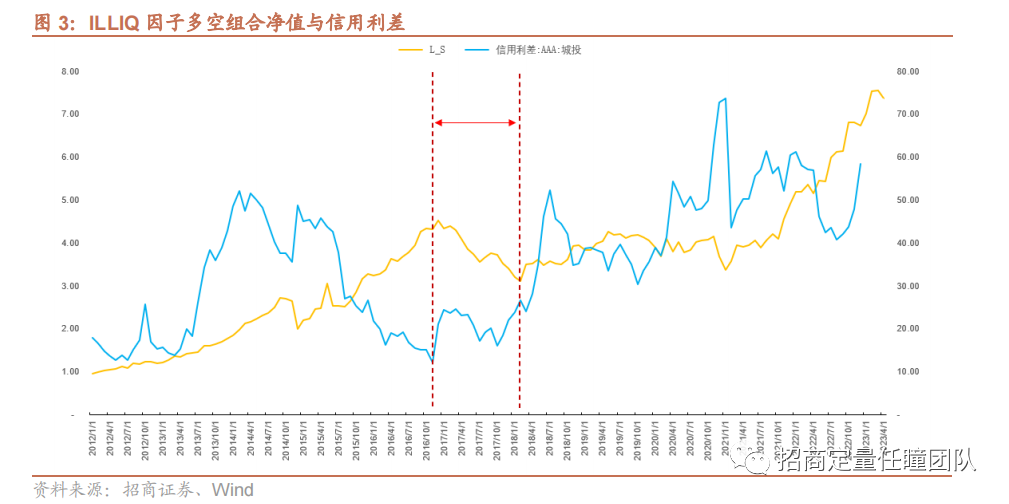

非流动性因子及改进

1、非流动性因子

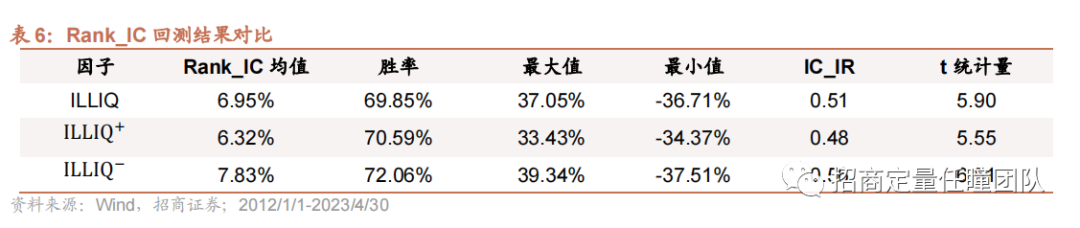

下面我们使用该因子回测框架对ILLIQ因子进行测试,测试结果如下所示:从ILLIQ因子的IC测试结果来看,ILLIQ因子在A股的有效性较强:因子在回测区间内的IC均值为6.95%,t值为5.90,均较为显著。从图1和图2来看,ILLIQ因子的分组测试表现同样优异,10组年化收益严格单调性较强,多头组总收益561.55%,年化收益18.14%,多头超额年化收益9.64%;多空组合年化收益19.36%。

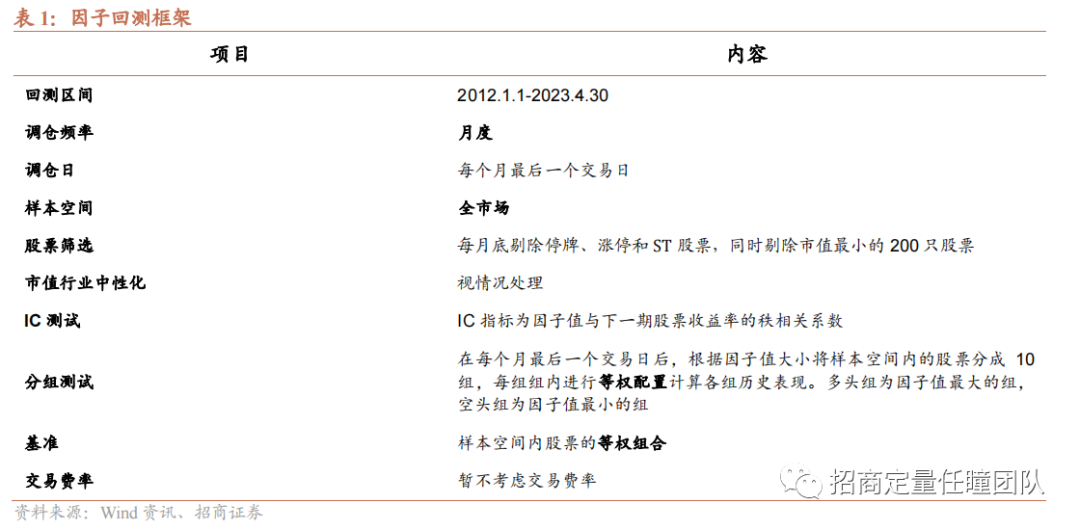

在看到ILLIQ因子有效性的同时,我们也同样看到了ILLIQ因子的一些不足:1)可以看到,多空组合的收益几乎完全来自多头端,空头端对收益的贡献较少。多空组合年化收益19.36%,而多头组年化收益18.14%。从因子逻辑的角度出发这是因为ILLIQ因子体现的是对股票未来非流动性的补偿,而当股票流动性超过某个阈值时,投资者对股票流动性的担心就会消失,因此空头端的表现较为一般。2)ILLIQ因子稳定性稍显不足。从IC测试中可以看到,因子整体波动较大,IC波动率接近14%,IC最大值37.05%,最小值为-36.71%。更直观的,我们可以从因子多空组合净值曲线可以看到,因子多空组合净值在2017-2018年遭遇比较大的回撤。

Amihud(2021)提出ILLIQ的有效性可能受到宏观经济和流动性的影响。当宏观经济不景气或者市场流动性较差时,即整体市场具有更高的融资非流动性,融资受限的投资者必须变现所持资产,并愿意承担更高的非流动性成本或为流动性支付更多的费用。换句话说,此时投资者要求对非流动性资产的风险溢价变高,反之在宏观经济较好或者市场流动性较好时,投资者要求的风险溢价较小。

这里我们简单的把市场的信用利差作为宏观经济和市场流动性的代理变量。当信用利差较大时,认为此时经济不景气,市场流动性较差,投资者要求的风险溢价较大;反之则认为经济较好,市场流动性较好,投资者要求的风险溢价较小。如下图所示,信用利差在红色虚线这段时间处在历史的较低位置,表明当时的流动性较好,而相对应的ILLIQ因子在这段时间的表现则较差,多空组合净值遭遇较大的回撤。

在这一小节中,我们主要对Amihud(2002)提出的ILLIQ因子在A股市场上进行测试,通过Rank_IC测试与分组测试验证了其在A股市场中的有效性。在本章的第二节,我们尝试通过一个基于弹性网络的模型对下期非流动性进行预测,构建ILLIQ_F因子,并以此作为新因子进行测试;本章的第三节,我们尝试将ILLIQ因子拆分成正向ILLIQ因子与负向ILLIQ因子,并验证其有效性;本章的最后一节,我们将第二节与第三节进行结合,对下一期的负向ILLIQ因子进行预测,构建![]() 因子。

因子。

2、非流动性因子改进:基于弹性网络模型的非流动性预测

Amihud(2002)在论文中指出,预期的市场非流动性能够正向预测事前股票超额收益,此外,随着时间的推移,股票回报与同期的意外流动性不足呈负相关。因此,其提出ILLIQ指标来作为对非流动性指标的代理,并将当期已实现非流动性作为下一期非流动性的预期。

自然而然的,我们就希望能够通过一些方法基于已实现的非流动性和其他指标去预测下一期的非流动性。理论上来说,如果我们能够在截面上更精确的预测下一期的非流动性,并把它作为对新的预期非流动性的代理,那么它在截面上对股票未来收益的预测能力应该比已现在的非流动性ILLIQ更强。

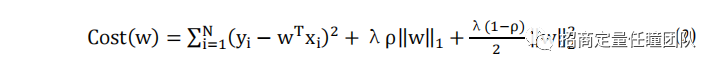

这里,我们使用基于弹性网络模型的方法来预测未来非流动性。弹性网络模型是一种使用L1、L2范数作为先验正则项训练的线性回归模型。可以认为弹性网络模型是Lasso回归和岭回归的结合,其惩罚项是对L1和L2范数的一个权衡。弹性网络模型不仅能够像Lasso回归拟合到一个仅有少量参数是非零稀疏的模型,又兼顾了岭回归的稳定性,因此在解决一些具有相关性变量的问题时,弹性网络模型具有较好的性能。

上式为弹性网络模型最小化的目标函数,当![]() 为0时,弹性网络模型转变成岭回归模型,当为1时,弹性网络模型转变成Lasso模型。

为0时,弹性网络模型转变成岭回归模型,当为1时,弹性网络模型转变成Lasso模型。

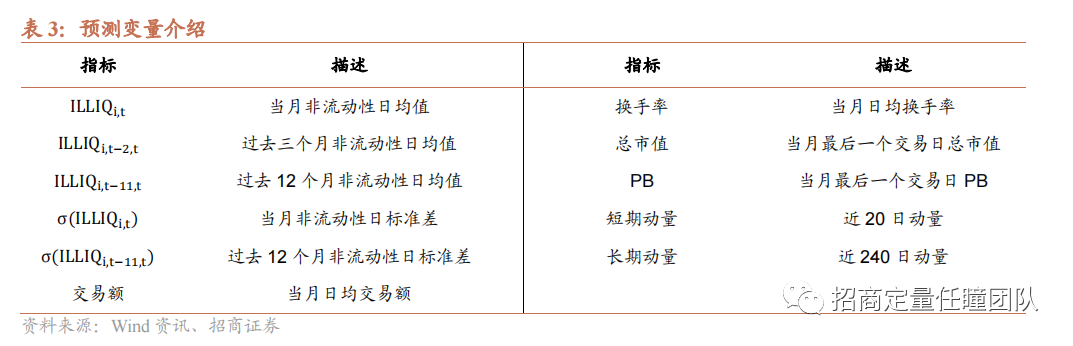

介绍完弹性网络模型,我们介绍一下所使用的预测变量。对于每只个股i,我们的预测变量集中涵盖了当月已实现的股票非流动性(![]() )、过去三个月已实现的股票非流动性

)、过去三个月已实现的股票非流动性![]() 、过去一年的已实现的股票非流动性

、过去一年的已实现的股票非流动性![]() 。我们还考虑涵盖股票非流动性的标准差,包含了当月

。我们还考虑涵盖股票非流动性的标准差,包含了当月![]() 和过去一年

和过去一年![]() 的已实现流动性度量的标准差。此外,我们还涵盖了当月的平均交易量以及平均换手率。

的已实现流动性度量的标准差。此外,我们还涵盖了当月的平均交易量以及平均换手率。

除此以外,参考相关文献,我们加入了其他变量。Brennan等(2012)认为规模较小的公司平均拥有更多的非流动性股票;Gopalan(2012)和Luo(2017)发现PB较低的公司拥有更多的流动性股票;Comerton-Forde(2010),Nagel(2012)发现股票的流动性与其在不同期限内的动量或反转效应相关,他们认为当近期股票表现较好时,由于其受关注度较高或者覆盖它的交易商在提供流动性方面可能会受到更少的限制,从而降低交易成本和交易该股票的价格影响,因此股票当前的流动性较高。因此,我们在预测变量集中还加入了股票PB、股票总市值、近20日动量以及近240日动量。

我们使用滚动5年的数据进行预测,具体操作如下:1)使用5年数据的前4年数据(t-60至t-12)对模型进行训练,用后1年(t-11至t)的数据进行验证,计算验证集上的均方误差MSE;2)选择使得验证集上均方误差最小的参数 和λ;3)使用过去5年完整的数据,以及在第2步中选出的参数

和λ;3)使用过去5年完整的数据,以及在第2步中选出的参数![]() 和λ对股票下一期的非流动性进行预测。

和λ对股票下一期的非流动性进行预测。

为了验证模型预测的有效性,我们将每只个股每个月的模型所预测的非流动性ILLIQ_F与当月最终实现的ILLIQ进行对比,计算每个截面下的均方误差MSE。这里的比较基准是简单的把上一期已实现的个股非流动性ILLIQ作为对其下一期非流动性的预期。从下图可以看到,使用我们的预测模型所计算的MSE几乎在每一个截面都小于基准模型:其时序均值从基准模型的0.16下降到我们预测模型的0.05,同时预测的稳定性也有明显提升。换句话说我们的预测模型能够更好的预测个股在下一期的非流动性,是对个股下一期非流动性更好的代理。

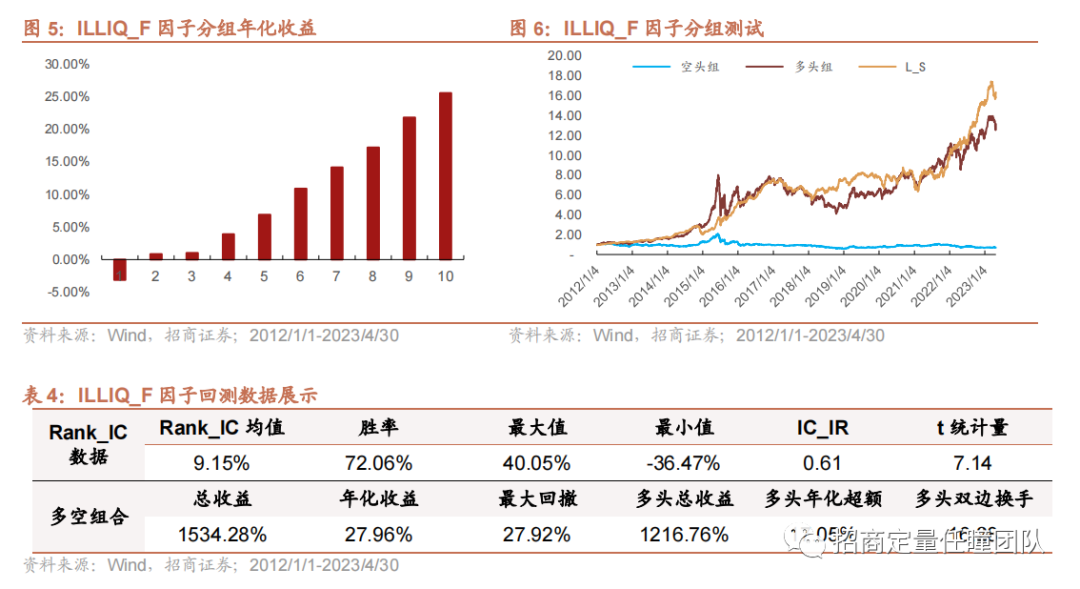

接下来,我们就使用我们所预测的个股非流动性来作为因子ILLIQ_F,对该因子进行测试,测试结果如下所示:从ILLIQ_F因子的IC测试结果来看,ILLIQ_F因子在A股的有效性较强:因子在回测区间内的IC均值为9.15%,t值为7.14,均较为显著。此外,与原因子ILLIQ进行对比可以发现,ILLIQ_F因子的IC均值、t值以及IC胜率均高于ILLIQ因子。

从分组收益表现来看,ILLIQ_F因子的分组测试表现同样优异,分10组年化收益严格单调,多头组总收益1216.76%,年化收益25.54%,多头超额年化收益17.05%;多空组合总收益1534.28%,年化收益27.96%。综上所述,ILLIQ_F因子无论是IC测试还是因子分组均优于原因子ILLIQ,符合我们的推测。

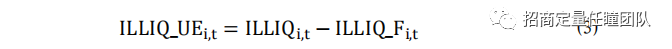

在前文中我们提到,Amihud认为预期的市场非流动性与股票超额收益正相关,而同期未预期的非流动性与股票回报呈负相关。这里,我们以当期已实现的非流动性作为市场对下期非流动性的预期,以市场预期与我们模型预测的非流动性之差作为未预期的非流动性指标,即:

其中,![]() 代表下一期未预期的非流动性,

代表下一期未预期的非流动性,![]() 表示当期已实现非流动性,

表示当期已实现非流动性,![]() 代表我们模型中对下一期非流动性的预测。

代表我们模型中对下一期非流动性的预测。

此外,Schmidt和Schuster(2023)从另外一个角度对该现象进行了解释。他们认为在均衡状态下,与投资期限较长的投资者相比,投资期限较短的投资者持有的股票更具流动性。他们表明短期投资者,即那些高周转率的基金,由于其对个股的流动性较为敏感,在股票的预期流动性发生变化时立即做出反应,并调整其持股。相比之下,长期投资者主要使用当代实现的流动性来进行投资组合决策,对股票的预期流动性变化敏感性较低。因此,当短期投资者预期未来个股的非流动性变低时,出于对流动性的考虑,他们会选择卖出手中的持股或者要求更高的收益回报,从而导致流动性变化的股票出现暂时性的供需错配,潜在地导致流动性预期变化的股票出现较大的回报溢价。

我们对ILLIQ_UE因子进行测试。为了方便展示,我们对该因子取相反数,将因子方向转换为正向。测试结果如下所示:从ILLIQ_UE因子的IC测试结果来看,ILLIQ_UE因子在A股的有效性较强:因子在回测区间内的IC均值为5.58%,t值为5.55,均较为显著。从ILLIQ_UE因子的分组测试表现来看,分10组年化收益单调性较强,多头组总收益418.78%,年化收益15.63%,多头超额年化收益7.14%;多空组合年化收益12.62%,整体表现虽然弱于ILLIQ因子与ILLIQ_F因子,但也具有一定的选股效果。

3、非流动性因子改进:半非流动性指标

Amihud(2002)所提出的ILLIQ指标,其假设价格的上涨或者下跌对交易额的敏感程度是对称的。但是,我们认为在市场中,股票预期收益率与上涨市场和下跌市场的非流动性指标之间的关系可能是存在差异的。相对于在上涨过程中的流动性不足,投资者往往会更在意股价在下跌过程中的流动性不足,他们可能担心在下跌市场中被困在流动性不足的股票中的风险,在没有重大价格让步的情况下无法摆脱头寸。这将减少对在下跌市场中流动性枯竭的股票的需求。另外一个原因是杠杆约束可能会迫使杠杆投资者在下跌市场抛售,因此他们更有可能担心价格下跌时的流动性,而不是价格上涨时的流动性。

此外,Anshuman和Viswanathan(2005)、Brunnermeier和Pedersen(2009)以及Garleanu和Pedersen(2007)的模型表明,由于流动性冲击、保证金引发的价格螺旋以及机构更严格的风险管理,下跌市场的流动性可能与上涨市场的流动性非常不同。Hameed等(2010)实证地表明以个股的买卖价差来衡量的个股的流动性不足在股票负回报和市场负回报之后会增加。

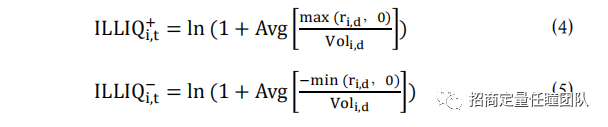

因此,在这一节中,我们从另外一个角度对ILLIQ指标进行改进,构建半流动性指标![]() 和

和![]() 。

。![]() 代表股价上涨日股票的非流动性,而

代表股价上涨日股票的非流动性,而![]() 则代表股价下跌日股票的非流动性。

则代表股价下跌日股票的非流动性。

下面我们分别对![]() 和

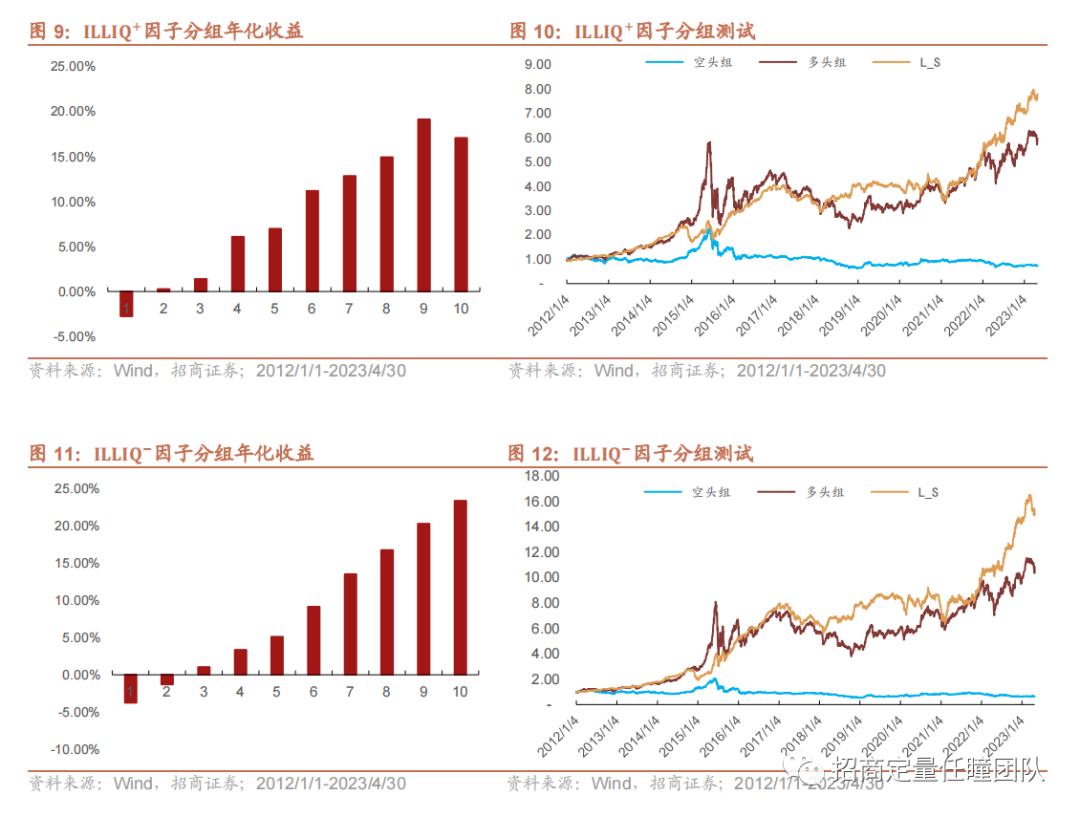

和![]() 因子进行测试,并与原始ILLIQ因子进行对比。测试结果如下所示:1)

因子进行测试,并与原始ILLIQ因子进行对比。测试结果如下所示:1)![]() 和

和![]() 因子均具有一定的有效性,

因子均具有一定的有效性,![]() 因子IC均值为6.32%,t值为5.55;而

因子IC均值为6.32%,t值为5.55;而![]() 因子IC均值为7.83%,t值为6.51。2)与前文我们介绍的逻辑一致,从IC测试来看,

因子IC均值为7.83%,t值为6.51。2)与前文我们介绍的逻辑一致,从IC测试来看,![]() 因子的有效性强于

因子的有效性强于![]() 因子与ILLIQ因子。

因子与ILLIQ因子。

从两个因子的分组测试结果来看,![]() 因子与原因子ILLIQ的多头组合与多空组合收益均相差不大;而

因子与原因子ILLIQ的多头组合与多空组合收益均相差不大;而![]() 因子的分组测试表现较为亮眼:分10组年化收益严格单调,多头组总收益984.28%,年化收益23.41%,多头超额年化收益14.91%;多空组合年化收益27.30%,整体表现同样优于原始的ILLIQ因子。

因子的分组测试表现较为亮眼:分10组年化收益严格单调,多头组总收益984.28%,年化收益23.41%,多头超额年化收益14.91%;多空组合年化收益27.30%,整体表现同样优于原始的ILLIQ因子。

4、非流动性因子改进:基于弹性网络模型的半非流动性预测

在1.2节我们提出基于弹性网络模型可以有效预测下一期股票的非流动性,从而提高原始ILLIQ因子的选股能力,而在1.3节我们提出在市场中,股票价格的上涨或者下跌对交易额的敏感程度可能不是对称的,并构建了半非流动性指标,发现股价下跌日的股票非流动性![]() 在横截面上对股票下期收益的预测能力要强于原始的ILLIQ因子。

在横截面上对股票下期收益的预测能力要强于原始的ILLIQ因子。

在这一节,我们将前面两节做一个结合,通过弹性网络模型预测股票下一期的半非流动性![]() 。本节中所使用的的模型方法与1.2节基本一致,这里就不再赘述。本节使用的变量包括当月已实现的股票半非流动性(

。本节中所使用的的模型方法与1.2节基本一致,这里就不再赘述。本节使用的变量包括当月已实现的股票半非流动性(![]() )、过去三个月已实现的股票半非流动性(

)、过去三个月已实现的股票半非流动性(![]() )、过去一年的已实现的股票半非流动性(

)、过去一年的已实现的股票半非流动性(![]() )、当月半非流动性的标准差

)、当月半非流动性的标准差![]() 和过去一年半非流动性的标准差

和过去一年半非流动性的标准差![]() 。我们同样涵盖了非流动性的交易量成分以及当月的平均换手率、短期动量和长期动量等变量。

。我们同样涵盖了非流动性的交易量成分以及当月的平均换手率、短期动量和长期动量等变量。

同样为了验证模型预测的有效性,我们将每只个股每个月的模型所预测的半非流动性![]() 与当月最终实现的

与当月最终实现的![]() 进行对比,计算每个截面下的均方误差MSE。这里的比较基准同样是简单的把上一期已实现的个股半非流动性

进行对比,计算每个截面下的均方误差MSE。这里的比较基准同样是简单的把上一期已实现的个股半非流动性![]() 作为对其下一期半非流动性的预期。从下图可以看到,使用我们的预测模型所计算的MSE几乎在每一个截面都小于基准模型:其时序均值从基准模型的0.06下降到我们预测模型的0.03。换句话说我们的预测模型能够更好的预测个股在下一期的半非流动性,是对个股下一期半非流动性更好的代理。

作为对其下一期半非流动性的预期。从下图可以看到,使用我们的预测模型所计算的MSE几乎在每一个截面都小于基准模型:其时序均值从基准模型的0.06下降到我们预测模型的0.03。换句话说我们的预测模型能够更好的预测个股在下一期的半非流动性,是对个股下一期半非流动性更好的代理。

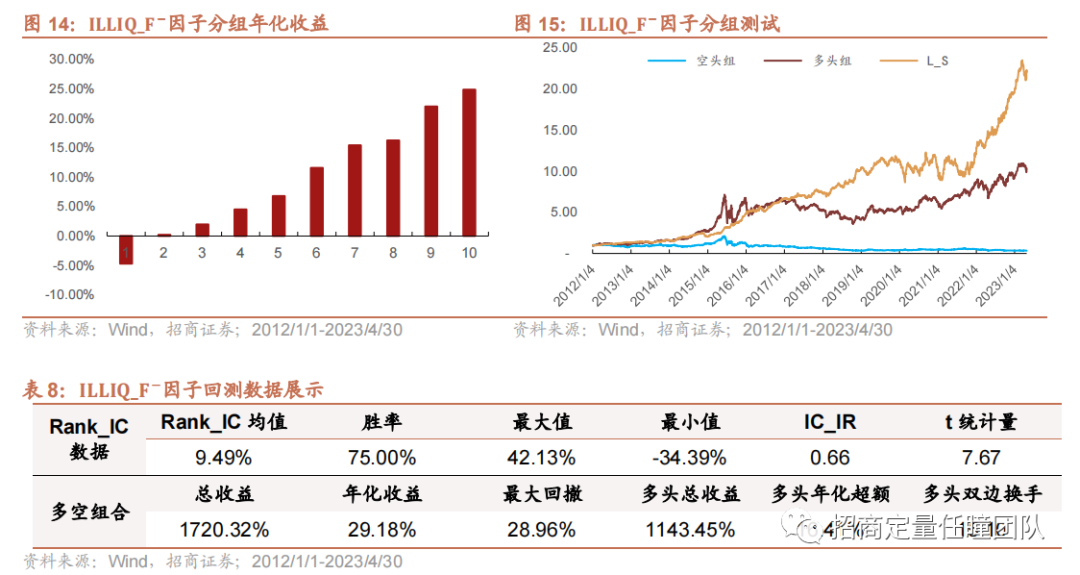

接下来,我们就使用我们所预测的个股半非流动性来作为因子![]() ,对该因子进行测试,测试结果如下所示:从因子的IC测试结果来看,

,对该因子进行测试,测试结果如下所示:从因子的IC测试结果来看,![]() 因子在A股的有效性较强:因子在回测区间内的IC均值为9.49%,t值为7.67,均较为显著,IC胜率达75%。此外,与ILLIQ、ILLIQ_F、

因子在A股的有效性较强:因子在回测区间内的IC均值为9.49%,t值为7.67,均较为显著,IC胜率达75%。此外,与ILLIQ、ILLIQ_F、![]() 因子进行对比可以发现,

因子进行对比可以发现,![]() 因子的IC均值、t值以及IC胜率均较高。

因子的IC均值、t值以及IC胜率均较高。

从分组收益表现来看,![]() 因子的分组测试表现同样优异,分10组年化收益严格单调,多头组总收益1143.45%,年化收益24.91%,多头超额年化收益16.41%;多空组合总收益1720.32%,年化收益29.18%。

因子的分组测试表现同样优异,分10组年化收益严格单调,多头组总收益1143.45%,年化收益24.91%,多头超额年化收益16.41%;多空组合总收益1720.32%,年化收益29.18%。

基于日内收益的非流动性因子

在第一章中,我们主要测试了Amilhud(2002)所提出的非流动性指标ILLIQ在A股的选股效果,并从非流动性预测以及半非流动性两个方向对该指标进行改进,提升了该指标在A股的选股效果。在第二章中,我们主要针对ILLIQ指标中的分子日间绝对收益展开探讨。

Barardehi等(2020)认为Amilhud(2002)提出的ILLIQ指标使用的是每日绝对收益与每日交易额的比率作为交易对价格影响的代理,即给定的交易额对市场价格的影响。虽然在交易时间以外几乎不存在交易量,但是相应的隔夜收益却占据每日收益较大的比重。隔夜价格变动通常是由信息到达驱动的,而这些信息到达所造成的价格变化与分母中使用的每日交易额无关。这意味着,在价格影响的代理中纳入隔夜回报会造成分子分母之间的基本时间不匹配:即分母反映了交易时间内的交易额,而分子反映了收盘价之间的绝对收益,其中包括了隔夜的价格变动。

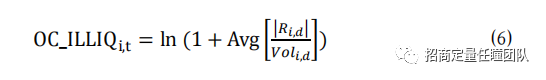

此外,Amihud在2020年的另一篇文献《Illiquidity and Stock Return II》中也从侧面验证了Barardehi等人的想法。Amihud通过将ILLIQ指标进行简单的数学变化,证明了ILLIQ指标在资产定价上的有效性部分是来自指标分子绝收收益与分母交易额之间的相关性。而上文我们提到隔夜收益更多是由于信息驱动,而非交易驱动,因此其与交易额的相关性较低。那么,我们自然而然地想到尝试使用每日日内绝对收益去替代第一章中构建指标的分子,如构建OC_ILLIQ因子:

其中,![]() 为股票i在d天的日内收益的绝对值,

为股票i在d天的日内收益的绝对值, 为股票i在d天的交易额(百万)。

为股票i在d天的交易额(百万)。

接下来,我们就选择第一章中有效性较好的ILLIQ、ILLIQ_F、![]() 和

和![]() 因子,分别将因子中的分子替换成股票日内绝对收益,构建OC_ILLIQ、OC_ILLIQ_F、

因子,分别将因子中的分子替换成股票日内绝对收益,构建OC_ILLIQ、OC_ILLIQ_F、![]() 和

和![]() 因子,并将其与第一章中的因子进行比较。

因子,并将其与第一章中的因子进行比较。

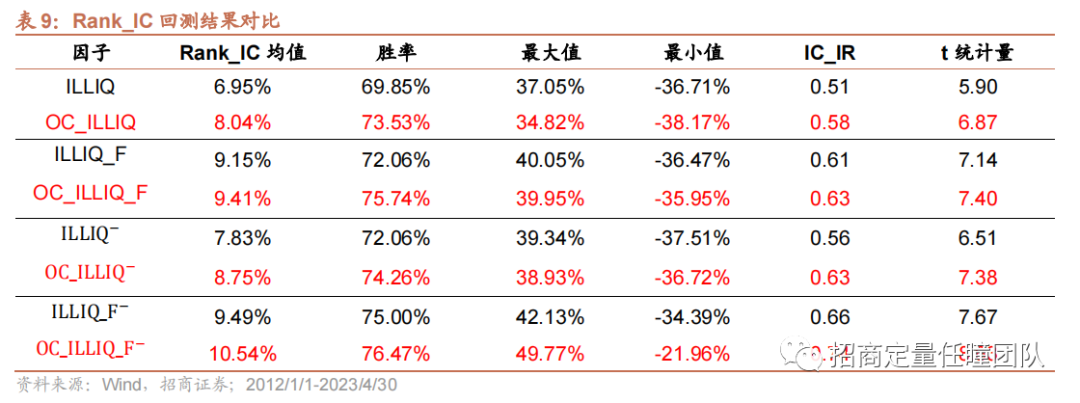

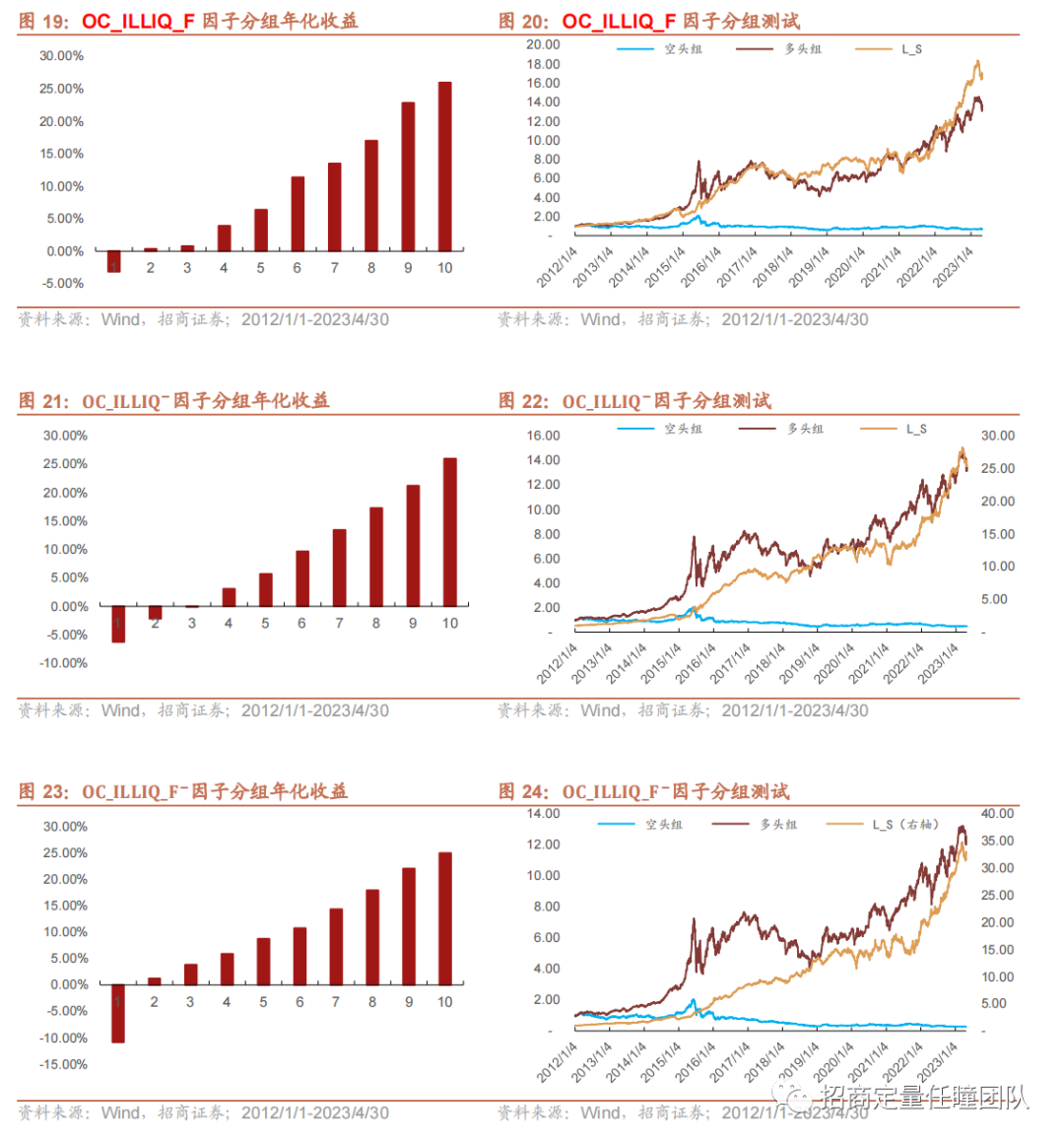

表中我们分别列出了8个因子的RANK_IC测试结果。可以得到以下结论:1)使用日内绝对收益作为分子所构建的非流动性因子,与使用日间绝对收益作为分子所构建的非流动因子相比,其IC均值与t统计量均有所提升。如OC_ILLIQ因子IC均值8.04%,t统计量为6.87,均高于原本的ILLIQ因子。2)从IC测试结果来看,![]() 因子表现较好,其IC均值10.54%,t统计量为8.63。

因子表现较好,其IC均值10.54%,t统计量为8.63。

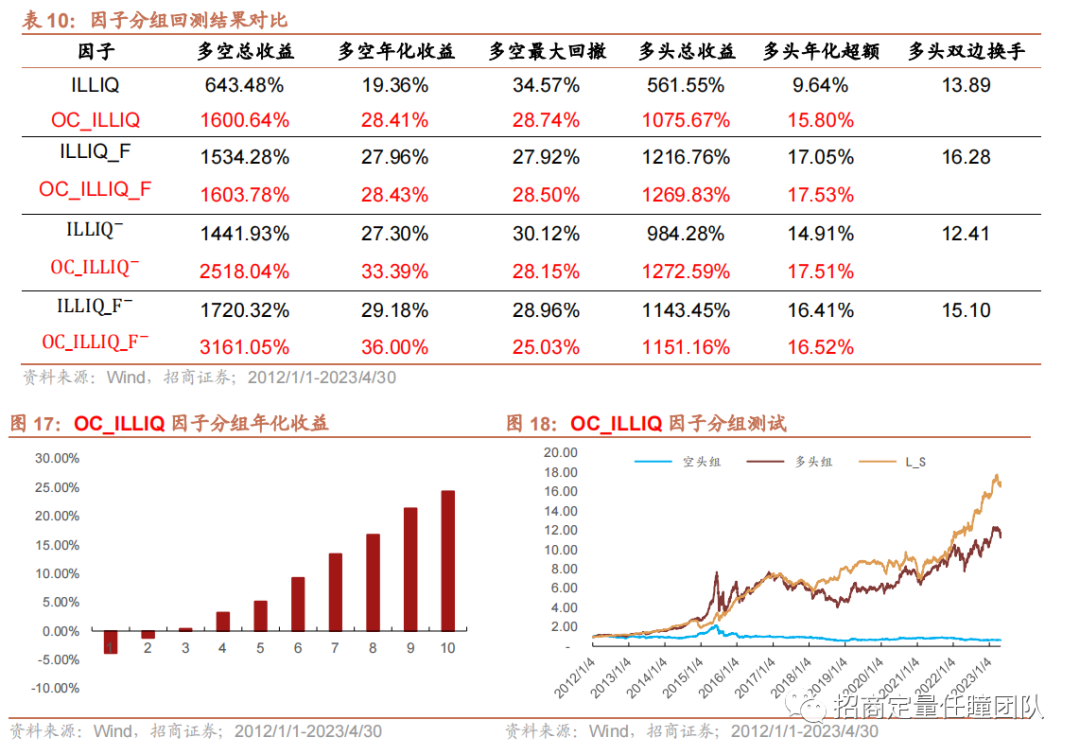

下表中我们分别列出了8个因子的分组测试结果。可以得到以下结论:1)使用日内绝对收益作为分子所构建的非流动性因子,与使用日间绝对收益作为分子所构建的非流动因子相比,其多空年化收益与多头年化超额均有所提升。如OC_ILLIQ因子多空年化收益28.41%,多头年化超额15.80%,均高于原本的ILLIQ因子。2)OC_ILLIQ_F、![]() 和

和![]() 因子多空组合收益差异明显,三个因子多空年化收益分别为28.43%、33.39%和36.00%,而三个因子的的多头端年化超额收益相差不大。

因子多空组合收益差异明显,三个因子多空年化收益分别为28.43%、33.39%和36.00%,而三个因子的的多头端年化超额收益相差不大。

非流动性因子测试

1、因子中性化测试

非流动性指标ILLIQ自其被提出以来,被广泛使用。但是,也有不少学者点出了该指标的局限性。例如,Cochrane(2005) 提出,规模较小的公司往往具有显著较高的ILLIQ值,导致该因子可能具有小市值特征。为了克服这一缺点,Florackis等人(2011)提出了一种基于换手率的Amihud非流动性测度,其定义为每日绝对收益与股票换手率的平均比率。受篇幅限制,这里就不再对基于换手率的Amihud非流动性测度进行过多的讨论,感兴趣的投资者欢迎与我们交流。

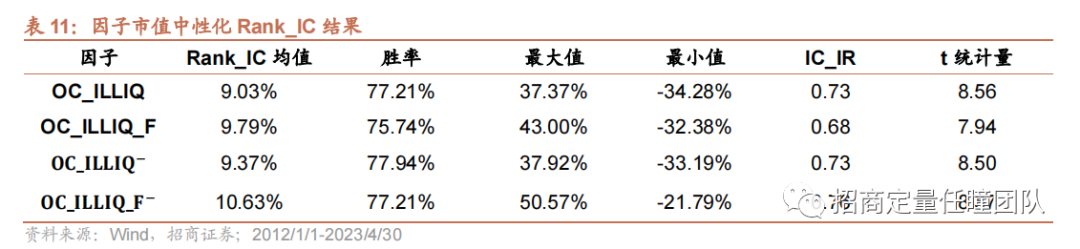

下面我们展示在每个截面因子市值中性化后的Rank_IC测试结果。可以看到,在市值中性化后,因子的有效性并没有减弱,仍然十分显著。如![]() 因子在市值中性化后IC均值为10.63%,月度胜率为77.21%,ICIR为0.76,t统计量8.87。

因子在市值中性化后IC均值为10.63%,月度胜率为77.21%,ICIR为0.76,t统计量8.87。

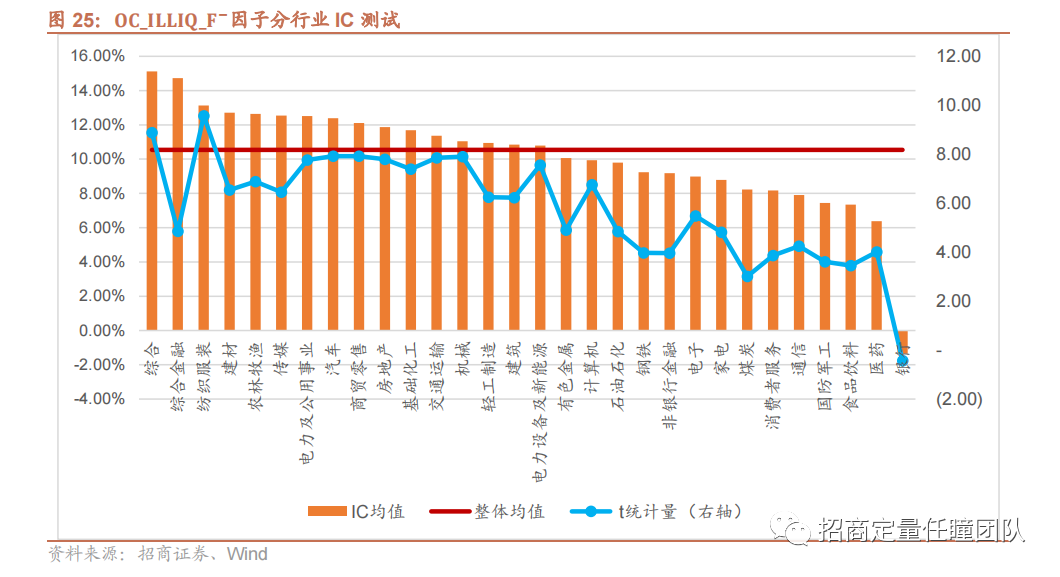

此外,下图我们画出了![]() 因子在30个中信一级行业的RANK_IC均值,水平横线为全市场RANK_IC均值,蓝色线为相应的t统计量。可以看到除了银行以外,所有行业的RANK_IC均值均在6%以上,且t统计量均在3以上,均较为显著。此外,可以看到该因子在综合、综合金融、纺织服装、建材、农林牧渔、传媒等行业的IC测试表现较好,IC均值均在12%以上。

因子在30个中信一级行业的RANK_IC均值,水平横线为全市场RANK_IC均值,蓝色线为相应的t统计量。可以看到除了银行以外,所有行业的RANK_IC均值均在6%以上,且t统计量均在3以上,均较为显著。此外,可以看到该因子在综合、综合金融、纺织服装、建材、农林牧渔、传媒等行业的IC测试表现较好,IC均值均在12%以上。

2、大类因子相关性分析

为检验上文构建的OC_ILLIQ、OC_ILLIQ_F、![]() 和

和![]() 因子与常见风格因子之间的相关性,我们计算了各因子之间的截面Spearman秩相关系数均值,具体结果如下表所示。

因子与常见风格因子之间的相关性,我们计算了各因子之间的截面Spearman秩相关系数均值,具体结果如下表所示。

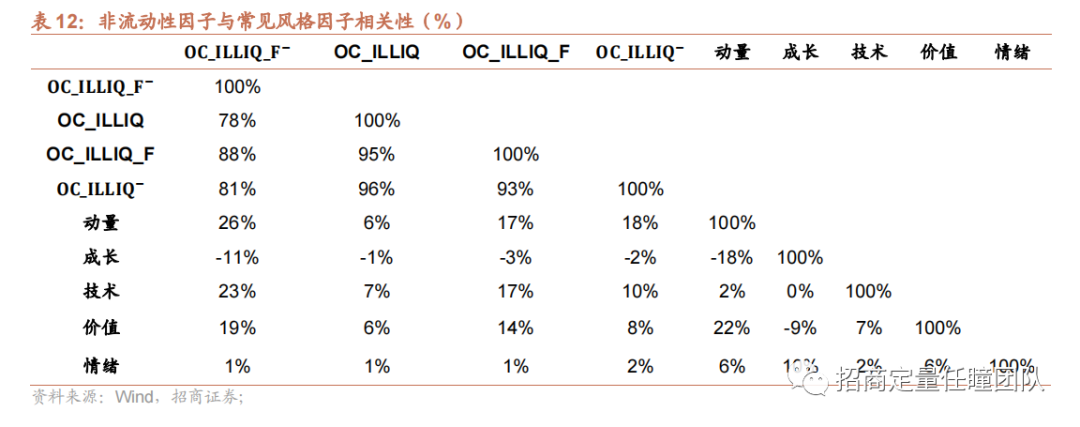

从下表中我们可以发现以下两点:(2)非流动性因子与动量、成长、技术、情绪和价值因子的相关性较低。其中,![]() 因子与动量因子相关性最高,相关系数均值为26%。(1)四个因子OC_ILLIQ、OC_ILLIQ_F、

因子与动量因子相关性最高,相关系数均值为26%。(1)四个因子OC_ILLIQ、OC_ILLIQ_F、![]() 和

和![]() 互相之间具有较高的相似性,如

互相之间具有较高的相似性,如![]() 与OC_ILLIQ_F因子相关性88%,与

与OC_ILLIQ_F因子相关性88%,与![]() 因子相关性81%。

因子相关性81%。

3、不同股票池中的因子表现

接下来,我们把![]() 因子应用到不同的股票池中,包括沪深300、中证500、中证1000以及扣除中证800的全市场股票池,测试该因子在这些不同股票池中的有效性。

因子应用到不同的股票池中,包括沪深300、中证500、中证1000以及扣除中证800的全市场股票池,测试该因子在这些不同股票池中的有效性。

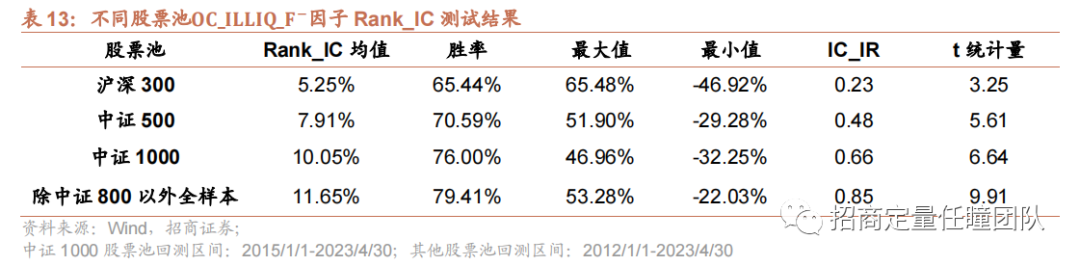

从![]() 因子在不同股票池中的IC测试结果表可以看到,该因子在不同的股票池中的有效性均较为显著,t统计量均在3以上。此外,该因子的有效性与股票池的股票平均规模呈现负相关:在以大盘股为主的沪深300股票池,其IC均值5.25%%,t统计量3.25;而在中证500股票池,其IC均值提升到7.91%,t统计量5.61;在中证1000,其IC均值再次提升到10.95%,t统计量6.64。

因子在不同股票池中的IC测试结果表可以看到,该因子在不同的股票池中的有效性均较为显著,t统计量均在3以上。此外,该因子的有效性与股票池的股票平均规模呈现负相关:在以大盘股为主的沪深300股票池,其IC均值5.25%%,t统计量3.25;而在中证500股票池,其IC均值提升到7.91%,t统计量5.61;在中证1000,其IC均值再次提升到10.95%,t统计量6.64。

从下表我们可以看到,![]() 因子在沪深300、中证500、中证1000以及除中证800以外全样本的多头组合年化收益分别为8.95%、12.77%、15.87%和27.87%,多头超额年化收益分别为3.15%、6.08%、14.01%和17.20%,多空组合年化收益分别为3.05%、11.20%、30.20%和37.99%。整体来看,无论是多头组合还是多空组合,

因子在沪深300、中证500、中证1000以及除中证800以外全样本的多头组合年化收益分别为8.95%、12.77%、15.87%和27.87%,多头超额年化收益分别为3.15%、6.08%、14.01%和17.20%,多空组合年化收益分别为3.05%、11.20%、30.20%和37.99%。整体来看,无论是多头组合还是多空组合,![]() 因子的整体表现均较为出色。此外,可以发现该因子在股票平均规模较小的股票池中表现突出,而在大市值为主的股票池,如沪深300,则表现较为平庸。

因子的整体表现均较为出色。此外,可以发现该因子在股票平均规模较小的股票池中表现突出,而在大市值为主的股票池,如沪深300,则表现较为平庸。

总结

作为“青出于蓝”系列报告的第六篇,本报告主要研究了Amihud(2002)提出的经典的非流动性指标,测试验证了其在A股市场中的有效性,并尝试从逻辑上对该因子进行改进。进一步,我们测试了基于日内收益的Amihud非流动性指标,并同样对其进行改进。最后,基于因子测试的有效性,我们探索Amihud非流动性因子在不同股票样本池内的选股表现。本报告的主要结论如下:

Amihud(2002)提出的使用个股每日收益的绝对值和交易额的比值来构建的非流动指标(ILLIQ),衡量了股票收益对每单位交易额的敏感程度。ILLIQ因子在A股的有效性较强:因子在回测区间内的IC均值为6.95%,t值为5.90,均较为显著。但是,ILLIQ因子存在空头端表现较弱、稳定性不足的问题。

我们使用基于弹性网络模型的方法预测股票未来非流动性,ILLIQ_F因子在A股的有效性强于ILLIQ因子:ILLIQ_F因子在回测区间内的IC均值为9.15%,t值为7.14,均较为显著。

我们认为股票价格的上涨或者下跌对交易额的敏感程度不是对称的,因此我们构建了半流动性指标

和

和 。

。 因子IC均值为6.32%,t值为5.55;而

因子IC均值为6.32%,t值为5.55;而 因子IC均值为7.83%,t值为6.51。

因子IC均值为7.83%,t值为6.51。我们通过弹性网络模型预测股票下一期的半非流动性

。因子在回测区间内的IC均值为9.49%,t值为7.67,均较为显著,IC胜率达75%。多头组年化收益24.91%,多空组年化收益29.18%。

。因子在回测区间内的IC均值为9.49%,t值为7.67,均较为显著,IC胜率达75%。多头组年化收益24.91%,多空组年化收益29.18%。隔夜价格变动通常是由信息到达驱动的,而这些信息到达所造成的价格变化与ILLIQ指标分母中使用的每日交易额无关。使用日内绝对收益作为分子所构建的非流动性因子,与使用日间绝对收益作为分子所构建的非流动因子相比,其IC均值与t统计量均有所提升。构建的

因子表现较好,其IC均值10.54%,t统计量为8.63。

因子表现较好,其IC均值10.54%,t统计量为8.63。 因子在不同的股票池中的有效性均较为显著,t统计量均在2以上;因子在沪深300、中证500、中证1000以及除中证800以外全样本的多头组合年化收益分别为8.95%、12.77%、15.87%和27.87%,多空组合年化收益分别为3.05%、11.20%、30.20%和37.99%。

因子在不同的股票池中的有效性均较为显著,t统计量均在2以上;因子在沪深300、中证500、中证1000以及除中证800以外全样本的多头组合年化收益分别为8.95%、12.77%、15.87%和27.87%,多空组合年化收益分别为3.05%、11.20%、30.20%和37.99%。

参考文献

[1]Amihud, Y., & Mendelson, H. (1986). Asset pricing and the bid-ask spread. Journal of Financial Economics, 17(2), 223–249.

[2]Amihud, Y., & Noh, J. (2021). Illiquidity and stock returns II: Cross-section and time-series effects. Review of Financial Studies, 34(4), 2101–2123.

[3]Amihud, Y. (2002). Illiquidity and stock returns: Cross-section and times-series effects. Journal of Financial Markets, 5(1), 31–56.

[4] Amihud, Y., & Noh, J. (2021). The pricing of the illiquidity factor’s conditional risk with time-varying premium. Journal of Financial Markets.

[5]Barardehi, Y. H., Bernhardt, D., Ruchti, T. G., & Weidenmier, M. (2021). The night and day of Amihud’s (2002) liquidity measure. Review of Asset Pricing Studies, 11(2), 269–308.

[6]Brennan, M., Huh, S., & Subrahmanyam, A. (2013). An analysis of the Amihud illiquidity premium. Review of Asset Pricing Studies, 3(1), 3629–3668.

[7]Brunnermeier, M. K., & Pedersen, L. H. (2009). Market liquidity and funding liquidity. Review of Financial Studies, 22(6), 2201–2238.

重要申明

风险提示

本报告结果通过历史数据统计、建模和测算完成,在政策、市场环境发生变化时模型存在失效的风险;本报告所提及个股或基金仅表示与相关主题有一定关联性,不构成任何投资建议。

分析师承诺

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告分析师

任 瞳 SAC职业证书编号:S1090519080004

周靖明 SAC职业证书编号:S1090519080007

杨 航 SAC职业证书编号:S1090523010004

特别提示

本公众号不是招商证券股份有限公司(下称“招商[文]证券”)研究报告的发布平台。本公众号只是转发[章]招商证券已发布研究报告的部分观点,订阅者若使[来]用本公众号所载资料,有可能会因缺乏对完整报告[自]的了解或缺乏相关的解读而对资料中的关键假设、[1]评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工[7]具买卖的出价或征价,评级、目标价、估值、盈利[量]预测等分析判断亦不构成对具体证券或金融工具在[化]具体价位、具体时点、具体市场表现的投资建议。[ ]该等信息、意见在任何时候均不构成对任何人的具[ ]有针对性、指导具体投资的操作意见,订阅者应当[ ]对本公众号中的信息和意见进行评估,根据自身情[1]况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、[7]时效性及完整性不作任何明示或暗示的保证。对依[q]据或者使用本公众号所载资料所造成的任何后果,[u]招商证券均不承担任何形式的责任。

本公众号所载内容仅供招商证券股份客户中的专业[a]投资者参考,其他的任何读者在订阅本公众号前,[n]请自行评估接收相关内容的适当性,招商证券不会[t]因订阅本公众号的行为或者收到、阅读本公众号所[.]载资料而视相关人员为专业投资者客户。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点[c],所载盈利预测、目标价格、评级、估值等观点的[o]给予是基于一系列的假设和前提条件,订阅者只有[m]在了解相关报告中的全部信息基础上,才可能对相[文]关观点形成比较全面的认识。如欲了解完整观点,[章]应参见招商证券网站(http://www.c[来]mschina.com/yf.html)所载[自]完整报告。

本公众号所载资料较之招商证券正式发布的报告存[1]在延时转发的情况,并有可能因报告发布日之后的[7]情势或其他因素的变更而不再准确或失效。本资料[量]所载意见、评估及预测仅为报告出具日的观点和判[化]断。该等意见、评估及预测无需通知即可随时更改[ ]。

本公众号所载资料涉及的证券或金融工具的价格走[ ]势可能受各种因素影响,过往的表现不应作为日后[ ]表现的预示和担保。在不同时期,招商证券可能会[1]发出与本资料所载意见、评估及预测不一致的研究[7]报告。招商证券的销售人员、交易人员以及其他专[q]业人士可能会依据不同的假设和标准,采用不同的[u]分析方法而口头或书面发表与本资料意见不一致的[a]市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

本篇文章来源于微信公众号: 招商定量任瞳团队