Q3基金季报点评:逆境下的新共识

导读

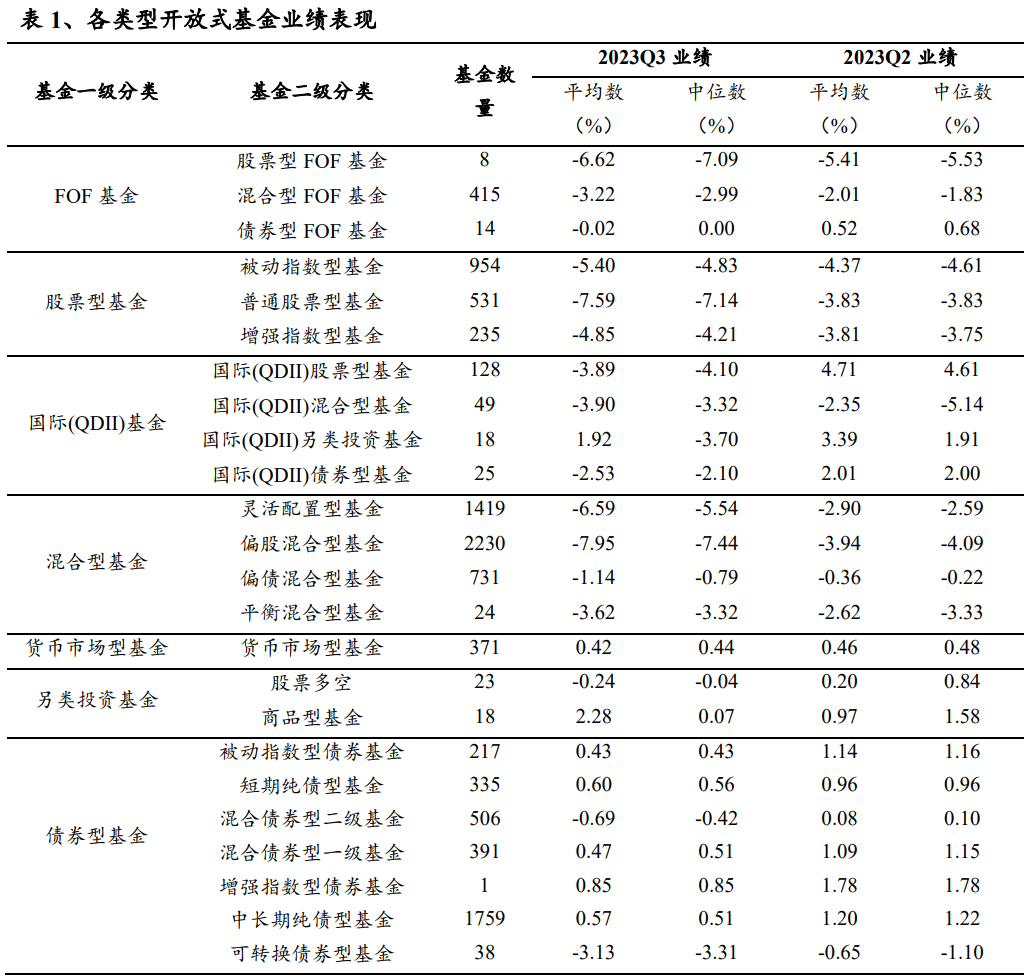

各类开放式基金净值在2023Q3表现分化,商品型基金和债券型基金业绩表现较好。

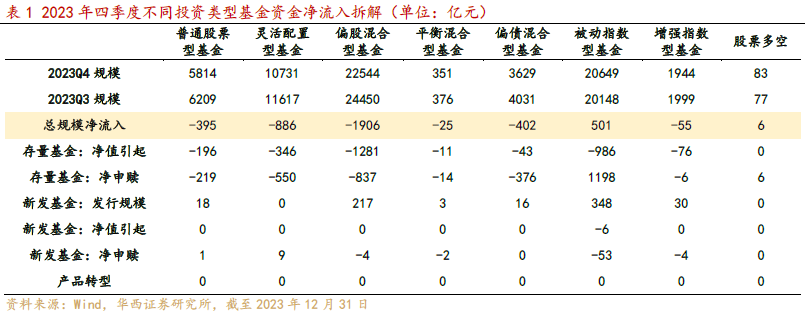

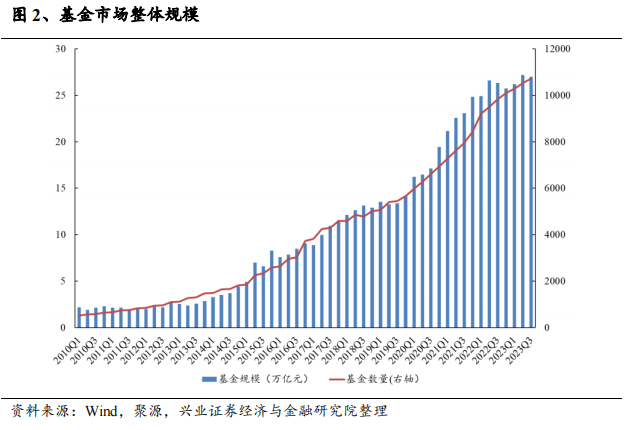

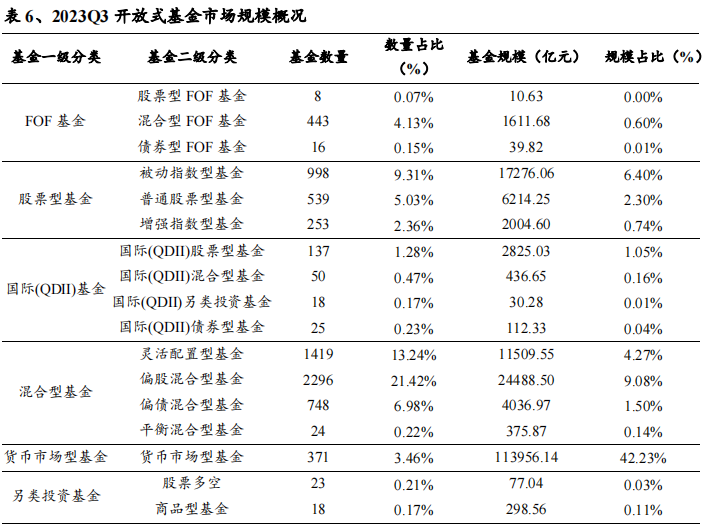

基金整体数量有所上升,规模回落,新基金发行放缓:2023Q3全市场开放式基金10717只,相较2023Q2增加1.81%;基金规模26.98万亿元,相较2023Q2下降0.77%。

2023Q3新发行基金309只,发行总份额1667.95亿份,相较于2023Q2的1983.54亿份有所下降;其中主动偏股型新发基金发行总份额为60.49亿份,较上季度有所下降;

主动偏股型基金整体规模依然呈下降趋势,规模较上季度有所增加的基金比例为13.92%。

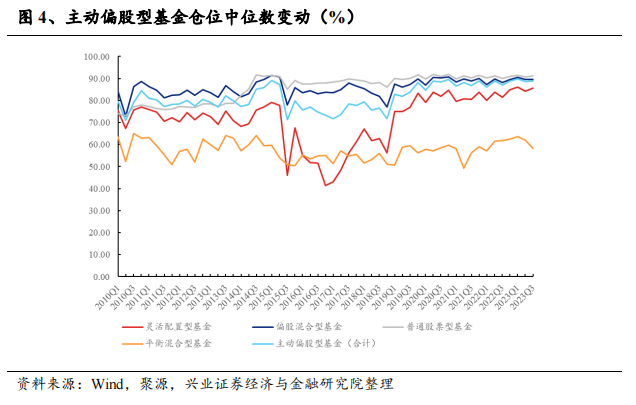

2023Q3主动偏股型基金仓位有所提升:2023Q3主动偏股型基金仓位中位数为88.96%,较2023Q2上升0.29pct。

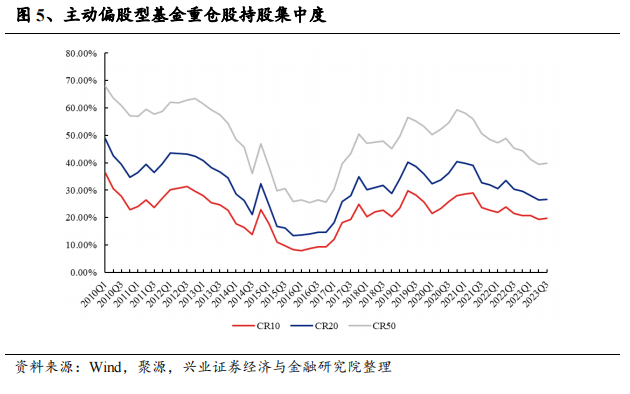

主动偏股型基金重仓股集中度连续下降四个季度后第一次回升:主动偏股型基金重仓股持股市值CR10、CR20与CR50均有小幅上升,表明基金持仓的分歧度或有所降低。

主动偏股型基金增配主板及消费板块,减配双创及TMT板块;配置比例最高的行业为食品饮料,主动加仓幅度最高的行业为医药。

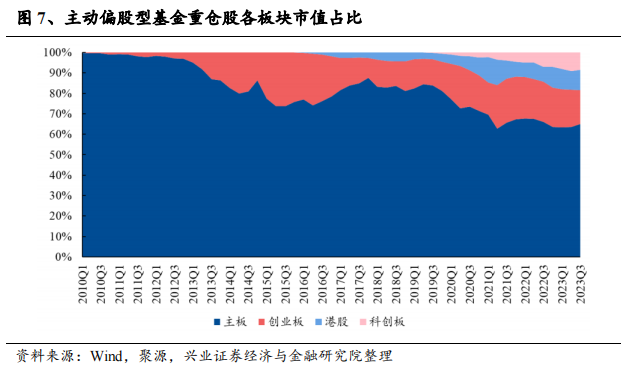

2023年三季度主动偏股型基金披露的重仓股中,主板和港股配置占比相较2023Q2明显上升;行业板块方面,中游制造和TMT板块的配置比例分别下降2.69pct和2.72pct;而消费板块配置比例上升最大,较2023Q2上升1.52pct;

配置比例最高的前三行业为食品饮料、医药、电子;

主动加仓幅度最大的前三行业为医药、电子、非银行金融。

三类基金配置总结:长期绩优基金和百亿基金均对汽车、有色金属、非银行金融业有主动且幅度较大的加仓,且对电力设备及新能源减仓;而领跑基金则对电子行业有主动且幅度较大的加仓。

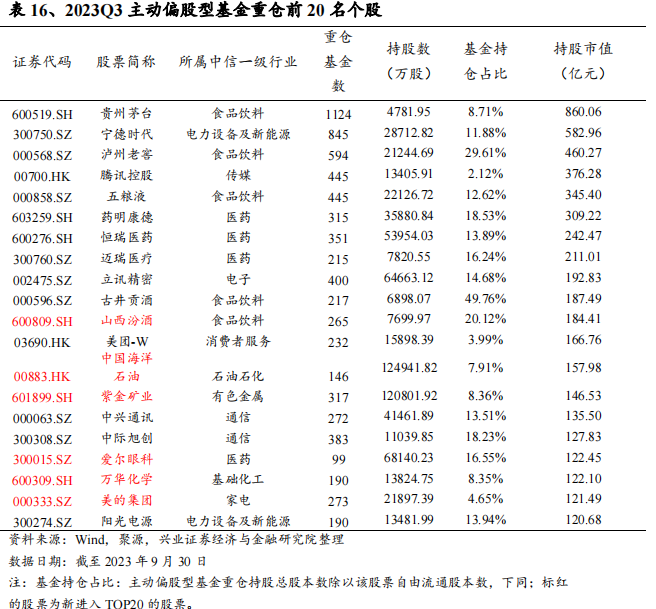

主动偏股型基金重仓股持仓明细:贵州茅台持续保持第一大重仓股,新进入个股山西汾酒、中国海洋石油、紫金矿业、爱尔眼科、万华化学、美的集团;基金持仓占比最高的前十只股票中电子和医药行业股票较多。

风险提示:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

1、业绩表现:三季度基金业绩表现出现分化,债券型基金表现较优

1.1

基金业绩表现:基金业绩分化,

债券型基金表现相对稳健

各类开放式基金净值在2023Q3表现分化:其中商品型基金业绩表现最好,净值上涨均值为2.28%;另外,债券型基金中的短期纯债型基金表现较为优秀,净值上涨均值为0.60%。

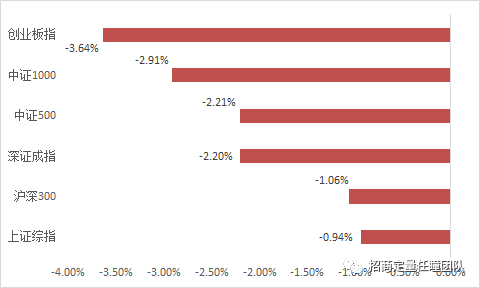

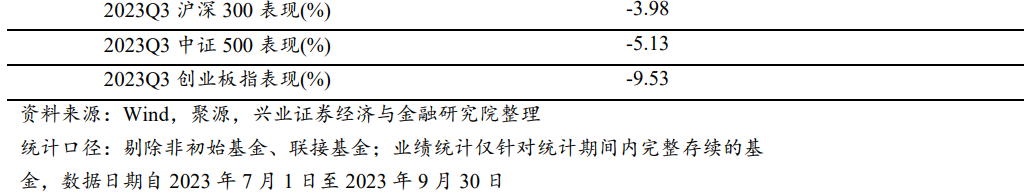

2023年三季度,权益市场偏弱的情况下,主动偏股型基金仅一成录得正收益。我们进一步统计了主动偏股型基金的表现分布(主动偏股型基金包括普通股票型、偏股混合型、灵活配置型、平衡混合型四类基金,下同)。主动偏股型基金在2023Q3整体表现弱于2023Q2,仅有9.51%的基金收益为正。同时,从2023年前三季度的整体表现来看,仍有超过一半的主动偏股型基金区间收益为负,比例为82.49%。

1.2

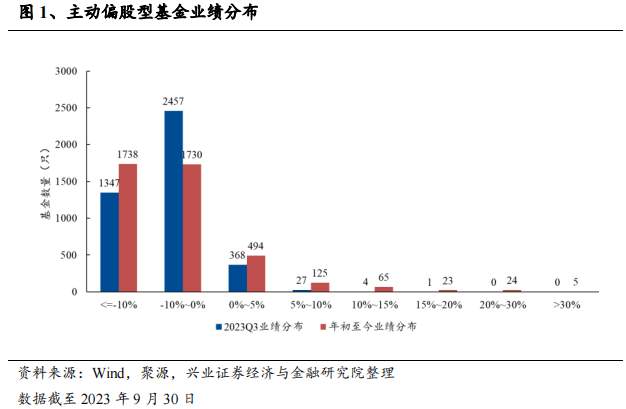

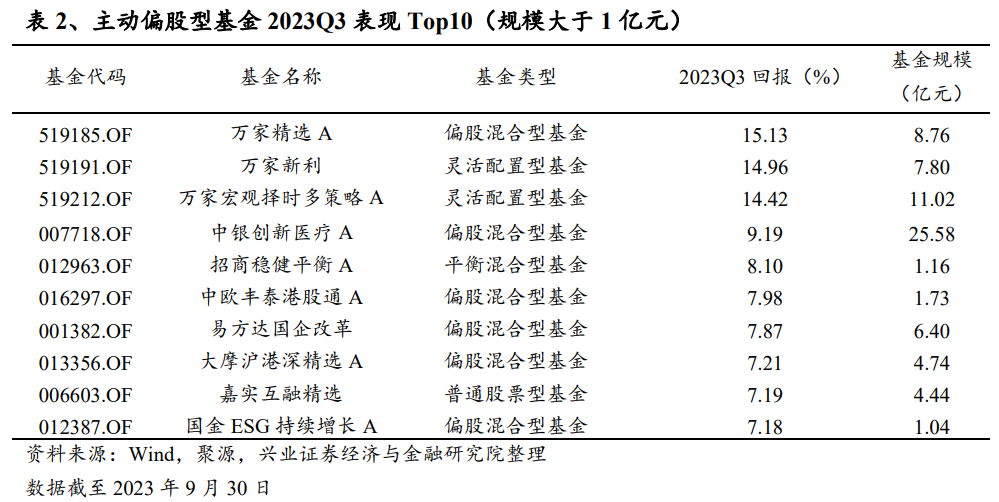

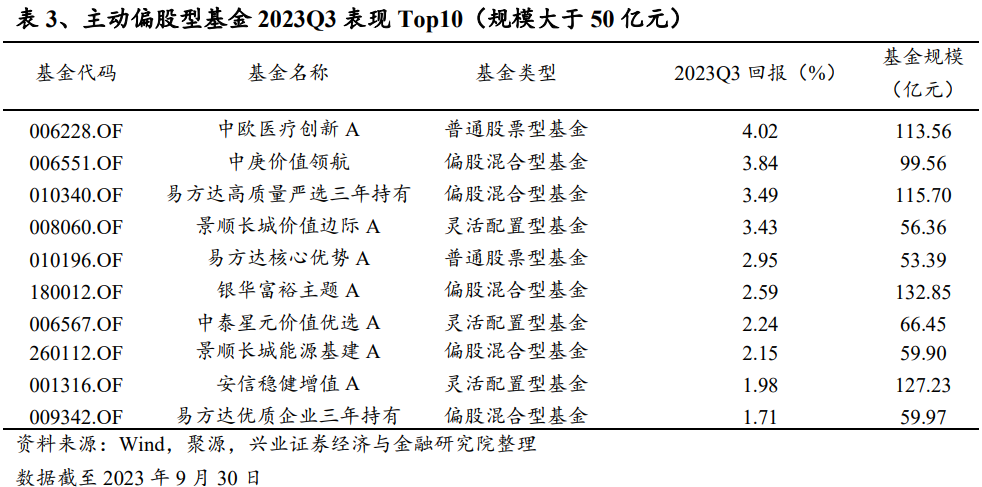

主动偏股型基金2023Q3业绩TOP10

2023Q3规模在1亿元以上,表现最好的主动偏股型基金中,前五只分别为万家精选A、万家新利、万家宏观择时多策略A、中银创新医疗A、招商稳健平衡A,三季度净值分别上涨15.13%、14.96%、14.42%、9.19%、8.10%。

2023Q3规模在50亿元以上,表现最好的主动偏股型基金中,前五只分别为中欧医疗创新A、中庚价值领航、易方达高质量严选三年持有、景顺长城价值边际A、易方达核心优势A,三季度净值分别上涨4.02%、3.84%、3.49%、3.43%、2.95%。

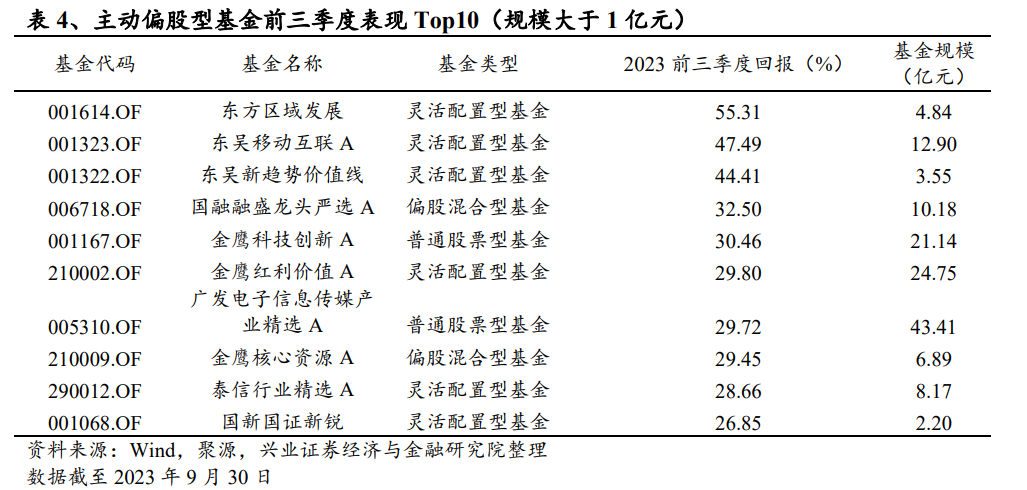

规模在1亿元以上,2023前三季度表现最好的主动偏股型基金中,前五只分别为东方区域发展、东吴移动互联A、东吴新趋势价值线、国融融盛龙头严选A、金鹰科技创新A,前三季度净值分别上涨55.31%、47.49%、44.41%、32.50%、30.46%。

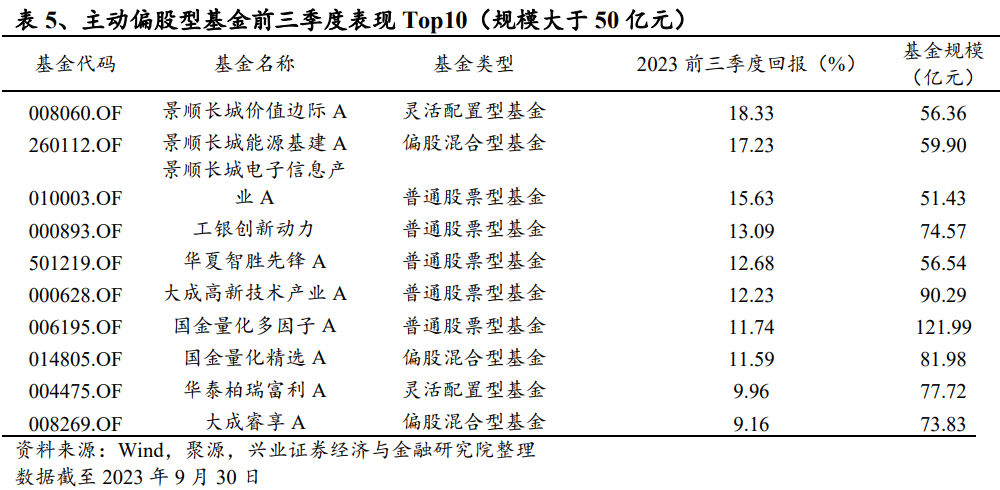

规模在50亿元以上,2023前三季度表现最好的主动偏股型基金中,前五只分别为景顺长城价值边际A、景顺长城能源基建A、景顺长城电子信息产业A、工银创新动力、华夏智胜先锋A,前三季度净值分别上涨18.33%、17.23%、15.63%、13.09%、12.68%。

2、基金数量继续上升,

新发基金规模有所下降

2.1

基金市场整体规模:

2023Q3基金数量有所上升,规模回落

截至2023年9月30日,剔除非初始基金和联接基金,全市场开放式基金10717只,相较2023Q2增加1.81%;基金规模26.98万亿元,相较2023Q2下降0.77%。

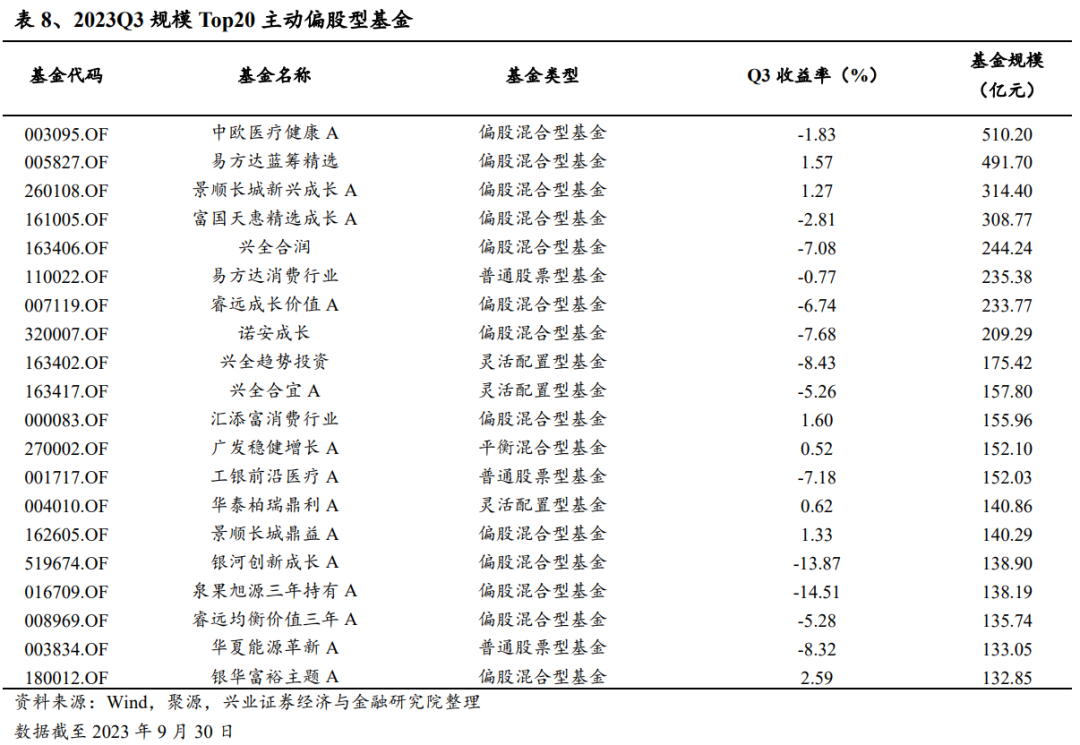

截至2023年9月30日,全市场数量占比最多的基金为偏股混合型基金,共2296只,占21.42%。全市场规模最大的基金为货币市场型基金,基金规模共113956.14亿元,占42.23%。主动偏股型基金(包括普通股票型、偏股混合型、灵活配置型、平衡混合型四类基金)规模共计42588.16亿元,占15.78%,规模较二季度有所下降。

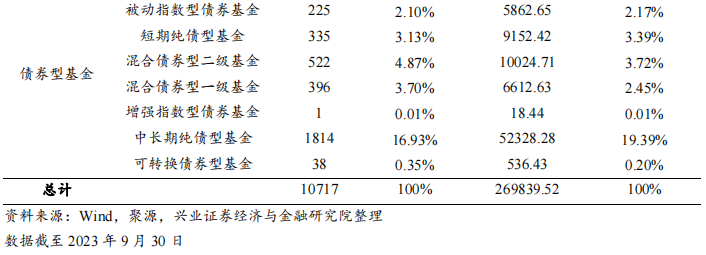

除货币市场型基金外,截至2023年9月30日,全市场基金规模最大的前五只基金分别为华泰柏瑞沪深300ETF、华夏上证科创板50ETF、华夏上证50ETF、易方达稳健收益A、南方中证500ETF,基金规模分别为1200.40亿元、946.73亿元、643.34亿元、620.47亿元、576.92亿元。

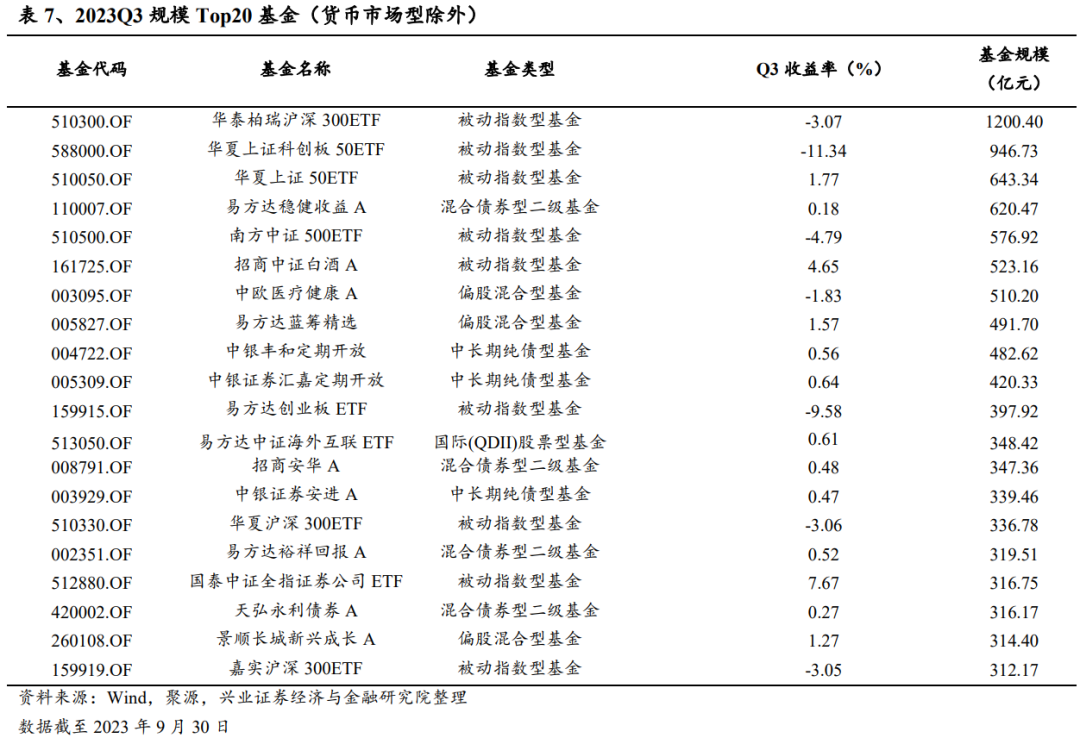

截至2023年9月30日,全市场基金规模最大的前五只主动偏股型基金分别为中欧医疗健康A、易方达蓝筹精选、景顺长城新兴成长A、富国天惠精选成长A、兴全合润,基金规模分别为510.20亿元、491.70亿元、314.40亿元、308.77亿元、244.24亿元。

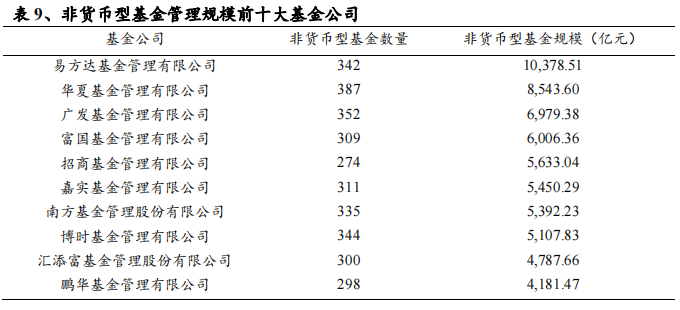

易方达、华夏与广发的非货币型基金管理规模位列前3。按照基金三季报披露规模统计,除去货币市场型基金,基金管理规模最大的前3名基金公司:易方达基金,旗下管理非货币型基金342只,基金规模10378.51亿元;华夏基金,旗下管理非货币型基金387只,基金规模8543.60亿元;广发基金,旗下管理非货币型基金352只,基金规模6979.38亿元。

2.2

新发基金概况:

2023Q3新发行基金数量有所上升,规模回落

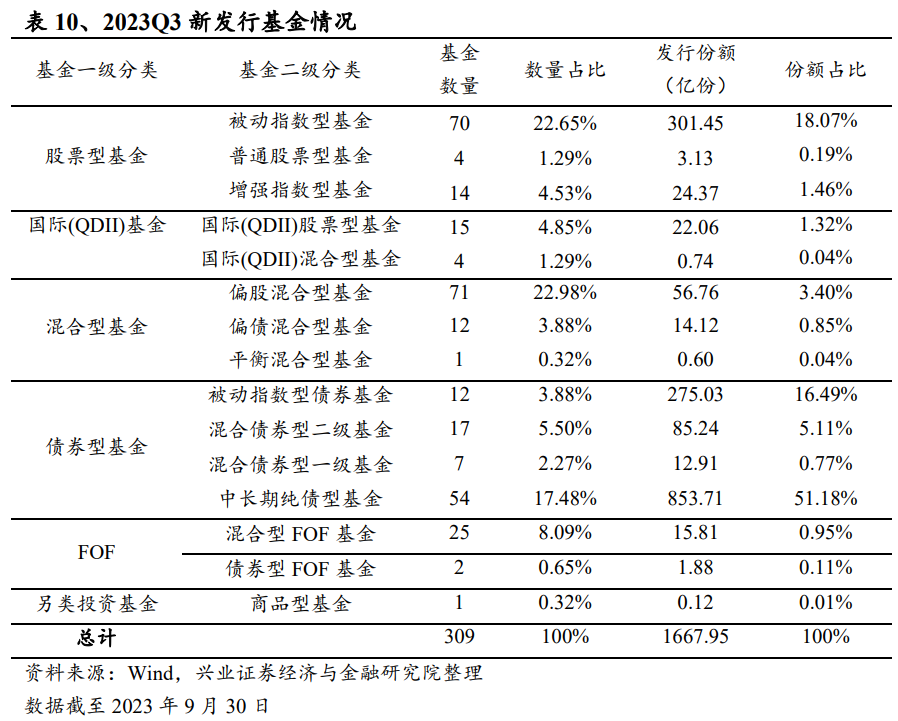

2023Q3新发行基金(只统计初始基金,按认购起始日计算)309只,发行总份额1667.95亿份,相较于2023Q2的1983.54亿份有所下降。主动偏股型产品共发行76只,发行总份额60.49亿份,较上季度下降74.26%;其中偏股混合型基金发行71只,总份额56.76亿份,占全部新发行基金份额的3%,较上季度有所下降。另外,新发基金中份额占比最高的类型为中长期纯债型基金,共发行54只,总份额853.71亿份,占全部新发行基金份额的51%。

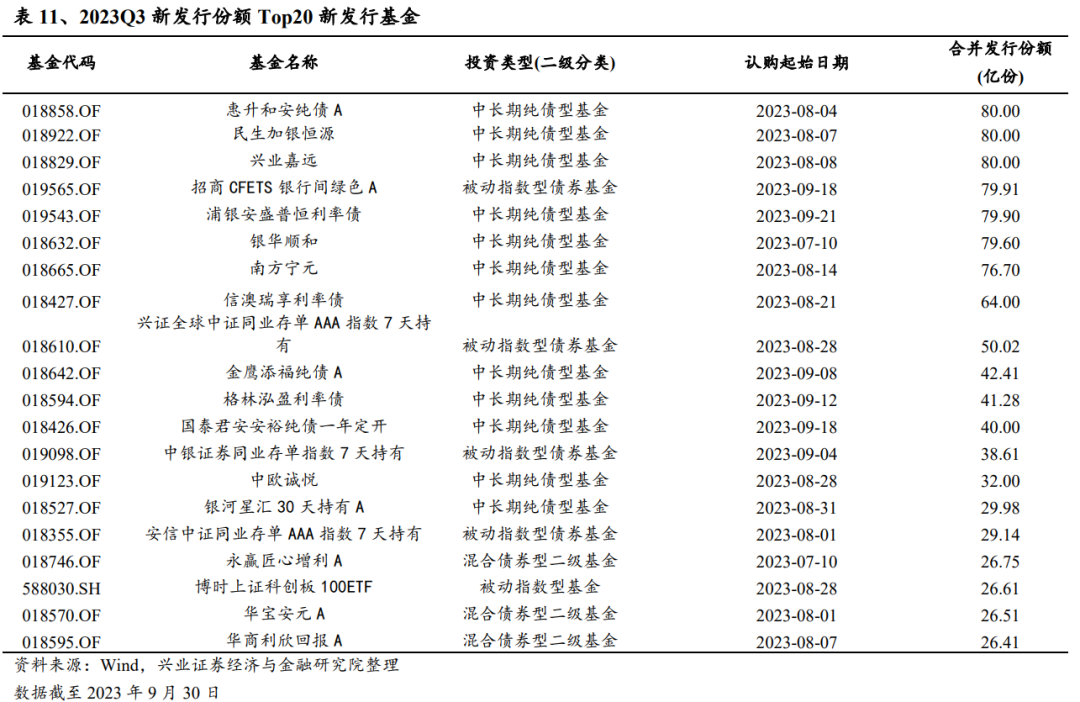

2023年三季度股票市场存在波动,债券型基金受到市场青睐,发行规模前20名的基金中19只为债券型基金。全市场新发基金份额最大的前五只基金分别为惠升和安纯债A、民生加银恒源、兴业嘉远、招商CFETS银行间绿色A、浦银安盛普恒利率债,基金发行份额分别为80.00亿份、80.00亿份、80.00亿份、79.91亿份、79.90亿份。值得注意的是,在这二十只新发基金中有一只非债券型基金,博时上证科创板100ETF,发行份额为26.61亿份。

2.3

主动偏股型基金规模变动:

Q3基金规模整体有所下降

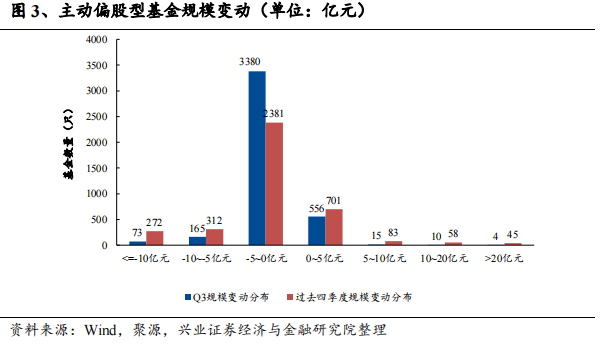

回顾主动偏股型基金在2023Q3的规模变动,规模较上季度有所增加的基金比例为13.92%,其中规模增加0-5亿元的基金有556只,占比为13.23%。另一方面,过去一年以来,76.97%的主动偏股型基金的规模有所下降,减幅在5亿元之内的基金有2381只。

3、基金仓位:2023Q3主动偏股型基金仓位整体有所提升,其中平衡混合型基金仓位下降

2023Q3主动偏股型基金仓位整体有所提升,其中平衡混合型基金仓位下降。2023年三季度末,主动偏股型基金仓位中位数为88.96%,较2023Q2上升0.29pct,处于2010年以来92.73%分位点:其中普通股票型基金Q3仓位中位数为91.14%,较上期上升0.48pct,处于历史85.45%分位点;偏股混合型基金Q3仓位中位数为89.66%,较上期上升0.20pct,处于历史81.82%分位点;灵活配置型基金Q3仓位中位数为85.66%,较上期上升1.40pct,处于历史98.18%分位点;平衡混合型基金Q3仓位中位数为58.23%,较上期下降3.70pct,处于历史58.18%分位。

4、2023Q3基金重仓股集中度小幅回升,持仓分歧度降低

我们将主动偏股型基金的所有重仓股进行合并,计算其头部股票的持仓占比:2023Q3主动偏股型基金重仓股持股市值CR10、CR20、CR50分别为19.85%、26.57%、39.86%(CRn为市值占比最大的n只股票的合计占比)。相较于2023Q2,CR10、CR20与CR50均有小幅上升,这是重仓股集中度连续下降四个季度后第一次回升,说明全市场主动偏股型基金的持仓分歧度或有所降低。

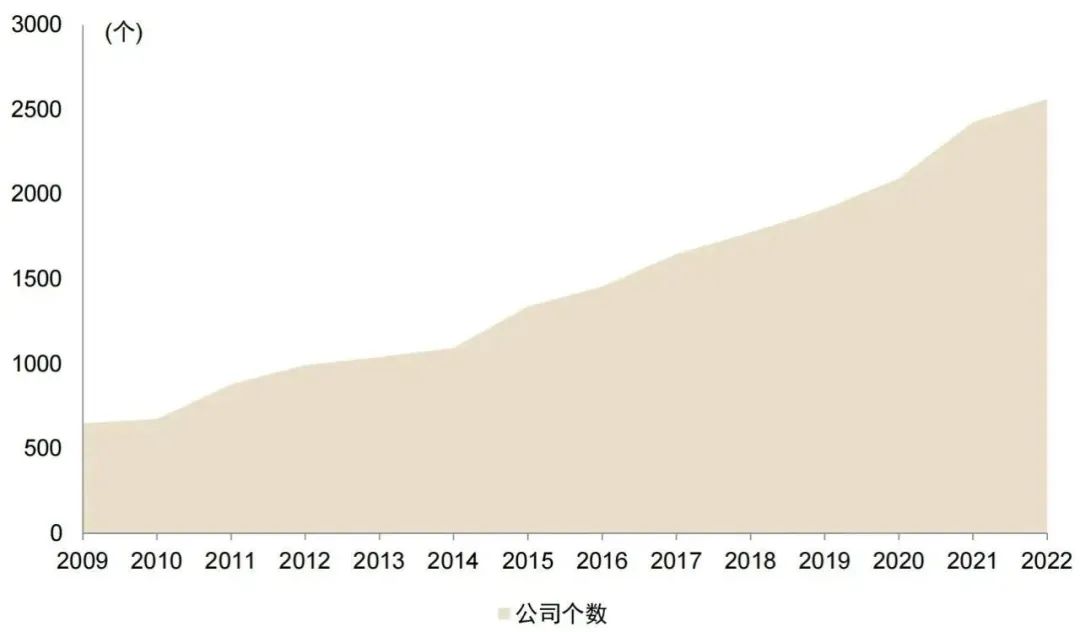

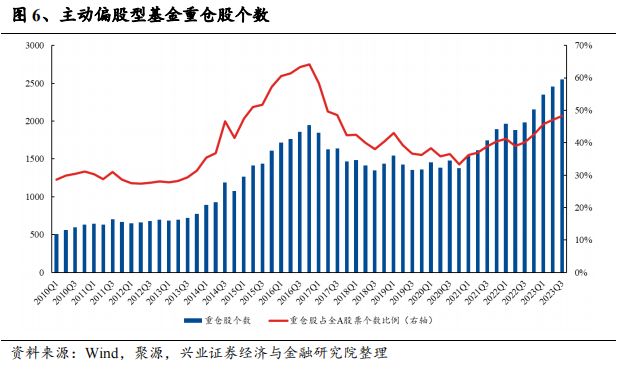

重仓股数量方面,2023Q3主动偏股型基金重仓股数量2551只,占全市场股票比例为48.25%,数量与占比较2023Q2均有所上升。

5、板块与行业配置:增配主板及消费板块,减配双创及TMT板块

5.1

板块配置:

主板占比上升明显,双创板块占比均有所下降

2023年三季度主动偏股型基金披露重仓股中,主板占比65.03%,占比最高,较2023Q2上升1.39pct,上升明显;创业板占比16.47%,相较2023Q2比例下降1.59pct;港股配置比例10.05%,相较2023Q2比例上升0.83pct;科创板配置比例8.46%,相较2023Q2比例下降0.62pct。

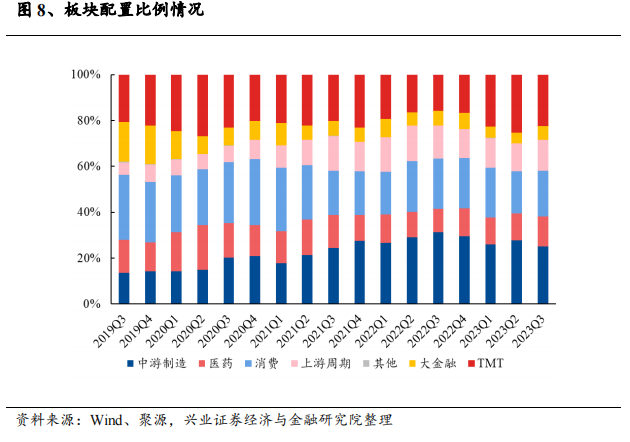

从行业板块的配置比例来看,2023Q3主动偏股型基金重仓股的行业板块占比最高的是中游制造,占比达25.14%,但是较2023Q2占比下降了2.69pct;其次是TMT、消费、上游周期、医药、大金融,占比分别为22%、20%、14%、13%、6%。其中,TMT板块的配置比例下降2.72pct,而其余板块的配置比例在三季度均有所上升,上升幅度最大的是消费,较2023Q2上升1.52pct。

5.2

行业配置:三季度配置比例上升最多及

主动加仓幅度最高的行业均有医药和非银行金融

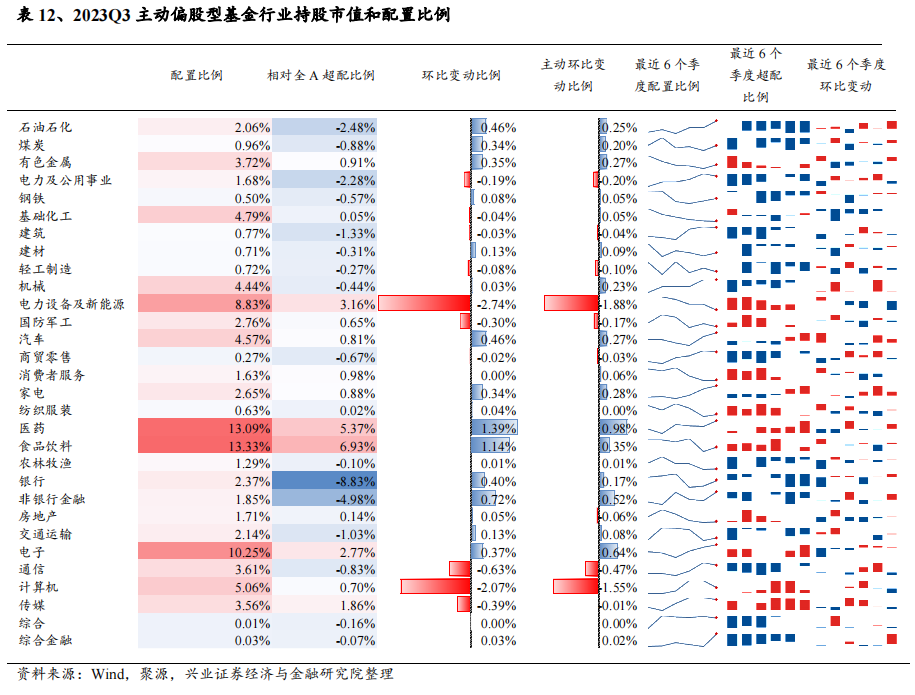

2023年三季度主动偏股型基金披露重仓股中,配置比例最高的前三大行业为食品饮料、医药、电子,配置比例分别达13.33%、13.09%和10.25%。Q3配置比例上升最多的前三大行业为医药、食品饮料、非银行金融,配置比例分别增加1.39pct、1.14pct、0.72pct。

为得到基金重仓股行业主动配置比例,我们用重仓股各行业持股市值除以中信一级行业指数当季度涨幅,即可得到重仓股行业主动配置规模,采用全市场剔除行业指数涨幅的市值计算重仓股行业主动配置比例,并与上季度末重仓股行业配置比例比较得到重仓股行业主动配置比例变动。主动加仓幅度最大的前三行业是医药、电子、非银行金融,主动减仓幅度最大的前三行业为通信、计算机、电力设备及新能源。

6、三类基金调整了哪些行业?

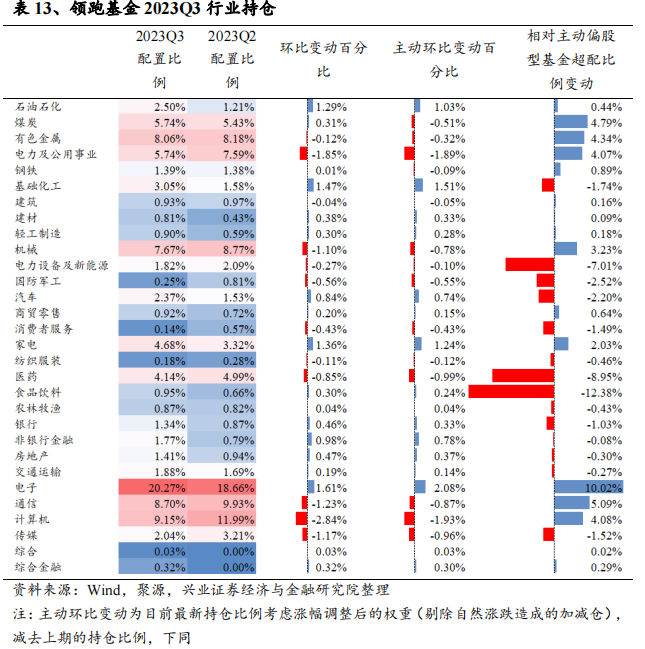

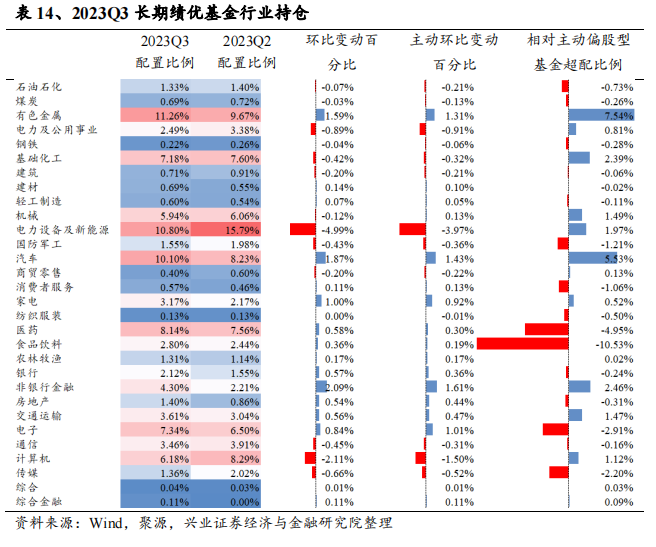

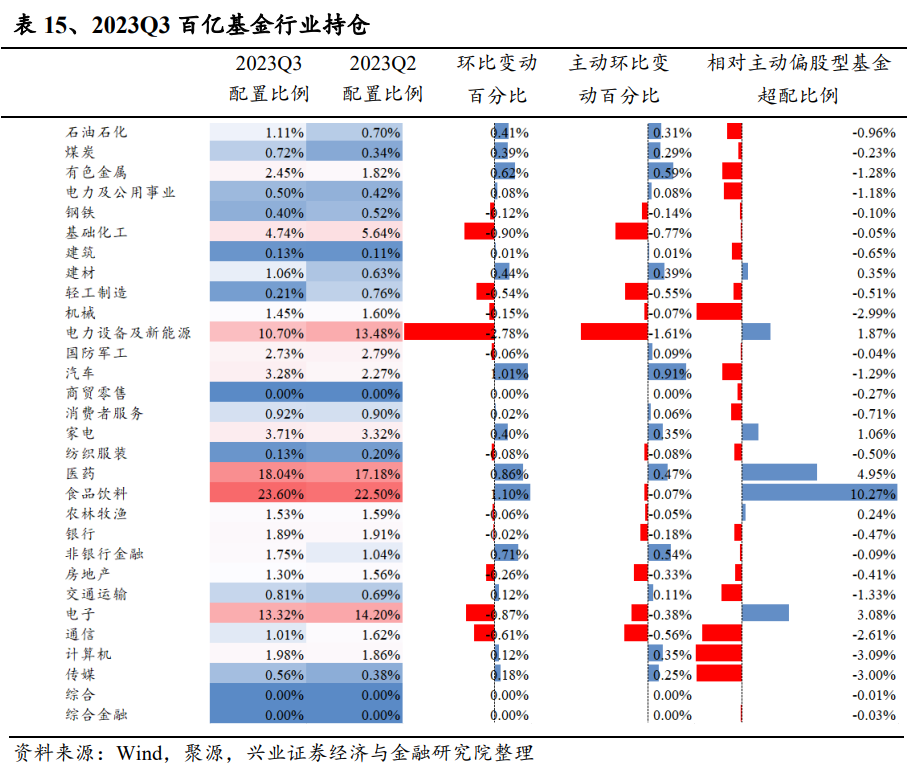

前面一部分是整个主动偏股型基金的配置情况,但实际上不同基金经理的配置往往是有分歧的,因此我们着重分析了2023年前三季度业绩表现好的(2023年前三季度业绩TOP100,简称领跑基金)、历史业绩表现好的(近五年业绩TOP100,简称长期绩优基金)以及规模较大的基金的行业配置情况(23Q3百亿规模以上的基金,简称百亿基金)。值得一提的是,长期绩优基金和百亿基金均对汽车、有色金属、非银行金融行业有主动且幅度较大的加仓,且对电力设备及新能源减仓;而领跑基金则对电子行业有主动且幅度较大的加仓。

6.1

领跑基金:主动加仓电子,减仓计算机

通过最新持仓对比,领跑基金相对全体主动偏股型基金,超配最多的行业为电子;另外,电子、基础化工是领跑基金在2023Q3主动加仓比例最高的行业,而计算机为领跑基金主动减仓比例最高的行业。

6.2

长期绩优基金:主动加仓汽车、非银行金融、

有色金属,减仓电力设备及新能源

对比全市场主动偏股型基金,长期绩优基金超配比例最高的行业为有色金属。长期绩优基金在Q3主动加仓比例最高的行业是非银行金融、汽车、有色金属,而减仓最多的行业为电力设备及新能源。

6.3

百亿基金:主动加仓汽车、有色金属、

非银行金融,减仓电力设备及新能源

通过最新持仓对比,百亿基金相对全体主动偏股型基金,超配最多的行业为食品饮料;汽车、有色金属、非银行金融是百亿基金在2023Q3主动加仓比例最高的行业,而电力设备及新能源为百亿基金主动减仓比例最高的行业。

7、重仓股持仓明细:贵州茅台持续保持第一大重仓股,新进较多顺周期行业个股

7.1

基金重仓个股TOP20:贵州茅台继续保持

第一大重仓股,新进入较多上游周期板块个股

2023年三季度主动偏股型基金披露的重仓股中,持股市值前五大的个股分别为贵州茅台、宁德时代、泸州老窖、腾讯控股、五粮液,持股市值分别为860.06亿元、582.96亿元、460.27亿元、376.28亿元、345.40亿元,持股总量分别为4781.95万股、28712.82万股、21244.69万股、13405.91万股、22126.72万股。相较2023Q2持有市值Top20个股,2023Q3的Top20个股中有6只为新进入个股,分别为山西汾酒、中国海洋石油、紫金矿业、爱尔眼科、万华化学、美的集团,2023Q3持股市值分别为184.41亿元、157.98亿元、146.53亿元、122.45亿元、122.10亿元、121.49亿元。

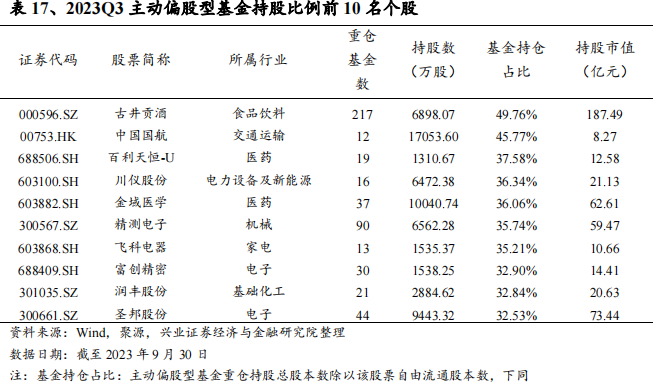

7.2

基金持仓占比最高股票:电子和医药行业股票较多

2023年三季度主动偏股型基金持仓占比最高的10只个股中,基金持仓占比最高的个股为古井贡酒,基金持仓占比为49.76%。

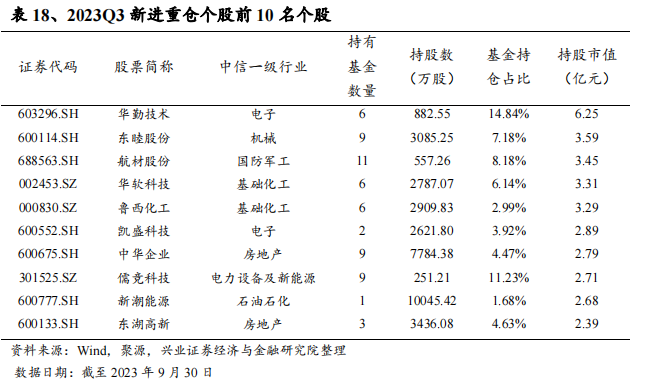

7.3

基金新进重仓股:

前十只股票中有较多顺周期行业个股

我们统计了2023Q3主动偏股基金全部重仓股列表,并与2023Q2列表进行对比,得到基金新进重仓股列表:新进重仓个股共514只,持股市值前三大个股为华勤技术、东睦股份、航材股份,持股市值分别为6.25亿元、3.59亿元、3.45亿元。

7.4

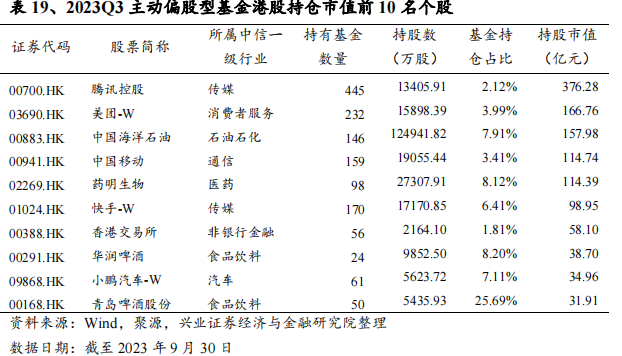

基金重仓港股TOP10:

腾讯控股、美团-W、中国海洋石油位列前3

2023年三季度主动偏股型基金重仓股中,港股持股市值前三大个股为腾讯控股、美团-W、和中国海洋石油,持股市值分别为376.28亿元、166.76亿元、157.98亿元。

8、总结

本报告对2023Q3的开放式基金最新情况进行了总结,并着重对主动偏股型基金进行了分析:

从业绩角度,各类开放式基金业绩在2023Q3出现分化,商品型基金和债券型基金业绩表现较优;

从仓位角度观察,主动偏股型基金仓位整体有所上升,主动偏股型基金仓位中位数为88.96%,较2023Q2上升0.29pct;平衡混合型基金仓位中位数下降3.70pct,幅度较大;

配置方面,主动偏股基金配置比例最高的行业为食品饮料,主动加仓幅度最高的行业为医药和非银行金融;

重仓股方面:贵州茅台继续保持第一大重仓股,新进较多顺周期行业重仓股。

另外,我们还对三类基金进行了细致的观察:值得一提的是,长期绩优基金和百亿基金均对汽车、有色金属、非银行金融行业有主动且幅度较大的加仓,且对电力设备及新能源减仓;而领跑基金则对电子行业有主动且幅度较大的加仓。

风险提示:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《Q3基金季报点评:逆境下的新[文]共识》

对外发布时间:2023年10月27日

报告发布机构:兴业证券股份有限公司(已获中国[章]证监会许可的证券投资咨询业务资格)

----------------------[来]----------------

分析师:郑兆磊

SAC执业证书编号:S01905200800[自]06

E-mail: [email protected]

分析师:沈鸿

SAC执业证书编号:S01905211200[1]01

E-mail: [email protected]

--------------------------------------

本篇文章来源于微信公众号: XYQuantResearch