“四箭齐发”能带来多少流动性?

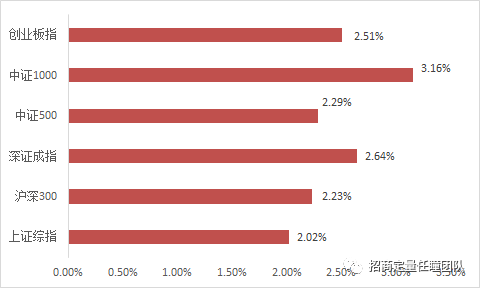

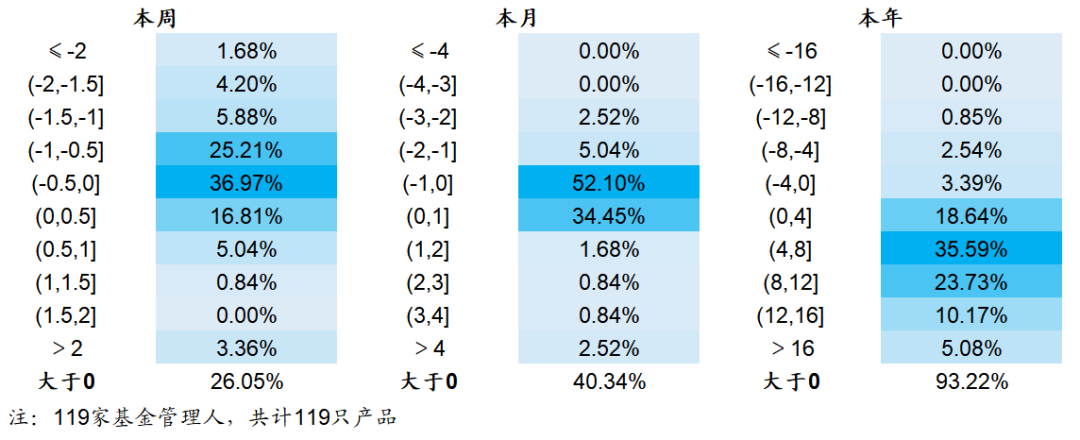

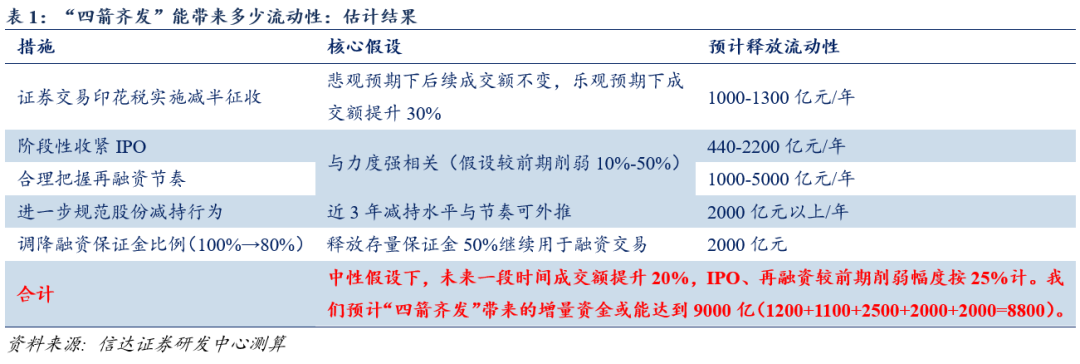

当前投资者普遍比较关切:此时推出政策“组合拳”,“四箭齐发”能引来多少“活水”?年初以来,A股存量市特征明显,优势板块、行业、风格快速轮动,缺乏明确的增量线索与投资主线;叠加美国加息预期反复,外资流入趋缓甚至大幅流出,A股交易情绪持续萎靡,市场普遍期待来自政策端的乐观信号。2023年8月27日晚,活跃资本市场“四箭齐发”,具体内容涵盖:(1)证券交易印花税实施减半征收;(2)统筹一二级市场平衡、优化IPO、再融资监管安排;(3)进一步规范股份减持行为,引导合理安排减持节奏;(4)调降融资保证金比例,支持适度融资需求。中性假设下,未来一段时间成交额提升20%,IPO、再融资较前期削弱幅度按25%计。我们预计“四箭齐发”带来的增量资金或能达到9000亿。

印花税减半预计每年减少1000-1300亿资金流出。今年1-7月,我国证券交易印花税累计征收1280亿元,同比去年降幅30.70%。假设1-7月同比可以用来近似当年同比,则税率不变的情形下,今年全年印花税收入可能达到1912亿元。悲观预期下,如果成交额维持前期水平,则预计1年可减少资金流出1912/2=956亿元;乐观预期下,如果成交额能够在当前基础上抬升30%,则预计1年可减少资金流出956×1.3=1243亿元。

收紧IPO/再融资,关键在于对力度和节奏的把握。假设收紧幅度在10%-50%间:(1)IPO:假设全年募资总额同比去年下降25%,则正常情况下全年IPO水平大约5869×0.75≈4400亿元,预计可减少资金流出约440-2200亿元。(2)再融资:2023年1-8月A股再融资合计吸纳资金约6000亿元,结构上长期以增发为主。假设市场情绪好转,再融资年化再达万亿水平,预计可减少资金流出约1000-5000亿元。

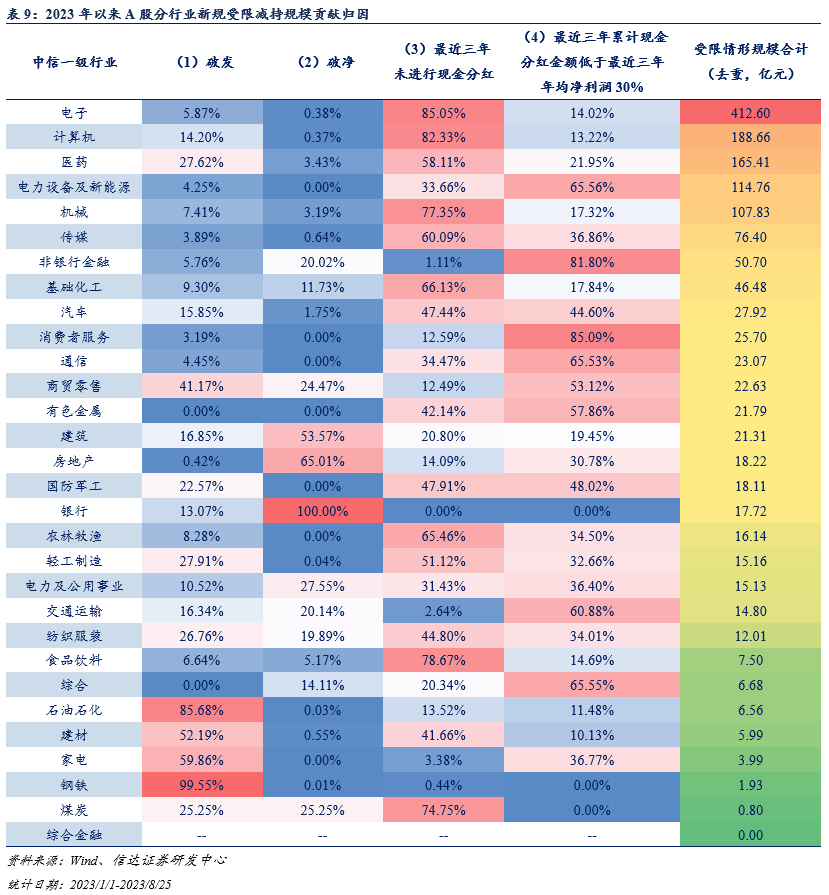

规范减持行为,严格约束分红不达标情况。从已实现减持来看,未来50%以上的减持行为将受到新规约束。近3年新规受限减持规模均在2000亿以上,预计新规实施后年增量可能维持在该水平附近。今年以来,多数行业减持受现金分红条件限制,其中包含年初以来累计减持规模较大的电子、计算机、医药等行业。周期、金融板块可能存在“破发”、“破净”情形。

调降融资保证金比例最直接效果是释放存量保证金。截至2023/8/25,沪深两市融资余额录得14694.53亿元,预计可释放存量保证金14694.53×20%≈3000亿元。理想情况下,如果这些资金继续全量用作场内融资,则融资余额大约可提升3000/0.8≈3700亿元;假设50%的资金继续用作场内融资,则大概可引流约2000亿元。

风险因素:结论基于历史数据统计、建模和测算,受市场不确定性影响可能存在失效风险。

证券交易印花税实施减半征收,预期短期激励效果显著

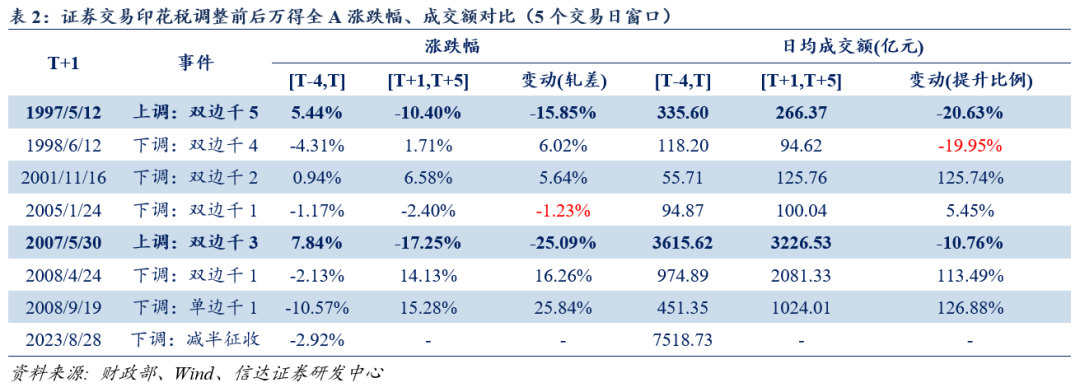

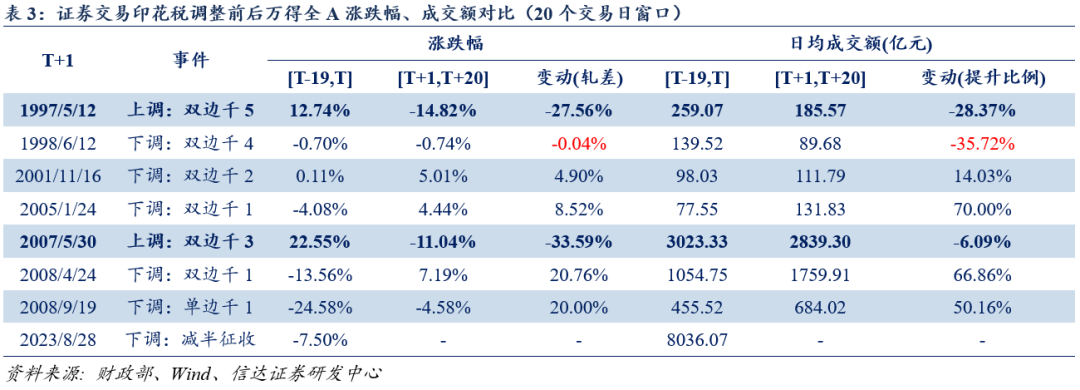

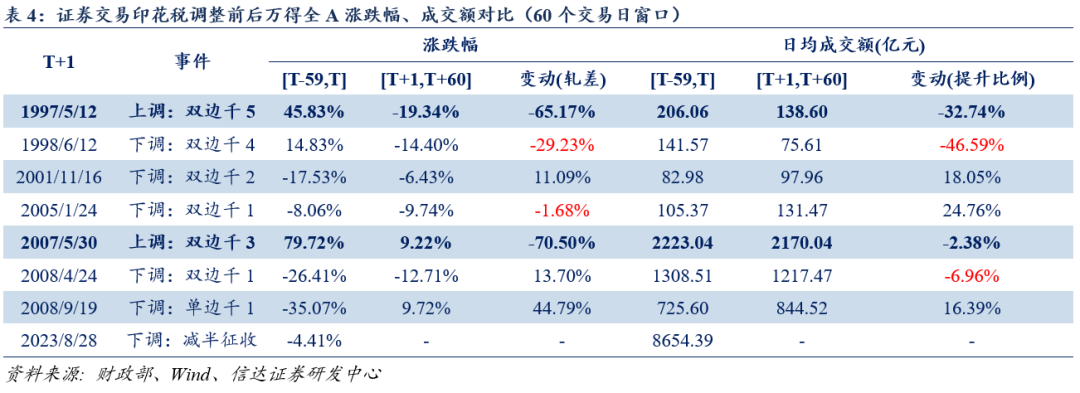

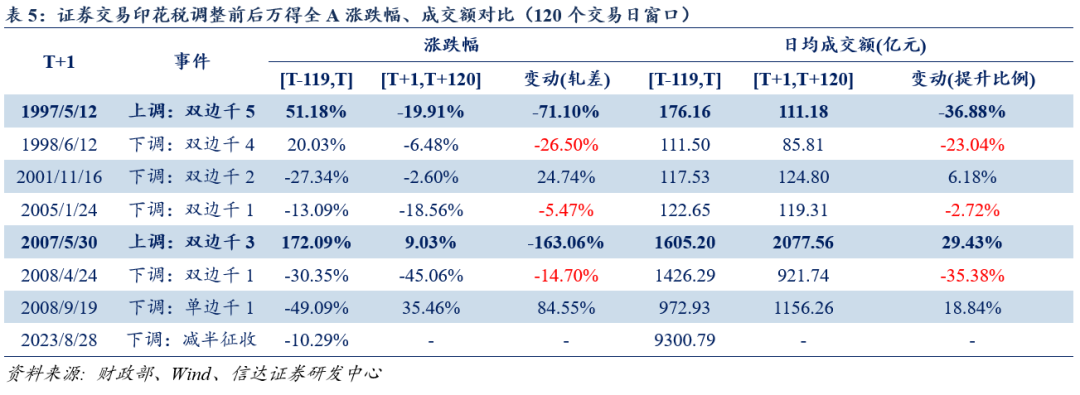

2008年9月以来,我国证券交易印花税按成交金额的1‰对卖方单边征收,已维持了将近15年的时间。尽管15年前的证券市场跟如今相比已有较大差距,也很难控制其他可能产生影响的复杂变量,但我们仍然能以史为鉴,大致估算印花税调整对A股市场可能产生的影响。

观察5/20/60/120个交易日窗口下涨跌幅、成交额的变化。短窗口(5/ 20个交易日)下印花税下调大概率带来显著的正向促进作用:既能活跃成交,也可提振情绪,但在3-6个月维度上这一规律可能失效。

印花税减半预计每年减少1000-1300亿资金流出。今年1-7月,我国证券交易印花税累计征收1280亿元,同比去年降幅30.70%。假设1-7月同比可以用来近似当年同比,则税率不变的情形下,今年全年印花税收入可能达到1912亿元。悲观预期下,如果成交额维持前期水平,则预计1年可减少资金流出1912/2=956亿元;乐观预期下,如果成交额能够在当前基础上抬升30%,则预计1年可减少资金流出956×1.3=1243亿元。

完善一、二级市场逆周期调节机制,关键在于对力度和节奏的把握

收紧IPO/再融资,关键在于对力度和节奏的把握。假设收紧幅度在10%-50%间:

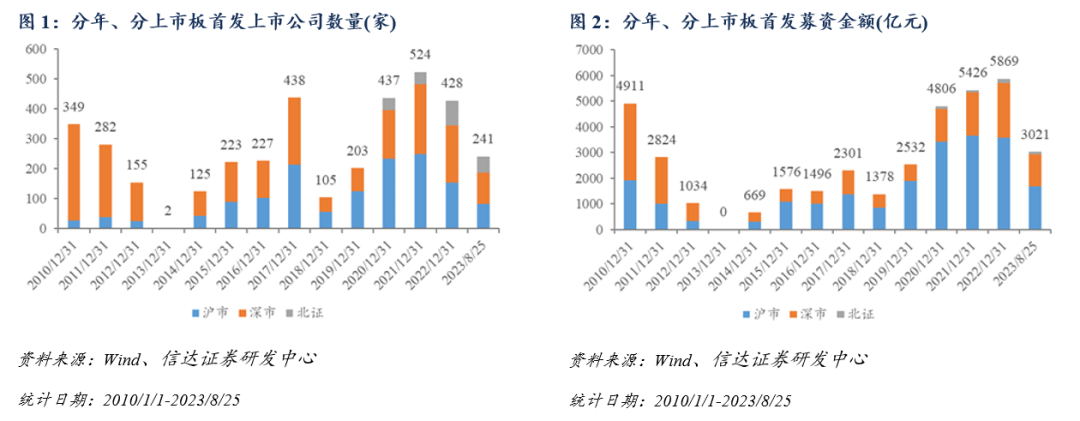

(1)IPO:2020-2022年,A股新上市公司年均400+家,年均首发募集资金总额超过5000亿元,其中不乏科创板(2019年)、创业板(2020年)注册制新股的贡献。2023年2月,全面实行股票发行注册制正式实施,迄今落地半年有余,但股票发行节奏依旧稳中有序。2023年1-8月(截至2023/8/25)A股首发募集资金总额累计3021亿元,较2022年同期下降约29%。假设全年募资总额同比去年下降25%,则正常情况下全年IPO水平大约5869×0.75≈4400亿元,预计可减少资金流出约440-2200亿元。

(2)再融资:2023年1-8月A股再融资合计吸纳资金约6000亿元,结构上长期以增发为主,转债借3年牛市迅速扩容。假设市场情绪好转,再融资年化再达万亿水平,预计可减少资金流出约1000-5000亿元。

规范减持行为,严格约束分红不达标情况

本文统计的减持行为基于万得表单“重要股东二级市场交易(明细)”,另对公募基金、阳光私募等股东作剔除处理,数据截至2023/8/25。本文对新规提及的四类限制减持股票作出如下具体定义:

(1)破发:变动起始日股票收盘价(后复权)低于首发价格;

(2)破净:变动起始日股票PB_LF < 1;

(3)最近三年未进行现金分红:以变动起始日为准,过去3年内未披露分红派息实施公告;

(4)累计现金分红金额低于最近三年年均净利润30%:以变动起始日为准,近3年累计现金分红金额低于最近12个季度年均归母净利润的30%。另包括最近12个季度年均归母净利润为负的情况,但不含(3)。

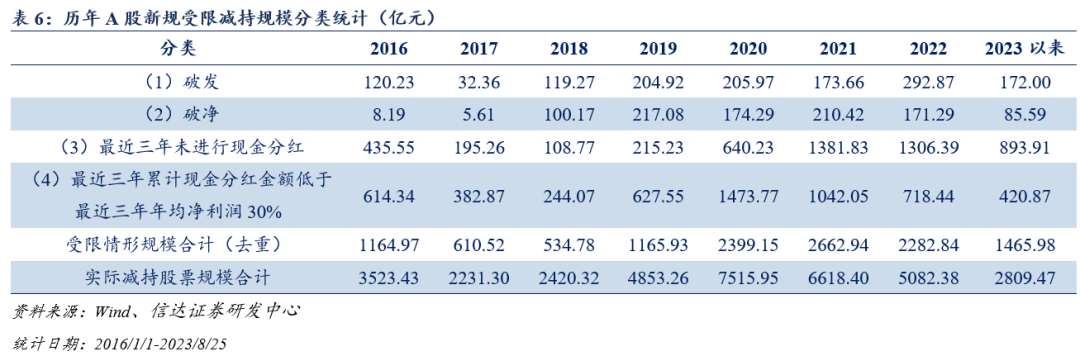

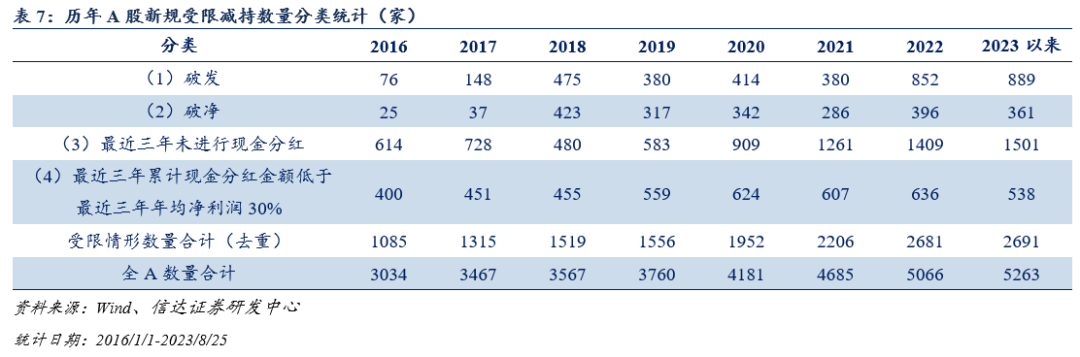

从已实现减持来看,未来50%以上的减持行为将受到新规约束。从规模来看:近3年新规受限减持规模均在2000亿以上,预计新规实施后年增量可能维持在该水平附近;今年以来(截至2023/8/25)受限减持规模累计已达到1466亿元,占(实际减持规模)比约为52.18%。从数量来看:以2020年以来的减持情形作为参考,未来超过50%的A股减持行为将被新规影响。

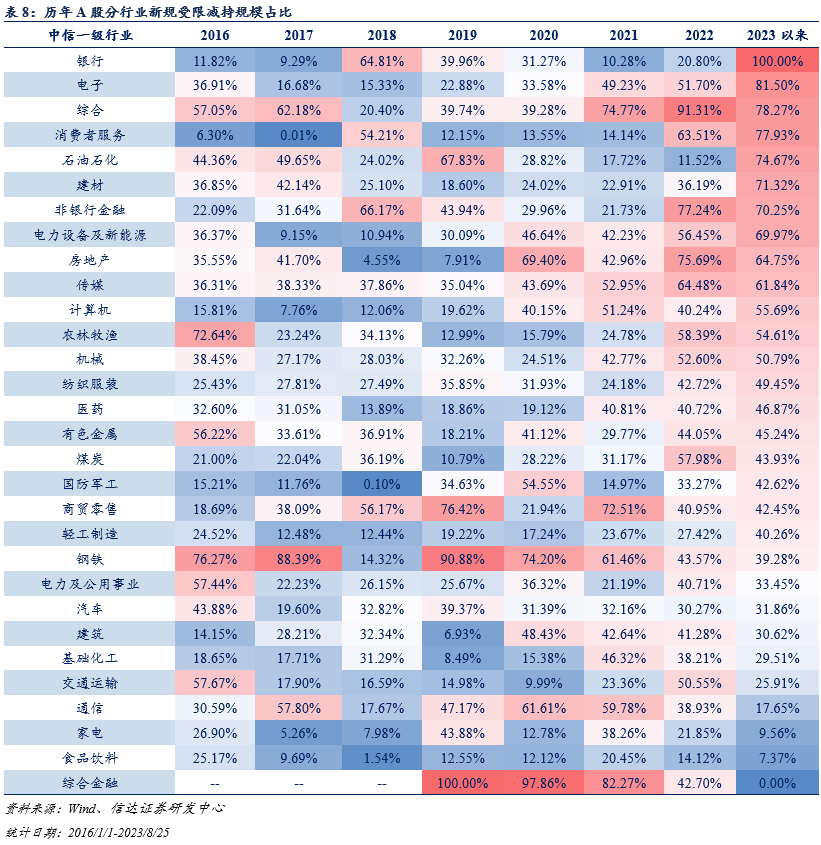

分行业来看:我们统计了历年A股分行业新规受限减持规模占比。今年以来,周期、制造、TMT等行业减持受限幅度较大。

分析受限原因,分红不达标是最关键影响因素。今年以来,多数行业减持受现金分红条件限制,其中包含年初以来累计减持规模较大的电子、计算机、医药等行业。周期、金融板块可能存在“破发”、“破净”情形。

调降融资保证金比例,支持适度融资需求

此举最直接效果是释放存量保证金。截至2023/8/25,沪深两市融资余额录得14694.53亿元,预计可释放存量保证金14694.53×20%≈3000亿元。理想情况下,如果这些资金继续全量用作场内融资,则融资余额大约可提升3000/0.8≈3700亿元;假设50%的资金继续用作场内融资,则大概可引流约2000亿元。

报告来源

本文源自报告《“四箭齐发”能带来多少流动性?》

报告时间:2023年8月30日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究